Что такое “Замок” на Форекс или как правильно применять локирование в торговле?

Говоря простым языком, замок (Lock), в контексте трейдинга, — это 2 и более открытых ордера равного объема, открытых по одному финансовому инструменту. Использование этого приема в торговле позволяет “заморозить” финансовый результат на определенное время. Правильное применение замков в трейдинге дает возможность значительно снизить процент убыточных сделок. Некоторые трейдеры даже умудряются использовать локирование в качестве независимой, математической стратегии, но в большинстве случаев, Lock может послужить достойной альтернативой страховочному ордеру Stop Loss .

Сегодня я постараюсь подробно рассказать об основных типах локирования , их преимуществах и недостатках, а также об особенностях применения этого приема на практике. Сразу должен отметить, что “замок” следует рассматривать только в контексте торговли валютными парами или контрактами CFD на Форекс, поскольку на фондовом рынке подобные операции на законодательном уровне считаются противоправными.

Локирование торговых позиций и его виды

Принято различать всего 2 типа замков:

- Положительные.

- Отрицательные.

Разница между ними заключается только в направлении первого ордера ( Buy или Sell ). Если первым был открыт ордер на покупку, то локирование положительное, если на продажу — отрицательное.

Теперь немного поговорим о самом локировании , как о методе торговли и оптимизации убыточных ордеров. Сразу должен сказать, что этот прием должен применяться только в комплексе с проверенной стратегией. Рассмотрим принцип применения замков в торговле на Форекс на примере стандартной работы с ценовыми графиками по техническому анализу и разворотным паттернам Price Action.

Внимание! Локирование в качестве независимой математической стратегии торговли могут успешно применять только трейдеры с глубоким знанием теории вероятностей, либо технических факторов ценообразования активов. Прочим участникам торгов следует рассматривать применение замков на практике только в качестве альтернативы страховочным ордерам. В противном случае есть высокий риск потери большей части инвестиций.

Как упоминалось ранее, замком в контексте торговли на Форекс принято называть противоположные ордера идентичного объема. При грамотном использовании данный прием позволит трейдеру свести число убыточных сделок к минимуму. Например:

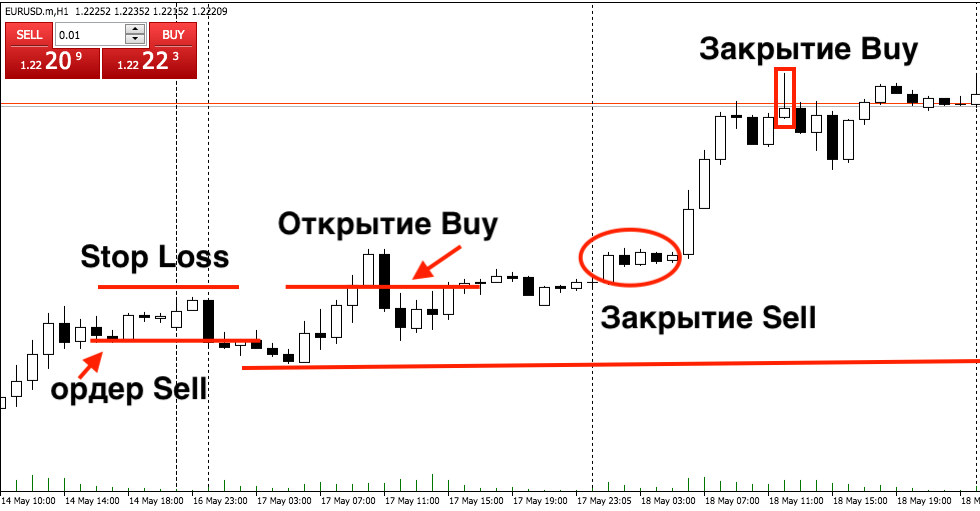

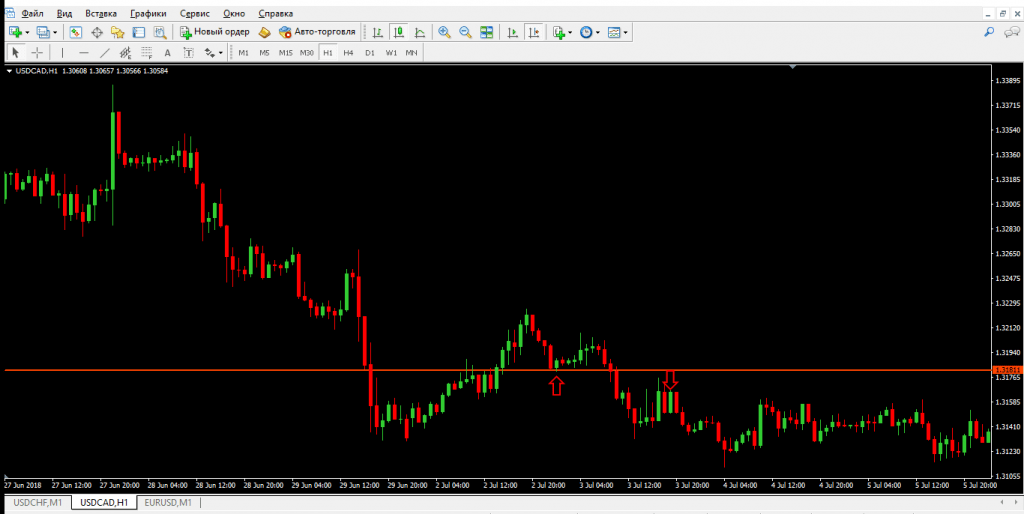

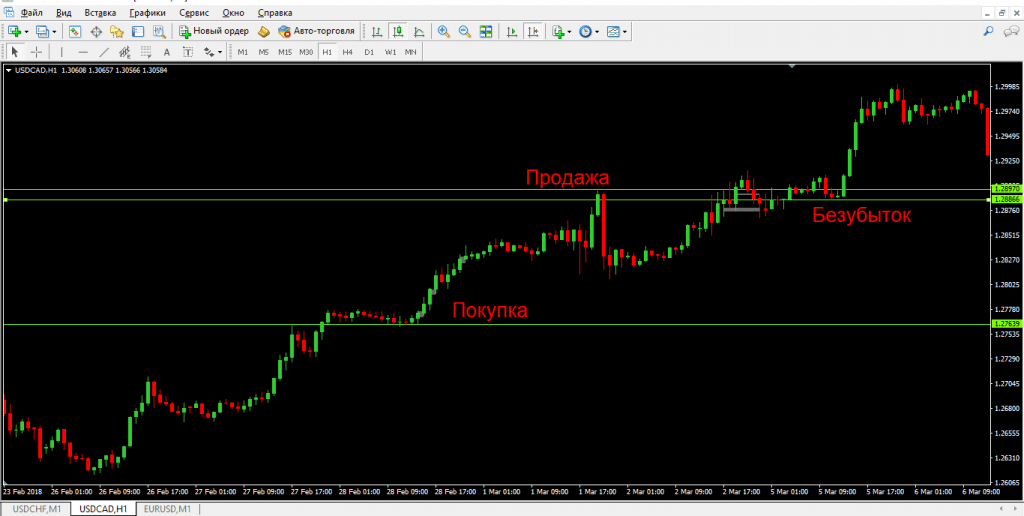

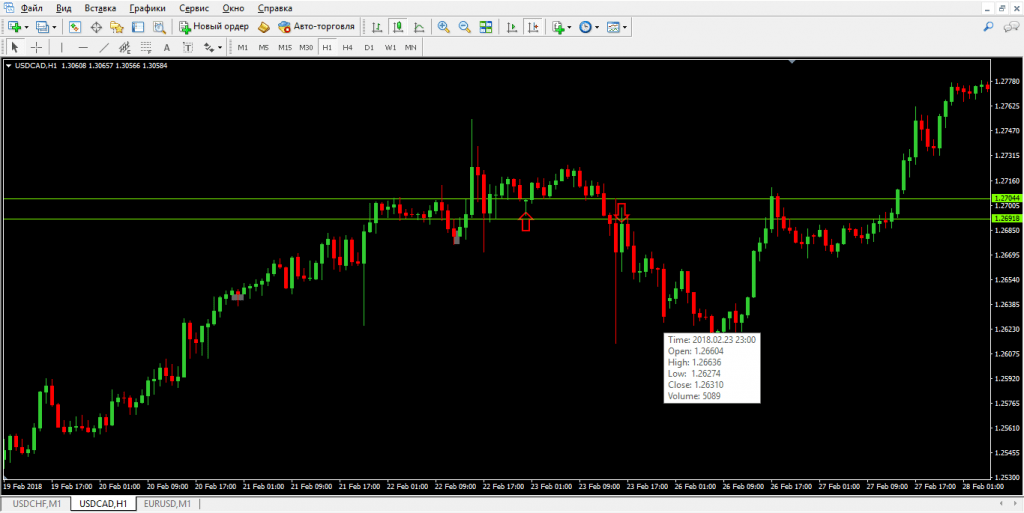

Преодоление ценой локального уровня было и остается хорошим сигналом для открытия ордера в соответствующем направлении. На представленном отрезке графика цена пробивает локальный минимум и закрепляется за его пределами (формирование двух и более свечей ниже локального минимума). Предположим, трейдер заметил этот сигнал и открыл ордер Sell объемом 1 лот, к примеру. Stop Loss выставляется на противоположном локальном уровне. В случае применения локирования , нам. Не потребуется устанавливать страховочный ордер. Вместо этого нужно следить за дальнейшим ценообразованием актива и, если цена достигнет уровня предполагаемого стоп лосса , трейдеру потребуется открыть ордер Buy с объемом, идентичным открытому ранее ордеру Sell , то есть 1 лот. В результате значение убыточного ордера блокируется и остается фиксированным независимо от дальнейшего поведения цены.

Далее мы видим, что цена устремилась вниз, но это не повод закрывать с убытком ордер Buy . Для этого потребуется дождаться преодоления графиком локального минимума (длинная горизонтальная линия на скриншоте, которая также является уровнем Stop Loss для ордера Buy ). Однако вместо этого цена формирует новый минимум, который расположен выше предыдущего, что говорит о восходящей тенденции ценообразования. Следовательно, на этой отметке нужно закрыть по рыночной цене с фиксированием небольшого убытка ордер Sell . Оснований для закрытия сделки на покупку нет. Далее, как и предполагалось, график продолжает движение в восходящем направлении. Закрыть его можно либо после формирования свечи Доджи, либо после закрытия пин -бара. Последний является одним из наиболее значимых разворотных паттернов системы Price Action.

В результате такого применения локирования было открыто 2 ордера, один из которых закрылся с фиксированием убытка, однако прибыль, полученная по второй сделке, не только компенсировала просадку, но и вывела в плюс торговый счет.

Особенности локирования сделок на Форекс

Замки могут использоваться на практике не только в качестве альтернативы страховочным ордерам. Практика показывает, что многие начинающие трейдеры пренебрегают правилами мани-менеджмента, торгуют без Stop Loss , а также испытывают сложности при определении торгового объема на каждый ордер. Например, нередко встречаются случаи, когда начинающие участники торгов держат убыточный ордер открытым практически до полной потери депозита. В таких случаях также можно использовать локирование . Это позволит избежать закрытия ордера в принудительном порядке брокером по Stop Out, а также даст время на изучение информации и разработку торгового плана, который позволит спасти депозит.

Важно! Локирование можно назвать универсальным приемом, однако его применение предполагает фиксирование отрицательного финансового результата. Иными словами, замки позволят выиграть время, но проблему отсутствия торгового плана или хорошей стратегии не решат. Напрашивается вполне очевидный вывод: замки целесообразно применять в реальной торговле только в двух случаях:

- Спасение депозита при критических просадках (более 50%).

- В качестве альтернативы страховочным ордерам при наличии эффективной и проверенной стратегии. Кстати, ТС потребуется повторно протестировать на истории котировок и демо-счете в случае ее дополнения локированием.

Преимущества и недостатки локирования

Для принятия решения о целесообразности применения того или иного инструмента в торговле, важно иметь перед глазами его преимущества и недостатки для объективной оценки. К положительным особенностям локирования ордеров можно отнести следующие:

- Возможность свести убытки к минимуму.

- Грамотное использование замков в торговле позволит значительно улучшить финансовый потенциал любой стратегии.

- Локирование позволит спасти депозит при высокой просадке, защитить ордер от принудительного закрытия брокером, а также предоставит необходимое время для поиска решений.

Справедливо заметить, что несмотря на довольно существенные преимущества, локирование является одним из самых рискованных методов оптимизации убытков в трейдинге. Поэтому перед использованием этого приема в своей торговле важно обратить внимание на ряд п рисущих ему недостатков:

- Долгосрочное удержание замков накапливает отрицательный своп, если говорить о работе с высоколиквидными валютными парами (EUR/USD, GBP/USD), но это во многом зависит от условий брокера.

- Колоссальное психологическое давление.

- Выход из замка потребует решительности и уверенности в правильности прогноза.

- Выйти из глубокой просадки посредством локирования возможно только при наличии эффективной, проверенной ТС.

Заключение

Существует довольно много как положительных, так и отрицательных мнений касательно целесообразности применения локирования в своей торговле. Некоторые говорят, что это “грааль”, а другие, что этот прием только поможет быстрей потерять вложенные в торговлю средства. В действительности, локирование является лишь одним из десятков методов оптимизации убытков, который эффективен только при верном применении. Рынок ошибок не прощает и неграмотное использование замков в торговле является лишь поводом лично в этом убедиться. Для тех, кто серьезно относится к трейдингу локирование может стать источником дополнительной прибыли.

Вывод: Новичкам в трейдинге рекомендуется постепенно знакомиться с практическим применением замков в торговле посредством демо-счета. При реальной торговле желательно следовать правилам мани-менеджмента и выбранной ТС. В этом случае острая необходимость в применении локирования не возникнет.

Опытные участники торгов могут начать использовать рассмотренный прием на практике, однако перед этим желательно повторно протестировать метод работы, в комплексе с которым планируется применение локирования.

Техники выхода из замка на Форекс – в погоне за Беспроигрышным трейдингом

Торговля на Форекс не всегда бывает прибыльной, более того, начинающие трейдеры чаще терпят убытки, чем получают стабильный доход. Случаются неудачи и у профессионалов. Каждый справляется с ними по-разному: кто-то выставляет жесткий стоп-лосс, кто-то пережидает просадку, а кто-то ставит позицию «на замок». Что такое замок, или локирование позиций, мы уже разбирали – теперь пришло время поговорить о главном – методиках выхода из “замка”.

Что такое локирование позиций?

Локирование позиций – способ защиты счета от дальнейших потерь, маржин-колла и стоп-аута, путем открытия сделки тем же объемом в обратном направлении.

Например, если трейдер открыл сделку на покупку одним лотом по паре GBPUSD, и она начала уходить в минус, продав один лот этого же актива, трейдер уравнивает позицию. В итоге обе сделки остаются открытыми, но убыток по первой компенсируется прибылью по второй, и трейдер остается в небольшом минусе, как бы низко ни упала цена.

Однако, помимо основной цели – ограничения убытков, – замок может быть выставлен для получения дополнительной прибыли на коррекции. Например, трейдер открыл сделку на покупку, и цена пошла вверх, выводя сделку все больше и больше в плюс. Однако далее поступило несколько сигналов на то, что рынок входит в коррекцию. При этом в перспективе основной тренд должен продолжиться.

Трейдер, не желая закрывать перспективную сделку на покупку, открывает дополнительную сделку на продажу, получая часть прибыли за счет коррекции.

Во втором случае дальнейшие действия трейдера ясны: имея две прибыльных сделки и информацию о том, что в перспективе рынок развернется вверх, в сторону глобального тренда, трейдер ждет окончания коррекции, закрывает прибыльную сделку на продажу и продолжает следовать за восходящим трендом. Однако что делать, если только одна из сделок прибыльная, а в сумме они дают отрицательный результат?

Существует несколько техник выхода из замка, когда ситуация изначально складывается не в пользу трейдера.

Техники выхода из замка

Всего существует порядка пяти техник выхода из замка, однако большая часть из них являются вариациями самой основной пассивной тактики, и отличия заключаются лишь в разном поведении рынка. Если систематизировать информацию, то можно выделить две основные техники: агрессивную и пассивную.

Техника 1 (агрессивная).

Этот метод сочетает в себе не только технику выхода из замка, но и торговлю с мартингейлом. Рассмотрим тактику на конкретном примере.

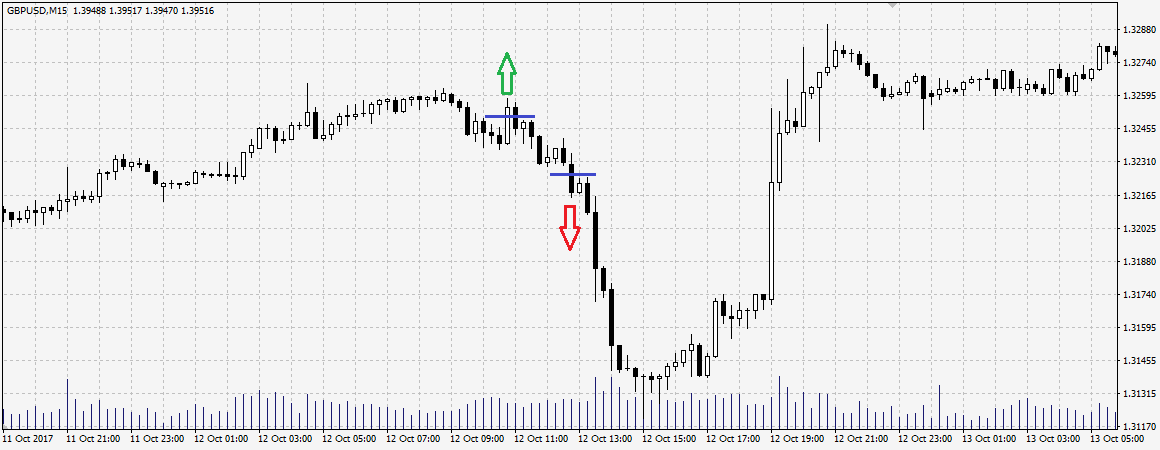

Открыв сделку по EURUSD на покупку, трейдер практически сразу попал во флет, не успев зафиксировать прибыль, а после рынок и вовсе развернулся. Увидев мощную медвежью свечу, трейдер открывает локирующую позицию на продажу.

Дальнейшие действия таковы:

- Открывается вторая позиция на продажу по той же цене, что и первая, локирующая (либо по цене, максимально близкой к ней);

- Теперь в сторону нового тренда открыта сделка с в два раза большим объемом – остается только ждать выхода в плюс;

- При благоприятном развитии событий нисходящий тренд продолжается, и трейдер может закрыть все три позиции, когда прибыль по двум сделкам превышает убыток по первой;

- Видя, что нисходящий тренд продолжается, трейдер может оставить одну из сделок на продажу открытой и закрыть ее позже – получив в итоге еще больше прибыли.

Если после открытия двух ордеров цена вновь развернется вверх, необходимо либо открыть еще один ордер на покупку, уравнивая объемы, либо два ордера, создавая бычий перевес. В этом случае трейдер агрессивно защищает свою потенциальную прибыль, оставляя шансы на выход в плюс по итогу всех сделок, но рискует большой частью депозита. Такой прием не подходит, если изначально замок был выставлен как средство избежать стоп-аута.

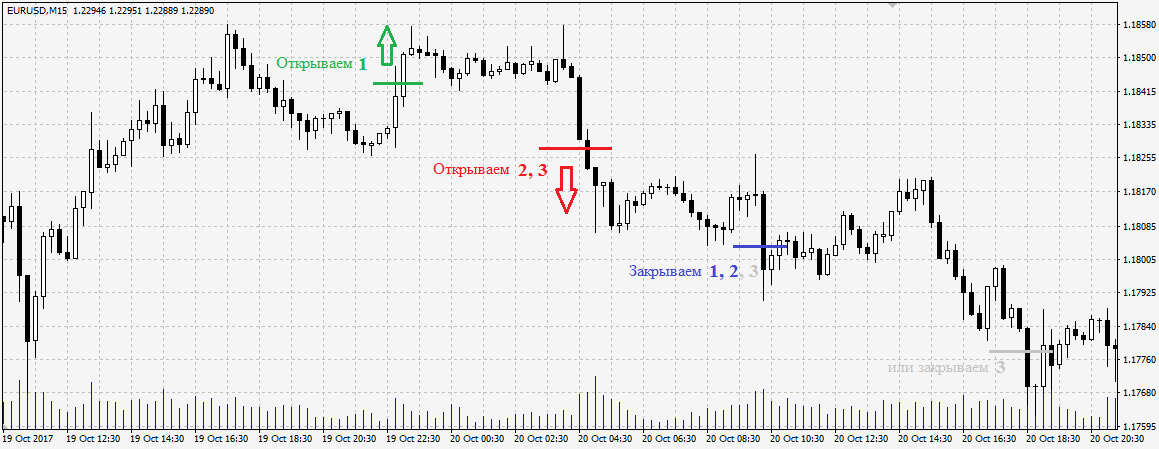

Техника 2 (пассивная).

Вторая тактика более пассивна. Открыв убыточную сделку, а затем оказавшись в замке, трейдер просто ждет, пока вторая сделка идет в плюс, а когда тренд разворачивается обратно, закрывает локирующую позицию, сохраняя часть прибыли, и ждет, пока тренд в нужную сторону не выведет первую сделку хотя бы в безубыток.

На примере выше видно, как трейдер, открыв вначале сделку на покупку, а затем локирующую позицию на продажу, выждал, пока не закончится нисходящее движение, и закрыл позицию 2 при подтверждении сигнала на разворот тренда. После этого он дождался, пока первая позиция не дойдет до безубытка и закрыл ее, оказавшись по итогу в хорошей прибыли.

Учитывая, что восходящий тренд продолжил развиваться, позицию 1 можно было подержать подольше, закрыв лишь по окончанию тренда, либо просто установить трейлинг-стоп.

В случае, если после закрытия ордера 2 с прибылью цена снова развернулась вниз, следовало бы открыть новую локирующую сделку на продажу, и повторить операцию. Если цена развернулась вверх сразу же после создания замка, можно было бы или закрыть локирующую позицию по стоп-лоссу и дождаться прибыли от сделки 1, или поддерживать замок до следующего разворота тренда.

Какая техника лучше?

Несмотря на то, что агрессивная тактика, в перспективе, с большей вероятностью должна привести трейдера к прибыли, ее не рекомендуется использовать новичкам и трейдерам с небольшим депозитом. Такой подход слишком рискован и противоречит правилам классического мани менеджмента.

Минус пассивного варианта в том, что, пока замок удерживается, трейдер находится в перманентном минусе, который ничем не компенсируется. Зачастую это оказывает негативное психологическое воздействие, особенно на неопытных биржевиков.

Тем не менее пассивный подход является более оптимальным. Сохраняя хладнокровие и следуя правилам, трейдер сможет как минимум ограничить убытки размером первоначального замка, а, возможно, и вывести общий итог локирования в прибыль.

Несмотря на то что к «установке замков» чаще прибегают начинающие трейдеры (так как им просто некомфортно окончательно фиксировать прибыль), такая тактика торговли больше подходит профессионалам. Правильный выход из замка требует не только спокойствия и следования правилам, но и наличия определенного опыта.

Правила выхода регламентируют не каждое действие. Например, для определения момента, когда закрытие локирующей позиции будет оптимальным, нужен опыт и умение видеть сигналы на разворот рынка. В этой и других подобных ситуациях опытному трейдеру будет гораздо проще сориентироваться и принять правильное решение.

Продвинутые техники выхода из замка

Через некоторое время после публикации статьи, в редакцию пришло письмо, в котором наш читатель Ефим, который 10 лет использует в своей торговле замки, решил поделиться своими секретами. Их вы найдете ниже.

Я торгую на Форекс уже 10 лет и локирование позиций – один из моих основных приемов. Я сам разработал все методики, которые использую в трейдинге, так как в свое время не смог найти в Интернете что-то действительно эффективное.

Раньше я никогда не делился ни с кем своими авторскими методиками, но недавно прочитал статью про замки на Trade Like a Pro и понял, что мне есть что добавить. Кроме того, это один из немногих сайтов, на которых я нашел кое-какие интересные стратегии, которые смог объединить со своими наработками. Поэтому я решил поделиться своим опытом и приемами и написал эту статью специально для tradelikeapro.ru.

Замки бывают разные…

Я почти не использую стоп лосс. Исключения составляют два вида случаев:

- Для того, чтобы перевести ордер в безубыток либо защитить часть прибыли;

- При использовании трейлинг-стопа (опять-таки – для защиты прибыли или безубытка).

После того, как замок установлен, события могут развиваться по-разному. Иногда локирование даже не срабатывает и первоначальная сделка просто закрывается в прибыль. Иногда же приходится не только выходить из сработавшего замка, но и управлять все новыми и новыми ордерами.

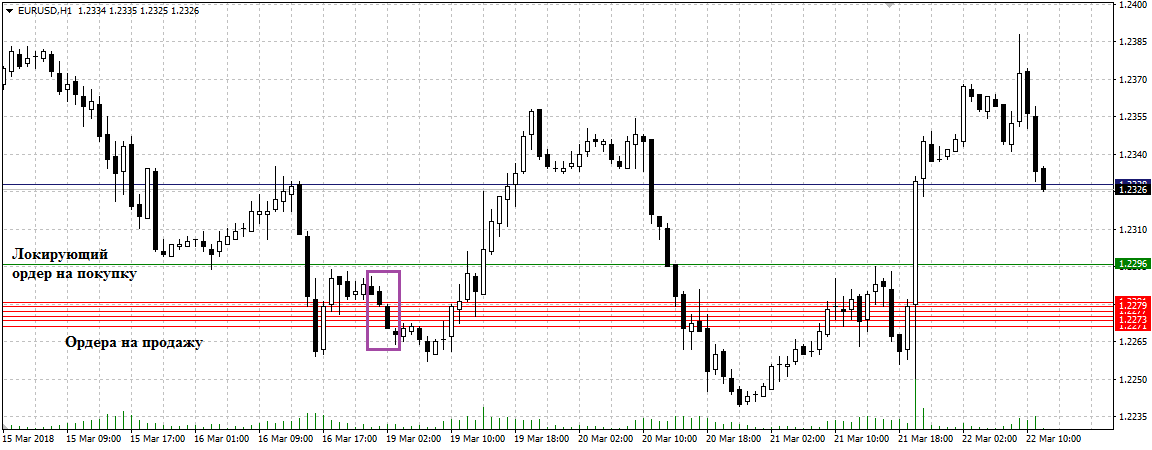

Например, в пятницу 16 марта я открыл одну за другой шесть позиций на продажу объемом 0.1 лота каждая по паре EURUSD. Для защиты поставил отложенный ордер Buy Stop объемом 0.6 (потенциально уравняв позиции на покупку и продажу). За вечер ситуация практически не изменилась, открытые позиции торговались «в ноль», а отложенный ордер так и не открылся. После рынок закрылся на выходные.

В ночь на 19 марта рынок открылся практически по той же цене, без гэпа, и цена пошла вниз. Через некоторое время ордера на продажу один за другим закрылись по тейк профитам, принеся еще и дополнительную прибыль с положительным свопом. Локирующий Buy Stop так и не открылся и я удалил его одновременно с закрытием продаж по тейкам.

В данном случае все разрешилось наилучшим образом даже без локирования. Но часто случаются ситуации, когда все идет не по плану. Что делать в таких случаях?

Варианты выхода из замка в сложных ситуациях

Представим, что в описанном выше примере цена пошла не вниз, а вверх, и выбила Buy Stop. Мы оказались в замке, из которого нужно выходить хотя бы без потерь, а желательно с прибылью.

В зависимости от того, как дальше будет вести себя цена, существуют разные способы выхода из такого замка.

Первый случай – развитие бычьего тренда

В этом случае ордер Buy объемом 0.6 уходит в плюс, и прибыль продолжает расти. При этом на ордерах Sell нарастают убытки. Так как суммарный объем ордеров на покупку и продажу одинаков, в целом мы остаемся в некотором убытке. Чтобы изменить ситуацию, будем выходить замка постепенно.

Если цена растет прерывисто, и вполне вероятен разворот или коррекция вниз, нужно попытаться до конца этого бычьего движения взять от него хоть что-то. Для начала разберемся с одним или двумя самыми удаленными (соответственно, самыми убыточными) ордерами Sell. Когда прибыль по ордеру Buy объемом 0.6 сравняется либо превысит суммарный убыток хотя бы по одному ордеру Sell, можно закрыть Buy 0.6 и один Sell 0.1. После этого устанавливаем отложенный ордер Buy Stop, но уже объемом 0.5. Buy Stop устанавливается выше текущей цены как обычный локирующий ордер на случай, если бычий тренд все-таки продолжится после колебания в боковике.

Если же бычий тренд изначально силен, и предпосылок для его прекращения нет, мы не спешим закрывать два ордера, а ждем, пока прибыль по Buy сравняется или превысит суммарный убыток от двух из самых отдалённых ордеров Sell. Если это произошло, у нас есть возможность закрыть сразу три ордера: Buy и два самых отдаленных ордера Sell. Тогда устанавливаем отложенный ордер Buy Stop объёмом 0.4.

На прошлой неделе на разных депозитах и валютных парах я восемь раз закрывал таким образом локирующий ордер с самым отдаленным из открытых изначально.

Прежде, чем рассмотреть следующий случай, следует заметить, что не обязательно локировать ордера одним отложенником с суммарным объемом позиций, открытых в противоположном направлении. Можно каждый ордер Sell локировать ордером Buy Stop с таким же объемом (и наоборот). В этом случае оперируем суммарной прибылью. Однако многие брокеры налагают ограничения на общее количество активных ордеров, включая отложенные.

И в заключение: когда цена выбивает локирующий отложенный стоп-ордер (или отложенные стоп-ордера) и продолжает тренд в ту же сторону, для того, чтобы закрыть позиции без убытка или даже с небольшой прибылью – их объем должен быть больше объема локируемых рыночных ордеров.

Второй случай – разворот тренда в обратную сторону

Будем считать, что мы закрыли один, самый дальний ордер Sell с локирующим Buy, а затем открыли ордер на покупку уже объемом 0.5. У нас осталось еще пять ордеров Sell, каждый по 0.1 лота. Однако бычий тренд исчерпал себя (мы не будем углубляться в анализ, просто примем как факт, что происходит разворот тренда вниз и сосредоточимся на технике выхода из замка).

Что делать, если цена сначала выбьет отложенный ордер, а потом развернется, я объясню вместе с другими идеями ниже. Сейчас рассмотрим случай, когда тренд сменился и отложенный ордер не выбит, но по нашему прогнозу цена не достигнет ордеров Sell и опять развернется вверх (например, прогнозируем, используя любую канальную стратегию). То есть, в данной ситуации цена колеблется между открытыми ордерами Sell (они пока в минусе) и отложенным Buy Stop, который пока не выбит.

В этом случае открываем позицию на продажу объемом 0.1 по рыночной цене. На всякий случай локируем ее отложенным ордером Buy Stop объёмом 0.1. Этот ордер устанавливаем так, как будто это стоп лосс, а значит, что, скорее всего, этот отложенный ордер будет размещен выше, чем Buy Stop объёмом 0.5.

На новом ордере Sell нарастает прибыль, а на старых сокращается убыток. Нас интересует самый отдаленный из старых ордеров на продажу. Когда прибыль нового ордера сравняется или превысит убыток самого отдаленного ордера Sell, мы можем закрыть их оба. При этом удаляем отложенный ордер Buy Stop объемом 0.10.

На прошедшей неделе у меня был всего один такой случай, но обычно подобные ситуации складываются чаще, чем случай первый, с развитием бычьего тренда. Второй случай легче и в реализации.

Более того, в такой ситуации прибыль от ордера даже меньшего объема (например, 0.05 лота) может сравняться или превысить убыток ордера большего объема, ведь цена будет двигаться в нужном для них обоих направлении. Таким образом – последний открытый ордер просто приближает момент безубытка для самой дальней и убыточной позиции.

Ближе к обеду 19 марта я прервался на сон, после чего, уже около 17 часов, возобновил написание статьи и наблюдение за рынком. Заметил, что на паре GBPUSD сразу на двух моих депозитах образовалась ситуация, напоминающая первый рассмотренный случай. Я четко повторил все описанные в статье действия и вышел из замка.

На EURGBP могла сложиться такая же ситуация, но у меня там уже стоял замок из двух противоположных ордеров большого и равного объема. И сейчас я просто продолжаю вести торговлю по этой паре ордерами минимального объема (0.01), а замок пока держу. Здесь я мог бы плавно перейти к описанию того, как я буду выходить из замка. Но… терпение. Обещаю завершить статью описанием универсальной техники выхода из замка, подходящей для любых ситуаций.

Следующий случай будет очень простой. Его уже рассматривал Алексей Вергунов и я только опишу его по-другому. Замечу, что выход из замка осуществляется в несколько этапов. Описанные мной случаи, первый и второй – это этапы. Сочетание и чередование этих двух приемов, а также третьего, к описанию которого мы переходим, позволяют полностью выйти из замка не только в безубыток, но и, весьма вероятно, в хорошую прибыль.

Третий случай

Отложенный ордер, или отложенные ордера, выбиты и стали рыночными. Тренд, который их выбил, продолжается. Через некоторое время появляются сигналы на разворот. Но на данный момент прибыль локирующего ордера, или их суммарная прибыль, меньше, чем убыток на самом отдаленном из локируемых.

В этой ситуации обращаем внимание на свободную маржу – в локировании это очень важный параметр, ведь при активном использовании замков повышается нагрузка на депозит. Если свободных средств на депозите мало – нужно произвести пополнение. Лучше всего использовать внутренний перевод с одного счета брокера на другой (я всегда торгую на нескольких счетах). Если же свободной маржи пока хватает – сразу приступаем к торговле по универсальной технике, описанной ниже.

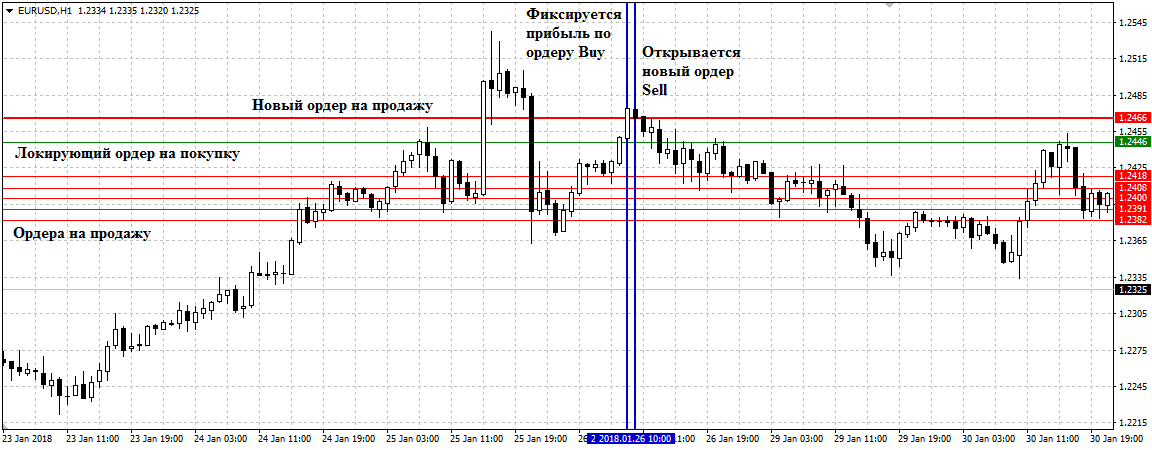

Итак, есть сигналы на разворот, есть прибыль на локирующем ордере, которая не компенсирует убыток самого отдаленного ордера, и у нас достаточно свободной маржи. Наши действия: фиксируем прибыль и открываем позицию в сторону изначальных рыночных ордеров, но локировать этот и другие остальные рыночные ордера не спешим. Если разворот состоялся – все хорошо, и сделки начинают одна за другой выходить в плюс. Дальше действуем по обстановке.

Если же сигнал на разворот оказался ложным – локируем все открытые ордера отложенником объемом, равным объему всех открытых в противоположную сторону позиций. Получаем замок, из которого будем выходить как в одном из первых двух случаев.

А теперь самые терпеливые читатели, дошедшие до этого места, ознакомятся с универсальной техникой. Я назвал её ОПТИМИЗАЦИЕЙ, хотя можно придумать и более интересное название.

«Оптимизация» – универсальная авторская техника выхода из замка

Предположим, что мы торгуем без стоп лоссов ордерами сравнительно небольшого объема. Причем даже не важно, локируем мы открываемые позиции или нет. Например, на небольших депозитах, которые надо разогнать, я просто активно открываю ордера и, так как тренд постоянно меняется, открываются позиции то на покупку, то на продажу. При этом не все ордера закрываются, некоторые остаются открытыми, так как тренд меняется до того, как в позиции накапливается достаточная прибыль.

В итоге начинают накапливаться уже сами убыточные ордера. Так как по одной валютной паре может скопиться по несколько ордеров и Buy, и Sell, они какое-то время частично взаимно локируют друг друга. По каждому активу можно отдельно сложить объемы сделок на покупку и продажу, а полученную разность использовать для открытия дополнительного ордера в сторону, где суммарный объем меньше.

В итоге происходит уравнивание объемов, но ордеров становится слишком много, и сокращается свободная маржа. Пора производить оптимизацию.

Как проводится «Оптимизация»?

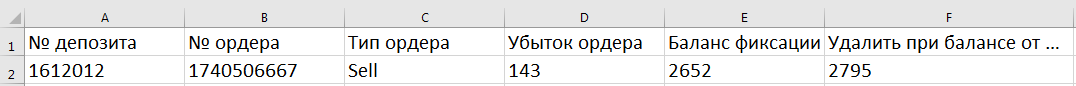

Открываем программу Excel или таблицы на диске (облаке). В таблице создаем столбцы со следующими названиями:

- № депозита (для тех, кто торгует на нескольких счетах);

- № ордера;

- Тип ордера;

- Убыток ордера;

- Баланс фиксации;

- Удалить при балансе от….

Документ можете назвать «Оптимизация». Все названия столбцов можно менять по своему усмотрению, я периодически создаю новые таблицы, и кое-что по мелочи в них меняется. Главное – понять и правильно использовать сам принцип.

Как это работает:

- Находим самый отдаленный ордер на конкретном депозите (тот, по которому самый большой текущий убыток);

- Вписываем его номер в графу «№ ордера»;

- В графе «Тип ордера» указываем либо Sell, либо Buy;

- В графу «Убыток ордера» вписываем тот убыток, который ордер показывает (значение смотрим в MetaTrader в графе «Прибыль»). Округляем то, что после запятой в большую сторону и приплюсовываем отрицательный своп, если он есть. Положительный своп игнорируем. Полученный результат вписываем (без минуса);

- В графу «Баланс фиксации» вписываем значение баланса депозита из терминала МТ на данный момент. Также округляем то, что после запятой в большую сторону;

- Складываем то, что попало в графу «Убыток ордера» и «Баланс фиксации». Результат заносим в графу «Удалить при балансе от…».

После этого продолжаем торговать по обычной стратегии. Когда баланс депозита достигнет или превысит значение, указанное нами в таблице, в графе «Удалить при балансе от…», находим в строке терминала МТ намеченный ордер.

- Если в этот момент убыток по ордеру меньше или равен тому, что мы зафиксировали ранее в графе «убыток» таблицы, безжалостно закрываем его, потому что минус от сделки уже компенсирован депозитом в общем;

- Если же убыток успел вырасти, принимаем решение в зависимости от того, много ли свободной маржи. Если её достаточно, выгодней ждать, пока убыток этого ордера станет меньше или равен значению, занесенному в Excel.

Затем находим следующую по отдаленности позицию. Стираем в таблице значения удаленного ордера и вносим параметры следующего намеченного. Повторяем операцию. И далее проделываем это либо до тех пор, пока соотношение баланса депозита и свободной маржи не станет приемлемым, либо пока не будет удален последний ордер.

В четверг на прошлой неделе на одном из депозитов я удалил этим способом все ордера до последнего. Правда, я почти сразу же возобновил торговлю на этом счете.

И эта техника работает для выхода из любых замков.

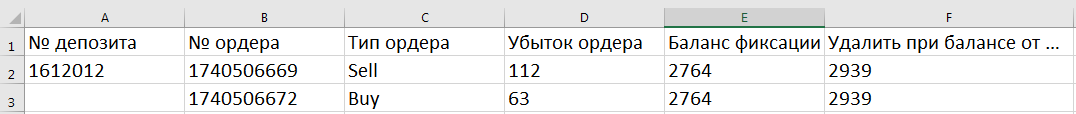

Очень удобно «оптимизировать» депозит, когда объемы самого отдаленного ордера Buy и самого отдаленного ордера Sell равны. В этом случае заполняем сразу две строки в таблице Excel. Вносим в таблицу параметры обоих ордеров, причем значение в графе «Баланс фиксации» будет одинаковым. Далее суммируем текущий баланс депозита, убыток по ордеру Buy и убыток по ордеру Sell (не забывая про отрицательные свопы). Результат заносим в графу «Удалить при балансе от…», можно в одной строке, можно в обеих.

А затем, когда баланс депозита в терминале МТ сравняется либо превысит значение в графе «Удалить при балансе от…», удаляем оба этих ордера. При этом, в момент закрытия обеих позиций цена должна находиться между ними, примерно на одинаковом расстоянии от каждого из ордеров. Если одна из этих позиций в процессе торговли будет закрыта по тейк профиту, ничего страшного, но в этой ситуации будет лучше, если убыток оставшегося ордера при удалении будет меньше или равен его убытку, внесенному в Excel.

Постепенно удаляются самые убыточные ордера, а по мере их исчезновения оставшиеся ордера концентрируются в зоне действия цены. Часть из них может быть «подхвачена» ценой и, в итоге, принесет прибыль, другие же будут закрыты с убытком, который предварительно компенсируется.

Буду рад, если для кого-то эта информация окажется полезной.

Заключение

Ну а новичкам, перед тем как открывать локирующую позицию, лучше потратить хотя бы пару минут на дополнительный анализ ситуации, взвесить все «за» и «против». Возможно в итоге лучшим решением окажется просто закрыться по стоп-лоссу.

С уважением, Алексей Вергунов

TradeLikeaPro.ru

P.S. Мы написали специальный советник – Brainy Locker для разруливания лока.

Замок на Форекс: что это и как его применять для компенсации убытков

Трейдеры применяют локирование позиций в Форексе с целью диверсификации рисков. Использование этого инструмента позволяет временно компенсировать убытки, связанные с ошибочно сделанным прогнозом. Можно использовать механизм хэджирования, когда обе открытые позиции будут прибыльными. Однако чаще встречается ситуация, когда одна из сделок убыточная и для её нивелирования открывается вторая позиция в противоположном направлении.

Что такое замок на Форекс?

«Замок» в трейдинге позволяет зафиксировать баланс на счёте, когда цена пошла против сделки трейдера. Если участник рынка не хочет фиксировать убыток, так как надеется на скорый разворот цены, то он открывает позицию в обратном направлении.

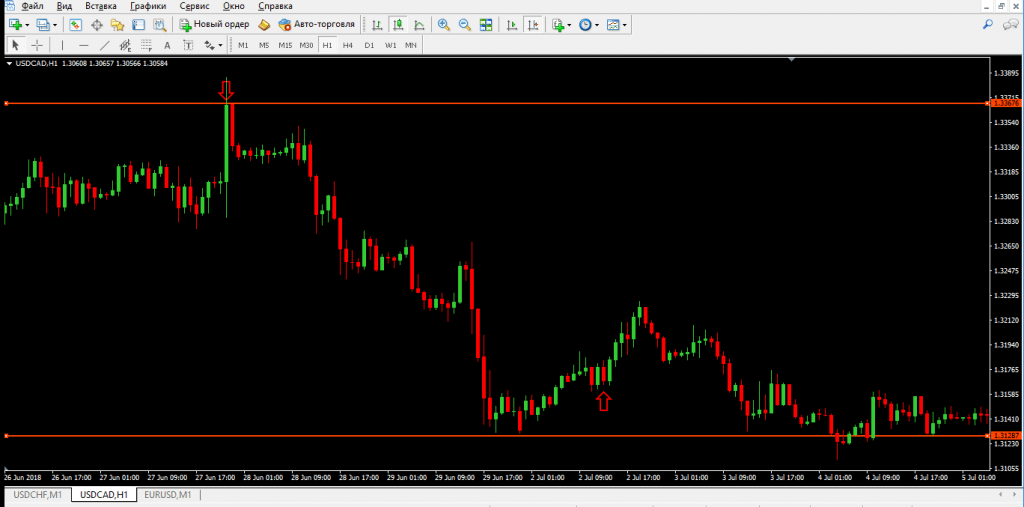

Рисунок 1. Пример «Замка» на Форекс

Видим на примере, как трейдер открывает сделку на покупку от уровня, в надежде, что предшествующее «сопротивление» станет сильной «поддержкой». Однако после незначительного отскока следует разворот, и позиция оказывается убыточной. Трейдер принимает решение открыть сделку на продажу. Теперь убыток, получаемый от покупки, компенсируется прибылью от продажи. Причиной такой стратегии становится неготовность участника торгов смириться с убытками. Складывающуюся ситуацию он относит к временному явлению и ожидает её выправления в ближайшем будущем.

Правила стратегии «Замок»

Используемая трейдерами стратегия замка на Форекс основывается на следующих положениях:

- нельзя открывать больше 10 позиций одновременно;

- общая сумма инвестиций в рамках открытых сделок не может быть больше 10% от суммы депозита;

- размещение защитного ордера предусмотрено в 40 пунктах от точки входа;

- второй стоп-лосс устанавливают через 20 пунктов после первого с той же стороны.

Локирование может быть как положительным, так и отрицательным в зависимости от ситуации, в которой используется методика. Положительный «замок» подразумевает открытие 2-х прибыльных сделок.

Рисунок 2. Положительный «Замок»

Трейдер на рисунке 2 открыл позицию на продажу, но цена через определённое время начала корректироваться и он решил защититься, открыв сделку на покупку. Если бы демонстрируемая коррекция переросла бы в разворот тренда, то убыток по первой позиции компенсировался бы прибылью по второй. Отрицательный замок включает убыточную и прибыльную сделку, причём последняя компенсирует потери по первой.

Как установить замок?

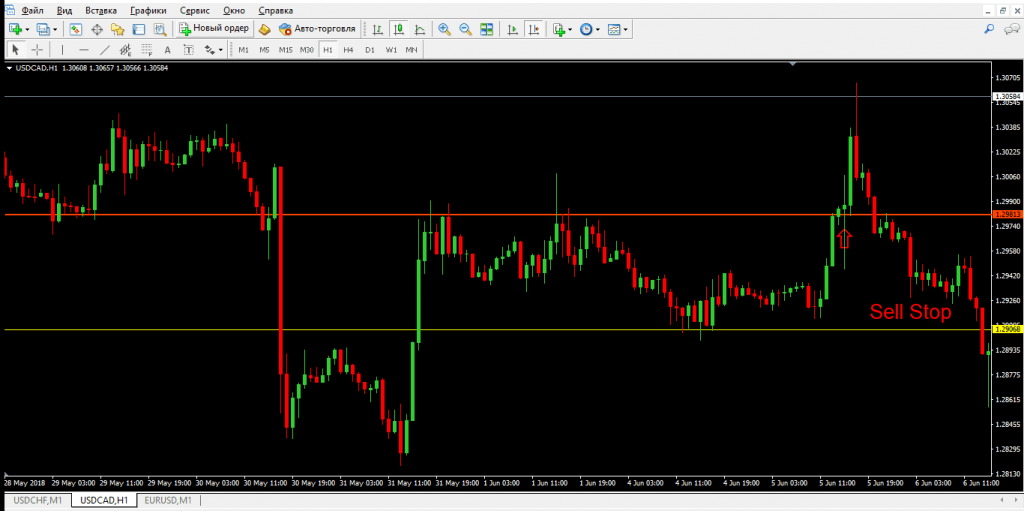

Устанавливают «замок» на Форекс с помощью рыночных ордеров Sell Market, Buy Market. Если основная сделка, которая в результате оказывается временно убыточной, может быть открыта отложенной лимитной заявкой, то вторая позиция, собственно формирующая «замок», может быть открыта только с рыночным исполнением. Хотя возможны варианты, когда трейдер определяет точку невозврата, устанавливая там лимитную заявку Buy Stop, Sell Stop.

Рисунок 3. Открытие замка отложенным ордером Sell Stop

Трейдер на рисунке 3 пытался открыть сделку на пробой уровня и после формирования волчка, закрывшегося выше него, смело вошёл в позицию рыночным ордером. Однако после непродолжительного роста цена скорректировалась и не смогла закрепиться выше уровня. Трейдер обозначает для себя точку невозврата, когда цена наверняка в ближайшей перспективе не вернётся к месту его входа. Пусть в нашем примере это будет цена 1.29068, обозначенная на рисунке жёлтой линией. Именно там устанавливается ордер Sell Stop и после его срабатывания активируется замок.

Принцип раскрытия замка

Поняв, что такое «замок» на Форексе, надо научиться своевременно его раскрывать. Суть операции заключается в закрытии одного из ордеров когда, по мнению участника торгов, произошёл разворот тренда. Приведём пример ошибочной стратегии и правильной методики, позволяющей грамотно выполнить раскрытие.

Неправильный подход заключается в ручном открытии и закрытии «замковых» позиций при возникновении коррекции, способной, по мнению трейдера, развернуть тренд и вернуть цену к его точке входа.

Рисунок 4. Неправильное раскрытие «Замка»

Трейдер вошёл на продажу лимитным ордером от жёлтой линии, не приняв во внимание тот факт, что цена пожимается к уровню и в данной ситуации возможен пробой. После непродолжительного отскока цена уверенно пробивает уровень импульсным движением. Участник рынка принимает решение открыть позицию на покупку от красной линии после непродолжительной коррекции, последовавшей вслед за прорывом сильного «сопротивления». Когда происходит очередная, достаточно глубокая коррекция, он принимает решение закрыть сделку на покупку с незначительной прибылью у салатовой линии, полагая, что теперь разворот неизбежен.

Если он позволит цене опуститься ниже красной линии, то сделка на покупку станет убыточной. Когда цена вернётся к жёлтой линии, он опять окажется в отрицательном «замке». Следуя такой логике, он закрывает вручную сделку на покупку, но неожиданно происходит разворот и цена обновляет максимумы. Теперь его убыток ещё больше, так как прибыль по сделке на покупку незначительная, а восходящий тренд продолжается.

Когда на рынке Форекс торговля на «замке» ведётся правильно, позиции преимущественно открывают отложенными ордерами.

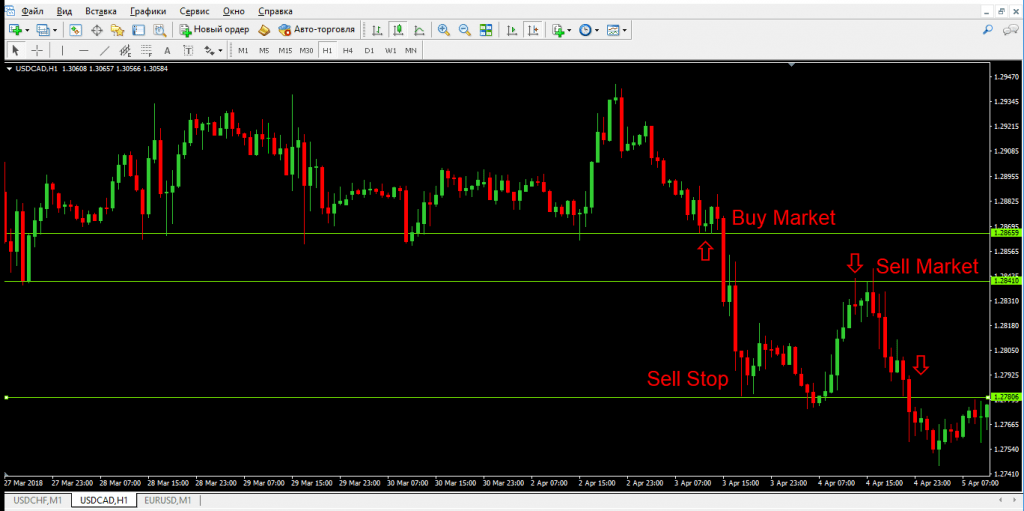

Рисунок 5. Правильное раскрытие «Замка»

Трейдер входит на отскок от уровня рыночным ордером на покупку, но маркетмейкер неожиданно выкупает мелких участников, заставляя их временно пересиживать убытки. Трейдер решает открыть позицию на продажу рыночным ордером при тестировании ценой очередного уровня. Теперь у него две позиции, которые не в полной мере уравновешивают друг друга. Между размещёнными ордерами есть зазор, составляющий 25 пунктов. Если выполнить перевод сделок в безубыток, то именно таким будет его убыток по итогам совершённых операций. Компенсировать возможные убытки и выйти в прибыль можно открыв ещё одну сделку в направлении текущего тренда. Устанавливаем отложенный ордер Sell Stop у локального минимума и после его срабатывания получаем две прибыльные позиции на продажу и одну убыточную сделку на покупку. Теперь, когда две сделки смогут компенсировать убыток по первой, можно закрыть все три позиции с общей прибылью.

Выход из замка

Теперь разберёмся с выходом из «замка», созданного с целью компенсации убытков по причине нежелания или неумения пользоваться стоп-лоссами и торговать по стратегии, получая определённый процент убыточных сделок, что вполне естественно. Рассмотрим правила выхода из положительного и отрицательного «замка».

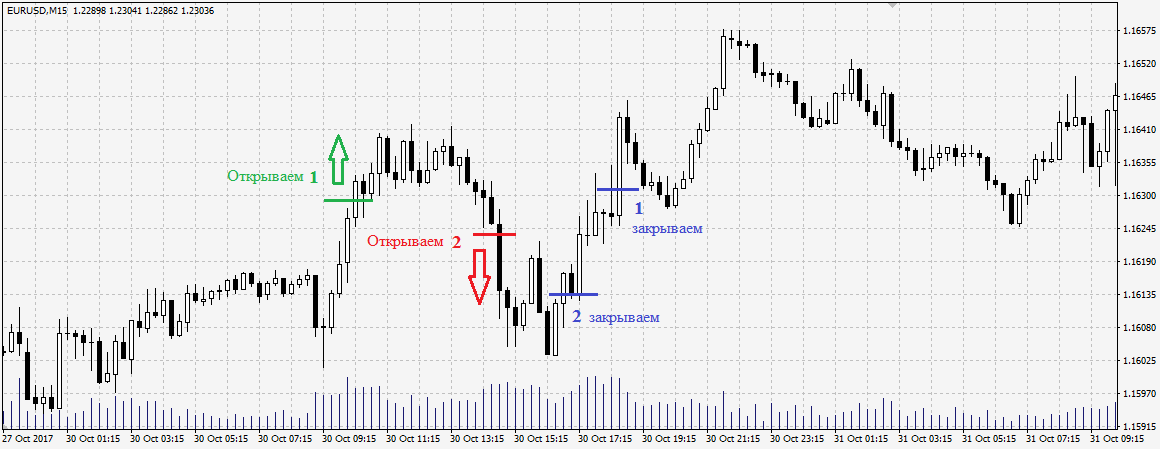

Рисунок 6. Выход из положительного замка

Рассмотрим, как выйти из лока, созданного для подстраховки прибыльной сделки на покупку. Трейдер открыл позицию рыночным ордером Buy Market, но после резкого разворота решил хэджировать позицию, создав положительный «Замок». Когда коррекция закончилась, его сделка на продажу закрылась автоматически по безубытку, после чего продолжился восходящий тренд.

Рисунок 7. Выход из отрицательного замка

Трейдер открыл позицию на покупку, обозначенную стрелкой «вверх» в надежде на продолжение восходящего тренда после ретеста пробитого уровня. Однако цена не смогла закрепиться выше сопротивления и развернулась вниз. Практически сразу была открыта позиция на продажу, отмеченная соответствующей стрелкой. Сделки уравновешивали друг друга и были закрыты практически одновременно по безубытку после возвращения цены к тестируемому ранее уровню.

Выводы

Использование «замков» на рынке Форекс вполне возможно, но этого не стоит делать по следующим причинам:

- игра не стоит свеч – нервное потрясение, полученное в результате такой торговли на фоне отсутствия прибыли и закрытия позиций по безубытку, в лучшем случае, не стоит потерянных нескольких пунктов при закрытии сделки по стоп-лоссу;

- риски не оправданы – лучше следовать стратегии, размещая защитные ордера и получая 40-60% прибыльных сделок, чем рисковать существенной частью депозита;

- потеря времени – пока у вас есть «замок», он будет занимать все ваши мысли и открывать другие сделки будет проблематично.

Даже если новичок решил воспользоваться этой методикой, то лучше отдавать предпочтение положительным замкам, избегая ситуаций с отрицательными вариантами этой методологии. Правильная торговля на рынке Форекс заключается в хладнокровной отработке сигналов по стратегии с короткими стоп-лоссами и возможными повторными входами при выбивании из позиции.

Источник https://www.forex.blog/chto-takoe-zamok-na-foreks-ili-kak-pravilno-primenjat-lokirovanie-v-torgovle/

Источник https://tlap.com/tehnika-vyihoda-iz-zamka-na-foreks/

Источник https://howtotrade.biz/zamok-na-forex/