Кредитные плечи и тонкости маржинальной торговли

Здравствуйте, дорогие друзья! Я убежден, что перед тем как начинать заниматься трейдингом трейдер должен разобраться с нюансами функционирования рынка. Это означает не только изучение принятых терминов и трейдерского жаргона, но и понимание таких вопросов, как принцип формирования прибыли, откуда берется спред, своп. Вопрос, что такое кредитное плечо также относится к этой категории, от него напрямую зависит КПД вашего трейдинга.

Наверняка вы сталкивались с выражением «маржинальная торговля», под ним и понимается трейдинг с применением кредитного плеча. Так что, если вы только начали знакомиться с финансовыми рынками, рекомендую выделить минут 15-20 и ознакомиться с моими пояснениями по этому вопросу.

Разбираемся с терминами

Под кредитным плечом понимается соотношение между собственными и заемными средствами. Например, если, имея на счету $1000 трейдер может заключать сделки объемом $100 000, значит используется плечо (или леверидж, от англ. leverage) 1 к 100 или 1:100. Большую часть средств брокер одолжил трейдеру.

В трейдинге минимальное значение плеча равно 1:1, то есть работа ведется без заемных средств, только на свои деньги. Максимум зависит от брокера, есть компании, предоставляющие плечо до 1:1000 и даже 1:2000. На что влияет леверидж, разберемся чуть позже. Для криптовалют и фондового рынка большие плечи не предоставляются.

В экономике леверидж используется для оценки соотношения собственных и заемных средств. Здесь этот показатель может быть меньше 1 – его размер рассчитывается как отношение кредитов к собственным средствам.

Как работает кредитное плечо, что такое маржа

Принцип работы этого инструмента удобнее разбирать на конкретном примере. Стартовые условия:

- Депозит $ 9838,44;

- Кредитное плечо 1:100, торгуем на Форексе, здесь такой леверидж популярен;

- Объем сделки – 1 лот.

- Распоряжаемся суммой в 100 раз большей за счет заемных средств. На счете в момент входа в рынок резервируется залог по сделке. Размер лота для EURUSD составил €100 000 или $112 330 (с учетом курса EURUSD). Залог в 100 раз меньше, в терминале эта величина называется маржа и она равна $1123,30.

- Средства – показывается остаток на счете при фиксации результата сделки в данный момент. Эта величина постоянно меняется.

- Свободная маржа – каким объемом средств трейдер может распоряжаться для заключения сделок. Рассчитывается как разница между средствами и залогом.

- Уровень – отображает загрузку депозита, рассчитывается по формуле:

Level = Средства х 100%/Маржа

Теперь о разных вариантах развития событий. Но сначала введем пару терминов:

- Margin Call – брокер уведомляет клиента о том, что на его депозите проблемы с обеспечением позиции. Задается эта величина в зависимости от условий счета в % от залога. В будущем планируется отдельный пост, что такое маржин колл, в нем об этом явлении поговорим подробнее.

- Stop Out – при достижении этого уровня закрываются все сделки трейдера на счете. Также задается в процентах от размера залога. Обычно находится в пределах 20-30%.

Если график двинулся против нас

Тогда Stop Out составит 30%. Для закрытия позиции нужно, чтобы баланс составил 0,3 х залог = 0,3 х $1123,3 = $336,99. Если этот сценарий реализуется, то брокер не будет в убытке, в этот момент стоимость позиции определяется:

- Залогом – он равен $1123,30;

- Одолженными брокером деньгами – это еще $111 206,70;

- Накопившимся убытком – $9501,45;

В итоге брокер забирает залог, остаток от одолженных денег за вычетом накопившегося убытка и компенсацию потерь за счет депозита трейдера. Выглядит это так:

$1123,30 [залог] + ($111 206,70 — $9501,45) [остаток кредитных средств] + ($9501,45 — $1123,30) [часть депозита трейдера] = $111 206,70.

Компания вернула одолженные деньги и не потеряла ни цента. В реальности возникают дополнительные расходы – на спред, комиссию, swap. Если с последним термином не знакомы, есть статья, что такое своп, рекомендую ее к прочтению.

Если график движется в сторону ТР

В этом случае при фиксации профита происходит ровно то же самое. Брокер забирает только ту часть денег, которую одалживал трейдеру, а остаток, теперь уже со знаком «+» зачисляется на счет. Реализация такого сценария маловероятна, для срабатывания стоп-аута нужно чтобы график прошел не одну сотню пунктов против нас.

Что касается приведенного примера, числа специально выбирали приближенные к реальности, чтобы вы могли повторить такие вычисления для себя. В повседневном трейдинге расчет кредитного плеча выполнять не требуется.

Как влияет кредитное плечо на результат торговли

В предыдущем разделе мы разобрались с тем, что происходит при торговле с использованием плеча. Теперь сравним, как его величина влияет на результат в одних и тех же условиях. Размер левериджа влияет на залог, а значит определяет нагрузку на депозит.

Для удобства расчетов считаем, что работа ведется с USDJPY и объем лота составляет ровно $100 000. Stop Out пример равным 30%, для стодолларового депозита лот равен 0,2, а для капитала в $2000 – 1,0.

Внимание обратить нужно на величину маржи, большее плечо требует меньшего залога. Это дает больше пространства для маневра. Свободная маржа увеличивается при росте кредитного плеча, для торговых тактик, предусматривающих высокую загрузку депозита, это может быть критически важно.

На рисунке выше – пример для депозита в $100, для $2000 картина аналогичная. Думаю, влияние кредитного плеча на торговлю стало понятнее после этого.

В случае с фондовым рынком ситуация схожая, только маржинальная торговля на фондовой бирже ведется с меньшим левериджем. Обычно это числа в пределах 1 к 10, а то и ниже.

Если бы вы торговали на американской площадке, то 1 лот включал бы 100 акций Apple. При работе только на свои деньги для покупки лота понадобилось бы $19 655. Но плечо 1 к 5 снижает требуемую сумму до $3931. Принцип работы тот же, что и на рынке Форекс, но если на Forex соотношение собственных и заемных денег доходит до 1:100, 1:500 и выше, то на фондовом рынке 1:10-1:20 уже считается большим левериджем.

Есть ли риски при торговле с высоким кредитным плечом?

Чем рискуем?

Новички в трейдинге негативно относятся к высокому плечу. Невольно проводится аналогия с обычными кредитами, сказываются и многочисленные публикации в сети, которые связывают высокий леверидж с риском. При торговле на Форекс плечо влияет на:

- Залог, чем выше леверидж, тем меньше от трейдера требуется собственных денег для заключения сделки;

- Свободную маржу. Напомню – при входе в рынок определенная сумма сразу замораживается на счете как обеспечение выданных брокером средств.

При этом стоимость пункта не зависит от плеча. При леверидже 1 к 10 и 1 к 500 стоимость пипса одна и та же. Откройте любой калькулятор Форекс и убедитесь в этом самостоятельно. Ниже – расчет для плеча 1:10.

Повторим вычисления для левериджа 1:500.

Единственная опасность высокого плеча в том, что это создает соблазн открыть сделку более крупного объема, чем это позволяет манименеджмент. Но это проблема трейдера – недочеты в области психологии, отсутствие самоконтроля. Примеры:

- Куплен 1 лот акций Apple по цене $196 за штуку. На покупку потратили $19 600. Если плечо использовано 1 к 1, то при движении цены в убыточную сторону на $5 потери составят $500 – по 5 долларов на каждой бумаге.

- Если в том же примере плечо составило бы 1 к 20, то располагая теми же $19600 купить смогли бы уже 20 лотов. На том же движении потери возросли бы до $10 000. Причина – нарушение ММ.

Как бороться с этим?

Только путем тщательного подсчета рисков по каждой сделке и четкого соблюдения правил управления капиталом. Потери по сделке определяет цена пункта, а на нее влияет только объем лота, но никак не леверидж. Если испытываете сложности с расчетом подходящего объема, пройдите ликбез, как рассчитать покупаемый лот. Это одна из ключевых вещей в трейдинге. Так что в торговле:

- Не открывайте сделки по слабым сигналам.

- По сделке нежелательно рисковать более чем 5-7% от депозита. Отклонения от этой рекомендации возможны для ТС с повышенным винрейтом.

- При портфельной торговле риск по сделке снижайте еще больше. Если для вас норма, например, 4-5 открытых позиций одновременно, то по каждой не рискуйте более чем 1-1,5%. Тогда совокупный риск удерживается в пределах допустимых 5-7%.

Торговля без кредитного плеча приводит к сильному снижению доходности, в эту крайность впадать не рекомендую. Регуляторы ограничивают размер левериджа в большей степени из-за низкой финансовой грамотности новичков. Например, в Европе соотношение собственных и заемных средств равно 1 к 30, в РФ – 1 к 50, при этом Банк России может увеличить этот показатель вдвое.

В прессе иногда проскакивают сравнения, когда плечо 1:1000 сравнивают с кредитом под 1000% в день. Журналистам нужны громкие заголовки и цепляющие читателя фразы, ничего общего с реальностью такие утверждения не имеют.

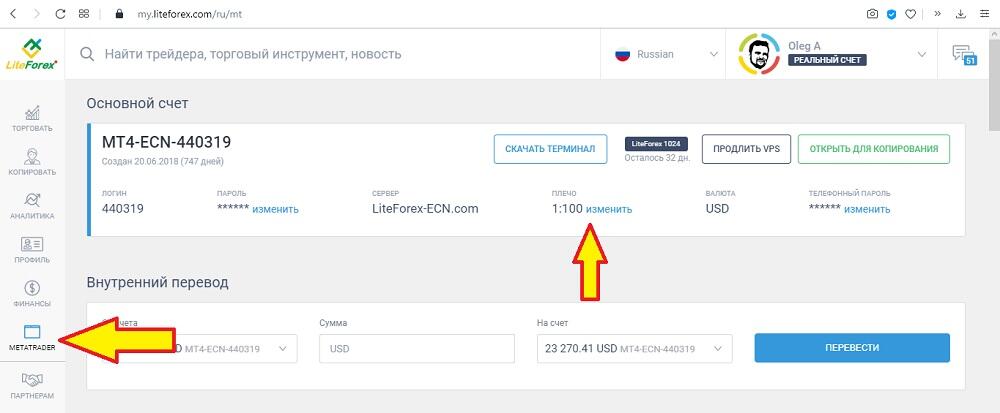

Как менять леверидж и заключать сделки

Непосредственно через торговый терминал менять кредитное плечо нельзя. Если по счету допускается его смена, то делается это через личный кабинет. На примере брокера Forex4You:

- В левой части выбираем пункт Управление счетом;

- В меню переходим по ссылке Смена плеча;

- Здесь указывается текущий леверидж. Для смены достаточно ввести пароль для входа в МТ4 и указать нужное плечо.

У F4Y плечо Forex по обычным счетам варьируется в диапазоне 1:10 — 1:1000. Выбирайте любое, перезапускайте терминал и торгуйте с новым левериджем. Единственное условие для смены этого параметра – на счете не должно быть открытых ордеров.

Что касается непосредственно торговли, то в МТ4 ничего дополнительно настраивать не нужно.

В окне задания параметров сделки указывается:

После этого остается только нажать на кнопку Sell либо Buy, и сделка будет заключена.

Рекомендации по выбору левериджа

Советы по тому, какое лучше выбрать плечо, справедливы и для новичков, и для профи:

- Если не уверены в способности контролировать себя, подбирайте варианты с минимальным левериджем;

- Стратегии, предполагающие высокую загрузку депозита, требуют максимального плеча. За счет этого снижается нагрузка на депозит (меньше залог и больше свободная маржа), значит можно заключать больше сделок. Пример – мартингейловые ТС, в них строится сетка ордеров, и высокое плечо повышает выживаемость стратегии;

- Если проблем с самоконтролем нет, а стратегия предполагает обычный трейдинг, без мартингейла и усреднения, подойдет любой вариант.

По фондовому рынку рекомендации те же, учитывайте и прочие условия торговли. Брокеры предлагают разные размеры плеча для счетов.

Рекомендую также подумать об обеспечении пассивного дохода за счет трейдинга. Один из вариантов этого – перенос позиций других трейдеров на свой счет. Статья о копировании сделок прибыльных трейдеров подробнее рассматривает этот вопрос.

Выгодные брокеры для торговли на рынке Форекс

Из работающих на российском рынке компаний выделю:

-

Exness – отличается максимальным диапазоном левериджа. По счетам для МТ4 и вовсе предлагаются варианты с бесконечным кредитным плечом. Правда, это понятие условное, есть привязка к объему, чем он выше, тем ниже допустимый леверидж. Еще один плюс – очень низкий спред, по отрасли один из самых низких, а исполнение близко к идеальному, есть ECN аккаунты. Открыть счет у брокера Exness можно по этой ссылке .

Открыть счет в Exness с низкими спредами

С надежностью у обеих компаний проблем нет. Ранее выходил обзор на брокеров с минимальным спредом – в нем перечислено больше компаний с неплохими торговыми условиями.

Где можно начать работать на фондовом рынке

Если в поле вашего внимания не только валютные пары, но и торговля акциями, индексами, фьючерсами, то перечень подходящих для открытия счета компаний сужается. Рекомендую:

-

Just2Trade – работать можно в том числе и на Форекс, правда, плечо здесь не превышает 1 к 500. Из основного выделю единый ММА счет, с него через посредников можно получить доступ к любой торговой площадке мира. В итоге торговать можно хоть на американской NYSE, хоть на европейских, хоть на российских площадках, доступны и акции ETF. Для фондового рынка минимальный депозит всего $200.

Открыть счёт для рынка США на just2trade

Зарегистрировать счет в БКС

Что касается того, как купить акции без кредитного плеча, то и Just2Trade, и БКС брокер решают эту проблему.

Резюме

Кредитного плеча не нужно бояться, не проводите параллель с обычными кредитами, по которым действительно условия могут быть не лучшими. В трейдинге это всего лишь возможность работать с большими деньгами, чем сумма, которой вы располагаете в действительности.

Это лишь инструмент, эффект зависит от того, как вы его используете. Если говорить простыми словами, то крупное плечо позволяет торговать на большую сумму. Но это не значит, что нужно тут же входить в рынок максимальным лотом, а потом недоумевать куда делись все деньги со счета. Этот параметр напрямую не влияет на риск, так что если трейдер себя контролирует, то и проблем от высокого левериджа не будет. Эмоциональным людям лучше подбирать счета с небольшим плечом.

Если остались вопросы или замечания – смело пишите их в комментариях. Я же на этом прощаюсь с вами и желаю не допускать ошибок с использованием кредитного плеча. Торгуйте стабильно и прибыльно, это не так сложно, как кажется. Не забудьте оформить подписку на мой блог. Она гарантирует, что вы не пропустите выход новых материалов, а их ожидается немало.

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

Кредитное плечо на Форекс — что это? Какое выбрать кредитное плечо для торговли?

Доброго времени суток, читатели и подписчики Вебинвеста! Торгуя на валютном рынке, трейдеры постоянно сталкиваются с понятием кредитное плечо — а вместе с ними и многие веб-инвесторы, которые наблюдают за торговлей и пытаются оценить рискованность тех или иных инвестиций на Форекс. Чем не повод разобраться в теме получше?

Приглашаю подписываться на мой Telegram-канал Блог Вебинвестора! Там вы найдёте еженедельные отчёты по инвестициям, аналитические материалы, комментарии по важным новостям и многое другое. Также прошу делиться ссылкой на блог в социальных сетях и мессенджерах:

Что такое кредитное плечо на Форекс?

Для начала давайте вспомним, как работает рынок Форекс. По сути это огромный обменник, где банки, инвестиционные фонды, различные организации и частные трейдеры обменивают одни валюты на другие. Зарабатывают на валютном рынке, совершая покупки и продажи при разных курсах валютных пар.

Например, чтобы купить 100000 евро за доллары по цене 1.10, нужно потратить 110000$. Если курс изменится, скажем, до 1.11, при продаже евро за доллары получится сумма 111000$, которая на 1000$ больше первоначально потраченной суммы, то есть 1000$ — это уже прибыль от операции.

Так вот, чтобы вы понимали, 100000 единиц валюты — это всего лишь 1 стандартный лот на рынке Форекс. Сумма большая, согласитесь! Конечно, на стандартных торговых счетах можно открывать сделки лотом вплоть до 0.01, но даже так для совершения сделки понадобится не меньше 1000 долларов, евро, фунтов — в зависимости от валютной пары.

Рядовому трейдеру непросто найти такие деньги. И даже если получится — много не заработаешь на подобном способе обмена валюты, потому что может пройти год, пока курс валютной пары сдвинется хотя бы на 10%, доходность сделки получается очень низкой.

Все проблемы решает кредитное плечо — деньги, которые трейдер может получить от брокера в долг специально для открытия сделок с бОльшим объемом. Размер кредитного плеча обычно задаётся при открытии торгового счёта, может быть самым разным — 1:5, 1:20, 1:100 и даже 1:1000!

Возможный размер кредитного плеча на Forex4you

Ладно, кредитное плечо Форекс 1:1 — что это означает? В этом случае у трейдера есть только его собственные деньги, как такового плеча вообще нет. А вот 1:100 говорит о том, что имея на счету 1000$, трейдер сможет открыть сделку, использовав вплоть до 100000$, из которых 99000$ — деньги брокера.

Естественно, бесплатного сыра не бывает. Во-первых, за использование заёмных средств один раз в день нужно платить комиссию — своп. Во-вторых, чтобы защитить свои деньги, брокер может в принудительном порядке закрыть убыточные сделки трейдера, так называемый Stop Out.

Эти моменты прописаны в клиентском соглашении и уровень Stop Out вы можете узнать заранее:

На рынке Форекс трейдеры обычно используют кредитные плечи в диапазоне от 1:25 до 1:500. Почему не всегда 1:500, ведь так по идее можно заработать намного больше? Считается, что при увеличении плеча торговые риски тоже растут…

Или все-таки нет? Прежде, чем читать дальше, прошу вас ответить на вопрос:

Очень интересно будет потом узнать, какой же вариант выбрали большинство читателей

Так, а теперь давайте обсудим вопрос, который интересует многих начинающих трейдеров Форекс.

Кредитное плечо — какое лучше выбрать?

Вопреки распространённому заблуждению, установленное кредитное плечо никак не влияет на результаты торговли трейдеров Форекс. Оно влияет только на размер маржи (суммы, которая берется в залог под открытую сделку) — чем плечо больше, тем ниже маржинальные требования.

Вывод отсюда такой — при небольшом плече вроде 1:20 торговать агрессивно в принципе сложно из-за высоких требований. А вот при большом плече вроде 1:500 трейдер может открыть очень крупную позицию, которая может закрыться как отличной прибылью, так и с весомыми убытками.

Почему-то именно эта возможность всех пугает, как будто трейдеров палками заставляют открывать максимально возможную сделку.

И все же, какое кредитное плечо лучше выбрать? На самом деле, если нет специальных условий для выбранной вами торговой системы, выбирайте что больше нравится. Лишь для некоторых стратегий, например Мартингейла, опасность представляет как раз маленькое плечо — недостаток свободной маржи не позволит открыть достаточно сделок, чтобы полностью реализовать идею торговой системы (какой бы токсичной она не была).

В большинстве же случаев особой разницы между плечом 1:50 и 1:500 нет, потому что трейдеры не торгуют «all-in» максимально возможным лотом, а используют рассчитанный при помощи одного из методов мани-менеджмента размер лота, позволяющий при адекватных просадках получать высокую прибыль.

И тут мы приходим к понятию, хорошо знакомому инвесторам ПАММ-счетов компании Alpari —

Используемое кредитное плечо / Загрузка депозита

При торговле на рынке Форекс трейдеры обычно используют лишь часть доступного им кредитного плеча. Логично, что чем больше — тем агрессивнее и опаснее используемая торговая система, тут всё верно и страхи вполне оправданы.

Для оценки опасности торговли из-за размера плеча обычно используется показатель загрузка депозита, который рассчитывается так:

Что такое маржа, мы уже ранее выяснили — это сумма залога по открытым сделкам. Средства — сумма на торговом счёте с учётом результата открытых сделок.

Загрузка депозита измеряется в процентах и показывает уровень агрессивности торговли. Если её значение доходит до 100% — значит трейдер использует весь депозит в качестве залога и больше не может открывать сделки. Если при этом открытые сделки окажутся убыточными — загрузка превысит 100%! Очевидно, что это очень опасно.

Значение загрузки депозита расшифровывается примерно так:

- до 10% — консервативная торговля;

- от 10% до 30% — умеренные риски;

- от 30% — высокие риски.

Впрочем, для скальперских стратегий это не совсем актуально — использование даже 100% плеча не приведет к большим убыткам, так как стопы стоят на расстоянии 10-20 пунктов.

У показателя «загрузка депозита» есть один недостаток — маржа для одной и той же сделки при разном установленном кредитном плече будет отличаться. Скажем, для 1:20 загрузка 50% — примерно то же самое, что для 1:500 — 2.5% возможного плеча.

Скорее всего, именно поэтому пару лет назад Alpari стали применять показатель используемое кредитное плечо с похожим смыслом — чем выше значение, тем больший объем открытых сделок по отношению к сумме депозита находится на торговом счёте. Рассчитывается так:

Стоимость ордеров — это сумма купленной или проданной трейдером валюты. Например, стоимость ордера 1 лот EURUSD — 100000 евро. Рассчитанное ИКП будет одинаковым при любом размере плеча, так что пользоваться этим показателем намного удобнее.

ИКП легко представить в виде графика:

Зеленые столбцы — увеличение ИКП, красные — уменьшение

По графику можно понять много интересных вещей. Начнём с того, что длинные столбцы — это открытия и закрытия сделок. Зная это, мы примерно можем понять:

- сколько открыто позиций;

- как долго они удерживаются (на часовом графике ИКП видно еще лучше);

- используется ли Мартингейл или другая токсичная торговая техника (увеличение ИКП в просадках).

Компания Alpari предоставляет подробные данные об ИКП для своих ПАММ-счетов, можно представить их в виде графика и анализировать:

График ИКП не случайно совмещен с просадками — чем активнее трейдер использует доступное плечо, тем выше торговые риски и более крупные потери возможны в будущем.

Ну что, вроде разобрались с тем, что такое кредитное плечо на Форекс? На самом деле эта штука никак не влияет на торговые результаты трейдеров и инвестиционных управляющих, хоть при 1:10, хоть при 1:500 — сделки одинаковым лотом принесут одинаковую прибыль.

А вот использование доступного кредитного плеча — это уже другой вопрос. Чтобы оценить опасность используемой стратегии, мы можем использовать значение или график использованного кредитного плеча (загрузки депозита).

Присоединяйтесь к дискуссии в комментариях:

Товарищи-трейдеры, какое кредитное плечо Форекс используете вы и почему? Возможно у вас есть более глубокие соображения на этот счёт?

До встречи в следующих статьях!

Автор: Александр Дюбченко. В 2014 году закончил КНЭУ по специальности «Экономическая кибернетика». Более 10 лет изучаю инвестирование и пишу об этом, параллельно веду Telegram-канал. Также изучаю SEO и способы монетизации. Статьи блога не являются инвестиционной рекомендацией — я рассказываю о своем опыте и не призываю его повторять.

Я так и не понял, если воспользуюсь плечом и понесу убытки, должен ли я буду возмещать деньги брокеру?

Иван, ничего возмещать не нужно. Если сумма на вашем торговом счёте опустится до нуля, сделки автоматически закроются.

Здравствуйте Александр.

Почему Вы не пишете, что кредитное плечо показывает соотношение между суммой

залога и выделяемыми под него заемными средствами в МТ4?

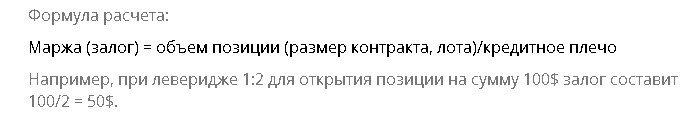

Залог= Объем в лотах*100000 Базовой валюты/размер кредитного плеча.

Т.е. чем больше кредитное плечо, тем меньше залог и можно открыть больше позиций.

Это в терминале МТ4, а в терминале Rumus от компании ForexClub кредитное

плечо 1:100 уже криминал, т.к. там при депозите 100 usd и плече 1:100 мы

работаем 10000 usd(лот=0,1; 1пункт=1usd) и ходе цены на 50 пунктов в минус мы

сразу теряем 50 USD или при ходе цены на 50 пунктов в плюс получаем 50 USD.

Но это в другом терминале специфическом Rumus, а задайте вопрос по кредитному

плечу в команию, работающему в Мт4, то они свяжут кредитное плечо с залогом и там

все по-другому.

Владимир, приветствую на Вебинвесте!

Кредитное плечо означает, что брокер даёт вам дополнительные деньги для открытия сделок. Большое плечо — МНОГО денег для открытия сделок. Но использовать их все не обязательно, вместо лота 0.1 можно использовать 0.01 и в Вашем примере при движении 50 пунктов прибыль/потеря составит 5 USD а не 50. В МТ4 разницы вообще не чувствуется разница в результатах при разном размере плеча, если торговать одним и тем же лотом.

Что такое кредитное плечо, на каких условиях предоставляется, чем опасно

Что такое финансовый леверидж (финансовый рычаг, кредитное плечо), суть понятия в трейдинге простыми словами с примерами, опасностью на практике и возможными преимуществами.

Понятие кредитного плеча в трейдинге – ликбез новичкам простыми словами о сложном

Финансовый леверидж – это услуга брокера, по предоставлению займа денежных средств или активов.

Займ целевой – денежные средства предоставляются для покупки ликвидных акций, облигаций или валюты. В качестве залога выступают денежные средства на балансе клиента.

Торговля с использованием кредитного плеча называется маржинальное кредитование. Залог для получения займа от брокера – маржа.

Кредитное плечо на бирже позволяет открыть сделки на сумму, превышающую баланс торгового счета в 5, 100, 500, и более раз. Когда трейдер считает, что вероятность успешного исхода сделки высокая, он задействует кредитное плечо и получает большую прибыль.

Кр.плечо в цифрах

Без применения финансового рычага (от англ «leverage») для достижения такого результата потребовалось бы больше времени и сил.

Как рассчитать кредитно плечо – примеры расчета, калькулятор

Покажем на примере что такое кредитное плечо простыми словами.

Допустим у трейдера баланс счета составляет 1000$. Он покупает на весь капитал акции «Газпрома» (кредитное плечо 1 1) по 5$ акцию, средств хватает на 200 акций. Но внезапно выходит положительная новость по Северному потоку и трейдер делает прогноз о быстром росте акций.

Собственных средств на покупку большего числа акций нет, но брокер предоставляет кредитное плечо 1 к 5 и трейдер покупает акций еще на 4000$. При этом на балансе находится 1000 акций «Газпрома», собственные средства трейдера 1000$ блокированы, эти средства брокер взял в залог (маржа).

Расчет финансового рычага

Трейдер купил 1000 акций (а не 200, если бы плеча не использовал) и в случае верного прогноза прибыль увеличится в 5 раз. При росте цены на 5%, баланс счета увеличится на 25%. После совершения обратной сделки – продажи акций, брокер получит обратно предоставленные взаймы деньги, а прибыль достанется трейдеру.

В случае ошибочного прогноза убытки нарастают с такой же скоростью, но чаще ограничиваются суммой на торговом счете.

Брокер закроет сделку в принудительном порядке, вернет свои деньги, а на балансе клиента останется сумма – финансовый результат между ценой открытия сделки и ликвидации позиции. В нашем примере при движении цены против прогноза на 10% (сумма средств на счете на 50% меньше чем требуется) брокер пришлет уведомление («Margin Call»).

Как работает маржин колл

Трейдер может либо сократить позицию (частично или полностью) либо добавить денег на счет для обеспечения маржинальных требований. В противном случае при падении котировок еще на 5% (сумма средств на счете составляет 25% от залога) брокер закроет позицию принудительно. У трейдера останется 250$.

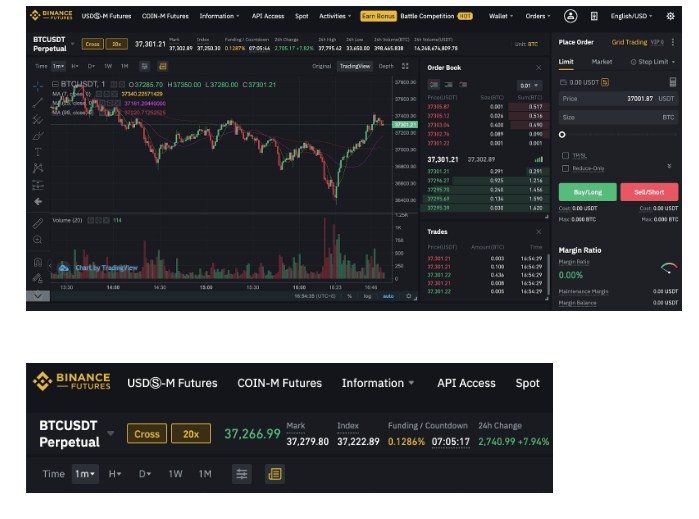

Пример применения калькулятора для расчет кредитного плеча Binance по ссылке на официальном сайте по ссылке https://www.binance.com/ru/support/faq/360036498511:

Как работает кредитное плечо на Бинанс – калькулятор расчета риска и ликвидации на Binance Futures:

Кредитное плечо для трейдера и инвестора

Трейдер – это физическое или юридическое лицо, совершающее сделки на бирже, отслеживая на закономерности рынка и рассчитывая краткосрочную перспективу.

Инвестор – это физическое (или юридическое) лицо, покупает на бирже активы с целью получения прибыли в виде процентов или за счет увеличения курсовой стоимости. Инвестор оценивает фундаментальные показатели компании, ситуацию в стране и в мире и вкладывает средства, рассчитывая получить прибыль в долгосрочной перспективе.

Однако главным отличием между трейдером и инвестором в том, что трейдер четко понимает, на каком уровне цены позиция будет закрыта с убытком. Инвестор готов годами терпеть убытки, если фундаментальная ситуация остается благоприятной. Опытный трейдер может держать риски на одном уровне независимо от используемого плеча, успешные же сделки будут намного прибыльней.

Инвестор не может контролировать риск при торговле с плечом, сделки носят долгосрочный характер и плата за предоставление займа не окупается.

Стоит ли использовать кредитное плечо в трейдинге – риски, опасность и преимущества рычага:

Риски и преимущества

Кредитное плечо – это инструмент. Любой инструмент в руках опытного мастера способен создавать шедевры, а у новичка только причинять боль и разочарование.

- совершать сделки на суммы, во много раз превышающие торговый депозит;

- увеличить депозит во много раз за короткий срок;

- открыть сделки с прогнозом на понижение котировок, в этом случае трейдер берет взаймы не денежные средства, а активы. Полученные акции продаются по рыночной цене, а затем при благоприятном стечении обстоятельств покупаются по сниженной цене. Акции возвращаются брокеру, а трейдер получает прибыль;

- совершить сделки безотлагательно, не дожидаясь пока будет обработан перевод между торговыми площадками.

Финансовый Леверидж 1 к 10

- при плохом риск-менеджменте потеря капитала в короткий срок;

- в некоторых случаях (при торговле деривативами через лицензированного брокера РФ); потеря суммы, превышающая депозит в несколько раз.

- правила работы с кредитным плечом;

- не использовать плечо без опыта, сбора статистики торговли. Убедитесь, что торговая стратегия прибыльна;

- внимательно читайте договор с брокером. Не торгуйте волатильными активами c плечом (например, газ, нефть, крипто валюты) у брокеров, не имеющих страхового депозита на случай форс-мажорных обстоятельств и перекладывающих убытки на плечи клиента;

- четко определите правила выхода из сделки при неблагоприятной ситуации.

Кредитное плечо опасно последствиями для трейдера – полной потерей капитала в случае неудачной торговли

Особенности кредитного плеча на разных площадках – на Форекс, фондовом рынке, на бинансе

Фондовый рынок

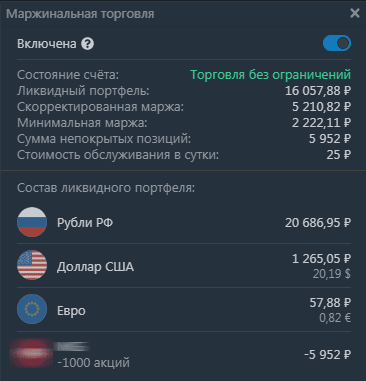

При торговле акциями на российском фондовом рынке большинство брокеров предоставляют услугу маржинальной торговли.

БКС и Финам предоставляют маржинальное кредитование автоматически всем клиентам (в рамках нормативов ФСФР). С текущего года на инвесторов, не получивших статус квалифицированного инвестора имеются ограничения в размере кредитного плеча и выборе ценных бумаг.

В Тинькофф инвестиции по умолчанию услуга маржинального кредитования отключена, для использования необходимо включить опцию в настройках. Брокер сбербанк не предоставляет кредитное плечо выше 1 к 1 пока активы клиента составляют менее 500 тыс рублей.

Брокер позволяет совершать сделки не со всеми акциями и облигациями, а только с наиболее ликвидными. Посмотреть этот перечень можно в личном кабинета в разделе «Список маржинальных бумаг»/«Перечень ликвидных ЦБ» и т.п.

Активы, не входящие в этот список брокер не позволяет купить с использованием кредитного плеча. Совершить по ним непокрытую продажу также не получится. Размер кредитного плеча зависит от группы риска, в которой вас отнес брокер, а также от дисконта по конкретной бумаге.

Например, для акций «Газпрома» дисконт для покупки (сделка лонг) 10%, для продажи (сделка шорт) 25%. Это означает что при депозите 100 тыс руб можно приобрести акций на сумму 100 000/0,1= 1 000 000 руб, или продать на сумму 100000/0,25=400000 руб.

При открытии и закрытии маржинальной сделки в течение одного торгового дня брокер предоставляет денежные средства бесплатно. При переносе позиции каждые сутки будет взиматься плата (в среду в тройном размере за выходные). Плата за предоставление кредитного плеча у каждого брокера отличается, но составляет порядка 15-20% годовых.

При удержании сделки в диапазоне до недели и получения кратной прибыли плата кажется несущественной. Ситуация меняется, когда приходится удерживать убыточную маржинальную позицию долгий срок.

При депозите 200000 руб и открытой маржинальной позиции на 1000000 руб только плата за предоставление кредитного плеча составит 80000 руб. А это почти половина депозита. Кроме того если акции не стоят на месте, а движутся противоположно прогнозу это приведет к разорению инвестора.

Форекс

На рынке форекс 1 стандартный лот эквивалентен 100 000 единиц валюты. Большинство форекс трейдеров не располагают такой суммой, поэтому дилинговые центры предлагают дробные контракты от 0.01 стандартного лота (эквивалент 1000 ед валюты) и предоставляют кредитное плечо. По законадальству РФ форекс брокеры с лицензией ЦБ не вправе предоставлять кредитное плечо выше 1 к 50. Максимальное плечо альфа форекс 1 к 40.

Кредитное плечо на Форекс

Форекс брокеры, работающие на территории РФ без лицензии ЦБ предлагают на валюту кредитное плечо 1 к 200, 1 к 500 и даже 1 к 2000. Клиент вправе выбрать необходимое плечо самостоятельно.

Новичку бывает тяжело определится какое плечо выбрать. Следует отталкиваться не от плеча, а от потенциального убытка в сделке. Вне зависимости от размера плеча, риск на сделку величина постоянная, зависящая от размера депозита и торговой стратегии.

Рекомендуют не превышать порог 2-3% риска на одну сделку. Максимально возможен риск до 10%, при торговой системе с высоким процентом положительных сделок. Калькулятор форекс поможет рассчитать уровень потерь в каждой конкретной сделке.

Новичкам рекомендуется стартовать еще с меньшего риска – 0.5-1%. Если депозит всего 100$ это кажется смешной суммой. Риск на сделку не должен превышать 1$.

Плечо следует выбрать максимальное, из тех что предоставляет брокер. В противном случае не будет хватать средств для открытия минимального лота. Но четко контролировать риски и работать минимальным лотом до тех пор пока депозит не увеличится.

Не стоит гнаться на первом этапе за большими прибылями. Избегать поначалу волатильных активов.

Сначала стоит собрать статистику. удостоверится в прибыльности торгового подхода. На мелких суммах убедится в порядочности брокера. В сети о многих форекс брокерах можно встретить и негативные отзывы, с обвинениями в мошенничестве. Чаще всего оказывается, что клиент нарушил риски и винит в своих неудачах брокера.

Для контрактов CFD на Форекс по умолчанию установлено кредитное плечо 1 к 100. Изменить этот параметр нельзя. Остается регулировать риск самостоятельно. Четко ограничивать уровень потерь в каждой сделке и не открывать позиции больше, чем позволяет депозит.

Как работает кредитное плечо на Бинанс

Из за высокой волатильности криптоактивов маржинальная торговля сопряжена с большими рисками по сравнению с фондовым или валютным рынком.

Перед началом торговли фьючерсами, или на криптовалюты, система предложит пройти тест.

Доступа к торгам не будет, пока система не удостоверится, что клиент полностью понимает механизм кредитного плеча Бинанс. Правильные ответы подсвечиваются зеленым. Через несколько попыток даже полный новичок заучит основы.

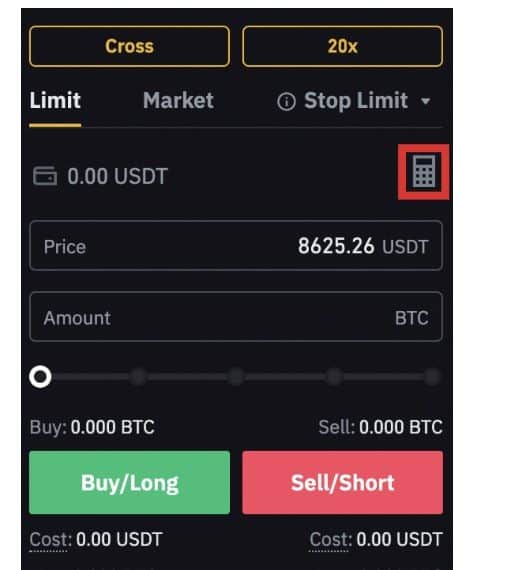

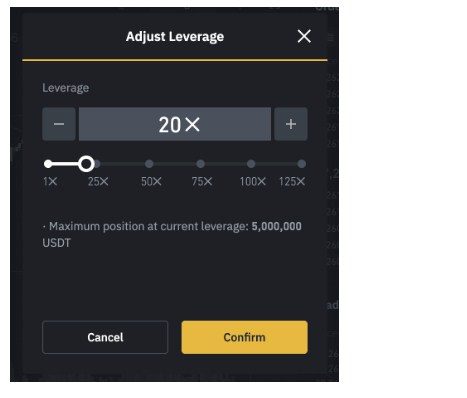

По умолчанию Бинанс предоставляет для торговли фьючерсами плечо 20.

Кредитное плечо 20

Его можно изменить самостоятельно для каждой новой сделки. Для новичков, зарегистрировавших аккаунт меньше 60 дней назад это максимальное плечо.

Как настроить кредитное плечо на Бинансе

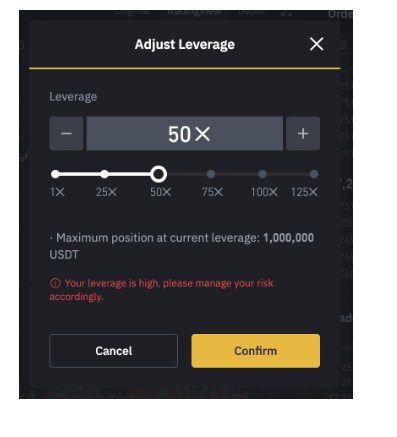

Далее Бинанс увеличит максимальный размер кредитного плеча, его размер зависит от токена и от номинальной стоимости позиции. Чем больше размер открываемой позиции, тем ниже предоставляется кредитное плечо.

Так на биткоин при размере до 50 BTC предоставляется максимальное кредитное плечо 1 к 125, на токены с номинальным размером позиции до 50 000 USDT 1 к 50.

Кредитное плечо 1 к 50

На Бинанс Фьючерс представлено 2 режима расчета маржи

Изолированная маржа

При выборе режима изолированной маржи средства блокируются и расчет средств происходит для каждой монеты отдельно. Это помогает в случае если в портфеле завелась “паршивая овца”.

Ликвидация происходит только по одной позиции, а не приводит к ликвидации всех позиций.

Кросс-маржа

Режим кросс-маржи подходит опытным трейдерам, формирующих портфель на основе корреляций. Маржа делится на все позиции. Так прибыльные позиции поддерживают убыточные. При резком обвале или взлете одной позиции наступает ликвидация всего фьючерсного счета.

Рекомендуется закрывать сделки не дожидаясь ликвидации, используя стоп приказы. Уровень стоп приказа не всегда получается точно рассчитывать. Финансовый рынок изобилует манипуляциями, при которым цена направляется к вероятному массовому скоплению стоп приказов и разворачивается.

Спустя некоторое время на растущем рынке может возникнуть иллюзия, что стоп приказы не стоит ставить. Ведь котировки все равно пойдут вверх. Вместо закрытия убыточной сделки надо добавить еще средств на поддержание маржинальных требований.

Определенное время такой подход будет прибыльным. Произойдет событие, когда станет понятно, что это не манипуляция, а настоящий медвежий рынок, слишком поздно. Убытки достигли критической величины и их не компенсировать.

Источник https://guide-investor.com/foreks/leverage/

Источник https://webinvestor.pro/kreditnoe-plecho-chto-eto/

Источник https://articles.opexflow.com/trading-training/kreditnoe-plecho.htm