ЧТО СТОИТ ЗНАТЬ ПРИ ТОРГОВЛЕ CFD НА АКЦИИ?

Многие идут на Форекс с целью быстро подняться и, «спотыкаясь», уходят с Форекса вообще или на другие рынки. Да, рынок Форекс — далеко не самый лучший вариант для трейдинга, но с другой стороны Форекс — это отличная возможность трейдерам с минимальным капиталом начать свой путь не только в плане трейдинга, но и в плане инвестирования.

ОБРАТИТЕ ВНИМАНИЕ! Содержание данной статьи является исключительно частным мнением автора — Шевченко Никиты — и может не совпадать с официальной позицией редакции FXtraders.

Сегодня Форекс-брокеры предлагают торговлю не только валютными парами, но и множеством контрактов на разницу (CFD) на различные финансовые инструменты (акции, ETF, металлы, товары, сыръё, энергоносители, индексы, криптовалюту). Да, при торговле CFD есть множество «подводных камней», но всё равно это лучше, чем ничего. Если вы не знаете, что такое CFD, ознакомьтесь с нашим материалом «Всё, что вы хотели знать о CFD» .

Конечно, лучше всего для инвестирования в CFD подойдут акции компаний, индексы, биржевые фонды, а также товары, металлы и энергоносители. Но CFD на акции вне конкуренции. Причиной тому служит тот факт, что акции могут делать десятки процентов в короткие сроки. И это не обязательно мусорные penny-стоки. К примеру, совсем недавно мы провели сделки по таким бумагам: DAL, AAL, UAL, SOHO, ASNA, AMRN, GILD, HSY, LK, PRTY, CEMI. Некоторые бумаги «выстрелили» на 50-120% буквально за несколько дней и принесли существенную прибыль. Я сейчас не к тому, что посмотрите «как мы умеем классно торговать», а о том, что акции дают отличные проценты в короткие сроки. Большинство ожидает иксы от крипты, а в итоге крипта полностью проигрывает акциям по всем параметрам: и по доходности, и по защищённости от манипуляций со стороны бирж, и по надёжности в сохранении капитала. По крайней мере, сейчас намного выгоднее инвестировать в акции, нежели в крипту.

Также не забывайте, что если вы работаете напрямую с акциями, то при их покупке, вы можете получать дивиденды. Дивиденд (Dividend) — это часть прибыли компании, которая выплачивается её акционерам в соответствии к количеству акций, которыми они владеют. В случае с CFD на акции, многие брокеры CFD выплачивают так называемую «Поправку на дивиденды» (Dividend Adjustment), но суть от этого не меняется. Правда есть несколько отличий, о которых стоит знать. Существует 3 даты, которые указываются в календаре выплат дивидендов.

- Дата объявления (Declared Date). В этот день публикуется сумма дивидендов, которые планируется выплатить на каждую акцию. Обычно за несколько дней или недель до этой даты проходит собрание основных акционеров, где оглашается прибыль компании и определяется размер дивидендов.

- Дата фиксации реестра (Ex-dividend Date). В этот день фиксируются все акционеры, которые владеют акцией или в нашем случае, CFD на акцию. Поэтому вы должны владеть акцией или CFD как минимум за день до открытия торговой сессии дня фиксации реестра. К примеру, вы можете купить акцию перед закрытием торговой сессии, предшествующей дате фиксации.

- Дата выплаты (Pay Date). Как вы уже догадались, в этот день происходит выплата дивидендов или поправки на дивиденды, при условии, что на день фиксации реестра она у вас была куплена. При этом вы можете продать акцию до дня выплаты.

Самое главное — это владеть акцией (или CFD) на день фиксации реестра, когда ваш счёт будет зарегистрирован в реестре. Периодичность выплат зависит от конкретной акции. Обычно это происходит 1 раз в квартал (после квартальных отчётов), но бывают исключения. Поэтому пользуйтесь календарём и/или калькулятором расчёта дивидендов, это удобно.

Также стоит отметить, что далеко не каждая компания выплачивает дивиденды. К примеру, если отчётный период компании убыточен, то нередко принимается решение не платить дивиденды. Хотя зачастую это приводит к тому, что акционеры, рассчитывающие на «дивы», начинают сбрасывать акции. Поэтому, как правило, дивидендную доходность стараются поддерживать. Ещё один важный момент — если на момент даты фиксации реестра у вас будет позиция CFD на акцию на продажу (Sell), а не на покупку, то в случае с брокерами CFD, размер поправки будет списан с вашего счёта в день выплаты.

ЧТО ЕЩЁ СЛЕДУЕТ ЗНАТЬ ПРИ ТОРГОВЛЕ CFD НА АКЦИИ?

- Маржинальные требования (Margin requirement). Обычно маржа в CFD указывается в процентах. К примеру, 12.5%. Это значит, что для удержания позиции (не важно покупка или продажа) по акции стоимостью $300, необходимо $37,5 (300×12,5%, кредитное плечо 1 к 8). Помните, чем выше плечо, тем меньше уровень маржи. У некоторых брокеров плечо плавающее, и варьируется от типа сессии и/или от размера позиции. К примеру, внутри дня на регулярной сессии (initial margin) плечо может быть 1:32, а при переносе на следующий день 1:16 (maintenance margin). Также плечи часто уменьшаются перед выходными или праздниками. При выборе брокера CFD обязательно это учитывайте или выбирайте только фиксированные плечи.

- Комиссия (Commission). Как правило, при торговле CFD на акции взымается комиссия. Обычно комиссия рассчитывается как $0.01 (1 цент) за 1 контракт или же указывается брокером в спецификации контрактов CFD. Бывает, что брокеры указывают комиссию в процентах. К примеру, если комиссия равна 0.01%, это значит, что при покупке 1 контракта CFD на акцию стоимостью $300, ваша комиссия составит $0,03 (3 цента) за 1 сторону сделки. За полный круг (открытие и закрытие), соответственно, умножаем на 2. Некоторые брокеры пишут комиссию как 200/mio. Это 200/1 000 0000, то есть 0.02%.

- Свопы (Swap or Overnight funding). По сути, это комиссия за перенос позиции через ночь. Причём многие CFD брокеры разделяют свопы на покупку/продажу. И очень часто свопы на покупку CFD на акции выше, чем на продажу. Поэтому старайтесь выбирать CFD брокера, где свопы минимальны или выбирайте swap-free счета. Правда там будут выше комиссии, и очень часто это просто маркетинговый ход.

- Размер позиции. Минимальный размер позиции CFD на акции равняется 1 контракт, что равно 1 акции. С индексами и сырьём немного по-другому. Там минимальное значение может быть 0.01 или 0.1. Зависит от брокера.

- Спреды. Не забывайте смотреть спред вашего инструмента. Некоторые CFD на акции имеют большой спред и не подойдут для торговли внутри дня или для скальпинга. Перед тем, как торговать CFD на акции обязательно ознакомьтесь с спецификацией инструментов и желательно откройте несколько сделок на демо-аккаунте, чтобы посмотреть на все издержки.

ПРЕИМУЩЕСТВА ТОРГОВЛИ CFD НА АКЦИИ

- Большой ассортимент базового актива (для торговали доступны не только акции компаний со всего мира, но и индексы, фьючерсы, бонды, сырье, металлы, криптовалюты).

- Кредитное плечо позволяет увеличить покупательскую способность счета (можно начать инвестировать с минимальными суммами, чего не скажешь про реальные инвестиции с реальными покупками акций).

- Возможность получения поправки на дивиденты.

- Бесплатные демо-счета, дата и платформы (большинство американских брокеров берет деньги как за платформу, так и за котировочные данные).

- Большой выбор CFD -брокеров.

- Относительная простота открытия счёта у брокера CFD (далеко не у каждого американского брокера вы сможете открыть счет, и процесс этот занимает время, которое исчисляется неделями).

- Возможность торговли внутри дня без ограничений к балансу счета (в США есть ограничения дневной торговли акций для счетов с капиталом менее $25 000).

НЕДОСТАТКИ ТОРГОВЛИ CFD НА АКЦИИ

- Важно уметь правильно рассчитывать маржинальные требования.

- CFD на акции не подойдут для долгосрочного инвестирования (от нескольких месяцев и выше). Всё из-за свопов, которые будут постоянно «откусывать» часть вашей прибыли на протяжении длительного времени. Поэтому CFD на акции хорошо подойдут для кратко- и среднесрочного инвестирования.

- Спреды. Как правило, у брокеров CFD спред выше, чем при торговле реальными акциями на бирже. Поэтому далеко не все акции подойдут для внутридневной торговли и скальпинга.

- Гэпы. Цены акций часто открываются с гэпами (ценовыми разрывами). Очень часто это происходит после выходных, в отчётные периоды. И здесь есть увеличения рисков. К примеру, вы выставили стоп-лосс, а на открытии сессии произошёл гэп и цена открылась существенно ниже вашего уровня стоп-лосса. В итоге ваша позиция будет закрыта по ближайшей доступной цене и убыток может существенно вырасти. С другой стороны, если гэп произойдёт в ваше сторону, вы можете получить гораздо больший профит.

В общем при торговле акциями в среднесрок, не стоит ставить очень близкие стоп приказы. Да, у CFD на акции есть определённые недостатки. Но если у вас нет существенного капитала, поверьте, это очень хороший способ начать инвестировать уже сегодня.

Как торговать акциями на форекс?

Для ознакомления с деятельностью акционерного оборота на еврорынках необходимо понимать, что такое предмет рыночной реализации. Акции — активы наиболее успешных крупных мировых компаний. Это свидетельство что владелец актива внес часть средств в фонд компании и имеет определенные права в управлении компанией, и может получать доходы от деятельности АО.

Сегодня деятельность на еврорынке несколько отличается от привычной формы торговли на Форекс. В связи с развитием интернет ресурса сейчас под биржей ценных бумаг понимается получение прибыли от разницы стоимости между покупкой и продажей. Трейдер может приобретать и реализовать их без фактического обладания, во всех смыслах этого слова. Товарообмен на ценными бумагами может происходить по средствам контрактов CFD — Contract for difference. Эта операция дает возможность реализации начинающему спекулянту имеющему сравнительно небольшой капитал и получать наибольшие выгоды от сделок. Как торговать акциями на Форекс — это изучение информации касательно предмета сделок, ценообразования, зависимостей колебания ранка, ну и найти подходящего брокера для осуществления прибыльных операций.

Что касается выбора объекта купли продажи, надо выбирать подходящий для себя вариант. Что ученику удобнее всего, в чем он разбирается. Даже временные рамки готовности уделять время товарообороту имеют значение в данном вопросе. К вопросу игры на фондовой бирже необходимо относится взвешенно. Разобраться в этой теме следует досконально. Ученик должен уделить все внимание для изучения подробностей рынка фондовых продаж.

Содержание:

Форекс акции — альтернативный способ дохода

По сравнению с валютами, оборот ценных бумаг считается более узконаправленной областью. Для индивида, решившего выбрать такую форму заработка как еврорынок, сегодня предоставляется огромный выбор тренда, начиная от валют, Форекс акции, облигации, другие ценные бумаги, криптовалюта, манеты. Касательно фонда, он отличается большей прогнозируемостью по сравнению с валютой. Как правило предмет спекуляции относится к определенной компании и зависимость прибыльности или убыточности сделки легче отследить. Итак, как торговать акциями на Форекс? Для более глубокого осознания процесса товарообмена на фондовой бирже следует руководствоваться определенными сведениями:

- Случаи трансформации состава руководства корпорации.

- Финансовые отчеты АО.

- Кредитная история предприятия.

- Присвоение определенных рейтингов ценным бумагам компании, которые даются обычно крупными банками и брокерскими организациями.

- Слияния и поглощения акционерных обществ.

- Информация о судебных тяжбах компании.

При подробном и систематическом изучении вышеперечисленных особенностей, продавец может сложить определенный алгоритм движения своих продаж. Еврорынок не будет подвластен логике и строить прогнозы станет невозможно в случае игнорирования данных параметров. Прибыль тут будет иметь случайный характер. Подобная тактика не является удачной для трейдера.

Акции форекс. Виды

С самим понятием ценной бумаги мы разобрались. Теперь поговорим о видах. Они бывают:

- Обыкновенные

- Привилегированные

- Объявленные

- Размещенные

- Конвертируемые

- Голосующие

- Именные

- Золотые

Что касается первой и второй, они отличаются только тем что обладатель привилегированной получает дивиденды от деятельности акционерного общества по фиксированной ставке независимо от доходов АО.

Размещенная – пакет бумаг, выпущенных компанией и приобретенных акционерами, совокупная ценность которых обеспечена уставным капиталом предприятия.

Объявленная — это актив, выпушенный предприятием весомость, которого не обеспечена суммой уставного капитала. Он выпускается с целью пополнения фонда фирмы.

Конвертируемая – вид бумаги которая на усмотрение акционера конвертируется в другую.

Голосующие – акции, с помощью которых владелец наделяется правом голоса.

Именная – голосующая, выдающаяся лично с указанием имени обладателя. Не перепродается между участниками АО.

Золотая – это самая привилегированная ЦБ, которая назначается государством и муниципалитетом, она дает право ее владельцу на управление АО.

Понимание видов и процесса получения ценных бумаг трейдер может более детально разобраться в вопросах ликвидности акции Форекс. Сможет лучше сформировать стратегию для получения прибыли.

Акция форекс. Из чего формируется их стоимость

Ценность актива формируется в соответствии со спросом. В отличие от товаров тут отпадает вопрос себестоимости продукта. Акция Форекс – это объект не собственности, но форма валюты. Трейдер, может купить и продать, а его заработок на Форекс зависит от ликвидности самой ценной бумаги. Трейдер должен понимать насколько выгодно в определенный момент будет купить тренд по установленной цене, а потом его продать по большей стоимости. То есть насколько в процессе сделки успех данного предприятия будет положительно сказываться на выгодности актива. А трейдер уже должен отслеживать и анализировать зависимость происходящих в компании событий на стоимость ее ценных бумаг. Цена может формироваться еще в зависимости от количества подобных формирований на мировом пространстве. Допустим если компания является монополистом отрасли – ее активы будут реализоваться по высокой ставке при условии успешности ее деятельности. Конкурентоспособность таких бумаг будет максимальной.

В целом у ценообразования акционных активов имеется много зависимостей. Оно не будет состоять из одного фактора.

Акции Forex. Вопросы ликвидности

Под ликвидностью бумаг следует понимать, как выгодно и быстро можно продать активы в процессе входа и завершения сделки. Акции Forex могут как увеличивать прибыль продавца, так и приносить расходы. Если компания, акции которой вы хотите купить не является успешной, такие ценные бумаги, в случае желания их продать никто не захочет купить. Тут нужно отслеживать корпорации, с активами которых произведено наибольшее количество операций. С этой фирмой более вероятен доходный результат операции. Самыми показательными критериями ликвидности на фондовой бирже являются спрэд и количество торгов с данным трендом. Основываясь на показателях двух критериев в определенный момент можно сделать наиболее реальные прогнозы касательно стратегии торгов.

Торговля акциями на Форекс

Для начала торговли необходимо понять, как выбрать брокера на рынке форекс, с помощью которого собственно будут осуществляться сделки. После выбора брокера, нужно выбрать подходящие программы для работы, которые можно легко скачать в интернете. Установка не займет много времени. Это не составит особого труда, по сравнению с объемом работы который предстоит выполнить для осуществления деятельности на фондовом рынке Форекс. Торговля акциями на Форекс это не очень простая задача. Для этого нужно обладать аналитическим мышлением, иметь достаточно времени для изучения большого количества информации. Для абсолютного новичка не стоит сразу пробовать свои шансы на реальных деньгах. Такой вид игры подойдет скорее для уверенного в себе трейдера ближе к профессионалу. Не стоит относится к работе на еврорынке как к случайному везению или проигрышу в рулетку. Такая профессия- серьезный выбор человека. Тут нельзя один раз научится и остановиться. В данном деле необходимо постоянно совершенствовать свои навыки. Без постоянного труда здсь не добьешься результата.

Как торговать акциями на Форекс

Реализация ЦБ принципиально не отличается от торговли валютными парами. Трейдер как в продаже валюты, зарабатывает на колебаниях стоимости, но тут есть небольшое отличие. Доходная часть может возрастать за счет дивидендов от акций если такие имеются. При торговле любыми активами трейдеры обычно пользуются различными стратегиями. Данные стратегии могут быть разработаны на основании исторических данных уже состоявшихся торгов с учетом некоторых погрешностей прогнозируемых событиями на рынке. А также трейдер может сам для себя разрабатывать удобные и выгодные на его взгляд стратегии Форекс. Вы также при выборе брокера должны учитывать величину комиссии, налагаемой брокерами на сделки.

Форекс или акции

Задумываясь о выборе объекта вашей торговой деятельности вы должны знать, что и в фондовом рынке и валютной торговле есть ряд плюсов и минусов.

Следует отметить, оборот валют — обширный и децентрализованный рынок. Работая с акциями, трейдер имеет прозрачную картину так как это касается активов определенных компаний, зависимости прибыльности можно четко отследить. Форекс — стихийное понятие, чтобы иметь четкое представление о ситуации следует руководствоваться многими вводными. Стоимость входа в торги на Форекс. Есть разница количеством капитала необходимо обладать чтобы иметь возможность осуществлять продажи на валютном и фондовом рынке. Известно, что на Форекс для работы не обязательно иметь большой капитал, но, разумеется смысла от таких продаж будет мало. Так что тут вступает в игру возможность кредитного плеча, которое может доходить до размеров 1:500. Если идет речь использовании CFD контракта, есть возможность внедрить невысокую моржу. Но мы понимаем, что закупка одной акции не возможна. Для приобретения минимум 100 акций необходим капитал. но и следует понимать что чем больше кредитное плече или моржа тем больше рисков у трейдера в случае неудачного исхода. Стартовый капитал в обоих случаях прибыльнее иметь солидный. Начиная как минимум от 100$. Одни компании заранее оговаривают минимальную сумму стартового капитала для работы на Форекс. А другие рекомендуют повысить свой уровень взносов для получения более высокой прибыли. Еще одной отличительной особенностью фондовых продаж от валютной реализации является продолжительность сделки. Для валютного рынка характереен более быстрый период закрытия позиций. В отличие от акционерного товарооборота.

В заключение хочется отметить что выбор подходящего вида торговли зависит от вас.

Ответы на популярные вопросы об акциях Форекс

Форекс – валютная биржа, на нем трейдеры зарабатывают на разнице курса валют. Следственно, на рынке Форекс покупать и продавать реальные акции – нельзя, но для трейдинга есть возможность торговать CFD-контрактами. CFD-контракты – это договор-контракт на разницу цен, т.е. трейдер зарабатывает на колебании разницы цены между стартом сделки, и его завершении.

Рынок торговых валют Форекс – не является фондовой биржей. Форекс – валютный рынок, где брокеры и трейдеры зарабатывают на покупке и продаже по валютным парам. Акции, и другие ценные бумаги, продаются на фондовых биржах, к которым Форекс прямого отношения не имеет. В свою очередь, на рынке Форекс можно проводить сделки по CFD-контрактам, и зарабатывать на разницы в стоимости акций.

Торговля CFD-контрактами не многим отличается от торговли на валютных парах. Более того, данный рынок более прогнозируемый, и менее изменчив. Но, начиная торговать на рынке Форекс, трейдеру рекомендуется сконцентрироваться на валютных сделках по трендовым парам. Поняв все тонкости торговли по значимым валютным парам, можно переходить на торговлю CFD-контрактами.

На рынке Форекс трейдер не покупает физические акции корпораций и компаний. Торговля проходит в рамках CFD-контрактов, т.е. заработке на разнице стоимости ценных бумаг. Данные контракты по своему разнообразию не отличаются от выбора на фондовом рынке. CFD-контракты доступные на Форекс представляют акции таких компаний как Apple, Google, Amazon, Coca-Cola, KFC, и другие.

Знания необходимые для торговли акциями на рынке Форекс, не отличаются от основных учений по биржевой торговле. Особенность торговли на CFD-контрактах, заключается в том, что для изучения рынка стоит ориентироваться на фундаментальный анализ, а при торговле на валютных рынках на фундаментальный и технический. При размеренной продуманной стратегии, торговля акциями на Форекс может стать хорошим дополнением к заработку.

Общие правила торговли

Если у вас есть опыт торговли на FOREX, то эти материалы помогут вам понять основные отличия МetaTrader 4™ от других платформ, предлагаемых компанией FOREX CLUB, узнать о ее уникальных особенностях и усвоить терминологию, которая используется в данной торговой платформе.

1. Получение прибыли

Чтобы получить прибыль, надо купить валюту дешевле и потом продать дороже или же наоборот: продать дороже и потом купить дешевле. Размер полученной прибыли зависит от разницы между ценой покупки и ценой продажи. Если вы правильно спрогнозировали направление движения цены, вы получаете прибыль. Если неправильно – убыток.

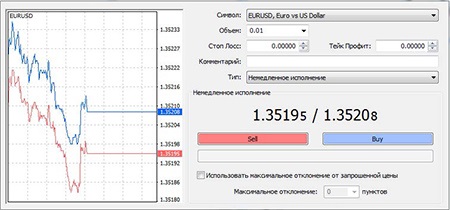

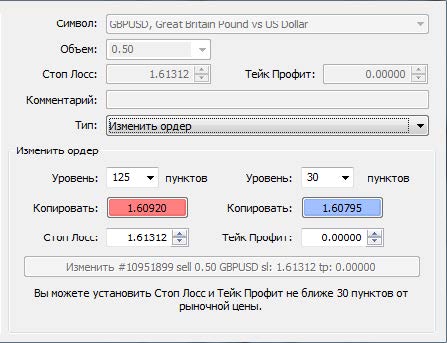

Рисунок 1. Внешний вид окна «Ордер» в терминале МТ4

Несмотря на то, что на вашем счете находятся доллары (либо иная валюта депозита), вы в любой момент можете продать любую другую валюту, входящую в состав валютной пары. Таким образом, вы можете зарабатывать не только на росте валютных курсов, но и на их падении. В связи с тем, что в нашем терминале доступны контракты на разницу (CFD) на различные товары, вы можете так же, как и при работе с валютными парами, зарабатывать как на росте, так и на падении стоимости соответствующих товаров.

2. Объем сделки. Баланс торгового счета

Размер полученной прибыли зависит также и от объема сделки, то есть количества купленной или проданной валюты, либо актива, который лежит в основе CFD. Чем больше объем сделки, тем большую прибыль вы можете получить при изменении цены, но тем выше и риск потерь. В MetaTrader 4™ объем сделки обозначается в долях стандартного лота, который равен 100 000 единицам базовой валюты (минимальные объемы контрактов CFD указаны в спецификации).

Максимальный возможный объем сделки зависит от депозита – суммы денег на вашем счете. Торгуя на рынке FOREX, вы можете покупать и продавать объемы валюты, номинальная стоимость которых превосходит ваш депозит.

Компания FOREX CLUB на счете типа MetaFX предоставляет возможность совершения сделок с использованием кредитного плеча в соотношении до 1:200 при суммарной позиции с номинальной стоимостью не более 5 млн. долларов. Это означает, что суммарная номинальная стоимость всех открытых позиций в один момент времени может превышать текущий остаток денежных средств на торговом счете, но не более чем в 200 (двести) раз. Для позиций, номинальная стоимость которых превышает 5 млн. долларов, предоставляется возможность совершения сделок с использованием кредитного плеча в соотношении до 1:100. А для позиций, номинальная стоимость которых превышает 30 млн. долларов, предоставляется возможность совершения сделок с использованием кредитного плеча в соотношении до 1:20.

По инструментам CFD также доступна торговля с использованием залога, величина которого в несколько раз меньше требуемой суммы (такая торговля называется маржинальной), т.е. вы можете торговать CFD на все товары, и при этом сумма средств, находящаяся на вашем счете, может быть в десятки раз меньше, чем стоимость таких товаров (маржинальные требования для каждого инструмента CFD указаны в спецификации).

3. Инструменты

На рынке FOREX торгуемыми инструментами являются валютные пары. Например, торгуя инструментом EURUSD, вы покупаете или продаете выбранный вами объем евро (EUR) за доллары (USD) по цене, например, 1.35624 доллара за один евро. Часто в этом случае говорят, что вы покупаете или продаете инструмент EUR/USD.

Валюту, которую вы покупаете или продаете, обычно называют базовой валютой.

Валюту, за которую вы покупаете базовую валюту (в которой вы оцениваете стоимость базовой валюты), называют валютой котировки.

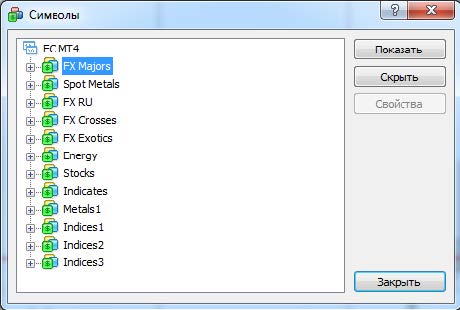

Рисунок 2. Внешний вид окна «Символы», вызываемого из окна «Обзор рынка» Содержит в себе список всех торговых инструментов, используемых в терминале.

Все валютные пары, а также золото и серебро (в зависимости от типа счета) могут котироваться как по технологии Instant Execution, так и по технологии Market Execution.

В основе инструментов CFD лежат цены на различные товары (нефть, металлы, акции и т.п.), выраженные в долларах США за одну единицу товара (баррель, тонну, унцию и т.п.). В отношении торговли такими инструментами принято говорить, что вы торгуете CFD на нефть или CFD на платину и т.п.

Все инструменты CFD котируются по технологии Market Execution (сделки клиента будут заключаться по цене, которая в данный момент актуальна на сервере, без предложения новых котировок, в случае если цена, по которой клиент пытается совершить сделку, перестает быть актуальной).

4. Заключение сделки

Перед заключением сделки вы должны определить для себя следующее:

- выбрать символ – валютную пару (в MetaTrader 4™ используется понятие «символ», а не «инструмент»), на изменении цены которой вы хотите заработать (например, EURUSD, если у вас есть предположения, касающиеся изменения цены евро относительно доллара), или любой инструмент CFD (если у вас есть предположения, касающиеся изменения цены на товар, лежащий в основе CFD);

- выбрать объем сделки (чем больше объем, тем большую сумму вы можете заработать или потерять при изменении цены);

- решить, покупаете вы этот инструмент или продаете (если вы считаете, что евро будет дорожать относительно доллара, вам надо купить EURUSD, а если дешеветь – продать); аналогично с CFD: если вы уверены, что товар, лежащий в основе CFD, будет дорожать – покупайте, если дешеветь – продавайте).

Для заключения сделки вам необходимо дать соответствующее распоряжение (приказ или ордер) брокерской компании. В MetaTrader 4™ используется понятие «ордер». В окне «Обзор рынка» приводится список финансовых инструментов (символов), по которым клиентский терминал получает котировки с сервера.

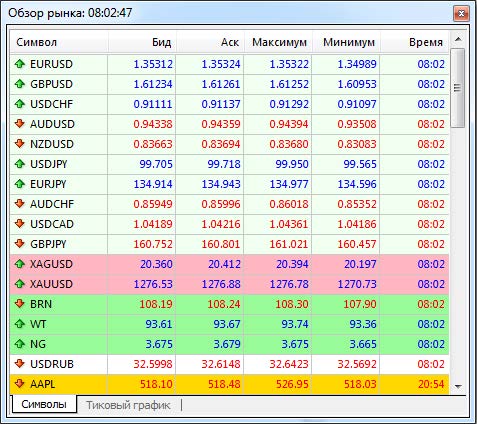

Рисунок 3. Внешний вид окна «Обзор рынка» в терминале МТ4

Данные в окне представлены в виде таблицы с несколькими полями. В поле «Символ» приводится название финансового инструмента, в полях «Бид», «Аск» и «Время» – соответствующие цены и время их получения с сервера. Значения полей «Максимум» и «Минимум» вычисляются на основе динамики цен в течение дня. При помощи этого окна можно выставлять рыночные и отложенные ордера, а также открывать новые графики. При нажатии правой кнопкой мыши в области окна «Обзор рынка» появляется контекстное меню, в котором доступны нужные команды. Выберите необходимую команду и нажмите кнопку «Buy» (купить) или «Sell» (продать). На короткое время в этом же окне может появиться надпись «Ордер в исполнении». После чего появится подтверждение совершения сделки. После того как приказ будет исполнен, сделка будет совершена по выбранной вами цене, и в окне «Терминал» на вкладке «Торговля» появится открытая позиция.

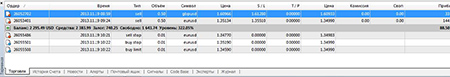

5. Открытая позиция

После заключения сделки в MetaTrader 4™ у вас появляется открытая позиция. При условии открытой позиции каждое изменение котировки инструмента (символа) приводит к изменению суммы вашей прибыли (или убытков). Это так называемая текущая (плавающая) прибыль. Обратите внимание, каким образом ваша сделка отображается в окне «Терминал». Вкладка «Торговля» содержит информацию о текущем состоянии торгового счета, открытых позициях и выставленных отложенных ордерах. Все открытые позиции располагаются в порядке сортировки, их можно отображать в любом поле. Далее – строка баланса счета и финансового результата открытых позиций, следом за ней – список отложенных ордеров. При срабатывании отложенного ордера открывается новая позиция, и строка отложенного ордера опускается. Вместо нее в окне появляется строка открытой позиции.

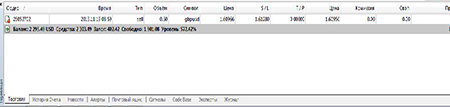

Рисунок 4. Внешний вид вкладки «Торговля» в окне «Терминал»

В MetaTrader 4™ во вкладке «Торговля» есть следующие колонки:

- Ордер – номер тикета операции. Это уникальный номер торговой операции.

- Время – время открытия позиции. Запись представляется в виде YYYY.MM.DD HH:MM (год.месяц.день час:минута). Появляющиеся в таком порядке символы отображают время открытия той или иной позиции.

- Тип – тип торговой операции. В данной колонке могут встретиться несколько типов торговых операций: «Buy» – длинная позиция, «Sell» – короткая позиция, а также названия отложенных ордеров: Sell Stop, Sell Limit, Buy Stop и Buy Limit.

- Объем – количество лотов, участвующих в операции. Минимально допустимое в операциях количество лотов ограничивается брокерской компанией, максимальное – депозитом.

- Символ – это поле, отражающее название финансового инструмента, участвующего в торговой операции.

- Цена – цена открытия позиции (не путать с текущей ценой, описанной ниже). Появившиеся в этой колонке символы указывают цену, по которой была открыта данная позиция.

- S/L – уровень выставленного ордера стоп-лосс. Если ордер не был установлен, в поле будет указано нулевое значение. Более детальная информация о работе с ордерами приводится в соответствующем разделе.

- T/P – уровень выставленного ордера тейк-профит. Если ордер не был установлен, в поле будет указано нулевое значение. Более детальная информация о работе с ордерами приводится в соответствующем разделе.

- Цена – текущая цена инструмента (не путать с ценой открытия позиции, описанной выше).

- Комиссия – комиссии, взимаемые брокерской компанией при совершении торговых операций и записывающиеся в данном поле.

- Своп – графа, в которой фиксируется начисление свопов – комиссии при переносе сделки.

- Прибыль – поле, в котором записывается финансовый результат совершения сделки с учетом текущей цены. Положительный результат свидетельствует о прибыльности совершенной сделки, отрицательный – об убыточности.

- Комментарии – колонка, в которой записываются комментарии к торговым операциям. Комментарий можно записать только при открытии позиции или выставлении ордера. При модификации ордера или позиции комментарий изменению не подлежит. Кроме того, комментарий к торговой операции может быть записан брокерской компанией.

6. Закрытие позиции

Покупка или продажа финансового инструмента (символа) открывает торговую позицию. Для получения прибыли за счет разницы курсов необходимо закрыть позицию. При закрытии торговой позиции совершается обратная по отношению к первой торговая операция. В клиентском терминале MetaTrader 4™ различают закрытие одиночной позиции, закрытие позиции встречной позицией и закрытие нескольких встречных позиций.

Закрытие одной позиции

Автоматическое закрытие одиночной открытой торговой позиции производится при равенстве цен значениям ордеров стоп-лосс или тейк-профит.

Внимание: при закрытии длинной позиции значению уровней ордеров стоп-лосс или тейк-профит должна равняться цена bid, а при закрытии короткой – цена ask.

Для закрытия позиции вручную необходимо выполнить команду контекстного меню открытой позиции окна «Терминал – Торговля» либо дважды кликнуть левой кнопкой мыши на этой же позиции.

Внимание: клиентский терминал позволяет совершать частичное закрытие позиции. Для этого перед нажатием кнопки «Закрыть» в поле «Объем» следует указать меньшее, чем у открытой позиции, значение лотов.

Брокер также может закрывать позиции. Например, это происходит при достижении уровня «Stop Out», установленного брокером. Уровень «Stop Out» устанавливается компанией FOREX CLUB как значение уровня средств и достигает 20% от залога по текущим позициям. В данном случае средства на счете вычисляются по следующей формуле:

Средства = свободные, неиспользуемые в торговле средства + текущая прибыль по открытым позициям – текущий убыток по открытым позициям.

Пример:

Баланс счета составляет $3500, при этом открыты несколько позиций и зарезервированные средства составляют $2000. Определим значение убытка, при котором уровень средств станет равен 20% от залога по текущим позициям: $2000 * 0,2 – $3500 = – $3100, т.е. при убытке в 3100 долл. и более имеющиеся позиции подлежат автоматическому закрытию. Закрытие позиций производится по очереди, начиная с самой убыточной, пока уровень средств не поднимется выше 20%.

Закрытие перекрытых ордеров

Перекрытым ордером в MetaTrader 4™ считается противоположный ордер (позиция) по тому же финансовому инструменту (символу). Если среди открытых позиций имеется одна или несколько встречных, то в таком случае можно закрыть выбранную позицию вместе со встречной. Для этого необходимо сначала открыть окно «Ордер» (способы открытия описаны выше). Затем в поле «Тип» выбрать вкладку «Закрыть перекрытые ордера». При этом в нижней части окна появится список всех перекрытых позиций. В этом списке необходимо выбрать встречную позицию, после чего активизируется кнопка «Закрыть перекрытые ордера по. ». Она позволяет закрыть сразу две позиции. Если перекрытые позиции имели разное количество лотов, открытой остается только одна из них. Объем этой позиции (количество лотов) будет равен разности лотов закрытых позиций, а ее направление и цена открытия (короткая или длинная) – большей (по объему) из закрываемых позиций.

Закрытие нескольких перекрытых ордеров

Закрытие нескольких перекрытых ордеров позволяет закрыть более двух противоположных позиций по одному инструменту. Для проведения данной операции необходимо также открыть окно «Ордер» (способы открытия описаны выше). Затем в поле «Тип» выбрать вкладку «Закрыть перекрытые ордера». При этом в нижней части окна появится список всех встречных позиций и кнопка «Закрыть перекрытые ордера по . ». Она позволяет закрыть встречные позиции. Закрытие происходит попарно, в соответствии со временем открытия позиций. Если разница сумм объемов перекрытых ордеров не равна нулю, то в результате операции будет открыт новый ордер с объемом, равным этой разности. Вновь открытый ордер будет участвовать в дальнейшем процессе множественного закрытия, но в соответствии со своим временем открытия. И так – до тех пор, пока не закроются все ордера либо пока не откроется последняя результирующая позиция.

Внимание: имейте в виду, что попытка закрыть позицию иным способом (проведение обратной операции с инструментом, по которому у вас уже открыта позиция, независимо от того, является она покупкой или продажей), приведет к открытию новой сделки, а не к закрытию ранее открытой.

7. Пункт, стоимость пункта, расчет прибыли

Пункт – это минимальное изменение цены торгуемого инструмента. Изменение котировки на 1 (одну) единицу младшего разряда котировки означает изменение на 1 пункт. Для всех валютных пар предоставляется плавающий рыночный спред и введен дополнительный разряд: пятый либо третий знак в котировке (в зависимости от пары), а для инструментов CFD тик может быть больше пункта или равен пункту (для каждого инструмента индивидуально – смотрите спецификацию).

- Для валютных пар стоимостью пункта называют прибыль, получаемую в случае продажи инструмента по цене на 1 пункт выше его покупки. Стоимость пункта зависит от объема позиции (лота) и для разных инструментов составляет различную величину.

- Для инструментов с валютой котировки USD (доллар США) стоимость пункта для сделки объемом в 0,1 лота равна $1.

- Для инструментов с иной валютой котировки (например, CHF (швейцарский франк), CAD (канадский доллар)) стоимость пункта для сделки объемом 0,1 лота всегда равна единице котируемой валюты, т.е. 1 CHF, 1 CAD.

- Пункты всегда отображаются в американских долларах ($). Для этого 1 делится на текущую котировку по данной валютной паре (т.е. на текущий курс пар USD/CHF или USD/CAD).

- Для инструментов с валютой котировки GBP (британский фунт стерлингов), AUD (австралийский доллар) и NZD (новозеландский доллар) стоимость пункта для сделки объемом 0,1 лота равна $1, умноженному на курс валюты котировки по отношению к доллару США (т.е. на текущий курс пар GBP/USD, AUD/USD или NZD/USD).

- Для инструментов с валютой котировки JPY (японская йена) стоимость пункта для сделки объемом 0,1 лота равна $100, деленным на текущий курс USD/JPY.

8. Спред

В каждый момент времени цена, по которой вы можете купить инструмент, несколько выше, чем цена, по которой вы можете его продать. Разница между ценой покупки и ценой продажи финансового инструмента называется спредом. В терминале MetaTrader 4™ спред является плавающим и может расширяться в момент выхода новостей (т.е. увеличиваться) и сужаться на спокойном рынке (т.е. уменьшаться).

9. Типы ордеров

Клиентский терминал MetaTrader 4™ позволяет подготавливать и выдавать брокеру приказы на исполнение торговых операций. Кроме того, терминал позволяет контролировать состояние открытых позиций и управлять ими. Для этих целей используется несколько видов торговых ордеров. Ордером называется распоряжение клиента на проведение какой-либо торговой операции, переданное брокерской компании.

В терминале используются следующие ордера: рыночный ордер, отложенный ордер, стоп-лосс и тейк-профит.

- Рыночный ордер – это распоряжение брокерской компании купить или продать финансовый инструмент по текущей цене. Исполнение данного ордера приводит к открытию торговой позиции. Покупка происходит по цене ask (цена спроса), а продажа – по цене bid (цена предложения). К рыночному ордеру можно прикрепить ордера стоп-лосс и тейк-профит (описание этих ордеров см. ниже). Режим исполнения рыночных ордеров зависит от финансового инструмента.

- Отложенный ордер – это распоряжение брокерской компании купить или продать финансовый инструмент в будущем по заданной цене. Данный ордер используется для открытия торговой позиции при условии равенства будущих котировок установленному уровню.

- Стоп-лосс (Stop-loss) – ордер, предназначенный для минимизации потерь в том случае, если цена финансового инструмента начала двигаться в убыточном направлении. Если цена инструмента достигнет указанного уровня, позиция закроется автоматически. Такой ордер всегда связан с открытой позицией либо с отложенным ордером. Он выдается на установку брокерской компании только вместе с рыночным или отложенным ордером. При проверке условия этого ордера для длинных позиций используется ask-цена, а при проверке коротких позиций – bid-цена.

- Тейк-профит (Take-profit) – предназначен для получения прибыли при достижении ценой финансового инструмента прогнозируемого уровня. Исполнение данного ордера приводит к закрытию позиции. Он всегда связан с открытой позицией либо с отложенным ордером. Тейк-профит можно выдать только вместе с рыночным ордером или отложенным ордером. При проверке условия этого ордера для длинных позиций используется ask-цена, а при проверке коротких позиций – bid-цена.

10. Отложенный ордер

Чтобы открыть позицию при помощи отложенного ордера в торговой платформе MetaTrader 4™, необходимо изначально его выставить. В случае соответствия текущих цен условию открытия ордера произойдет автоматическое исполнение отложенного ордера, то есть открытие новой торговой позиции. При этом во вкладке «Терминал – Торговля» строка состояния отложенного ордера удаляется и появляется новая строка состояния открытой позиции. Если к отложенному ордеру были прикреплены ордера стоп-лосс и тейк-профит, то они автоматически прикрепляются ко вновь открытой позиции.

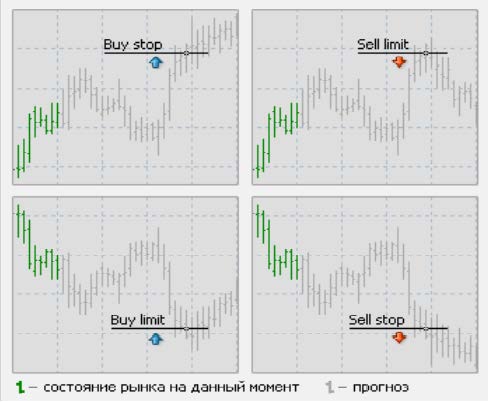

В MetaTrader 4™ существует четыре типа отложенных ордеров: Buy Stop, Sell Stop, Buy Limit и Sell Limit.

-

Buy Stop – ордер на покупку по цене выше текущей рыночной цены.

Его выставление имеет смысл, если мы хотим дождаться подъема цены выше некоторого уровня (например, уровня сопротивления) и только тогда совершить сделку на покупку в расчете на продолжение роста цены.

Его выставление имеет смысл, если мы хотим дождаться снижения цены ниже некоторого уровня (например, уровня поддержки) и только тогда совершить сделку на продажу в расчете на продолжение снижения цены.

Рисунок 5. Принцип использования отложенных ордеров

Его выставление имеет смысл, если мы хотим дождаться снижения цены с последующим отбоем от некоторого уровня (например, уровня поддержки) и только тогда совершить сделку на покупку в расчете на продолжение роста цены.

Его выставление имеет смысл, если мы хотим дождаться подъема цены с последующим отбоем от некоторого уровня (например, уровня сопротивления) и только тогда совершить сделку на продажу в расчете на продолжение снижения цены.

К отложенному ордеру можно прикрепить ордера стоп-лосс и тейк-профит. После срабатывания отложенного ордера его стоп-лосс и тейк-профит автоматически прикрепляются к открытой позиции.

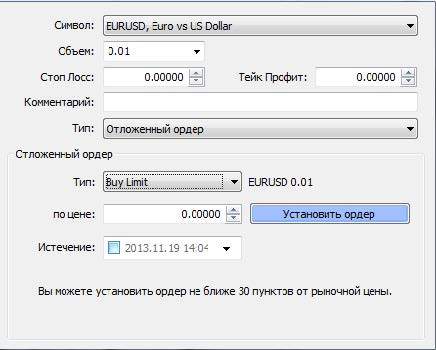

Установка отложенных ордеров

Для установки отложенных ордеров необходимо открыть окно «Ордер». Это можно сделать командой меню «Сервис – Новый ордер», кнопкой панели инструментов «Стандартная», клавишей F9, командой «Новый ордер» контекстных меню окон «Обзор рынка» и «Терминал – Торговля», а также двойным кликом по наименованию финансового инструмента в окне «Обзор рынка». В поле «Тип» этого окна необходимо выбрать поле «Отложенный ордер».

Далее потребуется выбрать финансовый инструмент (символ), указать объем, а также задать значения ордеров стоп-лосс и тейк-профит. В полях «Отложенный ордер» заполняются следующие позиции:

- «Тип» – выбрать тип отложенного ордера (Buy Limit, Buy Stop, Sell Limit или Sell Stop);

- «По цене» – установить уровень цены, по достижении которого должен сработать ордер;

- «Истечение» – задать срок действия ордера (если до указанного времени ордер не сработает, он будет удален автоматически).

Внимание: срок действия ордера должен быть не менее 10 минут!

Рисунок 6. Внешний вид окна «Ордер» в режиме работы с отложенными ордерами

Кнопка «Установить ордер» отправляет ордер на исполнение, которое происходит в два этапа. После выдачи ордера брокерская компания производит его установку. При этом во вкладке «Терминал – Торговля» появится строка с номером и состоянием отложенного ордера. На графике (в случае активации опции «Показывать торговые уровни») появятся отметки уровней выставленного отложенного ордера (включая уровни стоп-лосса и тейк-профита). На втором этапе (в случае соответствия цен условию ордера) происходит его удаление и открытие вместо него торговой позиции. При этом тикет (уникальный номер открытой позиции) будет совпадать с тикетом отложенного ордера. Эти изменения отражаются в окне «Терминал – Торговля».

Рисунок 7. Внешний вид вкладки «Торговля» в окне «Терминал» Видны открытые торговые позиции и отложенные ордера.

Изменение отложенных ордеров

При работе на рынке часто возникает необходимость изменения либо удаления выставленного отложенного ордера. Чтобы это сделать в MetaTrader 4™, необходимо выполнить команду контекстного меню отложенного ордера «Модифицировать или удалить ордер» либо дважды щелкнуть левой клавишей мыши по строке состояния отложенного ордера в окне «Терминал – Торговля». При этом откроется окно управления ордерами. В нем можно задать новую цену срабатывания отложенного ордера, новые уровни стоп-лосса и тейк-профита, а также изменить срок действия ордера. После модификации ордера необходимо нажать кнопку «Изменить».

Внимание: установка нулевых значений стоп-лосса и тейк-профита равносильна отключению одноименных ордеров.

Удаление отложенного ордера

При изменении рыночной ситуации может потребоваться удаление отложенного ордера. Для этого необходимо выполнить команду контекстного меню отложенного ордера «Модифицировать или удалить ордер» либо дважды щелкнуть левой клавишей мыши по строке состояния отложенного ордера в окне «Терминал – Торговля». При этом откроется окно управления ордерами. В нем для удаления ордера необходимо нажать кнопку «Удалить». Также отложенные ордера могут удаляться автоматически по наступлении времени, указанного в поле «Истечение». При удалении отложенного ордера в окне «Терминал – История счета» появляется соответствующая информация.

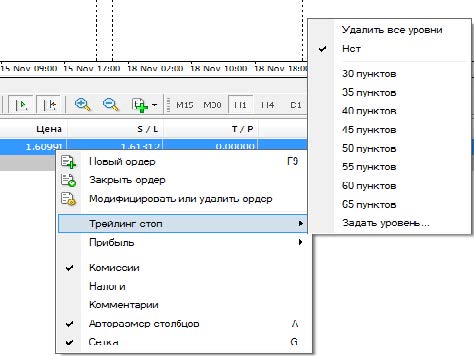

11. Трейлинг-стоп

Стоп-лосс предназначен для минимизации потерь в том случае, если цена финансового инструмента начала двигаться в убыточном направлении. Когда открытая позиция становится прибыльной, стоп-лосс можно перемещать вручную на безубыточный уровень. Для автоматизации этого процесса в MetaTrader 4™ используется трейлинг-стоп (Trailing Stop). Данный инструмент особенно полезен при сильном однонаправленном движении цены, а также в тех случаях, когда нет возможности внимательного слежения за изменением состояния рынка.

Трейлинг-стоп всегда связан с открытой позицией и работает в клиентском терминале, а не на сервере, как стоп-лосс. Для установки трейлинг-стопа необходимо в окне «Терминал» выполнить одноименную команду контекстного меню открытой позиции. Затем в открывшемся списке выбрать желаемую дельту между уровнем ордера стоп-лосс и текущей ценой. Для каждой открытой позиции можно установить только один трейлинг-стоп.

Рисунок 8. Выбор команды «Трейлинг-стоп» из контекстного меню вкладки «Торговля»

После выполнения указанных действий (с приходом новых котировок) терминал проверяет, является ли открытая позиция прибыльной. Как только прибыль в пунктах становится равной указанному уровню либо большей указанного уровня, автоматически выдается команда на установку ордера стоп-лосс. Уровень ордера устанавливается на указанной отметке от текущей цены. Далее (в случае движения цены с увеличением прибыльности позиции) трейлинг-стоп автоматически передвигает стоп-лосс за ценой. В случае уменьшения прибыльности позиции модификации ордера не происходит. Таким образом, прибыль торговой позиции фиксируется автоматически. При каждой автоматической модификации ордера стоп-лосс создается запись в системном журнале.

Отключить трейлинг-стоп можно, выставив параметр «Нет» в меню управления. При выполнении команды «Удалить все уровни» отключаются трейлинг-стопы всех открытых позиций и отложенных ордеров.

Внимание: трейлинг-стоп работает на клиентском терминале MetaTrader 4™, а не на сервере (как стоп-лосс или тейк-профит). Следовательно, при выключенном терминале трейлинг-стоп не сработает. При выключенном терминале может сработать только стоп-лосс, выставленный трейлинг-стопом.

12. Несколько открытых позиций по одному инструменту

В случае если у вас уже есть открытая позиция по какому-либо инструменту (символу), но вы считаете, что движение в выбранном вами направлении продолжится, вы можете открыть дополнительные позиции по этому же инструменту (символу). Для этого необходимо совершить по нему еще одну сделку.

Если же вы не уверены в выбранном направлении движения цены, вы можете открыть обратную позицию по тому же инструменту. В платформе MetaTrader 4™ существует возможность одновременного проведения сделок противоположного характера (как на покупку, так и на продажу одного и того же инструмента). Такой прием торговли называется локированием. При этом обратные позиции (на покупку и на продажу одного и того же инструмента) будут выглядеть как 2 отдельные позиции, а залоговое обеспечение для открытия второй позиции взиматься не будет – при условии равенства объемов обоих позиций.

13. Изменение позиций

Изменение текущей позиции заключается в установке новых уровней прикрепленных ордеров стоп-лосс или тейк-профит. Для изменения позиции необходимо выполнить команду контекстного меню открытой позиции «Модифицировать или удалить ордер» либо дважды кликнуть левой клавишей мыши на «Стоп-лосс» или «Тейк-профит» строки открытой позиции в окне «Терминал». Затем в появившемся окне необходимо задать новые значения ордеров стоп-лосс или тейк-профит и нажать кнопку «Изменить».

Для изменения значения стоп-лосса и тейк-профита необходимо внести новые данные в соответствующие поля. Для установки ордеров в пунктах от текущей цены необходимо задать требуемое значение в поле «Уровень» и нажать кнопку «Копировать». Если в результате изменения позиции уровни стоп-лосса или тейк-профита расположены слишком близко к текущей цене, кнопка «Изменить» блокируется. Необходимо отнести уровни от текущей цены и повторить запрос на изменение позиции. Изменение торговой позиции произойдет после того, как брокер установит новое значение стоп-лосса и тейк-профита. При этом во вкладке «Терминал – Торговля», в строке состояния открытой позиции, произойдет изменение значений в полях «S/L» и «T/P». При условии активной опции «Показывать торговые уровни» в настройках MetaTrader 4™ изменятся положения модифицированных ордеров.

Рисунок 9. Внешний вид окна изменения ордеров Стоп-лосс и Тейк-профит

Внимание: нулевые значения в полях «Стоп-лосс» и «Тейк-профит» означают, что одноименные ордера не выставлены.

14. Комиссия за перенос позиции на следующие сутки (swap-комиссия)

Совершая сделки на рынке FOREX, вы не производите покупки валюты фактически, а берете ее в кредит у брокерской компании и одновременно даете в кредит компании вторую валюту из пары. Поскольку сделка фактически является кредитованием, возникают проценты по кредиту. По валюте, купленной вами, выплаты в пользу компании должны быть произведены с вашей стороны. По валюте, за которую вами была куплена базовая валюта, выплаты в виде процентов лежат на компании. Процентные ставки по разным валютам неодинаковы, поэтому разница между стоимостью процентов не нулевая (то есть, имеет числовое значение). Разницы процентных ставок называются комиссией за перенос позиции на следующие сутки или swap (по-русски: своп).

Величина комиссии может разниться в зависимости от направления сделки (покупка или продажа). Кроме того, она, наравне со спредом, составляет доход брокера. Отрицательная комиссия списывается с вашего счета, положительная – начисляется на ваш счет.

Начисление или списание комиссии происходит в конце каждого рабочего дня, в 21-00 (GMT). В таблице указана SWAP-комиссия в USD, которая может быть списана с вашего счета или начислена на ваш счет на момент 21-00 (GMT). Если вы закрыли позицию, открытую в течение дня, до 21-00 (GMT), то комиссия за перенос позиции на следующие сутки не начисляется.

По некоторым инструментам CFD комиссия за перенос позиции на следующие торговые сутки не снимается и не начисляется.

15. Автоторговля в терминале

Для эффективной работы на финансовых рынках можно разработать свою успешную торговую систему. Постоянно придерживаться выработанной торговой системы в ручном режиме очень сложно из-за существенной роли эмоционального фактора. Механические торговые системы лишены этого недостатка. Клиентский терминал MetaTrader 4™ предоставляет широкий спектр средств для разработки и использования механических торговых систем (советников).

Для работы с советниками в терминал MetaTrader 4™ встроены язык программирования MetaQuotes Language 4, редактор MetaEditor и инструменты тестирования советников. При помощи этих средств можно создавать:

- скрипты – программы, выполняемые по запросу однократно;

- пользовательские индикаторы – самостоятельно написанные технические индикаторы, предназначенные для анализа динамики цен;

- советники – механические торговые системы, позволяющие полностью автоматизировать торгово-аналитическую деятельность.

Средства разработки позволяют создавать, отлаживать и тестировать советники. Советники способны не только выдавать рекомендательные торговые сигналы, но и полностью управлять торговой деятельностью в режиме реального времени.

Источник https://smart-lab.ru/blog/627111.php

Источник https://tradernew.pro/forex-basics/kak-torgovat-aktsiyami-na-foreks.html

Источник https://www.fxclub.org/obshchiye-pravila-torgovli