Как правильно анализировать акции

Решение вопроса о том, как инвестировать, напоминает выбор автомобиля, но имеет гораздо большее значение. Вы учитываете свои потребности и стиль езды, затем рассматриваете подходящие модели, сравниваете их характеристики и цены. Подбор активов проходит так же, только анализ более тщательный. Изучив основы инвестирования, вы поймёте, на что нужно обращать внимание и чего следует избегать.

Как отличить грамотные вложения от проигрышных вариантов? Гарантий вам никто не даст, но, если знать свои цели и следовать нужным принципам, можно увеличить шансы на успех. Используйте следующую методику при анализе акций, которые планируете купить.

Важно знать следующее:

-

инвестирование начинается с составления плана и определения целей для вашего инвестиционного портфеля;

Составьте план

Инвестирование должно осуществляться в рамках намеченного плана. В нём отражаются сроки владения приобретёнными активами, а также риски, на которые вы готовы пойти. Заранее обозначенные цели помогут исключить из анализа неподходящие варианты.

Если вам нужны деньги в краткосрочной перспективе, например, для погашения задолженности по кредиту или оплаты учёбы, то покупка акций неустойчивых компаний — риск для ваших средств. Стоимость ценных бумаг может быстро упасть, что не позволит вам реализовать планы. Однако покупка этих же акций на более долгий срок может стать прекрасным финансовым вложением и принести прибыль.

Длительное владение ценными бумагами той или иной компании, например, в течение десяти лет, минимизирует риски финансовых потерь, что делает такой вариант оптимальным для реализации долгоиграющих целей. Вы сможете купить дом, оплатить обучение ребёнка, заработать на достойную пенсию и так далее. Но, чтобы такая стратегия эффективно работала, вы должны научиться выдерживать рыночные спады.

Решая, с какими рисками легче справиться, подумайте, насколько хорошо сбалансированы ваши вложения — какой процент инвестиционного портфеля распределяется на каждый вид инвестирования. Любые вложения на бирже сопряжены с риском, и он возрастает по мере увеличения потенциальной прибыли. Вот почему многие инвесторы для поддержания баланса держат в портфелях и облигации с минимальным риском, и акции — потенциально более прибыльные, но рискованные.

Разберитесь в марках и моделях

Финансовые активы различаются между собой, как и автомобили в салоне. Главные отличия — размер, назначение и стоимость. При подборе акций следует учитывать рыночную капитализацию, сектор экономики, к которому относится компания, и соответствие вашему персональному инвестиционному профилю. Нужно понять, что делает тот или иной актив привлекательным для инвестирования. Компания выплачивает дивиденды? Акции способны вырасти в цене? Используйте следующие параметры, которые помогут классифицировать ценные бумаги и оценить их потенциал.

Размер. Перед покупкой автомобиля вы определяете, какую модель хотите — внедорожник или седан. Аналогичным образом инвесторы анализируют размер компании, ценные бумаги которой планируют приобретать. Один из основных показателей величины предприятия — рыночная капитализация, которая рассчитывается путём умножения общего числа акций, находящихся в обращении, на цену каждой из них. Например, у ПАО «Эмитент» в обращении 30 тыс. акций, цена одной — 200 руб. При таких параметрах рыночная капитализация предприятия составляет 6 млн руб. Компании по капитализации делятся на малые, средние и крупные. Размер капитализации компаний из каждой группы зависит от страны и рынка. В некоторых случаях рыночная капитализация больше основывается на восприятии, чем на фундаментальных показателях. Так происходит из-за того, что одни инвесторы оценивают акции на основе их внутренней стоимости, а другие — с точки зрения их популярности на рынке. При таком подходе многие компании имеют определённые сходства на разных этапах роста и развития.

Предприятия с малой капитализацией часто недооценивают. Многие из них имеют потенциал, поэтому считаются привлекательными объекта для инвестирования. В процессе роста такие компании сталкиваются с различными проблемами, что и настораживает инвесторов. Здесь важно понять, сможет ли небольшая компания выйти за пределы клиентской базы? Находится ли она под давлением со стороны конкурентов или регуляторов рынка? Многие структуры с малой капитализацией со временем вырастают до средних и даже крупных, а отдельные компании терпят неудачу и банкротятся. Также нужно учитывать, что предприятие с малой капитализацией может не расти, но его позиции на рынке будут стабильными в течение многих лет.

Компании с большой капитализацией считаются более устойчивыми. Управленческий опыт и большой финансовый оборот помогают им эффективно справляться с проблемами, связанными с конкурентами, и сохранять производительность на высоком уровне. Такие участники рынка с большей долей вероятности будут выплачивать дивиденды.

Сектор. Все компании, акции которых можно приобрести на биржах, разбиты на сектора по отраслям производства. Например, банки относятся к финансовому сектору, интернет-компании — к сфере информационных технологий или услуг связи, производители медикаментов — к области здравоохранения и так далее. На фондовом рынке есть одиннадцать базовых секторов согласно Глобальному отраслевому стандарту классификаций отраслевой таксономии, разработанному в 1999 г.

Используя классификацию, легче анализировать компании и сравнивать их показатели с другими предприятиями сектора. Инвестирование одновременно в несколько отраслей поможет дифференцировать ваш портфель, уменьшить влияние слабых показателей одного сектора и увеличить воздействие высоких показателей из другого.

Стратегия — особенность поведения трейдера на рынке. Например, одни инвесторы ищут предприятия, которые быстро растут. Другие, наоборот, ищут недооценённые компании, способные со временем пойти в рост. Оба стиля инвестирования имеют свои преимущества и риски, поэтому многие владеют как стоимостными, так и растущими акциями.

Дивиденды. Финансовые вложения инвесторов окупаются двумя способами.

- Продажа акций, которые выросли в цене.

- Дивиденды — часть прибыли, которую компания выплачивает акционерам.

Выплата дивидендов осуществляется ежеквартально или ежегодно. Но не все компании платят своим акционерам. Подобные выплаты не гарантированы, могут быть отменены или уменьшены без предварительного уведомления.

Специалисты рекомендуют использовать показатель дивидендной доходности для понимания текущей прибыльности владения ценными бумагами компании.

Рассчитывается он как частное от деления дивидендов, приходящихся на одну акцию, на её текущую стоимость и выражается в процентах. Например, акция стоит на бирже 100 руб., дивиденды, выплачиваемые по ней, — 10 руб.

Дивидендная доходность: 10 / 100 * 100% = 10% годовых.

На ранних стадиях развития многие структуры не выплачивают дивиденды, предпочитая вкладывать заработанные средства в развитие бизнеса и разработку новых продуктов. Зрелые компании с большей долей вероятности могут предложить инвесторам высокую дивидендную доходность.

Получив дивиденды, вы можете использовать их для разных целей. Например, приобрести дополнительные акции этой же компании для реализации плана реинвестирования дивидендов.

Специальные фонды. Если вы сомневаетесь, акции какой компании купить, можете приобрести сразу несколько через биржевой фонд (ETF) или паевой инвестиционный фонд (ПИФ). Так вы будете владеть ценными бумагами множества компаний одновременно и минимизируете риски, связанные с покупкой ценных бумаг только одного эмитента, что обеспечит некоторую диверсификацию портфеля. В ETF и ПИФах вы также найдёте инвестиции, ориентированные на определённые сектора и уровни риска.

Вне зависимости от вида инвестирования — в ценные бумаги одного предприятия или предварительно упакованные фонды, вы можете использовать скринеры акций. Это специальные инструменты, помогающие сортировать активы по сектору, размеру, стоимости и другим параметрам. В качестве альтернативы отдельные инвесторы начинают с анализа компаний, которые им хорошо знакомы, после чего сравнивают их с другими структурами в той же категории.

Загляните под капот

Вкладывая деньги в акции, вы становитесь совладельцем компании. Как любой покупатель, вы ищете хорошо управляемую, быстроразвивающуюся компанию и стараетесь заплатить разумную цену. Найти нужную информацию об эмитенте можно в его финансовой отчётности. Все компании РФ, чьи акции торгуются на бирже, предоставляют сведения о финансовой деятельности в Федеральную комиссию по ценным бумагам и размещают эти данные в открытом доступе на своих сайтах. Информация содержит данные о связях с инвесторами, квартальные отчёты о прибыли и убытках, а также другие сведения, характеризующие предприятие. Информация о компаниях включается в профили акций, которые размещаются на брокерских платформах.

Существует несколько способов оценки открытых данных.

Убедитесь, что компания растёт — проверьте её доход. Выручка — общая сумма денег, которую компания получает от продажи товаров и услуг. Ежегодное увеличение выручки — показатель роста предприятия. Явный признак расширения — увеличение чистой прибыли, то есть общего дохода за вычетом расходов.

Сколько компания зарабатывает — измерьте прибыль на акцию. Прибыль на акцию (EPS) — это доход компании, разделённый на общее число ценных бумаг, торгуемых на рынке. Высокий EPS или EPS с тенденцией к росту — признак финансового здоровья компании. К данному показателю нужно относиться осторожно, поскольку EPS может расти по менее значимым причинам, например, вследствие обратного дробления акций.

Насколько справедливо оценены акции — изучите коэффициенты P/E и P/S. При сравнении акций двух разных структур учитывайте отношение цены к прибыли — P/E. Коэффициент P/S сравнивает стоимость акций с доходами компании — с продажами.

Коэффициент P/E рассчитывается на основании текущей стоимости акции путём её деления на прибыль на акцию. Например, показатель P/E от 20 до 25 означает, что инвесторы будут платить от 20 до 25 долл. за каждый доллар прибыли. Высокий коэффициент свидетельствует об ожидании высокой доходности либо о переоценённости акций. Низкий P/E говорит о недооценённости акций или является признаком компании с ограниченными перспективами.

Некоторые инвесторы делят коэффициент P/E на ожидаемые темпы роста предприятия в следующем году. Отношение цены и прибыли к росту (PEG) помогает определить, является ли стоимость актива потенциально завышенной или недооценённой. PEG, равный единице, определяет стоимость как справедливую. Коэффициент выше одного свидетельствует о завышенной цене, меньше единицы — указывает на недооценённость акции.

Отношение цены к продажам P/S можно рассчитать, разделив рыночную капитализацию предприятия на её выручку или общий объём продаж за определённый период, например, один год. Коэффициент P/S также рассчитывается путём деления стоимости акций на объём продаж компании.

Сравнение показателей P/S у предприятий, относящихся к одному сектору, поможет понять, какие компании являются недооценёнными или переоценёнными. Например, вы сравниваете деятельность трёх крупных предприятий. У первого коэффициент P/S = 6, у второго и третьего — четыре и два. Самый низкий показатель P/S свидетельствует о недооценке компании, поскольку у неё высокие продажи в сравнении со стоимостью акций.

Долг компании — проанализируйте его отношение к собственному капиталу. Наличие долгов — не проблема. Но, если компания перегружена долговыми обязательствами, это тревожный звонок. Отношение долга к собственному капиталу D/E поможет вам сравнить акции. Нужно поделить существующие долговые обязательства на акционерную стоимость предприятия. Коэффициент D/E, равный единице, свидетельствует о том, что компания сможет покрыть долги, если у неё выдался плохой год. Высокий D/E — признак того, что деятельность компании вышла из-под контроля.

Перечисленные коэффициенты полезны, если их использовать вместе: опора только на один показатель может привести к неправильным выводам. Всегда учитывайте тот факт, что некоторые предприятия хорошо работают в течение кратковременного периода, о чём свидетельствуют отдельные показатели их деятельности. В долгосрочной перспективе такие компании не будут поддерживать высокую производительность, поэтому показатели будут падать.

Волатильность акций — насколько это важно. Прежде чем покупать акции, проверьте их волатильность. Её числовой рейтинг определяет бета-коэффициент. Он сравнивает колебания ценных бумаг с более глобальными движениями на рынке и показывает, насколько акции чувствительны к рыночным изменениям. У более волатильных активов, торгуемых на бирже, коэффициент будет выше, у менее волатильных — ниже. Ценные бумаги с низким показателем бета считаются менее рискованными, но и прибыль будет небольшой.

Рентабельность капитала как проверка качества сделки. Определить, выгодна ли покупка акций выбранной компании, поможет коэффициент рентабельности капитала — ROE. Это показатель того, насколько хорошо компания превращает собственный капитал в прибыль, а для инвестора — способ «измерить отдачу», на которую он может рассчитывать при вложении средств. Параметр рассчитывается путём деления чистой прибыли на собственный капитал. Коэффициент показывает, какой объём чистого дохода получает предприятие за рубль собственной стоимости. При оценке рентабельности собственного капитала компании нужно её сравнивать с предприятиями сопоставимого размера из аналогичной отрасли. Полезно сравнить коэффициент текущей рентабельности с показателями за несколько лет, чтобы проверить, насколько прибыльность улучшается или, наоборот, ухудшается.

Сравнение конкурентов на основе исследований аналитиков. Отчёты экспертов добавят полезной информации и сделают ваш обзор более качественным. Аналитика поможет оценить сильные и слабые стороны компаний, проверить наличие новых продуктов и важных потребительских тенденций. Эксперты постоянно изучают особенности управления компаниями, послужной список и расходы на ведение бизнеса, делают оценку их стабильности.

При работе с ETF или паевым инвестиционным фондом можно проанализировать составы портфелей фондов и сравнить их с бенчмарками рынков по аналогичным активам. Например, индекс S&P 500 считается эталоном для акций компаний с большой капитализацией. Если вы вкладываете средства в ПИФ с активным управлением, то долгосрочные показатели и послужной список управляющего помогут оценить успешность фонда за определённый период.

Нужно обращать внимание на размер комиссии при вложении в фонд, потому что это дополнительные расходы. Комиссия включает вознаграждение управляющему фондом, оплату транзакций, налогов и других выплат, которые будут вычитаться из вашей прибыли как процент от общих инвестиций.

Проведите тест-драйв

Прежде чем покупать акции, проанализируйте поведение ценных бумаг на рынке за прошлый период. Полученные сведения помогут сделать окончательный выбор. Опытным инвесторам проще понять, как справиться с возможными трудностями, которые часто неизбежны.

Хотите понять, какой вы инвестор? Изучите нашу классификацию по рискам и шансам.

Как выбирать акции под разные цели: что учитывать и как анализировать

Частные инвесторы иногда выбирают акции, не имея четких целей. Это нормально, если вкладывать деньги, которые позволительно потерять. Однако при долгосрочных вложениях нужно видеть «горизонт» и задачи инвестирования, а также уметь управлять рисками.

Акция как кусочек большого торта

Компания (эмитент) выпускает акции (ценные бумаги), чтобы привлечь деньги на развитие, а взамен этого берет в свой бизнес инвесторов. Акционеры получают долю, которая соответствует количеству купленных бумаг. Акции бывают обычные и привилегированные. Такие бумаги делают покупателей совладельцами компании, но наделяют их разными привилегиями.

Акция. Фото: zen. yandex.ru

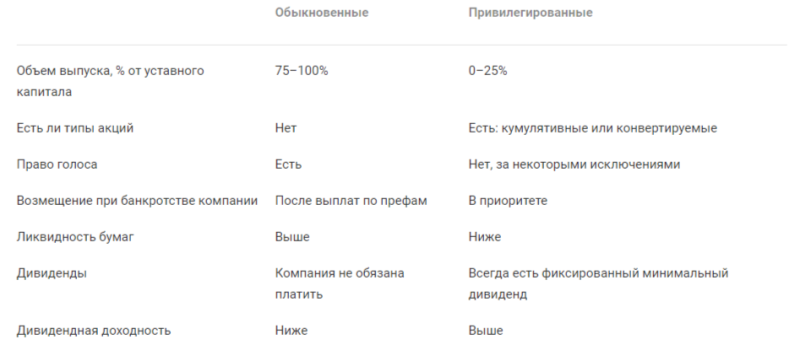

Чем отличаются «обычки» от «префов»

Покупатели обыкновенных акций получают приоритет на выкуп новых бумаг эмитента до их размещения на бирже. Кроме этого, владельцы «обычки» могут:

- получать часть прибыли в виде дивидендов;

- участвовать в управлении акционерным обществом;

- распоряжаться частью имущества, оставшейся после ликвидации предприятия.

Собственники привилегированных акций ограничены в управлении компанией, но при этом имеют гарантированный доход. У них 一 первоочередное право для получения прибыли по дивидендам и продаже акций при упразднении акционерного общества.

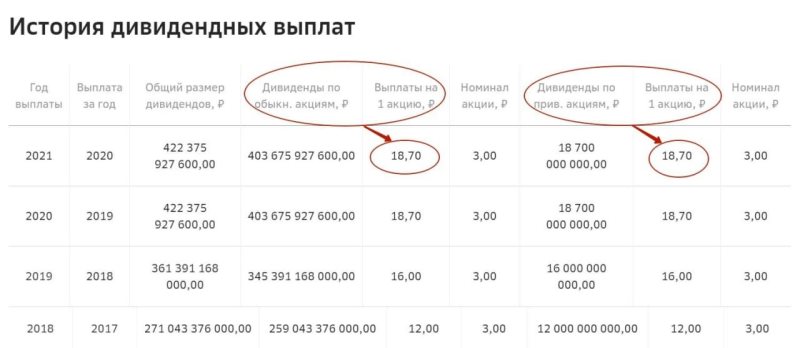

На Московской бирже, где инвесторы покупают и продают ценные бумаги российских компаний, привилегированные акции обычно дешевле обыкновенных. Но размер дивидендов у них одинаковый.

История дивидендных выплат. Фото: Сайт ПАО Сбербанка

Предприятия выпускают больше обыкновенных акций. Крупные инвесторы заинтересованы в управлении предприятием 一 они чаще покупают «обычку». Поэтому ликвидность (способность быстрой покупки или продажи бумаг без сильной потери в цене) у них выше, чем у привилегированных.

Частным покупателям не всегда важно участвовать в хозяйственной деятельности предприятия. Более значимо для них 一 это получать дивиденды. Поэтому мелкие игроки часто вкладывают деньги в «префы».

Отличие обыкновенных акций от привилегированных. Фото: Сайт Московской биржи

Во что вложиться: в новый айфон или в безбедную старость?

Чтобы превзойти рынок, участники используют активную стратегию, тщательно отбирая акции для финансового портфеля. Такой вариант подходит тем, кто нацелен на получение быстрой прибыли. Например, когда нужны деньги на отпуск, новый телефон и так далее.

Быстро, но рискованно

При краткосрочной 一 со значительным риском 一 инвестиционной стратегии, участникам рынка приходится отслеживать динамику и объемы торгов, поток новостей и настроений людей. Цены на активы иногда растут несколько месяцев, основываясь исключительно на предположениях и настроениях инвесторов. При этом результаты отчетов компаний могут не соответствовать «предсказаниям».

Практически любые акции при благоприятных условиях могут подняться на 10–30% в краткосрочной перспективе. Ими бывают:

- перепроданные (подвергшиеся коррекции) бумаги;

- циклические акции (цены на которые зависят от экономической ситуации).

Для быстрого наращивания капитала, возможно, стоит покупать ценные бумаги быстрорастущих предприятий. У них больше шансов опережать рынок. Для таких целей также подходят компании, стремительно увеличивающие дивиденды, 一 «дивидендные аристократы». В России к таким фирмам предъявляются ряд требований:

- стабильная работа компании;

- ликвидность;

- наличие умеренной долговой нагрузки;

- выплаты дивидендов даже при внешнем негативе.

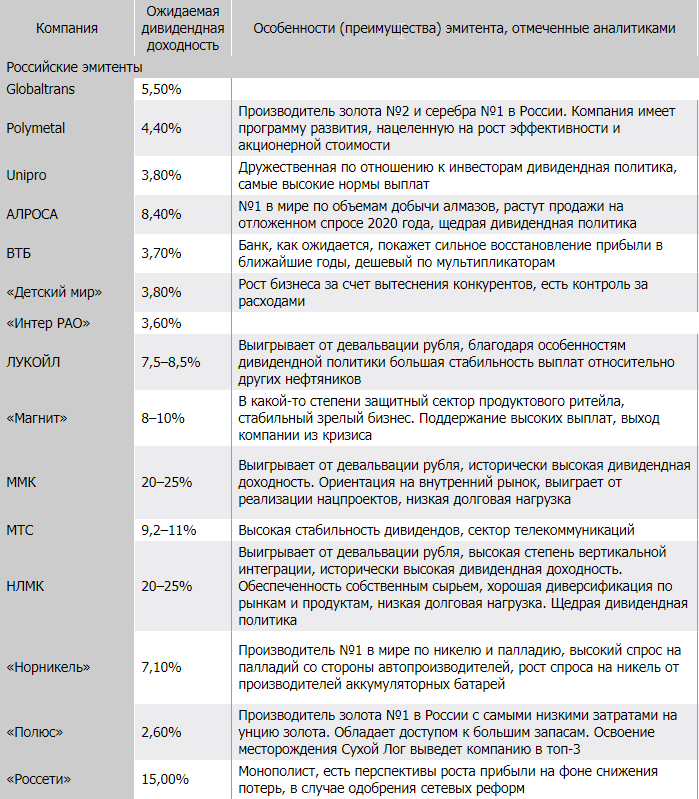

Доходность дивидендных акций

Дивидендная доходность по акциям предприятий, которые можно отнести к «дивидендным аристократам» (список компаний составлен по опросу 10 российских инвестиционных компаний. Фото: «Коммерсантъ» (таблица на основании данных, представленных «Открытие Брокер», «Финам», «БКС Мир инвестиций», «Тинькофф Инвестиции»)

Долго, но надежно

В долгосрочной перспективе дела обстоят иначе. В период, превышающий год или два, компания должна показывать прибыль. Или, по крайней мере, 一 демонстрировать потенциал развития. Для получения рыночной доходности можно просто купить индекс и несколько лет ждать его роста. Такая стратегия инвестирования подходит, например, для планирования будущей пенсии или накопления денег на образование детей.

График Индекса Мосбиржи

В России фондовые индексы появились в 1995 году. На Московской бирже стал рассчитываться индекс РТС, а через два года — ММВБ. После слияния двух индексов этот инструмент стал называться Индексом МосБиржи.

Кроме вышеназванного индекса, инвесторы также могут, например, инвестировать деньги в Индекс голубых фишек.

Как инвестировать в индексы акций? Есть несколько способов.

Индексные ПИФы

Для пассивных, долгосрочных вкладчиков подходят паевые инвестиционные фонды, стратегия которых построена на повторении движения интересующих их индексов. Управляющие компании в определенных пропорциях включают в портфели те финансовые инструменты, которые находятся в составе выбранного индикатора.

Индексные ETF

Паи индексных биржевых фондов покупают через брокера. Так как на отечественном фондовом рынке обращается несколько ETF на индексы акций, то у инвесторов есть выбор, в какой из них вложить деньги.

Фьючерс на Индекс Мосбиржи

Этот финансовый инструмент подходит для опытных участников рынка. Фьючерсные контракты обращаются в секции срочного рынка фондовой биржи.

Все за и против: какую бумагу положить в портфель

Что полезно знать начинающим инвесторам при выборе акций? Вот некоторые моменты.

- Предприятию легче увеличивать прибыль, когда оно работает на растущем рынке, чем бороться за долю на статичном.

- Со временем 一 если рассматривать одну отрасль 一 повышается стоимость той компании, которая выпускает ведущий продукт или бренд. Поэтому всегда стоит выявлять лидеров.

- Некоторым компаниям никогда не удается получать достаточной прибыли, чтобы оправдать риск инвестирования в них. Лучше выбирать предприятия с высокой рентабельностью.

- Бизнесы с хорошим менеджментом, как правило, показывают больший рост. Стоит избегать компаний с сомнительным корпоративным управлением.

- Анализ финансовой стороны при выборе эмитентов акций дает понимание, много ли у предприятия долга. Лучше не вкладывать деньги в бизнесы, в которых долговая нагрузка значительно выше, чем у их коллег.

Как выбрать лучшее?

Когда инвесторы принимают решения о покупке ценных бумаг, то, кроме ситуации на рынке, они анализируют и другие показатели. При формировании портфелей акций используют разные виды анализа.

Фундаментальный

Традиционно долгосрочные инвесторы полагаются на фундаментальный анализ. Используя его, они изучают:

- структуру управления компании;

- конкурентов;

- положение предприятия в отрасли;

- темпы и потенциал роста организации;

- доход и выручку фирмы.

Рассмотрим примеры, как рассчитываются эти инструменты.

Посчитаем на примерах. Фото: proprikol.ru

1. Пример расчета EPS (прибыль на акцию)

EPS 一 показатель, который используют для оценки компаний акций.

EPS = чистая прибыль 一 дивиденды по привилегированным акциям / количество обыкновенных акций в обращении

Чистая прибыль 一 деньги, которые остаются в отчетном периоде после вычета расходов.

Рассмотрим пример расчета прибыли на акцию условной компании А.

За последний финансовый год предприятие сообщило о чистой прибыли в размере 200 000 000 рублей. Количество акций в обращении 一 50 000 000 штук. В балансе компании указано, что А не выпускала привилегированные акции, поэтому вычитать дивиденды по ним не нужно.

Разделив 200 000 000 рублей на 50 000 000 штук, получим прибыль на одну акцию 一 4 рубля.

2. Пример расчета коэффициента P / E (соотношение цена / прибыль)

Коэффициент P / E 一 важный инструмент, который используется для определения привлекательной цены акции для покупки.

Показатель рассчитывается как деление рыночной цены бумаги на прибыль на акцию.

К примеру, рыночная цена акции компании B составляет 90 рублей,

прибыль на акцию 一 10 рублей, тогда

Коэффициент P / E предприятия B равен десяти.

Это значит, что инвесторы готовы платить 10 рублей за каждый 1 рубль прибыли компании.

3. Пример расчета дивидендной доходности

Формула выглядит следующим образом:

Дивидендная доходность = дивиденд на акцию / рыночная стоимость одной бумаги

Дивиденд на акцию 一 это сумма годовой выплаты дивидендов компании, деленная на количество акций в обращении.

Рыночная стоимость одной акции 一 это текущая цена акции компании.

Например, акции компании C торгуются по цене 3000 рублей.

В течение одного года компания выплачивала стабильные дивиденды

2 раза в год в размере 45 рублей на акцию.

Коэффициент дивидендной доходности для компании рассчитывается следующим образом:

Коэффициент дивидендной доходности = 45 рублей + 45 рублей / 3000 рублей = 0,03 рубля = 3%

Коэффициент дивидендной доходности для компании C составляет 3%. Таким образом, инвестор получит 3% от акций компании C в виде дивидендов.

Технический

При таком анализе инвесторы и трейдеры определяют рыночные тенденции акций, выбирая те, которые соответствуют их целям. Они изучают графические модели и статистические данные.

Например, сегодня стоимость акций увеличивается, а завтра может упасть. Но если посмотреть на график движения цены бумаги, то можно заметить появление тенденций и закономерностей.

Фото: StreetSmart Edge

Изучение графических моделей и направления цен называют техническим анализом. Он часто применяется для ранжирования (упорядочивания по различным рыночным характеристикам) и фильтрации (отбору по параметрам) акций.

Количественный

При таком исследовании аналитики строят торговые модели и прогнозируют цены. А потом автоматизируют торги акциями. Количественный анализ возник с наступлением компьютерной эры, когда стала возможна работа с огромными объемами данных.

Инвесторы, как правило, специализируются на определенных секторах или небольших компаниях, развивающихся рынках или бумагах регионов. Начинать инвестировать лучше, собирая небольшой финансовый портфель. И если выбор бумаг оказывается верным, то стоит постепенно увеличивать объемы покупок.

Приобретая бумаги компаний, акционеры участвуют в развитии бизнеса и делят с партнерами успех предприятия, а не просто получают фиксированный доход. Однако, если фирма становится банкротом, то вкладчики могут потерять деньги. Другими словами, они разделяют как прибыль, так и убытки.

Владение акциями сопряжено с риском. Поэтому инвесторам нужно тщательно отбирать ценные бумаги. А также диверсифицировать портфель, покупая акции в зависимости от целей.

Искусство оценки. Как правильно выбирать акции для инвестиций

Акция ВТБ стоит около 5 копеек, акция «Норникеля» — около 11 000 рублей. Казалось бы, ответ на вопрос о том, какая бумага дешевле, очевиден. Однако в действительности цена акции — это просто цифра, которая сама по себе ничего не значит.

Количество акций может быть как очень маленьким, так и крайне большим. Если стоимость одной бумаги в сотни раз меньше другой — это скорее говорит о том, что у одного из эмитентов количество акций значительно больше, чем у другого.

Например, у ВТБ больше пятикопеечных акций, чем у «Норникеля» бумаг за 11 000 рублей. Акции «Норникеля» стоят дорого, потому что их мало. Бумаги ВТБ стоят дешево, потому что их много. Таким образом, нужно сравнивать не цены на акции, а стоимость всего бизнеса.

1. Узнайте стоимость компании

По-другому стоимость компании называется рыночной капитализацией. Допустим, вы выбираете между банком ВТБ и «Норникелем». Чтобы узнать, как фондовый рынок оценивает публичную компанию, умножьте стоимость ее акции на их общее количество. По итогам этих нехитрых вычислений вы увидите, что компания «Норникель» стоит примерно в два раза дороже ВТБ:

Капитализация рассчитывается на основе цены акций, которая постоянно меняется. Данные в таблице приведены на 17.11.2017

То, что стоимость акций варьируется от копейки до десятков тысяч рублей, является спецификой российского рынка. Так сложилось исторически. В США акции в основном торгуются по цене в диапазоне от $1 до 100.

Если стоимость акции американской компании чрезмерно растет — бумаги делятся, чтобы цена оставалась в границах этого коридора. В этой связи в США разница между ценами акций не столь значительна, как в России.

Следует помнить, что капитализация компании на бирже — это мнение инвесторов о том, сколько она должна стоить. Решения о покупке ее акций могут приниматься по разному: кому-то нравится бренд, кто-то пытается оценить качество бизнеса. Для тех, кто выбирает последний вариант, самый быстрый и верный способ оценить качество — узнать, насколько прибылен бизнес компании.

2. Сравните цену и качество

Акция публичной компании — это доля в бизнесе. Чтобы понять, сколько она должна стоить, нужно оценить, как скоро вложения в конкретного эмитента окупятся. С одной стороны, компания может вернуть инвестору деньги только одним способом: поделиться прибылью, то есть, заплатить дивиденды.

С другой стороны, помимо выплаты дивидендов, компания может направить свою прибыль на развитие бизнеса. Тогда финансовые показатели эмитента могут улучшиться, и его акции подорожают. В любом случае вы или сразу вернете часть денег, или ваша доля подорожает.

Чтобы оценить стоимость акции, сравните ее цену с прибылью компании:

Капитализация рассчитывается на основе цены акций, которая постоянно меняется. Данные в таблице приведены на 17.11.2017

Если вы разом купите все акции ВТБ по нынешней цене и его годовая прибыль не изменится — значит вам понадобится примерно 13 годовых прибылей, чтобы вложение окупилось. Или, другими словами, 13 лет. Если на таких же условиях купить «Норникель» — он окупится примерно через 10 лет. Выходит, по соотношению цена/прибыль акция «Норникеля» за 11 000 рублей выгоднее, чем акция ВТБ за 5 копеек.

Формулы для такой оценки акций называются мультипликаторами. Это производные показатели, которые отражают соотношение между финансовыми результатами компании (прибыль, выручка, долги, капитал) и ее капитализацией.

Мультипликатор капитализация/прибыль (P/E, price/earnings) показывает, через сколько лет инвестиция окупится, если цена акции и прибыль компании останутся на том же уровне.

Хотя прибыль у бизнеса постоянно меняется, P/E является базой для расчета. Сравним «Газпром» и Netflix:

Капитализация рассчитывается на основе цены акций, которая постоянно меняется. Данные в таблице приведены на 17.11.2017

Если в следующем году прибыль «Газпрома» вырастет в два раза, P/E снизится до 1,55 и, если цена акции и прибыль сохранятся на том же уровне, вложения в эту компанию окупятся в два раза быстрее. Если же прибыль Netflix вырастет в два раз – инвестиции в этот сервис все равно окупятся только через 228 лет.

Есть еще один полезный мультипликатор — прибыль/капитализация (E/P, earnings/price). Он показывает, сколько процентов вы потенциально можете заработать за год на дивидендах и изменении стоимости акции, если цена акции и прибыль компании останутся на том же уровне.

Чтобы посчитать E/P, разделите годовую прибыль на капитализацию и умножьте результат на 100, чтобы получить процент:

Капитализация рассчитывается на основе цены акций, которая постоянно меняется. Данные в таблице приведены на 17.11.2017

Какой метод расчета вы бы ни выбрали, помните, что это просто теоретический прогноз. В такой модели предполагается, что цена акции зависит только от прибыли и не учитывается влияние внешнеэкономических факторов, новостного фона и общественного мнения.

Сами по себе мультипликаторы P/E и E/P показывают только то, дешево или дорого стоит компания. Они ничего не говорят о том, эффективен ли бизнес.

3. Инвестируйте в бизнес, а не в формулы

Бизнес бывает разным. Например, нефть и газ — это консервативные отрасли, которые уже прошли стадию быстрого развития и сейчас относительно стабильны. IT и медиабизнес — наоборот, инновационные сектора рынка, где неизвестная компания за несколько лет может выбиться в лидеры.

Низкий P/E, как у «Газпрома», показывает, что стоимость акций компании вряд ли упадет ниже, – вероятнее, она вырастет. Однако это не означает, что вложения в эту компанию являются хорошей инвестиционной идей. Это значит лишь то, что она дешево стоит. С другой стороны, если Netflix в следующие 10 лет будет ежегодно удваивать прибыль, как он делал до сих пор – не важно, что у него высокий P/E. Инвестиции в эту компанию окупятся гораздо быстрее.

Вот несколько советов, как оценивать качество бизнеса:

Разбирайтесь в бизнесе. Узнайте, на чем компания зарабатывает, чем владеет, какова ее долговая нагрузка.

Смотрите динамику. Прибыль, которую компания получает на основном бизнесе, называется операционной. Например, «Газпром» зарабатывает большую часть денег, продавая газ. Допустим, он продаст крупную часть бизнеса и получит разовый доход, благодаря чему его годовая прибыль вырастет в два раза. Второй раз продать уже не получится, а значит в следующем году прибыль будет меньше. Чтобы правильно оценить доходы, посмотрите динамику прибыли компании за последние несколько лет. Данные можно найти в бесплатных финансовых сервисах, например Google Finance, Yahoo Finance, Investing.com и Tezis.

Принимайте решения сами. Акции долго могут быть недооцененными или переоцененными. В целом рынок может долго ошибаться, но когда вы формируете портфель ценных бумаг, вам все равно нужно от чего-то оттолкнуться. Что-то должно стать фундаментом. Показатель P/E является хорошей базой. Он не предскажет, сколько вы заработаете за год, будет ли у компании прибыль или убытки, но вы будете понимать, на что способен ваш портфель.

Источник https://journal.open-broker.ru/investments/kak-pravilno-analizirovat-akcii/

Источник https://www.vbr.ru/investicii/novosti/2021/05/14/kak-vibirat-akcii/

Источник https://www.forbes.ru/finansy-i-investicii/353007-iskusstvo-ocenki-kak-pravilno-vybirat-akcii-dlya-investiciy