Расчет через аккредитив при покупке квартиры

Суть расчета через аккредитив проста: деньги, находящиеся на специальном счете, банк перечисляет продавцу квартиры после факта признания сделки действительной. Благодаря этому сторонам не приходится переживать о том, что первично, товар или деньги, в рамках конкретной сделки, так как банковская организация несет всю ответственность за перевод денежных средств и является гарантом сделки.

Для того чтобы произвести расчеты с помощью аккредитива, необходимо правильно составить договор купли-продажи и договор с банком. Помочь вам в этом может профессиональный юрист.

Что такое аккредитив в банке при покупке квартиры

Аккредитив на покупку квартиры — это хранение денег на аккредитивном счете в банке, которые будут перечислены только когда стороны предоставят все документы успешного совершения сделки купли-продажи.

Когда новый владелец квартиры подписал договор, он вступает в права собственности на квартиру. Продавец квартиры получит деньги от продажи только после того, как стороны передадут в банк подписанный договор купли-продажи, а также подтвердят факт передачи прав собственности выпиской из реестра. Риски срыва сделки и возможных махинаций покупателя значительно снижаются, так как сам банк является гарантом безопасности взаиморасчетов.

Чаще всего аккредитив используется в следующих случаях:

- если вы проводите взаиморасчеты за недвижимость;

- если происходит обмен квартирами с доплатой;

- если вы приобретаете дорогое оборудование, транспортные средства, ценные бумаги;

- если вы должны рассчитаться за дорогостоящие услуги физических или юридических лиц.

Банковские структуры активно разрабатывают новые финансовые инструменты, которые гарантируют безопасность денежных переводов. Популярность расчета через аккредитив растет, особенно часто его используют для сделок с недвижимостью.

Ранее расчеты через банк происходили преимущественно с помощью банковской ячейки. Разница между этими двумя финансовыми инструментами невелика: аккредитив используется для безналичных расчетов, а ячейка для наличных. Комиссия за обслуживание ячейки или аккредитивного счета отличается и зависит от срока хранения денежных средств.

Виды аккредитивных счетов и их особенности

Всего существует 5 видов аккредитивных счетов, которые отличаются набором условий перевода средств.

- Отзывной. Этот вид счета ориентирован в большей степени на безопасность покупателя, нежели продавца. По условиям этого аккредитива покупатель может в любой момент снять со счета свои средства, тем самым прекратив сделку. Риски продавца по этому вижу аккредитива достаточно велики, так как он тратит время и другие ресурсы на покупателя, который может в любой момент отказаться от сделки.

- Безотзывный. Этот вид запрещает покупателю забирать деньги со счета. В этом случае стороны одинаково застрахованы от срыва сделки, поэтому безотзывный аккредитив используется чаще.

- Безакцептный. «Безакцептный» означает, что передача денег продавцу не требует разрешения покупателя и его присутствия. Продавец квартиры должен предоставить сотрудникам банку все документы, которые подтвердят совершение сделки.

- Покрытый. Данный вид аккредитивного счета чаще всего используется при взаиморасчетах юридических лиц, которые имеют открытые расчетные счета. Банк, в котором открывается аккредитивный счет, перечисляет средства банку получателя. Там и хранятся денежные средства до момента перехода прав собственности на нового владельца недвижимости.

- Непокрытый. Деньги хранятся в банке, где открыт аккредитивный счет. Когда стороны предоставляют всю документацию, банк продавца выполняет перевод. Тот же безакцептный аккредитив, только сделка осуществляется между юридическими лицами.

При купле-продаже квартир наиболее популярен безотзывной аккредитивный счет. Это обычно в равной степени устраивает покупателя и продавца. Деньги покупателя будет оберегать банк, а продавец будет застрахован от рисков срыва сделки и потери времени.

Срок действия аккредитива согласуется сторонами сделки в момент составления договора купли-продажи квартиры. Срок действия счета не влияет на стоимость обслуживания счета, банки рассчитывают ее исходя из тарифа за три месяца действия счета.

Необходимо тщательно просчитать срок хранения средств на счете, так как любые форс-мажорные ситуации могут отсрочить продажу квартиры и, соответственно, и перечисление средств.

Схема использования аккредитива при покупке квартиры

Чтобы провести сделку с помощью аккредитива, нужно:

- Составить и заключить договор купли-продажи, куда необходимо внести информацию о порядке взаиморасчетов. То есть в стандартные типовые условия договора сторонам нужно внести изменения и отметить, что плата за квартиру производится с использованием аккредитива.

- Передать договор в банковскую организацию вместе с заявлением на открытие аккредитивного счета.

- Открыть счет в банке, куда покупатель вносит денежные средства за квартиру. Деньги хранятся на аккредитивном счете, пока банковская организация не получит документы, подтверждающие совершение сделки.

- Зарегистрировать договор купли-продажи. На этом этапе фиксируется передача прав собственности на квартиру.

- Передать банку все необходимые документы, подтверждающие передачу прав собственности, а именно: справку из Росреестра о передаче прав собственности и выписку из Единого государственного реестра о регистрации покупателя в качестве нового собственника жилого помещения.

- Проверить достоверность сведений. Это делает банк.

- Дождаться перевода денег за квартиру на банковский счет продавца. После этого сделка считается завершенной и аккредитивный счет можно закрывать.

Важные нюансы

Чаще всего при покупке квартиры и недвижимости заключается типовой договор купли-продажи. Однако типовой договор придется немного изменить и внести информацию о порядке взаиморасчетов с помощью аккредитива. Важно указать вид аккредитива, сумму сделки, а также на какой срок будет открыт аккредитивный счет. До заключения договора важно решить, какая из сторон оплатит содержание аккредитивного счета. Также должны быть указаны реквизиты банков, через которые проходит сделка с помощью этого финансового инструмента.

Стороны застрахованы от возможных рисков, срыва сделки и мошенничества сторон, так как банк проверяет все действия перед закрытием сделки, однако за это придется заплатить.

Так как вы предоставляете банку полные данные о сумме сделки, информацию о сторонах, а также о стоимости квартиры, необходимо учесть тот факт, что федеральная налоговая служба будет в курсе всего происходящего.

Коротко о главном

С помощью аккредитива банк быстро и без рисков переводит денежные средства продавцу квартиры. Все участники сделки застрахованы от неблагоприятных форс-мажорных обстоятельств. Именно поэтому популярность аккредитива на покупку квартиры в последние годы растет.

До момента заключения договора необходимо еще раз обсудить с контрагентом, что будет выгоднее: открытие аккредитивного счета или использование банковской ячейки.

Всю информацию об аккредитиве необходимо внести в договор купли-продажи. Чем детальнее вы пропишете условия взаиморасчетов, тем лучше будете застрахованы от любых форс-мажоров. Так, стороны сделки должны заранее согласовать вид аккредитива, срок его действия и решить, кто понесет расходы на обслуживание аккредитивного счета.

Поручите задачу профессионалам. Юристы выполнят заказ по стоимости, которую вы укажите. Вам не придётся изучать законы, читать статьи и разбираться в вопросе самим.

Как банки проверяют квартиру по ипотеке на юридическую чистоту

При получении ипотечного кредита происходит проверка квартиры по ипотеке банком. Такая комплексная проверка является решающим звеном в выдаче ответа по заявке претендента на заем. Давайте рассмотрим все моменты такой проверки и разберемся, в каких случаях банк (и оправдано ли) требует те или иные документы.

Ипотека — проверка квартиры банком

Для того, чтобы обезопасить себя от убытков, банк тщательно проверяет продавца недвижимости, на которую выдает ипотеку. Основные пункты:

- право собственности продавца;

- дееспособность продавца;

- доверенность на отзыв;

- наличие согласия супруга или заявление о том, что недвижимость куплена не в браке;

- присутствие других непризванных наследников;

- разрешение опеки — если собственник несовершеннолетний;

- перечень зарегистрированных лиц на жилплощади.

Далее рассмотрим каждую позицию подробно.

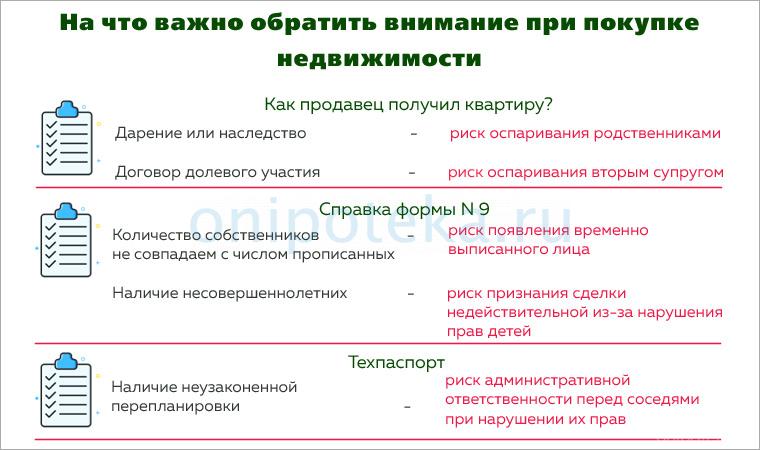

Если право собственности принадлежит продавцу или нескольким собственникам

Продать квартиру может собственник или иное лицо по доверенности. Если собственников несколько, все они должны участвовать в сделке по продаже квартиры. Поэтому банк потребует документ с данными о владельцах жилья. До 2016 года для этих целей существовало свидетельство о праве собственности.

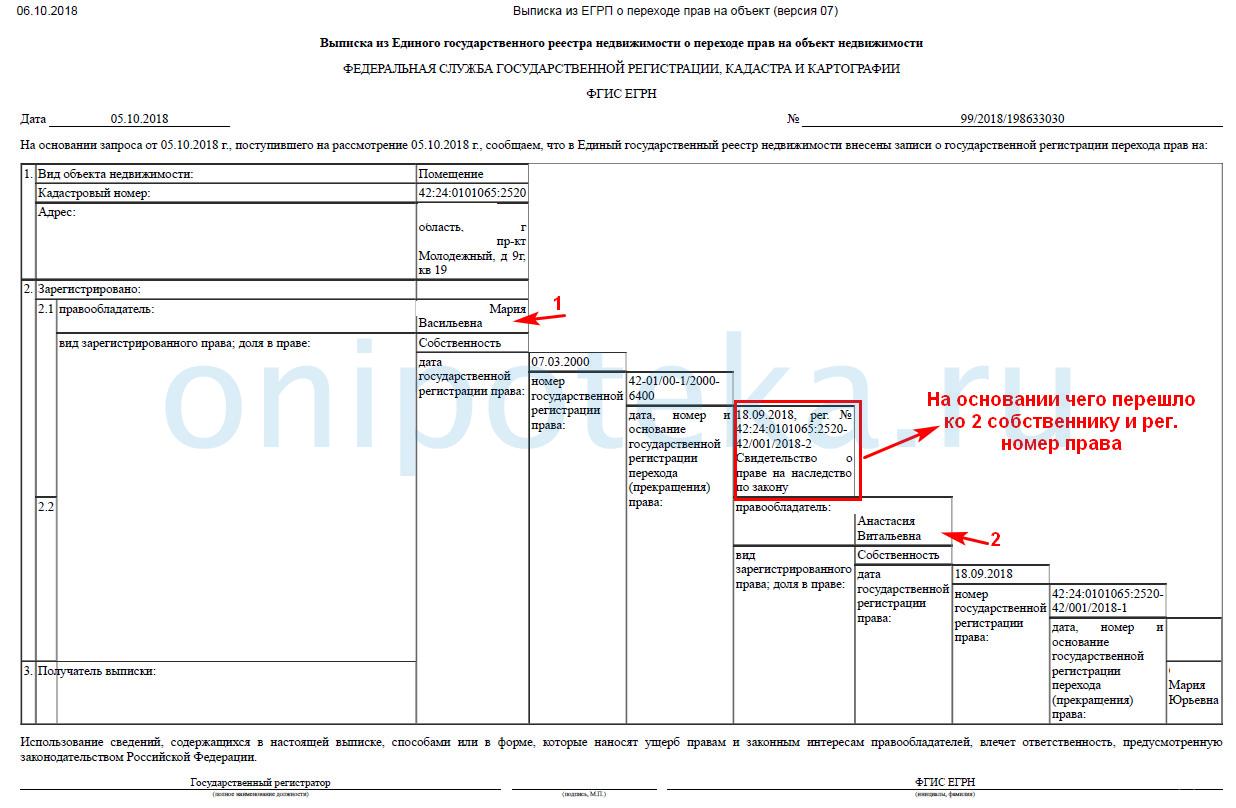

Позднее стали выдавать выписку из базы ЕГРН, куда заносятся все объекты недвижимости и их движение. Всех владельцев квартиры банк во время проверки квартиры при покупке в ипотеку определит по данному документу. Указанные в нем лица как собственники жилья должны участвовать в сделке и подписать договор купли-продажи. Кроме данных о собственниках, в этих документах содержится информация об основании приобретения права и дата.

Проверка дееспособности продавца

Обычно дееспособность продавца определяет банковский специалист при личной беседе, когда происходит проверка квартиры банком при ипотеке. Если у специалиста возникнут подозрения, то он может затребовать справки о дееспособности – они выдаются в психоневрологическом диспансере (ПНД) по месту жительства продавца и содержат информацию о постановке на учет. Если продавец не состоит на учете в ПНД, это и есть главное подтверждение его дееспособности.

Стоит отметить, что такие справки при оформлении сделок не являются обязательными, но снижают риски по расторжению договоров в будущем. Так как банки всегда снижают собственные риски, то не будет удивительным требование предъявить такую справку.

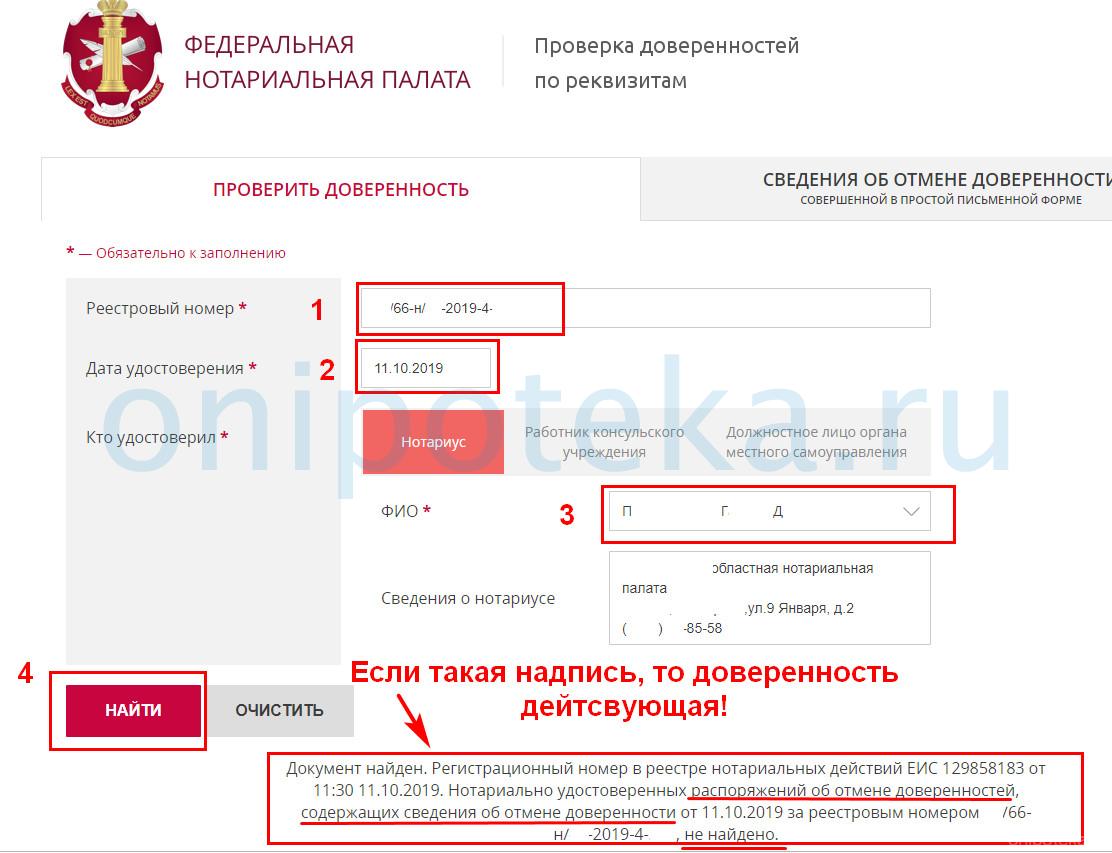

Доверенность на отзыв

Нередки случаи, когда квартиру продает не сам собственник, а представляющий его интересы человек. Этот человек действует по генеральной доверенности от собственника.

Доверенность выдается на определенный срок, но в течение этого срока может утратить свою силу.

Собственник может отозвать доверенность, например, передумав продавать квартиру. Если при продаже квартиры присутствует сторона с доверенностью, банк обязательно проверит, не была ли отозвана она. Для этого достаточно проверить ее на сайте — https://reestr-dover.ru/, которым заверялась доверенность.

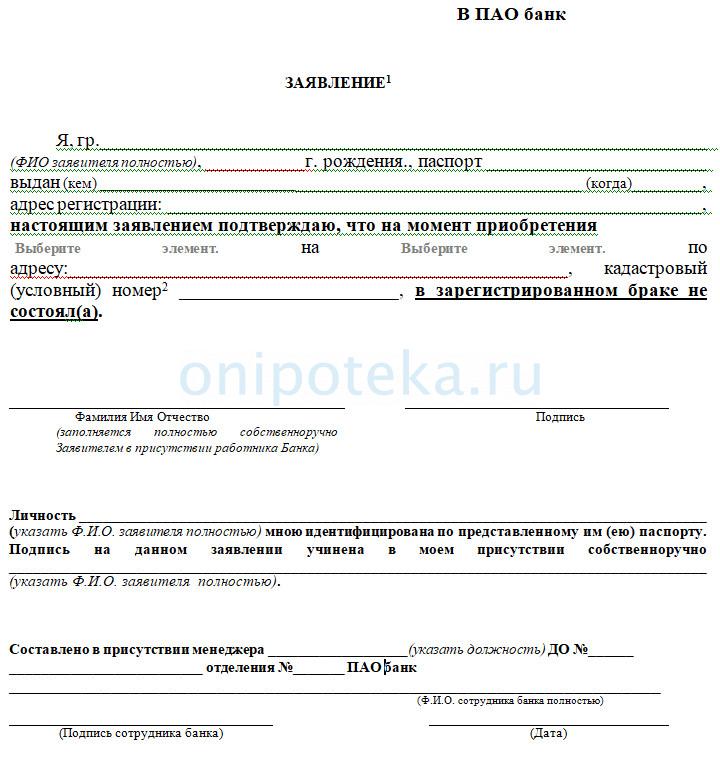

Наличие согласия супруга или заявление о том, что квартира куплена не в браке

На основании законов Российской Федерации квартира, приобретенная супругами в браке, является совместно нажитой и принадлежит обеим сторонам на равных условиях (Семейный кодекс РФ, ст 34 (скачать)). При продаже по ипотеке квартиры одним из супругов проводится проверка квартиры банком перед ипотекой, где рассмотрят вопрос о совместно нажитом жилье. Обязательно потребуется нотариально заверенное согласие второго супруга на продажу.

Если продавец не обременен узами семьи, то банк может запросить от него нотариально заверенное заявление о том, что на момент приобретения квартиры он не был в браке.

А нотариус, в свою очередь, будет требовать от человека всех доказательств факта приобретения квартиры холостяком. Снижая собственный риски, при любой непонятной ситуации банк скорее откажет в покупке квартиры.

Наличие других непризванных наследников

Еще одна зона риска – жилье по наследству. Если при проверке квартиры по ипотеке банком обнаружится факт приобретения ее по наследству, то банк, скорее всего, будет настаивать на дополнительном страховании титула. Особенно, если прошло менее трех лет с момента приобретения (Гражданский кодекс РФ, ст. 196 (скачать)). Дело в том, что в этот срок можно оспаривать вступление в наследство.

В любом случае, даже по прошествии этого срока, банк может затребовать заверенное завещание с целью выявления скрытых условий вступления в наследство. Дополнительно может понадобиться справка о составе семьи на момент получения наследства, а также копии любых документов, удостоверяющих отсутствие невыявленных наследников.

Разрешение опеки при продаже квартиры по ипотеке

В последнее время часто встречаются собственники жилья, не достигшие совершеннолетия, наравне со взрослыми имеющие свою долю. Производя проверку при покупке квартиры вторички в ипотеку, банк потребует решение органов опеки о соблюдении прав владельцев несовершеннолетних. Детей нельзя лишить собственности в виде доли права на квартиру или возможности проживать в квартире.

Опека выносит решение на основании справок о будущем жилье или месте, где будут прописаны дети. Положительный ответ будет при условии, что интересы детей не изменятся в худшую сторону.

Как получить разрешение опеки описано в статье — Опека на ипотеку

Проверка зарегистрированных лиц

Важной частью проверки юридической чистоты при ипотеке является справка о прописанных в квартире людях. Так как российское законодательство допускает продажу квартиры с прописанными людьми, банк обязательно затребует копию карточки учета по квартире из ТСЖ или выписку из домовой книги, справку о составе семьи (форма 9 — скачать). Эти документы отобразят реальную обстановку по учету зарегистрированных лиц, которые обязаны выписаться из квартиры перед продажей или по истечении определенного времени (обычно 14 дней).

Проверка сведений о недвижимости

Важно для кредитора состояние и реальная стоимость жилья, которое будет залогом по ипотеке, а именно:

- наличие обременения или правопритязания;

- законность перепланировки (если она проводилась);

- степень износа, материалы перекрытий;

- цена на рынке.

Поговорим о каждом пункте далее.

Наличие обременения, правопритязаний

Для проверки на запрещения (ограничения) по квартире банк затребует выписку из единого реестра объектов недвижимости — ЕГРН (218-ФЗ от 13.07.2015, ст. 62 (скачать)). В этой выписке, помимо данных об объекте недвижимости, содержится информация об обременениях, их основаниях (причинах) и дате наложения.

Но так как информация в Росреестре обновляется редко, запросить актуальную выписку лучше всего самому продавцу через МФЦ и предъявить банку.

Перепланировка

Юристы банка, среди прочего, изучат технический паспорт квартиры, выданный бюро технической инвентаризации, со схемой помещений. Если сличить ее с квартирой по факту, то может вскрыться факт незаконной и неучтенной перепланировки. Сам представитель банка вряд ли поедет проверять квартиру, но оценщик, который приедет фотографировать и оценивать квартиру, обязан в отчете указать — есть ли перепланировка или нет. Покупать такую квартиру в ипотеку банк может разрешить, смотря какая перепланировка. Сейчас банки относятся достаточно лояльно к изменениям в планировке. После покупки вся процедура по узакониванию ляжет на плечи покупателя. Для этого банк дает покупателю обычно 6 месяцев. Подробнее можно узнать какие неузаконенные перепланировки пропустит банк по ипотеке — в отдельной статье.

Износ, перекрытия

Износ квартиры определяется по общему состоянию дома, в котором она находится. Если у специалистов банка возникнет подозрение в большом износе здания и его несущих перекрытий, то они вправе заказать у сторонней организации независимую экспертизу.

Кроме того, имеется реестр жилых домов, подлежащих расселению в связи с аварийным состоянием. Проверить дом по такому реестру может каждый банк. Кстати, на основе экспертизы может быть снижена и кадастровая цена квартиры, от которой зависит налог на имущество, что полезно будущему собственнику.

Для объективной оценки квартиры крупные банки имеют свои отделы с оценщиками. Банки помельче могут запросить самого заемщика предоставить заключение о независимой оценке. Отчет об оценке является важной составляющей проверки квартиры. Банк должен удостовериться, что средства по займу не выданы в излишнем размере. Оценщик недвижимости должен иметь лицензию и может быть аккредитован банком для таких процедур.

Что должен проверить сам покупатель

Проверить юридическую чистоту квартиры перед покупкой самостоятельно, отдельно от банка, можно, и даже нужно. В конце концов, банк проверяет квартиру для своей выгоды. Например, чтобы быстро продать в случае, когда заемщик не справится с кредитом. Сам покупатель квартиры может самостоятельно собрать все интересующие его документы, чтобы не мучиться вопросом о том, проверяют ли банки юридическую чистоту квартиры на должном уровне.

Сбор информации о предыдущих собственниках и частоте предыдущих сделок

Самостоятельная проверка юридической чистоты квартиры невозможна без сбора информации, которую предоставляют только собственнику. Значит, придется попросить его заказать выписку из единого государственного реестра по своей квартире. В ней будет отображена вся история перехода прав и указаны все прошлые владельцы объекта недвижимости.

Выписка о переходе прав на объект

Действительность паспорта собственника

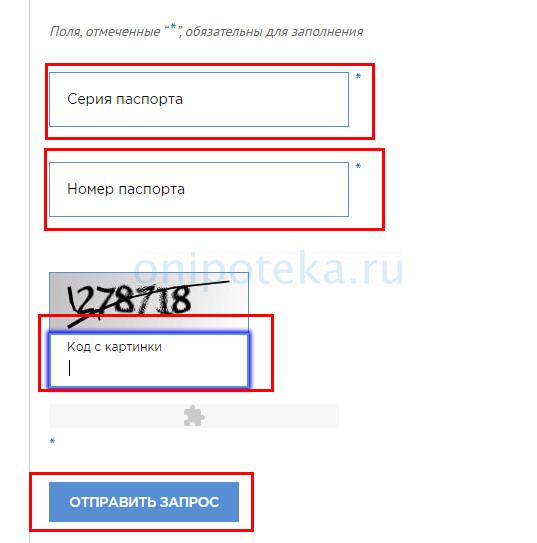

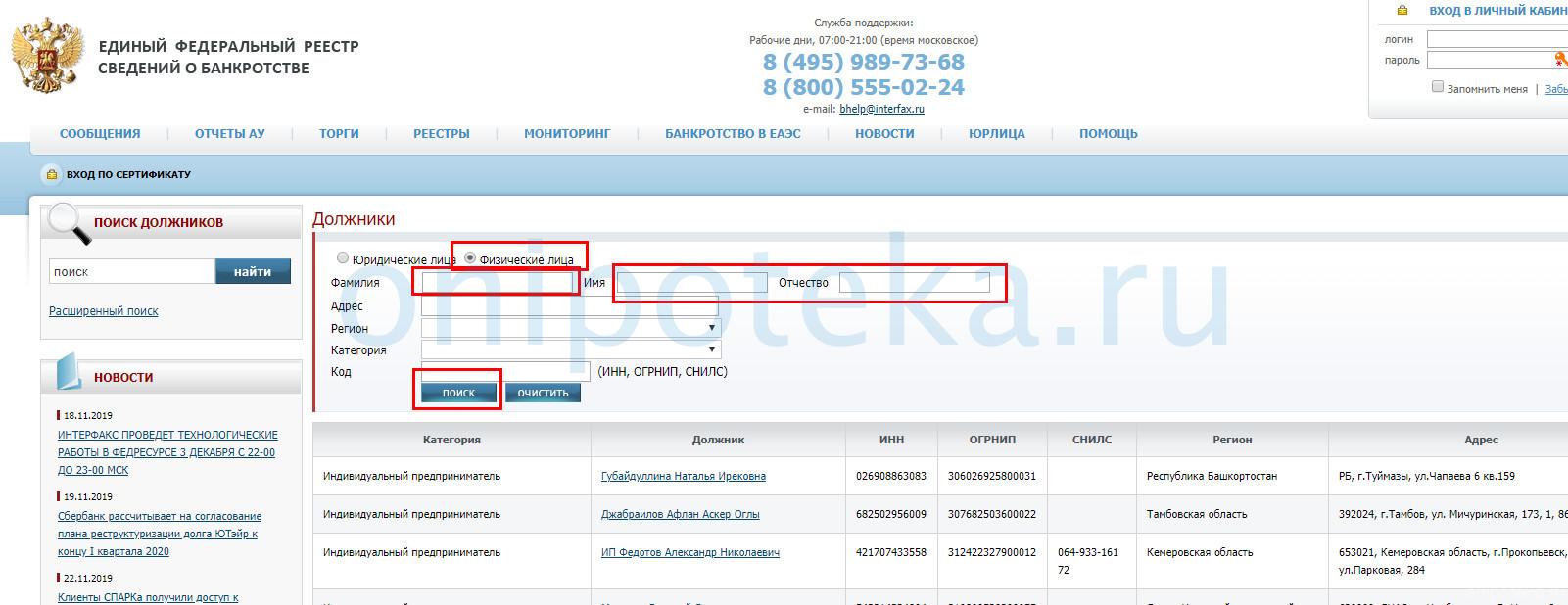

Для паспортов установлен срок действия. Он подлежит замене в 20 лет и в 45. Если ребенку -собственнику уже есть 14 лет, от паспорт необходимо получить. На момент продажи паспорт собственника должен быть действителен, проверить на сайте http://xn--b1afk4ade4e.xn--b1ab2a0a.xn--b1aew.xn--p1ai/info-service.htm?sid=2000. Контроль за этим и должен взять на себя будущий владелец, потому как во время проверки службы безопасности по ипотеке может быть пропущен этот пункт.

Технический паспорт БТИ

Для такого документа срок действия не установлен, само бюро технической инвентаризации советует обновлять его каждые пять лет. Следует отметить, что если с момента выдачи прошлого паспорта произошли какие-то изменения с квартирой или ее перепланировки, то документ будет не действителен.

Обратите внимание, что некоторые банки не требуют технический паспорт ни для одобрения, ни для оценки.

Задолженность по ЖКХ

Проверить квартиру перед покупкой в ипотеку на предмет задолженности по оплате услуг ЖКХ – очень важная задача для будущего владельца. Ведь прошлые долги будут переданы новому собственнику. Покупатель вправе попросить продавца показать выписку по личным счетам из УК (скачать пример справки), энергосбыта и газовой компании, чтобы убедиться в отсутствии долгов.

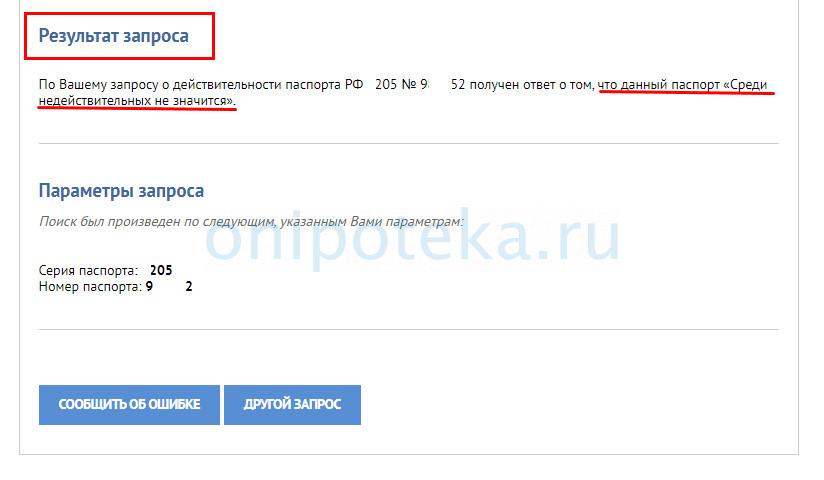

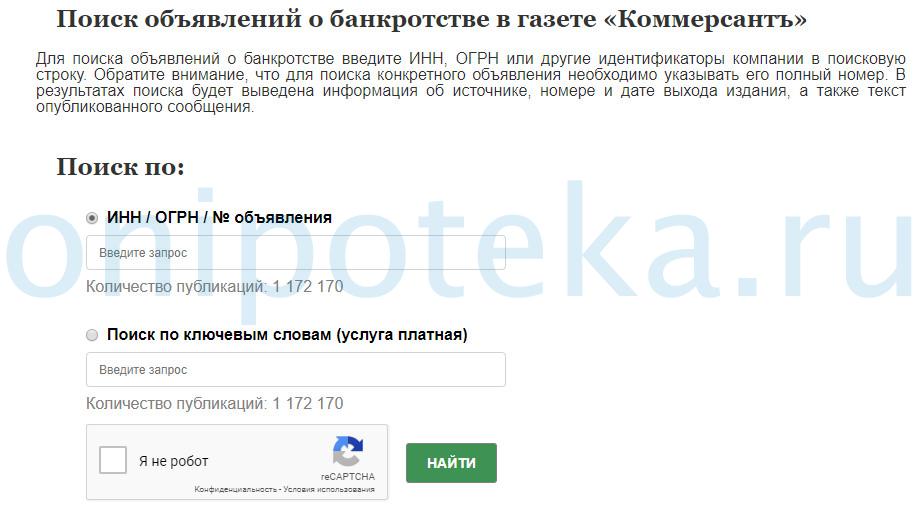

Проверка на банкротство

Если даже в процессе подготовки ипотеки проверка документов продавца прошла успешно, но будет установлено, что продавец является банкротом – это риск для заемщика (основания для признания банкротом -127-ФЗ, ст. 213.4 (скачать)). Не исключен случай, когда кредиторы продавца могут оспорить факт продажи квартиры, отменить через суд сделку в счет уплаты долгов (о недействительности сделок — Гражданский кодекс, ст. 167 (скачать)). Поэтому вполне обоснована просьба покупателя предоставить справку из единого реестра сведений о банкротстве. Но лучше проверить самому покупателю, тем более это бесплатно:

- на сайте https://bankrot.fedresurs.ru/DebtorsSearch.aspx

- по объявлениям в газете Коммерсант — https://bankruptcy.kommersant.ru/search/index.php

Проверка на исполнительные производства в отношении продавца

Если в отношении продавца были возбуждены исполнительные производства, то собственник находится в специальных базах службы судебных приставов, которые в дальнейшем могут оспорить факт продажи объекта недвижимости. Проверяет ли банк квартиру при ипотеке по исполнительным делам? Для уменьшения своих рисков проверить лицо по таким базам может и сам покупатель, воспользовавшись сервисом на официальном сайте ФССП (http://fssprus.ru/iss/ip/).

Наличие временно выписанных лиц

Выявить временно выписанных из квартиры лиц поможет архивная или расширенная справка (скачать образец). Заказать ее можно либо в МФЦ, либо в отделе ТСЖ. Такая справка будет отображать всех прописанных лиц с момента сдачи квартиры в эксплуатацию, а также покажет лиц, которые до сих пор имеют право проживать на продаваемой жилплощади (например, осужденный выписан по приговору суда).

Проверить чистоту квартиры при покупке в ипотеку необходимо, но процесс этот очень сложный и трудоемкий. Каждый случай продажи индивидуален. Чтобы сократить сроки проверки, следует заранее подготовить для банка все документы, которые может получить только собственник по своему запросу. Приняв такой пакет документов, банк более детально изучит квартиру и намного быстрее вынесет свое решение.

Для дополнительной гарантии на юридическую чистоту при покупке в ипотеку можно в договор купли-продажи включить дополнительные условия. С рекомендуемыми условиями можно ознакомиться в статье — Договор купли-продажи с ипотекой – важные моменты для продавца и покупателя.

Скоринг, кредитная история и соцсети. Как банки проверяют заемщика по ипотеке?

Ипотечное кредитование развивается с каждым годом, однако далеко не каждый может получить желанный кредит и купить квартиру. Банк изучает и оценивает по множеству критериев каждого, кто оставил заявку на кредит. Для получения ипотеки необходимо быть в глазах банка достойным и благонадежным.

Если вы знаете, как банки проверяют заемщика перед выдачей ипотеки, то вы сможете произвести нужное впечатление на кредитную организацию. SPbHomes.ru расскажет о секретах банковских проверок.

Что такое скоринг, и как он влияет на выдачу ипотеки?

Любой банк предъявляет к заемщику требования. Основные касаются гражданства, возраста, занятости, уровня доходов. Эти требования можно найти на официальных сайтах каждого из банков. В дальнейшем соответствие по этим пунктам необходимо подтвердить документально. Подробно мы о них говорили в нашем прошлом материале.

Первое, что получает банк – это заявка. Вручную проверкой заявок заниматься нереально из-за большого количества желающих получить ипотеку на покупку квартиры в новостройках или на вторичном рынке.

Весь массив заявок обрабатывается автоматически – такой процесс называется скоринг (андеррайтинг). Методика в каждом банке своя, но смысл ее в том, чтобы сэкономить время банковских работников и отсеять неблагонадежных заемщиков. Заявки оцениваются по множеству критериев. Система оценки работает так, что причину отказа или одобрения не знает даже сотрудник банка.

Как банк проверяет документы при выдаче ипотеке?

Теперь рассмотрим, как банки проверяют заемщика по ипотеке на следующем этапе.

Если заявка одобрена системой, то заемщик предоставляет пакет документов. Важно не только узнать платежеспособность клиента, но и подлинность бумаг. Специалисты будут сопоставлять информацию между собой, обращаться в государственные органы, совершать телефонные звонки, например, работодателю.

В частности, банк может запросить информацию у миграционной службы, налоговой, службы судебных приставов. Благодаря им можно проверить достоверность паспортных данных, ИНН, наличие штрафов и исполнительного производства.

Почему так важно следить за кредитной историей?

Еще есть ряд условий, которые касаются репутации заемщика. Чтобы составить наиболее полное мнение о клиенте, банк использует дополнительные источники. После их изучения кредитная организация должна быть уверена, что заемщик не будет задерживать платежи и выплатит ипотеку до конца.

Такими дополнительными источниками сведений о вас будут:

- кредитная история;

- данные социальных сетей;

- данные о судимости.

Наибольший интерес представляет кредитная история. Как банки проверяют кредитную историю заемщика? Запросить ее можно без ведома клиента. В ней хранятся данные:

- о количестве кредитов;

- о своевременных оплатах или просрочках платежей;

- об одобрении или об отказах в одобрении кредитов;

- о тех, кто запрашивал вашу историю.

От истории напрямую зависит, дадут ли вам ипотеку или нет. При этом, если у вас никогда не было кредитов, то банк не сможет отнести вас к желанному заемщику. Иногда лучше начать формировать кредитную историю заранее.

Как в будущем банки будут проверять заемщиков через соцсети?

Прогресс не стоит на месте. Методы того, как служба безопасности банков проверяет заемщиков, постоянно совершенствуются. Банки заинтересованы в получении максимума информации о вас из всех источников, в том числе, из социальных сетей. Сегодня в ипотечной заявке вы должны подтвердить свое согласие на это. Анализ вашей активности в соцсетях также проводит машина, поэтому об истинных причинах отказа вы не узнаете.

Ваши «лайки» и «репосты» могут многое сказать о вас. Например, Сбербанк России уже в 2018 году планировал оценивать «лайки» в соцсетях. С одной стороны, в таких проектах принимают участие добровольцы. С другой стороны, ничто не мешает банкам применять свои механизмы без согласия заемщика.

Будет набирать популярность психологический скоринг. На основе поведенческого текста банк оценивает добросовестность и надежность потенциального заемщика. Эту модель использует, например, Совкомбанк при выдаче карты рассрочки. В будущем механизм может быть использован и для ипотечного кредитования. Для участия в нем нужно согласие клиента. Но при отказе банк имеет полное право отказать вам в кредите.

Источник https://rtiger.com/ru/journal/raschet-cherez-akkreditiv-pri-pokupke-kvartiry/

Источник https://onipoteka.ru/ipoteka-onlajn/kak-banki-proverjajut-kvartiru-po-ipoteke-na-juridicheskuju-chistotu.html

Источник https://spbhomes.ru/science/kak-banki-proveryayut-zaemshhika-po-ipoteke/