Инвестиции или досрочное погашение ипотеки небольшими суммами?

Обычно покупка собственного жилья и осознание того, что нужно инвестировать в своё будущее, происходят примерно в одном возрасте. Хорошо, если квартиру или дом получается приобрести без ипотеки и можно параллельно заниматься инвестированием. Но если всё-таки пришлось купить жильё в кредит, то у вас может возникнуть вопрос: что выгоднее — инвестировать или досрочно погашать ипотеку?

Единственного верного ответа на этот вопрос нет, но существуют параметры, на основании которых можно посчитать, что будет выгоднее.

Погасить долг или инвестировать

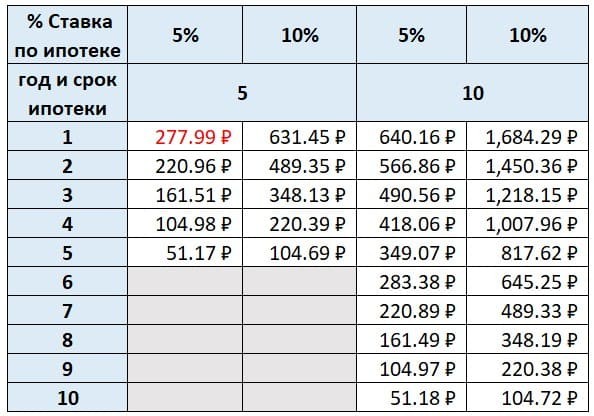

При внесении в начале года 1000 руб. на досрочное погашение долга и при выборе сокращения срока, в зависимости от срока ипотеки и процентной ставки, получается разная выгода. Рассмотрим, на сколько меньше выплат нужно будет сделать за весь срок действия ипотеки при досрочном внесении 1000 руб. в этот период времени.

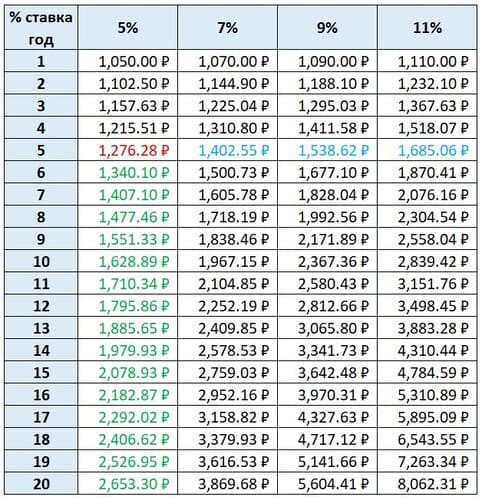

А теперь посмотрим, в какую сумму превратится 1000 руб. при долгосрочном инвестировании, в зависимости от срока и процентной ставки.

Чтобы понять, что выгоднее, можно сравнить значения в двух таблицах. Например, у вас есть ипотека под 5% годовых сроком на пять лет. В таком случае внесение в первый день 1000 руб. в качестве досрочного погашения сэкономит 283,39 руб.

А если разместить эту же сумму под 5% годовых, то к концу пятого года она принесёт только 276,28 руб. прибыли.

Если рассматривать период действия кредита, то досрочное погашение при одинаковых процентных ставках выглядит более выгодным.

Но если рассматривать инвестиции с большей процентной ставкой, чем у кредита, тогда даже на периоде действия кредита они становятся выгоднее досрочного погашения.

Если же учитывать доход от инвестиций больше, чем за пять лет действия ипотеки, как в примере, тогда инвестирование оказывается выгоднее.

Накопить и погасить долг

Ещё один вариант, который рассматривают при ипотеке, — это отправить средства в инвестиции, а после погасить ими ипотеку или часть долга. Рассмотрим на примере, насколько это выгодно.

Вариант А

Если каждый месяц в течение первого года досрочно гасить ипотеку (5% годовых на пять лет) на 1000 руб., то через год экономия на всём сроке составит 3049,9 руб.

Вариант Б

Если каждый месяц в течение первого года инвестировать 1000 руб. и через год полученную сумму отправить на досрочное погашение ипотеки, то экономия на всём сроке составит:

- инвестиции под 5% годовых — 2723,64 руб.;

Даже в случае с ипотекой под 5% годовых и инвестициях под 15% годовых выгоднее досрочно погасить ипотеку, чем сначала инвестировать, а потом вносить эту сумму для досрочного погашения.

Не всегда то, что кажется очевидным, подтверждается расчётами. Поэтому принимая решение, что для вас будет выгоднее — инвестировать, вносить досрочный платёж или распределять свободные средства поровну между этими вариантами — следует тщательно всё рассчитать.

Можно найти подходящий кредитный калькулятор, в том числе и такой, в котором учитываются досрочные погашения. Для расчёта доходности можно обратиться к этим калькуляторам.

В статье рассматривались примеры расчётов для кредитов с аннуитетными платежами.

Остались вопросы по статье, хотите предложить интересную тему или знаете, как сделать «Открытый журнал» ещё лучше? Скорее пишите нам через форму обратной связи – мы с удовольствием ответим, тщательно изучим и обязательно примем во внимание. И не забудьте подписаться на нашу рассылку, иначе пропустите самое важное и интересное!

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как инвестировать в недвижимость с помощью ипотеки

Какую доходность могут принести инвестиции в новостройки с использованием кредита, как грамотно выбрать объект и какие нюансы нужно учесть при досрочном погашении долга?

Андрей Колочинский, управляющий партнер «ВекторСтройФинанс»

Ипотека считается наиболее популярным способом улучшения жилищных условий. Мало кто рассматривает ипотечный кредит как возможность инвестировать в недвижимость, позволяющую не только зафиксировать, но и приумножить свои сбережения.

Ставки вниз, цены — вверх

До недавнего времени из-за высоких ставок частным инвесторам было невыгодно использовать этот инструмент: переплата по кредиту нивелировала рост стоимости жилья. За последний год снижение ипотечных ставок на первичном рынке жилья привело к тому, что ипотечные ставки находятся на историческом минимуме. При этом наблюдается устойчивый рост цен на новостройки, так что даже у людей без достаточной суммы на единовременную покупку недвижимости при грамотном подходе есть шанс вложиться на этапе строительства и заработать.

Как соотносится рост цен на жилье в новостройках со ставками по кредитам? За прошедший год цена 1 кв. м в столичных новостройках массового сегмента увеличилась в среднем на 8%. В этом году рост продолжался даже в тот период, когда действовали ограничения из-за распространения коронавируса и не работали стройки.

Так, по итогам I полугодия 2020-го средняя цена на первичном рынке жилья в Москве увеличилась на 4%. И этот рост случился только за счет инфляции: если проследить, как меняются цены по мере приближения строительной готовности, за три года от котлована до момента ввода в эксплуатацию удорожание способно достичь 30%.

Но и это не предел. Дополнительный рост цены способен обеспечить выбор квартиры в малоизвестном проекте на этапе котлована, когда застройщик сознательно занижает стоимость, чтобы привлечь внимание к своему ЖК, или открытие новой станции метро в районе застройки: качественное улучшение транспортной доступности добавляет до 10% к первоначальной стоимости.

Пока застройщики повышают цены в своих проектах, ставки по ипотеке, наоборот, снижаются: с 10% летом прошлого года до рекордных 6,5% по программе субсидированной ипотеки в апреле года текущего. В реальности кредит удастся оформить на еще более выгодных условиях: например, Росбанк по программе субсидирования выдает займы по ставке от 4,35% (для зарплатных клиентов при соблюдении условий программы «Льготная новостройка»).

Промсвязьбанк предлагает по госпрограмме ставку 5,85% (при наличии страхования), Россельхозбанк — 5,9% (при оформлении страховки), банк «Открытие» — 5,99% (при страховании жизни и трудоспособности). Но такие условия будут доступны только до ноября 2020 года — до тех пор, пока действует программа господдержки.

При покупке некоторых новостроек удастся найти продукты со ставкой 0–0,5% на первый год кредитования или уменьшенный размер ежемесячного платежа на период строительства дома.

А семьям с детьми и вовсе не стоит искать специальные предложения: для них действует программа семейной ипотеки со ставкой от 4,5%.

Вернуть проценты и остаться в плюсе

Низкие ставки — далеко не единственное преимущество ипотеки в условиях экономической турбулентности. Не нужно быть финансовым аналитиком, чтобы предсказать высокие темпы инфляции в среднесрочной перспективе. Что означает такой прогноз для ипотечного заемщика?

При обесценивании рубля стоимость товаров и услуг будет расти, значимость ежемесячного платежа снижаться, но цена квартиры в договоре с банком останется неизменной.

В итоге при благоприятном стечении обстоятельств после завершения строительства получится продать квартиру с наценкой минимум 30%, досрочно отдать банку долг, вернуть себе часть уплаченных процентов за пользование средствами и остаться с прибылью.

Чтобы не быть голословным, приведу конкретный расчет.

При средней стоимости однокомнатной квартиры на начальном этапе строительства 6 млн рублей и первоначальном взносе 20% сумма кредита составит 4,8 млн рублей.

При ставке 6% и сроке кредитования 10 лет относительно комфортный ежемесячный платеж будет равен примерно 53 тыс. рублей. За весь период обслуживания кредита переплата банку достигнет 1,5 млн рублей. При досрочном погашении долга банк не получит проценты, которые начисляются на оставшуюся сумму и срок займа. Таким образом, переплата за три года, пока строится дом, — около 800 тыс. рублей.

За счет изменения строительной готовности и инфляционного роста цена квартиры к моменту ввода в эксплуатацию может достигнуть 9–9,5 млн рублей.

В случае ее продажи даже при уплате налога с разницы между ценой в ДДУ и стоимостью в договоре купле-продажи собственник останется в плюсе и получит чистую прибыль минимум 2 млн рублей.

Способы заработать

Как увеличить сумму дохода? При досрочном погашении ипотеки клиент вправе обратиться в кредитную организацию с просьбой вернуть часть выплаченных процентов, так как при аннуитетной системе платежей банк в первые годы обслуживания кредита заранее взимает проценты за все время пользования средствами. Но по законодательству оплата должна производиться только за период фактического пользования кредитом.

Важно: не исключено, придется действовать через суд, и вернуть удастся лишь те проценты, которые оплачивал заемщик. Разница, полученная с помощью субсидий от государства, при расчете не учитывается.

И в заключение еще один совет тому собственнику, который не захочет продавать квартиру до истечения налогового периода (пять лет), но не собирается продолжительное время тратить приличную часть зарплаты на обслуживание кредита. В этом случае будет разумным сдать готовую квартиру в аренду. С экономической точки зрения это выгодно, так как размер ипотечного платежа с годами остается неизменным, а размер ренты индексируется ежегодно в зависимости от инфляции.

Ипотека и вклад на долгий срок. Как заработать еще на одну квартиру

Тот, кто решил купить квартиру в ипотеку, в первую очередь задается вопросом: какой из способов погашения долга выбрать, чтобы как можно меньше переплатить банку? Это очень щепетильная тема, которой действительно стоит уделить внимание, прежде чем взять на себя серьезные финансовые обязательства. Можно прислушаться к советам друзей и знакомых, проконсультироваться с грамотным кредитным специалистом или провести самостоятельные расчеты, руководствуясь лишь собственными знаниями.

Накопив крупную сумму денег для первоначального взноса, не спешите сразу отдавать ее банку. Хотя большинство посоветует поступить именно так, ведь чем меньше взял в долг, тем быстрее вернул, да и размер переплаты банку гораздо меньше. Но если срок ипотеки для вас не так важен, как возможность иметь финансовую «подушку» на чрезвычайный случай (болезнь или потеря работы), подумайте об оформлении займа на длительный период с небольшим ежемесячным платежом.

Насколько выгоден крупный первоначальный взнос

Представим, что у вас есть 2 млн рублей, а квартира, которую вы планируете купить, стоит в два раза дороже. Вы готовы взять ипотеку на долгий срок и платить до 25 тысяч рублей ежемесячно. Будет логично внести всю имеющуюся сумму в качестве первоначального взноса. Чтобы провести подсчеты в ипотечном калькуляторе, возьмем примерную процентную ставку (без особых условий и специальных ипотечных программ) — 8,32%. В таком случае ежемесячный платеж составит 17 129 рублей, общий размер переплаты — 2 111 030 рублей, а конечная стоимость квартиры — 6 111 030 рублей. За 20 лет вы отдаете банку сумму, в 1,5 раза превышающую истинную цену покупки.

Если половину накоплений использовать как инвестиции

Теперь представим, что на первичный взнос вы оставляете 1 млн рублей, а второй инвестируете на весь срок ипотеки. Самый простой способ — вклад с капитализацией процентов (именно так, иначе ценность этой стратегии теряется). Важно, чтобы разница в ставках была не более 2%. Можно найти вариант под 7,75%. Через 20 лет миллион превратится в 4 688 218 рублей. Но максимальный срок такого вклада ограничен тремя годами, поэтому периодически вам придется снимать деньги и вкладывать их заново. Чтобы перестраховаться, лучше «растить» инвестиции в разных банках: следите за тем, чтобы на каждом счету у вас было не более 1,4 млн рублей (это максимальный порог страхования вкладов).

Особенности «инвестиционной» ипотечной стратегии

Уменьшив в два раза сумму первоначального взноса, вы будете платить каждый месяц по 25 694 рубля (вместо 17 129) и переплатите банку 3 166 545 рублей за весь период, это на 1 055 515 рублей больше, чем при варианте с крупным первоначальным взносом. На первый взгляд эта стратегия выглядит абсолютно невыгодной: ежемесячная нагрузка больше на 8 565 рублей, а сумма переплаты составляет уже не два, а три с лишним миллиона. Однако за 20 лет вложенный вами миллион полностью отработает отданные банку деньги.

Источник https://journal.open-broker.ru/investments/investicii-ili-dosrochnoe-pogashenie-ipoteki/

Источник https://www.cian.ru/stati-kak-investirovat-v-nedvizhimost-s-pomoschju-ipoteki-308013/

Источник https://mirndv.ru/blog/ipoteka-i-vklad-na-dolgij-srok/