Как президентская гонка в США влияет на мировую экономику и фондовый рынок

Борьба с КНР, «пузырь» IT-компаний, увеличение спроса на криптовалюту и чего ждать от котировок на основные мировые индексы до ноября.

Перед президентскими выборами в США однозначно оценить состояние мировой экономики, как и дать конкретные прогнозы относительно его дальнейшего изменения, весьма сложно. В марте корона-кризис спровоцировал критический обвал американских фондовых рынков и тем самым подорвал позиции Белого дома и доминирующую роль доллара в процентном объеме всех мировых резервов. По мере ухудшения эпидемиологической и экономической обстановки в стране действующему президенту США Дональду Трампу становилось все сложнее держать ситуацию под контролем, и уже спустя месяц после начала карантина уровень безработицы достиг рекордных 14,7%. В мае Трамп объявил о прекращении сотрудничества с ВОЗ из-за неудовлетворительной работы во время пандемии и, по-видимому, в попытке отвести удар от себя обвинил организацию в сокрытии реальных данных о распространении вируса. Конечно же, Трамп не смог обойти стороной Китай — главного виновника появления инфекции, который, по мнению американского лидера, имеет чрезмерное влияние на ВОЗ.

Напряженность во взаимоотношениях между США и КНР продолжает вносить вклад в развитие неопределенности, которую так не любят финансовые рынки. Найдя еще одного врага в лице Пекина, но не имея возможности действовать с позиции силы, Трамп воюет с ним по всем оставшимся фронтам в рамках стратегической конкуренции. Несмотря на подписание соглашения о первой фазе торговой сделки, число провокаций со стороны США растет: вводятся новые санкции и продвигается делистинг китайских компаний с американских бирж. В начале сентября администрация Трампа объявила о намерении включить в черный список крупнейшего китайского производителя полупроводников SMIC, что может ухудшить положение таких компаний, как Huawei, для которой ранее уже прекратили свои поставки дисплеев и полупроводников Samsung, LG и SK Hynix. «Китай и США находятся в соперничестве великих держав, которое закончится только в случае нокаута», — комментирует ситуацию председатель фонда Huawei Чжан Цзюнь. — «Дело не только в торговой войне или санкциях. Это вопрос жизни и смерти».

Китай и США находятся в соперничестве великих держав, которое закончится только в случае нокаута. Дело не только в торговой войне или санкциях. Это вопрос жизни и смерти.

На фоне обострения отношений Китая с другими азиатскими государствами, для которых наращивание мощи Пекина представляет прямую угрозу, США пытается склонить баланс сил в свою сторону, получив в союзники Индию, Японию и Вьетнам. Это противоречит интересам не только Китая, но и России, которая косвенно вовлечена во все эти конфликты. Пока обстановка между Китаем и Индией регулярно накаляется, Россия вынуждена балансировать между двумя государствами во избежание ухудшения отношений с КНР и усиления американского влияния в индийско-китайских делах. Вынужденное сближение Вьетнама с врагами Китая и эскалация вьетнамо-китайского противостояния также невыгодны для российской стороны, поскольку Вьетнам является ее важным клиентом и торговым партнером. Таким образом, Россия все еще стоит на пути США к становлению единственной сверхдержавой, и поэтому неудивительно, что попытки дискредитировать Москву в глазах мировой общественности продолжаются до сих пор, особенно — во время президентской гонки. Из ранних примеров — обвинение Кремля во вмешательстве в американские выборы 2016 года.

Выборы 2020 года не становятся исключением. Американские СМИ по наводке кандидата от Демократической партии Джо Байдена вновь говорят о попытках России подорвать доверие к электоральному процессу США и помочь Трампу остаться на второй срок. Примечательно, что сам Трамп настаивает на том, что российской стороне отнюдь не выгоден подобный исход. Что касается непосредственно Кремля, то кандидатура Трампа выглядит для российских властей гораздо более привлекательной, поскольку ухудшение отношений между США и Европой из-за агрессивной политики действующего президента приведет к смягчению текущих европейских ограничений и последующему сближению Евросоюза с Россией. Однозначно, старые санкции против России никуда не денутся — более того, совершенно точно стоит ожидать появления новых намерений Запада приостановить строительство газопровода «Северный Поток-2» в Германию из-за отравления Алексея Навального — однако отношение Байдена к Москве, пожалуй, куда более отрицательное за счет уверенности, что к приходу к власти Трампа была причастна Россия.

Аналитики отмечают, что генеральная внешнеполитическая линия США, которая напрямую влияет на мировую экономику, останется практически неизменной вне зависимости от того, сохранит ли Дональд Трамп за собой президентское кресло или нет. Джо Байден во многом намерен продолжить политику своего конкурента, однако, в отличие от Трампа, сделавшего ставку на развитие страны путем отказа от каких-либо внешних обязательств, он заявил о необходимости противостоять Китаю идеологически безопасными для демократов методами в рамках глобальных проамериканских структур, таких, как НАТО, ВТО и ВОЗ. Кроме того, бывший вице-президент США акцентировал внимание на потенциальном ограничении поставок критически важных для страны товаров, в том числе для борьбы с коронавирусом, из России и Китая, а также на возвращении целого ряда производств в США, что совпадает с программой администрации Трампа.

Экономика и рост котировок акций американских компаний были визитной карточкой президента Трампа. За счет снижения налогов с 35% до 21% компании стали показывать большую прибыль, что привело к появлению ралли на фондовом рынке. Вдобавок, финансовая поддержка населения во время карантина и стимулирование экономики путем снижения учетной ставки ФРС поспособствовали процветанию высокотехнологичных компаний вроде Tesla, Amazon и Google. Акции этих корпораций бурно росли вплоть до 3 сентября, после чего падали в течение трех рабочих дней подряд, утягивая за собой весь американский рынок. Это навело многих инвесторов на мысль об образовании пузыря, аналогичного краху доткомов. Однако, как уверяет старший экономист Capital Economics Оливер Джонс, повторение ситуации начала двухтысячных маловероятно, поскольку сегодняшние IT-компании — это реальный высокоразвитый бизнес, в котором сосредоточены огромные деньги и который уже доказал свою устойчивость во время карантина, несмотря на недавнюю волатильность. Более того, негласное правило трех дней в данной ситуации сработало идеально, и ценность бумаг, упавшая на фоне негативных новостей, вновь начала расти одновременно с основными индексами уже 9 сентября. Правда, что касается акций Tesla, их стоимость резко обвалилась после того, как достигла своего исторического максимума 1 сентября, из-за чего компания Илона Маска не попала в индекс S&P500. В данном случае инвесторам действительно приходится пересмотреть свои открытые позиции.

В период такой неопределенности, когда волатильность ощутимо бьет по эмоциональному фону вокруг рынка, главной стратегией является диверсификация инвестиционного портфеля. На фоне увеличившейся во время пандемии долларовой эмиссии спрос на золото как на актив, не теряющий своей покупательной способности, достиг небывалых масштабов. Вместе с тем его рекордно высокая корреляция с биткоином, который в кризис зарекомендовал себя как безопасная гавань, заставляет многих западных игроков обратить внимание на использование криптовалюты в качестве оптимального средства сбережения. А поскольку корреляция между биткоином и индексом S&P500 тоже растет, то и в качестве оптимального объекта инвестирования. Российские инвесторы, которые сталкиваются с девальвацией рубля, также начинают думать о переводе части активов в криптовалюту и в евро, что обусловлено продолжающимся ралли евро по отношению к обесценивающимся доллару и рублю.

Эту информацию подкрепляет СЕО гонконгской криптобиржи ААХ (Atom Asset Exchange) Тор Чан, отмечая увеличивающийся интерес российских пользователей к биткоину и эфириуму: «Инвестиции от российских пользователей в криптовалюту увеличились в 11 раз и продолжают расти до сих пор. Вероятно, причина кроется в нестабильной экономической ситуации при сильной волатильности рубля и снижении ставок по банковским депозитам. Сейчас трейдеры больше заинтересованы в долгосрочном инвестировании, что является правильной стратегией, поскольку поведение фондового рынка все же не располагает к принятию быстрых решений относительно покупки или продажи. Инвестиционный взгляд должен быть гораздо шире текущих событий. В то время как кризис 2008 года ознаменовался появлением биткоина, пандемия 2020 может привести к признанию криптовалют на институциональных уровнях, что открывает новые возможности для глобальной и локальной торговли и дает новым поколениям инструменты для роста и защиты своего капитала в условиях неопределенности.»

Инвестиционный взгляд должен быть гораздо шире текущих событий. В то время как кризис 2008 года ознаменовался появлением биткоина, пандемия 2020 может привести к признанию криптовалют на институциональных уровнях, что открывает новые возможности для глобальной и локальной торговли и дает новым поколениям инструменты для роста и защиты своего капитала в условиях неопределенности.

Сегодня президентские выборы в США являются основополагающим фактором, оказывающим влияние на движение мировых фондовых индексов. Аналитики сходятся во мнении, что волатильность будет только расти по мере приближения к ноябрю, в то время как Трамп уверен, что к выборам фондовый рынок вырастет до рекордных значений. Столкнутся ли взаимоотношения Вашингтона и Пекина с новым пиком обострения, кто победит в президентской гонке, Трамп или Байден, произойдет ли повышение налогов и изменится ли политика ФРС, если власть перейдет в руки демократов — предугадать невозможно. Но одно можно сказать наверняка — при том количестве “бесплатной ликвидности” от ФРС сильный обвал фондового рынка невозможен, даже если индекс NASDAQ скорректируется вниз после значительного увеличения. Однако рост будет более медленным и может не удовлетворить всех инвесторов.

Выборы США и рынок акций. По фактам.

Если у Вас нет магического шара, не стоит пытаться предсказывать будущее, в том числе и конкретное влияние политических событий. Попытки спекулировать на реакции рынка на конкретное событие, такое как переизбрание Трампа или победа Байдена, могут быть крайне контрпродуктивными. Однако историческая статистика в отношении показателей фондового рынка и президентских выборов может помочь сформировать ожидания у инвесторов и в некоторой степени помочь избежать лишних действий.

Рассмотрим, как выборы влияли на рынок раньше, но помним, что хотя статистика – полезный инструмент, она всё же не дает нам явных обещаний относительно будущего. Есть много иных факторов, которые будут влиять на рынок в большей степени.

Здесь также помимо обычной статистики мы поделимся нашими расчетами и выводами, которых мы не встречали в других статьях и анализах.

Для начала стоит отметить, что обычно у людей есть страх пред изменениями. Часто пред выборами лидирование другого кандидата пугает рынки, как это сейчас с Байденом. Обычно прогнозы весьма пессимистичные, хотя встречались в истории и чрезмерно оптимистичные. Поэтому стоит избегать экстремальных прогнозов, об этом мы писали в 10 базовых известных принципов прогнозирования.

Давайте еще раз вспомним выборы 2016, что говорили про избрание Трампа:

И так далее, и так далее. Тогда все говорили, что победа Трампа вызовет распродажи на рынках.

В ночь перед выборами 2016 года, когда всё больше штатов начали отчитываться о лидировании Трампа, фьючерсы на фондовые индексы стремительно падали. На премаркете индекс S&P500 упал более чем на 5%, что даже привело к остановке торгов. К моменту же закрытия торгов на следующий день после выборов потери премаркета были отыграны, и индекс даже закрылся в плюс более 1%. Уже после победы Трампа все заговорили по-другому, а среднегодовая доходность S&P500 2017-2019 составила более 14%. Теперь же вообще все говорят наоборот – Трамп есть основа роста. Люди рефлексивны.

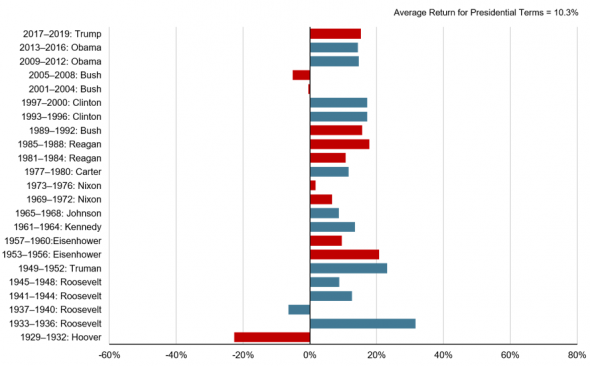

Но в целом, если переизбран действующий президент, то история с 1928 года показывает, что доходность рынка оказывается в среднем выше в последующие 12 месяцев на 2.3%, чем доходность в случае избрания нового кандидата. Тем не менее драматической эту разницу не назовешь.

- С 1933 года наиболее прибыльной комбинацией партийного контроля для S&P500 со средней доходностью 13.6% годовых были Сенат Демократической партии, Республиканская Палата Представителей и президент Демократической партии. В 2020 году это потребует и смены президента, и изменений в Сенате, и изменений в Палате Представителей.

- Текущая комбинация республиканского Сената, Демократической Палаты Представителей и президента-республиканца давало в среднем 10.8% годовой доходности. Это самая вероятная комбинация, если Трамп будет переизбран.

- При победе Байдена вероятным сценарием будет республиканский Сенат, Демократическая палата и президент-демократ. Такая комбинация была последний раз очень давно после выборов Гровера Кливленда в 1886 году. Эта комбинация запомнилась тем, что к концу второго срока президент был отвергнут большинством самих же демократов, а также имел крайне низкий рейтинг. Хотя здесь дело, скорее, в самом президенте.

В целом такая комбинация, действительно, является очень не определенной для рынков, а неопределенность рынки не любят даже больше, чем плохие новости.

Доходность до и после выборов.

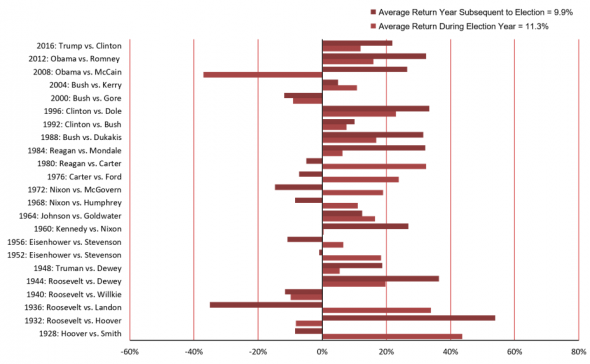

В среднем доходность рынка и в год выборов, и в год после выборов положительная.

Здесь же мы видим, что в целом год выборов показывает доходность лучше на 1.4%, чем последующий год, но эта разница не подтверждается статистической значимостью. Иными словами, разница в пределах погрешности.

Однако, если брать последние годы 1984-2016, разница в доходности в целом в пользу года, последующего за выборами, при чем она статистически значима.

Сейчас мы находимся в конце августа, перед выборами у нас сентябрь и октябрь. Исторически в года выборов за этот период рынки показывали разную динамику, что дает среднее около 0%.

Более полезным наблюдением же является то, что доходность после выборов до конца года сильно коррелирует с доходностью за сентябрь-октябрь перед выборами, коэффициент корреляция 0.75, и он статистически значим при 5% уровне значимости. То есть,если в сентябре-октябре рынок в целом в плюсе перед выборами, более вероятно, что и за ноябрь-декабрь рынок также будет в плюсе после выборов, и наоборот, исходя из истории наблюдений с 1972 года.

Помимо этого, мы еще посмотрели на взаимосвязь доходности рынка акций после выборов до конца года с динамикой накопления наличных на брокерских счетах перед выборами.

Более релевантной метрикой оказалось отношение запасов “наличности” на счетах к капитализации фондового рынка, точнее динамика этого показателя.

Что интересно, так это то, что рост запасов “наличности” по отношению к капитализации в сентябре-октябре перед выборами имеет положительную корреляцию с динамикой рынка после выборов до конца года, а не наоборот, как можно было подумать. Иными словами, если идет выход из акций в деньги в последние 2 месяца до выборов, то он обычно продолжается и после выборов, и рынок после выборов показывает динамику негативную, и наоборот. При чем здесь корреляция еще больше и составляет 0.8. Хотя можно было предположить, что рост запасов наличности перед выборами будет трансформирован в покупки акций на эти деньги после выборов, но по факту получается не так.

Это наблюдение и предыдущее, которое говорит о том, что динамика рынка до выборов за сентябрь-октябрь в целом имеет тенденцию совпадать с динамикой после выборов, можно обосновать таким образом: в сентябре-октябре уже более-менее становится понятно, кого выберут, и выход из акций или их покупки начинаются уже в эти месяцы, а когда ожидания относительно победителя подтверждаются, тенденция продолжается в том же направлении.

По факту даже динамика с начала года по конец августа также имеет тенденцию продолжаться после выборов. Тут корреляция меньше, но все же положительная. Если рынок с начала года вырос к концу августа в преддверии выборов, то более вероятно, что рост продолжится. То же касается запасов наличности, если шёл выход в деньги с начала года, то более вероятно, что он продолжится, и рынок покажет динамику не очень хорошую.

Получается, что сегодня мы имеем, с одной стороны выросший с начала года рынок, но с другой — увеличившиеся запасы наличности по отношению к капитализации. Противоположные индикаторы.

Однако стоит учитывать, что здесь имеет влияние недавний коронавирусный кризис. Сейчас же запасы наличных начинают сокращаться. Так что стоит смотреть за динамикой в сентябре-октябре, которая более релевантная. А пока, с учетом этих факторов, статистика в пользу продолжения роста до конца года.

Непосредственно перед выборами (за неделю, за месяц) нет явных тенденций динамики рынка. А вот после выборов в течении недели, в течении месяца рынок имеет тенденцию показывать несколько негативную динамику. Однако в истории просадки акций после выборов всегда откупались к концу года, кроме наблюдения в 2000 году, но тогда был кризис доткомов. В основном же динамика рынка ускоряется в декабре в положительном направлении.

Вероятность переизбрания.

The Economist по своей модели на основе опросов, экономических и демографических данных оценивает вероятность переизбрания Трампа в 11% на текущий момент.

Тем не менее из 44 президентов США, только 10 не были переизбраны на второй срок.

Вероятность быть переизбранным сильно зависит от динамики рынка акций в период правления в целом, и сильно зависит от динамики акций за 3 месяца перед голосованием. В 87% случаев переизбирался тот же президент, если за 3 месяца до выборов рынок рос.

Хотя здесь мы опять можем вернуться к нашей предыдущей статистике и предположить, что связь обратная: за 3 месяца до выборов более-менее становится ясно будет ли переизбран президент, и в случае ожиданий переизбрания идет покупка акций из-за меньшей неопределенности.

Как бы там ни было, динамика рынка при Трампе была в целом положительной, выше среднего:

Учитывая, что статистически это важный индикатор вероятности переизбрания, а также то, что в 77% случаев переизбирался действующий резидент, модель The Economist может быть через чур оптимистичной с точки зрения избрания Байдена.

ИТОГО

1. Не стоит основываться на экстремальных прогнозах о динамике рынка после выборов.

2. При переизбрании действующего президента краткосрочно больше шансов для роста рынка, но долгосрочно это не имеет статистически подтвержденного влияния.

3. Перед выборами нет явных тенденций динамики рынка. А вот после выборов в первый месяц рынок склонен показывать негативную динамику, но потом потери отыгрываются к концу года. Так что излишне негативно не реагируйте, если после выборов рынок пойдет вниз.

4. Динамика рынка за 2 месяца до выборов и с начала года в целом имеет большую вероятность продолжиться в том же направлении уже после выборов до окончания года. На сегодня эта динамика положительна.

5. Стоит больше внимания обращать на динамику рынка и запасов наличности на брокерских счетах в сентябре – октябре, так как тенденции, формирующиеся в эти месяцы, имеют свойство продолжаться и после выборов. Если запасы наличности по отношению к капитализации рынка будут расти – это негативный знак, и наоборот.

6. При любом исходе, любых комбинациях партийного влияния в верхней и нижней палате динамика акций будет иметь положительную ожидаемую доходность, разница лишь в абсолютном выражении. Так что выходить в “кэш” в любом сценарии более рискованный вариант, чем оставаться в акциях.

Что ждет фондовые рынки после выборов президента США?

Текущий год продолжает удивлять инвесторов и спекулянтов бесконечной вереницей событий, находящих отражение в котировках биржевых инструментов. Неожиданная весенняя вспышка коронавирусной инфекции вызвала сильные потрясения и на финансовых рынках, и в реальном секторе экономики. На фоне тех событий очень быстро померкло значение состоявшегося ранее Brexit и достигнутого перемирия в торговой войне между США и Китаем. Позднее мы наблюдали стремительное коррекционное восстановление фондовых рынков по всему миру после резкой весенней просадки. Более того, в США эта тенденция переросла в новый инвестиционный бум в секторе акций высокотехнологичных компаний.

Иными словами, менее чем за год мы уже дважды наблюдали радикальную смену настроений на ключевом мировом фондовом рынке — в Соединенных Штатах. Однако было бы наивно ожидать, что 2020 год уже «выполнил» свою норму в части экономических и политических потрясений. До его завершения мировым рынкам предстоит отыграть как минимум еще одно очень важное плановое событие. Его значение трудно переоценить. Речь идет о назначенных на 3 ноября всеобщих выборах в США.

В указанный день в США будет избираться не только президент. Одновременно решится исход политической борьбы за «кресла» и «портфели» вице-президента, 35 сенаторов, 435 членов палаты представителей, не говоря уже про ряд губернаторов штатов и территорий, а также глав местных органов власти. И все же ключевые направления внутренней и внешней политики Соединенных Штатов на четыре последующих года будет определять именно избранный президент. Не будем забывать, что эта должность дает право наложить вето на принятые Конгрессом США законопроекты.

Исторически сложилось так, что победу на президентских выборах в США одерживают лишь представители одной из двух крупнейших политических партий. Фактически мы в очередной раз будем наблюдать привычную борьбу за первенство между республиканцами и демократами. Большое значение будет иметь и новое соотношение демократов и республиканцев в составе Сената и Палаты представителей. Мы помним о том, что за президентом остается право вето. Но законопроекты могут получать силу федерального закона и вопреки воле президента при условии, что они будут одобрены двумя третями голосов обеих палат Конгресса.

Несомненно, что последствия коронавирусного торможения экономики и состоявшаяся активизация гражданских протестов в США лишь усиливают накал политической борьбы. В таких условиях итоги выборов становятся все более неопределенными. С технической точки зрения любая из двух основных партий может добиться победы своего кандидата в президенты, а также получить большинство в Сенате и Палате представителей. Очевидно, что внутренняя и внешняя политика в США по итогам предстоящих выборов имеет примерно равные шансы на то, чтобы остаться в нынешнем русле или же радикально измениться. Достаточно крупные инвесторы и спекулянты вынуждены учитывать эту неопределенность уже сейчас.

Недавний опрос управляющей компании Hartford Funds показал, что почти две трети частных инвесторов планируют пересмотреть состав своих портфелей в зависимости от исхода приближающихся выборов в США. Более того, 45% опрошенных респондентов собираются сделать это еще до обнародования их итогов. Представители более молодого поколения склонны рассматривать победу кандидата от демократов как положительный фактор для инвестиций. А вот пожилые инвесторы придерживаются противоположной точки зрения. При этом история указывает на то, что победа на президентских выборах представителя одной из двух основных политических партий не оказывает явного однозначного влияния на фондовый рынок США.

Попробуем спрогнозировать сценарии дальнейшего развития ситуации в экономике и на фондовом рынке в зависимости от расклада политических сил в США с начала следующего года.

Если выиграет Дональд Трамп

Повторный выигрыш нынешнего главы государства Дональда Трампа на выборах будет означать сохранение в США курса на так называемую трампономику. Она характеризуется усилением протекционизма и попыткой создания в стране условий для новой индустриализации на более высоком технологическом уровне. Такая политика до некоторой степени ущемляет интересы глобальных корпораций, выросших в свое время из крупных североамериканских компаний.

Пожалуй, стрежневым признаком «трампономики» остается ее прагматизм. В своих заявлениях Дональд Трамп не устает прямо и косвенно указывать на то, что другие страны и международные организации получают от сотрудничества с США намного больше, нежели дают сами, и что с этим необходимо покончить. Вместе с тем, по его мнению, США должны занимать по отношению к другим странам не равноправную, а доминирующую позицию. Иными словами, североамериканский протекционизм в его нынешнем виде предполагает сохранение великодержавной внешней политики по отношению к стремительно меняющемуся миру. Другим проявлением этого принципа является практика принятия в США законодательных норм, носящих экстерриториальный характер.

Надо признать, что реализация подобной внешней политики все еще возможна для США в связи с рядом весомых исторических и экономических предпосылок. Но в нынешних реалиях столь прямолинейная внешнеполитическая линия уже не столь безотказна и эффективна. Одним из первых шагов Дональда Трампа в этом направлении стало довольно спорное решение о выходе США из международного торгового соглашения о Транстихоокеанском партнерстве. Далее последовала серия мелких торговых конфликтов с разными странами и одна крупная торговая война с Китаем, в которой на данный момент США выглядят как победитель.

Президент Трамп неоднократно призывал американские транснациональные корпорации ограничить практику выноса производства за пределы страны. В более широком смысле он является сторонником новой индустриализации Соединенных Штатов на более высоком технологическом уровне. Неожиданным аргументом в пользу такой экономической политики стала глобальная вспышка коронавируса COVID-19. Она явно указала на то, что даже столь крупная страна, выступающая мировым эмиссионным центром, не может полностью полагаться на импорт жизненно необходимых и стратегических товаров.

Очевидно, что североамериканская экономика не может соперничать с Китаем и странами третьего мира в борьбе за снижение издержек производства. В этом плане «трампономика» опирается на умение компаний из США создавать дорогие высококачественные товары с высокой добавленной стоимостью и сильные бренды. Одним из ярких примеров этого представляется продукция под маркой Apple. Но в данном случае речь идет не только и не столько про физические продукты, но и про представителей активно развивающейся IT-индустрии.

В приложении к фондовому рынку это означает хорошие долгосрочные перспективы роста стоимости акций таких гигантов, как Microsoft Corporation ( MSFT ), NVIDIA Corporation ( NVDA ), Adobe Inc. ( ADBE ), Oracle Corporation ( ORCL ), Alphabet Inc. ( GOOG ), Facebook, Inc. ( FB ), Amazon.com, Inc. ( AMZN ) и многих других. Конечно, можно спорить по поводу адекватности их текущей капитализации в свете уже далекой истории с крахом так называемых доткомов. Однако даже пресловутая компания Tesla, несмотря на все свои проблемы, все же имеет в активе реальный и весьма популярный продукт. Вместе с тем акции многих компаний, представляющих собой традиционные отрасли индустриальной экономики, заметно отстают в темпах восстановления стоимости от представителей высокотехнологичных секторов.

Таким образом, повторная победа президента Трампа на выборах будет означать сохранение сложившегося положения вещей на финансовых рынках с некоторой поправкой на возможное восстановление цен на сырьевые товары. Оно в целом соответствует предполагаемому выходу североамериканской экономики из кризиса через дальнейшее развитие высокотехнологичного производства и IT-технологий. Что же касается перспектив представителей финансового сектора, то они останутся туманными при любом раскладе. Во внешнеполитической плоскости мы можем увидеть возобновление торговой войны с Китаем и обострение вялотекущего торгового конфликта с Евросоюзом.

Если президентом США станет Джо Байден

В то же время победа кандидата в президенты от партии демократов будет означать замедление, если не сворачивание «трампономики». В таком случае вопросы восстановления внутреннего производства будут «пущены на самотек». Демократы не опасаются еще большего увеличения федеральных расходов в США в сочетании с ростом налогов. Надо отметить, что во внешнеполитической плоскости они склонны скорее к принципиальной позиции, нежели к протекционистской политике. Например, демократы озабочены состоявшимся подрывом автономии Гонконга или вмешательством иных государств в американские выборы. Но смещение основного фокуса внимания на подобные вопросы будет означать неизбежное ослабление нынешнего внешнеполитического прагматизма Соединенных Штатов.

Другой явной тенденцией в подобных условиях станет восстановление курса на глобализацию в мировом масштабе и в экономике США. Для фондового рынка это с большой долей вероятности будет означать некоторый застой и дефицит явных новых трендов на горизонте в несколько ближайших лет на фоне более или менее успешного посткоронавирусного восстановления экономики.

Отдельным интересным вопросом могла бы стать политика Джозефа Байдена в отношении экспорта нефти и сжиженного природного газа из США в случае его победы на выборах. В свое время президента Обаму склонили к одобрению отмены запрета на вывоз сырой нефти из США. Эта инициатива активно продвигалась республиканцами. А в бытность Трампа президентом США начали агрессивно увеличивать свою долю на мировом рынке углеводородного сырья, в том числе и с помощью политического давления. Не будем забывать, что сырая нефть все еще остается стратегическим ресурсом. Поэтому изменение политики США в этом отношении гипотетически возможно. Косвенным признаком этого является экологическая программа Байдена, предполагающая достижение нулевого уровня выбросов к 2050 году.

Таким образом, Соединенные Штаты приближаются к важной политической и экономической развилке. Итоги президентских выборов несомненно окажут весомое влияние на фондовый рынок США. Однако оно не будет однозначным. Скорее всего, мы будем наблюдать некоторое перераспределение средств между различными рынками и секторами акций. В частности, не исключено возвратное смещение интереса инвесторов и спекулянтов от бумаг высокотехнологичных компаний на акции предприятий, представляющих собой базовые отрасли экономики.

Надо понимать, что на этот процесс наложится и эффект от преодоления глобальной вспышки коронавируса. Это будет означать потерю интереса к защитным активам и переток средств в потенциально более доходные инструменты. Иными словами, вероятная смена приоритетов на финансовых рынках под конец текущего года станет вполне закономерной тенденцией независимо от итогов предстоящих выборов в США.

Мнение редакции может не совпадать с мнением автора. Цитирование разрешено со ссылкой на tass.ru

Источник https://vc.ru/finance/159312-kak-prezidentskaya-gonka-v-ssha-vliyaet-na-mirovuyu-ekonomiku-i-fondovyy-rynok

Источник https://smart-lab.ru/blog/642692.php

Источник https://tass.ru/opinions/9462219