Хочу открыть счет в европейском банке

У меня подрастает дочь. Я хочу в будущем отправить ее на учебу за границу. Решил открыть банковский счет в европейской стране и каждый месяц перечислять туда часть зарплаты.

Есть ли какие-то лимиты на такие переводы? Нужно ли дополнительно подтверждать доход в России или в Европе? Нужно ли уведомлять налоговую?

Какие вообще есть риски у такой затеи?

Если коротко: налоговая в РФ и банк в Европе потребуют подтвердить доход. Валютный контроль банка запросит дополнительные документы. Риски есть всегда, особенно в исполнении российского законодательства: необходимо вовремя задекларировать счет и своевременно подавать документы о передвижении средств.

Как открыть счет

Многие европейские банки спокойно открывают накопительные счета налоговым нерезидентам. Процедура абсолютно законна как с европейской стороны, так и с российской.

Обычно для открытия счета нужен заграничный паспорт РФ или водительские права. Полный список документов, которые могут попросить в банке, такой:

- Российский паспорт.

- Заграничный паспорт.

- Подтверждение происхождения средств.

- Документы, подтверждающие домашний адрес.

- ИНН .

- Информация о трудоустройстве, должности и полное наименование организации.

Все документы надо перевести на английский язык и заверить у нотариуса. Если счет открывает нерезидент, то сотрудник банка оформляет декларацию, которая поможет клиенту избежать двойного налогообложения.

Чтобы стать владельцем европейского банковского депозита, можно для начала узнать все условия интересующего вас банка по электронной почте. А потом подготовить необходимые документы и отправить их почтой. Когда документы одобрят, вам в любом случае придется сделать визу и отправиться в Европу, чтобы подписать договор в этом банке.

Удаленно открыть счет можно через посредников, но это риск: никто не даст гарантии, что вы не свяжетесь с мошенниками.

Есть еще один альтернативный вариант для удаленного открытия счета: попросить банк прислать вам перечень их банков-корреспондентов в РФ . Маловероятно, что европейский банк согласится на подобный способ клиентской идентификации, но можно попробовать.

Чтобы открыть счет, обязательно понадобится справка 2-НДФЛ или другой документ, который подтверждает законность происхождения денег. Если вы не взяли справку с собой для оформления счета, банк все равно попросит ее прислать, когда вернетесь в Россию. Если клиент не присылает справку, банк может подумать, что клиент скрывается от налогов — это повод отказать в обслуживании.

Сколько стоит обслуживание

Содержание счета для нерезидентов обычно платное, сумма различается в зависимости от страны и банка.

Немецкий Handelsbanken возьмет 9,9 € в месяц. Французский Société Générale — 2 € в месяц. Итальянский Banca Carige — не более 4 € в месяц.

Как пополнять счет

Переводы из России в иностранные банки регулирует закон о валютном контроле. Он не устанавливает ограничений по сумме пополнения зарубежного счета, поэтому вы как валютный резидент РФ можете пополнить свой задекларированный зарубежный счет на любую сумму.

Но если вы откроете счет на имя вашей дочери, то при переводе любой суммы вам надо будет предоставить сотруднику банка документ, который подтверждает ваше родство: например, подойдет свидетельство о рождении.

Чтобы перевести деньги на зарубежный счет, в большинстве случаев достаточно номера счета, имени получателя латинскими буквами и реквизитов банка-получателя: SWIFT -код, наименование банка, город, страна.

Готовьтесь, что с вас будут брать комиссию в размере 1%, причем оба банка: и отправитель, и получатель. Если счета у вас будут в разных валютах, то еще какую-то сумму вы будете каждый раз тратить на конвертацию.

Пополнить свой счет вы также можете в специальных банкоматах вашего зарубежного банка. Обычно внутри одного банка такие операции бесплатны. Однако придется вновь посетить Европу.

Обычно перевести деньги со счета в российском банке можно только в отделении при предъявлении требуемых документов.

Но есть исключения: например, в Тинькофф-банке можно перевести деньги на валютный счет SWIFT -переводом. Для SWIFT -переводов может потребоваться набор документов, который зависит от типа совершаемой операции, при необходимости банк попросит их загрузить. Но ходить в отделение вам не придется.

Как уведомить налоговую

Если вы открываете счет в иностранном банке за рубежом, вы должны его задекларировать — то есть уведомить налоговую инспекцию. По закону у вас на это есть 30 дней с момента открытия счета. Это можно сделать через личный кабинет налогоплательщика на сайте nalog.ru. Еще можно сходить в налоговую инспекцию лично или отправить туда письмо с уведомлением о вручении.

Уведомление надо отправить налоговой в двух экземплярах. На втором налоговый инспектор поставит штамп — этот проштампованный документ вам нужно будет предъявить в российском банке, со счета которого вы планируете делать переводы в Европу. Это нужно для валютного контроля банка — без такого документа перевод вам просто не одобрят.

Если вы не задекларируете зарубежный счет в налоговой, вам грозит административная ответственность. За несвоевременное уведомление положен штраф 1500 рублей, а если вообще не подадите уведомление — заплатите 4000—5000 рублей.

Помимо этого необходимо предоставлять в налоговую отчет о движении средств по счетам (вкладам). Отчитываться нужно каждый год до 1 июня. Документы прилагать не требуется, но ФНС может запросить выписку по счету. Из выписки обычно можно понять, какие из зачисленных сумм — ваш доход и насколько вообще суммы в отчете верны.

За нарушение срока подачи отчета более чем на 30 дней положен штраф — 2500—3000 рублей.

Если повторно не предоставите отчет, штраф увеличится до 20 000 рублей.

Как подтвердить доход

Зарубежный банк может запросить у вас информацию о вашей заработной плате и иных доходах в России — нужно будет перевести на английский язык и заверить у нотариуса справку 2-НДФЛ . Если захотите перевести крупную сумму, к примеру 50—100 тысяч евро, также потребуется справка-объяснение, откуда деньги. Если понадобится снять накопившуюся сумму, придется объяснить куда и зачем.

Обязательно учтите, что если в какой-то момент вам понадобится перевести в европейский банк сумму выше 10 000 €, то этот перевод будут проверять налоговые службы в России и Евросоюзе.

В РФ для переводов свыше 5000 € могут потребоваться подтверждающие документы назначения платежа. Официальная причина такой проверки — противодействие финансированию терроризма и отмыванию денег.

Какие есть риски

Местные и небольшие банки в Европе чаще всего частные. Обычно они принадлежат нерезидентам или фирмам-посредникам. Их финансовая стабильность под вопросом, гарантий нет.

Существует политический риск, риски выполнения европейскими банками требований и штрафных санкций США . Из-за большого штрафа у банка могут возникнуть трудности с исполнением своих обязательств, далее — варианты: поглощение другим банком либо банкротство. В таком случае ваши деньги заморозят на неопределенный срок.

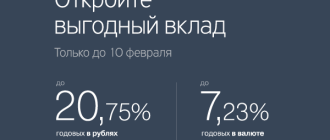

В европейских банках ставки по депозитам редко превышают 4% годовых для вкладов в евро. Могут быть даже отрицательные процентные ставки.

К рискам также можно отнести то, что русскоязычная поддержка не всегда доступна через интернет или по телефону.

В Евросоюзе сумма гарантированного депозита составляет максимум 100 000 €. Все остальное при любой неблагоприятной ситуации может легко перейти на благо государства, неплатежеспособного кредитно-финансового учреждения и так далее.

Альтернативный вариант

Возможно, вам подойдет валютный счет в российском банке с картой «Мастеркард» или «Виза». Российские карты этих платежных систем поддерживаются во всем мире. Дочь сможет спокойно расплачиваться такой картой в Европе.

С дебетовой валютной карты Tinkoff Black можно снимать наличные в любых банкоматах по всему миру. Комиссии не будет, если снимать не менее 100 долларов или евро за одну операцию и не более 5000 долларов или евро за расчетный период.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Вклады в иностранных банках. Топ-10 самые выгодные вклады за границей

Основная цель вклада за рубежом – это надежное сохранение средств. Ставки за границей невысокие, в основном 1-2%, и только кое-где – до 5%. Западные финансовые учреждения имеют жесткие условия досрочного расторжения депозитов, а также высокие налоги на проценты.

Многие устанавливают высокий порог внесения средств (особенно в Швейцарии) – 10-25 тысяч евро. Минимальная сумма гарантирования (выплата возмещения вкладчику в случае банкротства) по нормам Евросоюза составляет не менее 20 000 евро. В некоторых странах она достигает 100 000 евро, например, в Литве. Разместить деньги за границей выгодно тем, кто там учится или работает, а также имеет бизнес или покупает недвижимость.

Популярные страны для вкладов в Европе

Долгие годы россияне размещали депозиты на Кипре. Но после проблем в банковской системе страны, когда многие потеряли деньги, его популярность уменьшилась. Сейчас распространены размещения средств в Прибалтике.

Также известны у вкладчиков такие страны, как Германия, Австрия и Дания, и классика жанра – Швейцария, где очень низкие ставки и большой размер минимального взноса. Вклады в иностранных банках, проценты которых очень низки, рассматриваются в качестве способа надежного хранения денег, но никак не заработка.

Депозиты в иностранных банках — ТОП 10 самых выгодных предложений*

Предложение по вкладам в разрезе стран выглядит следующим образом.

- На Кипре лучшие предложения достигают 4,5 % (индивидуально до 6%) годовых в $ — Bank of Cyprus , Cyprus Popular Bank Ltd, а также AlphBank.

- В Латвии интересен Банк Citadele, который предлагает до 3% годовых в $. BIGBANK анонсирует в евро до 2,65 %.

- США:Edvard и Jones Vanguard Croup предлагают до 2,96% в долларах.

- В Великобритании Bank of London and the Middle East анонсируют до 2,8% по фунтам стерлингов.

- Италия. ING Direct Italia в евро – 1,4%.

- Бельгия — ING Belgium – 1,25% (евро).

- Вклады в Германии :ING DiBa предлагает ставки по евро до 1% годовых.

- Швеция –Nordea привлекает средства под 1% в шведских кронах.

- Нидерланды. ABN AMRO по вкладам в евро – до 1% годовых.

- Швейцария. Банк Postfinance – 0,15% годовых в швейцарских франках. Из вкладов в Швейцарии – это самое выгодное предложение, учитывая расходы на обслуживание депозита. Самые высокие ставки в Швейцарии у банка Credit Suisse (0,72%), но расходы на обслуживание превышают доход.

Требования к вкладчикам-нерезидентам

Основное требование зарубежных финансовых структур к вкладчикам-нерезидентам – прозрачность источника происхождения денег. Поэтому проверка этого фактора очень серьезная. Потребуются разные виды справок и выписок, отличные от привычных документов, сопровождающих открытие депозита.

Приветствуются рекомендации отечественного банка, если это «дочка» зарубежного. Также будут очень кстати рекомендации деловых партнеров, которые сотрудничают с данным учреждением. Если у вкладчика есть бизнес в стране размещения депозита – это большой плюс.

Высокий минимальный порог депозита (тысячи долларов) позволяет исключить людей с низкими и средними доходами.

Как открыть вклад в иностранном банке

Для открытия счета в зарубежном банке необходимо:

- Выбрать подходящую страну, банк (рейтинг надежности «А») и вид вклада.

- Вступить в переписку для уточнения условий открытия (лично или с помощью посредников).

- Собрать необходимые документы (лично или через посредников), сделать их перевод, заверить нотариально.

- Отправить документы в банк.

- Получить положительное решение (или отказ).

- При положительном решении подписать договор, выехав за рубеж (для VIP клиентов банк может прислать своего клерка).

- Разместить деньги.

- Сообщить местным властям всю необходимую информацию об открытии счета за рубежом.

Требования отечественного законодательства

Начиная с 2015 года, граждане, разместившие средства за рубежом, обязаны каждый квартал подавать в налоговую инспекцию сведения о движении средств на счетах. К этим отчетам необходимо прилагать подтверждающие документы, переведенные на русский язык и заверенные нотариально.

Об открытии и закрытии счета за рубежом нужно сообщить в налоговую инспекцию по месту жительства в течение месяца (иначе грозит штраф 5000 руб.).

Перечислять средства на депозит можно только через российские финансовые структуры.

Как открыть счет в европейском банке

Открывая счет в европейском банке, важно правильно выбрать страну. Если государство не входит в ЕС, то и местные банки лишены ряда преимуществ, например не могут осуществлять платежи SEPA. Кроме этого, ряд стран имеет свои внутренние законы, ограничивающие возможности иностранцев относительно открытия счетов (всех или определенных видов). Если самостоятельно определиться с выбором трудно, следует обратиться за помощью к финансовым консультантам.

Как открыть счет в европейском банке

Есть множество банков на территории Европы, готовых открыть не только накопительные, но и расчётные или инвестиционные счета гражданам России. Традиционно чем крупнее организация, чем выше ее рейтинг среди остальных банковских учреждений, тем больше требований предъявляется к будущему клиенту.

К примеру, стандартный пакет документов выглядит следующим образом:

- паспорт (гражданский и заграничный);

- подтверждение источников доходов: справки с места работы, 2-НДФЛ, информация о наличии сберегательных счетов, документы на право владения недвижимостью и т. д.;

- документы, подтверждающие место проживания;

- ИНН.

Но в зависимости от внутренней политики банка дополнительно могут затребовать:

- свидетельство о браке, свидетельства о рождении детей;

- оплаченные коммунальные счета за определенный период времени;

- информацию об основных финансовых операциях, которые планируется осуществлять в будущем;

- квитанции об оплате налоговых сборов.

Для сотрудничества с европейским банком все документы необходимо перевести (как правило, на английский язык или язык выбранной страны) и заверить у нотариуса. Уточнить этот момент, а также иные условия открытия счета можно дистанционно, отправив запрос по электронной почте.

Многие банки и счет могут открыть удаленно, однако, если такой сервис не предоставляется, клиенты все же могут воспользоваться услугой pre-approval (предварительным согласованием): подготовленные документы (с переводом и нотариальным заверением) сканируются и отправляются на e-mail специалиста банка. Тот их проверяет, при наличии ошибок подсказывает, как их исправить. Такой подход позволит сэкономить время и деньги, избежать лишних поездок в Европу.

Стоимость обслуживания

Для граждан России открытие и обслуживание счета почти всегда платное. Суммы зависят от перечня предоставляемых услуг, гарантий, политики банка, а также его статуса в финансовых кругах. Например, Handelsbanken (Германия) взимает ежемесячно почти € 10, а Société Générale (Франция) всего € 2. В Banca Carige (Италия) комиссия за обслуживание сберегательного счета составляет € 4.

Способы пополнения

Все банковские переводы из России за рубеж регулируются законом о валютном контроле. Максимальных ограничений нет, если речь идет о пополнении собственного счета, об открытии которого налоговые органы были уведомлены в установленном порядке.

Если перевод осуществляется на счет родственника (например, супруга или ребенка), то при отправке денег потребуется документально подтвердить степень родства (предъявив, к примеру, паспорт и свидетельство о рождении или о заключении брака).

Из реквизитов для перевода потребуются: номер счета (IBAN), Ф. И. О. получателя (записанное латиницей), SWIFT-код банка, его наименование (а также страна и город расположения).

При банковском переводе взимается комиссия, причем дважды: свое вознаграждение получает и банк-отправитель, и банк-получатель. Если при этом используются и разные валюты, то определенная сумма спишется и за услуги конвертации.

Отношения с ФНС

Важно помнить, что владельцы счетов в европейских банках в обязательном порядке должны сообщить об открытии счета, изменении его реквизитов в течение 30 дней с момента наступления одного из этих событий:

- через «Личный кабинет» на сайте налоговой службы;

- во время личного визита в отделение ФНС;

- с помощью «Почты России» (лучше отправлять письмо с уведомлением о вручении).

Обратите внимание! Уведомление составляется в двух экземплярах: один остается в налоговой службе, на другом инспектор ставит специальную отметку и возвращает отправителю. В дальнейшем это уведомление потребуется для оформления банковских переводов из России за рубеж (элемент валютного контроля).

Нарушение сроков декларирования иностранных счетов, а также игнорирование этой обязанности влечет за собой штрафные санкции. Для физических лиц их размер составляет от 1500 до 4000 рублей, а при повторном нарушении — от 2500 до 20 000 рублей.

До недавнего времени владельцы иностранных счетов вынуждены были регулярно отчитываться о движении средств на иностранных счетах, подавая соответствующую декларацию ежегодно в срок до 1 июня. В июле 2019 года Госдума приняла законопроект, в соответствии с которым граждане освобождаются от отчетности при соблюдении следующих условий:

- счет открыт в государстве, входящем в ОЭСР или FATF;

- размер сбережений за границей не превышает 600 000 рублей;

- между двумя государствами подписан договор об автоматическом обмене банковской информацией.

Процедура подтверждения доходов

Европейские банки вправе запросить у клиента информацию, подтверждающую легальность источника происхождения денег. Чаще всего для этого достаточно перевести на иностранный язык и нотариально заверить справку 2-НДФЛ. Если сумма большая (от 50 000 до 100 000 евро), происхождение денег потребуется подтвердить документально (например, представить справку из российского банка, со счета которого были сняты деньги).

Переводы от € 10 000 и выше в обязательном порядке проверяются ФНС РФ на предмет законности.

Дистанционное открытие счета в европейском банке

Для россиян есть несколько способов открыть счет в иностранном банковском учреждении без необходимости оформления визы и посещения другой страны:

- Через представительство иностранного банка в РФ. Если такой филиал есть, достаточно указать при заполнении заявления, что счет следует открыть, к примеру, в немецкой или британской юрисдикции.

- Онлайн-процедура — подобные услуги предоставляют некоторые банки (в частности, прибалтийские), поэтому следует заранее уточнить этот вопрос. Иногда сотрудники банковского учреждения прибегают к собеседованиям посредством видеосвязи, чтобы уточнить необходимые сведения.

- Услуги посредников — некоторые фирмы помогают оформить бумаги, подобрать банк, а также открыть р/с по доверенности от имени клиента в иностранных финансовых учреждениях. Однако далеко не все банки готовы сотрудничать с посредниками.

Все вышеперечисленные способы не гарантируют, что вы сможете удаленно открыть счет в выбранном банке. Единственная возможность сегодня — это современные финтех-платформы. Они работают по лицензии эмитента электронных денег и имеют право предоставлять ряд банковских услуг.

К примеру, сервис Bilderlings позволяет открывать счета с присвоением IBAN в европейских банках (включая Великобританию, где традиционно предъявляются строгие требования к клиентам-нерезидентам), осуществлять переводы и платежи.

Перечень стран, в которых можно открыть счет без визита в банк

Ежегодно список стран, предоставляющих дистанционное обслуживание нерезидентам, сокращается. Кроме этого, некоторые банки дистанционно открывают только определенный вид счетов: например, только расчетные или сберегательные.

Сегодня свои услуги россиянам готовы предоставить банки Чехии и Польши, Венгрии и Словакии, Черногории и Словении, Хорватии, Болгарии и Кипра. Если речь идет о крупных суммах (более 100 000 евро), то дистанционно готовы сотрудничать банки Швейцарии, Люксембурга.

Традиционно лояльно к россиянам относятся прибалтийские банки, причем в этих странах можно воспользоваться услугами местных учреждений, а также филиалов крупных европейских компаний.

По-прежнему привлекательными остаются Австрия, Мальта, Германия.

Словакия и Черногория не подписали соглашение об автоматическом обмене информацией о клиентах-нерезидентах, поэтому сведения о вкладах и счетах в этих странах передаваться в ФНС не будут.

Следует учитывать, что возможность дистанционного открытия счета не дает гарантию того, что процедура пройдет успешно. Политика в сфере финансового контроля в Европе заставляет местные банки ужесточать требования к клиентам, поэтому единственной возможностью гарантированно получить британский или европейский счет по-прежнему остается сервис Bilderlings или его аналоги.

Источник https://journal.tinkoff.ru/ask/zagran-schet/

Источник https://cbkg.ru/articles/vklady_v_inostrannykh_bankakh__top_10_samye_vygodnye_vklady_za_granicejj.html

Источник https://bilderlings.com/ru/blog/schet-v-evropejskom-banke/