15 самых выгодных акций российских компаний в 2020 году

COVID-19 отразился на всей экономике, но есть отрасли, которые лучше пережили кризис. Вот основные тренды, которые сложились в эпоху пандемии.

Необходимость оставаться дома изменила привычки людей. Потребители стали больше покупать онлайн и из-за этого повысили спрос на товары российских ретейлеров, которые доставляют заказы до адреса. А ещё перестали ходить в рестораны и начали больше готовить дома, увеличив продажи крупных продуктовых сетей.

Люди, у которых есть накопления, в условиях спада ставок на банковские вклады стали искать другие варианты вложения денег. Одно из решений – инвестиции в ценные бумаги. Так, число частных инвесторов на Московской бирже увеличилось за год с 3,6 млн до 8 млн.

Выросли акции золотодобывающих компаний. Золото — традиционно главный защитный актив во время экономической нестабильности.

Дорожают ценные бумаги российских металлургических компаний. Исторически эта отрасль восстанавливается быстрее остальных после кризисов. Предприятия используют спады для модернизации производства и капитального ремонта. Поэтому они лучше подготовлены к будущей позитивной ситуации на рынках.

Ниже мы расскажем про самые выгодные российские акции в 2020 году. В рейтинге участвуют компании, чья капитализация составляет больше 100 млрд рублей.

1. «Полюс»

- Доходность за год: +113,7%.

- Отрасль: добыча золота.

- Факторы роста: рост цен на золото, увеличение добычи.

- Посмотреть карточку компании .

Самая крупная российская золотодобывающая компания. Входит в десятку ведущих глобальных компаний по объёму добычи золота. Главные регионы деятельности – Красноярский край, Иркутская и Магаданская области, Республика Саха.

Владеет третьими по величине запасами золота в мире. Крупнейшие активы предприятия – месторождения «Олимпиада» и «Благодатное» в Красноярском крае.

2. АФК «Система»

- Доходность за год: +92,2%.

- Отрасль: инвестиции.

- Факторы роста: разработка вакцины от коронавируса «Спутник-V» дочерней компанией АФК «Системы» «Биннофарм». Возврат к полноценной дивидендной политике. Выход на биржу компании OZON, частью которой владеет «Система».

АФК «Система» – инвестиционная компания, которая вкладывает деньги в российскую экономику: телекоммуникации, электронную коммерцию, недвижимость, гостиничный бизнес, сельское хозяйство, производство, электроэнергетику и биотехнологии.

Владеет контрольными пакетами акций сотового оператора «МТС», лесопромышленного холдинга Segezha Group, сети лечебных клиник « Медси», холдинга в области оборонных и микроэлектронных решений «РТИ», сельскохозяйственного агрохолдинга «СТЕПЬ» и других крупных компаний.

3. Yandex

- Доходность за год: +86,2%.

- Отрасль: информационные технологии.

- Факторы роста: сильная бизнес-модель, популярность IT-сектора.

- Посмотреть карточку компании .

«Яндекс» – российская IT-компания, которая владеет и развивает одноимённую поисковую систему. Кроме этого, у неё есть много разных служб, например: «Яндекс.Такси», «Яндекс.Доставка», «Яндекс.Драйв», а ещё медийные, картографические, справочные, образовательные, финансовые и рекламные приложения.

По данным дочерней компании Amazon, где собирается статистика о посещаемости сайтов Alexa, «Яндекс» 4-й по посещаемости сайт в России и 49-й в мире.

4. «Полиметалл»

- Доходность за год: +81,7%.

- Отрасль: добыча драгоценных металлов.

- Факторы роста: рост цен на золото и серебро.

Эта компания добывает драгоценные металлы и занимает второе место по производству золота в России. Активы предприятия находятся в Свердловской и Магаданской областях, Республике Карелии, Хабаровском крае, Якутии, Чукотке и Казахстане.

5. «Магнит»

- Доходность за год: +64,4%.

- Отрасль: розничная торговля.

- Факторы роста: хорошие финансовые результаты, расширение торговых площадей, развитие цифровых сервисов, дивиденды, переориентация покупателей на покупки продуктов в магазинах «у дома».

- Посмотреть карточку компании .

Крупнейшая сеть по продаже продуктов питания в России, работающая в 3800 населённых пунктах. У «Магнита» есть своё производство овощей, зелени, грибов, бакалеи и кондитерских изделий. Собственный автопарк из 4900 автомобилей и 38 распределительных центров.

Магазины компании подразделяются на разные форматы: «Магазин у дома», «Магнит Сити», «Магнит Аптека», «Магнит Косметик», «Магнит Опт», «Магнит Суперстор», «Магнит Семейный».

6. «ПИК»

- Доходность за год: +49,5%.

- Отрасль: строительство недвижимости и девелопмент.

- Факторы роста: программа льготного кредитования ипотеки, грамотное поглощение и слияние с другими компаниями, бенефициар реновации Москвы, поддержка государства, диверсификация бизнеса.

- Посмотреть карточку компании .

Строительная компания, которая работает в девяти регионах России, но сосредоточена в основном на Москве и Московской области. «ПИК» начал работать в 1994 году и построил более 25 млн м² жилой площади. На 2020 год в столичном регионе компания делает 70 проектов из сегмента «доступное жильё». Число сотрудников более 25 тысяч.

7. «Московская Биржа»

- Доходность за год: +49,5%.

- Отрасль: инвестиционная площадка.

- Факторы роста: рост объёмов комиссий на рынке акций из-за новых инвесторов, которых не устраивают падающие банковские ставки на вклады.

- Посмотреть карточку компании .

Крупнейший биржевой холдинг, образованный в результате слияния «ММВБ» и «РТС». Эта компания проводит торги российскими акциями, облигациями, валютой, драгоценными металлами и другими финансовыми инструментами.

8. НЛМК

- Доходность за год: +45,3%.

- Отрасль: металлургия.

- Факторы роста: рост металлургического сектора после пандемии, самообеспеченность ресурсами, сильная бизнес-модель.

- Посмотреть карточку компании .

НЛМК – российский металлургический комбинат. Крупнейший сталелитейный комбинат в РФ. Один из самых прибыльных производителей стали в мире из-за добычи сырья в регионах с низкими расходами на труд и близости производства к основным покупателям продукции.

9. «Распадская»

- Доходность за год: +44,5%.

- Отрасль: добыча угля.

- Факторы роста: дивидендная привлекательность.

- Посмотреть карточку компании .

Компания из Кемеровской области, которая занимается добычей и обогащением угля. Крупнейший поставщик угля на российские металлургические предприятия. Экспортирует сырьё на Украину, в Румынию, Болгарию, Венгрию. Главный актив – шахта «Распадская», самая большая подземная шахта в РФ, расположенная около города Междуреченск.

10. «Северсталь»

- Доходность: +42,3%.

- Отрасль: металлургия.

- Факторы роста: низкая себестоимость производства, близость предприятия к рынкам экспорта, цифровизация бизнеса, обеспеченность ресурсами, привлекательные дивиденды.

- Посмотреть карточку компании .

Сталелитейная и горнодобывающее предприятие. Владеет Череповецким металлургическим комбинатом – это второй по величине сталелитейный комбинат в России. Компания занимается горячекатаным и холоднокатаным стальным прокатом. Делает гнутые профили, трубы, проволоку, стальные канаты, арматуру, гвозди и крепежи.

11. «РусГидро»

- Доходность за год: +39,6%.

- Отрасль: энергетика.

- Факторы роста: рост выработки электроэнергии, завершение модернизации гидроэлектростанций на Дальнем Востоке.

- Посмотреть карточку компании .

Компания, которая производит тепло и электричество на базе возобновляемых источников энергии. Владеет гидроэлектростанциями, тепловыми станциями и электросетями. Самая мощная гидроэлектростанция предприятия – Саяно-Шушенская.

12. «Детский Мир»

- Доходность за год: +37,8%.

- Отрасль: розничная торговля.

- Факторы роста: дивидендная привлекательность, относительная дешевизна бумаг.

Сеть магазинов, которая продаёт товары для детей: игрушки, коляски, одежду, обувь. Работает в России, Казахстане и Беларуси. Всего у компании 805 магазинов в 319 городах. В 2011 году «Детский Мир» открыл свой интернет-магазин.

13. ЧТПЗ

- Доходность за год: +34,7%.

- Отрасль: металлургия.

- Факторы роста: привлекательные дивиденды.

Челябинский трубопрокатный завод – российская металлургическая группа, которая делает трубы для нефтегазовых, машиностроительных, энергетических и строительных компаний. Входит в пятёрку лучших производителей труб в мире. Поставляет продукцию в 52 страны.

14. «Россети»

- Доходность за год: +34,0%.

- Отрасль: энергетика.

- Факторы роста: электросетевая монополия, привлекательные дивиденды.

- Посмотреть карточку компании .

Один из крупнейших операторов электрических сетей в мире. Действует в 80 регионах РФ, управляет 2,37 млн км линий электропередач и 517 тыс. подстанций. На компанию работает около 217 тысяч человек.

15. «М.Видео»

- Доходность за год: +33,1%.

- Отрасль: розничная торговля.

- Факторы роста: рост продаж из-за ожидаемого восстановления экономики после пандемии, рост числа торговых точек, цифровизация бизнеса.

- Посмотреть карточку компании .

Одна из самых крупных сетей по продаже электроники в РФ. Около 1 тысячи магазинов в 250 городах России. Компания одной из первых в стране открыла интернет-магазин электронных товаров. «М.Видео» – единственная российская компания в сфере розничной продажи электроники, чьи акции обращаются на бирже.

Как купить лучшие российские акции

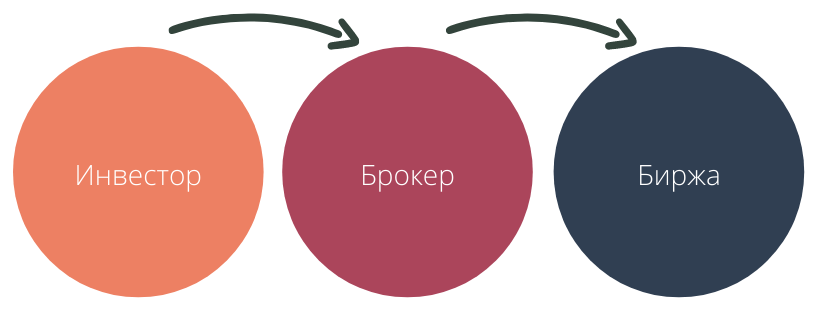

Купить акции российских компаний можно на Московской бирже – площадке, которая организовывает торги ценными бумагами.

Но покупать акции на бирже напрямую физическому лицу нельзя. Это можно сделать только через брокерскую компанию. Она выполняет поручения инвестора, например: «Купить пять акций Яндекса» или «Продать десять акций НЛМК».

Ещё брокер регистрирует инвестора на бирже. Для этого у него необходимо открыть брокерский счёт. Он нужен, чтобы учитывать доходы инвестора.

За каждую транзакцию с ценными бумагами брокер берёт комиссию. Обычно комиссия за сделки у всех брокеров не превышает значения в 0,3% от общей суммы операции. Например, купили бумаг на 30 000 рублей – отдали брокеру 90 рублей комиссии.

Оформить брокерский счёт бесплатно и купить акции онлайн можно через интернет-витрину ценных бумаг. Вот как это сделать:

- Зайдите в карточку компании, например, ПИКа и кликните на кнопку «Купить».

- Далее заполните заявку на брокерский счёт, который откроют у брокера «Тинькофф Инвестиции. Чтобы заполнить заявку, нужен только паспорт. Счёт оформят в течение 1–3 дней.

- Когда всё будет готово, зайдите в личный кабинет (доступы туда тоже даст «Тинькофф»), пополните счёт картой, выберите нужные акции и купите их.

- Комиссия за операции от 0,025%. Пополнение счёта и вывод денег – бесплатно, а начинать торговать можно с любой суммы.

Попробуйте робота Right – сервис, который помогает выбирать акции и облигации. Инвестируйте как профи – без опыта и специальных знаний 🚀 🚀 🚀

КАКИЕ АКТИВЫ СТОИТ ПОКУПАТЬ В КРИЗИС?

Когда фондовые рынки переходят в фазу рецессии, зачастую инвесторы начинают страховать или балансировать свои портфели. Какие действия они предпринимают? Чаще всего происходит закрытие большей части позиций (более 60-70%), и покупка компаний из разряда Defensive stocks.

ОБРАТИТЕ ВНИМАНИЕ! Содержание данной статьи является исключительно частным мнением автора — Шевченко Никиты — и может не совпадать с официальной позицией редакции FXtraders.

Defensive stocks («Защитные акции», не путайте с компаниями военно промышленного комплекса) ̶ это относительно низкорисковые и низкодоходные компании, биржевой курс которых более стабилен и менее зависим от экономических потрясений и нестабильности на финансовых рынках.

Почему относительно? Потому что во время фазы рецессии и сильного падения биржевых индексов, акции защитных компаний скорее всего также упадут, просто это падение будет не таким значимым, в сравнении с другими компаниями. Вы спросите, зачем тогда покупать такие акции, если они, с большей долей вероятности, также потеряют в стоимости? Это больше психологический фактор, ведь никто заранее не знает как сильно может упасть рынок и насколько глубоко может просесть бумага. Ведь есть компании, которые могут и вырасти во время рецессии, поэтому инвесторы идут на сознательный риск — попытаться заработать хоть что-то, чем сидеть полностью в кэше и выискивать потенциальное дно рынка. Хотя стоит отметить, что загрузка инвестпортфелей на время рецессии сокращается на 60-70%, а в рынке остаётся порядка 30-40% или меньше.

Также нужно понимать, что для долгосрочных инвесторов, фаза рецессии ̶ это отличная возможность заполнить портфели по низким ценам и такая возможность выпадает раз в 10 лет или реже. Поэтому при падении рынка более чем на 25%, некоторые инвесторы уже начинают скупку акций. По статистике, во время рецессии, рынок теряет 30-50% стоимости.

КАКИЕ АКТИВЫ НАБИРАЮТ ИНВЕСТОРЫ ВО ВРЕМЯ ФАЗЫ РЕЦЕССИИ (ВО ВРЕМЯ ПАДЕНИЯ)?

В первую очередь, это золото и золотодобывающие компании. Мы уже ни раз говорили об этом в наших материалах. Золото всегда было защитным активом во время финансовых потрясений и этот раз — не исключение. Парадоксально, но факт — за более чем 100-летнюю историю, все мировые валюты сильно обесценились по отношению к золоту и скорее всего, данная тенденция лишь усилится.

Многие аналитики утверждают, что этот кризис сильно отличается от предыдущих и, скорее всего, в этот раз, золото не станет спасательной лодкой на тонущем корабле. Отчасти это правда, но только по той части, что данный кризис вызван всемирной пандемией, а не экономическим бизнес циклом, его ещё называют «коронакризис».

Кстати, есть очень много фактов, указывающих на то, что вирус был специально использован для раскрутки экономического кризиса, но это тема для отдельного разговора. Но вот заявление аналитиков о том, что золото перестанет быть защитным активом — очень сильные сомнения на этот счёт. Во время падения в феврале-марте этого года золото утратило 12% своей стоимости. Но затем выросло более чем на 23% от предыдущего хая.

Многие инвестор во время кризиса покупают «бонды», 5 или 10-летние US облигации. На падении в этом году ZN просел лишь на 3.87%, а затем и вовсе восстановил свои позиции.

Хотя стоит отметить, что бонды не так популярны как защитные сектора. Какие именно сектора стоит рассматривать в качестве защитных? В первую очередь, это Consumer Staples, его ещё называют Consumer Defensive, это потребительские товары первой необходимости. Во вторую очередь, это сектор HealthCare (Здравоохранение).

Именно эти сектора ведут себя наиболее сдержанно в условиях рецессии, а некоторые компании из этих областей и вовсе перфомят во время падения рынка. Плюс ко всему, коэффициент Шарпа у таких компаний часто выше, чем у остальных. Коэффициент Шарпа — это один из показателей эффективности инвестпортфеля, который помогает определить насколько доходность актива компенсирует риск.

Вы могли заметить, что есть ещё один сектор, который неплохо себя ведёт в периоды рецессии — это Utilities (Энергетика), но стоит отметить, что в условиях кризиса и высокой безработицы, платёжки по коммунальным будут оплачивать далеко не все, а вот кушать и лечиться — здесь никуда не денешься, иначе отправишься к праотцам раньше времени. Поэтому Utilities компании стоит рассматривать с осторожностью, а лучше всего смотреть в сторону компаний, которые производят товары первой необходимости, плюс сектор медицины и фармацевтики.

Многие эксперты считают, что период рецессии уже на стадии завершения или вовсе завершён, и мы уже в начальной фазе восстановления (Early Cycle). В качестве доказательного факта приводятся графики таких индексов как NASDAQ и S&P500, которые уже обновили свои максимумы после мартовского дна, а DJ30 вернулся к своим показателям до «короны».

Но здесь есть важный нюанс, о котором многие забывают. Данный рост рынка не отображает реальную экономическую ситуацию в стране. Правительство США залило рынок свежими напечатанными деньгами (искусственная ликвидность), а это рано или поздно приведёт к скачку инфляции. Сюда же проблемы с безработицей, экономика закрыта, промышленные индексы сильно упали, развлекательная и туристическая сферы также стагнируют. Но индексам всё равно, а если быть точнее — республиканцам. Они упорно не хотят терять свои рейтинги перед выборами и удерживают рынок от падения всеми возможными способами. И чем дальше, тем сложнее это делать. Поэтому после коронакризиса вполне вероятно наступит уже рецессия бизнес цикла, особенно это очень вероятно, если к власти придут демократы. Уже сейчас многие хедж-фонды планируют существенно сокращать свои портфели перед президентской гонкой в виду огромной неопределённости и сильнейшего внутреннего противостояния между упомянутыми политическими структурами США. Будьте готовы к резкому снижению ликвидности перед ноябрьскими выборами.

КАК ПОСТУПАТЬ В ТАКОМ СЛУЧАЕ ИНВЕСТОРАМ?

Я, как трейдер, всегда склоняюсь к тому, что нужно ориентироваться на текущие рыночные условия, а не на рыночные ожидания. Именно поэтому склоняюсь к тому, что сейчас лучше всего сосредоточиться на активах, которые перфомят в «коронакризис». Как определить эти активы и компании? Необходимо анализировать, на что сейчас есть спрос. Давайте посмотрим, что чаще всего делают разные поколения во время карантина:

С данной таблицы отчётливо видно, что очень сильно увеличилось количество потребителей в: прослушивание музыки (пример — SPOT), просмотр видео (пример — NFLX, GOOGL), компьютерные и онлайн-игры (DKNG), сервисы удалённой работы и обучения (ZM, WORK), чтение книг, прослушивание подкастов, заказ еды (WMT). Также сюда можно отнести облачные технологии (MSFT, AAPL), интернет-шоппинг (AMZN, BABA, EBAY, SHOP). Другими словами, людей сейчас, в большей степени, волнует следующий вопрос — как и чем можно заняться дома, как работать и учиться удалённо? И меньше всего думают о покупке автомобилей, недвижимости, новой одежде и путешествиях.

Однозначно, отчёты данных компаний будут положительными в следующем квартале. Да, многие бумаги уже сильно выросли в цене и, по большому счёту, основной движ указанных компаний уже пропущен. Но, впереди зима, и вирус пока не отступает. Если вторая волна наберёт обороты, вы знаете куда смотреть. Если же вирус пойдёт на спад (если честно, пускай уже валит, реально утомил), тогда стоит присматриваться к указанным выше защитным активам, золоту, бондам, и начать балансировку портфеля. Очень многое будет зависеть от того, кто придёт к власти в США. Если это будут демократы, то мы можем стать свидетелями новой волны падения, и это уже будет рецессия экономического бизнес цикла. Какие компании и ETF следует рассматривать.

- Золото: GLD, IAU.

- Бонды: ZN (фьючерс), IEF.

- Consumer Stamples: WMT, TSN, KO, KHC, JNJ, PG.

- HealthCare: XLV, BIIB, IBM, ANTM, ALXN.

- Technology: INTC, AMD, NVDA, V, MA.

Это примеры хороших и финансово здоровых компаний. Есть и другие, я лишь привёл несколько тех, за которыми я постоянно слежу. А теперь давайте взглянем на портфели некоторых известных инвесторов и хедж-фондов.

ПОРТФЕЛЬ УОРЕННА БАФФЕТА (WARREN BUFFETT) НА 09.09.2020

ПОРТФЕЛЬ РЕЯ ДАЛИО (RAY DALIO) НА 09.09.2020

ПОРТФЕЛЬ ХЕДЖ-ФОНДА DEFENDER CAPITAL (РАСТУЩИЙ В ЭТОМ ГОДУ)

Обратите внимание, что такие известные инвесторы как Уоррен Баффетт и Рей Далио в марте-феврале этого года имели просадку по портфелю 26% и 24% соответственно. Портфель Баффетта более сосредоточен на Apple (44%) и финансовом секторе, в том время как Рей Далио отдаёт предпочтение ETF на золото и на основные индексы. А вот один из наиболее успешных фондов, который показывает стабильные результаты в этом году, Defender Capital просел лишь на 6.4%, а основой для его портфеля являются компании из секторов HealthCare, Financials, Industrials и Consumer Staples.

Как заработать во время пандемии? Акции 36 компаний, которые стоит сейчас покупать

Мировая экономика в 2020 году упадет на 3%, это будет худший показатель со времен Великой депрессии, сообщил МВФ. Но если с пандемией удастся справиться, то уже в 2021 году глобальный ВВП вырастет сразу на 5,8%. Акции каких компаний покупать, чтобы выиграть?

С конца февраля и почти весь март мировые фондовые рынки находились в свободном падении. Индекс крупнейших по капитализации компаний на рынке США S&P 500 c 19 февраля по 23 марта упал с рекордных величин примерно на треть. Примерно столько же за это время потерял индекс Мосбиржи. Причины хорошо известны — пандемия COVID-19 и низкие цены на нефть. Акции каких компаний и секторов наиболее устойчивы даже в эти непростые времена? На какие бумаги стоит обратить внимание, помня про то, что пандемия когда-нибудь закончится? Об этом Forbes поговорил с аналитиками и управляющими.

В опросе участвовали инвестиционный стратег «БКС Премьер» Александр Бахтин, глава аналитического центра Санкт-Петербургской биржи Павел Пахомов, управляющий УК «Альфа-Капитал» Дмитрий Михайлов и аналитик УК «Открытие» Ирина Прохорова.

Ситуация на рынке сейчас очень быстро меняется, и рынок акций не остается в стороне, поэтому сейчас давать рекомендации на короткий горизонт — один-три месяца — неблагодарное дело. Но если смотреть на более длинный горизонт — год и более, то в большей степени нужно обратить внимание на акции иностранных компаний, а не российских, говорит Михайлов. По экономике России, как и по другим сырьевым экспортерам, больно бьет дешевая нефть, в то время как США, Европа и Азия (нефтяные нетто-импортеры) в таких условиях выигрывают, указывает Михайлов. Также он отмечает масштабные меры помощи бизнесу, которые предпринимаются в США и Европе.

Фармацевтическая отрасль

- Gilead Sciences Inc (+14%, до $74,6 за бумагу, здесь и далее данные с начала года по закрытие 15 апреля)

Причина. Компания тестирует препарат ремдесивир против коронавируса, ранее он применялся для лечения лихорадки Эбола.

- Moderna (+94%, до $37,3 за бумагу)

- Johnson and Johnson (JNJ) (+1%, до $148 за бумагу)

- Pfizer (-8%, до $36 за бумагу)

Причина. Moderna уже начала тестировать вакцину против коронавируса, JNJ намерена начать испытания своего препарата на людях в сентябре, сообщил CNBC, а Pfizer — в апреле.

- Биотехнологический ETF

Причина. Сейчас уже более 20 компаний объявили, что они работают над созданием лекарств и вакцин от коронавируса. Поэтому, скорее всего, стоит делать ставку не на одну лошадку, а купить индекс, считает Павел Пахомов. Именно в этом секторе могут быть самые интересные с точки зрения инвестора доходности. Волатильность здесь также высока, предупреждает Бахтин из «БКС Премьер». К примеру, SPDR S&P Biotech ETF с начала года потерял 11%, до $84,5 за бумагу.

Ретейл и пицца

- Amazon (+22%, до $2308 за бумагу)

- Walmart (+8%, до $129 за бумагу)

- Target Corporation (-16%, до $106 за бумагу)

- Dollar General (+12%, до $176 за бумагу)

Причина. Ретейлеры, которые активно развивают онлайн-продажи, зарабатывают на нынешней ситуации, говорит Павел Пахомов. Но нельзя сбрасывать со счетов и весь американский ретейл, который, безусловно, понимает, что надо идти за Amazon.

- Domino’s Pizza Inc (+21%, до $355 за бумагу)

Причина. Режим самоизоляции по всему миру резко увеличил востребованность услуг по доставке еды, а также вызвал всплеск спроса на продукты питания. Domino’s Pizza интересна в том числе за счет доли рынка по доставке пиццы, говорит Бахтин.

Развлечения

- Netflix (+30%, до $427 за бумагу)

- Disney (-30%, до $103 за бумагу)

- AT&T (-23%, до $31 за бумагу)

Причина. Эти компании также зарабатывают на нынешней ситуации. Помимо Netflix, это и его прямые конкуренты на поле стримингового TV. Это, прежде всего, Disney, который включился в достаточно конкурентную борьбу с ноября прошлого года (правда, у Disney есть «тяжелые гири на ногах» в виде пустующих «Диснейлендов»). Кроме того, в ближайшее время в борьбу за зрителя вступит AT&T, купившая Time Warner в прошлом году и собирающаяся с июня запустить свои развлекательные каналы в интернете, отмечает Пахомов.

- ActivisionBlizzard (+12%, до $66 за бумагу)

- Electronic Arts (+7%, до $114 за бумагу)

- Take-Two Interactive Software (+1%, до $123,5 за бумагу)

Причина. Будут востребованы услуги компаний, разрабатывающих и продающих видеоигры. Перечисленные компании — в лидерах отрасли.

Для тех, кто хочет инвестировать в IT

- NVidia (+17%, до $281 за бумагу)

- Micron Technology (-16%, до $46 за бумагу)

- Western Digital (-35%, до $43 за бумагу)

- Applied Materials (-19%, до $50,4 за бумагу )

- Advanced Micro Devices (+12%, до $55 за бумагу)

Причина. Мы наблюдаем сейчас востребованность всей электронной индустрии, а значит, стоит посмотреть на компании, производящие чипы для процессоров. Спрос на них будет расти, считает Павел Пахомов.

- Atlassian Corp PLC (+17%, до $144 за бумагу)

Причина. Эта компания — разработчик решений для управления разработкой программного обеспечения. Так как карантинные меры повышают спрос на услуги по удаленным рабочим местам, электронную коммерцию и облачные сервисы, компании, которые работают в этом секторе, окажутся в выигрыше, прогнозирует Александр Бахтин.

Для любящих риск

- Boeing (-56%, до $146 за бумагу),

- US Steel (-40%, до $6,5 за бумагу),

- Alcoa (-66%, до $7 за бумагу)

Причина. Это вариант для тех, кто готов принять на себя риски, связанные с пока еще бурно развивающейся эпидемией и неопределенностью дальнейшего развития мировой экономики, предупреждает Пахомов. Таким людям можно посоветовать «начать подбирать акции компаний, потерявших несоразмерно много их значимости».

- American Airlines Group (-59%, до $12 за бумагу),

- Delta Airlines (-59%, до $24 за бумагу),

- United Airlines Holdings (-64%, до $32 за бумагу)

Причина. «Если вы верите в достаточно скорое завершение эпидемии, то уже точно можно покупать акции крупнейших авиакомпаний, чьи акции в настоящий момент загнали ниже плинтуса, и они стоят буквально копейки, — советует Пахомов.

- Dow Chemical Company (-20%, до $92 за бумагу),

- 3M (-20%, до $145 за бумагу),

- Basf (-35%, до $44 за бумагу)

Причина. Это крупные химические и промышленные компании США и Германии, чьи акции снизились на 30% и более с января 2020 года. Но они выигрывают от снижения цен на нефть и газ и низких процентных ставок, а падение продаж, скорее всего, окажется краткосрочным и будет компенсировано в 2021-2022 годах, считает Дмитрий Михайлов.

Для тех, кто хочет инвестировать в компании, работающие в России

- «Полюс» (+57%, до 11 427 рублей за бумагу)

- «Полиметалл» (+45%, до 1 432 рублей за бумагу)

Причина. Золотодобывающая отрасль стала основным бенефициаром «вирусного падения» рынка, акции этих компаний прибавили по несколько десятков процентов и продолжают расти. Однако вышедший несколько дней назад мартовский индекс потребительских цен в США свидетельствует о начале периода дефляции в стране, доллар становится более привлекательным активом, и спрос на золото может снизиться, предупреждает Ирина Прохорова из УК «Открытие».

- «Интер РАО» (-4%, до 4,9 рубля за бумагу)

Причина. Компания окажется менее всего подвержена негативным последствиям коронавируса даже среди других представителей сектора за счет большой доли долгосрочных контрактов и маленькой доли поставок по ценам рынка на сутки вперед, считает Прохорова.

- «Юнипро» (-5%, до 2,68 рубля за бумагу)

Причина. Компания ранее заявляла, что в 2020-2022 годах направит на дивиденды по 20 млрд рублей в год (в 2019 году направила 14 млрд рублей). Это позволит увеличить дивидендные выплаты с 0,22 до 0,32 руб. на акцию в этом году, а дивидендная доходность вырастет с 8% до 11,8%, сказала Прохорова.

- «Московская биржа» (-4%, до 103,1 рубля за бумагу)

Причина. Рекордное мартовское увеличение оборотов бумаг на всех площадках создает хороший задел для акций компании как по итогам первого квартала, так и на весь 2020 год. Даже в случае стабилизации ситуации на рынке и спада волатильности уже сейчас можно сказать, что результаты год к году будут выглядеть хорошо, считает Прохорова.

- МТС (-6%, до 304 рублей за бумагу)

Причина. «Еще один яркий представитель защитного сектора. Помимо стабильного бизнеса и ряда новых точек для роста бизнеса в будущем, компания предлагает весьма щедрые и прогнозируемые дивиденды. В 2020 году оператор выплатит инвесторам не менее 28 рублей на акцию, а это 9,1% годовых дивидендной доходности по текущим ценам», — говорит Ирина Прохорова.

Источник https://invlab.ru/investicii/samye-vygodnye-rossiyskie-akcii/

Источник https://smart-lab.ru/blog/646222.php

Источник https://www.forbes.ru/finansy-i-investicii/398301-kak-zarabotat-na-pandemii-akcii-36-kompaniy-kotorye-stoit-pokupat-vo