Как открыть ИИС в ВТБ — подробная инструкция

ВТБ занимает второе место среди российских банков по большинству показателей. Отдельным направлением работы выступает оказание брокерских услуг подразделением финансового холдинга ВТБ Брокер. На начало июня 2021 года структуры ВТБ управляют активами на сумму свыше 5,4 трлн. руб., что также можно отнести к одному из самых крупных результатов на российском инвестиционном рынке.

Один из самых удобных способов ведения торгов на бирже для частного инвестора – ИИС или индивидуальный инвестиционный счет. Как один из лидеров рынка, ВТБ предоставляет удобную возможность открыть ИИС потенциальным клиентам.ИИ

Для чего нужен ИИС

Перед ответом на вопрос, как открыть ИИС в ВТБ, имеет смысл дать ему определение. ИИС представляет собой счет клиента, открытый в специализированной брокерской организации. Он необходим для торговли на бирже – акциями, облигациями, другими финансовыми инструментами. По сути, это аналог расчетного счета в банке. Только он позволяет совершать не денежные расчеты, а заниматься инвестициями.

Важной особенностью ИИС становится возможность сэкономить на налогах. Она реализуется через так называемый налоговый вычет. Условия его получения подробнее описаны ниже. Но уже здесь нужно отметить, что именно налоговые льготы стали одной из причин резкого увеличения количества открытых в России индивидуальных инвестиционных счетов.

Как открыть ИИС в ВТБ: пошаговая инструкция

Открытие ИИС в ВТБ – предельно простая и необременительная процедура. Она реализуется несколькими способами – как при визите в банк, так и дистанционно. Второй вариант быстрее и удобнее. Он включает следующие действия потенциального инвестора.

Запуск ВТБ Онлайн

Чтобы открыть индивидуальный инвестиционный счет ВТБ непосредственно на сайте, требуется запустить ВТБ Онлайн. Сервис дистанционного обслуживания предоставляет множество услуг, включая нужную пользователю. Альтернативный вариант предусматривает использование мобильного приложения. В этом случае процедура открытия не сильно отличается от описываемой.

Авторизация в системе

ВТБ Онлайн доступен только клиентам банка. Чтобы войти в сервис, нужно выбрать способ из трех традиционных – по телефону, карте или логину. Еще один вариант, введенный сравнительно недавно – авторизация посредством QR-кода. В зависимости от выбранного варианта, указываются необходимые персональные данные клиента. Самый простой и быстрый – последний способ, который быстро набирает популярность среди пользователей.

Открытие брокерского счета

После этого остается совершить две простые операции. Первая – нажать на «Стать клиентом» или «ИИС» (в зависимости от версии сайта). Вторая – проверить выведенные на экран персональные данные, после чего подтвердить их правильность или в случае необходимости ввести коррективы. Обработка полученной банком информации занимает не более нескольких секунд, по истечении которых ИИС доступен для клиента.

После этого для начала работы на фондовом рынке останется предпринять последнее действие. А именно – пополнить только что открытый ИИС в ВТБ. Если для этого используются ресурсы банка, операция выполняется бесплатно.

Открытие ИИС в офисе

Для частных инвесторов, которые не входят в число клиентов банка, услуга дистанционного открытия счета недоступна – ни на сайте, ни в мобильном приложении. Поэтому придется посетить один из операционных офисов банка. Адреса их размещения указаны на официальном сайте финансовой организации.

Чтобы открыть ИИС, потребуется предъявить такой набор документов:

- Российский паспорт.

- ИНН (номер или оригинал).

- СНИЛС.

Процедура открытия счета не занимает много времени. По итогам клиенту выдается несколько документов, включая:

- Анкета и заявления. Эта документация заполняется в процессе открытия совместно клиентом и сотрудником финансового учреждений.

- Уведомление о том, что ИИС открыт. Документальное доказательство успешной реализации описываемого мероприятия.

- Выписка с реквизитами счета. Потребуются для пополнения счета с использованием платежных инструментов сторонних банков.

- Пластиковая карта (безымянная) с пин-кодом.

- Скретч-карта с указанными под специальным напылением указаны личными данными клиента для авторизации (логин и пароль).

Условия и тарифы на ИИС в ВТБ

ВТБ предлагает несколько вариантов тарифов. Три из них – основные:

- Мой онлайн (комиссия брокеру – 0,05%, бирже – 0,01% за ценные бумаги и от 0,0015% за валюту);

- Инвестор стандарт (аналогичные значения – 0,0413%, 0,01% и от 0,0015%);

- Профессиональный стандарт (то же – от 0,015%, 0,01% и от 0,0015%).

Общие для трех основных тарифных планов условия состоят в следующем:

- открытие счета осуществляется бесплатно;

- пополнение внутри банка также выполняется бесплатно;

- вывод денег в пределах 300 тыс. руб. – бесплатно, свыше – 0,2% комиссии;

- маржинальное кредитование в рамках торгового дня – бесплатно, на более длительный срок – комиссия, величина которой зависит от вида инвестиций;

- аналитика от робоэдвайзора – бесплатно;

- совершение внебиржевых сделок предусматривает взимание комиссии в размере 0,15%.

Отдельные тарифные планы разработаны для премиальных категорий клиентов. Три вида тарифов адресованы владельцам «Привилегии», еще два – обладателям пакета «Прайм». Условиях предоставления премиальных пакетов детально описаны на официальном сайте.

Как пополнять счет

Баланс ИИС пополняется со счетов клиента, открытых в ВТБ – текущего или мастер-счета. Их пополнение происходит одним из нескольких способов:

- внесение денег на пластиковую карточку через банкомат или в офисе финансовой организации;

- внесение денег непосредственно в кассу банка;

- карточным или банковским переводом с любой карты или со счета в другом банке.

Поступившие на текущий или мастер-счет средства переводятся непосредственно на ИИС. Для этого нужно:

- открыть вкладку «Сбережения»;

- перейти к брокерскому счету;

- активировать опцию «Пополнить»;

- ввести сумму и указать конкретную торговую площадку, к примеру, «Рынок облигаций».

При совершении операций внутри ВТБ комиссия не взимается. Если пополнение происходит с карт и счетов других банков, придется заплатить по их правилам.

Как получить налоговый вычет

Открытие и использование ИИС дает право на налоговые льготы в виде вычета. Он выполняется одним из двух способов – по типу А и по типу Б. В первом случае вычет происходит ежегодно в размере 13% от средств, внесенных на счет. Максимальная сумма – 52 тыс. руб. в год, но не больше суммы налога, уплаченного клиентом в этом году. То есть требуется вносить не менее 400 тыс. руб. ежегодно.

Во втором случае инвестор освобождается от обязанности платить налог, который начисляется на доходы от инвестиций. Другими словами, при закрытии ИИС брокер не станет начислять и удерживать НДФЛ за проведенные сделки.

Для получения налогового вычета требуется выполнить три обязательных требования:

- не допускается выведение денег со счета в течение трех лет;

- разрешается иметь только один ИИС;

- не превышать сумму пополнений за год в размере 1 млн. руб.

Непосредственное получение вычета по типу Б не требует от инвестора никаких действий. Достаточно известить брокера о закрытии счета.

Если речь идет о вычете по типу А, для получения налоговых преференций нужно:

- подать декларацию в ФНС (форма 3-НДФЛ);

- добавить к ней документы о получении дохода (обычно – 2-НДФЛ);

- добавить к ней документы, которые подтверждают пополнение ИИС;

- указать реквизиты, куда требуется перечислить вычет.

Как закрыть ИИС в ВТБ

Правилами ВТБ установлена предельно простая процедура закрытия инвестиционного счета:

- сначала клиент продает все ценные бумаги;

- затем он выводит денежные средства;

- после этого обращается в службу поддержки банка о необходимости закрыть счет.

Важный нюанс. Если ИИС закрыт до истечения трехлетнего срока действия, право на налоговый вычет теряется. А если он уже частично получен, деньги придется вернуть.

Достоинства и недостатки ИИС в ВТБ

- доступ к работающим в России биржам;

- гибкая система тарифов;

- структурированный и содержательный сайт ВТБ Брокер;

- хорошая работа приложения Мои Инвестиции;

- финансовая стабильность банка;

- развитая экосистема холдинга ВТБ;

- дополнительные льготы при одновременном использовании разных продуктов финансового холдинга.

- не всегда эффективная работа службы поддержки;

- ограничения на сумму дневного пополнения счета;

- комиссия в размере 0,2% при выводе свыше 300 тыс. руб. в месяц;

- сложная система тарифов.

В качестве итога необходимо отметить, что количество плюсов явно перевешивает число недостатков. Поэтому стоит признать ИИС от ВТБ в качестве достойного инвестиционного инструмента на российском рынке.

Как купить акции «ВТБ» частному лицу

«ВТБ» — крупнейшая финансовая группа, занимающая лидирующие позиции в банковском секторе России. В её состав входит более двадцати финансовых и кредитных компаний, деятельность которых охватывает все рыночные сегменты банковских услуг. Банк «ВТБ» занимается выпуском и обслуживанием карт, предоставляет потребительское и ипотечное кредитование, предлагает вклады и многие другие услуги. В России он занимает первое место по размеру уставного капитала и второе по величине активов. Сеть филиалов, насчитывающая 1 086 офисов, рассредоточена по 75 субъектам РФ. В начале 2018 г. к компании присоединился дочерний банк «ВТБ24».

Контрольный пакет акций финансовой группы (60,9%) принадлежит государству, а остальная часть — владельцам глобальных депозитарных расписок и миноритарным акционерам.

Заслуженная репутация и устойчивые позиции «ВТБ» делают акции компании привлекательным инструментом для инвестирования. В этой статье мы расскажем, как и где купить акции «ВТБ» физическому лицу, какова их цена и на что ещё нужно обратить внимание.

Финансовые показатели

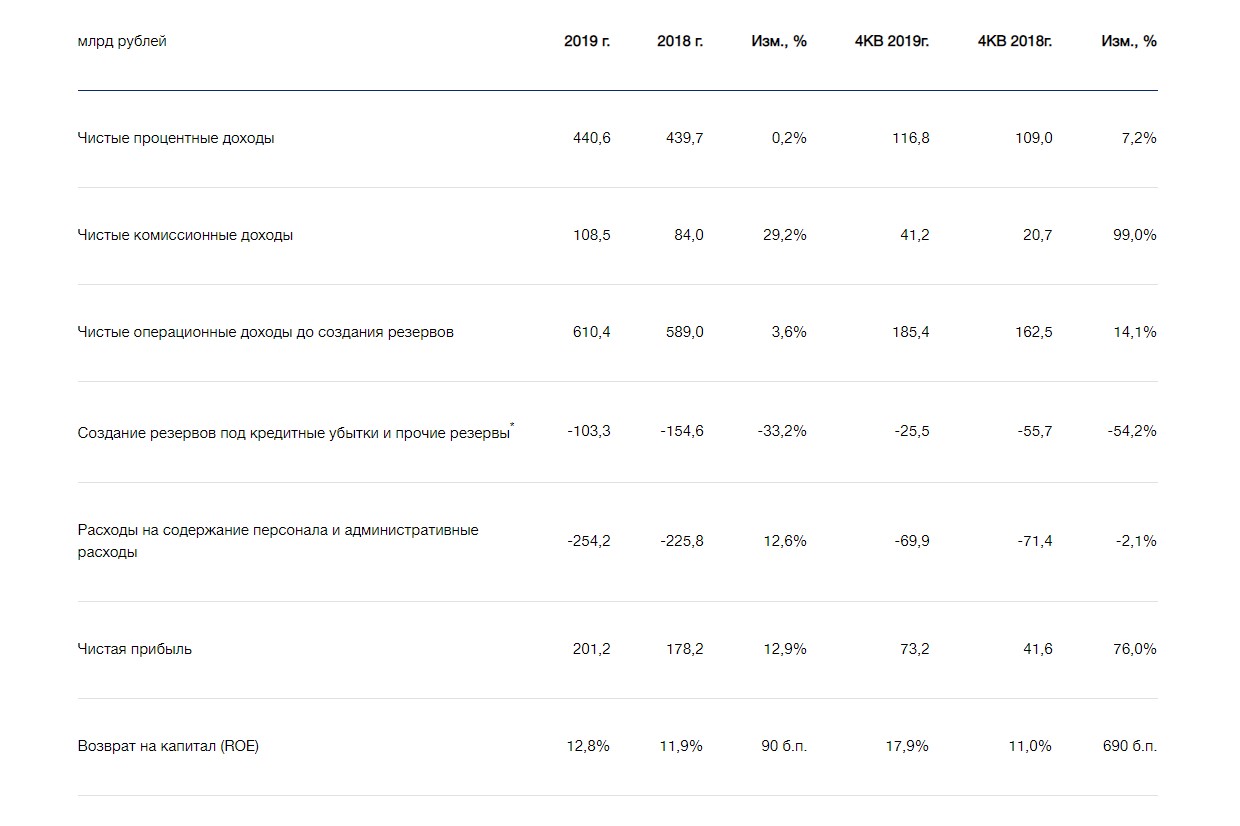

Перед тем как купить акции, первым делом необходимо ознакомиться с финансовыми показателями «ВТБ». Приведём основные финансовые и операционные результаты «ВТБ» по МСФО (международные стандарты финансовой отчётности) за 2019 г.

Доход компании делится на:

- чистые процентные доходы (ЧПД) — 440,6 млрд руб.;

- чистые комиссионные доходы (ЧКД) — 108,5 млрд руб.;

- чистые операционные доходы до создания резервов — 610,4 млрд руб.

ЧПД по итогам 2019 г. составили 440,6 млрд руб., что на 0,2% больше по сравнению с 2018 г. ЧКД показали хороший рост — 29,2% и составили 108,5 млрд руб.

Чистая прибыль «ВТБ» в 2019 г. выросла на 12,9% и составила 201,2 млрд руб.

Как купить акции «ВТБ» физическому лицу: инструкция

Получать доход от акций можно двумя способами:

- в виде дивидендов;

- за счёт разницы стоимости при покупке и продаже.

В обоих случаях с прибыли вычитается налог в размере 13%. Брокер, через которого открываются сделки, выступает налоговым агентом. Т. е. частному лицу нет необходимости заполнять декларацию и подавать её в налоговую службу — этим занимается брокер.

Рис. 2. Дневной график акций VTB (VTBR) за период с 01.08.2019 г. по 10.03.2020 г. Источник: ru.investing.com

Чтобы купить акции «ВТБ» и получать дивиденды, необходимо открыть брокерский счёт — это можно сделать онлайн, не выходя из дома. По ссылке вы найдёте подробную инструкцию.

Для совершения сделок можно воспользоваться как личным кабинетом, так и торговыми терминалами. Также можно скачать приложение «Открытие Брокер» из AppStore или Google Play и совершать те же самые операции на вашем смартфоне.

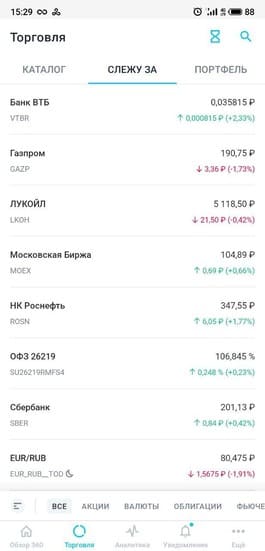

Ниже мы расскажем, как купить акции через приложение.

1. Зайти в приложение.

2. Перейти в раздел «Торговля».

3. Найти акции компании «ВТБ» через поиск по тикеру VTBR.

4. На вкладке инструмента доступны графики котировок за различные периоды, а также информация об инструменте: цена, объём торгов и размер лота.

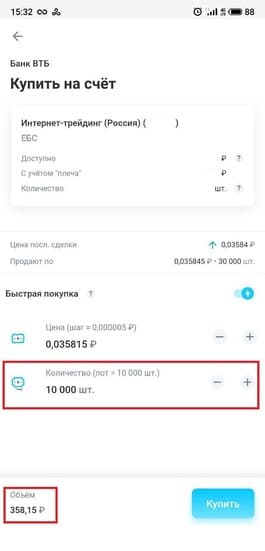

5. Нажать «Купить», ввести торговый пароль (если установлен) и перейти к оформлению сделки.

Акции можно приобрести по рыночной цене или по той, которую желает инвестор. Во втором случае необходимо указать цену покупки, и сделка будет совершена не сразу, а когда стоимость бумаги достигнет указанных значений.

При долгосрочном инвестировании с целью получения дивидендов нет необходимости отслеживать небольшие колебания котировок. Сделку можно совершить по рыночной цене. Для этого выберите пункт «Быстрая покупка».

6. Указать нужное количество акций. Ценные бумаги «ВТБ» торгуются целыми лотами по 10 000 шт., а значит, приобрести можно минимум один лот либо кратное количество — 20 000 шт., 30 000 шт. и т. д. Стоимость сделки рассчитывается сразу.

7. Снова нажать «Купить» и подтвердить покупку.

При возникновении каких-либо вопросов о торговле на бирже можно заполнить форму обратной связи в приложении или на сайте «Открытие Брокер», и с вами свяжутся специалисты.

Перспективность вложений в компанию

Акции «ВТБ» — это акции первого эшелона, одни из наиболее ликвидных ценных бумаг. Чистая прибыль компании за последний год возросла на 12,9% и составила 201,2 млрд руб. Согласно новой стратегии развития на ближайшие годы, которая была презентована «ВТБ» весной 2019 г., на выплату держателям акций компания направит 50% чистой прибыли. По мнению аналитиков, рост уровня дивидендных выплат способен ликвидировать недооценку активов.

Новая стратегия развития предполагает к 2022 г. выйти на прибыль, равную более 300 млрд руб. в год.

Что важно знать перед покупкой

Разобравшись, как и где купить акции «ВТБ», обратите внимание и на следующие аспекты.

-

Комиссия. При совершении сделки следует учитывать, что биржа и брокер взимают в свою пользу комиссию. Величина комиссии брокера зависит от конкретного тарифа, поэтому ещё на начальном этапе важно подобрать максимально выгодный тариф по приемлемой цене. Кроме того, учёт комиссии позволит рассчитать необходимую сумму депозита.

-

зарегистрированным в реестре номинальному держателю и доверительному управляющему — не позднее десяти дней с даты, на которую определяются имеющие право на выплату лица;

Приобретая ценные бумаги компании, имеющей единую стратегию развития и бренд, вы становитесь обладателем голубых фишек с большим потенциалом для роста. Чтобы как можно выгоднее купить акции «ВТБ», прямо сейчас подайте заявку через сервисы «Открытие Брокер» и станьте акционером одной из крупнейших финансовых компаний России.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

ВТБ Мои Инвестиции: анализ брокера, тарифы, обзор приложения

Банк ВТБ попал под эти санкции. Что важно знать:

Стоит ли открыть брокерский счет или ИИС в ВТБ Брокер в этом году? В данной статье мы рассмотрим тарифы на брокерское обслуживание, нюансы открытия счета, способы пополнения/снятия средств.

Брокер ВТБ считается неплохим вариантом, чтобы начать долгосрочное инвестирование, а также местом для открытия инвестиционного портфеля на фондовом рынке. Через приложение ВТБ мои инвестиции можно покупать на бирже ценные бумаги как отечественного, так и зарубежного типа. При этом покупку можно совершать на обычный брокерский счет, так и на ИИС. Клиентам сотрудничающим с ВТБ доступны акции на Мосбирже и зарубежных площадках, от облигаций до БПИФов. О каких особенностях сотрудничества нужно помнить, рассмотрим далее.

Открытие счета

Кроме классического варианта − похода в офис, открывать можно через интернет-банк или напрямую через ВТБ инвестиции. Процесс через приложение не сложный, все прошло без проблем. Единственное что доступ к СПб бирже был предоставлен не сразу, то есть доступ к покупке иностранных акций не закрыт. Нужно было позвонить в техническую поддержку, менеджер описал ситуацию и через день все работало.

Если верить ситуации и отзывам клиентов, открытие счета не всегда проходит гладко. И даже часто пользователям приходится посещать офис для открытия счета в ВТБ инвестициях. Для всех это не самый удобный вариант, кроме этого нужно отметить, что не все офис имеют возможность предоставлять такую услугу. ВТБ привилегии − это офисы, расположенные далеко не во всех районах городов, поэтому такой вариант практичный не для каждого клиента.

Важно брать во внимание, что дополнительные действия можно совершать исключительно через офис. Здесь даже в отличие от Сбербанка, Тинькофф, вы сможете не все опции совершать удаленно, нужен офис привилегия ВТБ. Квик бесплатный, но если он вам нужен, два раза минимум потребуется посетить офис.

Пополнение счета

Существует четыре варианта:

- ВТБ интернет-банк − если являетесь клиентом, в таком случае нет комиссионных издержек, деньги приходят быстро;

- межбанковский перевод, с другого банка. Комиссии нет, но перевод может занять до 3 рабочих дней;

- пополнение с карты любого банка через приложение. Есть комиссия;

- касса банка − валюта бесплатна в любых объемах, а в рублях до 30 тыс. рублей есть комиссия, свыше данной суммы комиссии нет.

Вывод средств

Сделать этого можно через ВТБ инвестиции кабинет. Потребуется указать счет, куда будут выводиться деньги, это могут быть внешние реквизиты. ВТБ пишет, что деньги приходят на счет, на следующий рабочий день до 18.00 по МСК, нужно брать в расчет режим торгов:

- акции, облигации торгуются в режиме Т+2;

- облигации федерального займа Т+1.

В приложении, когда вы продали активы, уже будет указана сумма, получена от продажи. Бирже нужно от 1 до 2 рабочих дней для завершения операции. Учтите это если вам нужно быстро вывести деньги. Также нужно обратить внимание, что если вы покупали или продавали валюту через брокерский счет, то если вы будете выводить сумму свыше 300 тыс. рублей может возникнуть комиссия 0,2%, но ее можно избежать, если деньги на брокерском счете отлежаться после совершения операции в течение 15 рабочих дней.

Когда есть счет в банке ВТБ и хотите обналичить средства, потребуется интернет-банк и карта ВТБ. Здесь есть момент − сотрудники банка будут рекомендовать мультикарту, комиссия за обслуживание 300 рублей в месяц, если вы пользовались картой. Но, можно оформить пакет услуг базовый, в рамках которого вам откроют три мастер счета в рублях, доллар, евро. И вы получите 1 бесплатную моментальную карту, по ней можно снимать наличные в банкоматах ВТБ, без комиссии лимит 100 тыс. рублей в день, и 600 тыс. в месяц, и также можно снимать через кассу, лимитов нет.

Доступные инструменты

Какие инструменты доступны через приложение ВТБ Инвестиции? Линейка широкая, кроме классических акций, облигаций можно купить еврооблигации (даже в евро), есть доступ к покупке акций через СПБ биржу, есть срочный рынок (фьючерсы, опционы), можно продавать валюту. Можно приобретать валюту не полным лотом, операция мгновенна, также можно делать прямой обмен евро на доллары. Еще можно покупать ETF и биржевые ПИФы непосредственно в валюте. Есть приложение стакан, доступны для выставления стопы и тейк-профит.

ИИС в ВТБ

С декабря 2019 года стало возможным покупать на ИИС иностранные активы, валюты. ВТБ не требует пополнять счет при открытии. Из преимуществ можно отметить перевод дивидендов на банковский счет, для того чтобы потом их забрасывать на ИИС, для повышения доходности. При закрытии ИИС можно переводить активы на брокерский счет.

Через приложение ВТБ предлагает подключить робоинвайзер от 1 тыс. долларов на счете. Портфель можно составить самостоятельно, учтите, что робоинвайзер работает с лета 2019 года, и отсутствует статистики по результативности.

ВТБ предлагает подключить услугу персонального советника. Услуга не всегда актуальна и эффективна. ВТБ двигает свои биржевые ПИФы, у брокера есть 5 штук, и продает без комиссионных издержек.

ВТБ инвестиции тарифы

По умолчанию всем присваивается новый тариф − мой онлайн. По которому комиссия брокера за сделки 0,05% от суммы. Комиссия биржи за сделки 0,01% от суммы, и комиссия за обслуживание 0 рублей ежемесячно. 150 рублей оплата возникает, если вы подаете заявки голосом или в офисе. Этот тариф считается самым адекватным приложением на рынке.

Следует понимать, что ВТБ поставил за цель увеличить клиентскую базу, поэтому привлекает выгодными тарифами.

Есть тариф инвестор стандарт, который подходит для тех, кто совершает редкие сделки, но на большие объемы. Комиссия пониже 0,04% за сделки, за сделки бирже 0.01% и 150 рублей в месяц, если была заключена минимум 1 сделка.

Третий тариф − профессиональный стандарт. Комиссия зависит от дневного оборота.

Минусы ВТБ

Теперь рассмотрим недостатки ВТБ инвестиции, о которых говорят пользователи.

- Открытие счета. Несмотря на то, что это крупный банк, сотрудники не обладают должным уровнем компетенции. Инфраструктура не самая мобильная, быстрая, поэтому есть существенные недостатки.

- Техническая поддержка работает сносно. Робот-чат работает некорректно.

Обзор приложения

По функционалу софт нормальный, если сравнивать с другими приложениями от брокеров. Рассмотрим функционал, портфель показывает текущий портфель, если кликнуть на кошелек, можно провести необходимую операцию: перевод, вывод/ввод.

Далее если кликнуть на значок валюты, можно пересчитать портфель в другом денежном эквиваленте. Кнопка с сообщением показывает историю всех уведомлений. Ключевой недостаток приложение − отсутствие информации о размере комиссии при проведении операции. Предстоит самостоятельно считать, это не самый удобный способ.

Касательно портфеля, если открыть фондовый рынок можно заметить какие именно инструменты лежат в нем. Есть валюта, активы: акции, облигации, ETF-фонды. Есть график выплаты купонов, что очень удобно. Далее если кликнуть на нижнее меню на лампочку, откроются идеи для инвестиций. При желании их можно отфильтровать. Будьте крайне аккуратными с идеями.

Далее значок чата, это виртуальный помощник. Лупа − это перечень доступных активов и котировок. Если нажать на три точки, здесь дополнительно откроются опции, настройки, подключение роботов, управление уведомлениями.

Если открыть акцию карточки, будет представлен график, в виде линейного, свечного. Не очень удобно, что ТФ по графику 1 год, больше историю посмотреть нельзя. Далее указывается секция, указывается стоимость текущая, изменяемая, все наглядно, история дивидендных выплат, есть палочка настроения трейдеров. Через настроение трейдеров можно перейти на стакан. В процессе покупки выставляйте не рыночную стоимость, а собственную. Если вы покупаете неликвидные инструменты, получается не самая выгодная цена операции.

Если коротко подбивать итог, можно сказать что ВТБ не самый худший вариант, но, несмотря на это, стремится, есть к чему. Приложение выполнено не самым идеальным образом, особенно если говорить о функционале и дизайне софта. При этом тарифные планы и условия сотрудничества неплохие.

Источник https://meta.ru/wiki/kak-otkryt-iis-v-vtb

Источник https://journal.open-broker.ru/investments/kak-kupit-akcii-vtb-chastnomu-licu/

Источник https://investfuture.ru/edu/articles/vtb-moi-investitsii-analiz-brokere-tarify-obzor-prilozhenija