10 лучших форекс-брокеров со счетами с нулевым (без) спредом

Вы хотите платить меньше торговых комиссий при инвестировании в валютные пары? – Тогда вам следует выбрать нулевой или нулевой спред Форекс Маклер. На этой странице мы покажем вам 10 лучших компаний, которые предлагают торговлю с начальным пунктом 0,1. Торговые сборы могут быть очень высокими, когда вы занимаетесь скальпингом или торговлей большими объемами. Выбрав один из наших рекомендуемых Брокеры Форекс вы можете сэкономить много денег. Кроме того, мы предоставим вам подробную информацию о торговле с нулевым спредом.

Смотрите список 10 лучших брокеров с нулевым спредом здесь:

Безопасные торговые сборы с помощью форекс-брокера с низким спредом

В целом, мы протестировали более 50 форекс-брокеров через 9 лет торгового времени и торговых сборов очень важно проверить. Большинство брокеров предлагают типы счетов на основе спреда, а некоторые дополнительно предлагают счет с нулевым спредом. Иногда вы можете переключаться между счетом со спредом или счетом с нулевым спредом. Если вы сделаете расчет между этими двумя типами счетов, вы всегда увидите, что счет с нулевым (без) спредом дешевле для вас. Меньшие торговые сборы принесут вам более высокую прибыль.

Смотрите мой видео обзор:

(Предупреждение о рисках: ваш капитал может быть в опасности)

Как на самом деле работает учетная запись без спреда?

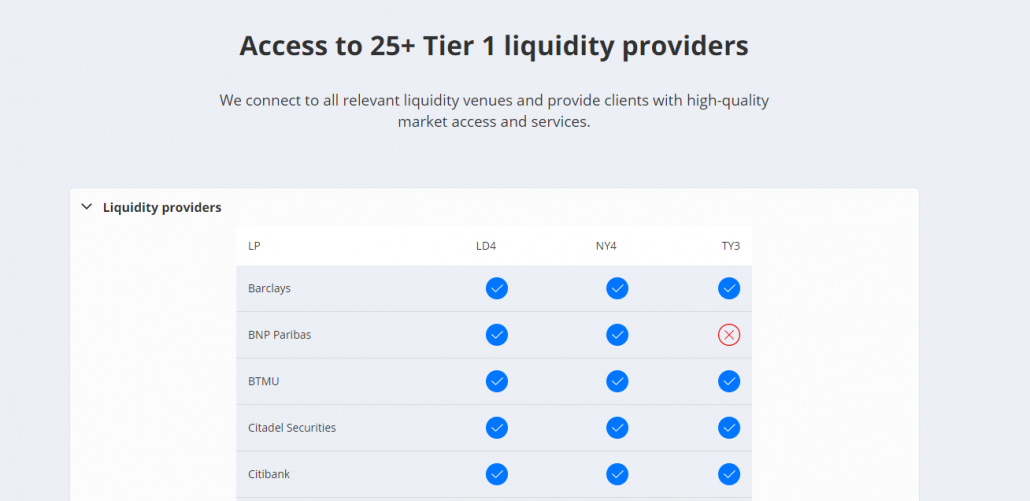

Далее мы покажем вам, как именно это работает за кулисами. Большинство форекс-брокеров получают ликвидность от «маркет-мейкера», называемого «поставщиком ликвидности», а некоторые компании делают это сами. Во всем мире есть крупные поставщики ликвидности, такие как банки (Goldman Sachs, Barclays, Citibank и другие). Эти банки предоставляют форекс-брокерам прямую рыночную ликвидность.

Заказы сопоставляются на «спот-рынке» и не торгуются на реальной фондовой бирже, такой как акции или фьючерсы.

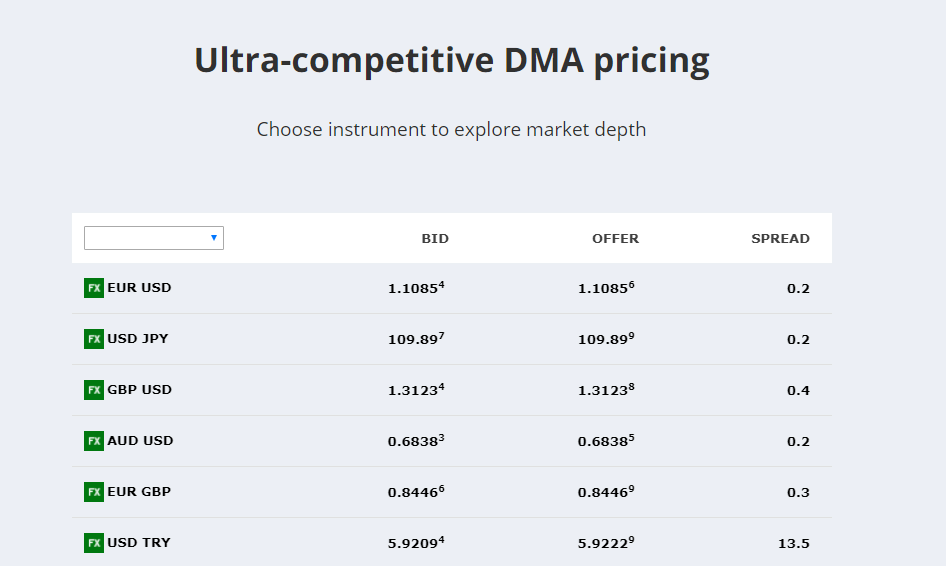

Получите прямые рыночные спреды

Со счетом с нулевым спредом вы получаете прямой доступ к рынку и реальные первоначальные цены. Большинство форекс-брокеров показывают вам ликвидность на торговой платформе. Вы можете увидеть глубину рынка и количество ликвидности. По нашему мнению, ни один спред-счет не является более прозрачным, чем спред-счет.

Посмотреть ликвидность рынка

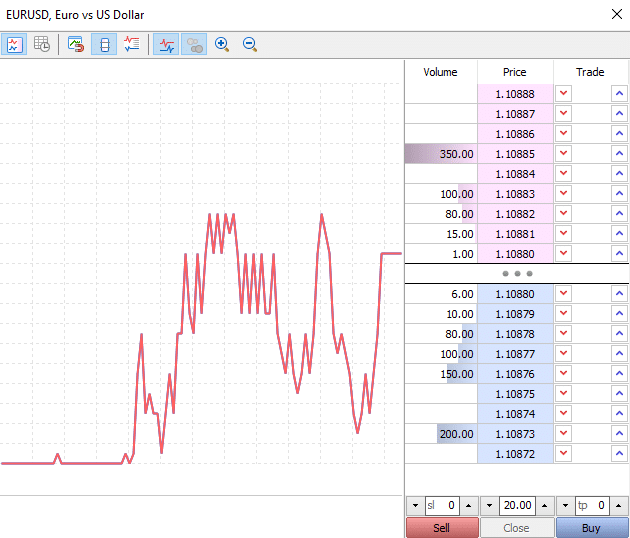

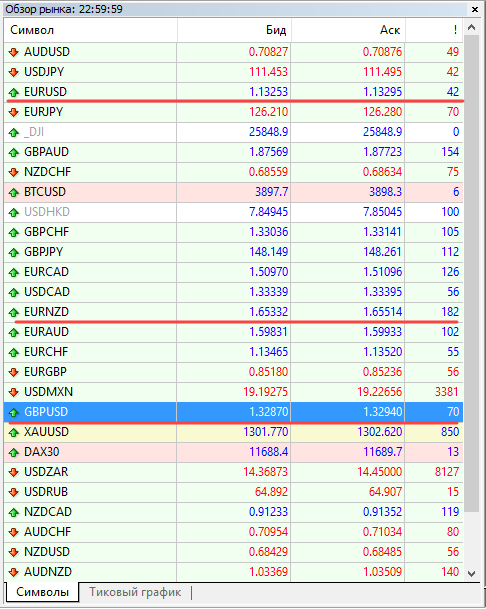

Самые безраспространенные брокеры ECN или Брокеры без дилинговых центров. Вы можете увидеть ликвидность рынка в своей торговой платформе. Самая популярная платформа — MetaTrader. Если вы нажмете «Стакан цен», вы увидите книгу ордеров (рисунок ниже).

На ценах вы видите лоты исходя из ликвидности. Ликвидность может меняться каждую миллисекунду. Мы не рекомендуем торговать по стратегиям стакана ордеров на рынке форекс, потому что цифры меняются слишком быстро.

(Предупреждение о рисках: ваш капитал может быть в опасности)

Отсутствие конфликта интересов

Конфликта интересов между форекс-брокером и трейдером нет. Неважно, проигрываете вы или выигрываете сделки. Брокер зарабатывает только на комиссиях. Успешные трейдеры приветствуются, потому что в долгосрочной перспективе брокер заработает больше денег. Вы можете быть уверены, что ваши средства и инвестиции в безопасности, когда брокер получил официальную лицензию дилера.

Будьте осторожны: во время рыночных событий может произойти проскальзывание.

Всегда будьте осторожны, торгуя на Форекс. Спреды в 0,0 пункта не являются фиксированными. На рыночных событиях может быть проскальзывание, и вы получите плохое исполнение. Это также относится к обычным счетам спреда. Это означает, что рынок слишком быстрый и низкая ликвидность. Многие трейдеры закрывают свои лимитные ордера, когда происходят рыночные новости. Так что ликвидность маленькая.

Мы не рекомендуем торговать на новостях рынка из-за высокого риска. Волатильность может быть очень высокой, а движения непредсказуемыми. Так что будьте осторожны, когда вы торгуете на форексе. Это не без риска. В экономическом календаре вы можете увидеть рыночные события для ваших валютных пар.

Вывод: вам следует использовать торговый счет форекс на 0,0 пипса.

На этой странице мы показали вам подробную информацию о счете с нулевым спредом для торговли на рынке Форекс. В настоящее время многие брокеры предлагают этот тип счета. Минимальный депозит отличается от брокера к брокеру. Иногда вам нужно инвестировать более $1,000 на свой счет, чтобы получить спред 0,0 пипса.

То форекс брокер зарабатывает деньги за счет дополнительной торговой комиссии, которую вы платите за каждую сделку. BDSwiss является исключением со счетом с ежемесячной оплатой. Комиссия зависит от вашей торговой платформы и торгового актива. Как видно из наших расчетов, вы можете сэкономить более 60% на торговых комиссиях, если перейдете на счет без спреда.

Работая с регулируемым брокером, вы можете быть уверены в отсутствии мошенничества или мошенничества. Компании, которые мы представляем на этой странице, проверены реальными деньгами. Чтобы поближе познакомиться с форекс-брокером, вы можете прочитать полные и подробные обзоры. Победитель явно Pepperstone, потому что комиссии самые низкие.

Смотрите наши обзоры 10 лучших счетов с нулевым спредом:

Счет с нулевым (без) спредом — лучший способ для трейдеров сэкономить на торговых комиссиях. Это дешевая торговля с прямой рыночной ликвидностью.

7 способов борьбы с проскальзыванием ордеров

Форекс трейдер Иван садится за компьютер. Открывает Metatrader и видит восходящий тренд по EURUSD. Недолго думая жмет заветную кнопочку Buy по цене 1.1515. Сделка открывается, но что видит Иван ? Сделка была открыта не по цене 1.1515, а по 1.1518!

Что же произошло? Злые происки брокера? Влияние заокеанских санкций? Вмешательство ФРС ? Нет, ничего подобного. Просто ваш ордер подвергся такому явлению как проскальзывание (slippage). Что это такое, почему возникает проскальзывание и как с этим бороться, вы узнаете ниже.

Что такое проскальзывание?

Проскальзывание (slippage) – это разница между ценой, по которой вы собирались заключить сделку, и ценой, по которой она на самом деле была исполнена.

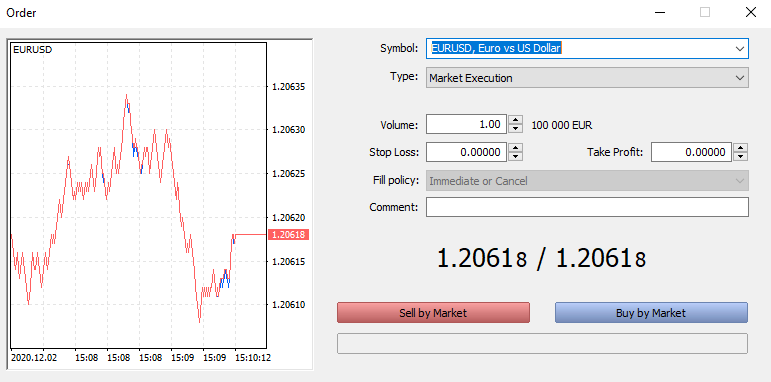

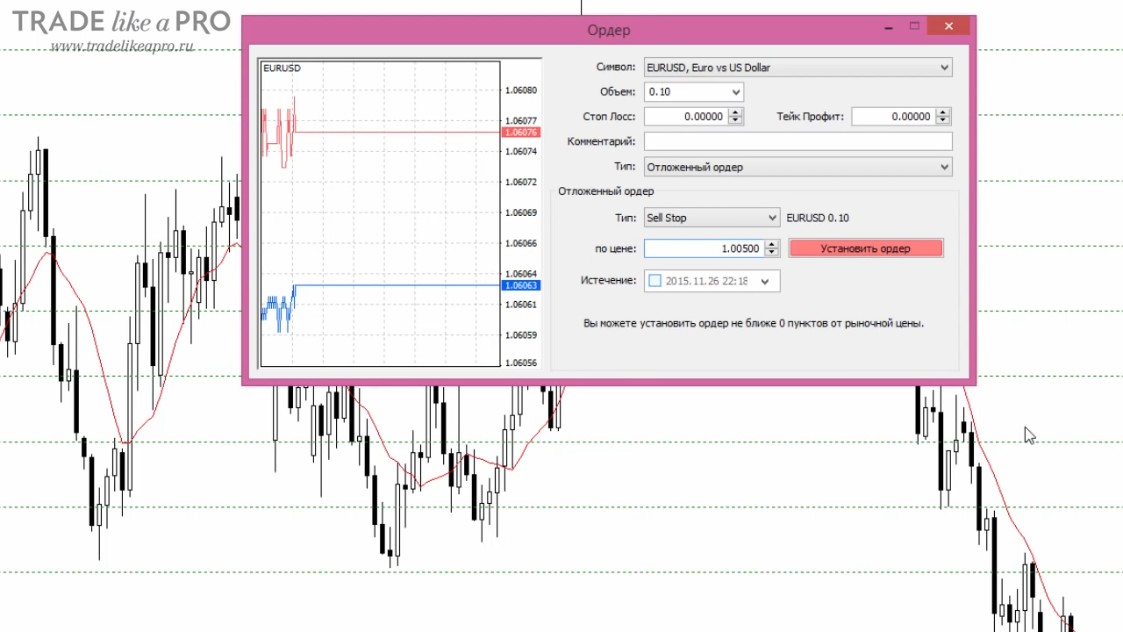

Допустим, вы видите возможность покупки по цене 1.0607:

Нажимаете кнопку “купить”, но при этом выходит так, что сделка исполнилась по цене 1.0610.

Разница между ценой, по которой мы покупали, и ценой, по которой сделка произошла, составляет 3 пункта. Эти 3 пункта, которые мы потеряли во время открытия позиции, и называются – проскальзыванием.

Проскальзывание может быть как положительным, когда ордер исполняется по более выгодной цене для вас, так и отрицательным, как в примере выше.

Примечательно, что стоп-лоссы и тейк-профиты могут так же проскальзывать и исполняться по цене несколько отличной от той, которую вы задавали при установке приказа.

Отложенные ордера также могут скользить, но при этом они имеют небольшие отличия, но об этом мы поговорим чуть ниже.

Теперь давайте попробуем разобраться с понятиями, которые многие очень часто путают и не до конца понимают.

Проскальзывание – это исполнение ордера по цене отличной от цены, указанной вами при установке ордера.

Реквота (requote) – это когда нет цены, по которой вы отправили свой запрос на исполнение ордера.

Представим, что появилось сообщение о новых ценах. Вы нажимаете кнопку покупки, а у вас возникает сообщение, что такой цены уже нет и предложение купить по новой цене. Это и называется реквотой.

С помощью установки параметров проскальзывания при торговле можно избежать реквот.

Проскальзывание – это хорошо или плохо?

Думаю, по ходу чтения статьи у многих возник логичный вопрос: “Проскальзывание – это плохо? Значит ли это, что мой брокер как-то хитрит и делает что-то плохое с моим счётом?”.

Наличие проскальзывания – это хорошо, потому что присутствует признак реальности рынка. Это подтверждает, что вы действительно торгуете на межбанке.

Как правило, проскальзывание присутствует на счетах типа ECN. То есть на счетах, которые выводятся на межбанк или выводятся хотя бы частично, что зависит от величины вашей позиции .

Если вы видите проскальзывание, то это не плохо и не хорошо. Это нормально.

Проскальзывание может быть на счетах рыночного типа: ECN, NDD, STP, но при этом оно может присутствовать и на счетах типа Standart.

Наличие проскальзывания – это нормальная ситуация, с которой можно и нужно работать.

Почему возникает проскальзывание?

Проскальзывание – это результат рыночного исполнения.

Рыночное исполнение – это очередь из ордеров, заявок на покупку и продажу.

Что же происходит, когда мы выставляем ордер на покупку?

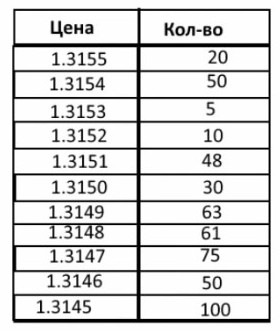

Давайте представим так называемый “стакан”.

Вы собираетесь взять позицию на покупку. На рынке присутствует следующее предложение, 100 лотов по цене 1.3145. А по цене 1.3146 есть 50 лотов. И так далее:

Допустим, мы хотим купить по цене 1.3146.

Нажимаем на кнопку покупки. Но так как мы не одни, то заявок на данную позицию может быть множество, и эти 50 лотов очень быстро расхватали другие покупатели.

Таким образом, из-за того что на рынке большой спрос на данную цену, для нас не осталось лота. Но брокер говорит нам, что это не беда. У нас есть новая цена 1.3147. И мы можем либо согласиться и приобрести лот по новой цене, либо, если у нас счёт с рыночным исполнением, согласятся за нас.

Таким образом, мы можем взять позицию по менее выгодной для нас цене 1.3147, но стоит помнить, что если лоты по данной цене так же распродадут, то нам поступит предложение с иной ценой, 1.3148, 1.3149 и так далее.

Проблемы с ликвидностью

Подобное наличие предложение и спроса обозначает присутствие, либо отсутствие ликвидности.

Поэтому первую причину проскальзывания можно обозначить, как Ликвидность.

В данном случае возможны несколько вариантов.

Представим, что размер ордера больше, чем верхний слой ликвидности. Возможно и то, что осталось очень мало ликвидности, либо у вас был запрошен какой-то очень большой по объему ордер.

Ваш приказ разделяется на части и направляется к нескольким поставщикам ликвидности брокера. В итоге трейдер получает средневзвешенную цену, которая может быть хуже или лучше цены, которую он указал. В такой ситуации ордер проскальзывает частично.

Если поставщик ликвидности присылает отказ исполнения, то возможно произошла задержка, и ваш приказ отсылался другому поставщику ликвидности. Прошло какое-то время, и рыночное предложение на желаемую вами цену ушло. Как итог, наличие другой цены и соответствующий отказ брокера в исполнении вашего приказа.

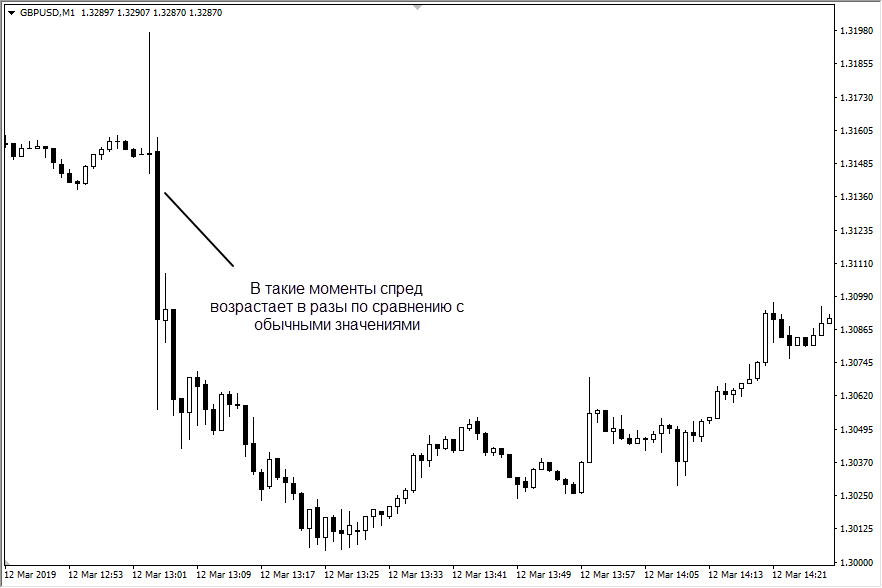

Очень часто во время выхода новостей происходит проблема с ликвидностью и ордера сильно скользят.

Почему это происходит? Многие банки и учреждения, которые выступают поставщиками ликвидности, покидают рынок, чтобы обезопасить себя от резких скачков цен и возможных убытков. В это же время расширяются спреды, так как брокеры хотят обезопасить себя от возможных убытков.

Именно поэтому во время выхода крупных новостей у трейдеров возникают проблемы. Спреды большие, проскальзывания сильные и заработать становится значительно сложнее.

Недостаточная ликвидность, также имеет место при торговле экзотическими валютными парами. К примеру с турецкими лирами, африканскими рэндами, или российскими рублями.

Те, кто торговал во время сильных скачков российской валюты, должны помнить некий период, когда очень многие брокеры просто отключали возможность торговли рублём. Всему причина – отсутствие ликвидности.

Технические Проблемы

Существует ещё одна причина проскальзывания – это Технические проблемы.

К ним относятся сетевые задержки между вашим торговым терминалом и сервером, агрегатором и поставщиками ликвидности, а так же банальная причина – слабый интернет.

В связи с этим хотелось бы рассказать вам про то, что особо крупные дельцы с Wall Street арендуют здания рядом с центром, чтобы как можно быстрее ордера доходили до торговых серверов, экономя при этом наималейшие доли секунды.

Для нас же вполне будет достаточно иметь быстрый и стабильный интернет. Ведь мы же живём очень далеко от западных серверов. И торговые сервера наших брокеров зачастую находятся за пределами России.

Как бороться с проскальзыванием?

В самом начале хочется сказать важную мысль. Бороться с проскальзыванием не нужно, но нужно с ним работать.

В первую очередь начнём с Технической части. Вам требуется хороший интернет. Помните, что проводное соединение, гораздо лучше и стабильнее, чем тот же Wi-Fi.

Когда начинаем работать в терминале, то стараемся отключать программы, которые используют сеть.

Если вы какой-то мега-скальпер, то для вас это наиболее актуально. Закрывайте различные программы типа торрентов, вайбера, скайпа, аськи и тому подобных. Нам требуется хорошее соединение, либо нахождение VPS-сервера поближе к вашему брокеру, если вы торгуете с помощью советников.

Если же вы не какой-то мега скальпер, то достаточно иметь хорошее и стабильное подключение к интернету.

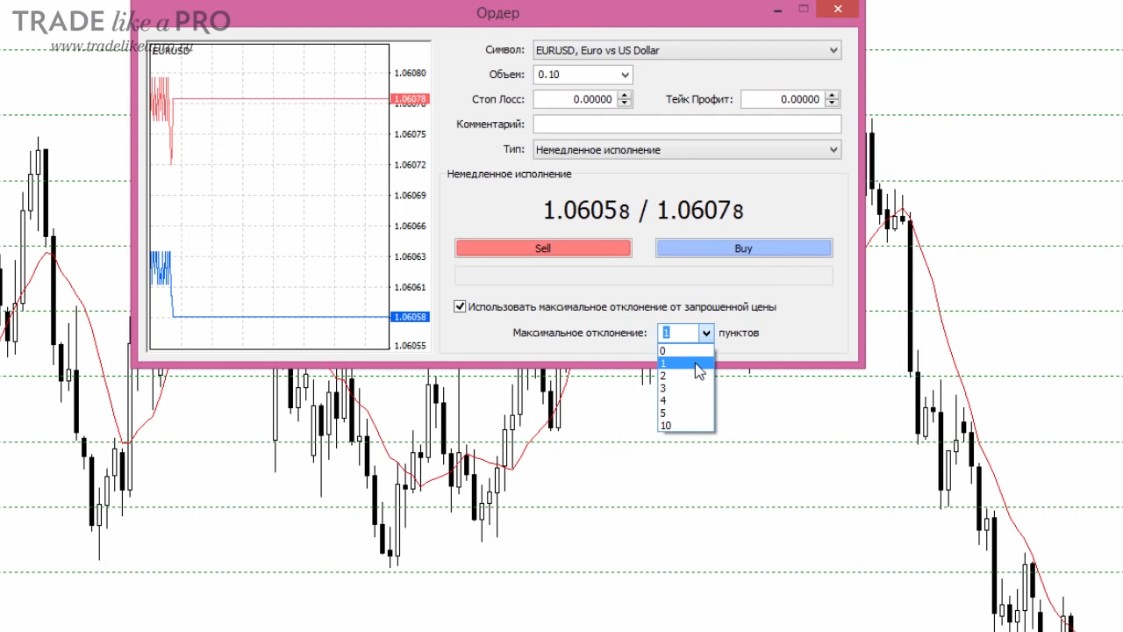

Вторым пунктом работы с проскальзыванием стоит отметить Настройки в МТ4.

Когда вы нажимаете на окно нового ордера, в нём есть параметр – “Использовать максимальное отклонение от запрошенной цены”:

Можно выбрать максимальное значение проскальзывания в пунктах, которое будет допускаться. По идее, если цена будет отличаться на большую величину чем установленна в данном параметре, то ордер не исполнится.

К сожалению, на практике это работает не всегда. Связанно это с техническими особенностями серверов брокеров и торговым терминалом Metatrader 4.

Вы должны понять, что данная настройка работает не всегда так, как мы этого хотим.

Аналогично, параметр проскальзывание (slippage) настраивается и в советниках.

Третий пункт – это Использование лимитных отложенных ордеров.

Как мы помним, есть несколько типов отложенных ордеров.

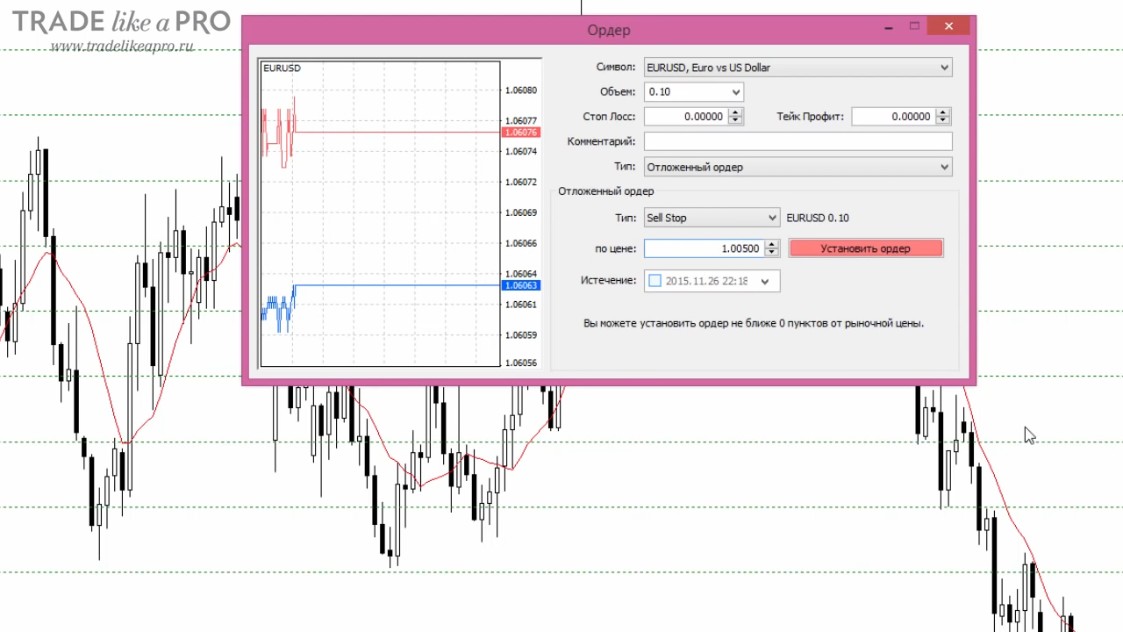

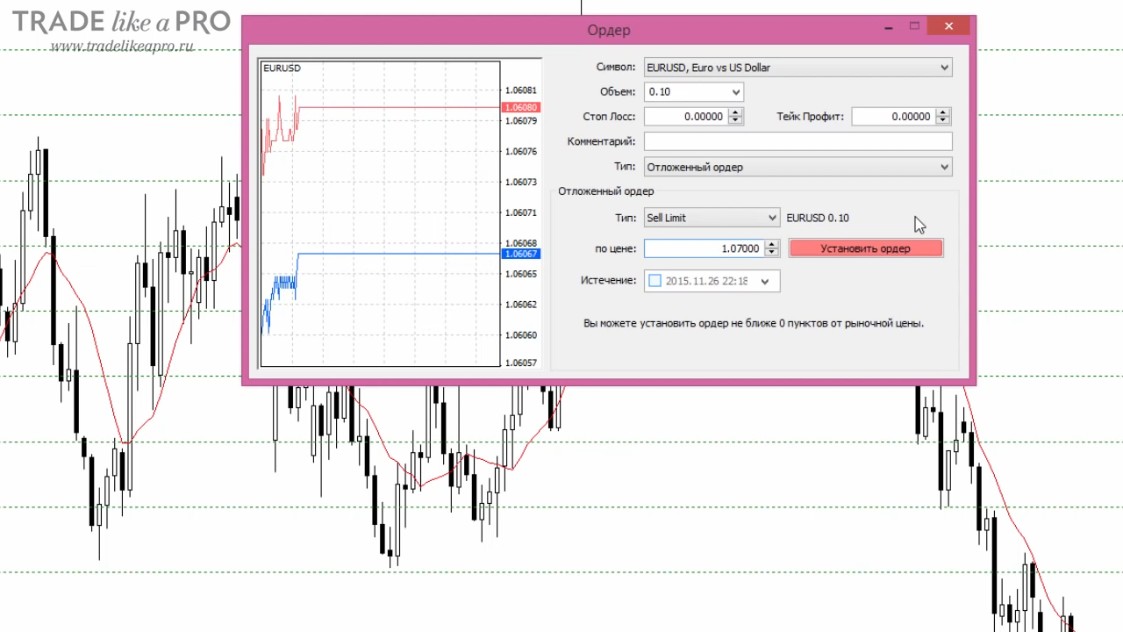

Это Buy stop/Sell stop и Buy limit/Sell limit. Вспомним, что отложенный ордер с окончанием Stop выставляется в расчете на пробой и активацию отложенного приказа, тогда как ордер с окончанием limit, выставляется с целью войти в рынок на откате по лучшей цене. Но существует принципиальная разница в исполнении Stop и limit ордеров.

При выставленном ордере, допустим Sell stop, он активируется фактически только в момент, когда цена до него дойдёт.

А если же мы выставляем Buy или Sell limit по цене, то ордер заранее отправляется на рынок и у него больше вероятности быть исполненным именно по той цене, которую мы указали.

Таким образом, ордера типа limit бронируют для нас определённую часть ликвидности, но при условии, что у вас тип счёта с выводом на межбанк.

Конечно, даже подобные ордера могут проскальзывать, но вероятность этого намного меньше, чем у рыночных и stop ордеров.

Четвёртый пункт – Торговля на высоких таймфреймах.

Если вы торгуете на таймфрейме М5, то проскальзывание в 1 пункт для вас заметно, но если же вы торгуете на дневных графиках, то проскальзывание в 5 пунктов какой-то большой погоды для вас не делает.

Поэтому можно с проблемой бороться, а можно просто исключить её и сделать несущественной, перейдя на более высокий таймфрейм.

Пятый пункт – Не торговать на новостях.

Я уже неоднократно упоминал, что проблема с ликвидностью возникает, как правило, на выходе различных новостей. Это и экономические данные, речи политиков и так далее.

Поэтому примерно за полчаса перед выходом новости и полчаса после её выхода мы стараемся не торговать. Так мы исключаем проблему с ликвидностью.

Шестой пункт – Сменить тип счёта/брокера.

Конечно, можно заменить своего брокера или изменить тип своего счёта, но если говорить честно, то это погоня за какой-то неосуществимой мечтой. И к тому же это обычно перекладывание ответственности за потери с себя любимого на брокера, исполнение, маркет-мейкеров, злодейку судьбу и так далее.

Поэтому к этому пункту стоит подходить со здравым умом и определенной долей скептицизма. Потому что если вы начнёте менять брокеров, типы счетов, то это может затянуться надолго и ни к чему, как правило, хорошему не приводит.

Седьмой пункт – Фильтр по волатильности.

Представим, что вы любите торговать активный рынок. Вы знаете, что среднее проскальзывание во время выхода новостей 10 пунктов. А средняя прибыль по таким сделкам у вас – 30 пунктов. Получается, что проскальзывание забирает у вас примерно 30% прибыли.

Допустим, вы торгуете часть новостей, но при этом знаете, что одни новости дают среднее движение в 30 пунктов, а другие дают среднее движение 60 пунктов.

Если вы будете брать сделки со средним движением в 60 пунктов, то проскальзывание будет съедать не 30%, а всего 17%.

Таким образом, используя новости только с высокой волатильностью, вы сможете снизить ущерб, наносимый вашей прибыли.

Аналогично, если вы знаете, что среднее проскальзывание при активном рынке, но без новостей 2 пункта. В этом случае можно торговать только в те дни, когда волатильность повышена, чтобы увеличить профит и уменьшить убытки, полученные от проскальзывания.

Заключение

В заключение хочется напомнить, что сегодня мы выяснили, что проскальзывание – это признак реальной рыночной торговли с соответствующим выводом ордеров на межбанк.

Бороться с этим не следует, а вот начать работать – пожалуй, стоит. Если вы торгуете на высоких таймфреймах, то проскальзывание не играет для вас большой роли.

Если же вы торгуете на небольших таймфреймах, то можно принять ряд мер, для того чтобы уменьшить проскальзывание:

Лучшие брокеры с небольшим спредом

Здравствуйте, дорогие друзья! Надеюсь, что вы взвешенно подошли к выбору компании, в которой собираетесь открыть счет. Результат торговли во многом зависит не только от ваших навыков, но и от условий работы. Брокеры с минимальным спредом – отличный вариант для внутридневных трейдеров, стиль которых предполагает заключение большого количества сделок. Для остальных этот критерий не настолько критичен при выборе, но внимание на него все же обратить стоит. Сегодня помимо перечня неплохих на мой взгляд компаний остановимся и на том, как спред влияет на торговлю.

Что такое spread и от чего он зависит

Новичкам обязательна к прочтению статья, что такое спред на рынке Форекс. В ней подробнее разбирали это понятие. Дублировать материал не буду, а коротко остановлюсь на ключевых моментах.

Под спредом понимается разница между ценами Ask (по ней вам продают валюту) и Bid (по ней у вас готовы активы выкупить). Брокер зарабатывает именно на этой разнице, потому его и не интересует результат по сделке. Свои несколько пунктов компания получает и на прибыльных, и на убыточных сделках клиентов.

Классификация

В зависимости от типа счета spread бывает:

- Фиксированным;

- Плавающим – по таким счетам взимается комиссия в зависимости от торгового оборота;

- Есть и промежуточный вариант – фиксированный с расширением. Большую часть времени разница между ценой покупки и продажи держится на одном уровне, но брокер оставляет за собой право расширить ее. Такое происходит, например, при выходе сильных новостей, даже на парах с низким спредом он резко возрастает.

Причина такого явления при взрывном росте волатильности заключается в том, что резко увеличивается дисбаланс между продавцами и покупателями. В примере на рисунке выше все массово бросились открывать короткие позиции, и предложения покупки (Бид-цены) на ближайших уровнях были выбраны очень быстро.

Показатели

В МТ4 вы уже убедились, что по некоторым парам разница между Bid и Ask отличается в разы. Разгадка этого явления кроется в ликвидности. Чем она выше, то есть торгуются большие объемы, тем ниже спред.

Для сравнения у Альпари на закрытии недели spread равен:

Во время работы европейских и американских бирж спред по этим парам ниже в 2-3 раза.

Влияние на торговлю

Напомню, что в зависимости от типа сделки брокер получает свою прибыль с вашей сделки:

- При покупках – в момент входа в рынок. Потому сделка и оказывается сразу в небольшом минусе.

- Когда продаёте – в момент закрытия сделки. Вы либо получаете немного меньший профит, либо чуть больший убыток.

Если говорить простыми словами, то на каждой сделке вы теряете несколько пунктов. И влияние этого эффекта на торговлю зависит от стиля работы.

Пример

Для наглядности рассмотрим ситуацию:

- Первый трейдер торгует спокойно со сроком удержания сделки порядка 1-3 дней.

- Второй агрессивно скальпирует, удерживая сделку открытой максимум до нескольких часов.

Разберемся, как на одной и той же валютной паре spread повлияет на итоговый результат.

В итоге за месяц первый трейдер заработает 20 х 80 х 0,7 – 40 – 0,3 х 20 х 30 = 900 п. Spread снизил итоговый профит примерно на 4,4%.

У скальпера ситуация другая. Итог за месяц 80 х 13 х 0,7 – 160 – 0,3 х 80 х 10 = 328 п. Спред снизил итоговый профит примерно на треть. Для простоты расчета использовали фиксированный spread, если бы применяли плавающий, результат был бы другим.

Простой результат

Промежуточный вывод следующий – чем интенсивнее ведется трейдинг, тем больше теряете на спреде. Именно поэтому скальперы и пипсовщики предпочитают работать на ECN-счетах, на которых spread исчисляется долями пункта. Комиссия рассчитывается в зависимости от объема и на итоговый результат так сильно не влияет.

Напомню также, что spread влияет на то, по какой цене исполняются TP, SL. Ранее публиковалась статья про стоп-лосс, в ней подробнее указаны правила работы со стоп ордером.

Как снизить влияние спреда на торговлю

Выделю несколько способов:

- Работать только по мажорам у брокера с минимальной разницей между ценами Бид и Аск;

- Ограничить время торговли европейской и американской сессиями;

- Подключить возврат спреда (рибейт). В рамках этой программы брокер регулярно компенсирует вам какую-то часть потерь. Встречается эта возможность не у всех компаний;

- Использовать счет, подходящий под стиль торговли. Для скальпинга подойдет вариант с плавающим спредом и комиссией за торговый оборот. Для средне- и долгосрочных ТС удобнее работать на обычных счетах;

- Подобрать брокера с минимальным спредом. По одной и той же паре этот показатель может отличаться кратно в разных компаниях.

Эти шаги я бы отнес к «оптимизации» торговли, не касающейся непосредственно стратегии. Они подойдут тем, кто уже научился прибыльно работать на Форекс.

Как отслеживать изменение спреда

Spread – величина непостоянная, меняется в течение суток. В торговом терминале отследить его можно:

Если сомневаетесь в том, что spread будет соответствовать заявленному, откройте мини-счет, пополните его на несколько долларов и попробуйте недельку поторговать. Заодно проверите насколько быстро исполняются заявки и нет ли манипуляций с котировками. Новичкам рекомендую пройти ликбез, как открыть центовый счет.

Открыть центовый счет в Exness

Помимо этого, есть специальные индикаторы, отслеживающие изменение спреда на истории. В тестере прогоните его на истории за несколько месяцев, станут видны периоды, когда spread увеличивался и на сколько пунктов.

Рекомендации по подбору типа счета

Обязательно соотносите стиль торговли и условия, предлагаемые брокером по разным счетам:

- Счета ECN с плавающим спредом – идеальный выбор для скальперов и пипсовщиков. Рекомендую выполнить такие же подсчеты, как мы делали выше. Оцените, какую часть вашей прибыли съедает spread. Комиссия же зависит от оборота, а не от интенсивности торговли. Потренируйтесь на учебном счете, убедитесь, что экономия может быть существенной. Ранее публиковался пост про демо-счёт – небольшое руководство для новичков.

- Фиксированный spread – подойдет тем, у кого цели по сделке составляют от 50-60 пунктов, а торговля ведется со средней интенсивностью.

Если работаете на таймфрейме от Н1, вероятнее всего spread слабо скажется на результатах торговли.

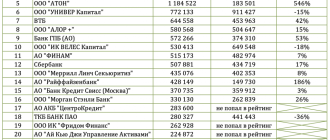

Лучшие брокеры с небольшим спредом

Детальный обзор каждой компании делать не буду, ограничимся разбором торговых условий.

Exness

В рейтингах брокер регулярно занимает первые места:

- Минимальный депозит зависит от типа счета. На ECN торговать можно с депозитом от $300, на аккаунте Classic – от $2000. Есть центовый и мини счета, где минимальный порог по депозиту отсутствует.

- Кредитное плечо привязано к балансу депозита. Меняется от 1:2 до 1:2000.

- Spread на ECN аккаунтах от 0 пипсов. Часто он все же нулю не равен, а колеблется в пределах 0,1-0,2 пункта.

- Есть CFD на криптовалюты.

Exness – на мой взгляд лучший брокер для торговли как на мажорах, так и на кроссах. Для тех, кому spread критичен, рекомендую ECN-счета. На них даже по таким кросс-курсам как EUR/GBP, GBP/CAD средний spread в пределах 2-3 пунктов.

Открыть счет в Exness с низкими спредами

FxPro

У FxPro торговые условия также неплохие:

- Не ограничивают клиентов по минимальному депозиту.

- В среднем spread равен 1,45 пипсов в МТ4, а в cTrader он примерно втрое ниже, но там взимается комиссия $45/$1 млн. оборота.

- Вариант с фиксированным спредом есть только для МТ4.

- Работать можно с валютными парами, контрактами на разницу, фьючерсами, сырьевыми товарами.

- Обещают большую часть заявок исполнить не более чем за 13 миллисекунд.

На российском рынке компания популярна, но по спреду все же уступает ECN счетам от Exness. Брокер подойдет тем, для кого критически важно время исполнения сделок.

Открой счет в FxPro

Just2Trade

- На Форекс спреды от 0 пунктов по мажорам. В реальности на ECN счетах он практически никогда 0 не равен: 0,1-0,3 пункта по мажорам и 2-4 пункта по кроссам. ECN Pro недоступен обычным трейдерам, минимальный депозит $100 000, а вот Standart и ECN – неплохой выбор от 100$ и 200$.

- Работать можно и на фондовом рынке. Причем у Just2Trade реализован единый ММА счет, с которого организован доступ к любой торговой площадке мира. Счет пополнить нужно как минимум на $200.

- Плечо на Форекс до 1:500.

- Есть демо-счет.

Just2Trade по спреду проигрывает Exness, держится на уровне с FxPro. Главная его особенность – работа на фондовом рынке. Как и Финам – это неплохой выбор для тех, кто работает с акциями.

Открыть счёт для рынка США на Just2Trade

Альпари

- Для малого капитала есть центовый счет. По ECN аккаунтам заявлен минимальный spread от 0 пипсов. Только на ECN доступны контракты на разницу на индексы, крипту, товары. По факту нулевой спред – лишь теоретическая возможность, даже по мажорам он держится на уровне 0,2-0,3 пунктов.

- Кредитное плечо 1:2-1:1000.

- Комиссия есть только на Pro ECN и ECN для МТ5. Она равна $16 за лот.

- По исполнению проигрывает Exness и FxPro.

Если работать хотите не только с валютными парами, то Альпари – не лучший выбор. Прочие инструменты доступны только на ECN счетах, а они не всем подойдут.

Открыть счет в Альпари

AMarkets

- Для ECN счетов депозит от $200, Standard и Fixed – от $100 (только для граждан РФ).

- Спред от 1,3 и 3 пипсов для Standard и Fixed счетов. На ECN – от 0 пунктов, но на практике такие значения не увидите.

- Комиссия только на ECN – до $20 за лот для Pro счетов. Для обычных ECN – $5.

Из неприятного отмечу небольшую дискриминацию по региональному признаку. Только для клиентов из РФ введен порог в $100 для Standard и Fixed счетов. Работать на бирже с акциями через AMarkets не получится, но, если планируете ограничиться только валютными парами и CFD, можете попробовать работать здесь.

Зарегистрировать счет в Amarkets

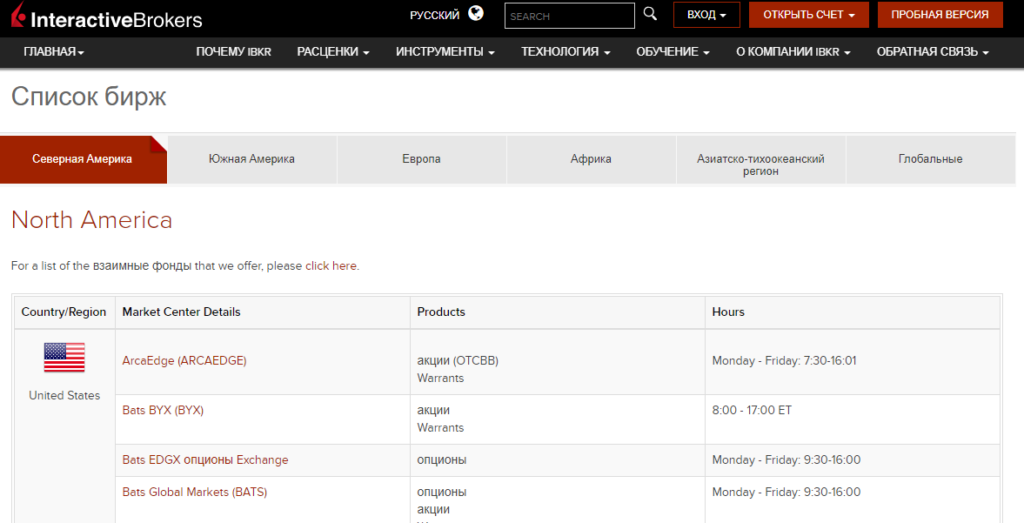

Interactive Brokers

- Клиенты в возрасте до 25 лет могут открыть счет от $3000, для прочих клиентов – $25 000 для дейтрейдинга и $10 000 для обычной торговли (срок удержания сделки больше суток).

- Помимо Европы и США работать можно и на площадках Африки, Азии. Можно купить акции большинства компаний мира.

- Кредитное плечо от 1:2 до 1:4 – в зависимости от актива.

- Доступны все инструменты фондового рынка.

Interactive Brokers не подойдет новичкам и тем, кто только начал стабильно зарабатывать. Это выбор тех, кто может позволить себе выделить как минимум 1-1,5 млн. рублей на депозит.

Создать счёт в Interactive brokers

Можно ли работать без spread?

Таких компаний не особо много. Форекс брокеры, работающие без спреда, заменяют его комиссией. Как пример приведу:

Гнаться за спредом в 0 пунктов особого смысла не вижу. Вполне достаточно, если на ECN брокер обеспечит spread в 0,1-0,3 пункта по мажорам на европейской и американской сессиях.

Резюме

Что такое спред и как он влияет на торговлю уже должен был уяснить каждый из вас. Ничего сложного в этом нет. Главное – подсчитать, сильно ли он влияет на результаты вашей торговли. Только за счет снижения спреда можно повысить КПД стратегии на 10-20% (речь идет о высокой частоте трейдинга).

Если вы уже торгуете у брокера с большим спредом, подумайте о том, чтобы сменить его. Описанные выше компании вполне подходят для того, чтобы открыть в них счет. Вопросы как обычно жду в комментариях. Не стесняйтесь уточнять оставшиеся непонятными моменты.

На этом вынужден с вами ненадолго попрощаться. Не забывайте подписываться на обновления блога, чтобы не пропустить выход новых материалов!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

Источник https://www.trusted-broker-reviews.com/ru/%D1%84%D0%BE%D1%80%D0%B5%D0%BA%D1%81-%D0%B1%D1%80%D0%BE%D0%BA%D0%B5%D1%80-%D0%BD%D1%83%D0%BB%D0%B5%D0%B2%D0%BE%D0%B9-%D1%81%D0%BF%D1%80%D0%B5%D0%B4/

Источник https://tlap.com/7-sposobov-proskalzyivaniem/

Источник https://guide-investor.com/foreks/low-spread-brokers/