Коммерческая ипотека в 2022 году

В связи с нестабильной ситуацией на финансовом рынке условия банков могут измениться.

Также на сайтах возможны перебои с доступом.

Популярные предложения по ипотеке в 2022 году

- Ипотека: от 4,9% годовых

- Сумма: от 600 тыс. руб. до 50 000 000 руб.

- Срок: до 30 лет

- Первоначальный взнос: от 15%

| Узнать условия |

- Ипотека: от 5,3%

- Сумма: от 500 тыс. до 50 млн руб.

- Срок: от 3 до 30 лет

- Первоначальный взнос: от 10%

| Узнать условия |

- Ипотека: от 6,3%

- Сумма: до 18 млн руб.

- Срок: до 30 лет

- Первоначальный взнос: от 15%

| Узнать условия |

Кредит на недвижимость берут не только для проживания, но и для работы. Особенно актуальны такие вещи для бизнесменов, которым не хочется постоянно платить за чужой офис. Подобные займы неофициально называют «коммерческая ипотека». Что она представляет собой в 2022 году, какие у нее условия и программы, «Комсомольской правде» рассказала старший партнер юридической компании «ЭЛКО профи» Елена Козина.

Условия коммерческой ипотеки

Елена выделяет несколько основных черт коммерческой ипотеки, которую еще называют «бизнес-ипотека»:

- заемщиком может быть коммерческое юридическое лицо или индивидуальный предприниматель;

- предметом коммерческой ипотеки может выступать недвижимость, используемая для предпринимательской деятельности, то есть нежилая (например, для размещения офисов, торговых, складских, производственных помещений, для сдачи в аренду и так далее);

- недвижимость будет находиться в залоге у банка, выдавшего кредит на ее приобретение, до момента завершения всех выплат по кредиту;

- в случае неисполнения или ненадлежащего исполнения заемщиком своих обязательств перед банком, банк будет вправе получить удовлетворение своих денежных требований к должнику из стоимости заложенного недвижимого имущества.

Какие банки выдают коммерческую ипотеку

Услуги по выделению займов на недвижимость для коммерческих целей предлагает большинство банков. Отличаются там разве что условия: процентная ставка, сумма кредита, его сроки, размер первоначального взноса и прочее.

К банкам, где есть коммерческая ипотека, относятся: Сбербанк, Россельхозбанк, Альфа-Банк, Росбанк, ЮниКредит банк и другие.

Требования банка к заемщикам

Как и в случае с условиями, здесь все зависит от того или иного банка. Требования могут относиться и к юридическим лицам, и к ИП.

Юридические лица, как правило, должны соответствовать следующим требованиям:

- срок государственной регистрации заемщика не менее 9 месяцев на дату подачи заявки на предоставление кредита;

- суммарная доля участия РФ, субъектов РФ, муниципальных образований, нерезидентов, общественных и религиозных организаций, благотворительных и иных фондов в уставном капитале — не более 25%;

- юридический адрес заемщика должен находиться в регионе присутствия банка;

- фактическое расположение заемщика (регион ведения бизнеса) должно находиться в регионе присутствия банка, но не далее 100 км от города присутствия.

- срок государственной регистрации заемщика в качестве ИП не менее 9 месяцев на дату подачи заявки на предоставление кредита;

- паспорт гражданина РФ;

- возраст — от 22 до 65 лет включительно;

- наличие номера телефона, использующегося в бизнесе (может совпадать с личным номером телефона заемщика);

- адрес регистрации заемщика должен находиться в регионе присутствия банка;

- фактическое расположение заемщика (регион ведения бизнеса) должно находиться в регионе присутствия банка, но не далее 100 км от города присутствия.

Требования банка к недвижимости

И снова речь идет об отдельно взятом банке. У каждого из них свои требования к недвижимости в рамках коммерческой ипотеки.

— Есть банки, которые кредитуют только приобретение помещений, предназначенных для размещения предприятий оптовой и розничной торговли (объектов общественного питания, магазинов, крытых рынков и других торговых предприятий, в помещениях которых осуществляется реализация товаров), а также помещений, занимаемых предприятиями, непосредственно оказывающими услуги бытового обслуживания населению (различные ателье, мастерские, комбинаты бытового обслуживания, бани, прачечные, фотографии, парикмахерские и т.п.), — объясняет Козина.

Общие требования к коммерческой недвижимости в большинстве своем выглядят так:

Ипотека для индивидуальных предпринимателей

Индивидуальным предпринимателям доступно оформление ипотеки, однако шансов на ее одобрение значительно меньше, чем у граждан, работающих по найму. Разбираемся, почему банки не так охотно выдают ипотеку индивидуальным предпринимателям, как ИП увеличить шансы на одобрение кредита, и какие для этого понадобятся документы.

Почему банки неохотно дают ипотеку ИП?

Основным требованием банка к заемщику для выдачи ипотеки является стабильный доход и возможность платить по кредиту. В отличие от граждан, работающих по найму, заработок индивидуальных предпринимателей (ИП) и самозанятых граждан зачастую связан с рядом независящих от них обстоятельств, например, спроса на продукцию или услуги, логистики, экономической ситуации в стране или в конкретной отрасли.

Также в отличие от граждан, работающих по найму, способных в случае потери работы быстро найти нового работодателя, предприниматель после закрытия бизнеса может долго испытывать финансовые трудности.

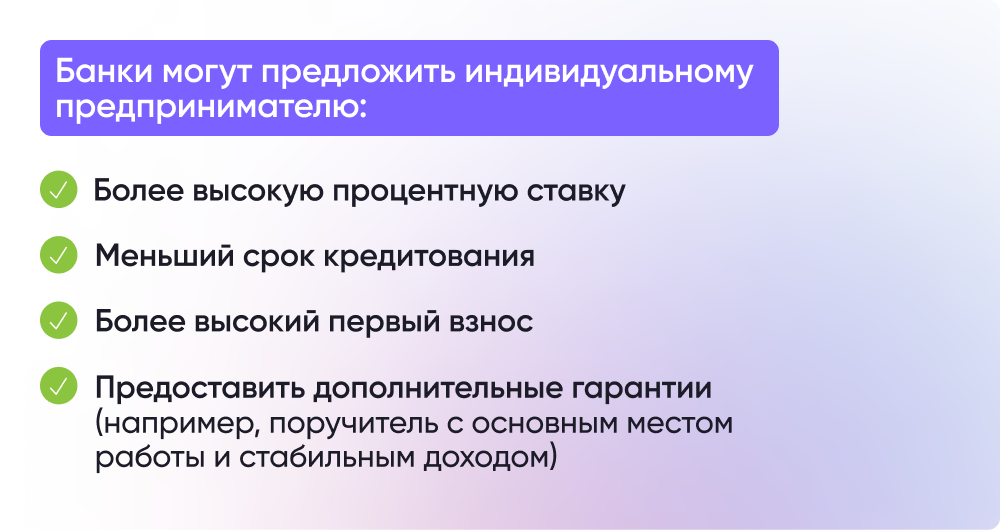

Поэтому банки менее охотно выдают ипотеку ИП, а в случае одобрения заявки могут изменить условия кредитования, например, обязать привлечь созаемщика или поручителя, увеличить процентную ставку или размер первоначального взноса.

Тем не менее предприниматели могут оформить ипотеку, а ее условия будут зависеть от кредитной истории ИП, срока ведения деятельности, системы налогообложения и ряда других факторов.

Какое жилье индивидуальные предприниматели могут приобрести в ипотеку?

Требования банка к приобретаемой в ипотеку недвижимости будут зависеть от программы кредитования. Согласно закону «Об ипотеке (залогу недвижимости)», индивидуальные предприниматели, как и граждане, работающие по найму, могут оформить ипотеку, в том числе, на:

- Покупку квартиры или дома по договору купли-продажи на первичном или вторичном рынке;

- Приобретение квартиры в строящемся доме по договору участия в долевом строительстве;

- Строительство частного дома;

- Покупку земельного участка для дальнейшего строительства на нем жилого дома.

Если предпринимателю нужно помещение для ведения бизнеса, то для этих целей банки предлагают коммерческую (бизнес) ипотеку

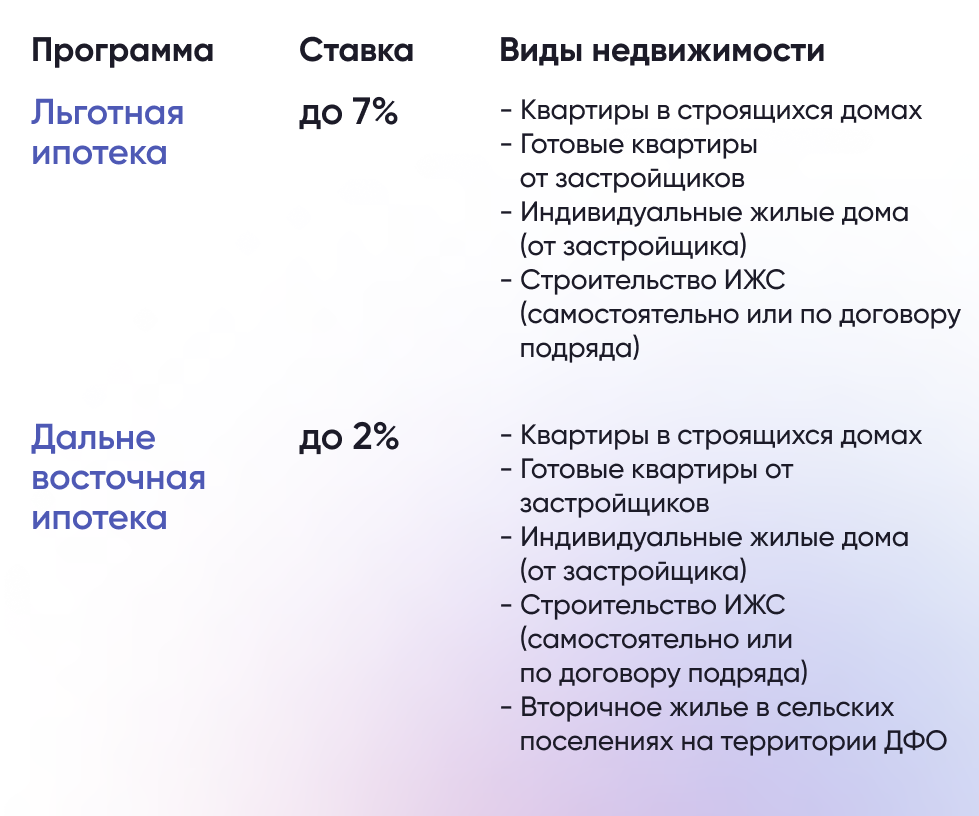

Может ли ИП воспользоваться господдержкой?

Да, если предприниматель соответствует критериям льготных программ, то ему доступна любая ипотека с господдержкой, в том числе:

Сколько средств ИП может взять в ипотеку?

Размер ипотеки будет зависеть от среднемесячного дохода предпринимателя. Банк может выдать как максимальную сумму кредита, доступную по конкретной программе, так и снизить ее размер, предложив ипотеку на индивидуальных условиях.

Какие требования банки предъявляют к ИП для получения ипотеки?

Банки для выдачи ипотеки, как правило, предъявляют к заемщику следующие требования:

- Возраст от 18 до 75 лет;

- Гражданство РФ;

- Постоянная или временная регистрация на территории РФ;

- Хорошая кредитная история;

- Уровень дохода, позволяющий оплачивать ежемесячные платежи.

В расчете платежеспособности и долговой нагрузки к предпринимателям предъявляются те же требования, что и к гражданам, работающим по найму. А именно: ежемесячный платеж не должен превышать 40-50% от дохода ИП.

При этом срок ведения деятельности должен составлять от 1 года, а в ряде случаев от 2 лет. Это связано со спецификой ИП в части финансовой отчетности. Индивидуальные предприниматели сдают налоговую отчетность не чаще одного раза в квартал, а иногда раз в год. Поэтому для подтверждения дохода необходимо больше времени, чем гражданам, работающим по найму.

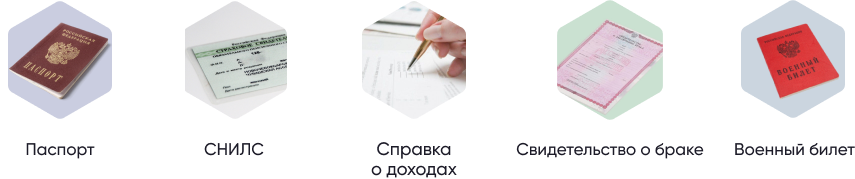

Какие документы нужны ИП для получения ипотеки?

Пакет документов для оформления ипотеки ИП включает в себя паспорт гражданина РФ, СНИЛС, документы о семейном положении (если состоит в браке), военный билет или приписное удостоверение (если предприниматель моложе 27 лет), а также ряд документов, подтверждающих доход и ведение предпринимательской деятельности.

Точный перечень лучше узнавать в конкретном банке. Он будет зависеть от системы налогообложения, по которой работает ИП, его сферы деятельности, наличия счета в конкретном банке и других факторов. Но в некоторых случаях ипотеку можно оформить без подтверждающих доходы и ведение деятельности документов.

Ипотека с подтверждением дохода

Чтобы подтвердить доход, предпринимателю нужно предоставить в банк следующие документы:

свидетельство о регистрации лица в качестве индивидуального предпринимателя (ИП) в Федеральной налоговой службе;

декларацию за последний налоговый период (если ИП сдает отчеты каждый квартал, то за последние 2 квартала);

лицензию на ведение деятельности, если законом предусмотрено лицензирование.

Особенности ипотеки для ИП на УСН

Индивидуальные предприниматели, работающие по упрощенной системе налогообложения (УСН), сдают декларацию о доходах не раз в год, а один раз в квартал. Это значительно повышает шансы на одобрение банком ипотеки.

В этом случае именно декларация станет основным документом для подтверждения доходов. К ней необходимо будет приложить уведомление о принятии документа налоговыми органами.

Ипотека без подтверждения дохода

Некоторые банки предлагают оформить ипотеку без подтверждения дохода по двум документам: паспорту и одному документу на выбор (СНИЛС, загранпаспорту и другим). Но для этого предпринимателю придется внести большой первоначальный взнос — от 40-50% стоимости недвижимости.

Какие банки выдают ипотеку индивидуальным предпринимателям?

Ипотеку для индивидуальных предпринимателей предлагает большинство крупных российских банков. Найти самые низкие ставки можно в разделе на нашем сайте «Ставки по ипотеке».

Как ИП увеличить шансы на одобрение ипотеки?

Индивидуальный предприниматель может повысить свои шансы на одобрение ипотеки, если:

Ипотека для ИП

Индивидуальным предпринимателям всегда сложно получать кредиты, особенно это касается ипотеки. Если кредит для бизнеса оформить — не проблема, то получить ссуду на себя как на физлицо уже не просто. Но на рынке есть банки, согласные выдавать ипотеки ИП, все они указаны ниже.

| Макс. сумма | 70 000 000 Р |

| Ставка | От 6,7% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 15% |

| Возраст | 21-70 лет |

| Решение | От 1 минуты |

| Макс. сумма | 20 000 000 Р |

| Ставка | От 12,74% |

| Срок кредита | До 25 лет |

| Первонач. взнос | От 5% |

| Возраст | 20-75 лет |

| Решение | 3-5 дней |

| Макс. сумма | 12 000 000 Р |

| Ставка | От 6,3% |

| Срок кредита | 3-30 лет |

| Первонач. взнос | От 15% |

| Возраст | 18-70 лет |

| Решение | За 2 минуты |

| Макс. сумма | 12 000 000 Р |

| Ставка | От 3.95% |

| Срок кредита | 3-35 лет |

| Первонач. взнос | От 15% |

| Возраст | 21-65 лет |

| Решение | 10 минут |

| Макс. сумма | 3 000 000 Р |

| Ставка | От 5,34% |

| Срок кредита | До 25 лет |

| Первонач. взнос | От 20% |

| Возраст | 20-75 лет |

| Решение | 3-5 дней |

| Макс. сумма | 70 000 000 Р |

| Ставка | От 11,49% |

| Срок кредита | До 30 лет |

| Первонач. взнос | Отсутствует |

| Возраст | 21-70 лет |

| Решение | От 1 минуты |

| Макс. сумма | 60 000 000 Р |

| Ставка | От 10,4% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 10% |

| Возраст | 21-75 лет |

| Решение | От 5 мин. |

| Макс. сумма | 100 000 000 Р |

| Ставка | От 9,9% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 0% |

| Возраст | 18-75 лет |

| Решение | 1 день |

| Макс. сумма | 12 000 000 Р |

| Ставка | От 0,1% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 15% |

| Возраст | 18-75 лет |

| Решение | 1 день |

| Макс. сумма | 30 000 000 Р |

| Ставка | От 6,3% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 15% |

| Возраст | 21-75 лет |

| Решение | От 5 мин. |

| Макс. сумма | 20 000 000 Р |

| Ставка | От 12,74% |

| Срок кредита | До 25 лет |

| Первонач. взнос | Отсутствует |

| Возраст | 20-75 лет |

| Решение | 3-5 дней |

| Макс. сумма | 60 000 000 Р |

| Ставка | От 5% |

| Срок кредита | До 30 лет |

| Первонач. взнос | Нет |

| Возраст | 21-75 лет |

| Решение | 5 минут |

Новости об ипотеке

Ипотеку для ИП выдают далеко не все банки с предложениями по жилищному кредитованию. Но мы облегчили вам задачу и собрали актуальные предложения на этой странице. Все подробности, процесс и условия выдачи — на Бробанк.ру.

- Почему банки не спешат выдавать ипотеку ИП

- Какие банки выдают ипотеки предпринимателям

- Что нужно для оформления ипотеки

- Какие ипотечные программы доступны ИП

- Порядок получения ИП

- Советы заемщикам

Почему банки не спешат выдавать ипотеку ИП

Индивидуальные предприниматели входят в рисковую категорию заемщиков. Бизнес может сегодня быть прибыльным, а завтра терпеть убытки. А банку нужен стабильный заемщик, который в течение долгих лет сможет без проблем погашать ссуду.

Банки вообще не особо настроены кредитовать представителей бизнеса, будь то ИП или собственники компаний. Для них разработаны линейки кредитов для бизнеса, есть коммерческая ипотека, а вот получить ссуду как физлицо крайне сложно.

Лучший для банка заемщик по программам для физических лиц — трудоустроенный гражданин, работающий на какую-то компанию. Такой клиент даже в случае потери работы быстро найдет нового работодателя. А вот ИП после закрытия бизнеса может долго испытывать серьезные финансовые проблемы.

Ипотеку по сути оформляет не индивидуальный предприниматель, а физическое лицо, источник дохода которого — собственный бизнес.

Какие банки выдают ипотеки предпринимателям

Найти ИП банк для оформления жилищного кредита сложно, многие вообще отказываются работать с этой категорией заемщиков по программам для физлиц. Но все же оформление не исключается.

Если банк выдает ипотеку предпринимателю, обычно он как-то компенсирует свои риски. Это может быть повышенный коэффициент к процентной ставке или требование предоставить повышенный первоначальный взнос.

Вероятность одобрения ипотеки для ИП ниже, чем при обращении простого трудоустроенного гражданина. Поэтому лучше выбрать сразу несколько банков и направить им запросы одновременно.

Вот банки, которые говорят о готовности выдавать ипотеку предпринимателям:

| Банк | Ставка | Требования |

| ДОМ.РФ | 7,8-9,2% | ведение бизнеса от 24 мес |

| Металлинвестбанк | 8,1-8,9% | ведение бизнеса от 12 мес если менее 24 плюс 0,5% к ставке |

| Абсолют Банк | 9,25% | ведение бизнеса от 12 мес |

| Уралсиб | 8,99-9,59% | на усмотрение банка |

| ТКБ | 8,79% | ведение бизнеса от 12 мес |

В таблице указаны процентные ставки с надбавками для ИП, актуальные на момент создания материала. Анализировались предложения по покупке недвижимости на вторичном рынке.

Что нужно для оформления ипотеки

Необходимо соответствовать всем требованиям банка к заемщику и собрать указанный им пакет документов. У каждого банка свои критерии, обычно перечень такой:

- достижение 21 года. Но в случае с ИП чем больше, тем выше доверие к заемщику;

- ведение бизнеса минимум 12 или 24 месяцев. И чем больше срок деятельности, тем выше лояльность банка;

- наличие стабильного источника дохода, что подтверждается документально.

Чаще всего банки просят предпринимателей предоставить последние налоговые декларации. И если ИП уходит от налогов, то это станет препятствием на пути к оформлению ссуды. В расчет берутся только официально подтвержденные доходы.

Если по итогу анализа платежеспособности будет видно, что бизнес нестабильный, уровень дохода от месяца к месяцу скачет, в выдаче ипотеки, скорее всего, будет отказано.

При оформлении любой ипотеки требуется первоначальный взнос — собственные деньги заемщика, которыми он может оплатить часть покупки. Обычно это минимум 15%, но для ИП планка может быть увеличена до 20-30%. Чем больше вы сделаете взнос, тем больше к вам будет доверия.

Какие ипотечные программы доступны ИП

Если банк готов работать с индивидуальным предпринимателем, значит, заемщику доступны все его ипотечные программы. Даже те, что выдаются с применением государственного субсидирования.

Что может купить ИП в ипотеку:

-

, как уже сданной, так и строящейся. В этом случае покупка возможна только через банк, который аккредитовал застройщика; недвижимости. Объект должен соответствовать требованиям банка; . Нужно смотреть требования к дому, территории его расположения;

- строительство частного дома. Не все банки практикуют выдачу таких кредитов, нужно уточнять информацию.

Если предприниматель желает приобрести помещение для ведения бизнеса, ему необходимо оформлять коммерческую ипотеку. Таких вариантов оформления гораздо больше. Но жилые объекты приобрести по этой программе нельзя.

Порядок получения ИП

Сам процесс оформления ипотечного кредита ничем не отличается от ситуации, когда ссуду получает простое физическое лицо. Единственная разница заключается в ином пакете документов о доходах.

Если вы планируете приобрести квартиру на вторичном рынке, ипотека для ИП выдается так:

- Выбрать банк, выдающий жилищные кредиты предпринимателям. Все банки из таблицы выше принимают заявки на ипотеку через интернет, что ускоряет процесс оформления.

- Заполните анкету на получение ипотеки. Нужно указать данные о себе, своем доходе, семейном положении. После отправляете заявку в банк.

- Решение может прийти автоматически за несколько минут. Или банк сообщит, что нужно ждать звонка специалиста для собеседования, тогда ответ будет дан после разговора.

- При одобрении ИП собирает необходимые документы и приносит их в офис банка для анализа. В течение 1-3 дней принимается решение о выдаче или отказе.

- При одобрении банк дает заемщику 60-90 дней на выбор подходящего для покупки объекта. После выбора квартиры нужно собрать документы на нее и передать в банк для проверки.

- Если объект подходит банку и не вызывает нареканий, сделка окончательно одобряется. Предприниматель подписывает договор и получает в Росреестре документ о собственности.

Купленная недвижимость обязательно страхуется каждый год, пока ссуда не будет выплачена. Также банк предложит личное страхование заемщика. От него можно отказаться, но тогда кредитор повысит ставку.

Советы заемщикам

Банки не горят желанием заключать договора с ИП, им часто отказывают в выдаче кредитов по программам для физических лиц. Поэтому дадим несколько советов, которые помогут повысить лояльность кредитора:

- если ИП еще нет двух лет, лучше немного подождать с оформлением. Новичкам часто отказывают;

- постарайтесь сделать как можно больший первоначальный взнос. Если сделаете 30-50%, уровень доверия к вам существенно возрастет;

- закройте все личные долги и долги, числящиеся за ИП. Проверьте себя на долги по базе ФССП, только потом подавайте заявку.

Вы можете обратиться сразу к нескольким банкам, тем самым серьезно повысив вероятность одобрения. Выберите 2-3 банка, выдающих ипотеку ИП, и направьте им запросы одновременно. Если придет одно одобрение — это хорошо. А если несколько — еще лучше, вы сможете выбрать лучшее предложение.

Частые вопросы

Можете. Если банк работает с ИП, значит, рассмотрит и собственника компании. Но вам также нужно будет документально доказывать доход.

Теоретически можно найти банк, выдающий ипотеку без справок и допускающий выдачу ссуды ИП. Но на практике к предпринимателю без справок доверия нет, поэтому в выдаче ипотеки ему откажут.

Банки, выдающие коммерческие ипотеки, указывают на требования к статусу объекта. Программа предполагает покупку недвижимости для бизнеса, жилые квартиры и дома по ней не купить.

Обычно достаточно паспорта предпринимателя и деклараций о доходах. Если в реестре ИП нет данных о предпринимателе, попросят предоставить ОГРН.

Банки закладывают в ставку свои риски. В итоге ипотека дорожает на 0,5-1% Можно сказать, что это плата ИП за возможность получить ипотечный кредит.

Ирина Русанова — высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Источник https://www.kp.ru/putevoditel/ipoteka/kommercheskaya-ipoteka/

Источник https://xn--h1alcedd.xn--d1aqf.xn--p1ai/instructions/ipoteka-dlya-individualnykh-predprinimateley/

Источник https://brobank.ru/ipoteka-dlya-ip/