Во что инвестируют богатые

Количество богатых людей в 2020 г. выросло во всем мире, и Россия не стала исключением. Что может предложить состоятельным клиентам сегмент доверительного управления?

Несмотря на мировой кризис, вызванный пандемией COVID-19, число долларовых миллиардеров за год выросло на 31,5% до 2755 человек, а их совокупное состояние увеличилось на 61,7% до $13,1 трлн, подсчитал Forbes в апреле 2021 г. Эта цифра сопоставима с ВВП Китая, который в 2020 г. составил $14,7 трлн, по данным Всемирного банка. В 2019 г. состояние 2153 долларовых миллиардеров превышало общий достаток 4,6 млрд людей, которые составляли 60% населения планеты, по данным международной организации Oxfam, изучающей проблему бедности во всем мире.

Благосостоянию ультрахайнетов (сверхсостоятельных людей, размер активов которых превышает $30 млн) в 2020 г. способствовали инвестиции в акции и недвижимость, отмечают аналитики Knight Frank в исследовании «Отчет о богатстве». «Диверсификация портфеля и долгосрочные инвестиционные стратегии, разработанные с учетом последних тенденций, например развития технологий, позволили компенсировать потери в одних областях за счет повышения прибыли в других, – говорится в исследовании. – Независимо от того, были ли средства вложены в разные классы активов или в активы, находящиеся в разных юрисдикциях, такой подход при грамотном планировании помог многим пережить кризисный период».

Богатые инвестируют все больше

Согласно расчетам Frank RG, в России число граждан с финансовыми активами от $1 млн (именно их компания относит к состоятельным) за последние пять лет выросло почти в 2 раза до 44 000 человек в 2020 г. Во время пандемии более половины VIP-клиентов частного банковского обслуживания (private banking) повысили свою инвестиционную активность: около 59% клиентов пополнили инвестиционные портфели, 53% увеличили количество инвестиционных операций, 19,8% стали больше инвестировать в рискованные инструменты, говорится в исследовании Frank RG (базируется на анкетировании более 500 клиентов private banking, проведенном в ноябре 2020 г. – мае 2021 г.).

Именно состоятельные граждане стали драйвером роста российского сегмента доверительного управления средствами физлиц в 2020 г., говорится в исследовании «Эксперт РА». При доверительном управлении собственник имущества или активов передает организации или частному лицу право распоряжаться ими, чтобы они приносили прибыль.

Богатые и знаменитые

Богатейшим человеком в мире в 2021 г. стал основатель интернет-компании Amazon Джефф Безос. Его состояние Forbes оценил в $177 млрд. На 2-м месте – основатель космической компании SpaceX и корпорации Tesla Илон Маск с состоянием в $151 млрд. Замыкает тройку лидеров президент компании и владелец бренда Louis Vuitton Бернар Арно – $150 млрд.

Так, прирост активов в премиальном сегменте доверительного управления в 2020 г. составил 168 млрд руб. по сравнению с 2019 г., тогда как прирост активов на индивидуальных инвестиционных счетах (ИИС) граждан – только 42 млрд руб., свидетельствуют данные «Эксперт РА». При этом количество ИИС в конце 2020 г. составило около 400 000 счетов, в то время как клиентская база в премиальном сегменте была в 40 раз меньше – 10 000 клиентов. Помимо этого массовый инвестор активно вкладывал в паевые инвестиционные фонды (ПИФ): по данным Банка России, общее число клиентов ПИФов в 2020 г. увеличилось почти в 3 раза по сравнению с 2019 г. и превысило 2,62 млн.

Поскольку количество граждан, имеющих сверхдоходы, ограниченно, рост премиального сегмента бизнеса управляющих компаний в большей степени происходит за счет роста среднего чека состоятельных клиентов, объясняет младший директор по банковским рейтингам «Эксперт РА» Анатолий Перфильев. Так, средний размер портфеля в премиальном сегменте среди топ-10 по количеству клиентов управляющих компаний увеличился в 2020 г. на 36,6% по сравнению с 2019 г. – до 68,3 млн руб., по данным «Эксперт РА».

Вовлеченность в принятие решений

Цифровизация финансовых услуг, которая позволяет клиентам получить доступ к своим активам в пару кликов, наряду с ростом финансовой грамотности способствуют тому, что клиенты все чаще хотят самостоятельно вникать в процесс формирования инвестиционного портфеля, говорит Наталия Кремлева, исполнительный директор отдела по работе с крупным частным капиталом УК «Сбер управление активами». «Происходит размывание границ того, как именно клиент может влиять на покупку и продажу активов, переданных в доверительное управление. Несмотря на то что мандат на управление активами передается доверительному управляющему, клиенты хотят все больше обсуждать с ним идеи, активно интересуются движением в рамках своего портфеля. И этот тренд усилился и стал еще более заметен на фоне повышения уровня информированности граждан об инструментах фондового рынка, с ростом цифровизации и распространенности платформ, дающих доступ к бирже», – объясняет она.

Свою роль играет и доступность аналитики – клиенты активно интересуются макроэкономикой, вникают в особенности тех или иных компаний и выпусков ценных бумаг и хотят участвовать в процессе выбора активов в портфель, продолжает Кремлева.

В 2021 г. уровень сервиса и возможность воспользоваться небанковскими консультациями стали для клиентов сегмента private banking менее значимыми, чем в предыдущие годы, говорится в исследовании Frank RG. Это произошло благодаря цифровизации, активному развитию digital-каналов, мобильных банковских приложений с автоматизированными процессами, а также тому, что клиенты могут самостоятельно производить ряд операций, включая инвестирование и торговлю на бирже, объясняют аналитики компании. «Также на результат могла повлиять пандемия – из-за ограничений клиенты не могли получать полноценный сервис, поэтому важность этого параметра при выборе private-банка для них снизилась, но эффект временный», – пишут эксперты Frank RG.

Индивидуальные предложения

Доверительное управление в сегменте private banking привлекает состоятельных граждан индивидуальным подходом к каждому клиенту, говорит президент Национальной ассоциации участников фондового рынка Алексей Тимофеев. «Им могут быть предложены уникальные портфели и активы, которые трудно сделать доступными для розничных клиентов», – отмечает Тимофеев.

Часто клиенты обращаются в УК «Сбер управление активами» с нетипичными задачами, которые требуют детальной проработки, признает Кремлева. Например, просят собрать портфель исключительно из отраслевых эмитентов, говорит она. Недавно клиент, будучи сам специалистом в области судостроения и судоходства, попросил сформировать портфель из бумаг конкретных компаний в этой сфере. Он обратился в УК, поскольку ему самому некогда следить за этими активами, объясняет Кремлева. Другой случай – на фоне продолжающейся пандемии и появления новых штаммов коронавируса один из клиентов попросил собрать ему портфель исключительно из бумаг фармацевтических компаний, производителей ПЦР-тестов и вакцин, добавляет она.

Один из популярных запросов состоятельных клиентов – открытие счета доверительного управления несовершеннолетнему, продолжает Кремлева. Для этого нужно получить разрешение органов опеки. И это зачастую нелегкая задача. «Родители, желающие сформировать портфель активов «на вырост» для своих несовершеннолетних детей и передать их в управление профессиональному управляющему, порой должны пройти целый квест в органах опеки со сбором документов и доказательств чистоты своих намерений», – объясняет она.

Осторожность к модным активам

Во время пандемии более 40% ультрахайнетов инвестировали в проекты по защите окружающей среды, социальной ответственности и корпоративному управлению (ESG) чаще, чем год назад, свидетельствуют результаты исследования Knight Frank «Отчет о богатстве» (оно базируется на опросе 600 частных банкиров, финансовых консультантов и семейных офисов, управляющих средствами клиентов-ультрахайнетов на общую сумму более $3,3 трлн по всему миру; опрос был проведен в 2020 г.). А 22% респондентов видят в подобных проектах большие возможности – это наиболее характерно для инвесторов из Великобритании, Австралии, Новой Зеландии и Северной Америки.

«Возможностей в этой сфере очень много, но и рисков не меньше. Более 61% респондентов считают, что у их клиентов недостаточно информации для оценки ESG-инвестиций. Это пытаются исправить целевая группа по раскрытию финансовой информации, связанной с климатом, а также другие организации, однако здесь есть над чем работать», – пишут аналитики Knight Frank.

Российские состоятельные клиенты относятся к теме инвестирования в ESG-активы с осторожностью. «Пока у нас ни разу не было истории, чтобы клиент попросил собрать портфель только из зеленых бумаг», – говорит Кремлева. Сам по себе характер ESG-проектов не означает более высокую доходность, напоминает Тимофеев.

При этом среди эмитентов зеленых бумаг на российском рынке есть привлекательные компании. Например, в начале ноября 2021 г. Сбербанк вышел на рынок зеленых облигаций с дебютным выпуском размером от 10 млрд руб. со сроком погашения два года. Ориентир по ставке купонов – около 8,8% годовых, что соответствует доходности к погашению около 9% годовых, объявляла компания. Кроме того, в проспект эмиссии было добавлено условие о том, что если эмитент направит средства не на финансирование зеленых проектов по строительству восьми солнечных электростанций, а на какие-то другие, то любой из инвесторов имеет право потребовать досрочного выкупа облигаций.

«Подобные проекты от привлекательных компаний с четкими и прозрачными условиями, конечно, пользуются спросом, но выпуски таких солидных эмитентов, как правило, интересны вне зависимости от их «экологичности», – заключает Кремлева.

Во что инвестируют богатые?

Согласно данным ежегодного отчёта о мировом благосостоянии международной консалтинговой компании Knight Frank, в 2021 г. богатым людям удалось значительно увеличить свой капитал относительно 2020 г., когда накопления оставались на прежнем уровне. По итогам прошлого года численность самых богатых людей в мире выросла на 9,3%, в России и странах СНГ количество состоятельных людей стало больше на 11,2%.

Предлагаем рассмотреть основные данные отчёта: как в динамике растёт число богатых людей в России и по всему миру, каковы прогнозы на ближайшие пять лет и какие активы выбирают самые состоятельные люди планеты.

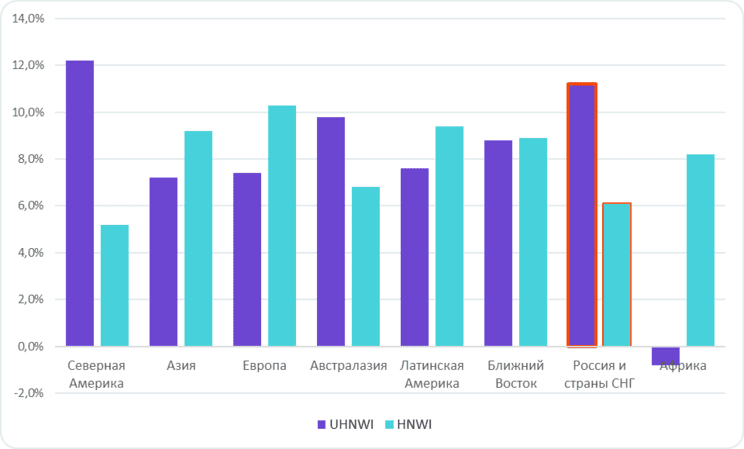

Глобальное распределение богатства в 2021 году

В 2021 г. был зафиксирован значительный рост уровня благосостояния, который практически не менялся за последние несколько лет. Если в 2020 г. по отношению к 2019 г. количество ультрахайнетов выросло всего на 2,4%, то в 2021 г. увеличение составило 9,3% относительно 2020 г., а число хайнетов поднялось на 7,8%.

Ультрахайнеты (UHNWI — Ultra High Net Worth Individuals) — люди с капиталом 30 млн долл. и выше.

Хайнеты (HNWI — High Net Worth Individuals) — люди с капиталом от 1 до 30 млн долл.

Существенный рост ультрахайнетов зафиксирован в Северной Америке (12,2%), в России и странах СНГ (11,2%), а также в Австралазии (9,8%).

Австралазия — регион, который включает Австралию, Новую Гвинею, Новую Зеландию и прилегающие к ним острова Тихого океана.

Практически все регионы продемонстрировали увеличение числа сверхсостоятельных людей в 2021 г., кроме Африки, где падение составило 0,8%. Однако число состоятельных людей (HNWI) в этом регионе, напротив, выросло на 8,2%.

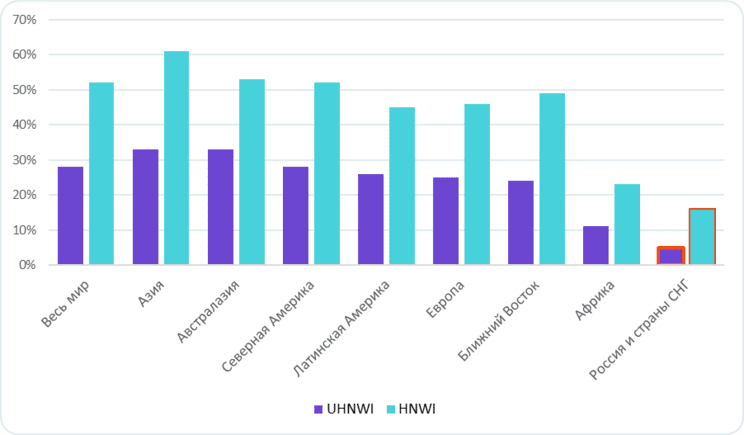

Изменение количества ультрахайнетов (UHNWI) и хайнетов (HNWI) в каждом регионе в 2020–2021 гг., %

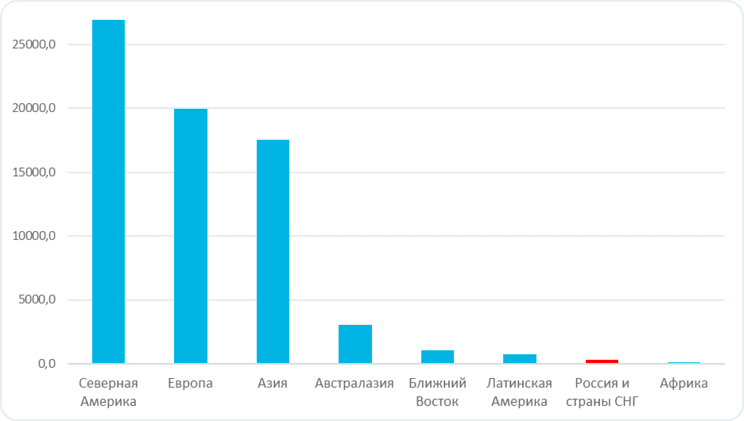

По данным отчёта Knight Frank, в мире насчитывалось более 69 млн состоятельных людей. Больше всего богатых находится в Северной Америке (27 млн чел.), Европе (20 млн чел.) и Азии (17,5 млн чел.).

В России и странах СНГ всего 334 тыс. состоятельных людей.

Количество хайнетов (HNWI) в каждом регионе в 2021 г., тыс. чел.

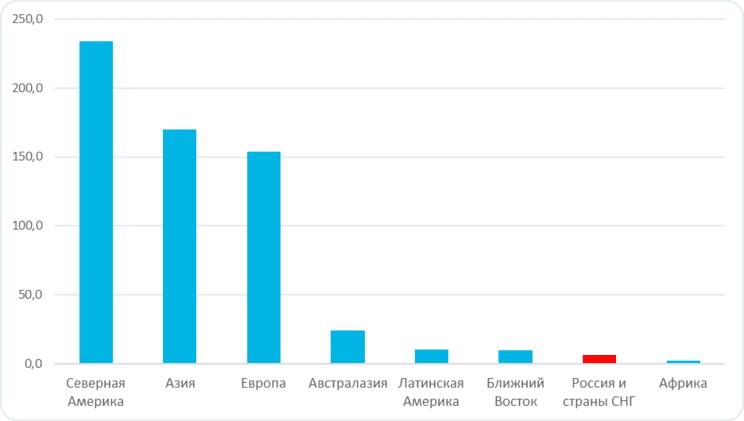

В 2021 г. в мире насчитывалось более 610 тыс. ультрасостоятельных людей. Больше всего сверхбогатых находится в Северной Америке (233,6 тыс. чел.), Азии (169,9 тыс. чел.) и Европе (154 тыс. чел.). В России и странах СНГ — 6,5 тыс. человек.

Количество ультрахайнетов (UHNWI) в каждом регионе в 2021 г., тыс. чел.

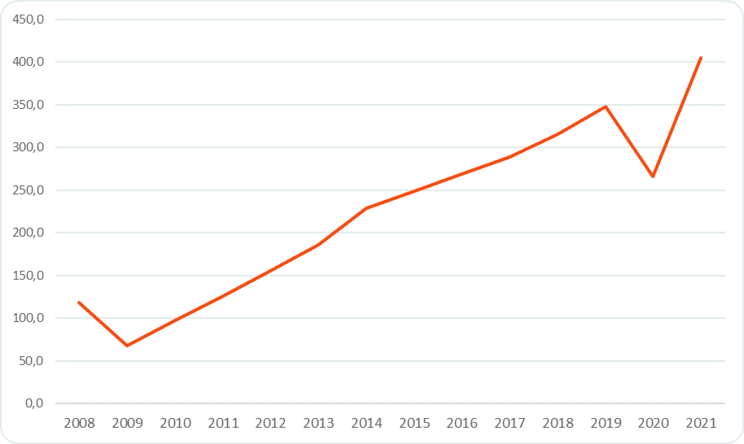

Во что инвестировали самые состоятельные люди планеты в 2021 году?

Сбережения, накопленные в течение 2020 г., позволили значительно нарастить уровень инвестиций в 2021 г. Несмотря на ограничительные меры из-за пандемии коронавируса и сохраняющуюся экономическую неопределённость, в 2021 г. частные инвесторы вложили в коммерческую недвижимость на 52% больше, чем в 2020 г., что составило около 405 млрд долл. Кроме того, этот показатель на 38% превысил средний пятилетний объём до пандемии.

Общий объём инвестиций частного капитала в коммерческую недвижимость с 2008 г., млрд долл.

Согласно итогам 2021 г., лидерами по доходам среди ультрабогатых людей стали США, Великобритания, Франция, Япония и Китай. На это повлиял рост фондового рынка (французский CAC 40 вырос примерно на 30%, американский S&P 500 — на 25%, британский FTSE 250 — на 15%).

Кроме недвижимости и фондового рынка, в 2021 г. инвесторы охотно вкладывали свой капитал в предметы роскоши, криптовалюту (по данным Knight Frank, около 18% ультрахайнетов владеют криптовалютой), NFT (11% состоятельных людей инвестируют в арт-индустрию), ESG-инвестирование.

На фоне рекордно высокой инфляции в Великобритании, США и странах ЕС эксперты Knight Frank полагают, что многие инвесторы и в 2022 г. продолжат вкладывать средства в недвижимость, рассматривая её как средство защиты от инфляции.

Десять угроз и возможностей, которые влияют на благосостояние

По данным Knight Frank, инвесторы выделяют следующие виды рисков, на которые обращают внимание при вложении своего капитала:

-

41% опрошенных относит к существенным рискам инфляцию;

Также инвесторы выделяют следующие виды возможностей для выгодного вложения своих финансовых активов:

-

61% опрошенных считают, что разбогатеть помогут новые цифровые технологии;

Прогноз динамики благосостояния в мире

По мнению экспертов Knight Frank, после окончания пандемии и восстановления экономической активности богатство состоятельных людей в мире по итогам 2022 г. увеличится. В ближайшие пять лет число состоятельных людей вырастет на 52%, а сверхсостоятельных — на 28%. За десять лет (с 2016 г. по 2026 г.) количество ультрабогатых людей удвоится — с 348,4 тыс. человек до 783,7 тыс.

Как может увеличиться число ультрахайнетов (UHNWI) и хайнетов (HNWI) по регионам в 2021–2026 гг., %

Knight Frank прогнозирует, что к 2026 г. Азия превзойдёт Европу и станет вторым по величине региональным центром мирового богатства. Существенный рост числа состоятельных людей произойдёт во многих азиатских странах. Например, в Сингапуре за пять лет он может составить 268%. Ещё одним перспективным регионом по количеству богатых людей может стать Австралазия.

В России и странах СНГ прогнозируется увеличение ультрахайнетов за пять лет на 5%.

Рост благосостояния в ближайшие годы будет обусловлен лёгкостью инвестирования за счёт развития инноваций и цифровых технологий, которые заметно упрощают этот процесс.

Однако продолжающийся рост сверхбогатых людей может привести к ещё большему разрыву в неравенстве доходов не только внутри регионов, но и между регионами. К примеру, среди отстающих может оказаться Африка, где достаточно низкий уровень благосостояния.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Портрет миллионера. Куда инвестируют состоятельные русские

Отличительная черта российских состоятельных инвесторов — предпринимательский дух и большой интерес к риску. Выходцы из бывшего Советского Союза склонны к новым идеям, среди них очень популярны любые инновационные проекты, они рассчитывают на большую доходность. При этом поведение российских миллионеров постоянно меняется. Еще 10 лет назад многие из них не инвестировали свободные средства в ценные бумаги. Сегодня абсолютно все если еще не инвестируют, то по крайней мере задумываются о такой возможности. Влияют на поведение и новые внешние условия. Санкции, особое отношение иностранных банков к российским клиентам, да и в целом напряженная геополитическая обстановка — все это заставляет владельцев капитала правильно структурировать активы, декларировать доходы и счета, отказываться, несмотря на более высокие издержки, от использования ненадежных контрагентов.

Сейчас в России, по данным Global Wealth Report от Credit Suisse, 132 000 долларовых миллионеров. Julius Baer вместе с Центром управления благосостоянием и филантропии «Сколково» насчитали немного больше — 150 000, или 0,1% населения страны.

Условно всех состоятельных людей можно разделить на топ-менеджеров и собственников бизнеса. У них зачастую разные потребности, предпочтения и требования.

Управленцам высшего звена, работающим в крупных российских или международных структурах, чаще всего нужно помочь сформировать портфель, соответствующий их долгосрочным целям, их надо периодически снабжать уникальными, не похожими на предложения других домов идеями, а также решать вопросы защиты состояния и его наследования. По сути, это управление капиталом семьи с учетом интересов каждого ее представителя.

Владельцев компаний интересуют не только личные инвестиции, чаще им нужна помощь с бизнесом: например, привлечение долгового финансирования, повышение инвестиционной привлекательности их компании, хеджирование валютных рисков и даже организация программы долгосрочной мотивации для сотрудников. Причем это не всегда реальное участие инвестдома в сделке — иногда нужно организовать контакт с правильными контрагентами, встречу с профильными аналитиками или экспертами из других отраслей, которые помогут принять то или иное решение.

Кроме того, крайне востребован весь комплекс возможностей по использованию того, что швейцарцы называют ломбардным кредитованием. Личный портфель ценных бумаг акционера очень часто необходимо использовать для привлечения краткосрочной ликвидности на два-три месяца. Многим нужен этот мостик между личными и корпоративными делами.

Обеспеченных людей больше в Москве, Санкт-Петербурге и городах-миллионниках, но при этом в каждом регионе есть своя бизнес-элита. Так сложилось, что чем дальше от столицы, тем меньше внимания частных банкиров получают состоятельные семьи. При этом потребность в финансовых консультациях (особенно в информационном потоке) только возрастает. Возникают даже ситуации, когда обладатели состояния просят консультантов пообщаться с их взрослыми детьми, поговорить с ними об образовании, профессии, развитии.

Российских миллионеров все чаще интересуют вопросы наследования. В нашей стране большинство владельцев капитала — в первом поколении. Миллионеры начинают интересоваться российским и иностранным законодательством: как прописать выгодоприобретателей, какие и где придется заплатить налоги, как передать капитал и при этом обезопасить наследника, на которого внезапно свалилось состояние.

Подход состоятельных россиян к инвестированию за последние несколько лет стал более осознанным, взвешенным и требовательным. В период высоких ставок по депозитам в российских банках людям не нужно было выбирать между надежностью и доходностью. Еще три года назад понятия риск-профиля для большинства инвесторов вообще не существовало, потому что они не покупали ценные бумаги. Зачем, если госбанк давал 6–7% годовых в долларах и 11–12% в рублях при отсутствии налогообложения? Такого безрискового дохода больше нет, поэтому люди вынуждены выходить на фондовый рынок.

Есть три риск-профиля. Консервативный, когда главная цель — сохранить средства. Таких инвесторов большинство: они вкладывают деньги в долговые инструменты, инвестиционные фонды, возможно, в какие-то отдельные акции в рамках риск-политики. Состоятельные люди из второй категории декларируют, что у них есть консервативный портфель, а часть средств они готовы инвестировать с большей перспективой роста. Но все равно это достаточно разумный риск: например, они хотят поучаствовать в росте технологического сектора, купить отдельные бумаги, такие как Apple, Google, Amazon, или присоединиться к движению рынка криптовалют. Есть и третья категория инвесторов — для них доходности меньше 20% не существует. Они рассуждают примерно так: в бизнесе доход — более 20% на капитал, так зачем пускать деньги на что-то менее прибыльное? По-хорошему, эти истории нельзя сравнивать, ведь предпринимательские риски неприемлемы для накоплений. Однако такие инвесторы хотят участвовать во всех IPO, готовы рассматривать высокорискованные венчурные проекты, делать прямые инвестиции и использовать кредитное плечо.

Профиль российского состоятельного инвестора формируется под влиянием сразу нескольких факторов. Во-первых, отечественный финансовый рынок очень молод; во-вторых, Россия регулярно переживает девальвацию национальной валюты или геополитическую напряженность; в-третьих, нет культуры наследования капиталов. Плюс ожидания по доходам от любой инвестиции очень высоки. Все это ведет к тому, что обладатели капитала непрерывно вынуждены пробовать новые инструменты, быть в защитной позиции и при этом остро нуждаются в партнерах, которым можно доверять.

Источник https://www.vedomosti.ru/partner/articles/2021/12/23/902183-vo-chto-investiruyut-bogatie

Источник https://journal.open-broker.ru/research/vo-chto-investiruyut-bogatye/

Источник https://www.forbes.ru/finansy-i-investicii/367779-portret-millionera-kuda-investiruyut-sostoyatelnye-russkie