Реальные инвестиции: виды, формы и оценка. Управление реальными инвестициями

Инвестиции имеют ключевое значение как на микро-, так и на макроуровне. Эти средства выступают в качестве одного из главных факторов экономического развития. Инвестиционные потоки определяют будущее государства, отдельного его субъекта, каждого предприятия.

Основные функции

Инвестиции представляют собой обмен определенной текущей стоимости на возможную неопределенную предстоящую. В сфере подготовки экономистов изучение этого явления является одним из важнейших этапов. Рассматривая роль инвестиций в широком смысле, следует отметить, что они обеспечивают экономическое развитие и финансирование роста хозяйственной сферы страны. Интенсивность этих процессов в большой степени зависит от того, насколько быстро будут мобилизованы финансовые средства для удовлетворения увеличивающихся потребностей непосредственно самого государства и компаний, действующих в его пределах, а также частных лиц. Таким образом, инвестиционная деятельность и экономический рост — взаимообусловленные явления.

Стратегия

Одним из ключевых условий устойчивого экономического роста считается активизация инвестиционной политики государства. Эта стратегия предполагает систему мер, определяющую структуру, объем и направления капиталовложений, увеличение основных фондов, а также их обновление в соответствии с новейшими достижениями техники и науки. Инвестиционная политика регулирует и стимулирует процесс финансирования, формирует условия для устойчивого развития социально-экономического сектора страны, региона, определенной отрасли, предпринимательства в целом. К важнейшим направлениям, предусмотренным в стратегии, следует отнести:

- Усиление поддержки государства в развитии приоритетных направлений экономики.

- Формирование институционально-правовой среды, способствующей стимулированию инвестиции в реальный сектор.

- Согласование стратегии регионов и федерального центра.

Юридический аспект

В качестве важнейшего условия активизации инвестирования выступает совершенствование механизма его правового регулирования. Основными законами в данной сфере являются ФЗ № 39 и ФЗ № 160. Первый регулирует инвестиционную деятельность на территории РФ, осуществляемую в виде капиталовложений, второй — обеспечивает условия распределения иностранных средств. Правовые основы заложены также в ГК.

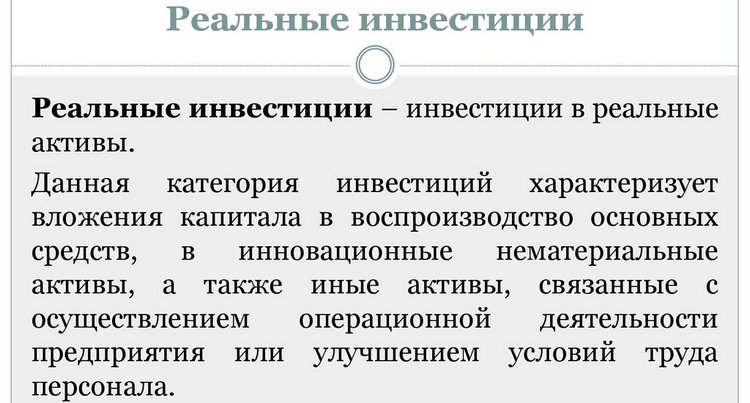

Реальные инвестиции

Эти средства невозможны без финансовых вложений. Последние, в свою очередь, получают логическое завершение при осуществлении первых. В настоящее время реальные инвестиции осуществляются:

- В материально-производственные запасы.

- В основной капитал.

- В нематериальные активы.

Классификация

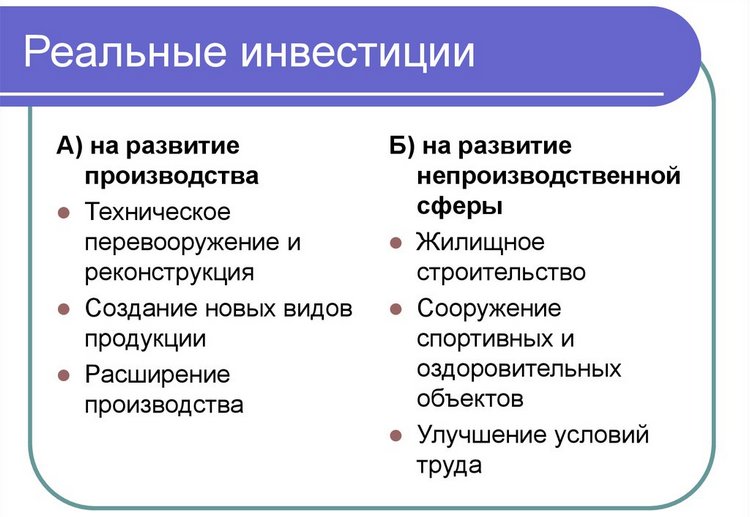

В зависимости от целей финансирования выделяют следующие виды реальных инвестиций:

- Обязательные. Эти средства направляются по требованию государства. Такие вложения необходимы для осуществления предпринимательской деятельности. К этой категории относят средства на повышение в работе компании экологической безопасности, улучшение трудовых условий до установленного нормативного уровня и так далее.

- Для повышения эффективности. Такие средства позволяют уменьшить производственные затраты посредством модернизации технологий и оборудования, улучшения качества организации администрирования и труда. Финансирование в этом направлении способствует повышению конкурентоспособности компании.

- В расширение производства. Такие реальные инвестиции предприятия способствуют увеличению выпуска продукции на уже существующей базе.

- В новое производство. Такое финансирование позволяет расширить область деятельности фирмы посредством создания новых компаний для выпуска другого товара либо оказания иных услуг.

Специфика

Любые формы реальных инвестиций, как правило, представляют собой долгосрочное крупное финансирование. Вложение активов в оборудование и землю, возведение новых сооружений или зданий отличается достаточно длительной окупаемостью. Но ни одно производство не будет существовать без реальных инвестиций. Для привлечения средств, кроме собственного предложения компании, следует обосновать их необходимость, представить технико-экономические расчеты. Эффективность реальных инвестиций обеспечивается за счет постоянного мониторинга разработанного финансового проекта. Этот процесс имеет ключевое значение в результативности реализации стратегии компании. В ходе мониторинга проводится оценка эффективности реальных инвестиций, сопоставляются достигнутые итоги с запланированными. В зависимости от результатов осуществляется корректировка проекта.

Особенности реализации

Реальные инвестиции выступают в качестве основного инструмента внедрения в жизнь разработанной стратегии развития компании. Главная цель этого процесса обеспечивается посредством реализации результативных финансовых проектов. При этом само стратегическое развитие представляет собой непосредственно комплекс внедряемых планов. Анализ реальных инвестиций показывает, что именно такое вложение средств обеспечивает компании успешный выход на новые региональные и товарные рынки, постоянное увеличение ее стоимости. Данный способ финансирования тесно взаимосвязан с операционной деятельностью фирмы.

Решить задачи по увеличению производственного и реализационного объема, расширению ассортимента изделий, повышению их качества, уменьшению текущих расходов позволяет грамотное управление реальными инвестициями. Вместе с этим от внедренных компанией финансовых проектов будут во многом зависеть показатели предстоящего операционного процесса, а также потенциал расширения деятельности. Реальные инвестиции способствуют обеспечению более высокого уровня рентабельности.

Способность генерировать значительную норму прибыли выступает в качестве одного из побудительных мотивов к продолжению предпринимательской деятельности. Реализованные инвестиции обеспечивают компании устойчивое поступление чистых денежных средств. Оно формируется за счет нематериальных активов и амортизационных отчислений от ОС даже тогда, когда эксплуатация проектов не приносит доход. Рассматриваемые активы отличаются высоким уровнем противоинфляционной защиты. Как показывает практика, в условиях инфляции интенсивность роста цен на объекты реальных инвестиций не только соответствует, но и зачастую обгоняет ее темпы.

Отрицательные черты

Оценка реальных инвестиций показывает высокий риск их морального старения. Он сопровождает деятельность и на стадии реализации проектов, и на этапе их последующей эксплуатации. Интенсивный технологический процесс создал тенденцию к повышению уровня этого риска в ходе реального инвестирования. Вкладываемые активы отличаются наименьшей ликвидностью. Это обуславливается узкой целевой направленностью большинства инвестиционных форм. Будучи незавершенными, они практически не имеют альтернативного применения в хозяйстве. В этой связи компенсировать неверное управление реальными инвестициями, весьма проблематично.

Приобретение имущественных комплексов

Это одно из направлений, по которому осуществляются реальные инвестиции. Приобретение имущественных (целостных) комплексов представляет собой операцию крупных компаний, посредством которой обеспечивается региональная, товарная или отраслевая диверсификация деятельности. Результатом такой формы инвестиций, как правило, выступает «эффект синергизма». Он состоит в увеличении совокупной цены активов обеих фирм (относительно их балансовой стоимости) за счет возможности более результативно использовать общий финансовый потенциал и снизить операционные затраты, взаимного дополнения номенклатуры и технологии изготавливаемых изделий, совместного использования сети сбыта на разных региональных торговых площадках и прочих аналогичных факторов.

Строительство

Эта инвестиционная операция связана с возведением новых объектов с законченными технологическими циклами по типовому либо индивидуальному проекту на специально отведенных территориях. К новому строительству компания прибегает в случае кардинального увеличения объемов в своей операционной деятельности в будущем периоде, ее региональной, отраслевой либо товарной диверсификации (формировании дочерних фирм, филиалов и так далее).

Реконструкция

Эта форма инвестиций предусматривает существенное преобразование всего производственного процесса на базе современных научных и технических достижений. Реконструкция осуществляется согласно комплексному плану для радикального увеличения производственного потенциала фирмы, внедрения ресурсосберегающих усовершенствованных технологий, значительного повышения качества изготавливаемых изделий и так далее. В ходе этого процесса могут расширяться отдельные здания и помещения (если новое оборудование не может быть установлено в существующих), проводиться строительство сооружений и зданий того же назначения на месте ликвидируемых на территории компании, эксплуатация которых по экономическим и технологическим причинам в дальнейшем нецелесообразна.

Модернизация

Инвестиционная операция этого типа связана с совершенствованием и приведением действующей части основных производственных активов в состояние, которое соответствует современному уровню выполнения технологических процессов. Это достигается посредством конструктивного изменения основного комплекса оборудования, машин и механизмов, которые используются компанией в ходе операционной деятельности. Производным от модернизации процессом считается перепрофилирование. В ходе этой инвестиционной операции осуществляется полная смена технологий производства для изготовления новых изделий.

Обновление отдельного оборудования

Эта форма инвестирования касается замены (вследствие физического износа) либо дополнения (в связи с увеличением объемов и необходимостью повысить производительность труда) действующего комплекса машин отдельными их новыми видами, которые не меняют общей схемы выполнения процесса. Обновление характеризует, преимущественно, простое воспроизводство активной части основных средств.

Проблема выбора

Перечисленные выше инвестиционные формы можно свести к трем основным направлениям:

Выбор конкретного варианта определяется задачами товарной, отраслевой либо региональной диверсификации деятельности компании, направленными на увеличение объема операционной прибыли, возможностями внедрения трудосберегающих технологий и новых ресурсов, обеспечивающих уменьшение затрат, потенциалом, который имеют источники реальных инвестиций (капитал в денежном и другом выражении, который привлекается для осуществления вложений).

Долгосрочное обеспечение

Такие инвестиции вкладываются на срок от 3-х и больше лет. Результативное регулирование деятельности компании обеспечивает ее успешное развитие в условиях конкуренции. Это прямым образом относится к сложному процессу долгосрочного инвестирования. Быстрое и правильное проведение мероприятий в данной сфере позволяет фирме не только не терять главные свои преимущества в конкурентной борьбе за удерживание рынка реализации своей продукции, но и совершенствовать действующие технологии производства. Это, в свою очередь, способствует дальнейшему эффективному функционированию и приросту прибыли.

Все основные функции регулирования осуществляются в рамках разработанного стратегического плана, обеспечивающего проведение главной концепции. Распределение ресурсов, координирование работы разных подразделений, организация структуры, отношения с рынком позволяют компании достигать поставленных целей, оптимально используя имеющиеся средства. Разработка стратегии долгосрочного инвестирования представляет собой достаточно сложный процесс. Это обусловлено воздействием множества внешних и внутренних факторов на финансово-экономическое положение фирмы.

В последнее время становятся все больше популярны модели, которые способствуют оценке перспектив инвестирования предприятий. В качестве основных задач в данной области выступают отбор вариантов решений, прогнозирование приоритетных ориентиров и выявление резервов для повышения рентабельности компании в целом. Достаточно популярно использование разного рода матриц, формирование и анализ моделей исходных системных факторов. Каждая конкретная ситуация будет определять ту или иную линию поведения при долгосрочных капиталовложениях.

Суть, особенности и доходность реальных инвестиций

Что Инвестиции представлены вложением денег в разные проекты. Основной целью данной работы выступает получение высокого дохода владельцем данных средств. Такие инвестиции могут быть реальными или финансовыми.

Понятие реальных инвестиций

Финансовые инвестиции заключаются во вложении денежных средств в разные финансовые инструменты, представленные акциями или облигациями. Реальные инвестиции представлены вложением денег в какие-либо реальные объекты. К ним относится производственное оборудование, компании или недвижимость.

Основной целью таких инвестиций выступает поддержка материального производства в стране.

Плюсы и минусы

К преимуществам использования реальных инвестиций относится:

- они не обесцениваются с течением времени в отличие от рубля;

- такие вложения считаются менее рискованными по сравнению с финансовыми, так как стоимость разных объектов недвижимости или производственного оборудования меняется незначительно;

- при грамотном вложении денег можно рассчитывать на высокую отдачу, превышающую доход от депозитов;

- если вкладчиком является владелец бизнеса, то за счет реальных инвестиций он может рассчитывать на эффективное и оперативное развитие своей компании благодаря внедрению новых инвестиций или оборудования.

Что включает в себя понятие реальные инвестиции? Ответ в видео:

Но использование реальных инвестиций имеет и некоторые значительные отрицательные моменты.

К ним относится:

- купленные объекты могут быстро устареть за счет постоянного внедрения новых инноваций и технологического процесса, поэтому вложенные деньги могут быть потеряны;

- покупка недвижимости или иных аналогичных предметов приводит к тому, что у человека или фирмы появляются неликвидные объекты, продать которые очень сложно;

- если вовсе закупается какое-либо сырье, то оно может испортиться до непосредственной продажи.

Что такое кэшбэк и можно ли на нем заработать? Узнаете по ссылке.

Поэтому инвестирование в какие-либо реальные объекты должно осуществляться только опытными вкладчиками, которые хорошо разбираются в особенностях и нюансах данного процесса.

Реальные инвестиции могут быть представлены в следующих видах:

- материальные вложения предполагают перечисление денег на строительство новых строений или производственных помещений, а также на расширение производства или иные аналогичные цели;

- нематериальные инвестиции заключаются во вложении средств в рекламные кампании, разработку бренда или исследовательскую работу.

Инвестор самостоятельно определяет, куда именно будут направляться средства. Он может действовать самостоятельно или с помощью привлеченного брокера.

Цель вложения

Использование реальных инвестиций позволяет добиться нескольких важных целей. Наиболее часто деньги вкладываются для развития производства. Поэтому они направляются на покупку материалов или оборудования. Вкладывать деньги могут не только компании, но и частные лица.

Особенности для физ лиц

Вкладчиками могут становиться частные лица, которые желают улучшить производственную деятельность какой-либо компании.

Для этого они могут пользоваться разными методами:

- покупка участков земли или объектов недвижимости, которые далее сдаются в аренду бизнесменам, планирующим ведение предпринимательской деятельности с помощью данного имущества;

- покупка техники, которая сдается в аренду или перепродается по более высокой стоимости, хотя последний вариант редко приносит выгоду за счет постоянного развития технологий;

- регистрация права на разные интеллектуальные объекты, приносящие в будущем значительный доход;

- инвестиции в драгметаллы или коллекции;

- открытие собственной фирмы.

Если не планируется открытие своего предприятия, то инвестор может вкладывать средства в качестве физ лица, поэтому для этого не нужно регистрировать фирму или ИП. Если же планируется открытие своего предприятия, то это возможно только после государственной регистрации.

Нюансы для компаний

Инвесторами могут быть не только граждане, но и разные предприятия.

Они сталкиваются со следующими особенностями:

- поскольку вкладываются значительные суммы средств, фирмы доверяют данный процесс профессионалам, поэтому обращаются к опытным брокерам;

- для вложения существенного капитала необходимо обладать знаниями в разных областях деятельности;

- предварительно обязательно составляется бизнес-план, в котором оцениваются возможные риски потери вложенных средств;

- если компания занимается производственной деятельностью, то с помощью реальных инвестиций она сможет улучшить результаты работы и получить определенные конкурентные преимущества;

- с помощью такой деятельности фирма должна достигать собственных важных целей.

Фирмы обязательно пользуются реальными инвестициями, если они не могут обогнать своих клиентов, поэтому для дальнейшей успешной работы важно внедрять новейшие технологии.

За счет такой деятельности улучшается эффективность работы фирмы, а также появляется возможность для выхода на новые рынки. Дополнительно такие вложения позволяют выпустить на рынок какой-либо новый продукт.

Формы

Реальные инвестиции могут быть представлены в нескольких формах, причем выбор конкретной формы зависит от решения инвестора.

К ним относится:

- приобретение крупного имущественного комплекса, причем обычно процесс представлен покупкой другой фирмы со всеми ее зданиями, оборудованием и технологиями, что позволяет организации выйти на новые рынки сбыта или выпустить новый продукт;

- возведение новых объектов, причем обычно этот вариант используется, если предприятие не желает покупать другую фирму, но при этом нужно развиваться и расширяться;

- реконструкция имеющихся объектов, например, когда нужно переоборудовать производство или внедрить новые технологии;

- перепрофилирование, которое заключается в полной замене всего оборудования и используемых технологических процессов, в результате чего предприятие начинает выпускать совершенно новый продукт;

- модернизация производства, заключающаяся в замене устаревшего оборудования;

- приобретение разных материальных активов, представленных машинами, оборудованием, станками или вовсе товарами, что позволяет улучшить производственный процесс с минимальными финансовыми затратами;

- вложение средств в нематериальные активы, являющиеся инновационными и перспективами, например, приобретение товарного знака, патента или лицензии, причем окупаются такие инвестиции через длительный промежуток времени.

С чего стоит начинать реальные инвестиции? Смотрите видео:

Каждая форма обладает своими особенностями. Конкретный выбор зависит от того, какие именно цели фирма должна достичь за ограниченный период времени. Если покупается другая компания, то обычно этот процесс реализуется после процедуры банкротства.

Особенности

К их нюансам относится то, что они заключаются в покупке реальных объектов, представленных зданиями, оборудованием или лицензиями. Хотя по закону вкладчиками могут стать и частные лица, наиболее часто инвесторами представлены владельцы компаний.

Стоит ли инвестировать в МФО? Читайте тут.

Так как собственники бизнеса не располагают обычно значительным количеством времени для самостоятельного инвестирования, они часто привлекают к этому процессу опытных управленцев.

Источники вложений

На основании ФЗ №39 в качестве источников для реализации реальных инвестиций используются:

- собственные средства граждан или компаний;

- привлеченные деньги, получаемые из банков или от иных кредиторов.

Фирмы наиболее часто направляют на инвестиции доходы, получаемые от продажи ценных бумаг или после внесения каких-либо взносов в уставный капитал.

Как управлять

Инвестор должен не только грамотно выбрать объект вложения своих средств, но и обеспечивать грамотное управление своим инвестициям. Для этого нужно обладать специфическими знаниями и умениями.

Процедура управления делится на следующие этапы:

- изучается предмет инвестирования, чтобы определить, насколько эффективным и выгодным будет эта процедура;

- определяется сумма, которая будет вложена в выбранное направление;

- выбирается оптимальный инвестиционный проект среди нескольких вариантов;

- оценивается конкретный вариант, чтобы убедиться в целесообразности вложения средств;

- формируется индивидуальная программа реального инвестирования;

- выполняется реализация данной программы и иных мелких проектов, для чего составляется график и схема инвестирования;

- далее инвестор должен только обеспечивать постоянный контроль над своими проектами и программами, для чего анализируются результаты данной деятельности.

Если во время анализа выявиться, что какие-либо проекты не приносят должной прибыли или отдачи, то инвестор имеет право продать объекты.

Хотя реальные объекты обладают низкой ликвидностью, они все равно могут быть проданы по высокой стоимости. Полученные средства могут быть направлены на покупку других предметов.

Заключение

Реальные инвестиции заключаются в приобретении каких-либо физических объектов, представленных сооружениями, зданиями или оборудованием. Процедура вложения средств может осуществляться частными лицами или предприятиями.

Инвесторы должны не только грамотно выбрать объект инвестирования, но и осуществлять постоянный контроль над своими проектами, так как от этого зависит доходность от деятельности. Хотя такие вложения обладают низкой ликвидностью, они характеризуются меньшими рисками по сравнению с финансовыми инвестициями.

Что такое реальные инвестиции: главные особенности и сущность

Евгений Смирнов

- Что такое реальные инвестиции

- Виды реальных инвестиций, классификация, пример

- Формы реальных инвестиций и особенности управления ими

- Управление рисками при реальном инвестировании

- Объекты реальных инвестиций

- Инвестиции в реальный сектор экономики, активы и бизнес

- Инвестиционные проекты для портфеля реальных инвестиций

- Лизинг как метод финансирования реальных инвестиций

- Методы оценки эффективности реальных инвестиций

У человека, далекого от мира финансов и бизнеса, имеется весьма смутное представление о том, что такое инвестиции. Обычно под этим понятием люди понимают финансовые вложения в покупку различных ценных бумаг, рынок Forex или покупку недвижимости. Но кроме финансовых инвестиций также бывают вложения в реальный сектор или, как еще их называют, — реальные инвестиции.

Что такое реальные инвестиции

Под финансовыми инвестициями принято понимать вложения денежного капитала в различные финансовые инструменты — акции, облигации, товарные фьючерсы и т. п. По сути, это покупка спекулятивных активов с целью их дальнейшей перепродажи по более выгодной цене. А какие инвестиции называются реальными?

Реальными инвестициями называют вложения в реальный сектор экономики, то есть в производство и сферу услуг, в создание материальных и нематериальных ценностей. Если смотреть на инвестиции с точки зрения макроэкономики, то это вложения в общее улучшение материального благосостояния общества.

Таким образом, реальные инвестиции — это вложения в поддержание хозяйственного комплекса, а также в его модернизацию и расширение. В данном случае инвестиции могут быть направлены на приобретение или создание как материальных, так и нематериальных ценностей (объектов интеллектуальной собственности — производственных лицензий, художественных произведений, программного обеспечения и т. д.).

Реальное инвестирование — это, в большинстве случаев, финансирование крупных дорогостоящих проектов. Если при осуществлении финансовых инвестиций можно покупать ценные бумаги малыми партиями буквально за несколько тысяч или даже несколько сотен долларов, в реальном секторе любые вложения почти всегда представляют собой довольно крупные суммы.

По этой причине реальные инвесторы — это либо богатые частные лица, либо юридические лица, обладающие крупным капиталом. Только они являются достаточно состоятельными, чтобы обеспечить финансирование проектов по строительству, модернизации и расширению производственных комплексов различного масштаба.

Виды реальных инвестиций, классификация, пример

Реальные инвестиции более разнообразны, чем финансовые вложения, поскольку применимы ко всем видам хозяйственной коммерческой деятельности. А это десятки отраслей экономики и тысячи различных видов деятельности, в каждом из которых может найтись несколько направлений для инвестирования.

В целом все виды реальных инвестиций можно разделить на две основные группы:

- Материальные инвестиции. Представляют собой вложения в создание или приобретение материальных объектов. Классификация этого вида вложений охватывает такие виды затрат, как покупка или создание объектов недвижимости, производственного и вспомогательного оборудования, инженерных коммуникаций, транспортной инфраструктуры и т. д.

- Нематериальные инвестиции. Это вложения в нематериальную сферу, которая важна для ведения хозяйственной деятельности. Пример тому — инвестиции в рекламу, способствующую лучшей продаваемости товара, покупка лицензии на использование чужих технологий в производстве, затраты на обучение персонала и т. д.

Примечательно, что некоторые категории инвестиций оформляются, как правило, в виде текущих производственных затрат предприятия, а не капитальных инвестиций. Это связано с особенностями их финансирования путем регулярных взносов, а не разовых затрат. Так происходит с рекламой, использованием чужих технологий (аренда лицензий) и программного обеспечения.

К реальным инвестициям относятся следующие вложения средств:

- приобретение оборудования; , в том числе месторождений полезных ископаемых;

- покупка или строительство зданий и сооружений;

- вложения в модернизацию производства;

- расходы на структурную реорганизацию предприятия;

- покупка или создание товарных знаков, брендов;

- покупка патентов и лицензий;

- финансирование научных исследований;

- обучение и переобучение персонала.

К понятию реальных инвестиций с некоторой натяжкой также относятся вложения в покупку облигаций или акций предприятия, если их перепродажа третьим лицам не предусмотрена, а вырученные средства направляются на расширение или модернизацию производства.

Реальные инвестиции во многом более выгодны, нежели финансовые вложения. Хотя они не всегда обеспечивают более высокий уровень доходности в сравнении с финансовыми, зато менее рискованны. Во-первых, они мало подвержены краткосрочным колебаниям рынка. Во-вторых, объекты реальных инвестиций обладают собственной стоимостью, что позволяет продать их в случае необходимости и тем самым вернуть бо́льшую часть вложений.

В то время как финансовые инвестиции позволяют инвестору зарабатывать исключительно на колебаниях рыночной конъюнктуры, реальные инвестиции ориентированы на извлечение прибыли путем производства дополнительных материальных и нематериальных благ.

Реальные инвестиции всегда тесно связаны с конкретным производством. Если при покупке акций инвестора интересует лишь перспектива их подорожания, то для вложений в расширение или модернизацию производства большое значение приобретает множество дополнительных факторов. Инвестору становятся важны все проблемы производственного процесса, которые в итоге влияют на увеличение объемов производства и получение прибыли от реализации продукции.

По указанным причинам, лицо, желающие вложить в инвестиции и реально заработать, должно быть тесно связано с руководством предприятия. Инвестору нужно не только понимать, куда именно пойдут его деньги, но и иметь возможность влиять на этот процесс. Таким образом, реальный инвестор почти всегда в той или иной степени принимает участие в управлении предприятием. Он либо изначально является собственником, либо получает пакет акций с правом голоса в обмен на свои инвестиции.

Формы реальных инвестиций и особенности управления ими

Осуществлять инвестиции в реальный сектор экономики можно различными способами. Эти способы и представляют собой отдельные формы вложений.

Наиболее понятным и наглядным вариантом является приобретение производственного предприятия. Хотя в принципе состоятельное физическое лицо может приобрести небольшой цех, магазин или иной хозяйственный комплекс, на практике более распространено приобретение одного предприятия (либо его материальных активов) другим, более крупным предприятием.

Важным аспектом данной формы инвестирования является то, что покупается не отдельное имущество, а в целом хозяйственный комплекс, полностью или частично готовый к выпуску продукции или предоставлению коммерческих услуг. Такой способ инвестирования хорошо подходит для опытных предпринимателей, которые могут сэкономить время и силы, восстановив работу купленного предприятия вместо того, чтобы создавать собственное с нуля.

Далее следует упомянуть такую форму инвестирования, как покупка отдельных материальных активов — зданий, земельных участков, станков, транспорта и т. д. К ней прибегают в тех случаях, когда приобретать готовый хозяйственный комплекс нецелесообразно. Например, фабрике нужно 100 новых станков. Очевидно, что покупать другую фабрику только ради этого оборудования глупо. Нужно просто обратиться к производителю данного вида станков и купить нужное количество машин.

Другой популярной формой реальных инвестиций является строительство новых зданий, инженерных объектов и коммуникаций, транспортной и производственной инфраструктуры. Данная форма востребована в тех случаях, когда предприятие нуждается в новых зданиях, объектах и коммуникациях, но не имеет возможности их приобрести. Например, сельхозпредприятию нужно собственное зернохранилище. И если в округе такого объекта нет в принципе, то и купить его невозможно. Аналогично нельзя купить дорогу между двумя производственными цехами на собственной территории, ее можно лишь построить.

Основные формы реальных инвестиций включают также реконструкцию и модернизацию. Это особая форма реального инвестирования, которая в некоторой степени является альтернативой расширению предприятия. В данном случае стоит цель не увеличить количество основных фондов, а улучшить их или заменить на более совершенные и подходящие для современных технических реалий. Хотя увеличение объемов производства часто является следствием такого рода вложений, главная цель всё же состоит в том, чтобы снизить производственные издержки за счет оптимизации производственных процессов и снижения расходов на сырье, персонал и энергоресурсы.

Постоянная модернизация — единственный вид реальных инвестиций, без которых не может обойтись ни одно предприятие. Даже если речь идет о маленьком семейном кафе в провинциальном городе, где в принципе нет никаких перспектив для расширения бизнеса, постоянное техническое перевооружение всё равно необходимо как на кухне, так и в торговом зале.

Наконец, существует и такая форма инвестиций, как покупка или создание нематериальных активов. Как уже упоминалось выше, сюда относятся технические патенты, торговые марки, производственные лицензии, программное обеспечение и многое другое.

Управление рисками при реальном инвестировании

Анализ и управление рисками при осуществлении реальных инвестиций является одной из главных задач инвестора. Хотя в сравнении с финансовым сектором вложения в реальную экономику считаются более надежными, риски всё равно существуют. Это объективное явление, которое существует как на отраслевом уровне, так и на уровне отдельного предприятия. Особенности управления ими — отдельная наука.

Реализуя любой инвестиционный проект, нужно учитывать возможные риски того, что вложения не смогут себя окупить по причинам, возникшим на макроэкономическом и локальном уровне. Для любого инвестиционного проекта делается оценка степени риска с учетом его специфики, а также предусматриваются возможные способы и особенности их управления. Выделяют следующие виды рисков:

- Риск неплатежеспособности. Подразумевается возможность того, что в процессе реализации проекта у инвестора закончатся деньги и проект будет сорван, а уже сделанные вложения — потеряны.

- Риск проектирования. Опасность наличия существенных ошибок в бизнес-плане или техническом проекте, способных сильно повлиять на рентабельность или вообще на возможность осуществления изначального проекта.

- Риск исполнения. Неквалифицированные исполнители могут нарушить все изначальные планы, сделав работу некачественно, слишком затянув ее или чрезмерно увеличив затраты.

- Маркетинговый риск. Возможность того, что потребительский спрос на товар, под который создается проект, будет ниже предполагаемого.

- Инфляционный риск. В результате инфляции сильно возрастут затраты на реализацию проекта, или итоговая реальная прибыль окажется меньше реальных затрат.

- Налоговый риск. Возможность появления новых налогов или увеличения существующих, что поставит под сомнение экономическую целесообразность проекта.

- Структурный операционный риск. В ходе эксплуатации уже реализованного проекта, текущие операционные расходы могут возрасти по разным причинам и снизить его рентабельность.

И это лишь некоторые наиболее типичные проблемы, которые приходится учитывать, проводя анализ и управление рисками.

Объекты реальных инвестиций

К объектам инвестирования можно применить различные способы классификации. Их различают по таким характеристикам:

- масштаб;

- направленность проекта;

- характер и содержание инвестиционного цикла;

- характер участия государства в проекте;

- эффективность вложений.

Наиболее типичными объектами, на которые реальные средства могут быть направлены в рамках инвестиционного проекта, являются земельные участки, здания, производственное оборудование, инженерные коммуникации и т. д. К более специфическим объектам для такого рода вложения относятся научно-технические исследования, разработка новых усовершенствованных типов продукции и услуг, реклама, расширение сети сбыта, реорганизация компании, обучение персонала.

Инвестиции в реальный сектор экономики, активы и бизнес

Ключевой особенностью инвестиций в реальный бизнес в сравнении с вложениями в финансовые активы является прямая связь с реальным сектором экономики. В то время как спекуляции с ценными бумагами лишь отдаленно связаны с непосредственно производственным процессом, каждая копейка реальных инвестиций прямо влияет на производство товаров и услуг.

Примечательно то, что финансовый инвестор может совершенно не разбираться в том, как работает предприятие, акции которого он купил. Для него значение имеют лишь общие финансовые результаты деятельности предприятия, а также состояние и перспективы того сектора экономики, в котором оно работает. Для реального инвестора важны абсолютно все аспекты, вплоть до территориальной локализации производственных цехов и среднего возраста сотрудников.

Таким образом, для осуществления реальных инвестиций нужно быть настоящим профессионалом и экспертом в той отрасли, в которую делаются вложения. Либо же нужно нанимать таких экспертов в качестве консультантов.

Также инвестору приходится учитывать, что инвестиции в реальные активы обладают крайне низкой ликвидностью. Их сложно (а часто и вовсе невозможно) обратно конвертировать в финансовые ресурсы, что почти исключает возможность спекулятивного распоряжения ими. По этой причине реальные инвестиции всегда делаются на длительный срок.

С макроэкономической точки зрения, реальные инвестиции — это единственный источник реального экономического роста. Спекуляции с ценными бумагами способны обогатить конкретных физических лиц, но обеспечить общее увеличение объемов производства в стране могут только вложения в реальный сектор экономики — в строительство зданий, производство товаров и услуг.

Инвестиционные проекты для портфеля реальных инвестиций

Портфель реальных инвестиций представляет собой совокупность нескольких инвестиционных проектов в реальный сектор экономики, подчиненных определенным задачам и целям. Теоретически, таким портфелем может обладать частный инвестор, вкладывающий свои капиталы в различные предприятия с целью минимизировать риски при сохранении высоких показателей прибыльности вложений.

Тем не менее, на практике портфель реальных инвестиций — это, как правило, комплекс инвестиционных проектов, реализуемых на конкретном предприятии с целью увеличения объемов производства, снижения производственных издержек и расширения сбытовой сети.

Любой портфель реальных инвестиций характеризуется предельно низкой ликвидностью. Зачастую он представляет собой нулевую ценность в качестве спекулятивного актива и способен приносить прибыль лишь самому инвестору в средне- и долгосрочной перспективе. Это связано с тем, что единственным способом извлечения прибыли из этих инвестиций является выпуск и реализация продукции (услуг) предприятия, в которое были инвестированы средства.

Портфель реальных инвестиций очень сложен в управлении и напрямую связан с управлением самим предприятием. По этой причине реальным инвестором зачастую выступает либо собственник компании (физическое или другое юридическое лицо), либо сама компания.

В рамках одного предприятия портфель реальных инвестиций формируется из инвестиционных проектов на базе общей стратегии развития данного субъекта хозяйствования. Соответственно, получение прибыли от этих вложений напрямую завязано на повышении объемов производства, снижении издержек и расширении клиентской базы.

В качестве примера такого инвестиционного портфеля возьмем небольшое сельхозпредприятие, стоящее на пороге масштабного расширения. Собственники и руководство принимают решение реализовать сразу несколько проектов:

- закупить новые тракторы;

- приобрести дополнительные земельные участки под новые сельхозкультуры;

- построить животноводческий комплекс;

- нанять и обучить дополнительный персонал.

Каждый пункт этого списка — это реальный инвестиционный проект, который может быть профинансирован как из операционной прибыли предприятия, так и за счет средств, привлеченных со стороны через механизм эмиссии акций и облигаций, либо на кредитные средства. Ну а все вместе эти проекты объединяются в единый портфель, который одновременно является общей стратегией развития данной компании.

Лизинг как метод финансирования реальных инвестиций

Лизинг как метод финансирования долгосрочных инвестиционных проектов является отличным альтернативным инструментом привлечения средств. В условиях стагнации экономики с высоким уровнем инфляции и высокими ставками по банковским кредитам, лизинг позволяет успешно реализовывать дорогостоящие инвестиционные проекты с долгим сроком окупаемости. Как это работает?

Инфляция может съесть всю прибыль от долгосрочных инвестиций, поэтому стороннему инвестору реальный инвестиционный проект, рассчитанный на долгий срок, неинтересен. Если же у предприятия недостаточно собственных оборотных средств для такого проекта, ему остается только банковский кредит. Но из-за высоких процентов инвестиции в реальные активы могут оказаться убыточными.

Выходом из ситуации становится лизинг. Сторонний инвестор приобретает соответствующее имущество (например, промышленные станки) и сдает их в аренду промышленному предприятию. В итоге инвестор получает прибыль от аренды, покрывающую уровень инфляции, и при этом остается собственником имущества, которое можно будет продать по истечении срока лизингового договора.

В свою очередь предприятие получает в пользование необходимое ему имущество, аренда которого покрывается из прибыли, генерируемой этим имуществом. Причем стоимость аренды получается ниже, чем выплаты по банковскому кредиту.

Также следует отметить еще один принципиальный момент, касательно данного источника финансирования инвестиций. Банковский кредит можно взять только в банке той страны, в которой находится предприятие. Закон запрещает напрямую кредитоваться в иностранных банках с более низкими процентными ставками. А вот договор лизинга можно заключать с нерезидентами, то есть арендовать имущество у компаний и физических лиц, зарегистрированных в другой стране.

К слову, решающей предпосылкой притока реальных иностранных инвестиций является как раз высокая стоимость банковских кредитов в нашей стране. Иностранные инвесторы охотно включаются в лизинговые схемы, которые достаточно безопасны и при этом обеспечивают всем сторонам отличные условия для получения прибыли.

Методы оценки эффективности реальных инвестиций

Критерии, обосновывающие целесообразность реальных инвестиций, делятся на две основные категории — оценка доходности и оценка риска.

При оценке ожидаемой доходности реальных инвестиций главным методом анализа является разработка технико-экономического обоснования (ТЭО). Это документ, который отражает грубые укрупненные расчеты всех основных производственных показателей, а также затрат и выручки.

Важным элементом расчета эффективности инвестиций является составление бизнес-плана. Причем на каждом этапе реализации проекта такой план составляется заново. То есть, сначала разрабатывается предварительный бизнес-план, потом текущий план в процессе осуществления проекта и финальный план при начале эксплуатации уже реализованного проекта.

Ключевые методы оценки эффективности вложений с точки зрения доходности базируются на подсчете таких показателей:

- индекс доходности;

- срок окупаемости;

- чистый приведенный доход;

- внутренняя норма доходности вложений.

Сравнив разные проекты по этим показателям, инвестор выбирает наиболее подходящий и выгодный, чтобы реализовать его в первую очередь.

Что касается оценки рисков при осуществлении реальных инвестиционных проектов, то и она происходит через сравнение основных показателей доходности. Для этого выберите показатели производства, финансирования и реализации продукции в рамках проекта, и смоделируйте их изменения, чтобы оценить чувствительность и уязвимость проекта к таким переменам.

С точки зрения риска, анализ эффективности инвестиций сводится к составлению трех бизнес-планов:

- пессимистического;

- оптимистического;

- усредненного или реалистического.

Чем меньше колебания основных показателей между этими тремя сценариями, тем более стабильным и менее рискованным является инвестиционный проект.

Итоговая целесообразность вложений определяется выбором оптимального баланса между показателем рентабельности и уровнем риска.

Источник https://businessman.ru/new-realnye-investicii.html

Источник https://fbm.ru/kak-sozdat-svojj-biznes/biznes-idei/realnie-investici.html

Источник https://delen.ru/investicii/realnye-investicii.html