Что такое цели инвестирования и какими они бывают

Допустим, что у вас есть свой бизнес или работа, приносящая хороший доход. Появляются свободные деньги. Как вы будете ими распоряжаться? Оптимальный вариант – заставить их работать, то есть приносить прибыль. Вариантов достаточно много, на этом этапе нужно определить цели, которые вы преследуете.

Что такое цель инвестирования?

Разложим определение на две составные части. Инвестиции – это размещение капитала с целью извлечения прибыли. Это не обязательно должны быть деньги. Капитал может быть выражен в виде имущественных прав или технологий. В общем это все, что имеет цену. Для того чтобы определиться с задачей инвестирования, разберемся, какие же бывают цели.

Финам.Знания запустил бесплатный курс по финансовой грамотности. Узнайте, как устроена мировая экономика и какие инструменты помогут спасти личный бюджет в нестабильном 2022 году.

Цель инвестирования – это конечный результат, который вы хотите получить от вложения финансов. Его эффективность зависит от действий и методов, которыми вы планируете пользоваться в процессе. Продуманный план позволит обрести финансовую стабильность через несколько лет и эффективно использовать уже имеющиеся средства.

Классификация целей

Для начала разберемся, какими они бывают:

- основные и сопутствующие;

- реальные (расширение и реконструкция объектов бизнеса) и портфельные (получение прибыли от акций, облигаций и т. д.);

- общие (их преследуют все инвесторы) и частные (предназначенные для решения задач конкретного лица);

- экономические (направленные на получение выгоды в денежном эквиваленте) и неэкономические (развитие бизнеса);

- внешние и внутренние;

- стратегические (способствуют получению выгоды в перспективе) и тактические (направлены на решение краткосрочных задач);

- личные и корпоративные.

Разберем более подробно цели инвестирования.

Общие цели

При вложении средств каждый инвестор преследует определенные цели. Основные из них перечислим ниже.

Сохранить капитал

Как минимум нужно сохранить первоначальные вложения. Способы решения этой задачи напрямую зависят от видов инвестиций. Любая деятельность, связанная с финансами, требует повышенного контроля. Предварительная оценка объектов, в которые вкладываются деньги, позволяет продумать стратегию и тактику работы с ними.

Анализ инвестиций дает возможность быстро реагировать на негативные моменты. К примеру, бесперспективные проекты лучше закрыть, а средства, оставшиеся от продажи, перераспределить в более выгодные направления.

ВАЖНО. Это минимальная задача для любого инвестора.

Преумножить капитал

Любые вложения направлены на получение прибыли. Доход от инвестиций нужно капитализировать, то есть преумножать капитал. Для реализации этой цели существуют различные инструменты:

- проекты с высоким уровнем доходности;

- операции с портфельными активами;

- вложения в недвижимость и драгоценные металлы.

Минимизировать риски

Инвестиционные риски – это обстоятельства, в которых инвестор может частично или полностью лишиться дохода. Если вы хотите не только сохранить и приумножить капитал, нужно просчитать внешние и внутренние финансовые опасности. На основе анализа разрабатываются меры, которые позволяют предотвратить потерю финансов. Приведем пример некоторых из них:

- вложения только в проверенные и надежные финансовые инструменты;

- диверсификация рисков;

- четкое следование выбранной стратегии.

Индивидуальные цели

Они зависят от следующих особенностей:

- возраст инвестора;

- уровень доходов;

- ожидаемая прибыль;

- уровень финансовой грамотности;

- приемлемый уровень риска;

- ожидаемый срок достижения результатов.

Краткосрочные и долгосрочные цели

Когда речь заходит о вложении средств, нужно понимать, а каком инвестиционном горизонте идет речь. Только в этом случае можно говорить о разработке плана действий.

Краткосрочные цели

Их объединяет желание заработать «в моменте», на отдых или покупку какой-то мелочи. Инвестор чаще всего не задумывается о стратегии вложений. Он хочет получить прибыль практически сиюминутно.

Когда инвестор хочет практически мгновенно получить прибыль, он делает ставку на следующую схему: ценные бумаги покупаются, а затем в течение короткого периода продаются. Здесь важно не ошибиться. Такой схеме присущ повышенный уровень риска.

Краткосрочные инвестиции часто делаются под простую, но ограниченную временем идею. К примеру, расчет делается на неожиданное снижение ставки Центрального банка. В большинстве случаев это означает, что в течение месяца акции коммерческих банков будут расти в цене. То есть инвестор покупает акции, например, Сбербанка в надежде на их рост. Чем больше времени проходит, тем меньше прибыль от покупки акций. После того как ставка стабилизируется, акции можно продать.

По сути, краткосрочные инвестиции напоминают «игры спекулянтов». Можно быстро заработать деньги, но и риск потери средств находится на том же уровне.

Долгосрочные цели

К таким относят:

- Желание повысить качество жизни. Правильные вложения позволят обеспечить себя и свою семью на долгий срок.

- Немаловажная цель – накопление на образование детей. Обычно вкладывают средства с перспективой получения дохода через десять-пятнадцать лет.

- Финансовая защита семьи – не все хотят зависеть от строгого начальника на работе. Нередко нужен дополнительный пассивный доход.

- Накопления на пенсию. Здесь все понятно, государство не торопится обеспечивать пожилых людей в полном объеме. Лучше взять ситуацию в свои руки.

- Желание получить постоянный пассивный источник дохода через несколько лет и уйти с работы.

Почему так важно ставить цели перед собой?

Деньги – это инструмент воплощения в жизнь определенных желаний. Успеха можно добиться только посредством успешной реализации заранее поставленных задач. Для того чтобы через несколько лет получить долгожданную финансовую независимость, нужно разработать тактику и стратегию. Пошаговое выполнение намеченных пунктов плана позволит получить прибыль. Возможно отклонение от намеченного пути, но общее направление должно быть понятно уже на старте.

Поставьте перед собой цели уже сейчас. Идеально, если краткосрочные задачи будут частью стратегии, разработанной на будущее. Так вы сможете обрести долгожданную финансовую независимость через несколько лет.

Определение потребности в инвестициях

Первым шагом инвестиционного процесса является определение необходимого инвестиционного ресурса для реализации предпринимательского проекта. Вторым — формирование условий, обеспечивающих привлекательность инвестиций как на стадии вложения капитала, так и на период его возвратности и функционирования.

Определение потребности в инвестициях сопровождается выбором источников их получения с учетом оптимального распределения на собственные и заемные — в зависимости от их рентабельности, возвратности и доступности.

Определение потребностей в инвестициях осуществляется раздельно по оборотным и основным средствам, включая необходимые финансовые средства на расширение, реконструкцию, модернизацию и рационализацию производства, а также по типам инвестиций: реальные, финансовые, интеллектуальные.

Определить необходимый объем оборотных средств можно на основе сопоставления с другими предприятиями аналогичного вида деятельности. При этом целесообразно определять сумму оборотных средств двумя методами: исходя из особенностей производства и реализации товара (услуги), условий расчета (платежа) как с поставщиками, так и с покупателями; на основе первоначального определения дней оборота товарных запасов (срок, на который замораживаются средства в товарно-материальных ценностях, плюс разрыв в днях между отгрузкой товара и поступлением денежных средств) и оборачиваемости оборотных средств в целом. Оба подхода целесообразно использовать в комплексе, так как это позволит оптимизировать сумму оборотных средств и их оборачиваемость.

Закон денежного обращения гласит, что количество денег (К), обслуживающих предпринимательскую деятельность, находится в прямой пропорциональной зависимости от суммы цен сырья, материалов, готовой продукции (сумма товаров на складах, в розничной продаже) и в обратной пропорции от скорости обращения товаров:

где Т — объем (сумма) закупки товаров (в цепах закупки) в год

О — количество оборотов товарной массы.

Этот расчет принимается как ориентировочная сумма оборотных средств, увеличенная на лимит денежных средств в кассе и на расчетном счете.

Более детальный расчет предполагает составление баланса денежных потоков, в котором подекадно (помесячно) определяется сумма поступления денежных средств в кассу и на расчетный счет, а также сумма платежей, в том числе по использованию и привлечению инвестиций.

Объем, структура оборотных активов, используемых в предпринимательской деятельности, будут зависеть от заключенных договоров по поставке и реализации товаров. Именно договорные отношения и условия оплаты по ним уменьшают либо увеличивают необходимый объем инвестиций в оборотные средства.

В предпринимательской практике используются четыре системы оплаты:

- ? предоплата полная или частичная, которая требует увеличения количества средств предприятия-покупателя (эта форма оплаты применяется, если покупатель недостаточно надежен, если в договоре предусмотрена оплата через аккредитив либо если товар дефицитен и покупатель готов по сути финансировать его производство);

- ? оплата по факту поставки (с расчетного счета в рамках кредитной линии, целевого кредита или наличных средств из кассы), когда в договорах предусмотрен срок оплаты после поставки (в основном в договорах предусматривается срок оплаты в течение трех банковских дней с момента поставки, чтобы покупатель мог собрать необходимую сумму);

- ? оплата по мере реализации с расчетом понедельно, подекадно или помесячно на основе составленного сторонами акта реализации (эта форма расчета предполагает увеличение денежной массы у поставщика и применяется для новых товаров или, наоборот, устаревших, когда возможности реализации ограничены);

- ? прием товара на консигнацию как форма комиссионной продажи товаров, при которой ее владелец (консигнант) передает комиссионеру (консигнатору) товар для продажи со склада комиссионера. Если товар не будет продан в установленные договором сроки, то он приобретается в собственность консигнатором путем его оплаты или возвращается собственнику (консигнанту). Оплата производится по факту реализации товара или в установленные сроки (предельная цена реализации товара или процент торговой надбавки устанавливается консигнантом). Эта форма оплаты требует увеличения денежных средств у поставщика товара и применяется, как и в предыдущем случае, для новых видов товара, когда покупатель еще недостаточно информирован о данном товаре.

Исходя из договоров купли-продажи товаров уточняются сумма денежных оборотных средств, необходимых для предпринимательской деятельности, и календарный график их использования. Кроме

- 7.1. Определение потребности в инвестициях

- 187

того, необходимо предусмотреть и резерв денежных средств, который определяется на основе фактора времени, т.е. оценки товарных и денежных потоков во времени. Будущая стоимость определенного количества товара с учетом предполагаемого индекса инфляции (г) на протяжении я-го периода равна:

где Ол — будущая стоимость товара, руб.;

Q, — настоящая стоимость товара, руб.; i — процентная годовая ставка по кредитам, %; п — количество лет.

Расчеты позволяют более правильно сопоставить товарные и денежные потоки и определить прирост денежных средств на перспективу. Это сопоставление завершается формированием предложений о количестве денежных средств, которые можно получить в будущем за счет различных источников.

Объем вложений в основные средства определяется исходя из сметной стоимости проекта на новое строительство (реконструкцию, модернизацию). Для обеспечения необходимого уровня ликвидности предприятия целесообразно объем вложений в основные средства (их прирост) обеспечить за счет собственных источников (прибыли, амортизационных отчислений, выпуска дополнительного пакета акций с соответствующим увеличением уставного капитала). Соотношение одной части активов (внеоборотные активы) и одной части пассивов баланса (собственный капитал) рекомендуется как 1:1.

Инвестиции в основные фонды (реальные инвестиции) целесообразно дифференцировать на три вида:

- ? инвестиции, направленные на повышение эффективности работы предприятия за счет замены оборудования на более современное, ремонта и технического перевооружения управленческих, производственных и коммерческих помещений;

- ? инвестиции в создание производств по изготовлению новых товаров и услуг;

- ? инвестиции в научные разработки, формирующие интеллектуальный продукт, обеспечивающий прогрессивные изменения в материально-техническом обеспечении предприятия (качественно новый уровень деятельности).

Такая дифференциация необходима, так как для каждого из этих видов инвестиций различен уровень риска, с которым они сопряжены. Поэтому их реальная стоимость и привлекательность будут также различны, что необходимо учитывать при обосновании стоимости, доходности, мер гарантий и страхования, а также при расчете эффективности инвестиций.

Фактор риска учитывается по отдельным направлениям инвестиций с учетом степени риска предпринимательского проекта и данных финансовых результатов.

Для создания на предприятии фонда рисковых операций или резервного фонда предполагается увеличение инвестиционного ресурса предприятия.

Важным инструментом в решении инвестиционно-экономических задач являются правила финансирования, классифицируемые на вертикальные и горизонтальные.

Вертикальные правила исследуют активы и пассивы баланса предприятия независимо друг от друга. Для активов они определяют, что соотношение между основными и оборотными средствами должно быть примерно 1:1. Точно так же для пассивов надо стремиться к соотношению 1:1 между собственным и заемным капиталом.

Горизонтальные правила финансирования исследуют соотношение между активами и пассивами. Золотое правило бизнеса гласит: долгосрочно связанный на предприятии основной капитал должен финансироваться исключительно из собственного капитала. Заемные же средства целесообразно использовать в обороте, т.е. для формирования оборотных средств. В то же время собственных оборотных средств должно быть не менее 20% от всех оборотных средств.

Определение потребности в инвестициях на каждом шаге расчетного периода t

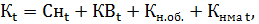

С целью дальнейшей оценки инвестиционного проекта необходимо определить потребность в инвестициях на каждом шаге t горизонта расчета. Общая потребность в инвестициях на каждом шаге определяется суммой необходимых в данном квартале инвестиций на покупку объекта недвижимости, капитальных вложений, стоимости начального оборотного капитала, необходимого при вводе объекта в эксплуатацию, и стоимости нематериальных активов:

где – сумма инвестиций на шаге t, руб.; – сумма инвестиций в покупку объекта недвижимости на шаге t, руб.; – инвестиции в основной капитал (капитальные вложения) на шаге t, руб.; t – инвестиции в начальный оборотный капитал на шаге t, руб.; – инвестиции в нематериальные активы на шаге t, руб.

Потребность в инвестициях на приобретение нематериальных активов может возникнуть на любом шаге горизонта расчета. В данной работе предлагается учитывать на шаге ввода объекта в эксплуатацию. Результаты расчетов потребности в инвестициях сводятся в табл. 4.

Таблица 4 — Капитальные вложения и общая потребность в инвестициях на каждом шаге расчетного периода t в млн. руб.

| Показатели | Инвестиционный период горизонта расчета | Всего | ||||

| 1.Инвестиции в покупку объекта недвижимости Снt | ||||||

| 2.Капитальные вложения в реконструкцию КВt | 18,59 | 37,19 | 39,25 | 8,26 | 103,29 | |

| 3.Инвестиции в начальный оборотный капитал Кн.об.t | ||||||

| 4.Инвестиции в нематериальный активы Кнмаt | 3,8 | 3,8 | ||||

| 5.Инвестиции всего Кt | 18,59 | 37,19 | 39,25 | 8,26 | 8,8 | 392,09 |

| 6.Общая потребность в инвестициях нарастающим итогом | 298,59 | 335,78 | 375,03 | 383,29 | 392,09 | 392,09 |

Для иллюстрации расчетов приводится график инвестирования, на котором показывается динамика инвестиций по шагам расчетного периода, а также накопленная сумма капитальных вложений и общей потребности в инвестициях (рис. 2).

Источник https://www.finam.ru/publications/item/chto-takoe-celi-investirovaniya-i-kakimi-oni-byvayut-20210312-12420/

Источник https://bstudy.net/729544/ekonomika/opredelenie_potrebnosti_investitsiyah

Источник https://studopedia.ru/19_239315_opredelenie-potrebnosti-v-investitsiyah-na-kazhdom-shage-raschetnogo-perioda-t.html