Что такое инвестиции

Если говорить простыми словами, инвестиции — это вложение свободного капитала в различные финансовые инструменты с целью получения прибыли. По сути, спекуляции преследуют те же цели, но на коротких временных отрезках. В то время как инвестиции позволяют получать доход в течение многих лет.

Что дают инвестиции?

Многие люди думают, что накопление и инвестирование — это похожие процессы, однако на самом деле у них принципиально разный подход. Деньги, которые лежат в тумбочке, со временем обесцениваются — каждый год инфляция «съедает» 10–15% суммы. Вложение средств в финансовые инструменты позволяет не только сохранить капитал, но и при грамотном подходе приумножить его. В этом и состоит основное преимущество инвестиций. Кроме того, они помогают обеспечить финансовую уверенность в будущем.

Где найти деньги?

Это главный вопрос, который задаёт себе любой начинающий инвестор, и одновременно — основной камень преткновения на пути к успеху. Однако создать стартовый капитал с нуля действительно реально. Существует как минимум несколько способов.

- Использовать в качестве стартовой суммы незапланированные доходы. Сюда входят премии, подаренные деньги, неожиданные бонусы и так далее.

И, наконец, самый правильный и эффективный подход — сделать инвестиции обязательной статьей расходов. Определите конкретную сумму, которую вы готовы вкладывать в дело, и ежемесячно изымайте её из зарплаты.

Что относится к инвестициям?

Предположим, что деньги найдены, но во что их инвестировать? Рассмотрим, какие варианты в принципе существуют.

- Приобретение недвижимости. Все возможные плюсы перечёркивает низкая ликвидность: продажа дома или квартиры может растянуться на многие месяцы.

Просто задумайтесь: половина того, что вы тратите за день, идёт на финансирование различных компаний, от «Макдональдса» до «Газпрома». И многие из них выпускают ценные бумаги. Инвестируя в бизнес тех, кто поставляет вам товары и услуги, вы возвращаете себе часть потраченных денег.

Что такое инвестиции в ценные бумаги: основные особенности

Чтобы понять, в чём суть инвестиций в ценные бумаги, нужно прежде всего разобраться, чем именно акции отличаются от облигаций. Всё просто: вкладывая деньги в акции, вы покупаете часть предприятия, инвестируя в облигации — даёте компании в долг на определённых условиях.

Облигация чем-то напоминает банковский вклад, но с одним существенным отличием. Деньги, которые вы кладёте на депозит, банк даёт другим компаниям в долг на своих условиях, сам оценивает риски заёмщика и обеспечивает возврат средств. При покупке облигаций вы избавляетесь от посредника в лице банка, поэтому такие инвестиции намного выгоднее обычных вкладов. Есть и минус — инвестор берёт на себя все риски, поэтому для вложений лучше выбирать проверенные и надёжные компании.

Инвестиции в акции необходимы для того, чтобы зарабатывать на росте экономики в целом, обгоняя инфляцию. Простой пример: в период с 2000 по 2011 г. доходность акций в российской экономике составила почти 1000%, а инфляция лишь 370%.

Управление рисками

Мы привыкли считать, что риск — это возможность потерять капитал. В действительности риск в инвестициях означает скорее вероятность отклонения фактического результата от ожидаемого. Риск напрямую зависит от доходности ценных бумаг: чем она выше, тем больше шанс потерять вложенное.

Но есть и хорошая новость: риском можно и нужно управлять. Первый шаг — это просчитать его и понять, согласны ли вы на такие условия. Сделать это легко: найти отрезок максимального падения ценной бумаги на графике доходности и сравнить с ростом рынка.

Как можно сократить риски:

- Вкладывать средства в ценные бумаги разных эмитентов.

Ещё несколько советов новичку

Теперь, когда вы знаете, что представляют собой инвестиции, можно приниматься за дело. Но не забудьте учесть несколько нюансов:

- Все сделки с ценными бумагами заключаются на бирже. Частные лица не могут торговать там напрямую, поэтому для проведения операций нужен посредник;

Мы рассказали вам, для чего нужны инвестиции, а ваша задача — правильно применить полученные знания на практике. Сделать первые шаги на бирже поможет «Открытие Брокер» — надёжный посредник, предлагающий множество вариантов сотрудничества, бесплатные обучающие материалы и профессиональную поддержку на всех этапах. Начните инвестировать в будущее прямо сейчас!

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Инвестиции в людей (таланты) — организационные и юридические аспекты

Всё более актуальным объектом инвестирования в современном мире становится «человеческий капитал» или, строго говоря, человеческие таланты. Об этом говорят уже давно и довольно много, в том числе и в российской инвестиционной среде.

К примеру, программа «Глобальное образование 2015 — 2035», подготовленная в рамках Национальной технологической инициативы говорит о том, что в скором времени главной задачей HR-политики компаний станет поиск и развитие талантов, широкое распространение получат центры продюсирования и фонды прямых инвестиций в талантливых людей.

Довольно интересным исследованием в этой области является книга Путилова А.В. и Баранова И.А. «Инвестиции в человеческии капитал — революция в финансировании образования». Как отмечают авторы, «специалисты в области высшего образования и многие государственные деятели в США и Латинскои Америке не без основания полагают, что за ISA («Income Share Agreement» или «соглашение о долевом разделении доходов») будущее. Несмотря на схожесть с кредитованием, у ISA есть важное преимущество: в перспективе оно в значительной степени повысит национальныи уровень квалификации специалистов, что в условиях жесточаишеи конкуренции является определяющим фактором».

Не обошли вниманием тему инвестиций в людей и изложили интересные мысли на этот счёт довольно известные в российских инвестиционных кругах Аркадий Морейнис (статья здесь) и Алексей Черняк (статья здесь).

За рубежом в настоящее время активно развивается проект LUMNI, предоставляющий молодёжи инвестиции для получения образования и развития своих талантов. Существует немало и иных аналогов подобных проектов.

В целом, тема инвестиций в таланты не является такой уж новой. Так, музыкальные продюсерские центры, спортивные клубы, банки (кредиты), семейные фонды и т.д. уже давно на тех или иных условиях занимаются инвестициями в таланты. Однако согласно ранее упомянутой программы «Глобальное образование 2015 — 2035» основными игроками в сфере поиска и развития человеческих талантов станут венчурные фонды и HR-компании.

Есть мнение, что инвестиции в таланты могут оказаться гораздо более выгодными, чем инвестиции в команды.

В сфере инвестиций в таланты есть следующие преимущества:

- нужны более мелкие чеки для стартовых и последующих инвестиций;

- люди могут показывать более высокий уровень средней доходности;

- люди могут быть более гибкими и в то же время стабильными по сравнению с командами;

- люди могут быстрее выходить на зарубежные рынки;

- развитие технологий способствует более быстрому масштабированию продуктов профессиональной деятельности человека.

Наиболее привлекательными в инвестиционном отношении могут быть 3 категории лиц:

1. Люди, планирующие работать по найму на высокооплачиваемых позициях, планомерно и стабильно повышающие размер своеи заработной платы. Отбор кандидатов на инвестирование целесообразно осуществлять на стадии выпускных классов школы, последних курсов бакалавриата. Здесь могут быть представители различных профессий. В зависимости от специфики экономического развития страны пребывания и иных условий перечень приоритетных профессий может меняться.

2. Люди, создающие масштабируемые творческие продукты, которые имеют высокий потенциал монетизации (музыканты, художники, писатели, учёные, изобретатели и так далее). Отбор кандидатов целесообразно осуществлять на как можно более ранних стадиях проявления их творческого потенциала.

3. Люди, имеющие экстраординарные способности и зарабатывающие на их демонстрации/реализации (музыканты, спортсмены, политики, шоу-мены и так далее). Отбор кандидатов целесообразно осуществлять на как можно более ранних стадиях проявления их выдающихся способностей.

Для успешного инвестирования в таланты, на наш взгляд, необходимо соблюдение следующих условий:

- выявление талантов на как можно более ранних стадиях;

- правильная профессиональная ориентация талантливых людей для обеспечения их наиболее высокой конкурентоспособности на мировом рынке труда;

- поддержание высокой мотивации и трудоспособности проинвестированных специалистов;

- максимально быстрый выход проинвестированных специалистов (продуктов их деятельности) на рынки, в том числе зарубежные (кстати, использование соглашения ISA позволяет минимизировать негативные последствия трудовой эмиграции талантов, ведь возврат инвестиций осуществляется в таком случае в пользу российских инвесторов);

- высокий уровень юридической защиты интересов инвестора.

Каждому из обозначенных условий можно посвятить отдельную статью, здесь же мы сконцентрируемся на юридических и организационных аспектах инвестирования в таланты в российских условиях.

В российской блогосфере высказываются мнения, что российское и даже зарубежные законодательства пока не готовы для реализации сделок инвестиций в людей (таланты). На мой взгляд, каких-либо серьёзных юридических проблем для реализации указанных сделок как в российском, так и любом ином правопорядке развитых государств, не имеется.

Юридической основой инвестиций в людей (таланты) является так называемый «продюсерский контракт» или «соглашение о долевом отчислении от доходов» («соглашение о долевом разделении доходов»). В российском праве нет никаких ограничений для заключения подобного соглашения, более того, к примеру, музыкальная индустрия уже давно успешно использует подобную договорную конструкцию при оформлении отношений с музыкантами. К слову, известный судебный спор между музыкальным лейблом (по сути, продюсером, инвестором) Black Star и рэп-исполнителем L’One разрешился в пользу первого, и «материальной» базой его как раз явился продюсерский контракт. Как видно из данного кейса, судебные органы готовы защищать интересы инвесторов в сфере инвестиций в таланты.

Что же касается надуманной некоторыми экспертами проблемы оформления прав инвестора на интеллектуальную собственность, которая возможно будет создана проинвестированным специалистом в будущем, то;

— во-первых, инвестору это не необходимо, поскольку он удовлетворяет свои инвестиционные интересы за счёт денежных отчислений от доходов специалиста, а не за счёт самостоятельной реализации его интеллектуальной собственности;

— во-вторых, для обеспечения исполнения специалистом своих обязательств инвестор согласно российскому законодательству вправе заключить с ним договор залога прав, в том числе на интеллектуальную собственность, которая будет создана специалистом в будущем.

Таким образом, российское законодательство уже сейчас имеет вполне развитый инструментарий для успешной реализации проектов в области инвестиций в таланты.

Итак, организационно-юридическая модель прямых инвестиций в людей (таланты) выглядит, на наш взгляд, следующим образом.

Этап 1. Выявление талантов на ранних стадиях и их инвестиционный анализ.

На данном этапе формируется определённая «воронка» потенциальных талантливых специалистов, проводится их первичный отбор, а затем инвестиционный анализ отобранных кандидатов.

При отборе кандидатов (их инвестиционном анализе) в расчёт принимается целый массив данных:

- врождённые качества и способности, которые выражены у человека сильнее, чем у большинства (~95 %) людей, они же — таланты;

- приобретённые способности (образование);

- гибкость и скорость обучения (в условиях постоянных изменений и быстро развивающихся технологий способность быстро адаптироваться под возникающие изменения становится крайне важной);

- конкурентоспособность (реальная возможность человека войти в лидеры в пределах своей профессиональной сферы и оставаться в данном качестве на протяжении длительного времени);

- психическое здоровье, психологические особенности, эмоциональный интеллект (человек может являться очень талантливым, но в силу психических особенностей инвестиционно непривлекательным);

- наличие у человека внешних ресурсов (поддержка со стороны родных и близких, собственный заработок, медийный вес) и ограничений (проблемы с законом, наличие финансовых и иных обязательств перед третьими лицами и так далее);

- иные параметры, имеющие значение в каждом конкретном случае.

По результатам инвестиционного анализа формируется инвестиционный портрет кандидата и при выявлении его инвестиционной привлекательности происходит переход на следующий этап.

Этап 2. Выявление эмоционально стабильного желания кандидата сотрудничать с инвестором.

Чаще всего на ранних стадиях развития таланта инвесторами восходящей «звезды» являются его родные и близкие. Однако не у всех родных и близких есть средства и (или) компетенции для развития таланта начинающего специалиста, а некоторые талантливые специалисты могут вообще не иметь родных. В таких условиях продюсерская/инвестиционная поддержка талантливых специалистов со стороны профессиональных инвесторов может оказаться очень выгодной для обеих сторон.

Однако отсутствие у кандидата ресурсов для максимально полного и быстрого развития своего таланта ещё не говорит о наличии у него эмоционально стабильного желания сотрудничать с инвестором. Выявление такого желания является одним из ключевых факторов успешности будущей инвестиционной сделки.

Выявить такое желание можно с помощью как интервьюирования кандидата, так и с помощью иных специальных методик определения правдивости (искренности) намерения.

После выявления эмоционально стабильного желания (намерения) сотрудничать с инвестором происходит переход на следующий этап.

Этап 3. Согласование условий инвестирования и структурирование инвестиционный сделки.

Как мы уже отмечали ранее основой сделки прямых инвестиций в талантливого человека является так называемый продюсерский контракт, по которому инвестор предоставляет последнему денежные средства для его профессионального развития и(или) обеспечивает его соответствующим образованием, связями, иными ресурсами, а талантливый человек, в свою очередь, обязуется вернуть полученные инвестиции в виде определённого процента от получаемого им дохода.

Сторонами в договоре устанавливается предел выплат в виде срока действия контракта (в течение которого происходят отчисления), либо в виде доходности инвестиций путём установления процента за пользование инвестиций (в этом случае контракт будет действовать пока получатель инвестиций не вернёт инвестиции с определённой контрактом доходностью).

Главным удобством такой инвестиционной сделки для получателя инвестиций является то, что он обязан перечислять инвестору определённый контрактом процент только от получаемых доходов. Если доходов нет, то и перечислять ничего не нужно. Обязательство выплаты наступает только после получения дохода. В этом состоит принципиальное отличие данного финансового инструмента от банковского кредита, при котором обязательства по выплатам жёстко привязаны к срокам и наступают практически сразу после получения кредита.

Конечно, в практике различных продюсерских/инвестиционных компаний продюсерский контракт, как непоименованный в Гражданском кодексе РФ договор, может содержать различные по своему содержанию существенные условия. И в описываемом нами случае в какой-то степени более правильно говорить о другом непоименованном в Гражданском кодексе РФ договоре — «соглашении о долевом отчислении от доходов». Но не важно как будет называться договор, важно какие существенные условия он предусматривает и то, что отечественное законодательство не запрещает сторонам их согласовывать (принцип свободы договора).

Очень важным условием контракта мы считаем предоставление получателю инвестиций права расторжения контракта в одностороннем порядке при условии полного возврата инвестиций с определённой доходностью, начисленной за определённый контрактом период времени (то есть вправо выкупа контракта).

Что касается проблемы уклонения от возврата инвестиций, то судя по опыту LUMNI, это не является серьёзной проблемой, поскольку уровень невозврата инвестиций в указанном проекте составляет не более 2 процентов. Это вполне объяснимо, поскольку невозврат инвестиций может сильно ударить по репутации талантливого человека, а репутация для таких людей нередко «дороже золота». Более того, наличие долгов чревато проблемами с передвижением по миру (при пересечении государственных границ), получением кредитов и иных благ, ведь «кредитная» история всё глубже и глубже проникает во многие сферы жизни.

Для минимизации рисков инвестора имеет смысл:

- нотариально удостоверять контракт между инвестором и специалистом;

- страховать нетрудоспособность специалиста;

- включать в сделку поручителей по долгам специалиста;

- содействовать пребыванию специалиста в ресурсном состоянии;

- и так далее.

Что касается фиксирования инвестором прибыли (выхода его из сделки), то закрытие сделки (exit) может осуществляется следующими способами:

- инвестор уступает права кредитора по продюсерскому контракту третьему лицу (инвестору) с согласия проинвестированного специалиста;

- продюсерский (инвестиционный) контракт прекращает своё действие в связи с полным возвратом инвестиций (с соответствующей доходностью) в виде денежных средств или отступного.

В настоящее время мы работаем над созданием Лаборатории талантов (исследовательский центр в области выявления талантов), Акселератора талантов (трекерское сопровождение талантливых специалистов) и Фонда прямых инвестиций в таланты, и для нас является актуальным вопрос поиска партнёров (инвесторов). Если вас заинтересовало указанное направление, пожалуйста, свяжитесь с нами по почте [email protected] или Телеграм t.me/eriabov

Инвестиции – что это такое простыми словами, для чего нужны, и с чего начать новичку создавать капитал

Кандидат экономических наук. 20 лет преподаю финансы и инвестиции в университете. Инвестирую на фондовом рынке.

Обычно про инвестиции мы слышим в экономических новостях, которые связаны с развитием предприятия, отрасли или страны. Большинство людей считает, что это понятие к их жизни никак не относится. Но реалии таковы, что инвестиции – это жизненная необходимость для каждого, кто думает о своем будущем и будущем своей семьи. Разберемся, что такое инвестиции простыми словами, для чего они нужны, и с чего начать новичку.

Определение и назначение инвестиций

Я уже 20 лет преподаю в университете дисциплины, связанные с инвестициями и инвестиционной деятельностью. Но только пару лет назад осознала, что тот материал, который я даю, никак не поможет молодым людям изменить свое мышление в сторону необходимости с первого самостоятельного заработка начать создавать личный капитал.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

На занятиях мы разбираем, как важно инвестировать предприятиям, которые хотят выжить в условиях рынка, изучаем механизм инвестиций. Но когда я заговариваю со студентами о личных финансах и инвестировании, вижу полное непонимание процесса и скептицизм. Зачем это надо? Нужны миллионы. Нам еще рано задумываться о пенсии. Хотим жить одним днем. Все равно государство все отберет и так далее и тому подобное.

Губительные мысли для молодежи. У нее есть все шансы обрести финансовую независимость, потому что на стороне молодых один из главных факторов успеха – время.

Короче, я начала исправлять ситуацию, насколько это позволяют мне делать стандарты Министерства образования. Но в рамках нашего блога я не ограничена рамками, поэтому с удовольствием делюсь своими знаниями и опытом в инвестиционной деятельности. И сегодня самые основы.

Инвестиции в общем понимании – это вложения средств в какие-либо объекты с целью получения эффекта. Эффект не обязательно должен быть коммерческий (извлечение прибыли). Если мы говорим о государственных инвестициях, то речь может идти о социальном, экологическом и других эффектах. Возьмите, например, проект по строительству детского сада или реконструкции очистных сооружений.

Но в статье речь не об инвестиционной деятельности предприятий, а о нашей с вами.

Для частного инвестора инвестиции – это вложение денег в активы с целью создания, сохранения и приумножения личного капитала.

Я думаю, ответ на вопрос, зачем надо создавать капитал, есть у каждого. Это покупка дорогостоящих товаров (машина, квартира, дом), возможность путешествий или обычного отпуска с семьей на море, образование детей и, наконец, достойная пенсия. Вершина всего – финансовая независимость, когда ты не зависишь от своего работодателя и получаемой заработной платы, когда у тебя есть возможность заниматься тем, о чем мечтал всю жизнь.

Назовите мне хотя бы одного нормального человека, который был бы против всего этого. Тогда почему инвесторов в России чуть больше 2 %, а активных еще меньше? Потому что мы любим придумывать оправдания бездействию. Самые популярные: “нет денег, чтобы инвестировать”, “не хотим себя ни в чем ограничивать, жизнь слишком коротка”, “инвестиции придумали, чтобы отобрать последнее”.

Опасные заблуждения. Прежде чем так говорить, надо для начала все узнать о предмете спора и попробовать на практике. Я сделала и то и другое. Ни один из перечисленных аргументов у меня не нашел подтверждения. Дело за вами.

Классификация инвестиций для частного инвестора

В любом учебнике по экономике вы найдете обширную классификацию инвестиций. Но мы разберем только ту ее часть, которая относится к частному инвестору. И первый признак – объекты инвестирования. В зависимости от него инвестиции бывают:

- реальные – вложения в реальные активы, например, покупка недвижимости, земли, оборудования;

- финансовые – вложения в ценные бумаги (акции, облигации), валюту, производные финансовые инструменты (фьючерсы, опционы).

По срокам вложения:

- краткосрочные или спекулятивные – это игра на разнице в цене актива, за минуту могут осуществляться несколько сделок купли-продажи, такой вид сложно отнести к инвестициям;

- среднесрочные – на срок от 1 до 5 лет, целью может быть покупка машины, образование ребенка, отпуск и пр.;

- долгосрочные – инвестиции на срок от 5 лет, как правило, основной целью является создание пассивного дохода от капитала.

От срока инвестирования зависит стратегия: активная или пассивная.

Какие бывают виды в зависимости от характера участия инвестора:

- прямые, когда инвестор вкладывает инвестиции напрямую, без участия посредника (например, в развитие бизнеса, своего или чужого);

- косвенные, когда инвестируют средства через посредников (брокеров).

По уровню риска:

- агрессивные,

- умеренные,

- консервативные.

Выбор варианта зависит от индивидуального отношения к риску инвестора.

Объекты инвестирования

Ищем ответ на вопрос, куда вкладывать деньги. Я уже писала об этом, кратко остановлюсь на вариантах, уже сейчас доступных частным инвесторам в России.

Вариант 1. Банковские вклады.

Традиционный инструмент, знакомый каждому россиянину и для многих до сих пор остающийся единственным способом инвестирования. Снижение ключевой ставки Центробанка в 2019 году привело к значительному снижению доходности по депозитам (4 – 5 % годовых). Такую ставку сложно назвать приемлемой для инвестора, который хочет создать и приумножить капитал.

Вариант 2. Акции и облигации.

Для начинающих это рискованные инструменты, кроме ОФЗ и муниципальных облигаций. Но и доходность по ним выше, чем по депозитам. Покупать акции и облигации отдельных эмитентов советую только после теоретической подготовки. Если не хотите рисковать и решили остановиться на ОФЗ и муниципальных облигациях, готовьтесь, что доходность по ним всего на 1 – 2 % больше, чем по банковским вкладам.

Вариант 3. Индексные фонды.

На начальном этапе лучше вложиться в индексные фонды, которые следуют за биржевым индексом (БПИФ или ETF). Это позволит сразу выполнить первое правило грамотного инвестора – диверсификацию. Есть фонды акций, облигаций и даже золота. Вкладывайтесь в американский, китайский, немецкий и другие рынки, в рублях, долларах или евро. Снижение котировок по одним акциям, входящим в индекс, компенсируется ростом по другим.

Вариант 4. Валюта.

Не самый лучший совет – покупать наличную валюту и складывать дома. Во-первых, это небезопасно. Во-вторых, инфляцию никто не отменял. Такой же плохой совет – положить на валютный счет в банке. Ставки там неприлично низкие. Посылать новичков на Форекс я тоже не буду. 99 %, что они там потеряют все свои деньги. Как вариант – изучить тему ПАММ-счетов и сформировать портфель из нескольких счетов с консервативной стратегией и долгой историей.

Вариант 5. Недвижимость.

Подходит для людей с большим первоначальным капиталом. А тот, кто надеется купить в ипотеку, сдать в аренду, погашать кредит за ее счет и что-то заработать, тот может очень разочароваться. Расчеты, расчеты и еще раз расчеты. Для тех, кто не имеет достаточной суммы для покупки недвижимости, доступным вариантом может стать приобретение акций фондов недвижимости, торгующихся на Санкт-Петербургской бирже (REIT), или участие в закрытом ПИФе недвижимости.

Вариант 6. Драгоценные металлы.

Эксперты называют такой вариант защитным. Большой доходности не будет. Только если грянет очередной мировой кризис, и все инвесторы бросятся скупать золото вместо рухнувших ценных бумаг. Именно для таких случаев и инвестируют в драгоценные металлы.

Это высокодоходный и одновременно высокорискованный вариант. Вложение во что-то новое и перспективное может принести тысячи процентов доходности, а может превратить капитал в 0. Примеры успешных венчурных проектов: Facebook, Alibaba, Xiaomi.

Будет неправильно, если я не скажу еще об одном виде инвестиций. Каждый из нас уже сейчас является инвестором, потому что вкладывал или продолжает это делать в свое образование, здоровье, детей и пр. Последний объект, кстати, вызывает у меня недоумение. Некоторые родители инвестируют в детей, чтобы они потом содержали их. Считаю, что мы обязаны сделать все возможное, чтобы не пришлось потом детям помогать нам в старости.

Все эти варианты инвестирования я привела для того, чтобы показать, что без изучения механизма работы каждого инструмента рассчитывать новичкам на высокий доход и быстрое обогащение не стоит. Боязнь большинства людей рисковать исходит из непонимания, как работают инвестиции. Поэтому и вкладывают россияне свои деньги в банки и квартиры. А понимание никому с рождения не дается, даже Уоррену Баффетту.

Пошаговая инструкция для начинающего инвестора

Несколько лет назад мы с мужем были начинающими инвесторами. Сегодня у нас два брокерских счета и сформированный инвестиционный портфель, в котором создается капитал для разных целей. Доходность за 2019 год составила 19,8 %. Для пассивного инвестора, который тратит 1 час в месяц на анализ и пополнение счетов, пару часов в конце года на ребалансировку, это хорошая цифра.

Критиковать полученные результаты могут только инвесторы, которые получают больше, но стабильно на протяжении последних 10 лет. Мне есть, чему у них поучиться, что я и буду делать. Рассчитываю на долгую инвестиционную жизнь.

Приведу небольшую пошаговую инструкцию, основанную на моем личном опыте.

Шаг 1. Самообразование.

С этого я начала. В моем послужном списке книги, платные и бесплатные вебинары, конференции с ведущими инвесторами страны, курсы по портфельным инвестициям от профессионалов. Все это дало мне отличный старт, не позволило совершить ошибки новичков и потерять деньги.

Шаг 2. Оценка финансового положения семьи.

Я начала вести семейный бюджет: доходы и расходы, активы и пассивы, план и факт, экономия и перерасход. Составляю таблицы, планирую, оптимизирую и выявляю источники для инвестиций. Трачу на это 1 минуту каждый день и 10 – 15 минут в конце месяца.

Шаг 3. Создание подушки безопасности.

Я не могу позволить рисковать всеми деньгами в семье, потому что инвестиции – это всегда риск. Подушка безопасности должна быть создана в обязательном порядке. Мы сделали ее в размере 4 месячных расходов семьи. Держать резервные деньги лучше всего в инструментах, из которых их можно быстро вывести. Например, депозит с возможностью снятия без потери процентов, дебетовая карта с процентом на остаток, ОФЗ или фонды денежного рынка на МосБирже.

Шаг 4. Определение инвестиционных целей.

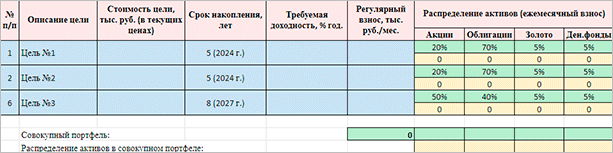

Без этого не сформировать инвестиционный портфель. Его состав и распределение активов внутри зависят от срока инвестирования. Например, одна из наших целей – это образование ребенка (младшая дочь заканчивает школу в 2024 г.). Цель среднесрочная, поэтому распределение активов сделали консервативным. Еще одно событие намечено на 2027 г. – распределение активов стало более рискованным, но не агрессивным.

Шаг 5. Выбор инвестиционных инструментов.

На этом этапе рекомендую определить свой риск-профиль. Есть специальные тесты у брокеров и в свободном доступе в интернете от ведущих инвестиционных компаний мира. Далее, в зависимости от вашего отношения к риску, целей и сроков инвестирования выбираем инструменты.

Шаг 6. Делаем первые вложения и начинаем свой путь к финансовой независимости.

Риски инвестирования

Мы все время говорим, что инвестиции – это риск. С какими же видами риска может столкнуться инвестор:

- страновой – риск, присущий конкретной стране и связанный с политическими, экономическими, правовыми и другими факторами;

- валютный – когда инфляция и изменение курса валют то в одну, то в другую сторону снижают доходность активов или вовсе приводят к уменьшению капитала;

- рыночный – связан с колебанием котировок акций, облигаций;

- риск отдельной компании.

Есть две крайности, которых надо избегать:

- Вообще не анализировать риски и вкладывать все деньги в высокодоходные проекты, надеясь на “авось пронесет”. Результат – потерянный капитал, разочарование в инвестициях и убеждение других людей в том, что все это развод, лотерея и казино.

- Вообще не рисковать, а, например, хранить деньги дома. Результат такой же, как в первом случае. Только здесь уже нельзя винить правительство, президента, соседа или друга.

Вывод: рисков не надо бояться, ими надо научиться управлять. Один из самых эффективных способов – диверсификация.

Заключение

Инвестором в России может быть любой совершеннолетний человек. Сейчас правительство усердно работает над тем, чтобы кому-то позволить больше (так называемым квалифицированным инвесторам), а кого-то защитить от необдуманных поступков. Выход из этого только один – повышать свою финансовую грамотность, инвестировать и скорее перейти в статус квалифицированного инвестора.

Я считаю, что человек способен отвечать за свои действия и нести за них ответственность. Лишние барьеры приведут к тому, что начинающий инвестор никогда не научится думать, ведь за него уже все решили. И из-за этого желанный приток частных денег в экономику опять окажется ручейком, который ни на что не повлияет.

Источник https://journal.open-broker.ru/investments/chto-takoe-investicii/

Источник https://vc.ru/future/150566-investicii-v-lyudey-talanty-organizacionnye-i-yuridicheskie-aspekty

Источник https://iklife.ru/investirovanie/investicii-ehto-chto-takoe-i-kakie-byvayut-vidy.html