Что такое дивергенция в трейдинге

У трейдеров сложилось весьма неоднозначное отношение к индикаторному анализу. Если элементы классического технического анализа встречаются повсеместно — на рабочих столах и начинающих трейдеров, и портфельных управляющих — то отношение к индикаторам более полярное. Часть трейдеров строит на их основе свои торговые системы, а другие полагают, что индикаторы давно устарели и не успевают за всё более ускоряющимися рынками.

Однако есть трейдеры, которые совмещают показания классического анализа и индикаторного, при этом связывая поступающие сигналы с общим новостным фоном и ожиданиями от рынка. Такой подход наиболее профессионален. При этом сигналы индикаторного анализа тоже разнятся по своей силе. Наиболее верным сигналом считается дивергенция, которая возникает достаточно редко и позволяет войти в зарождающийся тренд в самом его начале. В данной статье мы расскажем, что именно из себя представляет дивергенция.

Понятие дивергенции в трейдинге

Дивергенция (англ. divergence — «расхождение») является наиболее сильным сигналом индикаторного анализа. Её суть заключается в образовании нового экстремума в цене в направлении доминирующего тренда при необновлении данного экстремума в индикаторе. Цена продолжает своё движение по тренду, в то время как индикатор говорит, что тренд ослаб и продолжает движение лишь по инерции, а доминирующая группа участников уже выдыхается, значит, велика вероятность смены направления движения.

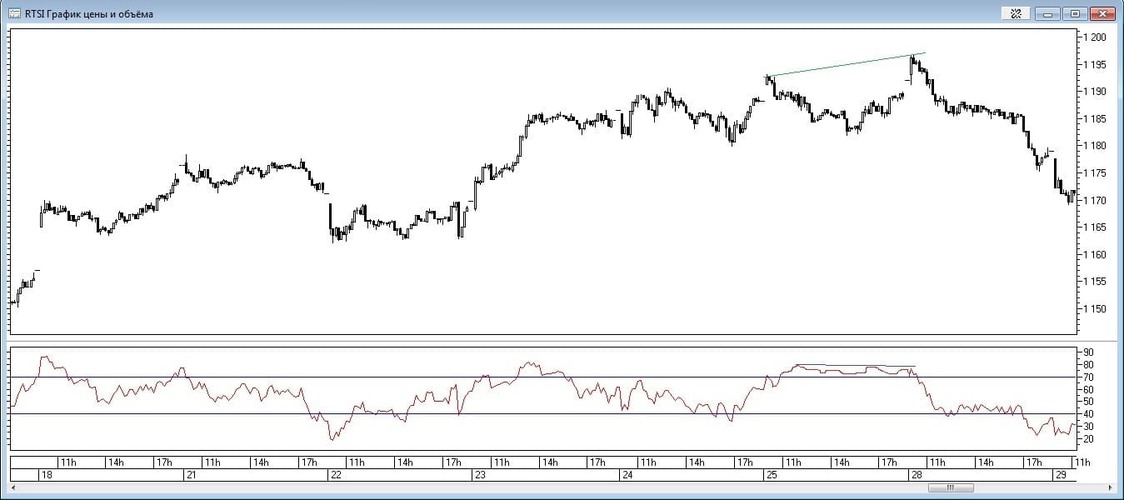

Наиболее распространёнными индикаторами для поиска и анализа дивергенции являются MACD и RSI, но также подходят и многие другие индикаторы — и трендовые, и осцилляторы.

Дивергенции различают по направленности и по количеству экстремумов. Дивергенция, говорящая о вероятной смене медвежьего тренда на бычий и заключающаяся в образовании новой впадины на ценовом графике при необновлении впадины на графике индикатора, называется бычьей. Напротив, если цена образует пик, двигаясь в направлении восходящего тренда, а индикатор показывает неспособность продублировать данный пик на своём графике, то наступает медвежья дивергенция. Она указывает на то, что бычий тренд выдыхается, и медведи могут пойти в полномасштабное наступление.

Виды и сигналы дивергенции

Также дивергенции отличаются по количеству экстремумов. Стандартной дивергенцией является структура из двух экстремумов, но встречаются и дивергенции из трёх формаций, крайне редко — из четырёх.

Дивергенции отличаются и по форме образуемых экстремумов. Так, выделяют дивергенции, в которых по мере развития ценового тренда график индикатора не просто показывает необновление экстремума, а ещё и пробивает трендовую линию индикатора в процессе своего образования. Это наиболее мощная дивергенция.

Следующей по силе является дивергенция, в которой ценовой тренд обновил свой экстремум, например, хай, а индикатор не обновил хай, но при этом лоу тоже не обновился.

Самой слабой дивергенцией является формация, когда тренд обновляет свой экстремум, а график индикатора просто дублирует предыдущий экстремум, то есть фактически переходит в боковик.

Классически при образовании дивергенции сделки совершаются в тот момент, когда цена пробила свою трендовую линию и оттестировала её с противоположной стороны. При этом стоп-приказ традиционно выставляется за последним ценовым экстремумом пробитого тренда.

Для появления дивергенции необходимо наличие предыдущего тренда, а стараться найти дивергенцию в предыдущем боковике бесполезно. Сигналы дивергенции технических индикаторов усиливаются увеличивающимся объёмом в направлении пробоя ценового тренда. Это подтверждает вливание денег профессионалов в смену тренда. И, наоборот, в последних фазах движения в направлении заканчивающегося тренда объёмы торгов начинают принимать минимальные значения, так как рыночные профессионалы уже не поддерживают ценовое движение в направлении ранее доминировавшего тренда. Также усиливающим дивергенцию фактором является выход каких-либо значимых новостей в момент пробоя ценового тренда — в данном случае фундаментальный анализ совмещается с техническим, и они усиливают друг друга.

Дивергенции могут предоставлять трейдеру весьма качественные сигналы для совершения выгодных сделок, однако возникают относительно редко. Дивергенции технических индикаторов целесообразно сопоставлять с классическим техническим анализом, анализом объёмов торгов, а также общим новостным фоном.

Понравилась статья? А у нас таких много! Подписывайтесь на еженедельную рассылку — и подборки самых актуальных, полезных и интересных материалов будут еженедельно приходить прямо на вашу электронную почту!

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Дивергенция и конвергенция в трейдинге

Инвесторы и трейдеры на финансовых рынках всегда стремятся найти точные моменты для входа в рынок и ликвидации открытых позиций. Как правило, для этого используют анализ ценовых графиков — безиндикаторный или с построением графических объектов и (или) технических индикаторов. Чаще всего для получения сигналов рассматривают ситуацию не на одном-двух последних барах, а на продолжительном интервале времени. К таким источникам относят дивергенцию и конвергенцию. В трейдинге, особенно на фондовом рынке, полученные в результате данные относят к разряду наиболее достоверных.

Что такое дивергенция и конвергенция на ценовых графиках

Дивергенцией и конвергенцией в техническом анализе называют ситуацию, когда трендовые линии, проведенные по одноименным экстремумам на графиках цены и осциллятора, демонстрируют расхождение (дивергенцию, от лат. divergo — отклоняться) или схождение (конвергенцию, от лат. converge — сближаться).

Классическая медвежья дивергенция выглядит следующим образом. На ценовом графике формируются два и более смежных максимума. При этом цена High для каждого последующего оказывается выше, чем у предыдущего. Одновременно соответствующее количество максимумов формируется и на графике осциллятора. Однако значения индикатора на каждом следующем экстремуме оказывается ниже, чем на предыдущем.

Аналогичным образом рассматривается классическая бычья конвергенция. При этом на графиках цены и осциллятора анализируются трендовые линии, проведенные по последовательным минимумам.

Дивергенцией и конвергенцией называют несовпадение направлений тенденций на графиках торгового инструмента и осциллятора.

На заметку! В сленге трейдеров и инвесторов термин «конвергенция» используется крайне редко. Все схождения и расхождения на графиках цены актив и осциллятора они предпочитают обозначать единым термином «дивергенция».

Почему образуются дивергенции и конвергенции

Появление схождений и расхождений на графиках достаточно легко объясняется.

- Осцилляторы за счет использования разностных (дифференциальных) алгоритмов считаются опережающими индикаторами. Полагают, что они отражают настроения участников рынка, а не баланс спроса и предложения, определяющий движение цены.

- Развитие тренда (когда экстремумы ценового графика и линии индикатора постоянно обновляются) точно соответствует оптимистичному настроению участников торгов, увеличению их числа и росту объемов сделок.

- В некоторый момент число трейдеров, заключающих сделки, достигает возможного максимума. Основная масса позиций по-прежнему открывается в направлении господствующей тенденции, что продолжает толкать цену. Интерес же биржевых игроков к сделкам в этом направлении постепенно остывает. Это и фиксирует график осциллятора, на котором последующие экстремумы выглядят хуже предыдущих. Несовпадение тенденций в движении цены и настроениях участников торгов и формирует дивергенции и конвергенции.

В трейдинге считается, что появление дивергенций и конвергенций — сигнал с высокой степенью достоверности. Однако делать однозначные выводы было бы серьезной ошибкой:

- Дивергенция и конвергенция на графике не несет полной информации о характере дальнейшего движения. Например, классические медвежья дивергенция и бычья конвергенция могут быть предвестниками как смены тренда, так и неглубокой коррекции.

- Сила сигнала, рассчитываемая аналитиками, трейдерами и инвесторами как разность углов наклона трендовых линий, практического значения не имеет и развитие событий в дальнейшем не отражает.

Классификация дивергенций

Классическая дивергенция является контртрендовой (говорит о смене или ослаблении тренда), поэтому рассматривается только при наличии на рынке преобладающей тенденции:

- медвежья — восходящей;

- бычья — нисходящей.

Рассмотренные выше примеры относятся к такой дивергенции и конвергенции типа I или типа A (еще ее называют сильной). Профессионалы технического анализа выделяют еще два типа классической контртрендовой дивергенции:

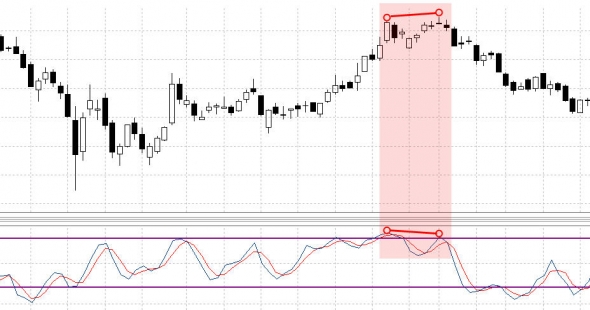

- Среднюю (тип II или B). В этом случае на графике цены формируются экстремумы с равными или очень близкими ценами. На графике же осциллятора последовательные экстремумы ухудшаются.

- Слабую (тип III или C). Этот случай характеризуется последовательным ростом (понижением) экстремумов ценового графика и практически неизменными значениями экстремумов осциллятора.

Кроме классической дивергенции, опытные участники торгов используют еще два вида:

- Скрытая. На графиках рассматриваются противоположные классическому варианту экстремумы. Если на растущем рынке на ценовом графике формируются последовательные возрастающие минимумы, а на графике осциллятора — последовательные обновляющиеся минимумы, говорят о скрытой бычьей дивергенции. Аналогично скрытая медвежья дивергенция рассматривается на падающем рынке при последовательных понижающихся максимумах цен и повышающихся максимумах осциллятора.

- Расширенная дивергенция. Во многом напоминает среднюю (тип II). Отличие между ними только в амплитуде последующих экстремумов (вплоть до полного их отсутствия).

Как торговать с помощью дивергенции

Чтобы использовать дивергенции в торговле, прежде всего нужно знать, на какой характер движения указывает паттерн. Так, классическая и расширенная дивергенции считаются контртрендовыми. Это означает, что при их образовании высока вероятность изменения тенденции или начала коррекции. Скрытая дивергенция формирует сигнал продолжения движения.

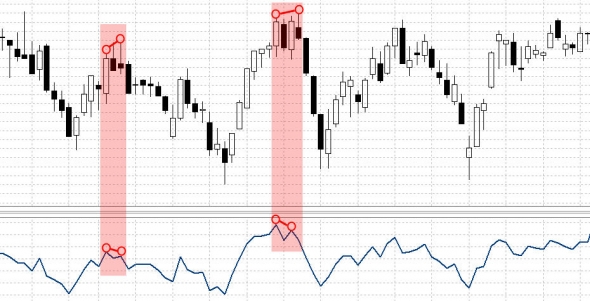

В процессе торговли также имеет значение, какой из осцилляторов используется для поиска сигналов. Предпочтительным считается работа с индикатором MACD или другими подобными, в которых нет зон насыщения (ограничителей значений). Ограничение значений других осцилляторов, например стохастика, RSI, CCI и пр. приводит к появлению неоднозначностей при идентификации дивергенций. Из-за этого прогностическая ценность таких сигналов значительно снижается.

Важно! Однако у осцилляторов с насыщением есть и значительное преимущество. На них выделяют зоны перекупленности и перепроданности, в которых любые сигналы считаются сильными. Если дивергенция формируется именно в этих зонах, достоверность сигнала существенно увеличивается.

Все о дивергенции и конвергенции в трейдинге

В умелых руках, дивергенция и конвергенция помогут определить разворотные точки на графике цены. В этом посте я постараюсь рассказать все, что знаю об этих рыночных явлениях на графике. Погнали.

Предлагаю сразу определиться с терминологией. Так повелось, что почему-то трейдеры практически не употребляют понятие конвергенция (схождение), а обобщают под один термин — дивергенция (расхождение). При этом разбивают дивергенцию на два типа: бычья и медвежья. Думаю, это связано с тем, что под дивергенцией имелось в виду не тип отклонения графика (расхождение или схождение), а расхождение данных графика цены с данными индикатора в принципе. Это, на мой взгляд, неверно. Поэтому, в рамках данного поста, я буду называть вещи своими именами, и употреблять термины дивергенция и конвергенция. Теперь к сути.

Для поиска дивергенций и конвергенций используют индикаторы. Самыми популярными являются:

- MACD гистограмма

- Cтохастик

- RSI

Эти индикаторы есть в любом торговом терминале. Поскольку я торгую через QUIK, то все примеры в посте будут с использованием этого терминала.

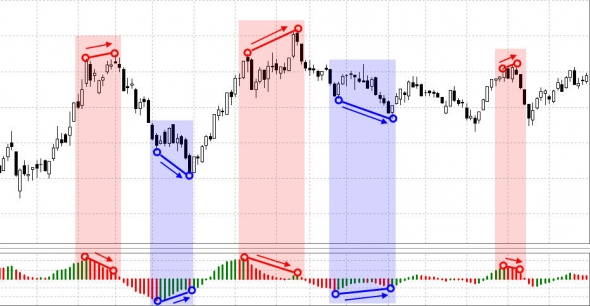

Дивергенция

Дивергенцией, в трейдинге, называют расхождение графика цены с графиком индикатора. Т.е. когда цена рисует новые максимумы, а графике индикатора, каждый последующий максимум ниже предыдущего

Если учитывать, что у большинства трейдеров принято расхождение и схождение обобщать одним термином — дивергенция, то такого типа дивергенция, на сленге, называется медвежьей.

Дивергенция, с использованием индикатора MACD гистограммы, выглядит так:

Правила нахождения дивергенции очень просты. Для того чтобы ее определить, достаточно как минимум два восходящих максимума на графике цены, и два нисходящих максимума на графике индикатора. Визуально это выглядит как расхождение, чем и является дивергенция. При этом, MACD гистограмма, как в приведенном выше примере, должна находиться в положительной зоне: выше нулевого значения.

Для других индикаторов правила идентичны. Вот так выглядит дивергенция на индикаторе RSI:

А вот так на стохастике:

Как вы уже заметили, дивергенция предрекает, как минимум, остановку движения, или (в большинстве случаев) коррекцию либо разворот предыдущего тренда. Т.е. другими словами, выступает переломной точкой, после которой можно принимать определенные решения, в какую сторону торговать, или что делать с уже открытыми позициями.

Правила торговли по дивергенции

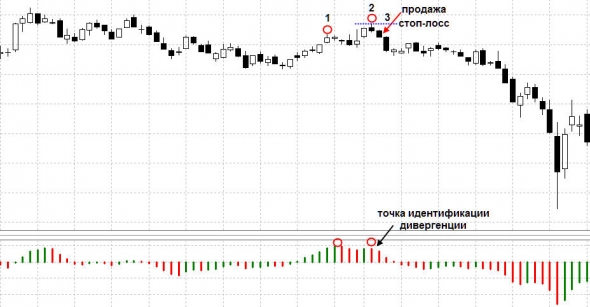

Если дивергенция идентифицирована: имеются как минимум два последовательно восходящих максимума на графике цены, и два последовательно нисходящих минимума на индикаторе, то вход можно осуществлять самыми очевидными способами:

- Вход на следующей свече за вторым максимумом на графике индикатора

Имеется в виду следующее:

- Первый локальный максимум на графике цены и графике MACD гистограммы

- Второй локальный максимум на графике цены, и второй локальный максимум на графике MACD, который ниже предыдущего. Свеча, которая совпадает с точкой идентификации дивергенции, является сигнальной, и после ее закрытия, можно сразу открывать сделку на продажу.

- Продажа. Стоп устанавливается над локальным максимумом. Здесь можно сделать примечание. Если рынок, как и все стандартные пробои, действительно собирается отрабатывать дивергенцию, то движение обычно идет интенсивное, без откатов. Тогда целесообразно еще больше сократить риски, и поставить стоп не на локальный максимум, а на максимум сигнальной свечи. Я обычно делаю так.

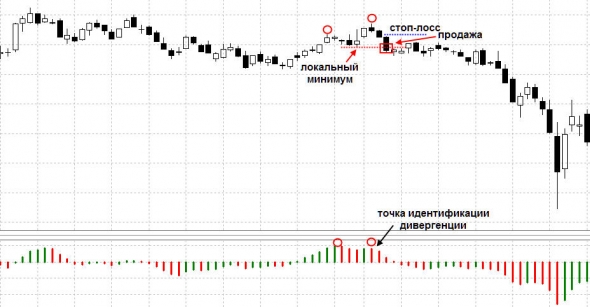

Так же, для любителей искать подтверждение входу, можно войти на пробое предыдущего локального минимума:

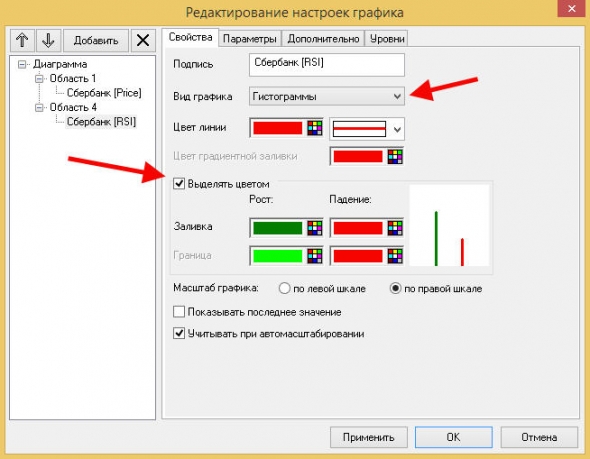

Если вы затрудняетесь найти сигнальную свечу на линейных индикаторах типа RSI и стохастике, то сделайте их отображение в настройках терминала в виде гистограммы. Так же, в настройках, рекомендую обозначить разным цветом, как в моих примерах с MACD гистограммой. Так намного проще визуально будет определять максимумы и минимумы индикатора, чем, если он был бы одноцветным.

Конвергенция

Конвергенцией в трейдинге называют схождение графика цены с графиком индикатора. Т.е. когда на графике цены каждый последующий минимум ниже другого, а на индикаторе выше.

Как я уже говорил выше, в основном, трейдеры называют конвергенцию бычьей дивергенцией. Конвергенция на MACD гистограмме выглядит так:

Появление конвергенции предполагает, как минимум остановку падения, коррекцию, а в идеальном случае разворот. Т.е. это такое же событие, как и дивергенция, когда стоит задуматься. Но, если в случае с дивергенции нужно обезопасить покупки, то, когда появляется конвергенция, нужно оберегать открытие сделки на продажу.

Конвергенция на RSI:

Конвергенция на стохастике:

Правила торговли конвергенций

Торгуются конвергенции аналогично правилам, как если бы вы торговали дивергенции, но с точностью наоборот. На примере с MACD гистограммой, торговля конвергенции будет выглядеть так:

На примере выше показан вход на сигнальной свече, т.е. той свече, на которой появилась точка идентификации конвергенции. Вход осуществляется сразу, после закрытия сигнальной свечи, с установкой стоп-лосса на локальном минимуме конвергенции. Дальше в дело входит управление позицией.

Для особо осторожных и любящих подтверждения сигналов, можно входить на пробое локального максимума, после формирования конвергенции. Выглядит этот вход так:

Алгоритм так же прост:

- Ждем появления сигнальной свечи

- Ждем формирование локального максимума и его пробоя

- Установить стоп можно, либо на локальный минимум, либо на минимум пробойной свечи, чтобы еще больше сократить риск потерь, в случае, если конвергенция не пойдет в отработку

Вот и все. Это основные частные случаи определения и работы по дивергенциям и конвергенциям. Теперь рассмотрим особенности.

Особенности торговли дивергенций и конвергенций

Чтобы не продолжать развозить пост в простыню  который и так уже получился слишком длинным, далее, буду рассматривать на примере чего-то одного. Ведь, что дивергенция, что конвергенция, являются зеркальным отражением друг друга, поэтому правила будут идентичными. Итак.

который и так уже получился слишком длинным, далее, буду рассматривать на примере чего-то одного. Ведь, что дивергенция, что конвергенция, являются зеркальным отражением друг друга, поэтому правила будут идентичными. Итак.

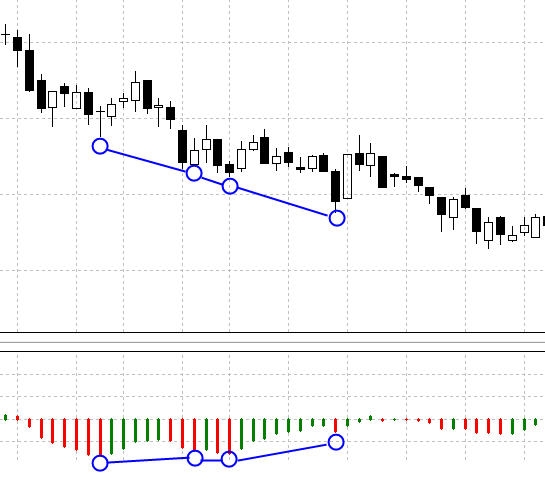

Дивергенции и конвергенции бывают высокого порядка, т.е. локальных максимумов или минимумов может быть несколько, хоть три, хоть пять. Пример:

Такие дивергенций и конвергенции, которые имеют больше двух экстремумов, по сути, являются сломанными. Т.к. определить тройную, четверную и т.д. дивергенцию или конвергенцию в ретроспективе не представляется возможным, трейдеру необходимо применять решения по факту. Я не рекомендую отрабатывать дивергенции и конвергенции, которые имеют больше чем две вершины. Это обычно оборачивается убытками. Чтобы понять наглядно, достаточно взглянуть на этот скрин:

Торопливых, кто будет входить сразу на сигнальной свече — высадят по стопам, причем не один раз. А кто будет ждать пробоев локальных максимумов, попросту их не дождется, и просидят в кэше, что для данной ситуации, будет наилучшим вариантом. Вывод, который можно из этого сделать — не торопись. Этот вывод применим к трейдингу в целом

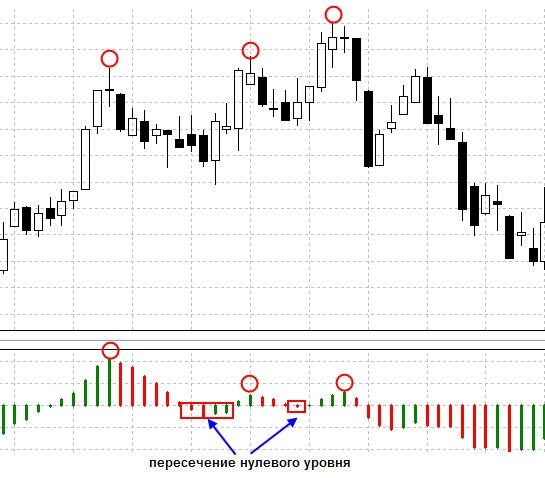

Еще особенность, которую могут иметь дивергенции/конвергенции, на примере индикатора MACD гистограммы, это — дивергенции/конвергенции с пересечением нулевого уровня по MACD.

Пересечение нулевой отметки MACD гистограммы, не отменяет наличия дивергенции. Расхождение есть. Другой вопрос, как трейдер его отработает

Нередко трейдеры задаются вопросом: на каких таймрфеймах торговать дивергенции/конвергенции? Ответ очень простой. Отрабатывать можно на любом, понимая особенности коротких, средних и длинных таймфреймов. Ограничений по таймфреймам для работы по дивергенциям и конвергенциям никаких нет, т.к. они бывают на всех временных периодах.

Источник https://journal.open-broker.ru/trading/chto-takoe-divergenciya-v-trejdinge/

Источник https://www.finam.ru/publications/item/divergenciya-i-konvergenciya-v-treiydinge-20221017-170300/

Источник https://smart-lab.ru/blog/533534.php