Инвестиции

Финансовые и капитальные инвестиции представлены тремя группами счетов бухгалтерского учета долгосрочных вложений:

- счет 14 «Долгосрочные финансовые инвестиции» с тремя субсчетами;

- счет 35 «Текущие финансовые инвестиции» с двумя субсчетами;

- счет 15 «Капитальные инвестиции», с пятью субсчетами.

Долгосрочные финансовые инвестиции представляют собой такие виды вложений:

- приобретение долгосрочных долговых ценных бумаг,

- вложения в уставные капиталы других предприятий, включая приобретение долевых ценных бумаг – акций,

- предоставление другим предприятиям долгосрочных займов.

Текущие финансовые инвестиции представляют собой такие виды вложений:

- приобретение краткосрочных долговых ценных бумаг,

- приобретение долевых ценных бумаг (акций) с целью дальнейшей продажи;

- предоставление другим предприятиям краткосрочных займов.

Капитальные инвестиции представляют собой такие виды вложений:

- расходы на приобретение основных средств: зданий, оборудования, транспортных средств, земельных участков, рабочего и продуктивного скота;

- расходы на приобретение прочих материальных объектов длительного пользования с ведением капитального строительства, проектно-изыскательских и геологоразведочных работ;

- расходы на приобретение нематериальных активов.

В методологии бухгалтерского учета инвестиций отчетливо просматривается разница между учетом капитальных инвестиций как внутренних вложений и учетом инвестиций финансовых, как вложений в деятельность других субъектов. А именно:

Счет учета капитальных инвестиций (15) представляет собой расходы на приобретение необоротных активов, на нем формируется первоначальная стоимость будущих объектов основных средств или нематериальных активов, а счет учета финансовых инвестиций (14, 35) представляет собой уже сложившуюся сумму вложений, вполне готовых к тому, чтобы приносить предприятию инвестиционный доход.

Инвестиции в оборот представлены на балансе оборотными активами. Соответственно, сальдо всех счетов оборотных активов, взятые вместе, представляют собой сумму оборотных средств (собственных и заемных), которыми предприятие располагает на данный момент. Методика учета оборотных активов была изложена в других разделах этой книги. 1

Поскольку долгосрочные и текущие финансовые инвестиции отличаются между собой только срочностью вложений, мы рассмотрим их как одну группу.

Финансовые инвестиции

И долгосрочные, и текущие финансовые инвестиции отражают различные виды участия одного предприятия в деятельности другого предприятия. Документы, свидетельствующие об этом участии, называются финансовыми инструментами. Финансовые инструменты могут быть первичные и вторичные (производные). Так, например, акции являются первичными финансовыми инструментами, а опционы на акции – вторичными или производными. Производные финансовые инструменты чаще называют деривативами.

Долгосрочные финансовые инвестиции представляют собой долгосрочные вложения в уставные капиталы других предприятий и предоставление предприятиям долгосрочных займов с целью получения инвестиционного дохода.

Вкладывая свои активы в другие предприятия, инвестор прекращает учитывать их среди ресурсов, предназначенных для внутреннего потребления или эксплуатации, и начинает их учитывать как обезличенную совокупность активов, объединенных названием «инвестиции». То есть, с момента инвестирования они уже не являются для предприятия–вкладчика его зданиями, сооружениями, оборудованием, денежными средствами или запасами, а, независимо от своей формы, представляют собой акции, паи (доли), предоставленные займы. С этого момента это здания, сооружения, оборудование, денежные средства и запасы другого предприятия – объекта инвестирования, где, по мере потребления (использования, эксплуатации) эти активы постепенно трансформируются в другие формы, совершая известный кругооборот.

Вложенные (инвестированные) в другое предприятие ресурсы представляют собой финансовые активы инвестора, а документы, которые свидетельствуют о вложениях, являются финансовыми инструментами. С другой стороны, на балансе предприятия – объекта инвестирования эти ресурсы, принятые к учету как совершенно определенные виды активов, в своей стоимостной совокупности являются инвестиционной собственностью предприятия–инвестора.

Текущие финансовые инвестиции представляют собой краткосрочные вложения в деятельность других предприятий и предоставление предприятиям краткосрочных займов с целью получения инвестиционного дохода (в течение срока, не превышающего 12 месяцев) или с целью дальнейшей перепродажи финансовых инструментов.

Капитальные инвестиции

Капитальные инвестиции представляют собой такие виды вложений:

- расходы на приобретение основных средств: зданий, оборудования, транспортных средств, земельных участков, рабочего и продуктивного скота;

- расходы на приобретение прочих материальных объектов длительного пользования с ведением капитального строительства, проектно-изыскательских и геологоразведочных работ;

- расходы на приобретение нематериальных активов.

Счета учета капитальных инвестиций, с одной стороны, отражают совокупность расходов на приобретение капитальных активов, формируя, таким образом, их первоначальную стоимость, с другой – еще не введенные в эксплуатацию материальные (или нематериальные) объекты, которые можно даже в незавершенном состоянии продать или передать безвозмездно.

Аналитический учет капитальных инвестиций ведется по статьям затрат, связанным со строительством и приобретением основных средств, – по каждому строящемуся или приобретаемому объекту. При этом построение аналитического учета должно обеспечить возможность получения данных о затратах на: строительные работы, реконструкцию и модернизацию объектов основных средств, буровые работы, монтаж оборудования, проектно-изыскательские работы, прочие затраты по капитальным вложениям в необоротные материальные активы, а также о затратах на приобретение и создание нематериальных активов, – по каждому приобретаемому объекту. Аналитический учет приобретения рабочего и продуктивного скота должен обеспечить возможность получения данных о затратах, связанных с формированием основного стада, – по видам животных: крупный рогатый скот, свиньи, овцы, лошади и т. д.

Методика учета капитальных инвестиций изложена в практических разделах этой книги одновременно с методикой учета необоротных активов. 2 Здесь нам предстоит рассмотреть практическую сторону учета долгосрочных и текущих финансовых инвестиций.

1 См. раздел «Запасы и незавершенное производство», а также «Денежные средства. Расчеты» в части учета текущей дебиторской задолженности и текущих обязательств.

2 См. также разделы: «Основные средства», прочие необоротные материальные активы», «Нематериальные активы и гудвилл».

Что такое текущие финансовые инвестиции

В целом подводя итог вышеизложенному об инвестициях, следует еще раз обратить внимание на их классификацию по целевому признаку:

— инвестиции в оборот.

На данный момент последние два вида инвестиций нас не интересуют. Это темы отдельных разделов. В данном случае речь идет только о финансовых инвестициях, притом лишь о тех из них, которые подпадают под критерий признания их краткосрочными. Что касается долгосрочных, то и о них предстоит отдельный разговор.

Краткосрочные финансовые инвестиции (другое название — текущие финансовые инвестиции) предприятия учитываются на счете 35 и показываются в отчетном балансе по строке 220 в составе оборотных активов.

Счет 35 «Текущие финансовые инвестиции», как и многие другие счета нового Плана, разделен на два основных субсчета:

— 351 «Эквиваленты денежных средств»;

— 352 «Прочие текущие финансовые инвестиции».

Собственно, между этими двумя счетами нет большой разницы. И на счете 351, и на счете 352 одинаково учитываются краткосрочные долговые ценные бумаги и краткосрочные, предоставленные другим лицам, займы. Разница лишь в том, что на счете 352 учитываются финансовые вложения, сделанные на срок, не превышающий 12 месяцев, а на счете 351 — на срок, не превышающий 3 месяцев. Учитывая высокую ликвидность последних, обусловленную их чрезвычайной краткосрочностью, они приравниваются к ненадолго отвлеченным, временно изъятым в пользу других лиц, денежным средствам. Вот почему счет 351 носит название «Эквиваленты денежных средств». Поэтому все, что ниже будет изложено о так называемых прочих текущих финансовых инвестициях (счет 352), в равной степени относится и к эквивалентам денежных средств (счет 351). Следует подчеркнуть: разница между ними только в сроках инвестирования.

Активы, квалифицируемые как текущие финансовые инвестиции:

— краткосрочные долговые ценные бумаги (как правило — векселя, облигации, сберегательные сертификаты);

— краткосрочные займы, предоставленные другим лицам.

Но, если передача денежных средств на депозитный счет в банке подтверждается не сберегательным сертификатом, а договором о депозите, то эти инвестиции учитываются не в составе долговых ЦБ, а в составе договоров предоставленного займа.

К текущим финансовым инвестициям могут относиться и небольшие пакеты акций (долевых ценных бумаг), если предприятие не намерено держать эти ЦБ у себя на балансе дольше года от даты его составления. Ценные бумаги могут:

— выпускаться для первичного обращения на фондовом рынке;

— обращаться на фондовом рынке;

— погашаться (т. е. изыматься из обращения с выплатой соответствующего вознаграждения их владельцам);

— выступать в качестве объекта залога или страхования;

— быть предметом срочных контрактов (фьючерсов и опционов).

Фондовый рынок делится на первичный и вторичный. Это условное деление объясняется тем обстоятельством, что первоначальный инвестор свободен в своем праве владеть и распоряжаться ценными бумагами, т. е. он не обязан оставаться «привязанным» к эмитенту на весь тот срок, в течение которого эти ЦБ действительны. Первичный фондовый рынок предназначен для привлечения дополнительных финансовых ресурсов, вторичный — для перераспределения уже имеющихся. Права, удостоверяемые ценными бумагами, принадлежат предъявителям ЦБ, что, собственно, и является фондовой ценностью предъявителя.

На фондовом рынке также функционируют производные ценные бумаги: опционы, фьючерсы, варранты. Производные ценные бумаги (деривативы) удостоверяют право владельца на покупку или продажу ценных бумаг в определенном количестве и по фиксированной цене. Это значит, что опционы, фьючерсы и варранты удостоверяют право на ценные бумаги, но отнюдь не являются таковыми.

Текущие инвестиции

Если инвестиции можно быстро реализовать, и их не будут держать более одного года, то их называют текущими инвестициями. Инвестиции, которые компания собирается держать более одного года, называются долгосрочными.

Долгосрочные инвестиции классифицируются в разделе инвестиций в балансе, а не в разделе оборотных активов. Хотя эти инвестиции могут быть так же легко реализованы на рынке, как и оборотные активы, руководство намеревается держать их в течение неопределенного периода времени.

В соответствии с Международными стандартами финансовой отчетности инвестиции компании в ценные бумаги других компаний — акции и облигации — могут относиться к одной из трех категорий: (i) оцениваемые по справедливой стоимости, (ii) удерживаемые до погашения и (iii) годные для продажи. К текущим инвестициям относятся только ценные бумаги, входящие в первую категорию. Ценные бумаги, относимые ко второй и третьей категориям, будут рассмотрены позднее.

Рыночная стоимость считается разумной для оценки текущих инвестиций во многих странах. Однако обычно это правило применяется только в тех случаях, когда рыночная стоимость ниже, чем себестоимость. Таким образом, это правило отражает консервативный подход к измерению. В США, однако, в последнее время стали оценивать по рыночной стоимости все рыночные ценные бумаги, которые держатся для торговых целей, а также отражать все реализованные и нереализованные прибыли и убытки в отчете о прибылях и убытках.

В 1980-е гг. компания «Кэмпбел Суп» была завалена бумажной работой. Сорок точек компании ежедневно обрабатывали счета к оплате, в том числе и на еженедельную заработную плату, что означало необходимость ведения 80 счетов денежных средств и ежедневные операции по ним, оформлявшиеся вручную. Каждый месяц выписывались чеки для проведения более 1 300 операций между подразделениями компании, и любые различия в сумме денежных средств по бухгалтерским записям компании и по 30 банковским счетам должны были быть объяснены. Что могла предпринять компания «Кэмпбел Суп», чтобы быть более эффективной и предоставлять лучшую информацию для руководства?

Компания разработала систему, сводившую все управление денежными средствами в две компьютерные сети, выполнявшими управление денежными средствами, ведение отчетности и управление потоками информации. Система была полностью интегрирована, а поток информации настроен автоматически. Операции в кассовом журнале и главной книге автоматически собирались, а система была настроена таким образом, что можно было проводить взаимозачет сальдо между подразделениями. Не было необходимости выписывать чеки, чтобы проводить расчеты по счетам. Так как теперь компания следит за суммами выплат банку и сальдо на счетах, выплаты компании банку сократились с 5 млн. долларов до менее чем 1 млн. в 1991 г.

В связи с сокращением дублирования функций штат компании был уменьшен почти наполовину, что привело к экономии более чем в 400 000 долларов в год.

Ценные бумаги, оцениваемые по справедливой стоимости — это ценные бумаги, приобретаемые компанией с целью извлечения краткосрочной выгоды, т.е. компания намеревается их реализовать как только их стоимость увеличится. Она не собирается использовать такие ценные бумаги для каких-либо долгосрочных целей, например, для получения существенного влияния или контроля над компанией, чьи ценные бумаги приобретены. К данной категории могут относиться как долевые ценные бумаги, т.е. акции, так и долговые ценные бумаги, такие как облигации и векселя.

Как следует из названия, ценные бумаги, относимые к данной категории, отражаются в финансовой отчетности по их справедливой рыночной стоимости на отчетную дату, а разница между предыдущей и новой балансовой стоимостью ценной бумаги относится на прибыли и убытки текущего периода либо напрямую, либо через контрсчет резерва.

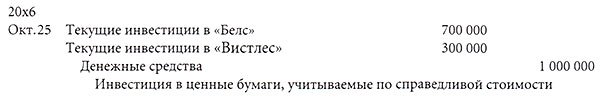

Например, предположим, что 25 октября 20×6 г. корпорация «Джинглз» покупает 10 000 акций корпорации «Белс» за 700 000 (70 за каждую акцию) и 5 000 акций корпорации «Вистлес» за 300 000 (60 за каждую акцию). Акции приобретались с целью дальнейшей перепродажи, то есть руководство намерено получить прибыль от держания акций в течение короткого периода времени. В момент приобретения должна быть сделана следующая проводка:

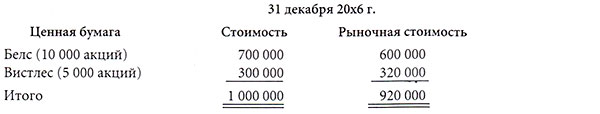

Предположим, что 31 декабря 20×6 г. рыночная стоимость акции компании «Белс» снизилась до 60 за акцию, а акции «Вистлес» — возросла до 64 за акцию. Таким образом, пакет акций, приобретенный 25 октября, оценивается следующим образом:

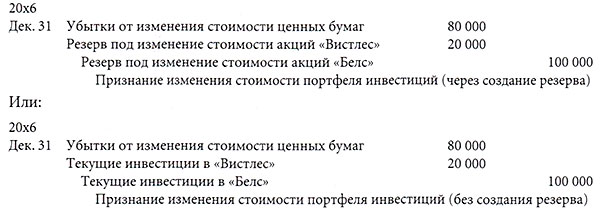

Для отражения изменения стоимости потребуется следующая проводка:

В любом случае, в балансе на 31 декабря 2006 г. стоимость текущих инвестиций в акции компаний «Вистлес» и «Белс» будет составлять 920 000.

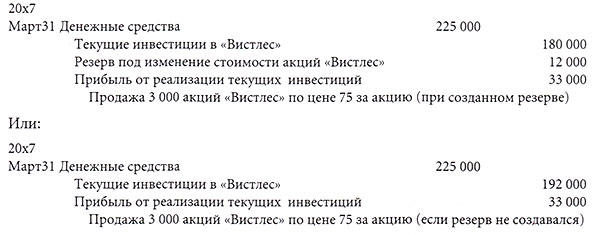

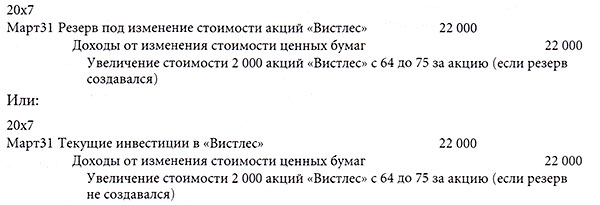

Предположим, что 31 марта 20×7 г. компания «Джинглз» продает 3 000 акций компании «Вистлес» по их текущей рыночной цене 75 за акцию. Эта операция будет отражена следующим образом:

Требуется также дооценить оставшийся пакет акций компании «Вистлес» до их рыночной стоимости:

Предположим, что в этот же день компания «Беле» объявила и выплатила денежные дивиденды по всем акциям, находившимся в обращении на 1 января 20×7 г., из расчета 0,5 за акцию. Корпорация «Джинглз» на указанную дату владела 10 000 акций «Белс», следовательно, она получила 5 000 дивидендов.

Аналогичный подход используется для отражения инвестиций в облигации, которые классифицируются как ценные бумаги, оцениваемые по справедливой стоимости.

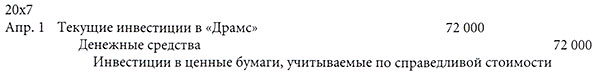

Предположим, что 1 апреля 20×7 г. корпорация «Джинглз» приобрела 1 000 облигаций компании «Драме» с номинальной стоимостью 80 по цене 72 за облигацию. Купонный доход по облигациям составляет 12% годовых и выплачивается ежеквартально.

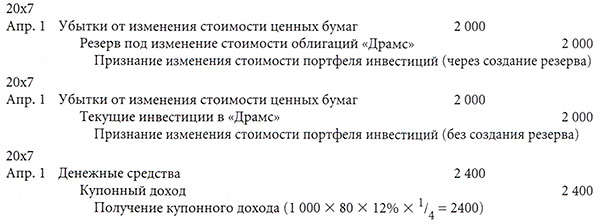

Теперь предположим, что 30 июня 20×7 г. рыночная стоимость облигаций «Драме» составила 70 за облигацию. В этот же день корпорация «Джинглз» получила купонный доход по облигациям за второй квартал.

Как видно из приведенных выше примеров, дивиденды и купонный доход по ценным бумагам, оцениваемым по справедливой стоимости, отражаются в отчете о прибылях и убытках, как правило, в строке «Прочие доходы».

Источник https://buhlabaz.ru/bukhgalterckij-uchet/ukrainskij-bukhuchet/knigi/entsiklopediya-bukhgalterskogo-ucheta/investicii

Источник https://fingal.com.ua/content/view/266/35/1/6/

Источник https://fin-accounting.ru/key-questions/short-term-assets/current-investments.html