Можно ли заработать на урожаях 2020 года?

Лето закончилось, и вместе с осенью приходит время сбора урожая. Скоро в СМИ начнут бодро рапортовать о том, как идёт уборочная кампания. Может быть, в каких-то регионах урожай станет рекордным, и будут проскакивать сообщения, сколько зерна пойдёт на экспорт. Инвестиционное сообщество также не останется в стороне — будет актуален вопрос, как заработать на этой волне. Посмотрим, что может предложить отечественный фондовый рынок.

Акции

Если рассматривать компании, акции которых обращаются на Московской бирже, то выбор будет невелик. Так или иначе со сбором урожая связаны всего две компании: ПАО «Русагро» (AGRO) и ПАО «Группа «Черкизово» (GCHE). «Русагро» формально является иностранным эмитентом, и в России торгуются только депозитарные расписки. Этот момент необходимо учитывать, поскольку вы можете попадать под ограничения, связанные с владением иностранными ценными бумагами. Более того, дивиденды по депозитарным распискам вы будете получать в валюте и должны будете самостоятельно отчитываться в налоговой инспекции о полученных доходах и уплачивать налог, поскольку брокер не является налоговым агентом по данному виду дохода.

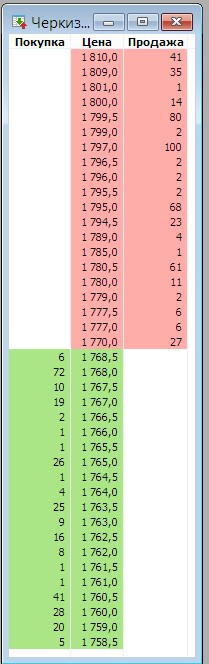

Что касается «Черкизово», то, несмотря на довольно известное имя, акции компании имеют лишь третий уровень листинга и не включены ни в один из индексов Московской биржи. Это означает, что ликвидность акций в данном инструменте относительно низкая, хотя её вполне может быть достаточно для розничного инвестора с небольшим портфелем.

Третий уровень листинга означает, что компания имеет довольно низкий уровень корпоративного управления, что не позволяет включить её в котировальные списки более высоких уровней.

Если отбросить в сторону нюансы, связанные с листингом, и обратиться к финансовым и операционным результатам «Черкизово» и «Русагро», то можно увидеть, что ни для одной из этих компаний доходы от сбора урожая не являются основными. Растениеводство для них — лишь способ обеспечить свои производственные мощности сырьём.

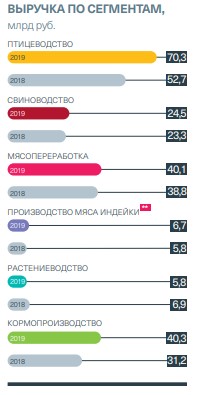

Например, для «Русагро» сельхозпроизводство по итогам 2019 года принесло всего 17% от общего объёма консолидированной выручки группы. Доля существенная, но вряд ли рекордные урожаи этого года особенно сильно повлияют на итоговый результат.

Для «Черкизово» второстепенность доходов от сельхозпроизводства ещё более очевидна. При общей выручке около 190 млрд руб., на долю растениеводства приходится примерно 6 млрд, то есть примерно 3–4% от всего объёма продаж.

Облигации

Если на отечественном рынке публичного капитала представлены всего две компании, то на рынке публичного долга на первый взгляд ситуация лучше — присутствует большее количество эмитентов. Анализ списка торгующихся облигаций показал, что можно стать кредитором пяти компаний:

- «Агронова-Л»;

- Агрофирма «Рубеж»;

- АО им. Т. Г. Шевченко;

- Объединение «АгроЭлита»;

- «Урожай».

Однако почти все они включены биржей в Сектор повышенного инвестиционного риска (ПИР), исключение составляет лишь Агрофирма «Рубеж». Включение в Сектор ПИР не обязательно означает, что деятельность компании сомнительна — это могут быть вполне добросовестные эмитенты с качественным бизнесом. Однако они имеют довольно низкие стандарты раскрытия информации, которые МосБиржа считает явно недостаточными. По этой причине перед покупкой облигаций данных эмитентов необходимо проводить инвестиционный анализ с особой тщательностью.

Сельскохозяйственная отрасль мало представлена на отечественном фондовом рынке. Если говорить о вложениях в акции, то можно опосредованно инвестировать путём покупки бумаг «Русагро» и «Черкизово». При этом надо понимать, что большая часть прибыли этих компаний формируется в других отраслях.

На облигационном рынке выбор эмитентов больше, но есть проблема их инвестиционного качества. Почти все выпуски торгуются в Секторе компаний повышенного риска, что требует от инвестора особой квалификации, а новичкам и вовсе следует избегать этих бумаг.

Не является инвестиционной рекомендацией.

Кстати, открыть свой первый брокерский счёт можно прямо на нашем сайте. А если всё ещё не готовы выходить на рынок с реальными деньгами – потренируйтесь на демо-счёте. И обязательно подпишитесь на обновления – актуальные и полезные материалы обязательно пригодятся вам в обучении!

Агротех-стартапы в России: что создавать, кому они интересны и как привлечь инвесторов

Российский сегмент agrotech продолжает привлекать внимание инвесторов. По словам руководителя департамента развития и управления государственных и информационных ресурсов Минсельхоза Игоря Козубенко, рынок ИКТ в сельском хозяйстве на сегодняшний день составляет около 360 млрд рублей. А к 2026 году, отмечает чиновник, этот показатель должен вырасти как минимум в пять раз, в том числе за счет поддержки агротех-стартапов.

Другой участник рынка — Павел Данилов, управляющий партнер фонда «Агротех», «Сколково — венчурные инвестиции» — объясняет большие перспективы сегмента агротехнологий в России как глобальными факторами, так и особенностями российской индустрии. Господин Данилов отмечает, что крупнейшие мировые игроки отрасли уже сегодня понимают, что потенциал экстенсивного развития в агросекторе исчерпан. Это в частности подтверждается данными статистики Продовольственной и сельскохозяйственной организации ООН. Согласно отчетам организации, количество пахотных земель на душу населения снизится в мире с 0,6 га на человека в 2000 году до 0,2 га к 2050 году, а спрос на еду вырастет на 70%. При сегодняшнем приросте урожайности на 1,5% в год такие изменения могут обернуться глобальным недостатком пищи. В результате сельхозкомпании будут просто вынуждены внедрять в бизнес новые технологии, повышающие его интенсивность и эффективность.

При этом внутренними факторами, стимулирующими рост российской агротех-индустрии, по мнению экспертов, являются условия, созданные внутри самой российской отрасли. Россия, в которой аграрный сектор занимает одну из лидирующих позиций по доле в ВВП и которая сохраняет звание одного из главных экспортеров сельхозпродукции в мире, тем не менее значительно отстает по показателям урожайности от ряда развитых стран. А это значит, что увеличение эффективности российского аграрного бизнеса содержит в себе огромный потенциал роста.

В технологии сельского хозяйства сегодня вкладывают российские венчурные фонды и акселераторы. Поддержку агротех-стартапам в России оказывают:

Одним из направлений венчурного фонда является агротех. Maxfield Capital фокусируется на агротехнологиях с 2015 года. В июле 2015 года фонд закрыл сделку с американской платформой аналитики для фермеров Onfarm.com, которая сопоставляет статистику о погодных условиях, орошении и данные с датчиков влажности почвы с картой полей для оптимизации затрат на ирригацию. Maxfield Capital работает с проектами ранних стадий. Кроме технологий в сельском хозяйстве, фонд инвестирует в обработку больших массивов данных, новые медиа, e-health, fintech и мобильные платформы.

В конце 2017 года издание «Ведомости» сообщило, что инвестированием в агротехнологии в России начнет заниматься также дочерняя компания фонда «Сколково» — Skolkovo Ventures. В компании рассказали журналистам, что Skolkovo Ventures будет инвестировать в российские агротехнологические стартапы на локальных и международных рынках, а также в иностранные компании, развивающие бизнес в России. Целевой размер фонда составляет 3 млрд рублей. Напомним, Skolkovo Ventures была создана специально для управления венчурными фондами, основанными летом 2017 года «Сколково» и Российской венчурной компанией (РВК). Изначально подразделение «Сколково» управляло фондами для инвестиций в ИТ, индустриальные технологии и биомедицину, однако затем выбранное компанией направление биомедицины было заменено на агротехнологии.

В конце мая фонд Sistema Venture Capital (Sistema_VC), созданный ПАО АФК «Система», сообщил о том, что компания вместе с партнерами вложила €2,5 млн в голландский стартап Connecterra, который занимается разработкой и внедрением AI-трекеров для мониторинга состояния коров на фермах молочной промышленности. В целом российский фонд интересуют проекты, связанные с применением искусственного интеллекта, когнитивных технологий, технологий виртуальной и дополненной реальности, интернета вещей и сетей нового поколения. В портфолио фонда входят, в частности, компании YouDo, Ozon, Segmento и VisionLabs.

Технологии сельского хозяйства также входят в фокус инвестиций венчурного фонда «ТилТех Капитал». Летом этого года фонд учредил номинацию «Цифровые платформы» на конкурсе GoTech. Принять участие в номинации могут компании, которые разрабатывают платформенные решения для цифровизации медицины, образования, сельского хозяйства, производства и малого бизнеса на потребительских рынках. Победители конкурса смогут привлечь от «ТилТех Капитал» инвестиции в размере до 6 млн рублей на посевной стадии и до 300 млн рублей на стадии масштабирования.

О появлении нового фонда для b2b-проектов в апреле этого года сообщили в издании «Коммерсантъ». Фонд Oden Holdings Limited, основанный российскими бизнесменами Михаилом Кокоричем и Вадимом Маховым, будет инвестировать в космические проекты, интернет вещей, цифровое сельское хозяйство, «умное» страхование и другие области. По данным издания, компания уже владеет долей в онлайн-сервисе для управления сельхозпредприятием ExactFarming.

Индустриальный акселератор Кировского завода, фонда «Сколково» и венчурного фонда и стартап-акселератора iDealMachine

В марте 2018 года партнеры по инвестициям Кировский завод, фонд «Сколково» и венчурный фонд и акселератор iDealMachine объявили о запуске новой акселерационной программы для российских индустриальных стартапов. Компании отобрали проекты в области цифрового сельского хозяйства, сельскохозяйственного машиностроения, промышленного интернета вещей, а также в области больших данных, цифровой энергетики, корпоративной безопасности, робототехники, транспорта. Акселерационная сессия началась в июне и продлится четыре месяца. Предполагаемый объем инвестиций в проекты, успешно закончившие акселерацию, со стороны Кировского завода составит около 100 млн рублей. Кроме того, участники акселератора смогут претендовать на гранты, которые частично покроют затраты на прохождение программы.

Трек GenerationS объединяет проекты в области сельского хозяйства, пищевой промышленности, биотехнологий и медицины. Направление агротеха работает в акселераторе с 2014 года. Партнер трека — группа компаний «НМЖК» — ищет новые проекты, которые помогут российским компаниям повысить эффективность агросектора и продовольственной безопасности.

Фонд Развития Интернет-Инициатив (ФРИИ) в апреле этого года провел конференцию и питч-сессию, посвященные технологиям в аграрном секторе. Участниками события стали крупнейшие российские агрохолдинги — «РусАгро», «АгроТерра», Bayer и Cargill, «Дамате» — а в питчинге поучаствовали 10 стартапов из 60 проектов, подавших заявки. Между тем ,7 июня ФРИИ запустил свой 15-й акселератор. В компании отмечают, что в последнем наборе заметно увеличилось число проектов из сфер agrotech и digital health. По результатам новой сессии фонд суммарно инвестирует 47,5 млн рублей в 19 компаний — в каждый стартап по 2,5 млн рублей. В обмен на инвестиции ФРИИ получит долю в бизнесе финансируемых компаний в размере 7%. Стоимость программы акселерации ФРИИ для стартапов составляет 1,1 млн рублей.

В марте этого года в Москве также начал работу акселератор Grants4Apps Moscow, поддерживающий стартапы в области digital health и digital farming. Организаторами программы выступили международный концерн Bayer и Фонд Развития Интернет-Инициатив. Акселерационная сессия продлилась три месяца. Bayer предоставила участникам программы консультационную поддержку и рабочее пространство в Москве, а ФРИИ организовал образовательную программу с целью инвестирования в проекты на ранних этапах. Создатели программы говорят, что приоритетными решениями в области сельского хозяйства для них являются не просто разработки, основанные на аналитике данных поля, почвы, погоды и данных, собранных с машин и оборудования, а технологии, позволяющие трансформировать большие данные в конкретные решения для агрономов.

Новые агротех-стартапы в России ищет также Венчурный фонд Самарской области. Фонд был основан в 2018 году Фондом содействия развитию венчурных инвестиций Самарской области. Управляющим партнером организации является венчурный фонд и стартап-акселератор YellowRockets. В компании сообщают, что инвестируют до 2 млн рублей в стартапы с потенциалом развития. Команды, показавшие кратный рост за 3-6 месяцев с момента первого транша, смогут привлечь следующий раунд инвестиций размером до 20 млн рублей.

Создателей российских AgroTech проектов поддерживают также организаторы отраслевых мероприятий. Так, ФРИИ проводит в Москве конференцию и питч-сессию Agro Pitch Day для ИТ-стартапов в сфере сельского хозяйства. Перед участниками конференции выступают опытные менеджеры и специалисты в области агротеха, а новые проекты могут заявить о себе во время питч-сессии, которая проводится для стартапов, разрабатывающих технологичные решения в агросекторе.

Технологиям выращивания и инновациям в индустрии питания посвящена конференция Smart Food & Geek Garden. Среди тем мероприятия заявлены альтернативное выращивание, умная теплица, ИТ-решения для агросферы, беспочвенное выращивание. Организатором конференции выступает выставочная компания Smile-Expo.

Новые технологии сельского хозяйства интересуют также организаторов серии вечеринок Geek-party. В мае этого года сообщество Science Guide провело в Москве вечеринку Geek-party AGROTECH, которая была посвящена применению ИИ в сфере агротеха.

Одной из главных особенностей российской агротех-индустрии, по словам руководителя по цифровому земледелию и инновациям компании Bayer в СНГ Дениса Серегина, остается высокий уровень консолидации рынка. Эксперт отмечает, что основными потребителями в российском сегменте agrotech сегодня являются крупные агрохолдинги, каждый из которых имеет сложное и уникальное корпоративное устройство. Стартапы, выходящие на этот рынок, не всегда могут правильно определить, кому и как правильно продавать свою идею или продукт в таких структурах.

Надежда Долматова, менеджер направления «Биотехнологии в сельском хозяйстве и промышленности» кластера биомедицинских технологий фонда «Сколково», к числу потенциальных угроз для российских агротех-стартапов добавляет также высокую конкуренцию российских компаний с западными технологиями. Причем эта проблема проявляется на самых разных уровнях: от принципиального недоверия аграриев к российским решениям до подходов самих разработчиков к проработке продуктов.

Кроме того, перед российскими агротех-стартапами часто стоит задача удовлетворения высоких требований и ожиданий потенциальных заказчиков. Денис Серегин отмечает, что многие российские аграрные компании на сегодняшний день внедряют инновации в бизнес в режиме экономии затрат. Так, если среднестатистический фермер в Европе и Северной Америке использует цифровизацию сельского хозяйства как следующий этап развития, то в России на новые агротехнологии, как правило, возлагаются задачи обеспечения резкого качественного скачка в производстве. При этом перед стартапами встает непростая задача доказать, что их технологии действительно способны обеспечить компаниям такой рывок.

По словам Надежды Долматовой, российских инвесторов в первую очередь привлекают понятные и удобные решения, которые можно легко протестировать и внедрить в производство в достаточно короткие сроки. Специалист «Сколково» отмечает, что перспективными сегодня можно назвать агротехнологии, позволяющие автоматизировать сельское хозяйство и принимать оптимальные решения для развития бизнеса.

Денис Серегин уверен, что самый большой потенциал сегодня имеют технологии, которые не только помогут понять проблему и принять решение, но и предложат для фермеров уже готовые варианты решений. Перечисляя примеры разработок в растениеводстве, эксперт говорит, что потенциальных инвесторов больше всего сегодня интересуют технологии, определяющие состояние урожая, а также предсказывающие урожайность на конкретном поле и негативные факторы, которые могут на нее повлиять, такие как нехватка питательных веществ, риск развития заболеваний, распространение вредителей, неблагоприятные погодные условия и другое.

Руководитель направления инновационного развития российского машиностроительного холдинга «Кировский завод» Олег Бочтарев к числу наиболее перспективных направлений рынка относит внедрение в сельское хозяйство автономной техники, тракторов и комбайнов, которые смогут работать в поле без участия водителя, а также использование big data на всех уровнях сельскохозяйственного процесса. Олег говорит, что геоинформационные данные, собранные с помощью спутников и различных датчиков, позволяют сегодня фермерам принимать верные решения при подготовке почвы, во время внесения удобрений, а также во время посевной и послепосевной кампаний, включая анализ почвы, таргетированную подкормку и дезинсекции.

При этом, по словам эксперта, особенно важной сегодня является задача сбора и анализа геоданных с разделением по регионам России, чтобы затем применять эту информацию в национальных масштабах. Большие данные также могут существенно помочь фермерам в сфере логистики, при анализе режимов хранения и транспортировки сельхозпродукции. И наконец, агротех сегодня открывает большие возможности для создания решений, которые помогут интегрировать существующую сельскохозяйственную технику с комплексами автоматизации, оценивающими различные сельскохозяйственные параметры.

Эксперты считают, что многие российские агротех-стартапы допускают одни и те же ошибки на рынке. По словам эксперта «Сколково» Надежды Долматовой, крупных инвесторов может отпугнуть часто встречающаяся излишняя самоуверенность предпринимателей. Основатели стартапов, говорит эксперт, часто пренебрегают изучением потребностей рынка и ориентируются только на собственное видение проблемы. Только немногие проекты начинают запуск с тестирования «гипотез проблемы», проводят customer development и правильно формируют ценности для клиента. Однако в эпоху Facebook и повсеместного нетворкинга реализовать такие мероприятия не так сложно, уверена специалист.

Другая распространенная ошибка, которая может отпугнуть инвесторов, — стратегическая расфокусировка руководителей проекта.

«Предприниматели, запускающие стартап, хотят сразу и доработать свой продукт, и выйти на пять зарубежных рынков, и войти в крупные российский агрохолдинги — и все это одновременно и силами нескольких человек. Никто из инвесторов, конечно, не поверит в такую стратегию, в результате инвестор предпочтет остаться в стороне, наблюдая за тем, как компания набивает себе шишки».

Менеджер направления «Биотехнологии в сельском хозяйстве и промышленности» кластера биомедицинских технологий фонда «Сколково»

Ценные бумаги компаний сельского хозяйства – Какие акции покупать в аграрном секторе

Акции компаний сельского хозяйства США, России, Европы (и других регионов) и аграрный сектор в целом могут рассматриваться как низко-рискованное направление вложений. Аграрный сектор всегда более устойчив за счет господдержки и спроса на продукцию.

С точки зрения отдачи в долгосрочной перспективе акции сельского хозяйства – один из лучших вариантов для вложений. Специфика этого сектора в том, что спрос на продукты питания никогда не упадет. Население планеты постоянно растет, уже к 2050 году на Земле будет жить порядка 9,7 млрд человек и именно от развития сельскохозяйственного сектора напрямую зависит решение проблемы голода. Этот фактор гарантирует стабильный рост аграрного сектора на многолетней дистанции.

С развитием сектора высоких технологий популярность инвестиций в аграрный сектор несколько снизилась. Но это не значит, что акции компаний сельского хозяйства превратились в бесперспективное направление. Просто IT, био-, нанотехнологии постоянно находятся в центре внимания, это и побуждает рядовых инвесторов делать акцент в первую очередь на них.

В реальности на дистанции инвестиции в сельское хозяйство даже более устойчивы чем фондовый рынок в целом.

В пользу важности этого сектора говорит и статистика. Например, США активно субсидирует фермеров, выделяя сотни миллиардов долларов в качестве господдержки. При этом ООН сообщает, что в следующие десятилетия объем аграрного сектора нужно нарастить как минимум на 70%. Только при таком сценарии удастся сохранить баланс между растущим населением и производством продуктов питания.

АПК не ограничивается выращиванием пшеницы или сахарной свеклы. Это огромный комплекс компаний, включающий и непосредственно выращивание продукции и ее переработку, разведение животных и мясопереработка, производство соответствующего оборудования также относится к сельскому хозяйству.

Российские акции сельского хозяйства – Список ТОП компаний

В РФ неплохо развито сельское хозяйство. За счет этого по отдельным направлениям, например, экспорту зерновых Россия занимает до четверти мирового рынка, есть как минимум несколько аграрных компаний, заслуживающих внимания.

Перечисленные акции российских компаний сельского хозяйства доступны на фондовой бирже, их может купить любой желающий.

ГК «Содружество»

Агропромышленный гигант, основное направление деятельности – переработка маслосодержащих культур. Отлично развита инфраструктура, неплохие логистические возможности.

- Группа компаний основана в 1994 году, активы находятся не только в России, но и в Бразилии, Беларуси, Парагвае. Капитализация превышает 150 млрд рублей.

Русагро

Изначально область деятельности ограничивалась переработкой сахара-сырца. Позже к этому добавился выпуск масложировой и молочной продукции, свинины. Еще в конце десятых годов выручка Русагро превысила 100 млрд рублей, капитализация превышает 150 млрд рублей.

Компания выплачивает дивиденды, но не относится к дивидендным аристократам – доходность меняется в широком диапазоне. На выплату дивидендов направляется более 20% от дохода компании, есть потенциал для роста вознаграждения акционеров.

ПАО «Русская аквакультура»

Работает с 1997 года, ранее это ПАО называлось «Русское море», капитализация превышает 40 млрд рублей. Акцент сделан на рыбоводческой составляющей (лосось и форель), Русская аквакультура входит в сельскохозяйственный сектор Московской биржи, в своей отрасли – одна из крупнейших в РФ. Решение о выплате первых дивидендов принято лишь в 2020 году, на вознаграждение акционеров направляется порядка четверти прибыли.

ПАО «Группа «Черкизово»

Работает с 2005 года, капитализация превышает 100 млрд рублей, основное направление деятельности – производство мяса. В отчетах фигурирует и растениеводческое направление, но на него приходится лишь малая доля от общей выручки.

Дивиденды выплачиваются, но ПАО нельзя отнести к дивидендным аристократам, с 2006 года по 2013 год вознаграждение акционерам не выплачивалось. Дивидендная доходность колеблется в диапазоне 0,50-7,0%.

Мираторг

История Мираторга началась в 1995 году, тогда бизнес заключался в импорте мяса из Латинской Америки. Позже добавлялись новые направления и сейчас Мираторг превратился в компанию полного цикла (разрабатываются корма для животных, выращиваются животные и происходит их убой, переработка и реализация мяса в торговые сети).

Капитализация превышает 100 млрд рублей. Основную долю выручки дает работа с мясом, на растениеводство приходится порядка 15-20%.

ФосАгро

Это крупнейшая компания России, занимающаяся производством минеральных удобрений. Продукция ФосАгро реализуется в 100+ странах мира, на рынок поставляется более 50 различных типов удобрений. Также компания занимается добычей сырья и производством фосфатного сырья.

Капитализация ФосАгро превышает 500 млрд рублей, на выплату дивидендов направляется более 50% прибыли.

Для этого бизнеса характерна высокая волатильность дивидендной доходности, иногда наблюдались рывки доходности на 100-200% в течение пары лет.

«Агрокомплекс» им. Н. И. Ткачева

Это холдинг, владеющий десятками предприятий, занимающихся ското- и птицеводством, садоводством, растениеводством, вопросами логистики и даже реализацией товара через собственные магазины. Входит в число крупнейших российских землевладельцев.

Дивиденды выплачиваются нестабильно, при плохих финансовых показателях агрокомплекс может в течение нескольких лет подряд не вознаграждать акционеров.

Акции сельского хозяйства США – Список ТОП компаний

В США сельскохозяйственный сектор всегда был на особом положении, ему уделяли внимание с момента существования штатов как независимого государства. Для поддержки фермерских хозяйств использовались и прямые субсидии, и страховка, например, от неурожая и прочих рисков.

Ниже – список части американских акций, чьи эмитенты связаны с сельскохозяйственным сектором. Некоторые из крупных компаний не попали в список так как остаются частными и не выпускали акции. По этой причине ниже нет, например, Cargill.

Archer-Daniels-Midland Company

История ADM (NYSE: ) началась в 1902 году, тогда компания занималась исключительно льняным маслом. Со временем локальное производство превратилось в гиганта с капитализацией более ( ) и годовыми продажами более $70 млрд.

ADM занимается не только производством сельхозпродукции, но и ее хранением (есть соответствующая инфраструктура), переработкой, доставкой. Дивидендная доходность обычно колеблется в диапазоне 2,0-3,5%.

Deere & Company

Американский производитель сельхозтехники Deere & Co (NYSE: ), также выпускает оборудование для лесозаготовительной промышленности. В структуре продаж доминирует сельскохозяйственное направление, на него приходится более 50% от общих продаж.

Капитализация превышает ( ), а чистая прибыль – $5 млрд, при этом сохраняется тенденция ее роста. Дивидендная доходность невысока и не превышает 3,0%.

Bunge Limited

Bunge (NYSE: ) относится к американскому АПК, основана в 1818 году. Капитализация достигает , при этом годовые продажи держатся на отметке $50+ млрд, чистая прибыль за год – порядка $1-$1,5 млрд.

Bunge занимается производством масла, сахара, удобрений, биоэнергетикой, помимо непосредственно выращивания продукции компания занимается ее доставкой и переработкой. Дивидендная доходность держится в диапазоне от 2,5% до 5,0%, иногда превышает 5,0%.

The Mosaic Company

Молодая компания, бренд появился в 2004 году, стоимость Mosaic оценивается в . Годовые продажи более $10, что дает чистую прибыль более $1 млрд за год.

Деятельность The Mosaic Company (NYSE: ) сосредоточена на производстве удобрений для нужд сельского хозяйства. Порядка 70% продаж приходится на Бразилию и США – это ключевые рынки для Mosaic. Дивидендная доходность колеблется в очень широком диапазоне – от 0,3% до 5,0%.

Tyson Foods, Inc.

Американский пищевой гигант, основан в 1935 году. Капитализация , при этом годовые продажи приближаются к $50 млрд, а чистая прибыль превышает $2 млрд.

Tyson Foods (NYSE: ) занимается производством и реализацией курицы, говядины, свинины. Также компания занимается ското- и птицеводством, производством комбикорма. Дивидендная доходность держится в коридоре 1,0-2,5%.

FMC Corporation

FMC Corporation (NYSE: ) основана в 1883 году, изначально работала в секторе машиностроения, позже это направление выделено в отдельный бизнес. Капитализация FMC Corporation составляет , годовые продажи – $5+ млрд.

Ведется разработка средств для борьбы с вредителями и контролем урожайности сельскохозяйственных культур. FMC Corporation выпускает инсектициды, гербициды и фунгициды, дивидендная доходность – порядка 1,0-2,5%.

Gladstone Land Corporation

Gladstone Land Corporation (NASDAQ: ) выделяется на фоне остальных – это сельскохозяйственный REIT фонд, управляющий недвижимостью, связанной с сельским хозяйством. В собственности REIT более 100 фермерских угодий, все они расположены в США.

Ценные бумаги этого типа покупаются на биржах так же, как и акции обычных компаний. Отличительная черта REIT – высокие дивиденды, на них направляется более 90% от прибыли, это обязанность фондов, закрепленная законодательно.

Calavo Growers

Calavo (NASDAQ: ) – сравнительно небольшой бизнес, капитализация – , годовой объем продаж – порядка $10 млрд. Сравнительно небольшие объемы объясняются сектором работы, Calavo Growers занимается доставкой свежих авокадо и других скоропортящихся фруктов.

Дивиденды дают доходность порядка 1,0-3,0%.

Just2Trade — профессиональный брокер от ФИНАМ с европейской регистрацией. Здесь можно покупать более 30 000+ акций (+дивиденды) с более 40 бирж и возможность участия в IPO. Вы можете купить акции через этого брокера, а продать через другого (и наоборот). В этом нет необходимости, но показывает, что брокер выводит на реальный фондовый рынок.

Также среди ценных бумаг есть более 2000 биржевых фондов (ETF), государственные и частные облигации.

Брокер регулируется FINRA, CySEC, SIPC, MiFID и Банком России. Минимальный депозит для открытия счета $100.

Европейские и азиатские сельскохозяйственные акции

В ЕС есть детально проработана политика, касающаяся сельскохозяйственного сектора. Предусмотрены различные форму субсидирования, на поддержку этого сектора направляются сотни миллиардов евро. В 2021 году принята очередная реформа, на реализацию которой направили более €350 млрд.

Европейские компании, работающие в сельском хозяйстве – отличный объект для инвестирования. Внимание со стороны властей и масштабная поддержка придает стабильность этому сектору. Ценные бумаги перечисленных ниже компаний доступны на крупнейших фондовых биржах.

Что касается азиатского региона, то в нем вопрос поддержки сельского хозяйства стоит довольно остро. Особенно актуален этот вопрос для Китая, ему нужно обеспечить питанием более миллиарда человек. Агропромышленный сектор развивается и в будущем его росту вряд ли что-то будет угрожать.

Можно купить акции сельскохозяйственных компаний из этого региона и оставить их в портфеле как минимум на несколько лет. С высокой долей вероятности бумаги покажут неплохой рост.

BASF Societas Europaea

Немецкий химический концерн BASF (XETRA: ). Есть отдельное сельскохозяйственное направление в рамках которого разрабатываются различные защитные средства для семян и растений, стимуляторы роста.

BASF нельзя называть на 100% сельскохозяйственной компанией, но АПК составляющая играет важную роль в ее развитии. Капитализация BASF достигла , дивидендная доходность колеблется в диапазоне от 2-3% до 8%.

Mowi ASA

Mowi (OSLO: ) базируется в Норвегии, занимается производством морепродуктов (в основном лосось), бизнес не ограничен рамками Норвегии. В своем секторе Mowi – один из крупнейших игроков на европейском рынке с капитализацией .

Дивиденды не рекордные, минимальная доходность находится на отметке 1,3-1,6%, иногда происходит всплеск доходности до 5,0-5,5%.

Greenyard NV

Greenyard NV (BSE: ) – бельгийский поставщик замороженных, свежих и консервированных фруктов и овощей, работает с 1965 года, основной рынок – европейские страны.

Капитализация сравнительно невелика – , несмотря на сравнительно скромные масштабы продукция поставляется в 60+ стран мира. Дивиденды выплачиваются нестабильно, доходность может колебаться от 0,9% до 6,0+%.

Tessenderlo Group NV

Бельгийская Tessenderlo (BSE: ) работает в секторе повышения ценности биоотходов, разрабатывает новые решения для очистки сточных вод, разрабатываются различные типы удобрений, средств защиты растений и семян, кормов для животных.

Капитализация , Tessenderlo работает в 26 странах, в том числе и за пределами Европы. Вознаграждение акционерам не выплачивается.

Vilmorin & Cie SA

Vilmorin & Cie SA (Paris: ) – французский производитель семян, в своей сфере входит в пятерку крупнейших компаний мира, работает с 1743 года. Капитализация , за год Vilmorin реализует продукции более чем на €1 млрд.

Vilmorin & Cie SA выплачивает вознаграждение акционерам, но доходность невелика – порядка 1,5-3,0%. При ухудшении финансовых показателей размер дивидендов снижается.

Yara International ASA

Норвежский производитель удобрений, Yara (OSLO: ) была основана в 2004 году, капитализация , годовые продажи доходят до $14-15 млрд. Основные рынки сбыта продукции – Европа, Бразилия, Азия и Северная Америка.

Дивидендная доходность сильно зависит от финансовых результатов, минимальная доходность порядка 2,0%, при росте продаж вознаграждение акционеров увеличивается до 8,0+%.

Jde Peet’S

Jde Peet’S (Amsterdam: ) – голландский производитель кофейных и чайных напитков, основа современной Jde Peet’S была заложена в 1753 году. Стоимость Jde оценивается в , годовые продажи даже во время пандемии не падали ниже $8 млрд.

Jde известна практически во всем мире за счет таких брендов как Jacobs, Gevalia, Prima, Maxwell House. Дивидендная доходность попадает в диапазон 2,0-2,5%.

China Modern Dairy Holdings Limited

Холдинговая компания China Modern Dairy Holdings Limited (HKEX: ), акцент сделан на производстве и переработке молока. Деятельность разделена на 2 сегмента – разведение скота и сбор молока с последующей его переработкой. Капитализация составляет , годовые продажи – около $1,0 млрд. Через дочерние структуры China Modern Dairy продает корма для скота.

Sakata Seed Corp.

Sakata Seed Corporation (TSE: ) – японский производитель семян, основная часть продаж приходится на оптовый сегмент, но Sakata Seed работает и с розницей. Помимо оптовой торговли компания оказывает услуги по благоустройству территории госучреждений. Sakata Seed работает с 1942 года, капитализация . Дивидендная доходность низкая, в большинстве случаев не превышает 1,0%.

Japan Tobacco

Несмотря на «табачную» составляющую в названии, компания Japan Tobacco (TSE: ) занимается не только выращиванием табака и производством соответствующих продуктов. Japan Tobacco также производит и реализует продукты питания – рис, хлеб, различные пищевые добавки, соусы.

Компания основана в 1898 году, ее капитализация , а годовой объем продаж – $3 млрд. Для Japan Tobacco характерна высокая дивидендная доходность, она попадает в диапазон 3,0-7,0%.

Почему стоит обратить внимание на сектор сельского хозяйства

Выше отмечалось, что один из основных факторов роста агропромышленного сектора – стабильный рост населения планеты. К этом добавляются такие проблемы как постепенное истощение плодородных земель и ограниченный объем посевных площадей. Также нужно учесть изменение климата, это не всегда благоприятно влияет на посевы.

В прогнозах на десятилетия вперед выделяют несколько ключевых направлений развития сельского хозяйства:

- Переход на экологичные технологии, акцент на ресурсосберегающих технологиях.

- Уверенный рост потребления молочной продукции. Ожидается, что основной рост будет обеспечен за счет роста этого сектора в развивающихся странах.

- Рост потребления мяса и как следствие развитие животноводства.

- Внедрение новых технологий, генных модификаций.

- Стабильно растущий спрос на удобрения и средства борьбы с вредителями.

- Увеличение посевных площадей.

О перспективности этого направления говорит и историческая доходность соответствующих акций.

Заключение

И европейские, и американские, и азиатские, и российские акции сельского хозяйства – неплохой вариант для средне- и долгосрочного инвестирования. На дистанции доходность не уступает основным биржевым индексам, по мере увеличения спроса на сельскохозяйственную продукцию она может превышать среднюю доходность фондового рынка.

Ключевая особенность этого направления – гарантированный рост в будущем. Население планеты растет, а сельхозсектор обеспечивает выживание человека как вида. Это делает вложения в агропромышленный комплекс более безопасными по сравнению, например, с инвестициями в блокчейн, искусственный интеллект или освоение космоса.

Источник https://journal.open-broker.ru/investments/mozhno-li-zarabotat-na-urozhayah-goda/

Источник https://rb.ru/longread/agro-in-russia/

Источник https://stolf.today/akcii-agrarnogo-sektora.html