Индикатор Полосы Боллинджера или как приручить волатильность

Изобретение индикатора Полосы или Ленты Боллинджера (Bollinger Bands) принадлежит американскому аналитику Джону Боллинджеру, который в 1984 году задался целью создать свою собственную систему для анализа и проведения расчетов инвестиций. Потратив на это около семи лет, в начале 90-х годов Боллинджер представил свою систему инвестиционному и трейдерскому сообществу. Довольно быстро его индикатор обрел популярность у участников рынка, был принят на вооружения многими трейдерами и используется по сей день. В настоящее время Джон Боллинджер является собственником финансовой компании Bollinger Capital Management inc, которая использует в работе разработанные им методы.

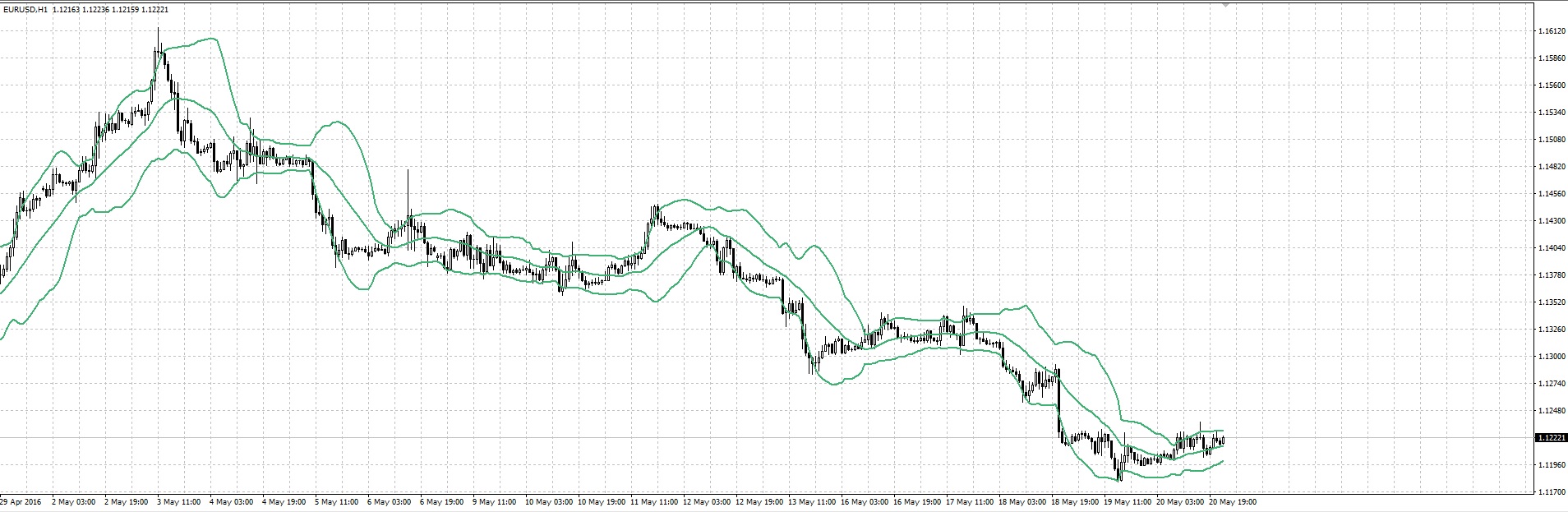

Идея полос Болинджера состоит в том, чтобы объединить в себе трендовый индикатор, индикатор волатильности и осциллятор. Полосы обозначают на графике направление и диапазон колебаний цены, с учетом тренда и волатильности, характерной для текущей фазы рынка. Графически индикатор представляет из себя три линии: скользящая средняя посередине, характеризующая основное направление движения, и две линии, ограничивающие график цены с обеих сторон и характеризующие его волатильность.

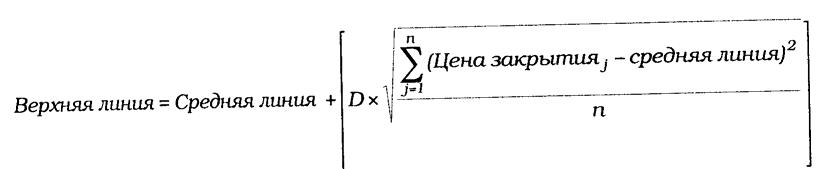

Верхняя и нижняя линии — это та же скользящая средняя, но смещенная на несколько стандартных (среднеквадратичных) отклонений. Поскольку величина стандартного отклонения зависит от волатильности, полосы сами регулируют свою ширину: она увеличивается, когда рынок неустойчив, например, во время публикации новостей, и уменьшается в более стабильные периоды. Таким образом индикатор реализует в себе функции осциллятора в более удобной форме, когда можно сразу на графике с учетом амплитуды колебаний оценить, в состоянии перекупленности или перепроданности находится инструмент.

Настройка индикатора

Основным правилом при построении линий Bollinger является следующее утверждение — около 5% цен должно находиться за пределами этих линий, а 95% внутри. При этом периодически цена должна касаться границ канала, а при резких движениях допустим кратковременный выход графика за границы.

Период и стандартное отклонение

Сам Боллинджер рекомендовал использовать 20-периодное простое скользящее среднее в качестве средней линии и 2 стандартных отклонения для расчета границ полосы. Как правило, период устанавливается от 13 до 24, а отклонение от 2 до 5. Также, можно использовать в качестве периодов круглые значения 50, 100, 200 или числа Фибоначчи. При этом нужно учитывать, что чем выше период, тем ниже чувствительность индикатора и тем больше будет запаздывание. На инструментах с низкой волатильностью такие настройки сделают индикатор бесполезным.

Метод построения средней

Метод построения скользящей средней стоит выбрать тот, при котором полосы будут наиболее четко отыгрывать движения цены на истории. В quik доступны следующие типы средних: simple (простая), smoothed (сглаженная), exponential (экспоненциальная) и vol. Adjusted (скорректированная на объем).

Для расчета скользящих средних могут использоваться цены закрытия (close), открытия(open), максимум(high), минимум(low), median = (high+low)/2 и typical = (high+low+close)/3. Рекомендуется использовать close или typical.

Использование полос Боллинджера

Джон Боллинджер в своей книге «Bollindger on Bollindger Bands» (Боллинджер о полосах Боллинджера) поясняет, что его индикатор не предназначен для непрерывного анализа движения цены. Невозможно в любой момент времени посмотреть на индикатор и сделать вывод о дальнейшем поведении инструмента. Но в отдельные моменты времени индикатор дает сигналы, которые сами по себе или в связке с другими методами анализа позволяют использовать хорошие возможности для торговли с высоким потенциалом прибыли.

Для полос Боллинджера характерны следующие особенности:

— Если границы канала расходятся, то это свидетельствует о продолжении сложившейся тенденции, а если внешние полосы Боллинджера сужаются, то это может свидетельствовать о затухании тренда и возможном развороте.

— Движение, начавшееся от одной из границ, скорее всего продолжится до другой.

— Положение графика цены относительно средней линии свидетельствует о направлении тренда. Если график выше неё, то тренд восходящий и наоборот. При этом сама линия также должна быть направлена в соответствующую сторону.

Далее представлены наиболее распространенные методы использования индикатора в торговле.

1. Покупка/продажа по тренду после откатов.

Когда инструмент находится в стабильном направленном тренде, Полосы Боллинджера помогают идентифицировать точку, в которой наиболее безопасно входить после отката. Как правило, когда есть тренд вверх, график цены находится между средней и верхней линией Боллинджера. Тогда можно покупать в тот момент, когда цена будет откатывать и подходить к нижней линии. Причем хорошим подтверждающим сигналом будет, если цена в этот момент построит не зигзагообразную, а горизонтальную коррекцию. В таком случае выше вероятность прибыльной сделки и можно использовать короткий стоп за поддержкой консолидации. Для выхода с прибылью можно использовать точку, в которой цена пересечет среднюю линию в обратном направлении или другие целевые ориентиры.

То же самое справедливо и для нисходящего тренда.

2. Резкие изменения цен обычно происходят после сужения полосы (сжатия), соответствующего снижению волатильности.

Довольно часто перед сильным движением для инструмента характерна низкая волатильность. В эти моменты присутствует неопределенность, которая не позволяет покупателям или продавцам взять верх и существенно сдвинуть цену. Когда определенность наступает (это может быть новость, пробой важного уровня или приход крупного игрока), те, кто оказался на неправильной стороне вынуждены в спешке закрывать свои позиции, давая движению импульс.

На графике такой ситуации будет соответствовать сжатие линий Боллинджера перед движением. Здесь индикатор не дает направление, но показывает момент, когда нужно быть внимательным и искать точку входа. Как правило, если после сжатия цена пробивает одну из крайних линий, то в этом направлении и будет развиваться движение. Однако такой сигнал может сильно запаздывать, поэтому желательно использовать дополнительные сигналы для входа.

3. Распознание моделей «двойная вершина» и «двойное основание»

Боллинджер предлагает использовать свои полосы для более точной идентификации классических фигур теханализа. Для фигуры «двойное основание» первый минимум должен быть ниже нижней линии, а второй — на уровне или выше нижней линии. При этом дополнительным сигналом будет снижение объемов на втором минимуме. Аналогичным образом проводится анализ для «двойной вершины».

Помимо распространенных способов применения существует много торговых систем, использующие сочетания полос Боллинджера с другими индикаторами: RSI, MACD, MFI, Parabolic SAR и др. Сам Боллинджер в своей книге даже предлагал строить полосы не для графика самой цены, а для графика RSI и использовать получающиеся сигналы. Таким образом, полосы Боллинджера дают большой простор для построения различных торговых систем и рекомендуются к освоению.

БКС Экспресс

2 обучающих курса

Комментарии

Покупайте ценные бумаги любимых брендов в один клик

Последние новости

Рекомендованные новости

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

Copyright © 2008– 2022 . ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Что нужно знать о Полосах Боллинджера

Доброго времени суток, дамы и господа форекс трейдеры! Мы продолжаем углубленное изучение индикаторов, ставших классическими. Тех индикаторов, которые принесли миллионы биржевым игрокам, и по сей день используются тысячами трейдеров по всему миру. Сегодня мы поговорим о таком индикаторе, как Bollinger Bands (далее BB), или диапазон стандартного отклонения Боллинджера (также известный, как Полосы или Ленты Боллинджера). Разберемся что он показывает, стратегии применения в трейдинге и… еще кое-что интересное)

Введение

Этот индикатор впервые был описан Перри Кауфманом (Perry Kaufman) в 1987 году в своей книге “Новые методы и системы игры на сырьевом рынке” (The New Commodity Trading Systems and Methods). Позднее, индикатор получил широкое распространение, благодаря американскому техническому аналитику из Калифорнии и автору этого замечательного индикатора Джону Боллинджеру (John Bollinger).

Джон Боллинджер родился в городе Монпелье, во Франции. Позже его семья решает переехать в Нью-Йорк. Джон с детства интересовался кинематографом и фотографией, поэтому он поступает в школу визуальных искусств в Нью-Йорке, где получает профессию оператора по свету. Кстати, профессия оператора ему давалась очень легко, поэтому он ожидаемо перебирается в Западный Голливуд в 1976 году. Но смысл его жизни и интересы повернули в другую сторону с момента, когда его мать попросила посмотреть ее инвестиционный портфель. О профессии оператора он забыл окончательно, хотя все- таки она помогла ему устроиться на телеканал «Файненшл Ньюс» тем же оператором, где он смог воочию наблюдать за работой финансовых аналитиков и впитывать важную информацию. После прохождения курсов по аналитике и получению необходимых знаний, он устраивается работать на телеканал торговым аналитиком. Его карьера на телеканале длилась недолго, в 1991 году права на телеканал выкупили CNBC, хотя один раз в неделю там выходят аналитические новости от Джона Боллинджера. Именно в период с 1984 по 1991 он разрабатывает свою собственную систему рационального и действенного анализа, названную впоследствии «Полосами Боллинджера».

Этот инструмент анализа не утратил своей актуальности и сейчас. Его книга «Боллинджер о Лентах Боллинджера» представляет собой детальное руководство по использованию этого инструмента как индивидуально, так и в связке с другими индикаторами. А в 1996 году он признается лучшим разработчиком программного обеспечения для финансового анализа.

Описание индикатора

Графически Bollinger Bands представляет собой две линии, ограничивающие динамику цены сверху и снизу соответственно. Это своеобразные линии поддержки и сопротивления, которые большую часть времени находятся на удаленных от цены уровнях.

Полосы Боллинджера схожи с конвертами скользящих средних. Различие между ними состоит в том, что границы конвертов расположены выше и ниже кривой скользящего среднего на фиксированном, выраженном в процентах расстоянии, тогда как границы полос Боллинджера строятся на расстояниях, равных определенному числу стандартных отклонений. Поскольку величина стандартного отклонения зависит от волатильности, полосы сами регулируют свою ширину: она увеличивается, когда рынок неустойчив, и уменьшается в более стабильные периоды.

Основным правилом при построении линий Bollinger является следующее утверждение – около 5% цен должно находиться за пределами этих линий, а 95% внутри.

Полосы Боллинджера формируются из трех линий. Средняя линия — это обычное скользящее среднее. Верхняя линия — это та же средняя линия, смещенная вверх на определенное число стандартных отклонений (например, на два). Нижняя линия — это средняя линия, смещенная вниз на то же число стандартных отклонений.

Уникальность диапазонов Боллинджера состоит в том, что их ширина изменяется в ответ на изменение неустойчивости рынка. Полоса Боллинджера строится, как полоса вокруг средней, но ширина полосы пропорциональна среднеквадратичному отклонению от скользящей средней за анализируемый период. Когда на рынке присутствует большая волатильность, например во время выпуска новостей, полоса расширяется, когда на рынке затишье – сужается.

Как и для всех других индикаторов, я рекомендую анализировать ВВ совместно с другими индикаторами. Смысл индикатора ВВ – определять резкие отклонения от среднего курса действующей тенденции валютной пары. Если ВВ подобрана правильно, то ее скользящая средняя (центральная линия) является хорошим уровнем поддержки/сопротивления, а границы канала ВВ могут служить целями при открытии позиций. Обычно полосы ВВ наносятся на ценовой график, но также их можно нанести и на любой индикатор, рисующийся в отдельном окне, например на осциллятор.

Боллинджеры определяют естественные экстремумы в развивающейся тенденции. Если Боллинджер стремится вверх, цена совершает отскок до тех пор, пока некая достаточно мощная сила не остановит ход цены. Зона застоя образуется ниже верхнего или выше нижнего Боллинджера. Состояние застоя может продолжаться до тех пор, пока Боллинджер не развернется и не начнет, раскрываясь, отходить от ценового бара, что будет свидетельствовать о том, что сопротивление преодолено. Цена может выстреливать в сторону текущей тенденции и придерживаться кромки Боллинджера. Однако не стоит упускать из вида то, что окончательное ценовое движение зависит от всех уровней поддержки/сопротивления, а не только от тех, с которыми ассоциируется ВВ.

Не пытайтесь найти идеальные условия для открытия/закрытия позиций. Научитесь работать в несовершенных условиях, когда получаете ложные сигналы.

Расчет индикатора ВВ

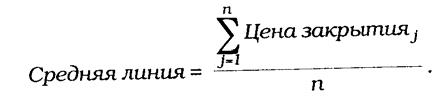

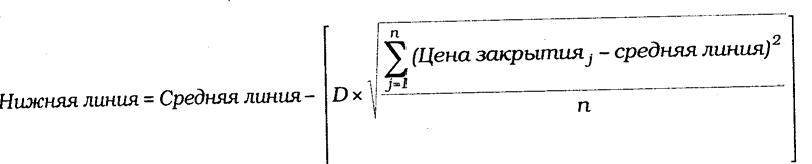

Полосы Боллинджера формируются из трех линий. Средняя линия — это обычное скользящее среднее. В нижеследующем выражении «n» обозначает число единичных отрезков времени, составляющих период расчета скользящего среднего (напр. 20 дней).

Верхняя линия — это та же средняя линия, смещенная вверх на определенное число стандартных отклонений (например, на два). В следующей формуле «D» обозначает число стандартных отклонений.

Нижняя линия — это средняя линия, смещенная вниз на то же число стандартных отклонений (т.е. на «D»).

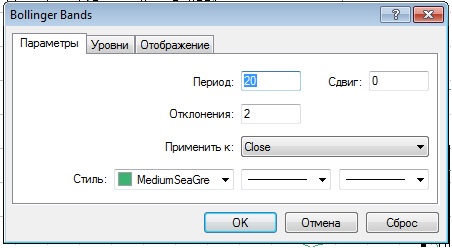

Дж. Боллинджер рекомендует использовать 20-периодное простое скользящее среднее в качестве средней линии и 2 стандартных отклонения для расчета границ полосы. Он также обнаружил, что скользящие средние длиной менее 10 периодов малоэффективны. Остановимся на настройках индикатора подробнее.

Настройки индикатора

Период

Для Bollinger Bands рекомендуется устанавливать период от 13 до 24, наиболее распространенный – 20, а отклонение на уровне от 2 до 5, рекомендуемое значение – 2 или 3. Также можно использовать числа Фибоначчи, круглые числа 50, 100, 150, 200, количество дней в торговом и календарном году – 240, 365. При этом стоит понимать, что установление больших периодов снижает чувствительность индикатора, что неприемлемо на рынках с низкой волатильностью. Основное время цена находится в канале, но при резком движении пересечение полос Боллинджера является нормой. Однако если цена слишком часто пересекает верхнюю или нижнюю полосу, то стоит увеличить период, а если цена редко доходит до внешних полос, то стоит уменьшить период.

Цена

Наиболее часто для вычисления полос Боллинджера используют цены закрытия. Могут также использоваться другие разновидности, такие как типичные и взвешенные цены.

Таймфрейм

Полосы Боллинджера одинаково хорошо работают на любых таймфреймах, но, как правило, их применяют для внутридневной торговли.

Стоит помнить, что для различных валютных пар и разных таймфреймов настройки индикатора стоит подбирать отдельно.

Способы применения

Сам разработчик отмечает следующие особенности полос Боллинджера:

- Резкие изменения цен обычно происходят после сужения полосы, соответствующего снижению волатильности.

- Если цены выходят за пределы полосы, следует ожидать продолжения текущей тенденции.

- Если за пиками и впадинами за пределами полосы следуют пики и впадины внутри полосы, возможен разворот тенденции.

- Движение цен, начавшееся от одной из границ полосы, обычно достигает противоположной границы. Последнее наблюдение полезно для прогнозирования ценовых ориентиров.

Итак, какие же варианты использования индикатора BB я могу порекомендовать?

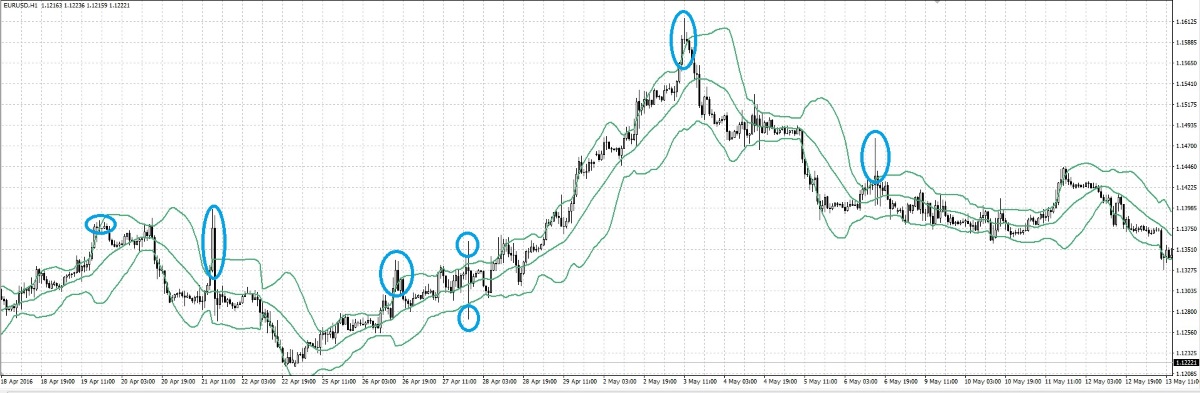

Выход цен за границы индикатора

Как правило, выход за границу BB означает начало или продолжение тренда. Таким образом можно судить о направлении рынка – пока цены касаются и пробивают верхнюю границу, тренд восходящий. Пока цены пробивают нижнюю границу – нисходящий.

Иногда выход за линию Bollinger означает “ложный пробой“, т. е. когда цены только попробовали новый уровень и сразу же вернулись назад. В данном случае у вас также появляется возможность для работы против тренда, но внимательно оцените – а правда ли “пробой” является “ложным”. Однако необходимо учитывать, что сделки против тренда – это игра профессионалов. И если вы себя таковым еще не чувствуете, то лучше воздержитесь.

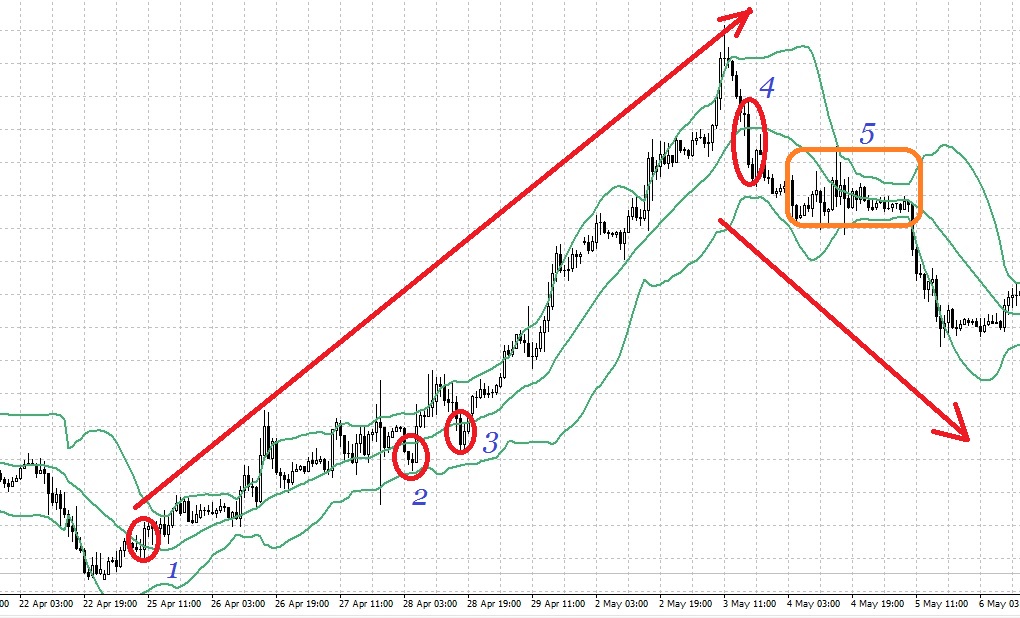

На рисунке выше как раз обозначены такие возможности. Обратите внимание, что такие контртрендовые возможности появляются нечасто, а характеризует их как правило сильный вылет за границы индикатора. Такие ситуации как правило очень хорошо видны.

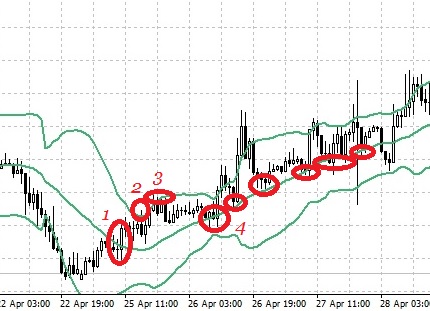

Отскок цены от средней линии BB и ее пересечение

Как я уже говорил, правильный подбор периода индикатора превращает среднюю линию BB в динамический уровень поддержки/сопротивления, который отлично работает на подтвердившемся тренде. Пересечение средней линии индикатора часто означает смену тренда. На рисунке выше в точке 1 произошло пересечение тренда, в точке 2 смена тренда подтвердилась (цены коснулись верхней границы индикатора). В точке 3 цены снова касались верхней границы, пока в точке 4 не произошло касание со средней линией. При подтверждении точки свечными формациями, другими индикаторами или графическим анализом (уровни, трендовые) это дает нам надежную точку входа в сторону нового тренда.

Обратите внимание, что после смены тренда в точке 1 рисунка выше, цена еще много раз возвращалась к средней линии BB и отскакивала от нее. Тем не менее, в точках 2 и 3 также были подходы к средней линии. При этом она была пробита, но смены тренда не произошло, это были ложные пробои. Именно поэтому и рекомендуется при принятии торговых решений ни в коем случае не полагаться на один индикатор, а фильтровать все поступающие сигналы при помощи осцилляторов, свечей, графического анализа. В точке 4 снова состоялся пробой средней линии, который привел к еще одному интересному явлению (точка 5), о котором мы поговорим чуть ниже.

Наклон линий Боллинджера и расположение цены относительно линий BB

Тут все просто. По наклону Боллинджера, как и по нахождению цены относительно средней линии, можно судить о текущем направлении тренда – тренд вверх при наклоне BB вверх, тренд вниз при наклоне BB вниз. Нахождение цены под средней линией свидетельствует о тренде вниз, при ценах над средней линией можно говорить о восходящем тренде.

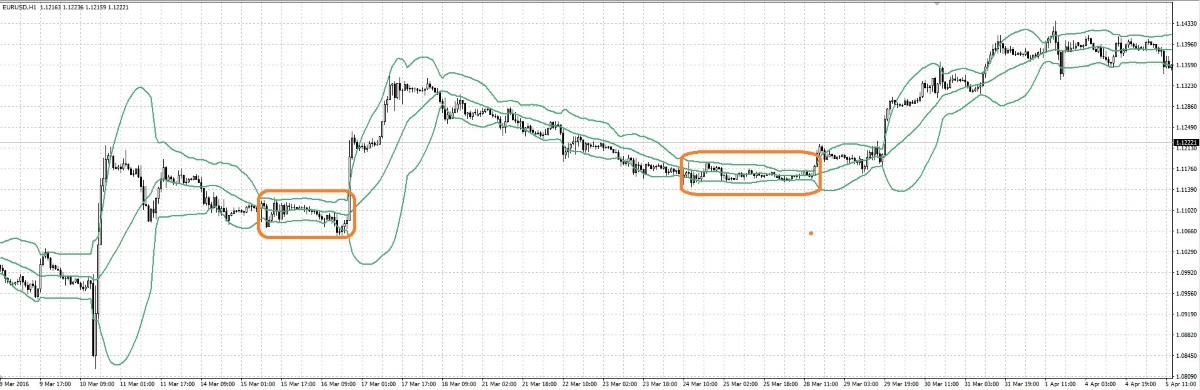

Сужение и расширение диапазона линий Боллинджера

Как известно, рынок имеет свойство переходить из фазы тренда в фазу застоя, причем постоянно. И когда мы видим, что на рынке уже достаточно долгое время затишье — стоит ждать бури. Диапазон Боллинджера становится шире, когда неустойчивость рынка растет, и уже, когда она падает. Узкий диапазон Боллинджера указывает на сонный, спокойный рынок.

Самые сильные движения рынка обычно начинаются от плоского основания (так называемой «полки»). Диапазон Боллинджера помогает определить момент перехода от спокойного к активному рынку. Когда цены поднимаются из очень узкого диапазона Боллинджера, это дает сигнал к покупке. Когда цены падают из очень узкого диапазона Боллинджера, это дает сигнал к продаже. Если цены возвращаются обратно в диапазон, – нужно закрывать позицию. Расхождение ВВ наблюдается при усилении действующего тренда или начале нового. Чем дольше курс торгуется в узких границах ценового канала (флет), тем сильнее и стремительнее будет выход из него. В ответ на пробуждение цены, полосы ВВ раскрываются. Если с приближением цены к границе ВВ она начинает расти, скорее всего движение продолжится.

Наблюдая наметанным глазом за полосами в режиме реального времени, можно поймать начало нового тренда. Особенно хорошо полосы Боллинджера работают при втором тестировании ценой важных уровней максимумов или минимумов. Когда рынок в конце концов совершает прорыв, расширяющиеся ценовые бары достигают границ полос Боллинджера, затем полосы сужаются вокруг сужающихся ценовых баров в боковом диапазоне, а после происходит прорыв или отскок от уровня.

Продолжение и разворот тенденции

Мощные покупки и продажи могут вывести цену за пределы полос Боллинджера. Опыт показывает, что в большинстве случаев за линию Боллинджера выходят не более четырех свечей подряд, после чего происходит коррекция или разворот. Однако торговать против этих движений очень рискованно, так как рынок может предпринять короткие серии очень волатильных колебаний прежде, чем наступит разворот, и выбить ваши стопы. Но, вообще, подобное поведение цены наблюдается довольно редко, обычно во время Лондонской сессии, на новостях.

Как уже говорилось ранее, индикатор напрямую зависит от волатильности на рынке. Если границы канала расходятся, то это свидетельствует о продолжении сложившейся тенденции, а если внешние полосы Боллинджера сужаются, то это может свидетельствовать о затухании тренда и возможном развороте. Прорыв центральной полосы ВВ усиливает направленный импульс. Если при приближении цены к границе ВВ угол наклона границы уменьшается, то, скорее всего, цена прорвет границу, а затем совершит разворот. Очень часто это означает конец текущей тенденции. Внимательно следите, не отскочит ли цена медленно назад, и не раскроется ли при этом Боллинджер. Если да, то это и будет сигналом к предстоящему прорыву границы ВВ и продолжению движения.

Распознание моделей с Полосами Боллинджера

Для примера возьмем модель “двойное основание“, которая состоит из снижения к минимуму, сопровождаемому восстановлением и последующим снижением в район предыдущего минимума, после чего происходит разворот, который сопровождается ростом или как минимум завершением предыдущего тренда. Соотношение между этими двумя минимумами одно время были темой широких дискуссий среди технических аналитиков. Первый минимум должен быть выше второго, или минимумы должны быть равны, или второй должен быть выше ? и так далее… Я считаю, что процесс идентификации этих моделей становится гораздо проще и сами модели становятся более очевидными, если вы будете рассматривать минимумы относительно Полос Боллинджера и игнорировать вопросы абсолютных ценовых значений.

Если первый минимум находится ниже нижней полосы, а второй минимум на или выше нижней полосы, то мы имеем потенциально интересную установку – дивергенцию, где второй минимум находится относительно выше первого, независимо от их абсолютных ценовых уровней. Добавьте сюда подтверждение и соответствующую дисциплину, – и вы получите ценный инструмент для торговли.

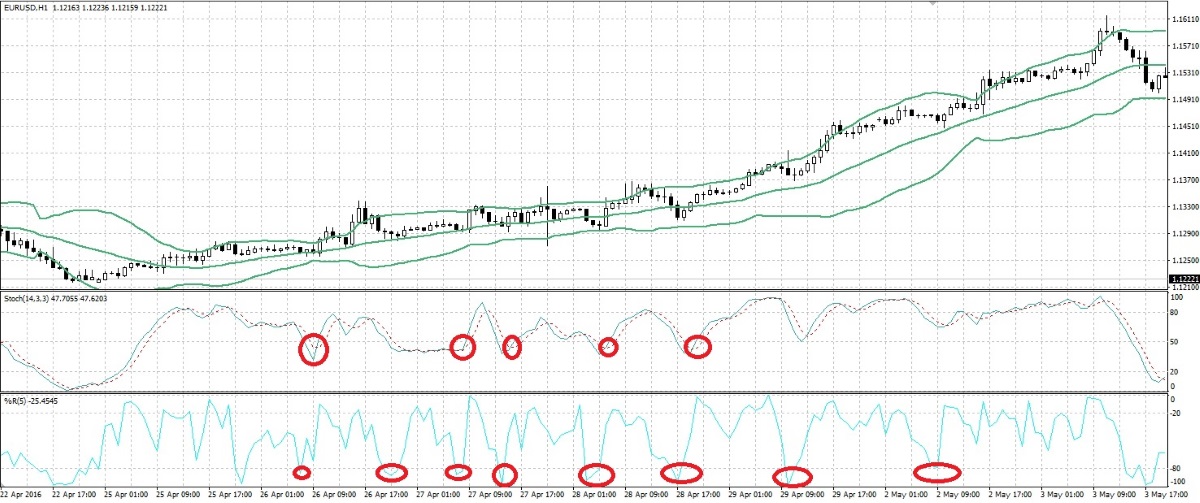

Применение полос Боллинджера с другими индикаторами

Как правило BB используют в трендовых системах, где вход производится в сторону тренда после некоторого отката. Помимо опоры на среднюю линию BB, для подтверждения окончания отката логично использовать также осциллятор.

Неплохо подходят для этой задачи Stochastic oscillator или WPR

Очень интересное поле для экспериментов – применение индикатора Боллинджер Бэндс на осцилляторах.

При этом такая связка как правило сильно расширяет возможности стандартных осцилляторов – в частности она добавляет динамические уровни перекупленности/перепроданности, которые легко адаптируются к изменяющимся условиям рынка. В частности, вы можете строить свой анализ на ВВ, примененному к ценовому графику и к графику осциллятора RSI.

Многие сигналы сначала приходят от связки RSI-BB, и только позже подтверждаются связкой BB-цена. Предложенный способ использования полос ВВ – огромное поле для экспериментов.

Достоинства и недостатки полос ВВ

Привлекательность полос Боллинджера для трейдеров заключается в двух очень важных характеристиках. Во-первых, полосы Боллинджера (BB) демонстрируют основные оси трендов/боковых диапазонов, подобно тому как это делают цена или средние скользящие. Во-вторых, при своем движении они то сужаются, то расширяются. И взаимодействие упомянутых свойств полос Боллинджера определяет уникальные модели, по мере того как ценовые бары, развивая свое движение, проходят сквозь те или иные границы. Особенно хорошо работают с полосами Боллинджера японские свечи. Так, например, «доджи», соударяющиеся с сужающимися полосами, дают эффективный сигнал на краткосрочный разворот цены.

Полосы Боллинджера (BB) реагируют на движение цены своими изгибами и поворотами. Эти волнообразные движения предугадывают, как далеко может распространиться тенденция, прежде чем силы распределения вернут ее к центральной оси. Между направлением цены/полосы и сужением цены/полосы развивается сложный комплекс взаимодействий. Необходим очень большой практический опыт для выявления окончательного воздействия этих полос на цену. Но, просидев много десятков, а то и сотен часов, наблюдая за этим индикатором, Вы не пожалеете приложенных усилий. Полосы Боллинджера указывают на скрытый характер ценовых колебаний значительно лучше, чем это делают многие другие инструменты, и сразу дают знать, приоткрыта или заперта та самая заветная дверь, за которой таятся прибыли.

Недостаток у индикатора такой же, как и у стандартной скользящей средней – запаздывание. И чем выше период BB, тем оно существенней. Тем не менее, многие трейдеры в своей торговле используют BB, научившись нивелировать его слабые стороны и максимально эффективно использовать сильные.

Кстати говоря, если Вы решили использовать ВВ в Вашей торговле на форекс, такой осциллятор, как CCI можно смело выкинуть с графика. Он основан на тех же принципах, что и диапазоны, и измеряет отклонения от МА. Диапазоны лучше потому, что они оставляют вас зрительно ближе к ценам.

Заключение

Если вы в своей торговле используете скользящие средние, то вам просто необходимо рассмотреть вариант своей торговой системы с использованием такого многофункционального индикатора, как Боллинджер. Если же вы раньше не сталкивались ни со скользящими средними, ни с BB, рекомендую вам самим испробовать варианты его применения, изложенные в этой статье – они как минимум заслуживают рассмотрения.

Индикатор Полосы Боллинджера (Bollinger Bands) – Настройки и Стратегии

Bollinger Bands – это канальный индикатор, в трейдинге используется и во время флета, и в трендовых стратегиях. Как работает и что показывает Боллинджер Бэндс, применение в торговле.

Впервые этот инструмент был применен в трейдинге в середине 80-х годов прошлого века. Популяризация BB пришлась на конец того же десятилетия, стали появляться новые стратегии, полосы Боллинджера начали активно использоваться в алготрейдинге.

Разработка Джона Боллинджера выдержала проверку временем и спустя 40+ лет после создания Bollinger Bands – это один из самых популярных индикаторов.

Как работает индикатор Bollinger Bands

В начале 80-х годов прошлого века Джон Боллинджер (John Bollinger) уже закончил теоретическую часть работы и приступил к тестированию BB. В 1987 году Перри Кауфман (Perry Kaufman) подробно описал BB в своей книге, с этого начался рост популярности индикатора.

Боллинджер Бэндс – это канальный индикатор, а расстояние между границами зависит от волатильности.

При росте волатильности оно увеличивается, на спокойном рынке формируется так называемое «бутылочное горлышко». В такие моменты границы BB почти параллельны, а график движется в очень узком диапазоне.

Если рассматривать подробнее, как работает Bollinger Bands, то процесс можно разделить на 2 фазы:

- Сначала рассчитывается положение средней линии. Средняя линия – простая скользящая средняя, при настройках по умолчанию используется период 20. Разработчик поясняет, что выбрана именно SMA из-за того, что в расчете стандартного отклонения также используется SMA и такой шаг показался Боллинджеру логичным.

- Верхняя и нижняя линии получаются в результате смещения центральной SMA20 на фиксированное количество стандартных отклонений Вверх и вниз. Стандартное отклонение зависит от волатильности, поэтому расстояние между верхней и нижней линиями не фиксировано.

Построения ведутся автоматически, все вычисления занимают доли секунды, поэтому BB мгновенно появляется на графике. С каждым изменением цены текущей свечи, значение BB пересчитывается онлайн в терминале.

Полосы Боллинджера на графике TradingView

Диапазон возможных значений цены – вот что показывают полосы Боллинджера по сути, а положение графика относительно границ позволяет оценить состояние рынка:

- Близость к верхней границе или заброс за нее соответствует перекупленности.

- Та же ситуация с нижней границей канала указывает на перепроданности.

Боллинджер Бэндс не подходят на роль классического осциллятора, но позволяют быстро оценивать состояние рынка.

Расчет ведется по формуле:

![]()

- SMA20 – простой мувинг с периодом 20, отвечает за построение средней линии Bollinger Bands.

- D – количество стандартных отклонений.

- Std.Dev. – непосредственно стандартное отклонение.

Принцип работы и рекомендованные настройки сохраняются для любого рынка. Это универсальный инструмент.

Одна из ключевых особенностей BB – быстрая реакция на повышение/спад волатильности. За счет этого при стандартных настройках цена на протяжении примерно 95% времени остается в пределах канала. Эта особенность используется в ряде стратегий.

Как применять полосы Боллинджера в торговле на бирже

У большинства индикаторов есть несколько способов применения и полосы Боллинджера не исключение из этого правила. Наиболее распространены следующие приемы:

Работа на отбой от границ. Этот вариант применения в торговле работает при движении графика в коридоре. При отбое от верхней линии BB открываются сделки на продажу, от нижней – на покупку. Сигналы этого типа желательно подтверждать каким-нибудь осциллятором, например, Стохастиком или RSI.

Также на роль фильтра подходят разворотные свечные паттерны – пин бар, поглощения обоих типов, рельсы, целью выступает средняя линия BB и противоположная граница канала. На трендовых участках этот подход не работает так как при тренде цена может продолжительное время находиться у одной из границ полос Боллинджера.

Возврат после пробоя верхней либо нижней линии BB. Ключевой принцип работы – изменение ширины канала в зависимости от волатильности, поэтому график не может долгое время оставаться за пределами Боллинджер Бэндс.

Если свеча закрылась далеко за пределами BB, высока вероятность, что вскоре график вернется в пределы диапазона. Эта закономерность особо хорошо работает при случайных ценовых импульсах. Вход возможен и на закрытии свечи, пробивающей границу канала, и после возврата в BB – все зависит от допустимого риска.

Средняя линия Боллинджер Бэндс выступает в роли поддержки или сопротивления при трендовых движениях. При явно выраженных трендовых движениях на ней завершаются коррекции и продолжается основное движение.

Это можно использовать и как точки входа для доливки.

Пересечение средней линии. Как правило, после закрепления за ней график достигает противоположной границы Bollinger Bands. Это не точка для входа в рынок, а скорее фильтр, позволяющий определить потенциал дальнейшего движения графика.

Выход за пределы BB импульсом может означать продолжение текущего тренда или его начало. Чаще всего это происходит при завершении коррекции. В рамках импульса график обновляет последний трендовый экстремум и пробивает границу BB.

После этого высока вероятность коррекции на импульсное движение, но это не разворот рынка.

Построение BB по другим индикаторам. Разработка Джона Боллинджера может применяться не к цене закрытия, а, например, к показаниям осциллятора RSI.

В результате трейдер получит гибридный инструмент Bollinger Bands + RSI, можно работать, например, при выходе линии осциллятора за пределы BB.

Индекс относительной силы сглаживает цену, поэтому точки входа отрабатывают лучше, чем при выходе графика за пределы канала.

Может использоваться набор полос Боллинджера с разным отклонением. За счет этого на графике образуется семейство каналов разной ширины. Для каждого из них может быть разработана своя система входов и манименеджмента.

Также разработка Джона Боллинджера применяется как вспомогательный инструмент для оценки состояния рынка:

- Сужение линий указывает на снижение волатильности. Это может происходить в рамках консолидации после очередной трендовой волны либо за пределами европейской и американской сессий, когда крупные игроки уходят с рынка.

- Разнонаправленное движение верхней и нижней границ канала указывает на отсутствие тренда.

- Если обе линии наклонены в одну сторону, то скорее всего на рынке тренд.

Независимо от того как пользоваться индикатором действует одно правило – сигналы BB должны подтверждаться другими инструментами.

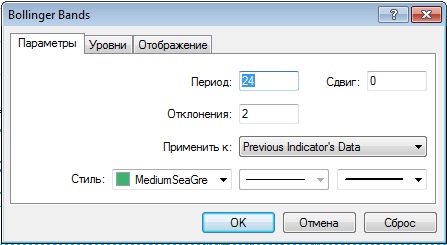

Настройки

Индикатор предельно прост, основные настройки включают:

- Период – значение периода простой скользящей средней. Тип мувинга менять нельзя.

- Сдвиг – позволяет сдвигать ценовой канал влево и вправо, сдвиг задается в свечах. При положительном значении BB сдвигаются вперед, при отрицательном – влево.

- Отклонения – количество стандартных отклонений.

- Применить к – выбирается источник данных для расчета. Доступно несколько типов цен и показания других индикаторов.

Также через настройки можно менять визуальную составляющую. Задается цвет линий, тип линии (сплошная либо пунктирная) и ее цвет.

Также доступны стандартные для всех индикаторов в MetaTrader настройки, они есть и в МТ4, и в МТ5.

Уровни – в случае с индикатором Боллинджера этот пункт настроек позволяет построить линии, параллельные границе канала, но с другим отклонением.

Это удобнее рассмотреть на примере, например, используются стандартные настройки BB с отклонением 2.

Если в разделе Уровни задать значение 2, то будет построена линия над верхней границей, соответствующая отклонению 4.

Тот же эффект можно получить, если добавить на график несколько Боллинджер Бэндс с разными значениями отклонений.

Отображение – задаются временные интервалы, на которых отображаются построения. При стандартных настройках BB отображаются на всех таймфреймах.

Что касается того как настроить индикатор, то придется работать с 2 ключевыми параметрами – периодом и количеством отклонений. Настройки подбираются индивидуально под конкретный торговый инструмент и таймфрейм, при этом учитывается следующее:

- При изменении периода SMA автор рекомендовал корректировать и значение отклонения. Например, при увеличении периода мувинга до 50 параметр, отвечающий за отклонения, увеличивается с 2,0 до 2,1. При снижении периода до 10 отклонение уменьшается до 1,9. Это делается для корректировки ширины диапазона.

- Периоды меньше 10 желательно не использовать. При таких настройках Боллинджер Бэндс становится излишне чувствительным к ценовому шуму.

Жестких правил по настройке нет, чаще всего период попадает в диапазон 10…24, а отклонение – от 2 до 3-4. Но можно сделать BB и «тяжелым», задав период равным, например, 150 или 200. При таких настройках BB вряд ли будет генерировать точки входа с высокой частотой, зато канал будет указывать на приближение к особо значимым зонам.

Также подобранные параметры увязываются с волатильностью валютной пары. На низковолатильных инструментах нет смысла завышать период и параметр, отвечающий за ширину канала. Это сделает индикатор бесполезным – из-за низкой волатильности график актива не будет доходить до границ канала, а значит не будут генерироваться сигналы.

Таймфреймы для торговли

Разработчик не ограничивал работу индикатора по таймфреймам. Практика доказала, что BB работает и на М1-М5, и на дневных/недельных графиках.

Особо удобно то, что не нужно подбирать настройки под каждый таймфрейм. Стандартные параметры (период 20 и отклонение 2,0) работают и на М1, и на Н4. Дополнительная оптимизация возможна, но и базовые настройки неплохо себя показывают.

Единственное ограничение касается сверхмалых таймфреймов. При работе, например, на минутном временном интервале лучше поднять период до 50, а отклонение – до 2,1. Это отсечет значительную часть ложных сигналов и движений с потенциалом в несколько пунктов.

Сигналы на покупку

Индикатор Джона Боллинджера генерирует несколько типов точек входа для работы в Buy. К ним относятся:

- Сигнал на покупку возникает при отбое графика от нижней линии. Формально точка входа считается сформированной после касания линии и закрытия свечи над ней. Сигналы этого типа фильтруются свечными паттернами, показаниями осцилляторов, еще один тип фильтра – подождать закрытия 1-2 свечей после отбоя от поддержки.

- Ложный пробой нижней линии. Формируется при отсутствии явно выраженного тренда за счет резкого повышения волатильности. Подобное происходит, например, при выходе сильных новостей. Агрессивная методика работы предполагает торговлю после закрытия пробойной свечи, более консервативная – после возврата в ценовой диапазон.

- Отбой от средней линии. Выше разбиралась суть Боллинджер Бэндс, выяснилось, что средняя линия – простой мувинг, а один из вариантов использования SMA – поиск точки завершения коррекции при тренде. Эта схема работает при трендах, позволяет входить в рынок при завершении отката.

- Импульсный пробой верхней границы в рамках продолжения тренда. Точки входа этого типа сопровождаются обновлением предыдущего трендового High.

- При комбинации BB и осциллятора сигналы на покупку могут возникать при выходе осциллятора за нижнюю границу.

Все стратегии, использующие полосы Боллинджера, построены на типах сигналов, перечисленных выше. Вводятся дополнительные фильтры, правила входа и сопровождения позиции, но сигналы BB не меняются.

Сигналы на продажу

Точки входа этого типа формируются по той же логике, что и в случае с покупками, но правила меняются зеркально:

- Сигналы на продажу формируются при отбое от верхней границы BB.

- Еще один сценарий для открытия коротких позиций – ложный пробой верхней границы.

- В рамках нисходящего тренда сигналы на продажу формируются при отбое от средней линии канала, это точка входа на завершении коррекции.

- При продолжении нисходящего тренда импульсом может пробиваться нижняя граница Болленджер Бэндс, это также возможность для работы в Sel.

- Гибридный индикатор, например, комбинация RSI и BB дает точку входа в Sell при выходе осциллятора за верхнюю линию канала.

Логика фильтрации сигналов та же, что и в случае с сигналами на покупку.

Стратегии с индикатором Bollinger Bands

Все ТС, использующие Боллинджер Бэндс, условно можно разделить на 2 категории:

- Системы, в которых упор сделан на индикатор Джона Боллинджера. Это ключевой инструмент, его показания дополняются рядом фильтров.

- ТС, в которых BB добавлен для фильтрации точек входа, полученных другим способом.

Независимо от типа торговой стратегии используются одни и те же типы сигналов BB.

Стратегия на отложенных ордерах

В этой ТС используется только разработка Джона Боллинджера, а работа ведется только отложенными ордерами. Из фильтров используется только положение графика относительно центральной линии.

Правила стратегии на примере сделок на покупку:

- В течение всего дня график должен оставаться над SMA Даже тень свечи не должен касаться скользящей средней.

- Если предыдущее правило выполняется, то на уровне открытия этого дня выставляется отложенный ордер Buy Limit. При этом уровень лимитного ордера не должен находиться под нижней линией диапазона.

Период BB изменен на 48, отклонение остается прежним.

При работе на парах GBPUSD и EURUSD стоп равен 30-35 пунктам. Используется фиксированный тейк-профит, превышающий стоп втрое.

Еще один вариант манименеджмента для покупок – установка стопа за нижней границей канала, профит фиксируется вручную на верхней границе.

Для удобства можно создать alert, чтобы терминал уведомил трейдера о том, что цена достигла нужного уровня.

Лимитный ордер должен активироваться в течение дня. Если этого не происходит, то он удаляется вручную.

Для сделок на продажу правила меняются зеркально. График должен оставаться под простой скользящей средней с периодом 20. Вход в рынок также выполняется отложенным лимитным ордером.

Стратегия на гибридном индикаторе Power Fuse

Выше разбирался пример создания гибридного инструмента из RSI в комбинации с Боллинджер Бэндс, тот же принцип можно распространить и на другие индикаторы. Например, можно создать гибридный инструмент на основе MACD и BB, то есть полосы Боллинджера будут рассчитываться не по ценам Close, а по показания MACD.

Power Fuse построен именно по этой логике, но его внешний вид изменен для удобства работы:

- Круги синего и красного цвета обозначают гистограмму MACD.

- Желтый цвет круга обозначает переход осциллятора через нулевой уровень.

- Также в окне индикатора строится ценовой канал.

Как применять в торговле этот гибрид? Торговля ведется при пересечении MACD диапазона Bollinger Bands.

Для сделок на покупку должно сформироваться «бутылочное горлышко» на MACD. Линии BB сходятся, движутся практически параллельно, между ними небольшое расстояние. MACD находится в канале либо под его нижней границей. Точка входа на покупку возникает после того как MACD пересекает верхнюю линию Боллинджер Бэндс снизу-вверх. На закрытии соответствующей свечи открывается сделка на покупку.

Сигналы на продажу формируются по аналогичной схеме. Появляется сужение BB, MACD находится над каналом либо в нем, продавать можно после пробоя нижней границы.

Позиция закрывается по встречному сигналу либо на значимых уровнях. Оптимальный вариант расположения стопа – вынос за ближайший локальный High/Low.

Стратегия лучше всего работает на участках графика с размашистыми движениями. При флете генерируется серия сделок, закрывающихся с небольшим убытком, но 1-2 отработавшие точки входа с запасом перекрывают накопленную просадку.

Rubber Band

Система ориентирована на мультитаймфреймовый анализ рынка. На младших временных интервалах уточняется точка входа, а на Н4 (или Daily) и Н1 определяются моменты, подходящие для торговли в целом.

На старшем таймфрейме (Н4 или D1) – два экспоненциальных мувинга с периодами 50 и 20. Здесь не заключаются сделки, а определяется состояние рынка, при явно выраженном тренде работа не ведется. На состояние флета указывает положение мувингов, они не должны быть сильно наклонены, также при флете линии скользящих средних переплетаются друг с другом. Если можно выделить диапазон, в котором движется цена, то анализ продолжается на младших временных интервалах.

На Н1 принимают участие Боллинджер Бэндс со стандартными настройками и осциллятор RSI с периодом 14. Уровни перепроданности и перекупленности расположились на отметках 35 и 65. Здесь задача трейдера сводится к тому, чтобы выделить диапазон, на отбой от границ которого будет вестись торговля. Верхняя и нижняя границы строятся по экстремумам графика, на которых происходит одновременный отбой от границы BB и выход RSI из зоны перепроданности/перекупленности.

На М15 не используются индикаторы. Здесь понадобятся выделенные на предыдущем этапе зоны и набор круглых уровней. Наибольшим весом обладают уровни, заканчивающиеся на 00 или 50, например, 1,4100 и 1,4150, дополнительно можно выделить уровни, заканчивающиеся на 80 и 20 (речь идет о 4-разрядных котировках). Точка входа формируется на свечном паттерне, при этом происходит отбой от круглого уровня и зоны, выделенной на втором шаге.

Отбой от круглого уровня практически никогда не происходит с точностью до пункта. Перед этим происходит заброс за него, затем график разворачивается.

Что касается разворотных паттернов, то ограничений нет. В работу берутся пин бары, поглощения обоих типов, рельсы, подойдут и деформированные паттерны. Главное, чтобы свечная модель указывала на разворот.

Основной целевой уровень – противоположная зона, построенная на 2 шаге. Допускается перенос стоп-лосса в безубыток при достижении круглого уровня, заканчивающегося на 50 или 00. Стоп-лосс выносится за следующий круглый уровень.

Ложные сигналы

Применение полос Боллинджера в трейдинге осложнено большим количеством ложных точек входа. Если брать в работу все, напоминающее отбой от границы канала или ее пробой, то заработать не удастся.

Наиболее распространенные варианты ложных точек входа:

- Касание линии, но вместо разворота развивается движение в том же направлении.

- Пробой границы Боллинджер Бэндс, но вместо возврата импульсное движение продолжается.

Полностью избавиться от убыточных сделок невозможно, но их количество можно радикально снизить. Фильтры в виде свечных паттернов и других индикаторов работают и неплохо отсеивают ненадежные точки входа.

Советы

Есть несколько негласных правил, их соблюдение повышает эффективность работы BB.

Не следует завышать параметр, отвечающий за количество отклонений.

Этот параметр влияет на ширину канала. При отклонении, например, равном 3 индикатор практически перестанет давать сигналы.

Фильтрация сигналов.

Это необходимо для повышения винрейта. Фильтры отсеивают большую часть ложных сигналов, Боллинджер Бэндс – индикатор, а не самодостаточная стратегия, без фильтрации не обойтись. Особенно хорошо работает связка Bollinger Bands + осциллятор.

Нежелательно ограничивать работу верхней и нижней границами канала.

В канале есть еще и SMA20. При трендах она может генерировать точки входа на продолжение движения.

Нужно оценивать состояние рынка в целом.

Это напрямую влияет на отработку сигналов. Например, во флете в приоритете сделки на отбой от границ. При тренде – импульсные пробои одной из границ и продолжение движения.

Боллинджер Бэндс не подходит для контртрендовой торговли.

Идеальные сценарии для работы – широкий флет или тренд с периодическими импульсами и закреплением на достигнутых уровнях. Полосы Боллинджера не в состоянии предсказать разворот рынка.

Выход из «бутылочного горлышка» часто бывает импульсным.

Такие фигуры формируются при сильном флете. Это состояние зачастую заканчивается импульсными движениями, чтобы поймать импульс можно размещать отложенные ордера по обе стороны от диапазона.

Заключение

Лучшее доказательство эффективности Bollinger Bands – это всемирное признание этого индикатора и то, что его интегрировали практически во все торговые терминалы.

Полосы Боллинджера работают, и они действительно способны приносить прибыль. Что касается стратегий, то несмотря на кажущееся разнообразие используются одни и те же типы сигналов, отличается только набор фильтров.

Полосы Боллинджера – очень простой, но эффективный инструмент. У него нет критических недостатков, а это значит, что его можно рекомендовать на роль основы торговой стратегии.

Источник https://bcs-express.ru/novosti-i-analitika/indikator-polosy-bollindzhera-ili-kak-priruchit-volatil-nost

Источник https://tlap.com/o-lentah-bollindzhera/

Источник https://stolf.today/indikator-bollinger-bands.html