Почему форекс — это плохо?

Про это сотни людей писали сотни раз. Но мышки всё ещё радостно маршируют в пасть кошки. Если эта заметка спасёт хоть одну потенциальную жертву — пусть будет. Просто пробежимся по простым истинам.

Типичная форекс-компания, действующая на территории СНГ, это что? Это пиар-отдел, касса для приёма средств и игровое устройство онлайн.

Я говорю «на территории СНГ», потому что в мире с этим обстоит чуть приличнее, деньги клиентов перестают быть деньгами клиентов на основании законов математики и психологии. На территории СНГ математике и психологии, если те не справляются, может прийти на выручку уголовщина. То есть разница как между легальным казино, где вас разденут честно по заранее известным правилам, и игрой с каталами, где вы проиграете, даже когда выиграете, поскольку доиграть могут в подворотне. Если какой-то форекс-брокер на территории СНГ в принципе исключает для себя подобные методы и работает как честное казино, прошу у него прощения. К вам, конечно же, не относится предложение про катал.

Итак, пиар-отдел, касса, игровое устройство. Всё как в приличном казино, если вам повезёт. Однако в самых дерзких компаниях игровое устройство практически игнорируется. Там есть план, например, принять за месяц не менее 1,5 млн долл., лимит на возврат средств не более 50 тыс. долл. То есть втекать должно на 1 450 тыс. долл. больше, чем вытекать, и точка. Вот такое плановое хозяйство, по словам бывшего менеджера одного из известных форексных домов, он сам мне говорил.

В пределе второй лимит урезается до нуля, и компания по тем или иным причинам обнуляет свои долги всем. Вы удивитесь, но никто особо не удивляется. Здесь это в порядке вещей. Знаете, что зачастую обсуждают на форумах любители форекса? Выводит компания деньги со счёта или нет. «Всё нормально, сегодня выводил без проблем». Раз сегодня кто-то выводил без проблем, значит, компания пока надёжная — можно заносить деньги.

Представьте такую же тему на форуме банковских депозитов. «Сегодня банк нормально выводит, без проблем». Сама постановка вопроса — выводит или не выводит — вроде бы говорит о сфере достаточно, но не всем. То есть это даже не казино, но любители пока ещё находятся.

Если от метафор перейти к принципиальным различиям, есть брокеры и дилеры. Брокер — это посредник, он лишь выводит ваши поручения купить-продать на биржу, с ним самим вы не заключаете сделок. Ему выгодно, чтобы вы богатели и продолжали торговать через него.

Если вы сольёте деньги в рынок неизвестно кому, брокер в перспективе теряет клиента. Другое дело — дилер. Заключая сделку через него, вы заключаете сделку с ним. По сути, он продаёт вам пари. Если вы угадали, например, зашортив британский фунт, он должен вам денег. Если вы не угадали, то деньги были ваши, а стали наши. То есть дилера. Игра против дилера то же самое, что игра против дилера в казино.

В теории считается, что все брокеры — это брокеры. То есть они лишь посредники, а сделку вы заключаете с кем-то на бирже (если это биржевой брокер) или на межбанковском рынке (если это форекс). На практике так и есть с биржевыми брокерами. Вы можете в этом удостовериться, послав лимитную заявку на биржу и увидев её там в общем стакане. Вот она, родная. Хотите купить тысячу долларов, например, за 64 200 руб. и ждёте, пока продадут, и все видят вашу заявку (правда, не все видят, что она именно ваша — видят только те, кому надо: брокер, биржа и госконтроль). А с межбанком скорее не так, чем так.

Форексный брокер обычно не брокер, а дилер.

Он будет говорить, что брокер, потому что у брокеров репутация сильно лучше, но проверить это вы не сможете, а верить на слово — не стоит.

Часто люди не видят разницы, торгуют они через брокера или дилера. Разница колоссальна. Дилер — ваш враг. Его бизнес — отъём клиентских денег. Ваш проигрыш — его выигрыш, остальное вопрос техники.

Дилер живёт с того, что «деньги были ваши, а стали наши». При этом вы играете с ним, против него, на его территории, по его правилам и эти правила он может произвольно менять. Поэтому там бесполезны ваши умения. Поставите самого быстрого робота, а вам на пять секунд замедлят терминал, и т.д. Поймёте, какие акции покупать, а вместо них окажется, что купили мутные расписки, а вам никто ничего не должен, в реестре акционеров вас нет, а файл на Кипре потерялся.

К слову, даже совершенно честный форекс был бы таким, что не выиграешь. Даже если бы там был нормальный брокер, выводящий сделку на межбанк. Почему?

Во-первых, это самый эффективный рынок планеты. Эффективный рынок это не комплимент, а проклятие. Это значит, что цена «учла всё», её изменение невозможно предугадать, все участники торгов — равны перед этим неведением, изменение цен — случайно. Имеет ли смысл ставить на генератор случайных чисел, доплачивая за каждую ставку потерю на спреде и комиссию?

Играть в прибыль можно только на неэффективном рынке, но валютные рынки стремятся к эффективности как никакие другие.

Правда, пара рубль-доллар — отличная, так её форекс почти и не даёт. Далее, асимметрия проигрыша и выигрыша в матмодели рвёт тебя в клочья даже при профит факторе 1,5 и плече 10. А если профит-фактор около 1, а плечо более 10, то это очень ранняя смерть.

Возможно, не всем понятно, что такое профит-фактор, плечо и асимметрия.

Профит-фактор — это отношение общей суммы денег в выигрышных сделках к сумме в проигрышных. Например, у нас всего две сделки — выиграли три тысячи рублей, потом проиграли одну тысячу — уже появляется симпатичный профит-фактор, равный трём. Если выигрываем и проигрываем всегда строго тысячу, но выиграли три раза, а проиграли два, профит-фактор 3 / 2 = 1,5. Но понятно, что на таких сериях показатель ещё ничего не значит, нужна нормальная статистика. На сотне сделок это уже работающий и важный показатель. Каким он должен быть? В рабочих алготрейдинговых системах он должен стремиться к 2, если больше — замечательно, если чуть меньше — сойдёт при осторожном риск-менеджменте. А если рынок стремится к эффективности, то есть график цены — случайное блуждание? Профит-фактор будет стремиться к 1. На случайном блуждании заработать нельзя. Но слить деньги можно быстро, если включить плечо, тогда к профит-фактору 1 добавятся транзакционные издержки плюс упомянутая асимметрия.

Что значит плечо? На валютном рынке колебания обычно невелики, 0,5% в день это нормально. Большинство находит такие колебания скучными, но уже десятое плечо позволяет превратить 0,5% движения цены в рост капитала, поставленного на это, в 5%. Сотое плечо даст прибыль 50%. Ну а, если не угадали, соответственно, теряем 5% и 50%.

Теперь в чём зло. На случайном блуждании (которое в основном и происходит на валютным курсах) профит-фактор стремится к 1. Если один день терять 0,5%, а завтра брать 0,5%, будешь долго болтаться вокруг той суммы, с которой пришёл. Но, как в известной песне про попадание на небо, всегда «можно ускориться». При профит-факторе 1 плечи выполняют ровно ту самую роль — они ускоряют переход вашего депозита в иной мир. Если сегодня выиграть 50% счёта, а завтра проиграть 50% счёта, у вас останется не 100% счёта, а 75%. Если поменять местами выигрыш и проигрыш, итог не изменится. Если повторить опыт десять раз, счёта не останется. Всё быстро и просто.

Профит-фактор 1 и плечо 100 убивают куда быстрее, главное не стесняться и брать от торговли всё.

Плюс транзакционные издержки. Маленькие, почти незаметные, скажем 0,01% с каждой сделки. Но игрок их сам зачем-то умножил на сто. Теперь, если он совершает, например, одну сделку в день, он платит за это 0,01% * 100 = 1% от своего депозита. Если этого мало, а очень надо «в небо» «ускориться», совершайте пять сделок — и умирайте со скоростью 5% в день.

Теперь понятно, почему средний счёт на форексе даже в США (где эта сфера как-то регулируется) живёт 3–4 месяца? Не нужно быть мошенником и морозить клиентские депозиты без объяснения причин. Это от переизбытка жадности. Чтобы переписать клиентские средства на себя, достаточно доверить этот процесс математике и психологии, которая мешает разглядеть математику.

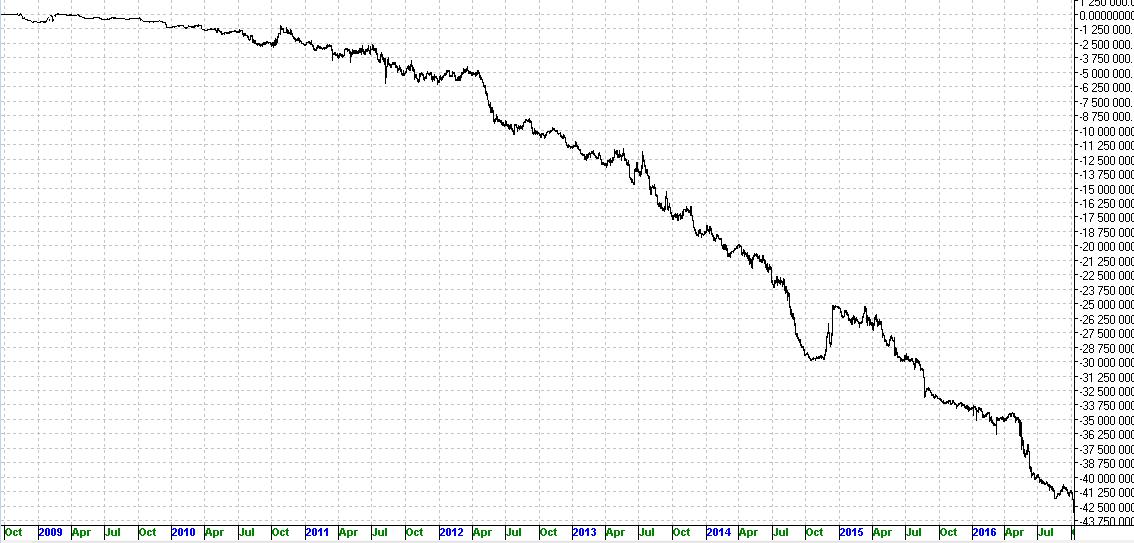

Если кому-то ближе эмпирический подход, вот статистика совокупной доходности ПАММов одного из популярных в СНГ форекс-брокеров. В абсолютном выражении, в долларах. Видно, что в плюсе очень редкие месяцы, тренд чётко вниз, чем больше играем — тем больше проигрываем. График старенький, но это неважно. Там ничего не меняется.

ПАММы — формы коллективных инвестиций. Трейдеры, которые считают себя успешными, предлагают инвесторам заводить средства на счета, где они управляются совместно со средствами этого трейдера. Если инвесторы разделяют представление об успешности трейдера, они это делают. То есть это не статистика по всем счетам. Это статистика по управляющим, которые считаются успешными, причём как ими самими, так и форекс-сообществом.

Можно даже усилить эксперимент. Пример из блога investprofit.info Андрея Швальбе. Опыт проведён несколько лет назад, но с тех пор ничего не изменилось, потому что и не могло. Итак, один инвестор рассуждал логически. Хоть кто-то должен выигрывать закономерно? Понятно, кому-то из управляющих ПАММ-счётом просто везло. Но он решил смотреть не только на результаты, но и на саму игру. Чтобы у счёта было несколько лет истории, чтобы не было больших просадок, чтобы стиль торговли внушал доверие. Таким образом, он отобрал лучших из лучших, около десяти. У всех управляющих были сотни процентов годовых, уверенная игра, какой-то (как виделось нашему логическому инвестору) риск-менеджмент.

Спустя год лучшая десятка из тысяч участников, которой он доверил свои деньги, показала следующий результат.

| Счёт Alexche USD | -94,7% |

| Счёт Mr. Green USD | 21,2% |

| Счёт Alru RUR | -82,7% |

| Счёт MrGold USD | 54,7% |

| Счёт MASTER OF FINANCE USD | около −50% |

| Счёт Kostas USD | 31,1% |

| Счёт Morozfx USD | 273% |

| Счёт Suzuka12 USD | —49,2% |

| Счёт Stability RUR | 80,9% |

| Счет Inception USD | —97% |

| Счет AVP 555 USD | -42,9% |

Если иллюстрации мало, опыт всегда можно повторить. ПАММ-счета всегда ждут инвесторов. Есть даже курсы, где за деньги учат инвестировать в это.

Как устроен Forex и нужен ли он

Когда речь заходит о фондовом рынке и торговле на бирже, первое, что приходит на ум многим людям – это форекс. Действительно, реклама этого вида инвестиций (хотя таковыми операции на этом рынке можно назвать с натяжкой) проникла во многие сферы нашей жизни – успешные трейдеры, которые зарабатывают тысячи долларов параллельно с основной работой или лежа на пляже, смотрят на нас и с плакатов в вагонах метро, и с баннеров в Сети. Между тем, здесь все далеко не так просто.

Природа рынка FOREX

FOREX – это сокращение от двух слов Foreign Exchange, что означает Валютный Обмен. Этим же словом Exchange в английском языке называют биржу или любую другую торговую площадку где происходит Обмен одних активов на другие, например торговля акциями или срочными контрактами: фьючерсами и опционами. Отсюда происходит первое заблуждение относительно природы этого рынка.

Форекс-конторы упорно называют игру на валютных курсах – либо торговлей на бирже, либо инвестициями. Реально львиная доля рынка обмена одних валют на другие происходит на ВНЕБИРЖЕВОМ рынке между крупными международными банками. Это относительно «закрытый клуб», попасть туда очень сложно. Торговля идет на очень большие суммы. Минимальным лотом является сумма в 1 миллион долларов или евро, стандартным — 5 или 10 миллионов долларов.

Торговля валютами обеспечивает в первую очередь экспортно-импортные операции клиентов банков, а во вторую, но не в последнюю, — интересы собственных торгово-инвестиционных отделов международных банков, ведущих свою инвестиционную деятельность по всему миру. Понятно, что для того, чтобы стать клиентом международного банка и начать покупать-продавать валюту с целью извлечь «доход» из движения курсов валют, нужно положить на счет не один миллион долларов.

Торговля при этом будет вестись, скорее всего, без плеча и по котировкам самого банка, а не свободного рынка. А котировки банка будут отличаться от желаемых в худшую для клиента сторону. Ну, это естественно: банк ведь тоже должен заработать! Его трейдеры не будут трудиться «за бесплатно». Отсюда следует второе и главное заблуждение людей, вовлекаемых на форекс. Они думают, что их сделки действительно выводятся на рынок через хитрую систему «межброкерских отношений». Однако, это не так.

Большинство сделок на реальном межбанковском рынке заключается через ограниченное число частных информационно-дилинговых сетей (например, таких известных компаний как Thomson-Reuters или Bloomberg), куда просто заказан вход с улицы. Многие сети не имеют шлюзов, которые позволили бы подключать к ним внешние дилинговые системы с целью маршрутизировать клиентские ордера на рынок. А «вбивать» в такую систему каждый клиентский ордер – дорого и потому не целесообразно.

Каждая сделка, которая делается валютными дилерами банков через такие системы, затем обрабатывается бэкофисом банка и на третий банковский день по ней осуществляется расчет по поставке или принятию проторгованной валюты. Наивно верить, что ордера клиентов отечественных форекс-брокеров на 3-5-10 тысяч долларов (да даже и на 100 тысяч) отправляются на реальный рынок. Никто не будет на такой мелкой сумме ни делать, ни подтверждать, ни обрабатывать сделку, ни производить по ней расчеты. Это просто нерентабельно.

Таким образом, можно констатировать, и форекс-брокеры это хорошо знают, что никакие сделки, которые они заключают с клиентами, не выводятся ни на биржу, ни на межбанковский внебиржевой рынок. А где же тогда эти сделки исполняются? И кто является противоположной стороной по таким сделкам?

Где исполняются сделки?

Многие менеджеры форекс-брокеров объясняют клиентам схему работы примерно так:

Система риск-менеджмента, установленная на «фирме» ( зарегистрированной на BVI или Каймановых островах), очень хорошо считает риски и отправляет на реальный внебиржевой рынок не все клиентские ордера, а только их агрегированную составляющую, превышающую определенный размер. А остальные ордера фирма сводит с противоположными ордерами, полученными от других клиентов. Т.е., если у вас будет ордер на 10 тысяч долларов, то он будет исполнен вам внутри самого форекс-брокера, если на 100 тысяч долларов, то он будет исполнен – ее контрагентом, крупным международным банком, который возьмет этот ордер на свою позицию. А вот если у вас будет ордер на 1 миллион долларов, то он непременно будет отправлен «на биржу» и исполнен только там.

Это, конечно, не соответствует действительности. Ни один форекс-брокер практически никогда не выводит «сделки» своих клиентов на открытый рынок, будь то мифическая биржа или партнер — контрагент — крупный международный банк или внебиржевой рынок, потому как знает, что условия игры таковы, что клиент рано или поздно проиграет. Следовательно, выводить сделки на рынок нет никакой надобности.

А кто же становится в этом случае второй стороной по сделкам? Где искать контрагента? Далеко ходить не надо – сам форекс-брокер и есть вторая сторона сделки.

Таким образом, заключив договор с форекс-брокером, принеся ему деньги, клиент будет совершать сделки с самим форекс-брокером. В этом случае любой проигрыш клиента – это выигрыш форекс-брокера, а любой выигрыш клиента – это проигрыш форекс-брокера. А в проигрыше он, как раз заинтересован меньше всего.

Следующее заблуждение, которое упорно пытаются укоренить в головах простых людей форекс-брокеры, состоит в том, что на движениях котировок валют можно очень хорошо заработать. Если только правильно угадать направление движения курса. Но, так ли это?

Можно ли заработать на форексе?

Стандартный пример, приводимый сотрудниками форекс-брокера, состоит в следующем. Рассмотрим график, изображенный на рисунке ниже, где изображено движение курса евро-доллар.

Если бы клиент продал 25 октября 2011 года 1 млн евро по цене 1.390 EUR/USD, а 22 декабря этого же года выкупил этот миллион по цене 1.310 EUR/USD, так как это показано на рисунке, то полученная им прибыль составила бы 80 тысяч долларов. Хорошие деньги, не правда ли? Эти 80,000$ были бы получены на вложенные в сделку 1 390 000 $, что за два неполных месяца дало бы доходность в размере 36% годовых. Неплохо?

Да, неплохо. Беда в том, что у среднего российского инвестора нет таких денег. «Не беда, — отвечает ему форекс-брокер: я дам вам свое плечо!

Вам не нужно иметь миллион на счете. Достаточно всего 10 000$. Тогда с плечом 100 вы сможете покупать и продавать лоты в размере до 1 млн. долларов. А с плечом 150 – до полутора миллионов». Так говорит форекс-брокер. Это означает, что при наличии плеча 100, вы должны считать доход не на вложенные 1 390 000 $, а на сумму в 100 раз меньше. Это, естественно, увеличивает доходность в 100 раз и дает фантастические 3 600% годовых. Это фантастика – скажет вам любой человек работающий на финансовом рынке. И будет прав.

Что означает плечо на самом деле?

Посмотрим, что означает плечо на деле. Средняя ежедневная флуктуация цен на валютную пару евро-доллар составляет по результатам торгов последнего года (с 01 апреля 2011 года по 29 марта 2012 года.) 0.28%. Это означает, что ваша инвестиция в 1 390 000 долларов ежедневно испытывает средние колебания стоимости в размере около 4 тысяч долларов то в плюс, то в минус. Это же означает, что достаточно приблизительно двух с половиной дней среднего неблагоприятного движения для вас в одну сторону, чтобы от счета в 10 тысяч долларов не осталось ровно ничего. Позиция ваша будет закрыта, невзирая на то, что в будущем вы, возможно, могли бы получить прибыль. Таковы правила.

[При достижении критического уровня убытков по открытой позиции клиента, брокер имеет право закрыть ее по текущей рыночной цене в принудительном порядке. ]

В рассмотренном случае, когда клиент имеет счет в 10 000 долларов и плечо 100, курсу валюты достаточно измениться всего на 0.01 (0.01=100 пипсов = 1 фигура, 1% = 1/плечо), т.е. с 1.390 до 1.400, чтобы ваша позиция была принудительно ликвидирована форекс-брокером и вы остались без денег. При плече 50 ситуация несколько лучше. Цены должны измениться в неблагоприятную сторону уже не на 1%, а на 2%=1/50, что составляет 200 пипсов или две фигуры, выражаясь терминологией валютных спекулянтов. Однако, даже в этом случае, ваша позиция была бы закрыта спустя всего лишь два дня. Движение цен на фигуру или на две – это не такое уж и редкое событие на рынке форекс.

Тот факт, что на рынке форекс с плечом более 20 практически невозможно заработать, даже правильно предугадав направление движения валютного курса в средне и долгосрочной перспективе, к сожалению, есть статистический факт, следующий из простого математического моделирования движения курса. При этом абсолютно не важно: предполагаете ли вы это движение курсов на микро-уровне фрактальным или чисто броуновским.

Печальность этого факта вытекает из случайности процесса ценообразования с одной стороны и ограниченности ваших ресурсов при работе с плечом – с другой. В какую бы сторону вы ни открыли позицию при торговле с плечом – рано или поздно вы проиграете все свои деньги. И никакой риск-менеджмент, никакой мани-менеджмент от этой катастрофы не спасает. Вопрос может быть поставлен лишь такой: с какой вероятностью и за какое время происходит полная потеря всех средств.

Чем больше плечо – тем больше вероятность проигрыша и тем меньше время, нужное для реализации этого неблагоприятного события.

Полный аналог торговли с плечом 2 на валютном рынке – игра в казино на рулетке. Если вы не остановитесь, то рано или поздно возникнет последовательность событий, когда вы проиграете все принесенные с собой средства, а также все заработанные перед этим, не зависимо от того, какую вы используете стратегию игры.

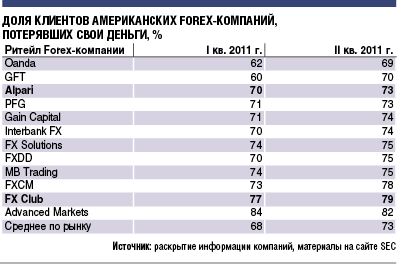

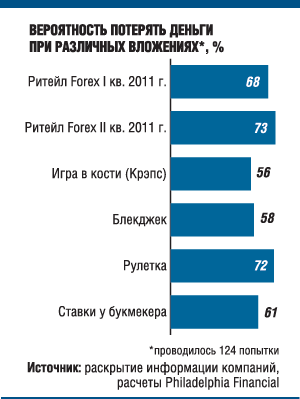

Согласно материалам, размещенным на сайте РБК-Daily и ссылающимся на исследования компании Philadelphia Financial, клиенты форекс-брокеров расстаются со своими деньгами со скоростью 60-80% в квартал.

Это означает, что порядка 70% средств, принесенных клиентами в течение 3х месяцев перекочевывают в карманы владельцев форекс-брокеров. Эта рентабельность ничем не хуже рентабельности казино, где вероятность выигрыша клиентами даже выше, что и демонстрирует нижеприведенный рисунок:

А нужен ли вообще форекс?

Вообще говоря, конечно нужен, каким бы казино он ни казался. Но только нужен реальный форекс, где происходит реальный обмен одних валют на другие. Зачем? Для совершения экспортно-импортных операций, для инвестиционной и торговой деятельности в глобальном масштабе типа carry trade и др., для хеджирования рисков, для совершения инвестиций в валюты. Однако с этими операциями отлично справляются банки, оказывающие услуги своим клиентам по совершению конверсионных операций. Совершают они их как на межбанковском внебиржевом рынке, так и на валютных биржах.

Более того, либерализация валютного законодательства в России позволила с 01 января 2012 года участвовать в валютных торгах не только уполномоченным банкам с валютной лицензией, но и другим лицам.

Двигаясь в этом направлении, ведущая биржа страны ОАО «Московская биржа» открыла в феврале 2012 года двухуровневый доступ для физических лиц на свой валютный рынок. При этом:

- действительно, заключаются сделки по покупке или продаже иностранной валюты либо за рубли, либо за доллары США,

- известно место совершения сделок – биржа,

- известен контрагент по каждой совершенной сделке – это центральный контрагент, т.е. сама биржа, которая встает между покупателем и продавцом, и обеим сторонам гарантирует исполнение заключенной сделки,

- известны права и обязанности каждой из сторон по сделке,

- известны юридические последствия по каждой заключенной сделке,

- существует ясный порядок совершения и исполнения этих сделок,

- а также действуют вполне определенные правила учета таких сделок биржевыми посредниками и расчетов по ним.

Казалось бы, многие вопросы регулирования этого рынка и надзора за теми участниками, которые желают вести реальный бизнес и делать реальные (а не притворные или алеаторные) сделки, — решены.

Так может, стоит двигаться в этом направлении? Тем форекс-брокерам, которые действительно хотят легализоваться, следует лицензироваться как реальным брокерам и цивилизованно вести бизнес, соблюдая действующее законодательство. Прочих пора спросить: «а вы, граждане, собственно, чем тут занимаетесь?»

Новичкам

«Работа с зоной» – Техника входа для уменьшения рисков

Сегодня мы поговорим о технике поэтапного входа в позицию «Работа с зоной», сочетающей в себе элементы усреднения и пирамидинга. Причем техника позволяет риски не увеличить (с чем обычно ассоциируется усреднение), но даже в некоторой степени уменьшить. А также облегчить психологическую нагрузку на трейдера.

Как рассчитать торговый лот без формул и калькуляторов

Начинающих трейдеров часто сбивает с толку то, что на Форекс размер позиции измеряется в Лотах.

Что это за лоты такие, сколько они стоят, как рассчитать размер торгового лота на калькуляторе, влияет ли кредитное плечо на торговый лот? Все это мы разберем в сегодняшнем уроке.

А также я поделюсь с вами простой техникой, которая позволит вам, при должном опыте, рассчитывать размер лота в уме, без сложных формул и калькуляторов.

Вся правда о кредитном плече

Очень многие и даже опытные трейдеры не понимают, что такое кредитное плечо и как оно работает.

Также среди начинающих трейдеров бытует миф о том, что чем больше уровень плеча – тем выше риск. Сегодня мы на понятных примерах разберем, почему кредитное плечо так распространено на Forex, как оно работает и какой уровень плеча оптимален для ручной торговли.

Особенности рынка Форекс

Хотя часто можно услышать, что трейдинг универсален и вы можете даже не знать, график какого инструмента торгуете, стоит знать особенности рынка, на котором вы работаете.

Сегодня мы поговорим о нюансах и секретах валютного рынка Forex. Почему трендовые стратегии не совсем для него подходят, в чем секрет популярности роботов-сеточников, что движет долгосрочными трендами и можно ли торговать без стоп-лосса?

Binance P2P – Инструкция по применению

Криптовалюта понемногу вытесняет устаревшие электронные платежные системы и все чаще используется для пополнения и вывода у Forex-брокеров. Но как купить или продать криптовалюту или стейблкоины?

Один из самых популярных методов – P2P площадка криптобиржи Binance.

В этом посте мы на наглядных примерах разберемся с интерфейсом, попробуем продать и купить Tether USDT и старый добрый биткоин.

Может ли стоп быть больше тейка?

Существуют нерушимые заповеди трейдинга. Например, что тейк-профит всегда должен быть больше стоп-лосса в 2-3, а лучше в 5 раз. Все с этими каноническими рекомендациями из старых, покрытых пылью книг соглашаются и…. Торгуют наоборот. Стоп побольше, тейк поменьше. А потом испытывают чувство вины за «неправильный» риск-менеджмент.

Так где же истина? Всегда ли тейк должен быть больше стопа? Стоит ли считать себя грешником, торгуя с большим стопом?) Давайте попробуем разобраться.

Центовые счета на Forex – что это такое и зачем они нужны

Всем привет! Очень многие начинающие форекс-трейдеры не понимают до конца разницы между стандартным (классическим) и центовым счетами. Поэтому я и решил написать эту маленькую статью, дабы внести ясность.

В этом уроке мы разберем: где открыть центовый счет, что это вообще такое и в каких случаях вам нужен центовик, даже если у вас достаточно денег для торговли на обычном счете.

Зачем нужен индикатор «Вилы Эндрюса»?

Здравствуйте, коллеги форекс-трейдеры!

Мы продолжаем рассматривать инструментарий классических индикаторов и сегодня у нас на очереди Вилы Эндрюса. Что это за инструмент, на каких валютах и таймфреймах его применять – давайте разбираться.

Нужны ли трейдеру индикаторы?

Вы уверены, что понимаете, чем являются индикаторы на самом деле? Даже некоторые «опытные» форекс-трейдеры не совсем это понимают. В этом легко убедиться, увидев их истеричные комментарии к индикаторным стратегиям. Да и тот факт, что индикаторы до сих пор продают (и покупают), тоже говорит о тотальном невежестве…

В сегодняшнем материале мы разберемся, что такое технические индикаторы, какие типы индикаторов существуют и можно ли современному трейдеру вообще отказаться от них.

Форекс в Новогодние праздники

Близится Новый Год, а вместе с ним и долгожданные долгие выходные. Мысли о застолье, гуляниях и т. п. уже сейчас не дают офисным служащим спокойно спать на работе. А как же обстоят дела на форексе? Когда отключать советники и прекращать ручную торговлю?

Искать на сайте

Ссылки

Разделы

Рекомендую

Вы новичок? Скачайте бесплатный видеокурс!

О Сайте

Наша цель – обучать простых людей торговле на валютном рынке Forex, а также предоставить все необходимые для успешной работы инструменты.

Советую ознакомиться

Торговые сигналы

Обзор торговых идей на 25.10.2022

Ежедневный анализ Форекс на 24.10.2022

Актуальные торговые идеи на 21.10.2022

Прогноз движения Форекс рынка на 20.10.2022

Посты с форума

Популярные акции

Внимание! Торговля на валютном рынке Форекс (Forex) сопряжена с финансовыми рисками и подходит не всем инвесторам. Сайт tlap.com не предоставляет услуги торговли на финансовых рынках, носит исключительно информационный характер и не несет ответственности за последствия принимаемых вами торговых решений, либо работу программного обеспечения. Начиная работать на валютных рынках, убедитесь, что вы осознаете риски, с которыми сопряжена торговля с использованием кредитного плеча, и что вы имеете достаточный уровень подготовки. Данный ресурс управляется компанией TLAPFX LTD — регистрационный номер 24245 IBC 2017, адрес управления: Suite 305, Griffith Corporate Centre, P.O. Box 1510, Beachmont, Kingstown, St. Vincent and the Grenadines .

TLAPFX LTD не имеет представительств компании на территории Российской Федерации.

Источник https://journal.open-broker.ru/investments/pochemu-foreks-eto-ploho/

Источник https://habr.com/ru/company/iticapital/blog/202526/

Источник https://tlap.com/category/novichkam/