Депозит, квартира, магазин, акции «Газпрома». Оставлять деньги «под матрасом» или инвестировать?

В течение года белорусы сняли со своих валютных вкладов свыше 1,5 млрд долларов. Часть из этих средств использовали на потребительские нужды, часть потратили на покупку ценных бумаг. Вместе с тем, по экспертным оценкам, немало кэша лежит «под матрасом». На фоне стабилизации политических процессов и роста процентных ставок по валютным вкладам возникает желание вернуть свободные деньги в банки. При этом велик соблазн инвестировать в другие инструменты, где доходность представляется больше. С помощью экспертов мы разобрали наиболее привлекательные варианты для инвестиций и оценили возможные риски на этом пути.

По данным Нацбанка, валютные депозиты населения и юридических лиц в белорусских банках за 8 месяцев 2021 года сократились на 727,899 млн долларов и на 1 сентября составили 10,275 млрд долларов. При этом срочные валютные депозиты физлиц сократились на 744,9 млн долларов и на 1 сентября 2021 года составили 3,895 млрд долларов. За август утекло 27,4 млн долларов. Если вспомнить, что в 2020 году белорусы забрали из банков более 1 млрд долларов, то отток получился весьма весомым.

Довольно много людей решили переждать ситуацию, держа сбережения при себе. Но в июне Нацбанк отменил рекомендации коммерческим банкам по предельному верхнему уровню процентных ставок по вкладам в иностранной валюте. В итоге ставки пошли вверх. Люди стали задумываться, не вернуть ли деньги в банки, поскольку нахождение средств «под матрасом» не позволяет приумножать капитал и имеет свои риски.

Банковские вклады

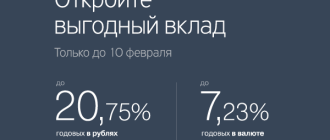

Сейчас уровень доходности по безотзывным вкладам в долларах уже превышает 5% годовых. По краткосрочным вложениям ставки меньше, но они все равно выше докризисных времен в 2% годовых.

Вместе с этим имеющиеся в наличии доллары можно конвертировать в белорусские рубли. Доходность по рублевым вкладам так же растет и уже превышает 20% годовых.

— Вклады – это все просто и понятно, не нужно делать дополнительных телодвижений, — комментирует ilex финансовый консультант и инвестор Дмитрий Наривончик. — Плюс банковские вклады – это условно безрисковый инструмент для инвестиций. Почему безрисковый? Потому у нас есть Агентство по гарантированную возмещению вкладов физлиц. Почему условно безрисковый? Потому что теоретически существует вероятность введения ограничений на снятие вкладов и так далее.

Исполнительный директор рейтингового агентства BIK Ratings Дмитрий Данильчук согласен с тем, что возврат вкладов гарантируется законом, но отмечает, что «агентство едва ли будет способно справиться с дефолтом системно-значимых банков при масштабном кризисе».

Дмитрий Наривончик указывает на то, что несмотря на высокую доходность рублевых депозитов, есть немало белорусов, которые в свое время обожглись на девальвации рубля и теперь в принципе не доверяют национальной валюте.

— На самом деле такая доходность не на голом месте выросла. Образно говоря, в прошлом году бросили камень в озеро нашей стабильности и пошли круги по воде. Повышение ставок – это один из кругов-последствий банковского кризиса ликвидности, — отмечает эксперт.

Облигации

Еще один наименее рискованный вариант для инвестиций – приобретение у Минфина государственных долгосрочных облигаций, номинированных в иностранной валюте (ВГДО). Доходность по 271 выпуску ВГДО в долларах находится на уровне 4,5% годовых. При этом эксперты советуют смотреть на вторичный рынок. На бирже ставка доходности по таким бумагам может достигать 5,5% годовых.

Часть средств можно разместить в корпоративных облигациях, процентная ставка по которым, как правило, выше, чем по ВГДО. Стоит отметить, что с июля этого года запрещено эмитировать облигации, номинированные в иностранной валюте, но разрешено размещать рублевые с индексируемой доходностью. На этом фоне ряд белорусских компаний (БелЖД, Green, Виталюр, Belhard, Silver Screen и ряд других) стали выпускать токены, ставки по которым уже фактически достигли 11% годовых. Так компании занимают у граждан и других компаний средства на свое развитие.

— При этом, основной риск для инвесторов – риск банкротства самой компании, ввиду чего следует проводить тщательный анализ отчетности эмитентов и их способности выполнить свои обязательства, — говорит Данильчук.

На самом деле не все компании, предлагающие высокую доходность по облигациям, адекватно оценивают возможность исполнять свои обязательства. И в предыдущие годы, и в этом году фиксируются случаи, когда эмитенты таких бумаг неспособны «платить по счетам». Минфин информирует о таких историях.

Вместе с тем эксперт отмечает, что первоначальный уровень инвестиций в облигации может быть невысоким, но не всегда может получиться быстро продать облигацию на вторичном рынке, если вам срочно потребовались средства. Вторичного рынка токенов в принципе не существует, однако некоторые эмитенты предлагают возможность досрочного погашения долга.

Акции белорусских предприятий

Рынок акций в Беларуси довольно мал. По данным Республиканского центрального депозитария ценных бумаг, 70% всех выпущенных акций ОАО принадлежат Госкомимуществу. К этому стоит добавить предприятия, ценные бумаги которых сосредоточены у одного владельца. Плюс это могут быть глубоко убыточные общества. Таким образом получается, что бумаг, которые все еще находится в свободном обращении и являются привлекательными, не так уже и много. Но они имеются. В качестве примера можно указать акции белорусских банков, «Аливарии», «Лидского пива», «Брестгазаппарата» (бренд Gefest), «Элемы», «Мозырьсоли», «Керамина», «Минского завода игристых вин» и рядя других, сделки купли-продажи с которыми проходят довольно регулярно.

Дмитрий Наривончик говорит, что периодически покупает (и в нужный момент продает) акции отечественных банков, стройтрестов, пищевых и транспортных организаций и за счет роста стоимости таких ценных бумаг и начисленных дивидендов получал доходность в десятки процентов годовых.

— Я купил около 240 тысяч акций «БПС-Сбербанка» с июня по сентябрь 2020 года. Средняя цена составила 0,07 доллара за акцию. Недавно я продал эти ценные бумаги. С учётом полученных дивидендов за вычетом комиссий и налогов чистая доходность составила 65%, — говорит Наривончик. — Теоретически акции можно было держать и дальше. И все же я рассудил, что у банка операционные расходы чрезвычайно велики, да и ближайшие перспективы сектора выглядят туманными. К тому же дивидендная политика стала непонятной. Нацбанк рекомендовал банкам не платить дивиденды. Но по итогам 2020 года госбанки выплатили дивиденды, «БПС-Сбербанк» рассчитался за счёт накопленной прибыли за прошлые годы. А «Приорбанк», который всегда был ориентиром в этом вопросе, внял рекомендациям регулятора.

Вместе с тем стоит признать, что, как правило, в акции белорусских ОАО инвестируют не столько ради дивидендов, сколько рассчитывая продать их гораздо дороже позже. Обычно это происходит при консолидации контрольного пакета или приходе стратегического инвестора.

По словам эксперта, вложения в акции белорусских компаний несут серьезную аналитическую работу и сопряжены с большими рисками. Сейчас к сугубо белорусским моментам (например, проблемы с защитой прав миноритарных акционеров) добавились западные санкции.

Акции Tesla и Alibaba

В силу того, что происходит сейчас в белорусской экономике, вырос запрос на инвестиции за рубежом, отмечают эксперты. Белорусы покупают акции на российском ранке (например, бумаги «Газпрома», «Сбербанка», «Яндекса» пользовались спросом) и даже американском (Apple, Tesla, Google (Alphabet Inc.)).

— Многие ищут более безопасную гавань. Эту тему еще подогревают истории успеха, которыми люди делятся может непублично, но в кулуарах точно. Есть белорусские инвесторы, которые смогли получить двухзначную доходность на купле-продаже акций иностранных компаний, — отмечает Наривончик.

Тренд на инвестиции в зарубежные компании косвенно подтверждает и статистика Нацбанка, согласно которой объем денежных средств, переданных вверителями (инвесторами) в доверительное управление, увеличился за 2020 год на 79,8 процента и на 1 января 2021 года составил 652,9 млн рублей. В структуре инвестирования за отчетный год наибольшую долю составляли вложения в ценные бумаги, их доля увеличилась с 83,5 процента на 1 января 2020 г. до 94,1 процента на 1 января 2021 г. В этом году высокие темпы роста сохранились

Услуги доверительного управления предлагают 10 белорусских банков. С июля этого года убрали необходимость получать разрешение Нацбанка на покупку ценных бумаг за рубежом, ввиду чего инвесторы стали активнее пользоваться услугами зарубежных брокеров, представленных в Беларуси (EXANTE, Saxo Bank, Score Priority и др.).

— Основным преимуществом инвестиций в международные рынки является возможность выбирать современные инструменты, такие как ETF (биржевые инвестфонды), позволяющие инвестировать сразу в портфель акций/облигаций. Риски и доходность будут зависеть от конкретного инвестиционного инструмента. При этом стоит учитывать комиссии брокеров/банков, которые будут снижать доходность. Минимальная сумма инвестиций колеблется от 500 долларов до десятков тысяч долларов в зависимости от брокера/банка. Как правило, комиссии зарубежных брокеров ниже, чем у белорусских банков, а минимальные суммы инвестиций – выше, — говорит Данильчук.

Белорусские банки помогают инвесторам формировать портфель активов. Например, часть могут составлять инструменты с фиксированной доходностью типа облигаций либо структурных нот (сертификатов), вторая половина — биржевые фонды акций, которые привязаны к котировкам биржевых индексов. При этом банкиры заявляют, что такая сбалансированная инвестстратегия позволяет иметь 10-11% годовых.

— Банки иногда преподносят свои такие продукты сродни депозитам и облигациям. У клиента складывается ощущение, что он получает продукт с фиксированной доходностью. Однако это не совсем так. Он эту доходность получает, если реализуются определенные сценарии. Изначально надо ставить вопрос, какие риски имеются, если все события будут развиваться по иному сценарию. Плюс надо учитывать, что инвестор должен будет заплатить подоходный налог и комиссионные банку за доверительное управление. В итоге может оказаться, что фактическая, а не номинальная доходность не такая уж и привлекательная. Поэтому важно смотреть, как прописываются условия сотрудничества и что может быть на выходе, — советует Дмитрий Наривончик.

Эксперт считает, что не всем белорусам может подойти инвестирование в зарубежные компании.

— Американский и российский рынки, на которые сейчас все прицеливаются, очень волатильные. В Беларуси фондового рынка по сути нет. Нет и соответствующего информационного шума. А представьте, что вы купили бумаги Alibaba, а потом китайское правительство ввело ограничения. И котировки акций компании резко снизились. Человек так устроен, что он сразу начинает считать свою доходность и видит, что получает убытки от вложений в расхваленную Alibaba, — говорит Наривончик.

Или недавний пример, когда из-за публикации в научном журнале The Lancet котировки производителей вакцин от COVID-19 ушли в минус. Инвесторов насторожил вывод, что массовая ревакцинация от коронавируса не нужна на данном этапе пандемии. Если это так, то не понадобятся и дополнительные поставки вакцин.

Дмитрий Наривончик считает, что сейчас у людей есть риск «угодить в ловушку переноса исторических данных на будущее».

— Дело в том, что сейчас рынки восстановились после пандемии, некоторые бумаги показывают свой исторический максимум. На пике зарабатывать не так уже и просто. Если у людей долгосрочная стратегия, они намерены периодически докупать бумаги, то можно смотреть на американский и российский рынки. Если у вас краткосрочные цели, то сейчас, на мой взгляд, не лучшее время для входа, — полагает эксперт.

Недвижимость

Впрочем, если вернуться на белорусскую землю, одним из доступных вариантов для инвестиций у людей всегда была недвижимость. Но здесь порог входа довольно высокий. Жилье, как инвестицию, можно рассматривать, если имеется в наличии 35-40 тысяч долларов. Для вложений в коммерческую недвижимость нужно 200-250 тысяч долларов. Да, часть средств может быть заемной. Но тогда велика вероятность, что некоторое время нельзя будет рассчитывать на ощутимый пассивный доход. Дело в том, что на недвижимости можно заработать за счет двух элементов: сдачи объекта в аренду и его перепродажи по более высокой цене.

Чаще всего на рынке арендного жилья пользуются спросом однокомнатные квартиры с хорошим ремонтом и новостройки. Доходность на этом рынке оценивается в 5%, а длительность возврата вложенного капитала превышает 15 лет.

Самый привлекательный регион – это Минск. Сейчас в столице ведется строительство нескольких крупных жилых комплексов, то есть имеется большой выбор для инвестиций. Другое дело, что аналитики не берутся предугадать, как может повести себя столичный рынок в будущем, достиг ли он уже своего дна сейчас.

По данным группы компаний «Твоя столица», активность на рынке жилой недвижимости в этом году не такая высокая, как в 2017-м, но она заметно выше по сравнению с 2019-2020 годами. Так, если в позапрошлом году в Минске в январе-августе было заключено порядка 8200 сделок, в январе-августе 2020-го — 7500, то за аналогичный период этого года, согласно нашим предварительным данным, — около 8700 сделок. Проседание рынка аналитики связывают с ростом курса доллара в 2020 году.

Эксперты в настоящее время не видят предпосылок для подорожания квартир в Минске. Во-первых, не фиксируется рост реальных доходов населения. Наоборот у людей увеличиваются расходы на фоне ускорения инфляции. При этом произошло удорожание рублевых кредитов, которые были стимулом для роста цен на жилье.

Что касается рынка коммерческой недвижимости, то доходность и риски вложений зависят от каждого конкретного сегмента. Пока наиболее пострадавшая область — отели. Самый перспективный сегмент на текущий момент — складской. Что касается офисов, то спрос на них будет до тех пор, пока в Беларуси будет бизнес, полагают эксперты. Другой вопрос, что в период пандемии многие компании стали сокращать площади, переводить хотя бы часть персонала на удаленку, поэтому стало больше свободных помещений, ставки аренды пошли вниз, соответственно снижается доходность. Рынок торговой недвижимости чувствует себя более уверенно, несмотря на снижение платежеспособности некоторых арендаторов.

— Что касается офисов, складов, то инвесторы нацеливаются на 10% годовых доходности. Если берем крупноформатную торговлю, то сейчас за 10% сложно перевалить. Чувствуется давление на доходность. Сети развиваются уже не прежними темпами, проявляют осторожность, аренда привязывается больше к проценту от оборота, — комментирует ilex управляющий директор и партнер Colliers International в Беларуси Денис Четвериков. Он подчеркивает, что перечисленные сегменты рынка в большей степени касаются довольно крупных инвесторов и порог входа может стартовать с полмиллиона долларов.

Самый массовый и более доходный сегмент – это street-retail. Это торговые точки, располагающиеся чаще всего на первых этажах жилых домов, в проходных местах.

— Тут доходность может вырасти и до 20%. Но для начала надо будет хорошо потрудиться, — отмечает Денис Четвериков. — Во-первых, следует найти объект с хорошей локацией и невысокой ценой. Таких объектов в Минске не так много. Примерно около 10 объектов в 1-2 месяца можно найти. А людей готовых вложить 200-250 тысяч долларов – гораздо больше. При этом надо понимать, как использовать этот объект. Может уместнее его перепрофилировать с условно продуктового магазина на точку общепита и таким образом повысить ставку аренды. Но ремонт повлечет дополнительные расходы. В целом в недвижимости еще важно понимать, сможешь ли ты продать этот объект за те же деньги, что купил, или нет. А сейчас во многих секторах царит неопределенность. Сложно прогнозировать, что будет с рынком в будущем.

Вклады в белорусских рублях в Минске

Каждый должен понимать – деньги не должны лежать без дела. Если у вас есть какие-то сбережения – их нужно заставить приносить доход. Наиболее простым и в то же время очень эффективным инструментом являются банковские вклады или, как их еще называют, депозиты.

Что нужно знать про вклады в РБ перед тем, как приступить к выбору продукта? Вклады в белорусских рублях отличаются высокими ставками – они устанавливаются такими для того, чтобы защитить ваши сбережения от инфляции. Вклады в иностранной валюте не принесут большого дохода, но порадуют стабильностью. Таким образом, процентные ставки по вкладам в рублях могут принести хороший доход, если подойти к делу с умом. А вклады в валюте защитят от любой девальвации.

Эксперты рекомендуют не хранить все яйца в одной корзине, поэтому если вы – счастливый обладатель внушительных сбережений, диверсифицируйте свои риски и выбирайте разные инструменты и разные банковские вклады.

Специально для вас мы разработали уникальный калькулятор вкладов, с помощью которого можно легко сравнить депозиты в банках и выбрать самые выгодные вклады белорусских в рублях или лучшие депозиты в валюте, которые идеально подходят именно вам. В нашей базе есть все депозиты в белорусских рублях, которые предлагают белорусские банки.

С помощью специального фильтра можно рассмотреть только вклады в банках Минска или любого другого города.

Наш калькулятор – своеобразный калькулятор банков, потому что мы не обошли вниманием ни один продукт и в базе представлены лучшие вклады в рублях всех белорусских банков.

Программа подберет для вас лучшие вклады в Беларуси исходя из заданных вами условий. Вам следует указать предполагаемую сумму вклада, валюту, в которой вы намерены сберегать и срок, на который вы готовы расстаться со своими кровными – и вуаля! лучшие вклады в белорусских банках у вас перед глазами как на блюдечке.

Кроме того, в статьях на нашем сайте мы часто поднимаем тему банковских вкладов. Если вы будете следить за материалами – вы всегда будете в курсе последних тенденций и прогнозов экспертов. Это поможет вам в принятии решения о банковском депозите.

Мы поддерживаем нашу базу в актуальном состоянии и прилежно обновляем информацию о ставках еженедельно. Однако нужно понимать, что уследить за изменением ставок в режиме реального времени невозможно, поэтому мы советуем вам перед тем, как отправиться в банк, уточнять информацию о понравившемся вам продукте в колл-центре банка.

ЦБ и Минфин предложили ввести безотзывные депозиты со 100%-ным страхованием АСВ

Банк России и Минфин предложили ввести инструмент безотзывных депозитов для розничных клиентов со 100%-ной гарантией АСВ. Такая мера вошла в перечень инициатив по развитию финансового рынка, видение ЦБ и министерства было представлено на стратегической сессии в правительстве (их совместная презентация есть у «Ведомостей»).

На данный момент, согласно ст. 837 ГК РФ, клиент банка может досрочно вернуть любой вклад вне зависимости от срока, указанного в договоре. Но на практике при преждевременном получении сбережений вкладчик теряет часть процентного дохода, размер упущенной выгоды зависит от условий конкретного банка.

Ранее к вопросу о внедрении безотзывных банковских депозитов российские финансовые власти возвращались во время банковского кризиса 2004 г., а также после мирового кризиса 2007–2009 гг. В 2018 г. комитет Государственной думы по финансовому рынку также разрабатывал законопроект «О безотзывных жилищно-накопительных вкладах», но он так и не был принят.

Мера позволит повысить срочность кредитования: сейчас институт длинных денег в России слабо развит, следует из презентации. Кроме безотзывных депозитов предлагается расширять рынок безотзывных сертификатов и банковских квазипенсионных продуктов.

Давно пора

Безотзывные депозиты с полным покрытием АСВ действительно могли бы стать интересным продуктом для граждан, поскольку такие вклады будут предлагаться банками по повышенной ставке, уверен экономист Bloomberg Economics по России и Центральной и Восточной Европе Александр Исаков. С точки зрения кредитных организаций рационально предложить более привлекательные условия по таким продуктам, так как это снимет с баланса часть рисков резкого изменения процентных ставок, а именно он в последние годы остается для банков основным, считает он.

Безотзывные депозиты позволили бы привлекать в экономику более долгосрочные финансовые ресурсы, а кроме того, они дали бы возможность российским банкам управлять своими пассивами и активами с большей предсказуемостью на более длительном временном отрезке, добавил аналитик банка «Хоум кредит» Станислав Дужинский. Это, в свою очередь, оказало бы позитивное влияние на условия предоставления кредитов как физическим, так и юридическим лицам, добавляет он.

Система страхования вкладов за годы своего существования не дала поводов для сомнений в своей надежности, поэтому при полном страховом покрытии безотзывный вклад как позволит получать привлекательный доход от размещения средств домашних хозяйств в банковском секторе, так и даст людям уверенность в их сохранности, считает Дужинский.

В международной практике безотзывные вклады – иногда их называют твердыми депозитами – существуют уже давно и они представляют собой альтернативу срочным вкладам, указывает заместитель председателя правления «Абсолют банка» Антон Павлов. Это достаточно удобный инструмент, так как он дает клиенту большую свободу выбора, когда тот хочет сделать вклад, оценивает эксперт. С другой стороны, благодаря эффективности работы АСВ необходимость в безотзывных вкладах с точки зрения обеспечения стабильности банковской системы уже не столь очевидна: вкладчики достаточно спокойно реагируют на внешние шоки и в случае негативных событий или информации «не выносят» из банков свои сбережения, добавил Павлов. Вопрос дополнительной гарантии прежде всего актуален для крупных клиентов, размер депозитов которых существенно превышает 1,4 млн руб., добавил эксперт.

Безотзывные депозиты с учетом их статуса могут быть интересны клиентам на относительно небольшие сроки – 6–12 месяцев, а для привлечения депозитных средств на 3–5 лет потребуется установление плавающих процентных ставок, привязанных к инфляции или ключевой ставке ЦБ, считает главный аналитик ПСБ Дмитрий Монастыршин. Плавающие ставки обеспечат доходность, которая будет соответствовать рыночной конъюнктуре на протяжении всего срока безотзывного депозита, уверен эксперт.

Bayer

Deutsche Bank повысил целевую цену акций Bayer с 75 до 79 евро, сохранив рекомендацию «покупать». Bayer значительно недооценена как инвестиция. Отношение стоимости компании к операционной прибыли (EBITDA) равно 7, т. е. вдвое меньше, чем у большинства европейских фармацевтических компаний. Сильные операционные показатели Bayer подтверждают, что такая большая скидка неуместна.

DZ Bank

Вторая крупнейшая финансовая группа Германии DZ Bank повысила целевую цену акций Bayer с 75 до 76 евро, оставив рекомендацию «покупать». Позитивное развитие бизнеса производителя лекарств и удобрений закрепилось во II квартале. Судебные разбирательства, которые ранее омрачали перспективы компании, прекратились. Также компания сформировала надежные резервы в случае предъявления новых судебных исков.

JPMorgan Chase & Co.

Американский инвестиционный банк JPMorgan оставил рейтинг Bayer на уровне «лучше рынка» с целевой ценой 75 евро, рекомендация «покупать» без изменений. Результаты исследования асундексиана подтвердили многомиллиардный потенциал препарата для лечения инсульта. Профиль безопасности и эффективности примерно соответствует конкурентам. В случае одобрения лекарство может легко обеспечить продажи в размере 5 млрд евро за несколько лет.

UBs

Крупнейший швейцарский банк UBS рекомендует «покупать» бумаги Bayer с целевой ценой 96 евро. Результаты второй фазы исследования по антикоагулянту асундексиан подтвердили решение компании начать ключевое исследование по профилактике инфарктов. В случае успеха препарат сможет превзойти самое популярное сейчас лекарство ривароксабан. Тем не менее долгосрочные перспективы препарата туманны.

BarClays

Банк оставил рейтинг Bayer на уровне «лучше рынка» с целевой ценой 90 евро на основании данных второй фазы исследования нового препарата асундексиан (применяется среди пациентов с фибрилляцией предсердий), которые подтверждают хорошие показатели препарата с точки зрения предотвращения риска кровотечений. Одно из исследований показало улучшение по сравнению с плацебо при самой высокой испытанной дозе с целью профилактики заболеваний сердца.

Сейчас аналогом безотзывного депозита в России являются облигации, этот инструмент активно используется и является популярным у инвесторов, отмечает Монастыршин. Доходность облигаций на 1–2 п. п. выше депозитов и их преимуществом является возможность продажи в любой момент на бирже с сохранением процентного дохода за период владения, указывает он. Очевидно, что доходность безотзывных депозитов должна быть выше облигаций, чтобы заинтересовать клиентов, заключает эксперт.

В любом случае безотзывные депозиты предполагают фиксированный срок действия договора, подчеркнул Павлов. Сейчас большинство клиентов размещают средства на срок около года и при необходимости пролонгируют его, напомнил он. Причины – неуверенность в завтрашнем дне, отсутствие долгосрочного планирования, высокие процентные и инфляционные риски, перечислил эксперт. Более того, ставки на среднесрочные вклады сейчас выше, чем на долгосрочные, – два года и более, отметил Павлов. Это также связано с процентными рисками, поэтому долгосрочные вклады в глазах клиентов зачастую выглядят менее привлекательно, пояснил он.

Какие есть риски

Для российской финансовой системы риски, связанные с данной инициативой, могут стать серьезными только в случае массового банкротства банков, считает доцент кафедры статистики РЭУ им. Г. В. Плеханова Ольга Лебединская. Но если ограничить перечень организаций, которые смогут привлекать такие депозиты, и оставить в нем только самые устойчивые из них, то можно минимизировать этот риск, уверена она.

В самих по себе безотзывных вкладах рисков нет, они могут появляться только при долгосрочных сбережениях, но это больше процентный риск, который с самим инструментом практически не связан, уверен Павлов. При этом не исключено, что придется пересмотреть систему отчислений в АСВ, так как в случае 100%-ной гарантии под действие системы страхования подпадут вклады на суммы, значительно превышающие 1,4 млн руб., допускает эксперт. Доля таких вкладов в некоторых банках значительна и это может существенно увеличить нагрузку на финансовую систему, предупреждает эксперт.

Мы вряд ли увидим перемещение сбережений из других классов активов в безотзывные депозиты – этот класс будет расти не за счет оттока из недвижимости, акций или облигаций, а за счет перераспределения из стандартных депозитов и сберегательных счетов, полагает Исаков. В этом смысле нагрузка на АСВ не должна даже в теории измениться, считает он. На практике основная фаза расчистки и укрупнения банковского сектора уже прошла, а значит, есть возможность для таких мер, уверен эксперт.

Источник https://ilex.by/depozit-kvartira-magazin-aktsii-gazproma-ostavlyat-dengi-pod-matrasom-ili-investirovat/

Источник https://myfin.by/vklady

Источник https://www.vedomosti.ru/investments/articles/2022/09/08/939787-vvesti-bezotzivnie-depoziti