Депозит как источник формирования ресурсной базы коммерческого банка

Изучение экономического содержания депозитных операций и их места в ресурсной базе банка. Исследование видов депозитов населения и способов определения надежности банка для вкладчика. Анализ современных методов управления средствами коммерческого банка.

| Рубрика | Банковское, биржевое дело и страхование |

| Вид | дипломная работа |

| Язык | русский |

| Дата добавления | 06.12.2010 |

| Размер файла | 123,0 K |

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

Размещено на http://www.allbest.ru/

Дипломная работа

Депозит как источник формирования ресурсной базы коммерческого банка

СОДЕРЖАНИЕ

1. теоретические аспекты Депозитной политики коммерческого банка

1.1 Экономическая сущность депозитных операций

1.2 Классификация депозитных операций коммерческого банка

1.3 Управление депозитами коммерческого банка

2. Анализ депозитной базы ОАО КБ «Агроимпульс»

2.1 Характеристика ОАО КБ «Агроимпульс»

2.2 Формирование ресурсной базы коммерческого банка

2.3 Анализ депозитной базы банка ОАО КБ «Агроимпульс»

3. СОВЕРШЕСТВОВАНИЕ ПОДХОДОВ К УПРАВЛЕНИЮ ДЕПОЗИТНОЙ БАЗОЙ БАНКА

3.1 Современные методы управления привлеченными средствами коммерческого банка

3.2 Совершенствование депозитной политики ОАО КБ «Агроимпульс»

ВВЕДЕНИЕ

Специфика банковского учреждения как одного из видов коммерческого предприятия состоит в том, что подавляющая часть его ресурсов формируется не за счет собственных, а за счет привлеченных средств. Возможности банков в привлечении средств не безграничны и регламентированы со стороны центрального банка в любом государстве. Коммерческий банк имеет возможность привлекать средства предприятий, организаций, учреждений, населения и других банков в форме вкладов (депозитов) и открытия им соответствующих счетов. Привлекаемые банками средства разнообразны по составу. Главными их видами являются средства, привлеченные банками в процессе работы с клиентурой (депозиты), средства, аккумулированные путем выпуска собственных долговых обязательств (депозитные и сберегательные сертификаты).

Важнейшей составляющей всей банковской политики является политика формирования ресурсной базы коммерческого банка. Формирование ресурсной базы в процессе осуществления банком пассивных операций исторически играло первичную и определяющую роль по отношению к его активным операциям. Основная часть банковских ресурсов, как известно, образуется в процессе проведения депозитных операций банка, от эффективной и правильной организации которых зависит, в конечном счете, устойчивость функционирования любой кредитной организации.

В связи с этим вопросы наращивания ресурсного потенциала и обеспечения его стабильности посредством эффективного управления пассивами приобретают особую остроту и актуальность.

Цель данной работы заключается в изучении теоретических и практических аспектов проведения депозитных операций коммерческого банка на примере филиала ОАО КБ «Агроимпульс» в г. Москва.

Для достижения поставленной цели, в дипломной работе ставятся следующие задачи:

— рассмотреть теоретические аспекты проведения депозитных операций коммерческого банка;

— провести содержательный анализ проведения депозитных операций филиала ОО КБ «Агроимпульс» в г. Москва;

— внести предложения по совершенствованию проведения депозитных операций филиала ОАО КБ «Агроимпульс» в г. Москва.

Объектом исследования является филиал ОАО КБ «Агроимпульс» в г. Москва.

Предмет исследования — депозитные операции коммерческого банка.

В первой главе дипломной работы приводится экономическое содержание депозитных операций, определяется их место в ресурсной базе банка, рассматриваются виды депозитов населения, а также способы определения надежности банка для вкладчика.

Во второй главе на примере филиала ОАО КБ «Агроимпульс» в г. Москва проводится анализ депозитных операций банка, приводятся условия вкладов, действующих в филиале, рассматривается организация проведения депозитных операций, приводится структура привлеченных средств.

В третьей главе дипломной работы рассматриваются направления совершенствования механизма депозитных операций коммерческого банка, а также даны конкретные предложения по совершенствованию их проведения.

Основными источниками информации для написания дипломной работы явились литературные источники российских издательств по денежно-кредитным и банковским проблемам, нормативно-правовые документы, действующие на территории России, касающиеся банковской деятельности, практический материал, предоставленный филиалом ОАО КБ «Агроимпульс» в г. Москва, а также периодические издания.

1. ТЕОРИТИЧЕСКИЕ АСПЕКТЫ ДЕПОЗИТНОЙ ПОЛИТИКИ КОММЕРЧЕСКОГО БАНКА

1.1 Экономическая сущность депозитных операций

До недавнего времени пассивные операции являлись второстепенными по отношению к активным и не воспринимались банками как объект, требующий эффективного управления. В современных условиях экономическое мировоззрение изменилось и постепенно происходит переосмысление основ банковской деятельности и, прежде всего, роли пассивных операций.

По своему назначению пассивные операции, в результате которых формируется ресурсная база коммерческих банков, играют первичную и определяющую роль по отношению к активам. Коммерческие банки могут осуществлять активные и другие операции в пределах имеющихся собственных и привлеченных источников денежных средств.

Специфика банковского учреждения как одного из видов коммерческого предприятия состоит в том, что часть его ресурсов формируется не за счет собственных, а за счет заемных средств.

Ресурсы (от французского ressources) — средства, запасы, возможности, источники чего-либо.

Банковские ресурсы — совокупность средств, находящихся в распоряжении банка и используемых им для кредитных и других активных операций.

При всех достоинствах данного определения его недостатком является то, что в нем не обращается внимание на источники формирования банковских ресурсов, которые зависят от пассивных операций банков.

Исходя из вышеизложенного, можно сформулировать следующее определение ресурсов коммерческого банка.

Ресурсы коммерческого банка (банковские ресурсы)- это его уставный капитал и фонды, а также средства, привлеченные банками в результате проведения пассивных операций и используемые для активных операций банка.

Формирование ресурсной базы, включающее в себя не только привлечение новой клиентуры, но и постоянное изменение структуры источников привлечения ресурсов, является составной частью гибкого управления активами и пассивами коммерческого банка.

Эффективное управление пассивами предполагает осуществление грамотной депозитной политики. Специфика этой области деятельности в том, что в части пассивных операций выбор банка обычно ограничен определенной группой клиентуры, к которой он привязан намного сильнее, чем к заемщикам.

При выдаче ссуды банк, а не клиент, решает вопрос о передаче денег заемщику, то есть имеет значительную возможность распоряжаться денежными ресурсами. При привлечении денежных средств право выбора остается за клиентом, а банк вынужден вести нередко жесткую конкуренцию за вкладчика, потерять которого довольно легко. Безусловно, хорошие заемщики тоже представляют собой большую ценность — одна из важнейших задач банка. Но первичным все же является привлечение, а не размещение ресурсов.

Ограниченность ресурсов, связанная с развитием банковской конкуренции, ведет к тесному сотрудничеству с определенным клиентам. Если круг этих клиентов ограничен, то зависимость от них банка очень высока. Поэтому банкам нужна грамотная депозитная политика, в основу которой ставится поддержание необходимого уровня диверсификации, обеспечение возможности привлечения денежных ресурсов из других источников и поддержание сбалансированности с активами по срокам, объемам и процентным ставкам.

Переход на рыночные отношения серьезно изменил структуру ресурсов коммерческих банков.

Структура банковских ресурсов отдельного коммерческого банка зависит от степени его специализации или, наоборот, универсализации, особенностей его деятельности, состояния рынка ссудных ресурсов. Структура банковских ресурсов коммерческого банка представляется следующим образом:

— другие привлеченные средства.

Для коммерческих банков вклады — главный вид пассивов, а, следовательно, и важный ресурс для проведения активных кредитных операций. За счет заемных средств формируется около 95% общей суммы активов коммерческих банков . От характера депозитов зависят виды ссудных операций, а соответственно, и размеры доходов банков.

Привлекаемые банками средства разнообразны по составу. Главными их видами являются средства, привлеченные банками в процессе работы с клиентурой, и средства, позаимствованные у других кредитных учреждений (посредством межбанковского кредита и ссуд Национального банка).

Депозит (от лат. Depositum — вещь, отданная на хранение) — это экономические отношения по поводу передачи средств клиента во временное пользование банка.

Особенность депозита заключается в его двойственной природе. Депозиты являются для вкладчика потенциальными деньгами. Вкладчик может выписать чек и пустить соответствующую сумму в циркуляцию. Но в то же время «банковские деньги» приносят процент. Они выступают для вкладчика в двойной роли: с одной стороны, в роли денег, с другой — в роли капитала, приносящего доход.

Преимущество депозита перед наличными деньгами заключается в том, что депозит приносит доход, а недостаток перед капиталом в том, что депозит приносит пониженный процент по сравнению с тем, что приносит капитал. Этот пониженный процент. Поскольку вся сущность природы банка заключается в том, что процент, выплачиваемый по депозитам, ниже того процента, который получает банк за помещаемый им в различные предприятия капитал. Эта разница в процентах составляет около 1/4 части тех процентов, которые взимаются по активным операциям.

Исходя из вышесказанного, депозит выгоден не только вкладчику, но и банку. Множество депозитов способно создать банку ссудный капитал, который он может разместить на выгодных условиях в любой сфере хозяйства. Разница в процентах по депозитам, и процентах, получаемых от заемщиков капитала, есть вознаграждение банка за проведенную работу по привлечению денежных средств и размещению ссудного капитала. Стремление банков увеличить объемы этого вознаграждения, приводит к необходимости расширить свою ресурсную базу посредствам создания «мнимых вкладов», почвой для появления которых являются счета до востребования.

«Золотое» банковское правило гласит, что величина и сроки финансовых требований банка должны соответствовать размерам и срокам его обязательств. Следуя этому правилу, банки не могли бы использовать остатки по текущим счетам в качестве ресурса кредитования, так как те могут быть востребованы в любой момент. Однако, как правило, клиенты не изымают одновременно все свои средства, поэтому наличные резервы банка могут быть относительно невелики. Кроме того, большинство банковских операций осуществляется в безналичном порядке. Не задействованная в качестве кассовых резервов сумма наличности увеличивает ликвидность банка и может быть направлена им на предоставление кредитов другим клиентам или другим банкам.

Субъектами депозитных отношений могут выступать не только юридические лица и физические лица, а также и коммерческие банки. Это обусловлено развитием прямых корреспондентских отношений, сопровождающихся, как правило, открытием корреспондентских счетов, а также практикой оформления предоставленных (полученных) ресурсов коммерческих банков договорами депозита, являющихся альтернативой кредитным договорам.

Объектами депозитных операций являются депозиты — суммы денежных средств, которые субъекты депозитных операций вносят в банк и которые в силу действующего порядка осуществления банковских операций на определенное время сосредотачиваются на счетах в банке.

Банковский вклад (депозит) — денежные средства в рублях или иностранной валюте, размещаемые физическими и юридическими лицами в целях хранения и получения дохода на срок или до востребования. Доход по банковскому вкладу (депозиту) выплачивается в виде процентов, а также в иной форме, предусмотренной конкретным видом вклада, на условиях и в порядке, определенных договором.

Коммерческие банки в условиях конкурентной борьбы на рынке кредитных ресурсов должны постоянно заботится как о количественном, так и о качественном улучшении своих депозитов. Они используют для этого разные методы. При этом все банки соблюдают несколько основополагающих принципов организации депозитных операций. Они заключаются в следующем:

— депозитные операции должны содействовать получению прибыли или создавать условия для получения прибыли в будущем;

— депозитные операции должны быть разнообразными и вестись с различными субъектами;

— особое внимание в процессе организации депозитных операций следует уделять срочным вкладам;

— должна обеспечиваться взаимосвязь и согласованность между депозитными и кредитными операциями по срокам и суммам депозитов и кредитных вложений;

— организуя депозитные и кредитные операции, банк должен стремиться к минимизации своих свободных ресурсов;

— банку следует принимать меры к развитию банковских услуг, способствующих привлечению депозитов.

Сбережения населения составляют отдельную группу ресурсов банков. Общая основа оседания денег у населения как сбережений заключается в том что, распоряжаясь своими доходами, граждане соответственно потребностям могут отсрочить расходование денег на какой-либо промежуток времени. Принадлежащая населению масса стоимости, пока она не превратилась из денежной формы в предметы личного потребления остается временно в распоряжении банка.

Возврат этих средств, предоставляемых населением в качестве кредита государству или банку, происходит по мере того, как граждане используют свои денежные средства на покупку товаров и оплату услуг. Параллельно с использованием денежных сбережений одними гражданами образуются новые сбережения другими.

Поэтому общая сумма денежных средств населения, которой могут распоряжаться банки в качестве кредитного ресурса, не только не уменьшаются, но и систематически возрастает.

Вклады (депозиты) населения в банках являются главной формой сбережений населения с точки зрения возможности их привлечения для финансирования экономики страны. В настоящее время по данным Банка России примерно 59,21%, ресурсной базы банковской системы сформированы за счет депозитов на срок от 1 года до 3 лет,8,25% на срок выше 3 лет,16,98% до востебования,0,07 на срок 30 дней,0,87% на срок от 31 до 90 дней,2,89% на срок от 91 до 180 дней,11,73% на срок от 181 дня до 1 года. Данные представлены по состоянию на 1.11.2008г (бюллетень банковской статистики №12(187)) . Кроме того, привлечение средств населения в банковские вклады и депозиты является одним из механизмов «связывания» выпущенных в обращение наличных денег. В связи с этим активизация деятельности банков по привлечению этих денежных средств является одной из стратегических задач развития банковской системы.

Процесс привлечения сбережений населения в банковскую систему характеризуется совокупностью факторов, включая темпы роста реального валового продукта и реальных денежных доходов населения, уровень инфляции и связанные с ним значения реальных процентных ставок, степень доходности и надежности вложений в альтернативные формы сбережений, прежде всего в иностранную валюту, наличие правовых гарантий сохранности и защиты от обесценения вкладов, спектр оказываемых населению банковских услуг. Значительное влияние на уровень сбережений оказывают социально-психологические аспекты поведения населения, вызванные, например, инфляционными ожиданиями.

Изменения уровня номинальных и реальных доходов населения приводят к структурным изменениям денежных расходов домашних хозяйств, переориентации потребительских настроений. В настоящее время доля потребления в структуре денежных расходов населения значительно превышает долю накопления. Кроме того, наметились изменения в структуре сбережений населения — переориентация части физических лиц на покупку сберегательных сертификатов со сроком хранения 3 месяца, обеспечивающих фиксированную доходность на уровне ставки рефинансирования.

В настоящее время активизация процесса привлечения сбережений населения в банковскую систему страны характеризуется следующим:

— отношения сбережений к общему объему денежных доходов;

— увеличением вкладов населения в общем объеме привлеченных ресурсов банковской системы и обеспечением положительной доходности по ним;

— предоставлением гарантии возврата вложенных средств населения в коммерческие банки.

Одним из главных механизмов регулирования ситуации по привлечению денежных сбережений населения в банковскую систему является процентная политика.

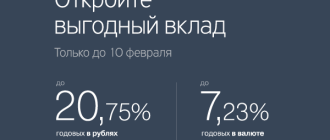

Уровень депозитных процентных ставок коммерческие банки определяют самостоятельно исходя из разработанной ими депозитной политики, однако на него оказывают влияние многие факторы. Кроме размера вклада и сроков договора, это состояние денежного рынка, спрос на кредитные ресурсы, ссудный процент, ставка рефинансирования, уровень инфляции, тип вкладчика и соблюдение им условий договора.

Очевидно, что снижение стоимости банковских ресурсов приведет к уменьшению процентных ставок по кредитам населению. Перспектива перехода банков на установление процентных ставок по депозитам населению на уровне, близком к темпам инфляции, приведет к увеличению долгосрочных кредитных ресурсов банков и расширит их возможности по кредитованию населения, в том числе на строительство и покупку жилья.

Следует отметить, что кроме указанных факторов и тенденций развития процесса накопления сбережений, определенное влияние на объем привлекаемых в банковскую систему средств оказывают разнообразие предлагаемых банками услуг и качество обслуживания.

Важным факторам в этой области является функционирующая в стране система гарантирования возврата вкладов, механизмы регулирования деятельности банков, устанавливаемые банком России, стабильность функционирования банковской системы в целом, так как от этого зависит уровень доверия населения к банкам.

Необходимым источником формирования ресурсов банка, причем значительно превосходящим по размерам его капитал, являются привлеченные средства клиентов и других кредитных организаций.

Структура привлеченных средств:

Специфика ресурсной базы коммерческих банков состоит в том, что ее основную часть составляют привлеченные средства. Из них основную долю формируют депозиты, а меньшую — прочие привлеченные средства (заемные средства). Депозиты по экономическому содержанию можно разделить на такие группы: депозиты до востребования, срочные депозиты, депозиты физических лиц, ценные бумаги.

депозитная вкладчик коммерческий банк

1.2 Классификация депозитных операций коммерческих банков

Пассивные операции коммерческого банка характеризуют источники средств и природу связей банка. Именно они в значительной степени предопределяют условия, формы и направления использования банковских ресурсов, т.е. состав и структуру активных операций.

Депозитные операции коммерческого банка — это операции по привлечению средств юридических и физических лиц во вклады на определенный срок либо до востребования, а также остатков средств на расчетных счетах клиентов для использования их в качестве кредитных ресурсов и в инвестиционной деятельности. Вклад — это денежные средства (в наличной и безналичной форме, в национальной или иностранной валюте), переданные в банк их собственником для хранения на определенных условиях.

Депозитные операции — понятие широкое, поскольку к ним относится вся деятельность банка, связанная с привлечением средств во вклады. Особенностью этой группы пассивных операций является то, что банк имеет сравнительно слабый контроль над объемом таких операций, так как инициатива в помещении средств во вклады исходит от вкладчиков. При этом, как показывает практика, вкладчика интересуют не только выплаченные банком проценты, но и надежность сохранения доверенных банку средств.

Организация депозитных операций должна осуществляться при соблюдении ряда принципов:

– получение текущей прибыли и создание условий для ее получения в будущем;

– гибкая политика при управлении депозитными операциями для поддержания оперативной ликвидности банка;

– согласованность между депозитной политикой и доходностью активов;

– развитие банковских услуг с целью привлечения клиентов.

Основные нормативные акты, регулирующие депозитные операции:

– Федеральный закон РФ «О банках и банковской деятельности» от 02.12.1990 №395-1, в ред. от 08.04.2008 № 46-Ф.З.;

– Гражданский кодекс РФ: ст. 834 — 844 (глава 44), ст. 845 — 860 (глава 45), ст. 395, 809, 818 ч. 2;

– Положение ЦБ РФ № 39-П «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками» в ред. Указания ЦБ РФ от 26.06.98 № 1931-У;

– Письмо ЦБ РФ «О сберегательных и депозитных сертификатах кредитных организаций» от 10.02.92 № 14-3-20 в ред. письма ЦБРФ от 29.11.2000. №857-У.

Депозитные счета могут быть самыми разнообразными и в основу их классификации положены такие критерии, как источники вкладов, их целевое назначение, степень доходности и т.д., однако наиболее часто в качестве критерия выступает категория вкладчика и формы изъятия вклада. Депозитные операции классифицируются:

1) Исходя из категории вкладчиков:

– депозиты юридических лиц (предприятий, организаций, других банков);

– депозиты физических лиц.

2) По экономическому содержанию:

– с учетом категорий вкладчиков;

– по формам изъятия;

– по порядку использования хранимых средств.

3) По форме изъятия средств:

– депозиты до востребования;

– сберегательные вклады населения.

Классификацию депозитов по форме изъятия более подробно можно представить схематично на рисунке 1.

В практике западных банков депозиты по возможности их изъятия делятся на следующие категории :

– «горячие деньги», которые с большой вероятностью могут быть изъяты (например, депозиты, чувствительные к изменению процентных ставок);

– ненадежные, которые могут быть изъяты в пределах 25-30 % от их размера;

– стабильные средства (основные депозиты), вероятность изъятия которых минимальна.

Роль депозитных операций

Депозитные операции представляют собой операции коммерческих банков по привлечению денежных средств своих клиентов (юридических и физических лиц) во вклады на установленный договором вклада срок.

Депозитные операции коммерческого банка относятся к пассивным операциям. В свою очередь, пассивные операции создают источники для функционирования банка, поэтому таким операциям отводят первостепенную роль в деятельности банка.

Посредством пассивных операций коммерческие банки формируют ресурсы, в состав которых входит банковский капитал и привлеченные средства. Привлеченные средства составляю большую часть во всей структуре ресурсов банка. Именно они являются основополагающими в осуществлении большинства активных операций банка.

Классификация привлеченных средств позволяет разделить их на депозиты и прочие привлеченные ресурсы. Именно депозиты составляют основную долю в привлеченных ресурсах.

Роль депозитов для любого коммерческого банка заключается в следующем:

- Депозитные операции — это база для формирования собственных ресурсов банка;

- Депозитные операции являются фундаментом для осуществления активных операций коммерческого банка;

- Депозитные операции являются рычагом управления банковской ликвидностью;

- Отдельные виды депозитов являются основой для формирования резервов банком.

Депозиты как ресурсная база банка

Характерной чертой для коммерческого банка является то, что большая часть его ресурсов формируется не из собственных средств (средства учредителей кредитной организации и другие взносы), а за счет заемных средств банка (это депозиты клиентов банка, кредиты у других банков и т.д.). В качестве заемных средств банка, как основных, формирующих ресурсную базу, являются депозитные средства. Роль депозитов для любого коммерческого банка очень высока.

Готовые работы на аналогичную тему

Это связано с тем, что при проведении депозитных операций, формируется большая часть ресурсов банка. От оптимальной организации ресурсов будет зависеть стабильность функционирования коммерческого банка в целом.

Депозиты как основа для осуществления кредитных операций

Соответственно, роль депозитных операций так же заключается в способности формирования кредитной базы. Чем больше средств получено от клиентов, тем больше будет выдано кредитных средств другим клиентам.

Поскольку кредитные операции являются для банка самыми прибыльными, то банк будет стремиться к увеличению доли депозитных средств на счетах клиентов.

Депозиты в роли рычага управления ликвидности

Большую роль в управлении банковской ликвидностью играет такой вид депозитов, как срочные.

Срочные депозиты банка предполагают определенный срок, на который открывается вклад.

Депозиты как основа для формирования резервов

Помимо управления ликвидностью, посредством срочных депозитов банк формирует свои резервы.

Ресурсы коммерческого банка, базой для которых служат депозитные средства, ложатся в основу кредитных операций. Так, банки используют денежные средства на счетах клиентов (депозитные счета) с целью выдачи их в качестве кредита другим клиентам, на условиях срочности, платности и возвратности, для получения прибыли по ним в виде процентов.

Для того чтобы увеличивать объемы депозитных средств, банки должны формировать устойчивую депозитную политику.

Для того чтобы коммерческие банки функционировали стабильно и надежно, необходимо составление научно-обоснованной банковской политики. Важным элементом данной политики является депозитная политика.

В этом и выражается роль депозитных операций для коммерческого банка с финансовой точки зрения.

Нужны еще материалы по теме статьи?

Воспользуйся новым поиском!

Найди больше статей и в один клик создай свой список литературы по ГОСТу

Автор этой статьи Дата последнего обновления статьи: 19.10.2022

Наталья Викторовна Зайцева

Эксперт по предмету «Банковское дело»

Автор24 — это сообщество учителей и преподавателей, к которым можно обратиться за помощью с выполнением учебных работ.

ДЕПОЗИТНАЯ ПОЛИТИКА ФОРМИРОВАНИЯ РЕСУРСНОЙ БАЗЫ КОММЕРЧЕСКОГО БАНКА Текст научной статьи по специальности «Экономика и бизнес»

ДЕПОЗИТНАЯ ПОЛИТИКА / МЕХАНИЗМ ФОРМИРОВАНИЯ ДЕПОЗИТНОЙ ПОЛИТИКИ / ПРИНЦИПЫ И ФАКТОРЫ / ВЛИЯЮЩИЕ НА ДЕПОЗИТНУЮ ПОЛИТИКУ / ПАССИВНЫЕ ОПЕРАЦИИ / РЕСУРСЫ КОММЕРЧЕСКОГО БАНКА СОБСТВЕННЫЕ / ПРИВЛЕЧЕННЫЕ И ЗАЕМНЫЕ / ДЕПОЗИТЫ

Аннотация научной статьи по экономике и бизнесу, автор научной работы — Ткач Н.Д., Ткач О.М., Решетов К.Ю.

В статье раскрываются современные особенности механизма формирования депозитной политики коммерческого банка, задачи депозитной политики , принципы и критерии формирования депозитной политики , факторы, влияющие на эффективность депозитной политики .

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Ткач Н.Д., Ткач О.М., Решетов К.Ю.

Текст научной работы на тему «ДЕПОЗИТНАЯ ПОЛИТИКА ФОРМИРОВАНИЯ РЕСУРСНОЙ БАЗЫ КОММЕРЧЕСКОГО БАНКА»

18. Энциклопедический словарь. https://dic.academic.ru/dic.nsf/dic_ wingwords/56/Ай)

19. Reshetov K.Yu., Khoroshavina N.S., Mysachenko V.I., Komarov V.Yu., Timofeev M.I. State policy in the area of implementation of innovations in industrial production // The Journal of Social Sciences Research. 2018. № S3. P. 271276.

20. Принципы управления Анри Файоля. http://www.grandars.ru/college/ ekonomika-firmy/anri-fayol. html.

21. Барсукова Д.В. и др. Развитие системы внутреннего контроля расчетов с персоналом по оплате труда и с внебюджетными фондами // Вестник Национального института бизнеса. 2016. № 27. С. 9-19.

22. Тимофеев М.И., Гусев А.К. Мотив, стимул и роль потребности в социальном статусе. // Вестник Национального института бизнеса. Выпуск 29. 2017. С. 181-185.

Ткач Н.Д.1 Ткач О.М. 2 Решетов К.Ю. 3

ДЕПОЗИТНАЯ ПОЛИТИКА ФОРМИРОВАНИЯ РЕСУРСНОЙ БАЗЫ

Аннотация. В статье раскрываются современные особенности механизма формирования депозитной политики коммерческого банка, задачи депозитной политики, принципы и критерии формирования депозитной политики, факторы, влияющие на эффективность депозитной политики.

Ключевые слова: депозитная политика, механизм формирования депозитной политики, принципы и факторы, влияющие на депозитную политику, пассивные операции, ресурсы коммерческого банка собственные, привлеченные и заемные, пассивные операции, депозиты.

В современных условиях развития российской экономики проблема формирования ресурсов коммерческими банками имеет первостепенное значение. Совершенствование финансового рынка, его инфраструктуры в странах с развитой рыночной экономикой определенным образом сказывается на существовании жесткой конкуренции между банками.

1 Ткач Нина Дмитриевна — кандидат экономических наук, доцент, заведующая кафедрой финансов и бухгалтерского учета АНО ВО «Национальный институт бизнеса».

2 Ткач Олег Михайлович — кандидат экономических наук, заместитель финансового директора Группы компаний «Open Alliance».

3 Решетов Константин Юрьевич — доктор экономических наук, доцент, заведующий кафедрой гражданско-правовых дисциплин, профессор кафедры финансов и бухгалтерского учета АНО ВО «Национальный институт бизнеса».

Для эффективного функционирования, развития и достижения своих целей каждый коммерческий банк заинтересован в разработке и проведении собственной эффективной депозитной политики, т.е. в успешной стратегии практического управления ресурсами. Как известно, привлечение свободных денежных ресурсов юридических и физических лиц и их последующее размещение являются основными формами деятельности коммерческого банка.

Основной целью депозитной политики Банка является привлечение оптимального объема денежных ресурсов, необходимого и достаточного для работы банка на финансовых рынках, при условии обеспечения минимального уровня издержек. Депозитная политика тесно увязывается с кредитной и инвестиционной политикой банка.

Как известно, ресурсы коммерческого банка представляют собой пассивы коммерческого банка, обеспечивающие его функционирование. Ресурсы коммерческого банка подразделяет на собственные, привлеченные и заемные средства [6].

Собственные средства — средства, полученные от акционеров (участников) банка при его создании и образованные в процессе его деятельности, которые находятся в распоряжении банка без ограничения сроков.

Привлеченные средства — средства клиентов, полученные на определенный срок или до востребования.

К заемным средствам относят средства, полученные от кредитных организаций на межбанковском кредитном рынке или у Банка России.

Чаще всего привлеченные ресурсы подразделяются на две большие группы: депозиты и недепозитные привлеченные средства. Значительную часть привлеченных ресурсов составляют депозиты.

Депозиты (вклады) (от лат. depositum — вещь, отданная на хранение) — основная часть привлеченных ресурсов большинства банков. В банковской практике под термином «депозит» чаще всего понимают, во -первых, денежные средства, внесенные в банк физическими и юридическими лицами в форме вкладов на определенных условиях, закрепленных в договоре банковского вклада, и, во-вторых, записи в банковских книгах, подтверждающие денежные требования владельцев депозита к банку.

Через депозиты банк решает возможность кредитных вложений клиентам, другим банкам, что и создает базу для получения доходов (прибыли).

Депозитные операции различаются:

— по срокам размещения (до востребования, на определенный срок);

— по видам вкладчиков (физические лица, юридические лица);

— по видам вкладов (денежные средства, ценные бумаги).

От эффективности функционирования депозитной политики во многом зависит успешное выполнение целей и задач деятельности банка (см. рисунок

Рис.1 Схема формирования депозитной политики коммерческого банка

Каждый из этапов формирования депозитной политики коммерческого банка непосредственно связан с остальными и является обязательным для формирования оптимальной депозитной политики и правильной организации депозитного процесса.

В процессе разработки механизма депозитной политики банка принимают участие различные структурные подразделения банка. В контексте данного вопроса также необходимо отметить, что важным фактором, определяющим ликвидность банка, является качество его депозитной базы.

Критерием качества депозитов является их стабильность. Чем больше стабильная часть депозитов, тем выше ликвидность банка, поскольку в этой части аккумулированные ресурсы не покидают банк. Увеличение стабильной части депозитов снижает потребность банка в ликвидных активах, так как предполагает возоб-новляемость обязательств банка.

Основными задачами при реализации депозитной политики являются:

• расширение клиентской базы банка и спектра, предоставляемых клиентам

• повышение уровня устойчивости привлечённых средств за счёт диверсификации портфеля привлекаемых денежных ресурсов по источникам их привлечения и структуре, привязке объемов и структуры этих ресурсов (по валюте и по срочности) к объемам и структуре активов;

• снижение уровня банковских издержек по операциям привлечения средств.

Депозитная политика Банка строится в зависимости от:

• субъектов депозитных отношений (в отношении юридических лиц);

• банковских инструментов, используемых для привлечения ресурсов (остатки на счетах, срочные депозиты, собственные векселя, межбанковские кредиты и пр.);

• сроков привлечения ресурсов (краткосрочная, среднесрочная и долгосрочная депозитная политика);

• цели привлечения (для инвестирования, кредитования, поддержания текущей ликвидности.

Депозитная политика банка предусматривает:

— проведение анализа депозитного рынка;

— определение целевых рынков;

— минимизацию расходов в процессе привлечения денежных средств;

— оптимизацию управления депозитным портфелем банка с целью повышения его устойчивости и поддержания требуемого уровня ликвидности банка.

При проведении депозитной политики банк учитывает следующие факторы:

• изменение действующего законодательства;

• текущее состояние и тенденции финансового рынка, как в части привлечения, так и размещения ресурсов;

• изменения, вносимые в расчет банковских нормативов;

• изменение ставки рефинансирования Банка России;

• объемные и стоимостные показатели, утверждаемые банком, на проводимые банковские (в т.ч. депозитные) операции.

Основами обеспечения эффективности депозитной политики являются:

— высокое качество корпоративного управления деятельностью коммерческого банка;

— безусловное соблюдение банком (участниками банка, аффилированными лицами кредитной организации, дочерними и зависимыми организациями) законодательства Российской Федерации, учредительных и внутренних документов Банка;

— соблюдение банком обычаев делового оборота, принципов профессиональной этики, исполнение договорных обязательств перед кредиторами, вкладчиками и иными клиентами/контрагентами, сохранение деловой репутации;

— обеспечение защиты прав и законных интересов вкладчиков.

Основными инструментами, используемыми банком для привлечения ресурсов, являются:

1. Депозиты и остатки на счетах (расчетных, текущих и пр.) юридических лиц. Остатки средств на счетах юридических лиц — клиентов банка являются одним из основных источников формирования ресурсной базы банка.

Повышению устойчивости ресурсной базы банка (по объемам и срокам) должны способствовать:

• дальнейшее развитие бизнеса с действующими клиентами Банка юридическими лицами;

• открытие в банке счетов новыми клиентами — юридическими лицами, в т.ч. организациями и предприятиями — контрагентами и партнерами действующих клиентов банка — юридических лиц;

• аккумулирование финансовых потоков, связанных с реализацией программ и проектов, осуществляемых при участии клиентов банка — юридических лиц.

Работа с клиентами — юридическими лицами предусматривает отсутствие платы за остатки средств, находящиеся на расчетных и текущих счетах юридических лиц, кроме случаев установления в индивидуальном порядке платы за остатки средств на счетах и наличие платы за остатки средств на срочных депозитных счетах. Размер платы определяется исходя из условий привлечения средств (ставок), утверждаемых правлением банка.

2. Межбанковские депозиты, кредиты и остатки на счетах кредитных организаций.

Привлечение денежных средств путем заимствования на межбанковском рынке не оказывает существенного влияния на общую ресурсную базу банка. В тоже время роль данного источника привлечения ресурсов весьма велика, что связано с оперативностью привлечения средств на межбанковском рынке в случае резкой необходимости в ресурсах для выполнения обязательств перед клиентами и поддержания требуемого уровня ликвидности.

3. Собственные векселя банка.

Политика банка в области выпуска и размещения собственных векселей основывается, прежде всего, на работе с действующими клиентами банка — юридическими лицами.

Банк выпускает и продает собственные векселя:

— процентные и дисконтные.

Доходность по банковским векселям определяется, исходя из условий привлечения средств (ставок и комиссий), утверждаемых в Банке Председателем Правления.

Можно отметить, что депозитная политика является инструментом привлечения оптимального объема денежных ресурсов, которые в дальнейшем помогают банку развивать в других направлениях. Для решения существующих проблем при разработке депозитной политики коммерческому банку необходимо руководствоваться определенными критериями ее оптимизации.

Оптимизация депозитной политики банка—это сложная многофакторная задача, в основу решения которой, следует положить учет экономики страны в целом.

Очевидно, что эти интересы не всегда совпадают. Поэтому оптимальная депозитная политика предполагает прежде согласование их интересов.

Общие и специфические принципы являются основой формирования депозитной политики коммерческого банка (см. таблицу 1).

В соответствии с таблицей 1, следует, что депозитная политика выступает основным звеном банковской политики. Целью депозитной политики является привлечение по минимальной цене как можно большего объема денежных ресурсов. Исходя из этого, успешная ее реализация предполагает решение ряда задач в процессе ее образования:

— поддержание уровня банковской ликвидности;

— поддержка в процессе осуществления депозитных операций по получению банковской прибыли или формированию условий для получения прибыли в будущем;

— снабжение диверсификации субъектов депозитных операций и совмещение разных форм депозитов;

— осуществление гибкой процентной политики.

Принципы формирования эффективной депозитной _политики коммерческого банка_

Принцип научной обоснованности Должен базироваться на новейших достижениях науки и передового опыта, с учетом действия экономических законов в пределах конкретного банка с использованием научно обоснованных методик

Общие принципы Принцип целостности системы Депозитная политика выступает как подсистема политики коммерческого банка в целом. Она имеет первичный характер относительно политик в сфере активных операций

Принцип комплексного подхода Разработка теоретических основ, приоритетных направлений депозитной политики и оценка итогов доходности от размещения депозитов с точки зрения стратегии развития банка

Принцип оптимальности и эффективности Разработка эффективных и оптимальных для этого этапа развития банка тактических направлений и методов. Определяет цели и объемы привлеченных банковских ресурсов и эффективную их реализацию

Принцип единства элементов Все элементы депозитной политики рассматриваются не изолировано, а в тесной взаимосвязи и взаимозависимости

Принцип обеспечения оптимального уровня расходов Характеризует, ценовую политику банка, умение руководства банка адекватно реагировать на изменения рыночных цен на депозиты для регулирования прибыльности и снижения ожидаемых расходов. Процентные ставки ориентированы на рыночную конъюнктуру

Специфические принципы Принцип безопасности операций банка Характеризует систему защиты экономических интересов клиентов относительно сохранения банковской тайны по их счетам, а также поддержание оперативной ликвидности банка

Принцип обеспечения надежности От надежности банка зависит уровень риска клиента относительно возврата депозита и уплаты процентов. Качество и количество привлеченных средств отображает стабильность и надежность банка

На формирование ресурсной базы оказывает определенный ряд факторов, которые обуславливают объем и структуру ресурсов, нередко влияющие на результат деятельности коммерческого банка. Поэтому разработка эффективной депозитной политики, требует одновременного последствий учета воздействия множества факторов на инвестиционные мотивации вкладчиков-клиентов.

Комплексность всех факторов, влияющих на деятельность коммерческих банков при осуществлении пассивных операций можно классифицировать на внешние факторы и внутрибанковские (см. рисунок 2). [2].

Рис. 2. Классификация факторов, влияющих на формирование ресурсной базы

Факторы внешней среды отражают стабильность экономического развития страны и политическую стабильность. Внутрибанковские (внутренние) факторы включают в себя факторы, определяющие состояние банковской системы в целом, носящие индивидуальный характер для отдельного банка в целом.

Отличие внешних факторов от внутренних в том, что первые не зависят от самой работы коммерческого банка, и влияют на всю деятельность данной организации. Внутренние факторы представляют собой эффективность всей банковской системы.

Если внешние факторы оказывают влияние на всю деятельность коммерческого банка, то можно выделить определенные группы причин, воздействующих на формирование ресурсной базы: политические правовые, экономические. Степень значимости процесса привлечения ресурсов следует рассматривать в совокупности.

Политические факторы влияют на инвестиционный климат в стране, следовательно, на деятельность коммерческих банков по привлечению ресурсов. С другой стороны, проработанность правовой среды позволяет банку с относительным постоянным успехом строить договорные отношения с клиентами. Но наиболее значимым для процесса формирования ресурсной базы коммерческих банков являются макроэкономические факторы, поскольку именно под их влиянием складывается стратегия банковской деятельности. К таким факторам относятся уровень экономического развития (темп роста ВВП) страны, располагаемые доходы населения, уровень инфляции, стабильность национальной валюты, уровень развития фондового рынка. Помимо внешних факторов немаловажное влияние на ресурсный потенциал коммерческих банков играют факторы, порождаемые состоянием и уровнем развития банковского сектора страны — проработанность банковского законодательства, уровень конкурентной среды на рынке банковских услуг, функционирование системы страхования вкладов и др.

Факторы, влияющие на формирование ресурсной базы на уровне каждого банка, носят определенный характер и зависят непосредственно от его деятельности, поддаются регулированию со стороны коммерческого банка, являются изменчивыми и динамичными. Среди таких факторов наибольшее влияние на состояние ресурсной баз оказывают: финансово-экономические (состояние ликвидности, платежеспособности, репутация банка, состояние акционеров); организационные (уровень профессиональной подготовки сотрудников); немаловажное значение имеют технологические факторы, поскольку уровень их использования в обществе не только воздействует на банковский бизнес, но и существенно влияет на процесс привлечения и управления ресурсами (позволяет оперативно анализировать значительные информационные потоки и выбирать оптимальные решения).

Для снижения показателя оттока клиентов важное значение уделяется анализу факторов, составляющих качество обслуживания клиентов. К ним относятся:

1. Потребности (запросы) клиентов:

— надежность банка. Именно эта составляющая является приоритетной при выборе клиентом обслуживающего банка;

— комплексность обслуживания. Клиент получает возможность взаимодействовать по всему спектру банковского обслуживания;

— удобство финансового обслуживания. Предоставление широкого набора финансовых инструментов (кредитные карты, чеки, аккредитивы и т. д.);

— безопасность клиента. Эта составляющая обеспечивается комплексом технических средств, в том числе информационных технологий и их защиты, хорошо обученным персоналом, умеющим работать с конфиденциальной информацией;

— информационное обеспечение. Своевременное предоставление информации о новых услугах и продуктах банка.

— внешнее оформление банка;

— наличие элементов корпоративной культуры (внешний вид сотрудников, миссия банка, Корпоративный кодекс и т. д.);

— оценки аудиторов и консалтинговых фирм по деятельности банка;

На основании вышеизложенного руководству банка в определенный срок предоставляется сводная отчетность по различным аспектам работы банка с потенциальными и фактическими клиентами, после чего разрабатываются дальнейшие направления деятельности всего клиентского блока банка.

При оценке ресурсной базы важную роль имеет оценка влияния депозитной политики банка на уровень ликвидности и рентабельности.

Ликвидность коммерческих банков является гарантией выполнения их обязательств перед клиентами и вкладчиками, а также залогом надежности и стабильности банковской системы страны. Поэтому государство в лице Банка России ведет постоянный контроль за ликвидностью коммерческих банков через выполнение ими обязательных экономических нормативов.

Показатели эффективности ресурсной базы являются необходимым условием при разработке депозитной политики. Для оценки ресурсной базы используются нормативы Банка России и различные методы анализа, наиболее популярным из которых является метод финансовых коэффициентов, позволяющий формализовать процесс оценки.

Таким образом, при разработке депозитной политики коммерческим банкам следует руководствоваться определенными критериями ее оптимизации, среди которых можно предложить следующие:

• улучшить взаимосвязь депозитных, кредитных и прочих операций банка для поддержания его стабильности, надежности и финансовой устойчивости;

• проводить меры по минимизации негативного влияния непредвиденного изъятия населением срочных вкладов;

• провести сегментирование депозитного портфеля (по клиентам);

• найти дифференцированный подход к различным группам клиентов;

• предвидеть будущие потребности клиентов и предлагать новаторские решения, т.е. позиционироваться как долгосрочный и надежный партнер клиента;

• публично раскрывать финансовую отчетность банка;

• активизировать корректную рекламную деятельность банка;

• разрабатывать новые конкурентоспособные банковские продукты.

Список использованных источников:

1. Белозеров С.А. Банковское дело: Учебник / С.А. Белозеров, О.В. Мотовилов. — М.: Проспект, 2015.

2. Геворкян А.А. Анализ и оценка факторов, влияющих на деятельность российских коммерческих банков по формированию ресурсной базы// УЭКС. 2015. №73 (1).

3. Исаков Н.Г., Никонец О.Е. Депозитарная политика современных коммерческих банков: проблемы, инструменты, перспективы // Научно-методический электронный журнал Концепт. 2018. № 7.

4. Ермошкина Е.К., Филиппова О.А., Стечкин Р.А., Тимербаева Э.Ф. Анализ баланса современного коммерческого банка // Аллея науки. 2018. № 11.

5. Куликов Н.И. Банковские ресурсы, их формирование и эффективное использование монография / Н. И. Куликов, Н. П. Назарчук. — Тамбов: Изд-во ФГБОУ ВПО «ТГТУ», 2015. №7.

6. Банковское дело: учебник / О.И. Лаврушин, Н.И. Валенцева [и др.]; Под ред. О.И. Лаврушина. — 12-е изд., стер. — М.: КНОРУС, 2016.

7. Молчанова Л.А. Депозитная политика коммерческого банка и инструменты ее реализации // Вестник Белгородского университета кооперации, экономики и права. 2016. № 3.

8. Рыков С.В. Депозиты финансово-кредитной организации как инструмент по привлечению средств составляющих пассивы банка // Актуальные направления научных исследований XXI века: теория и практика. 2016. № 6.

9. Сафронова Ю.Г., Тарханова Е.А. Система страхования вкладов и ее влияние на доверие населения коммерческим банкам в России / Сафронова Ю. Г., Тарханова Е. А. — Казань: Бук, 2016.

10. Ткач Н.Д. Депозитные операции коммерческого банка//Вестник Национального института бизнеса. 2016. № 24.

11. Банки и их депозиты. URL: http://www.IZV.info/economic/news 40145#2

12. Гасанов О.С. Депозитные операции российских банков: состояние и направления совершенствования [Электронный ресурс] : монография / О.С. Гасанов. — Электрон. текстовые данные. — Саратов : Вузовское образование, 2019. — 77 c. — 978-5-4487-0444-4. — Режим доступа: http://www.iprbookshop.ru/78607.html — ЭБС «IPRbooks»

ПРОБЛЕМЫ ОТВЕТСТВЕННОСТИ ЗА НАРУШЕНИЯ В СФЕРЕ СОЦИАЛЬНОГО ОБЕСПЕЧЕНИЯ В РОССИЙСКОЙ ФЕДЕРАЦИИ

АННОТАЦИЯ: В сфере социального обеспечения нередко встречаются нарушения. Однако привлечение к ответственности за допущенные нарушения вызывает определенные сложности, в связи с тем, что этот вопрос полностью не урегулирован.

1 Ульянова Вероника — студентка ФГБОУ ВО РОССИЙСКИЙ ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ им. Г.В. ПЛЕХАНОВА Московский промышленно-экономический колледж. Научный руководитель Большакова Татьяна Аркадьевна

Источник https://otherreferats.allbest.ru/bank/00094798_0.html

Источник https://spravochnick.ru/bankovskoe_delo/depozitnye_operacii_i_ih_vidy/rol_depozitnyh_operaciy/

Источник https://cyberleninka.ru/article/n/depozitnaya-politika-formirovaniya-resursnoy-bazy-kommercheskogo-banka