Может ли банк вернуть валютный вклад частями или в рублях? Разъяснение Нацбанка

На фоне напряженной ситуации на валютном рынке белорусские банки вводят ограничения на выдачу валюты со счетов. Логично, что многие вкладчики стали выказывать опасения: смогут ли они вернуть свои вклады в полном объеме и в той валюте, в которой их открывали, когда подойдет к концу срок действия депозита. Office Life поинтересовался у Нацбанка, как банки должны возвращать вклады и могут ли вместо долларов выдать рубли.

— В условиях негативного влияния внешних факторов на рынок иностранной валюты со стороны вкладчиков наблюдается повышенный спрос на возврат банковских вкладов (депозитов) в наличной иностранной валюте, — констатируют в Нацбанке.

Там отмечают, что сейчас при наступлении срока возврата вклада банки используют все возможности для исполнения своих обязательств.

Вот какие варианты сейчас могут предложить вкладчику, если он хочет забрать свой валютный вклад:

- перечислить сумму вклада на текущий (расчетный) банковский счет в иностранной валюте;

- перечислить без взимания комиссии белорусские рубли по договорному курсу в оплату товаров (работ, услуг), а также в счет исполнения обязательств перед банком за счет денежных средств, размещенных во вклад;

- разместить денежные средства в отзывные банковские вклады (депозиты) на приемлемых условиях до момента возможности исполнения банком обязательств в наличной валюте в полном объеме;

- осуществить выдачу вклада в белорусских рублях по договорному курсу.

При этом, как отмечает регулятор, договором об использовании карточки (если вклад будет переведен на карт-счет. — Прим. ред.) может быть предусмотрено ограничение перечня операций и сумм (количества операций).

— Установление таких ограничений (лимитов) ни в коей мере не означает отказ банков от исполнения обязательств.

В Нацбанке отметили, что исполнение обязательств перед вкладчиками является приоритетом деятельности любого банка. Однако, как именно действовать в сложившейся ситуации, каждый банк для себя решает самостоятельно.

— При исполнении обязательств перед вкладчиками с учетом требований законодательства банки самостоятельно принимают решения относительно порядка снятия наличной иностранной валюты с банковских вкладов (депозитов) и текущих (расчетных) банковских счетов, в том числе с использованием банковских платежных карточек, — подчеркивает регулятор.

Что делать, если варианты не устраивают и хочется забрать вклад только в валюте и сразу?

— Вопросы, возникающие из конкретных заключенных банками договоров, подлежат разрешению индивидуально в каждом банке исходя из принятой политики и имеющейся наличной иностранной валюты для исполнения своих обязательств, — уверены в Нацбанке.

При этом главный банк страны считает, что у банков есть возможность урегулировать возникающие вопросы с удовлетворением запросов клиентов и дополнительного регулирования не требуется. А вот обращение в Агентство по гарантированному возмещению вкладов (оно, например, выплачивало деньги вкладчикам, когда обанкротился Дельта Банк) в этой ситуации не поможет.

— Обязательства по возмещению банковских вкладов (депозитов) у Агентства по гарантированному возмещению возникают только в случае принятия Национальным банком решения об отзыве у конкретного банка специального разрешения (лицензии) на осуществление банковской деятельности. Сложившаяся ситуация не является случаем возникновения такого обязательства у агентства, — разъяснили в Нацбанке.

Что сейчас происходит на рынке депозитов?

— В условиях продолжающегося негативного влияния внешних факторов на депозитный рынок в настоящее время наблюдается сокращение остатков вкладов населения в иностранной валюте, — характеризует главный банк страны положение рынке на депозитов на данный момент.

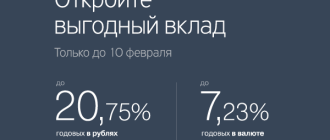

Чтобы привлечь вкладчиков, в последний месяц банки уже несколько раз увеличивали ставки по вкладам и в рублях, и в валюте.

— В целом предварительные данные позволяют говорить о положительном влиянии увеличения банками уровня процентных ставок на динамику валютных вкладов. При этом нужно учитывать, что в настоящее время как банкам, так и гражданам необходимо некоторое время для адаптации к текущим условиям. Поэтому более точные данные по данному вопросу можно будет озвучить по итогам месяца.

БрестСИТИ. Новости

Закончился вклад более чем на $30 тысяч. В банке всю сумму валютой отдать не смогли

Перебои с наличной валютой в белорусских банках привели к довольно жестким лимитам на ее выдачу. При этом ограничения коснулись не только карт-счетов, но и валютных вкладов. С подобной ситуацией столкнулся наш читатель Андрей в Paritetbank.

О том, как он попытался снять валютный вклад, что ему ответил банк и как оценивают ситуацию в Нацбанке, читайте в материале Myfin.

У Андрея был открыт валютный вклад в Paritetbank, срок действия которого истекал 14 марта этого года. Вклад был открыт на довольно крупную сумму в евро и долларах (более $30 тыс. в эквиваленте). Как рассказывает Андрей, за несколько дней до истечения срока вклада он делал запрос в банк и предупреждал, что планирует снять деньги (в том числе письменно).

Однако 14 марта, в день истечения срока вклада, в банке отказались выдать всю сумму валютного вклада. Сотрудники сослались на решение банка от 12 марта об установлении лимитов. С расчётных банковских счетов и депозитов банк установил лимит на максимальное снятие наличной валюты в размере до $3000 или 3000 евро в течение 30 календарных дней. В качестве альтернативы банк предлагает либо безналичное перечисление оставшихся средств в валюте (сверх лимита) на ваши валютные счета в других банках, либо выдачу наличными в белорусских рублях по текущему курсу, либо перечисление средств на безотзывной депозит сроком на 45 дней.

Андрей отмечает, что это все его сбережения за последние 35 лет.

«И вот мои деньги, которые я 35 лет зарабатывал и копил, бесплатно и беспроцентно принудительно помещены банком на текущий счет, где будут находиться сроком около 2 лет, банк будет выдавать мне их по копейкам».

Банк законодательство не нарушал

Мы обратились в Paritetbank с просьбой прокомментировать эту ситуацию и дать оценку событий в целом для других вкладчиков банка. Список наших вопросов был следующий:

2. Означает ли это, что банк не готов исполнить обязательства перед вкладчиком в валюте вклада в полном объеме (свыше $3000 в эквиваленте)?

Ниже приводим ответ банка полностью без правок.

Банк не вправе комментировать свои отношения с конкретными вкладчиками ввиду наличия законодательных запретов (нарушение банковской тайны клиента, законодательства в сфере защиты персональных данных).

Вместе с тем, считаем необходимым отметить, что Банк исполняет свои обязательства перед вкладчиками по возврату вкладов в полном объеме в соответствии с требованиями законодательства Республики Беларусь (в том числе с поименованными Вами статьями 184,186 Банковского кодекса Республики Беларусь) и действующими условиями заключенных договоров срочного банковского вклада (депозита).

В соответствии с Общими положениями обслуживания вкладов (депозитов) физических лиц в ОАО «Паритетбанк» возврат вкладов (депозитов), размещенных в Банке в долларах США или в евро, а также выплата процентов по таким вкладам (депозитам), осуществляется путем перечисления суммы вклада (депозита) в валюте вклада (депозита) в безналичном порядке на текущий (расчетный) банковский счет вкладчика, открытый в Банке, или в ином банке Республике Беларусь, по факту получения инструкций Вкладчика при его обращении в Банк за возвратом вклада.

После чего вкладчик вправе распорядиться собственными денежными средствами, поступившими на текущий (расчетный) банковский счет в полном объеме, по своему усмотрению.

В качестве дополнительной опции условиями договоров срочного банковского вклада (депозита) предусмотрена возможность возврата вклада (депозита) наличными денежными средствами в белорусских рублях по курсу покупки соответствующей безналичной иностранной валюты за наличные белорусские рубли, установленному Банком на дату совершения операции.

Дополнительно сообщаем, что в связи с повышенным спросом на снятие наличной иностранной валюты Банком 12.03.2022 обнародована информация об установлении с 14.03.2022 временных лимитов на операции по текущим (расчетным) счетам в иностранной валюте. В частности, в соответствии с условиями заключенных и (или) заключаемых клиентских договоров установлен лимит на выдачу наличной иностранной валюты в сумме до 3 000 долларов/3 000 евро не чаще одного раза в течение 30 календарных дней при условии предварительного заказа наличных денежных средств на основании заявки, поданной в Банк за 10 рабочих дней.

В соответствии со статьей 2 Гражданского кодекса Республики Беларусь граждане вправе осуществлять защиту гражданских прав в суде и иными способами, предусмотренными законодательством, а также самозащиту гражданских прав с соблюдением пределов, определенных в соответствии с гражданско-правовыми нормами. В данной связи любой клиент Банка, который считает, что его права нарушены, вправе обратиться за их судебной защитой.

Нацбанк нарушений не нашел

В Национальном Банке Беларуси установление банками лимитов на выдачу наличной валюты в том числе по валютным вкладам не считают нарушением обязательств перед клиентами.

«Установление банками ограничений (лимитов) не означает отказ банков от исполнения обязательств. При исполнении обязательств перед вкладчиками с учетом требований законодательства банки самостоятельно принимают решения относительно порядка снятия наличной иностранной валюты с банковских вкладов (депозитов) и текущих (расчетных) банковских счетов», – пояснили в Нацбанке.

Что в итоге?

Подобные ситуации все чаще происходят с валютными вкладами: у банков наблюдается недостаток наличной валюты, что приводит к невозможности выдать вклад наличной валютой, особенно если речь идет о крупных суммах. Вкладчикам остается либо снимать вклад частями, надеясь, что валюты хватит, либо получить сбережения в белорусских рублях, либо продолжать держать средства в валюте в безналичной форме на счете банка.

При этом регулятор не видит в таких случаях нарушений прав вкладчиков, а значит, не возникает поводов для обращения за компенсацией в «Агентство по гарантированному возмещению вкладов». Это было бы возможно, если бы Нацбанк отзывал лицензию у таких банков, что в текущей ситуации маловероятно.

Источник информации: : Владимир Лужнёв, Myfin.by

22.03.2022.

Больше интересного — у нас в Telegram https://t.me/brestcity

Наш канал в Viber и Telegram. Присоединяйтесь!

Есть о чем рассказать? Пишите в наш Telegram-бот. Это анонимно и быстро

Нацбанк – об изменении законов по вопросам гарантированного возмещения банковских вкладов

Нацбанк – об изменении законов по вопросам гарантированного возмещения банковских вкладов

13 ноября 2021 г. опубликован Закон Республики Беларусь от 11 ноября 2021 г. № 128-З «Об изменении законов по вопросам гарантированного возмещения банковских вкладов (депозитов)» (далее – Закон). Нормы Закона, касающиеся корректировки Закона Республики Беларусь «О гарантированном возмещении банковских вкладов (депозитов) физических лиц» и отдельных норм Банковского кодекса Республики Беларусь, вступят в силу с 1 апреля 2022 г.

Закон направлен на совершенствование системы гарантированного возмещения денежных средств, размещенных физическими лицами на счетах и (или) во вклады (депозиты) в банках (далее – вклады), по следующим направлениям:

- усиление правовой защиты физических лиц, включая индивидуальных предпринимателей, улучшение качества их обслуживания;

- обеспечение стабильного финансирования резерва Агентства по гарантированному возмещению банковских вкладов (депозитов) физических лиц (далее – Агентство), расширение возможностей для его сохранения и пополнения;

- повышение эффективности функционирования системы гарантированного возмещения вкладов с учетом практики применения действующего законодательства и международного опыта.

Среди изменений, предусмотренных Законом, – введение гарантированного возмещения вкладов, размещенных индивидуальными предпринимателями.

Индивидуальные предприниматели являются субъектами систем гарантированного возмещения (страхования) вкладов в большинстве зарубежных стран, в том числе во всех государствах – участниках ЕАЭС. При этом размер возмещения для них ограничивается. В принятом в Республике Беларусь Законе применены аналогичные подходы: для индивидуальных предпринимателей установлена максимальная сумма возмещения. Она составляет 100 000 белорусских рублей в одном банке, что превышает максимальные размеры возмещения, которые определены для вкладчиков в других государствах – участниках ЕАЭС. Соответственно, в случае размещения денежных средств индивидуальным предпринимателем в разных банках уровень его защиты дополнительно увеличивается.

Для физических лиц, размещающих денежные средства во вклады не в качестве индивидуальных предпринимателей, по-прежнему сохраняется действующий подход – гарантированное возмещение соответствующих денежных средств в полном объеме. Кроме того, в соответствии с Законом:

- срок выплаты возмещения вкладов сокращается с одного месяца до 7 дней с даты подачи заявления о выплате возмещения (при необходимости дополнительного изучения информации сохраняется срок до одного месяца);

- для обеспечения оперативной выплаты возмещения на банки возлагается обязанность вести ежедневный учет своих обязательств перед физическими лицами и встречных требований;

- увеличивается с 2 до 5 лет период для обращения за возмещением вклада;

- физическим лицам предоставляется возможность выбора выплаты возмещения наличными денежными средствами или в безналичном порядке, выплата возмещения индивидуальным предпринимателям будет осуществляться только в безналичном порядке.

Для всех субъектов системы гарантированного возмещения вкладов общим является правило о выплате возмещения в безналичном порядке без взимания банками вознаграждения (платы) за осуществление банковских операций.

В Законе также закреплены нормы, касающиеся перехода к системе дифференцированных взносов банков в резерв Агентства. Их практическая реализация имеет важное значение для системы гарантированного возмещения вкладов.

В настоящее время для расчета календарных взносов в резерв Агентства применяется общая (единая) для всех банков базовая ставка (начиная с 2015 г. базовая пониженная ставка 0,15 процента). В результате банки, проводящие более рискованную политику, несут ту же финансовую нагрузку, что и банки, придерживающиеся консервативной политики управления рисками.

В международной практике более справедливым признается применение ставки календарных взносов, зависящей от риска (дифференцированной ставки), которая мотивирует банки оптимизировать свои профили риска.

Закон предусматривает двухуровневую систему установления ставки взносов банков в резерв Агентства, которая включает базовую ставку и дополнительную (дифференцированную) ставку.

Величина дополнительной ставки будет зависеть от уровня рисков, принимаемых конкретным банком в ходе осуществления своей деятельности. Для оценки рисков планируется использовать систему показателей, которая позволит банкам самим управлять размером будущих взносов (своими расходами) через корректировку поведения на рынке.

Действие Закона не распространяется на отношения по уплате календарных взносов в резерв Агентства за расчетный период (календарный квартал), в котором Закон вступит в силу. Таким образом, за II квартал 2022 г. уплата взносов будет осуществляться банками по старой системе.

Еще одним нововведением, касающимся формирования резерва Агентства, является возможность приостановления применения базовых ставок. В частности, они не будут применяться, если размер резерва Агентства составит 10 и более процентов от общей суммы привлеченных банками вкладов физических лиц.

Если же размер резерва Агентства снизится, то применение базовой ставки возобновится. Схожий подход характерен для системы страхования вкладов в Российской Федерации.

Для защиты резерва Агентства от обесценения расширяются возможности для инвестирования временно свободных средств. Кроме финансовых инструментов Национального банка и Министерства финансов, средства резерва смогут также размещаться в ценные бумаги ОАО «Банк развития Республики Беларусь».

Как и ранее, конкретные объекты для инвестирования временно свободных средств резерва Агентства, предельный размер, порядок и условия их инвестирования утверждает Наблюдательный совет Агентства. Инвестирование всегда осуществляется на принципах возвратности, прибыльности и ликвидности объектов, в отношении которых Агентство осуществляет инвестиции.

Ценные бумаги ОАО «Банк развития Республики Беларусь» относятся к высоконадежным инструментам инвестирования, включены в ломбардный список ценных бумаг, принимаемых Национальным банком в качестве обеспечения ломбардных и других кредитов, наравне с государственными ценными бумагами и облигациями Национального банка. Помимо этого, законодательством закреплен механизм субсидиарной ответственности Республики Беларусь по ценным бумагам ОАО «Банк развития Республики Беларусь».

Как показала практика, в ряде случаев банки, планирующие завершение своей деятельности, не могут исполнить обязательства перед вкладчиками – физическими лицами, которые не обращаются за незначительными суммами вкладов, что делает невозможным завершение процесса ликвидации.

Для урегулирования данной ситуации в Законе предусмотрена статья, в соответствии с которой:

- обязательства банка перед такими вкладчиками будут считаться погашенными, если банк перечислит Агентству денежные средства в сумме, необходимой для выплаты возмещения вкладов;

- если вкладчик не обратится за возмещением в банк-поверенный или Агентство, то по истечении 5 лет соответствующие обязательства прекращаются, а оставшиеся средства направляются в республиканский бюджет.

Законом также задействуется аналитический потенциал Агентства и расширяются его полномочия по широкому спектру вопросов, включая:

Источник https://onlinebrest.by/novosti/mozhet-li-bank-vernut-valyutnyy-vklad-chastyami-ili-v-rublyah-razyasnenie-nacbanka.html

Источник https://brestcity.com/blog/zakonchilsya-vklad

Источник https://pravo.by/novosti/analitika/2021/november/67264/