Как выбрать вклад, чтобы получить больше прибыли и меньше проблем

С некоторых вкладов вы можете в любое время вывести часть суммы. Чаще речь идёт о бессрочных вариантах.

По валюте

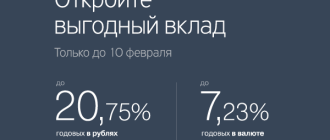

Вклады, как и кредиты, бывают в рублях и в иностранной валюте. И, как и в случае с займами, ставки на валютные варианты ниже.

Банки зарабатывают на том, что берут деньги у населения под низкий процент и дают ему же в кредит под высокий. Сейчас валютные ипотеки и займы берут неохотно, поэтому и условия по таким вкладам предлагают не самые привлекательные.

На что ещё обратить внимание

Вклады до 1,4 миллиона рублей страхуются Федеральный закон «О страховании вкладов физических лиц в банках Российской Федерации» государством. Поэтому, если вы накопили больше, есть смысл разделить сбережения на порции, чтобы они не превышали страхового максимума, и отнести их в разные банки. Перечень банков, вклады в которых защищены, опубликован на сайте Агентства по страхованию вкладов.

Стоит также исключить ситуацию попадания в число «серых» вкладчиков. В этом случае банк берёт у вас деньги, но они не учитываются на его балансе и, соответственно, не страхуются АСВ. Поэтому требуйте у финансового учреждения документ о том, что вы внесли деньги.

И, конечно, не доверяйте средства банкам, о которых слышите впервые. Проверяйте лицензию, историю, основные финансовые показатели. Насторожить должны и подозрительно высокие проценты по вкладам: возможно, банк установил их, потому что не собирается возвращать деньги.

Почему стоит рассмотреть накопительный счёт

Сейчас банки предлагают открыть накопительный счёт, который по своим функциям во многом дублирует бессрочный вклад, только предлагает более гибкие условия. Вы можете вносить и снимать деньги, когда захочется. На минимальный остаток ежемесячно будут капать проценты, которые добавляются к общей сумме. Следовательно, капитализация присутствует. Проценты также бывают весьма привлекательными даже по сравнению со срочным вкладом.

Так что рассмотрите накопительный счёт в качестве альтернативы бессрочному вкладу.

Как выгодно положить деньги под проценты

Исходя из указанных критериев, подберём подходящий вклад под каждую ситуацию.

Ситуация 1

Дано: студент Вася заканчивает пятый курс через четыре месяца. После защиты диплома он подумывает жить в другом городе. Недавно он выиграл грант, которого хватит для переезда, но предусмотрительный Вася хочет подкопить ещё.

У Васи есть чёткий срок, к которому ему понадобятся средства, и деньги он собирается приумножать, а не тратить. Поэтому лучше всего ему подойдёт срочный вклад на три месяца с возможностью пополнения и капитализацией процентов.

Стоит рассмотреть и вариант без пополнения, так как проценты по нему могут быть выше. Дополнительные доходы при этом Вася будет переводить на бессрочный вклад или накопительный счёт, чтобы эта сумма тоже росла, хоть и медленнее.

Ситуация 2

Дано: Анна продала квартиру и сразу задумалась о покупке новой. Она не хочет, чтобы деньги лежали просто так. Но они могут понадобиться ей в любой момент, как только появится хороший вариант.

Анне подойдёт бессрочный вклад, а лучше — накопительный счёт. И деньги растут, и снять их можно в любое время. При срочном вкладе проценты выше, но она рискует потерять доход, если средства понадобятся до истечения договора.

Ситуация 3

Дано: Пётр устал от работы и продал дорогостоящий бизнес. Теперь он хочет немного отдохнуть. Других источников дохода у него нет, поэтому он намерен жить на проценты.

Если Пётр сумел сколотить крутой бизнес, но так и не научился инвестировать, ему остаётся только срочный вклад на длительный период с ежемесячной выплатой процентов. Но разумно при этом часть денег оставить на бессрочном вкладе или накопительном счёте, чтобы можно было ими распоряжаться, когда процентов будет не хватать.

Оптимальный вариант — разделить имеющуюся сумму на порции по 1,2 миллиона и положить в разные банки на разное время: одну или больше частей на три месяца, одну или больше — на полгода, остальное вложить долгосрочно. Когда через три месяца ему захочется купить что-то дорогое, у него будет на руках нужная сумма. А если он не вытерпит и снимет деньги раньше, то потеряет проценты только с 1,2 миллиона. Остальные средства продолжат лежать на счету с полноценным начислением дохода.

Ваша ситуация

Если вы намерены копить и точно знаете, к какому сроку понадобятся деньги, ваш выбор — вклад с капитализацией процентов. Что касается пополнения, нужно смотреть на условия банка. Иногда выгоднее открыть вклад без пополнения, а новые доходы копить отдельно. При этом снимать деньги досрочно крайне невыгодно: доход будет минимальным. Ниже, чем на бессрочном вкладе.

Если вы точно не знаете, что будете делать с деньгами и как срочно они вам понадобятся, рассмотрите вариант бессрочных вкладов и накопительных счетов. Процент ниже, чем по срочному вкладу, но таким он и останется, что бы вы ни делали с деньгами.

Как открыть лучший вклад в банке с самой высокой ставкой

Банки привлекают деньги граждан во вклады, и белорусы по-прежнему отзываются на эти предложения. Разбираемся, куда лучше положить деньги под проценты в Беларуси и есть ли в этом случае «подводные камни».

Судя по статистике Нацбанка, во втором квартале 2022 года белорусы увеличили общую сумму рублевых вкладов на 8%, до Br5,8 млрд. Тогда как вклады в иностранной валюте выросли всего на 2%, до $3,8 млрд.

Несмотря на разницу в темпах, вкладов в инвалюте больше – 62% от общего числа.

А самыми популярными являются безотзывные вклады – их суммарная доля в рублях и инвалюте составляет 77% (Br12 млрд в пересчете).

Разница в словах и процентах

Деление вкладов на безотзывные и отзывные было узаконено в Беларуси в 2015 году, когда был издан декрет №7. Эти вклады называют еще «невозвратными» и «возвратными».

По условиям безотзывного вклада, гражданин не может снять деньги раньше времени. К примеру, если он открыл вклад сроком на 12 месяцев, то может забрать его из банка не раньше, чем через год.

Взамен банк выплатит владельцу невозвратного вклада более высокие проценты, чем по условиям возвратного вклада.

Сам размер процента по вкладу зависит от того, на какое время он открыт. Чем больше срок – тем выше будет ставка, поэтому она и называется переменной. Это правило действует и для отзывных, и для безотзывных вкладов.

Еще одно общее правило: ставка по рублевому вкладу будет выше, чем у вклада в иностранной валюте, причем в несколько раз.

«Мы сидим, а денежки идут»

Предположим, у вас есть Br3 тыс. и $1 тыс. личных сбережений, которые вы не хотите хранить ни дома, ни в банковском сейфе.

Какой вклад лучшего всего открыть?

«Где народ, там и правда», – говорит пословица, и она не врет. Сбережения и в рублях, и в валюте выгоднее всего держать сегодня в виде безотзывного вклада.

Это подтверждает не только общая статистика, но и частные условия по вкладам в банках.

Например, в крупнейшем банке страны, Беларусбанке, самая большая годовая ставка по безотзывному вкладу на самый длинный период времени (три года) в национальной валюте составляет 18,1%, а в иностранной – 7%.

Этот вклад называется «Беларусбанк-онл@йн» (безотзывный) (36 месяцев)». В результате со вклада в Br3 тыс. вы ориентировочно получите через три года вместе с процентами Br5142,61, а со вклада в $1 тыс. – $1232,98, то есть Br2142,61 и $232,98 прибыли.

В других банках, которые входят в число значимых банков страны, условия по процентам в части безотзывных вкладов чуть скромнее.

Так, в «Белагропромбанке» лучший безотзывный рублевый вклад имеет ставку 17,9%, валютный – 6,9%. А в «Сбер Банке» – 16% и 5,5% соответственно.

Больше вклад – крупнее «навар»

По данным Нацбанка, средняя сумма вклада в расчете на одного вкладчика во всех валютах остается большей, опять же, в категории «безотзывные вклады».

На 1 июля она составляет Br13,6 тыс. в национальной валюте и $10,2 тыс. – в иностранной валюте.

Чем крупнее сумму вы готовы положить на вклад и чем дольше планируете ее там держать, тем больше сможете заработать на процентах. Фото: Alexander Grey / Unsplash

Конечно, если вы разместите под проценты в безотзывные вклады сроком на три года в Беларусбанке не Br3 тыс. и $1 тыс., а Br13,6 тыс. и $10,2 тыс., как пресловутый «средний» вкладчик, то заработаете на этом гораздо больше. А именно Br23 313,04 и $12575,84 – таковы будут общие суммы вместе с процентами.

Когда со вклада нужно платить налог

Еще раз подчеркнем: безотзывные вклады выгодны только на длительный срок размещения. В противном случае процентная ставка по ним будет весьма скромной.

Например, безотзывный рублевый вклад в «Приорбанке» сроком на 13-18 месяцев даст возможность получать только 9% годовых. Тогда как годовая инфляция в Беларуси в июле составила 18,1%, по данным Белстата.

Короткие вклады, в том числе безотзывные, невыгодны еще и по той причине, что они облагаются подоходным налогом в размере 13%.

Налог будет взиматься с рублевого вклада, если он хранится в банке меньше года, с валютного – если меньше двух лет, о чем сказано в декрете №7.

Подоходный налог уплачивается не со всего размера вклада, а с процентов, начисленных на основную сумму вклада, а также процентов, которые получены с каждой суммы дополнительного взноса.

Внимательно читайте договор

В погоне за лучшей процентной ставкой по безотзывному вкладу нельзя упустить другие детали – «неважных» мелочей здесь нет.

Прежде всего, клиенту нужно разобраться, как банк начисляет проценты по вкладу и можно ли его пополнять.

Чтобы не столкнуться с неприятными сюрпризами, не поленитесь изучить договор и уточнить все нюансы. Фото: RODNAE Productions / Pexels

Вкладчику также важно понять, когда именно начнет действовать переменная, то есть повышенная ставка по вкладу.

Дело в том, что в некоторых банках для невозвратных вкладов первые 3–6 месяцев действует фиксированная ставка, и только потом вклад «получает» переменную ставку, которая будет постепенно расти.

Множество проблем может создать и невнимательность гражданина к вопросу о пролонгации вклада.

Если по условиям договора безотзывный вклад, который оформлен, например, на 24 месяца, продлевается автоматически, то вы должны явиться в банк ровно через два года , чтобы забрать деньги или переоформить вклад.

Если этого не сделать, банк автоматически пролонгирует договор, опять же, на 24 месяца. И поскольку это будет все тот же невозвратный вклад, деньги вам не отдадут раньше срока.

Как вернуть безотзывный вклад досрочно

В декрете №7 четко указано, что безотзывный вклад может быть возвращен досрочно только с согласия вкладополучателя, то есть банка.

То же самое говорит Нацбанк, отмечая, что он «не вправе вмешиваться в договорные отношения банков и их клиентов».

Согласие на то, чтобы вернуть безотзывный вклад раньше срока, банки дают лишь в исключительных случаях.

Забрать безотзывный вклад тогда, когда захочется, не выйдет: банки редко соглашаются вернуть деньги досрочно. Фото: Towfiqu barbhuiya / Unsplash

К примеру, такое согласие будет дано в случае смерти вкладчика или его близкого родственника, отъезда за границу, потери работы, получения травмы на производстве, где трудится вкладчик, или разрушения его дома в случае стихийного бедствия, в том числе пожара.

Банки также могут вернуть невозвратный вклад досрочно, если у вкладчика есть долги перед кредиторами или у него возникла необходимость в срочном лечении.

Ну и главный момент насчет досрочного возврата безотзывного вклада: проценты по нему будут пересчитаны по пониженной ставке.

Как банки завлекают клиентов во вклады при падающих ставках

Немногие банки сейчас предлагают доходность вкладов выше 7% годовых. Средняя максимальная ставка вкладов в банках топ-10 по размеру депозитов физлиц во второй декаде июля составила 6,33% годовых, в июне опускалась до 6,05%. Такой доходностью вкладов привлечь клиента непросто, признают банкиры. Некоторые банки уже думают об альтернативах – растет количество предложений карт с процентами на остаток, а доходность накопительных счетов у некоторых банков сопоставима с доходностью депозитов, отмечает главный аналитик Сбербанка Михаил Матовников.

Однако для большинства вклад все еще остается основным способом вложения средств, и банки придумывают уловки, чтобы их депозиты казались более выгодными.

Вверх по лестнице, ведущей вниз

Одна из самых популярных уловок – вклады с «лестничным» начислением процентов: срок вклада разбивается на периоды, в каждый из которых своя ставка. Итоговая доходность такого вклада – среднее от этих ставок, но банки упирают в рекламе на максимальную. «Это один из самых популярных и эффективных способов привлечения: многие видят высокую ставку в рекламе и не исследуют условия дальше», – отмечает гендиректор Frank RG Юрий Грибанов. «Лестничные» проценты – это маркетинговый инструмент, который нужен, чтобы указывать в рекламе максимальную ставку, объясняет руководитель дирекции розничного бизнеса Росевробанка Дмитрий Фалалеев: «При этом фактическая ставка за весь срок может быть среднерыночной или ниже».

Итоговая доходность вклада «Растущий процент» от «Восточного» близка к ставке классического вклада «Восточный»: 6,6–6,8% против 6,55–6,75% годовых при одинаковом сроке и без капитализации процентов. С капитализацией доходность «Восточного» будет даже выше «лестничного» вклада – 6,75–6,96% годовых.

Популярны «лестничные» ставки среди сезонных вкладов. Сейчас такой депозит предлагает в том числе Промсвязьбанк – «Растущий доход» с четырьмя процентными периодами и средней ставкой 6,6% годовых на 360 дней (максимальная – 8%). Средняя доходность «лестничных» вкладов «МТС банка» «В игре!» и «Наше лето» от «Уралсиба» – 6,5% годовых, одного из периодов – 8%.

Не сезон

Банки особенно любят сезонные депозиты с лестницей из процентов из-за того, что внешне доходность таких вкладов кажется значительно больше, чем в основной линейке, а, по идее, это как раз и отличает стандартный вклад от сезонного, говорит гендиректор аналитического агентства «Бизнесдром» Павел Самиев. «На деле не всегда сезонный вклад значительно выгоднее вклада стандартной линейки», – объясняет Грибанов.

Например, средняя доходность вклада «Чемпион» Московского кредитного банка (МКБ) с «лестничными» процентами – 6,5% годовых (срок – 300 дней). Столько же принесет стандартный годовой вклад МКБ «Максимальный доход».

Чаще всего сезонные вклады краткосрочны и являются инструментом маркетинга банка, добавляет Самиев. ВТБ, чтобы привлечь клиентов, периодически предлагает сезонные депозиты, рассказывает его старший вице-президент Юлия Деменюк. Например, до 31 августа в отделениях ВТБ действует промовклад «Максимальный» со ставкой 6,4% годовых на 120 дней (сумма – от 50 000 руб.). Под такую же ставку в интернет-банке ВТБ можно открыть стандартный депозит «Выгодный» сроком на 3–5 месяцев (от 30 000 руб.). Ставка по нему в отделении на 0,4 п. п. ниже. Тем не менее за три недели с начала приема вклада 5 июля клиенты открыли на 4,5 млрд руб. «Максимальных» вкладов, поделилась Деменюк.

Вклад для долгожителей

«В условиях неопределенности неинтересными становятся также длинные вклады на несколько лет: клиенты боятся отдавать деньги в банк так надолго, ожидая, что ставки могут вырасти», – говорит Матовников. Иногда банки решают эту проблему, выплачивая проценты по вкладам на несколько лет в оговоренных промежутках в течение срока действия депозита. Их можно оставлять на вкладе (капитализировать) или снимать и свободно пользоваться. Как правило, проценты по длинным вкладам в таком случае меньше, чем по коротким. Например, такая система действует у ВТБ с вкладом «Выгодный». Положить деньги на срок до 5 месяцев можно под 6,4% годовых, а на 36–61 месяц – под 5,5% годовых. Однако, если капитализировать проценты на длинном депозите, ставка по нему достигнет 5,97% годовых.

Но часто банки используют противоположный прием: они предлагают лучшие условия именно по длинным депозитам, но выплачивают проценты по ним в конце срока действия вклада. Все равно вкладчики чаще всего предпочитают годовые или еще более короткие вклады, но внешне проценты в целом кажутся выше, отмечает Самиев. Такие вклады есть в том числе у Совкомбанка («Максимальный процент»), «Санкт-Петербурга» («Стратег»), «Кредит Европа банка» («Срочный»).

Дальше всех пошел Россельхозбанк. Он предлагает выбрать способ выплаты процентов на вклад «Доходный» – ежемесячно или в конце срока. Во втором варианте ставка выше. На самых длинных сроках разница существенная: с ежемесячной выплатой ставки по четырехлетнему депозиту составят 6,65% годовых, в конце срока – 7,6% годовых.

Вклад с нагрузкой

Проценты вкладов гораздо выше средних банки нередко предлагают и по так называемым инвестиционным депозитам – чаще всего их можно открыть, если дополнительно приобрести полис инвестиционного страхования жизни (ИСЖ). Сейчас проценты таких вкладов составляют в среднем 7–8,3% годовых, что выше доходности базовых вкладов на 1–3 процентных пункта.

Банки больше заплатят за валютные вклады

ИСЖ – продукт, сочетающий классическое рисковое страхование (риски смерти, дожития, несчастного случая) и финансовый инструмент, с помощью которого можно получить добавочный доход, зависящий от динамики выбранного клиентом базового актива. Банки, открывающие вклады с повышенными процентами с полисами ИСЖ, как правило, привязывают сумму вклада к размеру страховой премии. Вклад либо не может быть больше ее, либо может превышать только на оговоренную сумму. Срок вклада обычно много меньше 3–5 лет, на которые заключается договор ИСЖ.

ИСЖ – не единственная добавка к комбинированному вкладу. Существуют вклады, например, с накопительным страхованием, доверительным управлением, индивидуальным пенсионным планом или в рамках пакета услуг, их ставки также обычно выше, напоминает управляющий директор по розничным продуктам «Абсолют банка» Антон Павлов. По его словам, комбинированные вклады отстают по популярности от классических.

На полисы ИСЖ не распространяется система страхования вкладов, о чем банки часто умалчивают, отмечает Фалалеев. Доход по ИСЖ не гарантирован и непредсказуем – он зависит от того, как будет вести себя актив, к которому привязана инвестиционная стратегия полиса, напоминает руководитель комитета Всероссийского союза страховщиков по страхованию жизни Максим Чернин. Забрать все деньги до истечения срока договора нельзя: выкупная сумма, как правило, меньше вложенной, предупреждает он.

Источник https://lifehacker.ru/kak-vybrat-vklad/

Источник https://tochka.by/articles/economics/kak_otkryt_luchshiy_vklad_v_banke_s_samoy_vysokoy_stavkoy/

Источник https://www.vedomosti.ru/finance/articles/2018/08/03/777290-banki-zavlekayut-klientov