Рассчитываем проценты по вкладу: формула и примеры

Чтобы выяснить, какой доход принесет вклад, недостаточно знать годовую ставку. На прибыльность также методика начисления банком процентов. В финансовой системе существуют понятия простого и сложного процента, позволяющего получить при почти равных условиях разный доход по вкладам.

Рассчитать проценты по вкладу можно самостоятельно без помощи специалиста. В статье разбираем особенности каждой схемы и объясняем, как работать с формулами.

Простые проценты

Это вознаграждение, которое начисляется на начальную сумму вклада за определенный период. Простые проценты не прибавляются к телу депозита и выплачиваются либо по истечении срока договора, либо раз в месяц или год по выбору вкладчика. Если договор продлевается на новый срок, то прибыль за предыдущий период также не суммируется с вкладом.

Такая методика начисления применяется, как правило, для вкладов с возможностью пополнения и снятия средств. Процентная ставка в этом случае ниже, чем при начислении сложных процентов. Это объясняется тем, что ваш вклад — финансовый инструмент получения прибыли банком. И чем меньше уверенности, что вы не заберете деньги раньше срока, тем ниже вероятность долгосрочного инвестирования капиталов банком, а значит — и ниже доход.

Сложные проценты или капитализация

В этом случае доход за оговоренный срок прибавляется к сумме вклада. В последующий период вознаграждение начисляется уже на увеличенный размер депозита. Сумма вклада постепенно растет за счет накапливаемых процентов, итоговый доход становится выше.

Срок капитализации — периодичность, с которой процент суммируется с текущим телом вклада. Банки добавляют проценты раз в месяц, квартал или день. Вам могут предложить депозит с плавающими ставками, когда процент увеличивается с течением времени. Как правило, процент повышается при увеличении срока хранения денег на депозите при условии, что снятий не было.

Доходность вкладов с капитализацией выше за счет увеличения тела кредита, однако наибольший доход дает тот депозит, по которому ограничено движение средств: запрещены снятия и пополнения, или дополнительные взносы разрешены, но с ограничением. Например, сумма всех пополнений не может превышать сумму открытия более, чем в 10 раз.

Расчет простых процентов

Выяснив годовую ставку, периоды и виды начисления процентов, можно посчитать доход по вкладу.

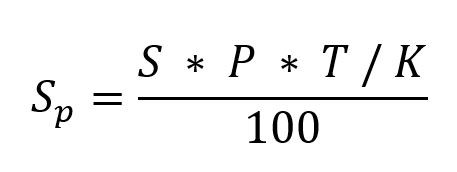

Простые проценты начисляются по следующей формуле:

S — выплаченные проценты,

P — первоначальная сумма вложений,

I — годовая ставка,

T — количество дней вклада,

K — количество дней в году — 365 или 366.

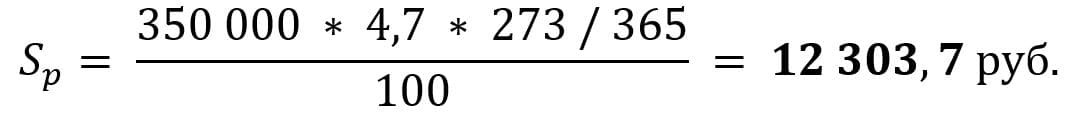

Если вкладчик открыл депозит на 350 000 руб. сроком на 9 месяцев под 4,7%, процентный доход по вкладу составит:

Вклады

Банковский вклад (депозит) – это деньги, размещённые в банке или другой кредитно-финансовой организации с целью получения процентного дохода. Вклад стоит рассматривать не как инструмент приумножения капитала, а как способ спасти ваши накопления от инфляции. Открыть депозит можно либо на какой-то конкретный оговоренный срок, либо до востребования, либо до наступления (ненаступления) определенного события.

Эти и все остальные условия прописываются в депозитном договоре между вкладчиком и банком. Причём сам договор может быть заключён дистанционно, то есть с использованием интернет-банкинга. Принимать деньги на депозит могут только банки, которые имеют специальную лицензию. Сам депозит можно открыть как в белорусских рублях, так и в иностранной валюте, а количество вкладов и банков, в которых их может хранить один человек, законом не ограничено.

Конечно, деньги не лежат в банке просто так, на них начисляются проценты. Банки устанавливают процентные ставки по вкладам исходя из:

- валюты вклада;

- срока вклада;

- суммы вклада;

- частоты выплаты дохода вкладчику;

- состояния денежного рынка;

- собственной депозитной политики и необходимости обеспечения доступности кредитов;

- размера ставки рефинансирования Национального банка;

- объема и характера сопутствующих услуг.

Как выбрать вклад?

У вклада, как и у любого финансового продукта, есть ряд характеристик. Поговорим о наиболее важных.

Валюта вклада

Банк может предложить вам открыть вклад в 4х основных валютах: белорусских рублях, долларах США, евро и российских рублях. Самая высокая ставка и гибкие условия на сегодня действуют по вкладам в национальной валюте.

Если вы переживаете по поводу валютных рисков, то обезопасить себя можно, открыв несколько вкладов в разных валютах. Такой ход называется диверсификация.

Тип вклада

Все вклады можно разделить на два типа: безотзывные и отзывные.

При заключении отзывного договора предусматривается возможность досрочного возврата денег по инициативе вкладчика. Конкретные сроки и условия возврата прописываются в договоре между банком и вкладчиком. Безотзывный договор не предусматривает этой возможности. Вернуть такой вклад до истечения срока возможно только с согласия банка.

Если для потенциального вкладчика приоритетом является возможность досрочного снятия денег, то следует рассматривать отзывные депозиты.

Если важнее максимальная доходность и деньги с депозита в ближайшее время вкладчику не понадобятся, следует рассматривать безотзывные депозиты.

Капитализация процентов

Это такая опция вклада, при которой проценты, начисленные за прошлый месяц (или другую единицу времени) прибавляются к основной сумме вклада тем самым увеличивая объем денег, на который проценты будут начисляться в текущем периоде.

Больше денег принесёт вклад с капитализацией процентов.

Вклад без капитализации разделяет две эти суммы: проценты начисляются только на первоначальный размер депозита и накапливаются отдельно, а значит со временем прибавка не увеличивается.

Процентная ставка

Что касается процентной ставки, то надо знать, что банкам запрещается в одностороннем порядке уменьшать процентную ставку по депозиту. Исключение составляет случай, когда договором установлена переменная процентная ставка, зависящая от переменной величины, изменение которой происходит независимо от решения банка. Например, это может быть ставка рефинансирования Национального банка Республики Беларусь. Национальный банк не вмешивается в договорные отношения банков и их клиентов, но является регулятором кредитного рынка и использует различные методы, чтобы обеспечить защиту сбережений в белорусских рублях от инфляции.

Возможность пополнения

Очень удобно, если вклад, который вы открыли, можно пополнять в течение срока действия договора, тем самым увеличивая базу для начисления процентов. Не все вклады наделены этой опцией, а многие банки оставляют за собой право прекратить прием дополнительных взносов в одностороннем порядке.

Гарантии сохранности вкладов

Безопасность денег на вкладах обеспечена Декретом Президента Республики Беларусь от 4 ноября 2008 г. № 22 «О гарантиях сохранности денежных средств физических лиц, размещенных на счетах и (или) в банковские вклады (депозиты)». Государство гарантирует полную сохранность вкладов населения, возврат физическим лицам (резидентам и нерезидентам) всей суммы вклада по всем счетам во всех банках страны. Это условие соблюдается даже в случае, если банк разорился.

Проценты простые и сложные

Употребление термина «процент» в России начинается с XVIII в. Это понятие впервые ввёл Пётр I. Однако считается, что подобные вычисления начали применяться ещё в Смутное время — как результат первой в мировой истории привязки чеканных монет 1 к 100, когда рубль сначала состоял из 10 гривенников, а позже из 100 копеек.

Долгое время под процентами понимались исключительно прибыль или убыток на каждые 100 рублей. Проценты применялись только в торговых и денежных сделках. Затем область их применения расширилась.

Например, можно услышать фразы «в выборах приняли участие 60% избирателей», «успеваемость в классе 95%», «банк начисляет 12% годовых», «молоко содержит 1,5% жира», «материал состоит из 100% хлопка», «скидка составляет 5%», «на карту начисляется кэшбэк 3,5%» и так далее.

Современная жизнь делает задачи на проценты актуальными. Вопросы инфляции, девальвации, повышения цен, снижения покупательной способности касаются каждого человека. Школьники — будущие участники финансового рынка, налогоплательщики, вкладчики, заёмщики, поэтому уже на начальных ступенях образовательной системы необходимо вводить финансовое обучение.

Вполне закономерно, что каждый из нас хочет получать дополнительный доход. Банковские вклады (депозиты) — простой способ не только сохранить, но и приумножить свои сбережения. У всех банков разные процентные ставки, которые зависят от условий хранения денег: валюты, сроков, суммы размещения, возможности снятия и пополнения счёта, капитализации процентов.

Давайте разберёмся с понятием «процентная ставка по вкладу» и видами процентов.

Процентная ставка — это процент, который клиент получает за размещение средств на вкладе на определённый срок. Обычно подразумевается годовая процентная ставка. Если срок вклада больше или меньше года, для расчёта дохода необходимо привести ставку к реальному сроку вклада.

Однако выгода банковского вклада оценивается не только по процентной ставке. Большое влияние на доходность оказывает способ начисления процентов. В финансовой сфере существует понятие простого и сложного процента.

Простые проценты начисляются по следующей формуле:

Sp — выплаченные проценты;

S — первоначальная сумма вложений;

P — годовая ставка;

T — количество дней вклада;

K — количество дней в году — 365 или 366.

Пример 1. Вкладчик размещает 1 января 2021 г. (не високосный год) вклад в размере 350 000 руб. под 4,7% годовых сроком на 9 месяцев (273 дня).

Процентный доход по данному вкладу составит:

Капитализированный (причисленный) процент — процент, начисляемый на сумму вклада и сумму ранее начисленных по вкладу процентов с учётом срока вклада с определённой договором банковского вклада периодичностью.

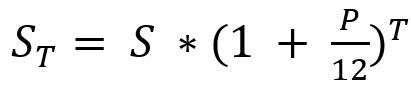

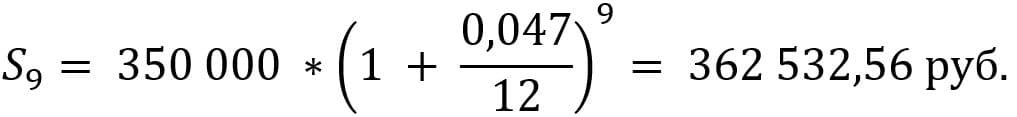

Чаще всего банки предлагают программы с ежемесячной капитализацией, при которой процентный доход рассчитывается по формуле:

ST — итоговый доход, то есть размер вклада на конец срока, включая сумму открытия и начисленный процент;

S — начальный депозит;

P — годовая ставка, разделённая на 100 (выраженная десятичной дробью);

T — срок договора в месяцах.

Рассчитаем итоговую сумму с теми же исходными данными:

Процентный доход составит: 362 532,56 – 350 000 = 12 532,56 руб.

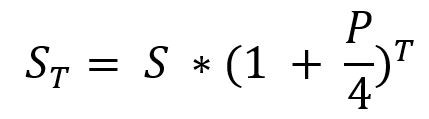

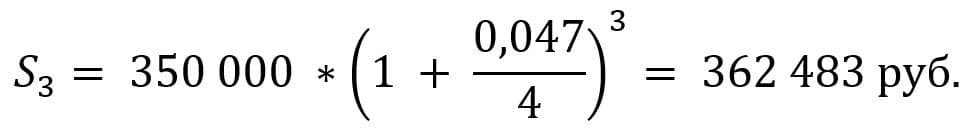

При начислении вознаграждения каждый квартал, а не раз в месяц, воспользуемся формулой:

где Т — количество кварталов в сроке, остальные обозначения прежние.

Рассчитаем тот же вклад на конец срока.

Доход в виде процентов в данном случае составит 12 483 руб.

В этом примере выгоднее оказался депозит со сложной процентной ставкой при условии ежемесячной капитализации.

Пример 2. Иван Иванович (И.И.) за внедрение рационализаторского предложения получил премию в размере 200 000 руб. Увидел по телевизору рекламу банка Х о супервыгодных условиях вклада под 6% годовых с условием размещения депозита на три года.

Рассчитаем доход И.И. от данного предложения при условии простых процентов.

Ежегодный доход составит: 200 000 * 6 / 100 = 12 000 руб.

Доход за три года: 36 000 руб.

К концу третьего года на счёте И.И.: 200 000 + 36 000 = 236 000 руб.

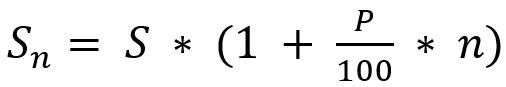

Таким образом, для расчёта суммы вклада через n лет под P% можно воспользоваться формулой:

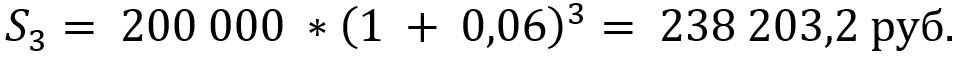

Выполним расчёт дохода И.И. при условии использования сложных процентов с капитализацией в конце года.

Доход на конец срока в данном случае составит 38 203,2 руб.

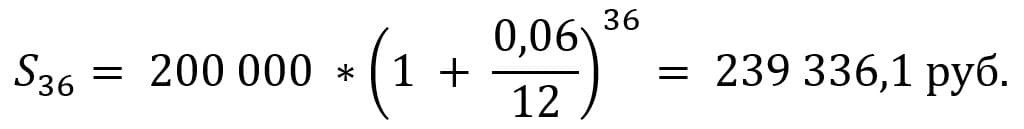

Интересно увидеть доход с ежемесячной капитализацией, вот расчёт:

Доход за три года составит 39 336,1 руб.

На что обратить внимание

Мы на примерах показали различие между простой и сложной процентными ставками. Представленные расчёты убеждают в эффективности сложной процентной ставки.

Следует учесть: чем дольше срок размещения депозита, тем выше ставка. Поэтому необходимо сравнивать условия с фактической ставкой, применяемой по выбранным условиям в выбранном банке, и анализировать предложения по вкладам, обращая внимание на все условия, касающиеся будущей доходности.

Источник https://www.raiffeisen.ru/wiki/kak-rasschitat-procenty-po-vkladu/

Источник http://fingramota.by/ru/guide/deposits-and-investments/deposit

Источник https://journal.open-broker.ru/finmat/procenty-prostye-i-slozhnye/