Критерии надежности банка

Выбор подходящего по всем критериям банка – это искусство, которому учатся годами, потому что инвестирование – это поле, на котором постоянно приходится искать, пробовать, ошибаться и выигрывать. А создание банковского вклада – это именно инвестирование, пусть и вовсе не агрессивное. Однако вместо того, чтобы набивать шишки самостоятельно, пытаясь распознать благонадежную кредитную организацию, можно прислушаться к мнениям и советам экспертов, чей совокупный опыт в этой области равняется нескольким сотням лет.

Определить и оценить критерии надежности банка

Размер банка — первый критерий

Для начала определите, насколько банк большой. Размер организации напрямую влияет на то, сколько лет она сможет еще просуществовать в штатном режиме, насколько банк устойчив, и как он будет переживать все грядущие кризисы. Чем банк меньше, тем меньшими ресурсами он обладает, а значит, он делает лишь традиционное распределение ресурсов и активов, и получает с них только ограниченный доход. У крупных банков ресурсов больше, и они могут позволить себе совершение рискованных вкладов. То есть гарантия утратить ресурсы у них выше, но и выиграть они в итоге могут больше. К тому же у кредитных банков есть возможность обеспечения высокой кредитоспособности.

Уровень кредитного рейтинга — второй критерий надежности

Вторым моментом, на который нужно смотреть, выбирая банк, является уровень его кредитного рейтинга. Такой рейтинг выдает сразу нескольким сотням банков независимый оценщик, который какими-то своими собственными инструментами измеряет кредитоспособность банка. И сегодня большинство людей (и организаций) доверяют именно таким независимым рейтингам. Вкладчики рассматривают их как отличный ориентир, репрезентативный аспект своего выбора. Единственный минус рейтинга заключается только в том, что интерпретация показателей, составленных оценщиком, может быть доступна далеко не каждому рядовому вкладчику – для этого нужно уметь разбираться в макро- и микроэкономической терминологии, быть банально в курсе ситуации в мире.

Третий критерий надежности — открытость информации о банке

Следующим критерием является открытость информации о банке. На сегодняшний день Центробанком России сформирован ряд определенных требований, содержащихся в нормативных документах – там приводится список пунктов о том, как именно должна раскрываться банками информация. Само собой разумеется, что начинающему вкладчику имеет смысл ориентироваться на те кредитные организации, которые вывешивают о себе максимально подробную информацию и делают это оперативно. Показателем здесь могут служить официальные интернет-сайты банков. Если вы не видите там даже банального списка учредителей и исторической справки о пути, пройденном банком, не говоря уже о более глубоких вещах, то следует пройти мимо.

Кстати, не стоит упускать из виду и рекламную кампанию, проводимую тем или иным банком. Но только рассматривать ее следует не с точки зрения заманчивости предложений, а с точки зрения активности. Если банк уже долгое время громко и во всеуслышание заявляет о себе – значит, у него всегда есть деньги на поддержание своего рекламного имиджа. Значит, у него устойчивый базис, и он может себе это позволить.

Участие в системе страхования вкладов

Наконец, одним из обязательных пунктов в списке приоритетных аспектов по выбору банка значится участие такой организации в обязательной системе страхования вкладов. Речь идет о том, чтобы защитить деньги людей, размещающих в том или ином банке депозиты. При этом сегодня законодательно установлена определенная фиксированная сумма, которую вкладчику могут компенсировать в случае, если у банка, где он разместил депозит, отзовут лицензию. Всего такому человеку могут выплатить сумму, не превышающую один миллион четыреста тысяч рублей.

Впрочем, согласно самому первому и главному закону инвестирования, никто и никогда не осудит вас в случае, если вы, руководствуясь всеми вышеприведенными рекомендациями, сделаете сразу несколько вкладов – то есть проведете распределение своих средств сразу по нескольким банкам. Это называется диверсификация и означает в долгосрочной перспективе следующее: если вы вдруг обнаружите, что у одного из банков, в котором лежат ваши деньги, отозвали лицензию, или он банально обанкротился, то рвать на себе волосы не придется. Всегда можно будет вспомнить, что в других трех-четырех банках баши деньги до сих пор лежат в целости и сохранности, а значит, можно не спеша попытаться добиться у «споткнувшегося» банка компенсации вклада, вместе с процентами.

Как оценить надежность банка для открытия вклада

Банковская сфера чувствительна к перепадам в экономке, это следует учитывать при выборе финансового учреждения. Вкладывая средства, каждый из нас рассчитывает на их сохранность и приумножение. На что обращать внимание, чтобы минимизировать риски.

Выбирая, в какой банк вкладывать средства, заемщик, в первую очередь, должен оценить его надежность. Важность этого очевидна, так как банковская система одной из первых реагирует на перепады в экономике. От надежности банка будет зависеть, как он поведет себя в условиях кризиса.

Одни банки при этом оказываются в трудном финансовом положении и объявляют себя банкротами, а вот другие функционируют, как ни в чем не бывало. В вопросе выбора банка для хранения своих средств не стоит руководствоваться поверхностными оценками, к примеру, мнением знакомых, а стоит провести анализ более тщательно.

Основными показателями надежности банка являются:

- структура и динамика финансового баланса;

- уровни ликвидности, рентабельности, капитализации;

- количество и качество активов и финансовых ресурсов;

- обеспеченность финансовыми средствами для текущих расчетов.

Стоит сказать, что эти показатели весьма сложны для оценки простому вкладчику. Но есть ряд факторов, позволяющих оценить надежность банка, не имея особых знаний в экономической области, и используя общедоступную информацию. Самыми надежными считаются банки, связанные с государственным капиталом, государственным участием в финансировании, а так же банки, входящие в крупные холдинги или имеющие капитал за рубежом. Такие банки в случае кризисной ситуации будут иметь поддержку своих акционеров, которые будут заинтересованы в сохранении бизнеса.

С этой же точки зрения, самые ненадежные – небольшие частные банки, особенно когда у владельца банка это единственный вид бизнеса. Информацию о собственниках банка можно найти на его официальном сайте, в отчете по ценным бумагам, в годовом отчете – все это доступно в открытых публикациях. Информацию о надежности банка по другим показателям можно получить, изучив финансовую отчетность кредитной организации.

Для этого нужно посмотреть на сайте банка или запросить у его сотрудников отчет о прибылях и убытках и ежеквартальный бухгалтерский баланс. Отсутствие официальной финансовой отчетности за последнее время на сайте банка вас должно насторожить. В отчетности необходимо уделить внимание показателям, перечисленным далее.

Динамика активов банка

Посмотрите, не произошло ли существенного сокращения активов в целом или отдельных статей. Если снижение активов значительно – более 25%, значит, у банка могут иметь место финансовые затруднения, сокращение бизнеса вплоть до подготовки банка к продаже. Это серьезные перемены, отражающиеся негативно на платежеспособности банка. Значительное снижение капитала за счет прибыли, сокращение средств клиентов, а так же замещение их средствами кредитных организаций или выпущенными долговыми обязательствами, так же являются тревожными признаками.

Ликвидность банка

Речь идет о способности банка исполнять свои обязательства своевременно и в полном объеме. Ликвидность по срокам бывает мгновенная (в течение одного дня), текущая (за период в один месяц) и долгосрочная (в течение года). Для оценки ликвидности используют коэффициенты, называемые нормативами ликвидности, их предельные значения должны соблюдать все банки.

Эти показатели можно найти в форме отчетности №135, банк сдает ее ежемесячно в ЦБ РФ и часто размещает на своем сайте. Есть и другие источники такой информации в Интернете, например, сайт www.mbkcentre.ru. В форме 135 значения показателей нормативов должны составлять: Н2 – норматив мгновенной ликвидности – больше 15%, Н3 – текущей ликвидности – больше 50%, Н4 – показатель долгосрочной ликвидности, его верхний предел – 120%. Отрицательными факторами будут близкие к предельным значения.

Смысл этих показателей в том, что банк в любой момент должен быть готов удовлетворить требования своих клиентов, особенно во время панических настроений, связанных с кризисом. Поэтому в идеале показатели ликвидности должны быть: Н2 и Н3 — стремящиеся к 100%, а Н4 – к нулю.

Рентабельность банка

Стоит обратить внимание на то, чтобы прибыль банка была положительной. Если деятельность банка убыточна, это, в конечном счете, может привести к отзыву лицензии банка. Но, даже в случае положительной прибыли, если она получена не в результате основной деятельности банка, растет риск убытков в будущем.

Зависимость от средств физических лиц

При любой подозрительной информации вкладчики спешат забрать из банка свои средства. Поэтому, как следствие, на депозитах банка средства физических лиц значительно сокращаются. Не каждый банк и не всегда в состоянии удовлетворить все требования в короткие сроки безболезненно. Особенно это происходит при высокой доле в обязательствах банка вкладов физических лиц – более 30%. Доля вкладов физических лиц указана в публикуемой форме бухгалтерского баланса, строка 13.1.

Доля вложений банка в ценные бумаги

Высокая доля ценных бумаг снижает качество активов банка, так как бумаги малоликвидны, и увеличивает вероятность потерь в случае кризиса, что может привести банк к банкротству. Для настоящего времени 10% от активов уже считается весьма существенным объемом ценных бумаг. В бухгалтерском балансе объем ценных бумаг указан в строках 4, 5, 7.

Изучив финансовую отчетность банка, которая может быть и на стенде в открытом доступе, нужно обратить внимание еще на один показатель — норматив достаточности капитала. Он показывает, сколько собственных средств использует банк при осуществлении активных операций. Банком России установлен уровень этого норматива в 11%.

Банк можно считать надежным, когда в его отчетности данное значение больше. Чем больше показатель, тем меньше средств своих клиентов используется банком в своих активных операциях. Существуют различные рейтинги банков, позволяющие оценить их надежность. Рейтинги составляются специальными агентствами или фирмами.

Наиболее известным является рейтинг мирового издания Forbes, который, кроме различных показателей, учитывает оценку, выставляемую банку международными агентствами Standard&Poor’s, Fitch, Moody’s. Есть в этом рейтинге и российские банки.

Финансово-статистические данные по банкам России можно без труда найти в Интернете. Как правило, они систематизированы в порядке убывания. Особое внимание стоит уделить размеру собственного капитала банка, являющегося главным ресурсом для возвращения денег вкладчикам в случае кризиса. Иногда специалисты рекомендуют обратить внимание на количество открытых в банке депозитов и объем вкладов физических лиц. Здесь работает принцип «куда все, туда и мы».

Кроме всего сказанного, банк должен в открытом доступе предоставить клиенту информацию, состоит ли он в системе обязательного страхования вкладов. На информационном стенде должны присутствовать выданные банку государственные свидетельства корпорации «Агентство по страхованию вкладов» и специальный значок с надписью «вклады застрахованы». Всю информацию можно получить и на сайте этого агентства.

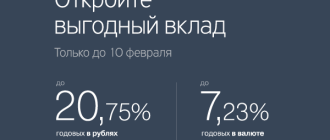

Политика, проводимая банком, так же отражается на его надежности. К примеру, если банк предлагает высокий относительно среднего по рынку процент по вкладам, то это может свидетельствовать об экономических и даже криминальных рисках в политике банка.

Резонно задуматься над тем, куда банк вкладывает деньги, чтобы обеспечить клиентам такие проценты. Если банком проводится консервативная политика, это может служить гарантией стабильности банка на несколько лет.

Кроме рассмотренных показателей, влияющих на надежность банка, существует множество других. Но часто они, к сожалению, рядовым пользователям бывают недоступны. Однако приведенной информации в большинстве случаев будет достаточно, чтобы сделать определенный вывод о надежности банка.

Как оценить надежность банка при выборе вклада

При выборе банковского вклада человеком движут два желания, первое – получить максимальный доход и второе – максимально обезопасить свои вложения. Если с определением доходности сберегательных программ все более-менее понятно – ее можно определить исходя из размера процентной ставки и прочих условий, обозначенных в продукте, то с определением надежности банка дело обстоит немного сложнее.

Перед тем как перейти к рассмотрению критериев оценки кредитных организаций напомним, что надежность банковского вклада в России гарантирована государством, а именно, с 2004 года в стране действует Федеральный закон «О страховании вкладов физических лиц в банках Российской Федерации». Согласно статьи 11 данного закона возмещение по вкладам в банке, в отношении которого наступил страховой случай (отзыв лицензии, банкротство), выплачивается вкладчику в размере 100% суммы его счетов, но не более 1,4 млн рублей.

В результате напрашивается вывод, что в настоящий момент при открытии депозита на сумму менее 1,4 млн рублей надежностью банка можно пренебречь и выбрать вклад с максимальной процентной ставкой. В ином же случае к выбору кредитной организации стоит отнестись более внимательно.

Состав учредителей

Степень надежности банка в первую очередь можно определить из состава его учредителей. По закону банки обязаны раскрывать информацию о своих истинных владельцах, поэтому желательно выяснить, кто они, чем занимаются, какое влияние оказывают на банк. Кроме этого желательно уточнить, происходила ли у организации смена учредителей и, если да, то как часто.

Наиболее надежными можно считать банки, учредителями или ключевыми владельцами которых выступают крупнейшие иностранные консорциумы, существующие на протяжении десятков или даже сотен лет. Такой банк не обрушит кризисная ситуация внутри страны, поскольку собственники всегда окажут ему ресурсную поддержку извне. Поддержка дочерней структуры для корпорации, владеющей десятками или сотнями подобных структур по всему миру – обычный рабочий процесс, не представляющий особой сложности. Да и вопрос репутации для таких компаний стоит далеко не на последнем месте. К категории высоконадежных также относятся российские банки с госучастием, например Сбербанк.

Отечественных банки, работающие на крупнейшие корпорации ведущих отраслей промышленности и экономики страны, можно считать относительно надежными. Но в этом случае одной информации об учредителях для анализа стабильности банка будет недостаточно, следует рассматривать и другие критерии.

С особой осторожностью необходимо относиться к банкам, у которых информация об учредителях и совладельцах относительно засекречена (тяжело найти). Это можно расценивать по принципу «если скрывают, значит, есть, что скрывать». За ними могут стоять предприятия, ведущие сомнительную деятельность, осуществляющие вывод средств зарубеж и т.п.

Период деятельности на рынке

Надежность кредитной организации проверяется временем поэтому, чем дольше она существует, тем выше ее устойчивость к кризисным явлениям. Если сравнивать банк, функционирующий 30 лет, и банк, открытый в прошлом году, то однозначное преимущество будет иметь первый.

Ключевые показатели деятельности, позиции в рейтингах

Данный критерий анализа кредитной организации наиболее сложный, особенно для людей, не имеющих финансового образования. В то же время можно выделить несколько моментов, которые будут понятны всем:

- Размер уставного капитала. Чем он больше, тем лучше для вкладчика.

- Соотношение активов и обязательств банка. Обязательства банка – это совокупный размер привлеченных средств (от физических, юридических лиц, других банков и т.д.), а активы банка – это размещение этих средств (выданные кредиты, инвестиции, вложения в ценные бумаги и т.д.). Как правило, активы превышают обязательства приблизительно на 10%. Банк имеет возможность размещать средств больше, чем привлек, за счет собственного капитала и всевозможных резервных фондов. Если размер обязательств слишком приближается к размеру активов, почти равен размеру активов – к такому банку следует относиться с максимальной осторожностью. Если размер обязательств больше размера активов – у этого банка уже начались серьезные проблемы.

- Доля проблемных активов в портфеле банка. Проблемные активы – это вложения банка (кредиты, инвестиции и т.п.), по которым должники не выполняют своих обязательств. Чем выше эта доля, тем в более шатком положении находится банк. Если доля проблемных активов превышает 10 и более процентов – дела у банка очень плохи.

- Финансовый результат банка (прибыль или убыток). Если банк работает убыточно, особенно – на протяжении долгого времени (например, несколько лет), или убыток имеет тенденцию к увеличению, доверять свои сбережения такому банку опасно.

Пример. Основные финансовые показатели Сбербанка

Следует отметить, что эти и другие показатели необходимо, во-первых, брать только из надежных, проверенных источников (например, статистические данные центрального банка, контролирующих органов), а во-вторых, рассматривать в динамике и в сравнении с другими банками. Чем выше позиция банка в различных рейтингах, тем спокойнее может себя чувствовать вкладчик.

Действия банка при возникновении кризисных ситуаций в прошлом

Всегда неплохо посмотреть, как вел себя банк в кризисные периоды прошедших лет. Выдавал ли вклады вовремя, ограничивал ли выплаты, задерживал ли платежи. Чем лучше он «пережил» такие моменты, тем больше вероятность, что он легко «переживет» подобное и в будущем.

Репутация банка, отзывы, мнения клиентов

Это понятие достаточно субъективно, поэтому и указано последним критерием. В то же время, нельзя пренебрегать его значимостью. Устойчивость банка очень сильно зависит от действий его клиентов-вкладчиков. Другими словами, если все вкладчики одновременно ринутся забирать свои вклады – не выстоит ни один банк. Даже если это будут не все, а какой-то существенный процент клиентов, разместивших свои средства на его депозитах. Поэтому немаловажно посмотреть, как люди относятся к банку, доверяют ли ему. Подобные отзывы о банках лучше всего изучать на независимых специализированных сайтах или тематических форумах.

Мы рассмотрели 5 основных критериев, на которые в первую очередь следует обратить внимание при выборе банка для открытия депозита. Как вы видите, среди них нет размера процентной ставки. Этот фактор ни в коем случае не должен быть основополагающим при размещении значительной суммы средств. Выбирая банк для открытия вклада, вы должны в первую очередь быть максимально уверены в сохранности своих сбережений. При нынешнем уровне процентных ставок по депозитам в сравнении с уровнем инфляции банковские вклады сложно рассматривать, как инструмент для зарабатывания денег, скорее – это просто способ сохранения капитала, поэтому надежность и выступает здесь основополагающим фактором.

Источник https://www.vbr.ru/banki/help/bank/nadezhnost/

Источник https://bbf.ru/magazine/10/3930/

Источник https://mir-procentov.ru/deposits/biblioteka-vkladchika/kak-otsenit-nadezhnost-banka-pri-vybore-vklada.html