Как работают банки

Банки глубоко проникли в нашу жизнь. С их помощью мы получаем зарплату, берем кредиты, откладываем на пенсию и платим за квартиру. Но мы не всегда знаем, как они устроены.

На самом деле банки — это обычные компании. Они меньше отличаются от магазина или автосервиса, чем мы привыкли думать. В банках сложно одно — это товар, с которым они работают. Деньги ежесекундно меняют стоимость, их всегда хотят украсть, а еще они всем нужны.

Давайте разбираться, как банки работают с деньгами и держат все под контролем. Начнем с самых основ: что они вообще делают. А делают банки три вещи: хранят деньги, выдают кредиты и проводят платежи. А делают банки три основных вещи: хранят деньги, выдают кредиты и проводят платежи. Кроме того, банки инвестируют свои деньги, управляют деньгами клиентов и предоставляют брокерские услуги.

Вклады

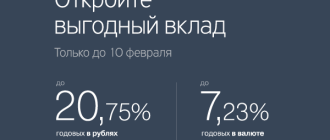

Вклады — это когда вы отдаете деньги банку. Он временно берет их в оборот, а потом возвращает с процентами.

Когда банков не было, деньги прятали под кроватью или в сейфе. Но если в дом приходили воры или случался пожар, люди теряли все.

Сначала банки выполняли роль охранников — держали чужие деньги под замком. За это они брали комиссионные. Если клиент не возвращался за деньгами, банк мог их прикарманить. Но это было скорее исключение.

Потом банки поняли: глупо сидеть на мешках с золотом. Это свободные средства, и пока они никому не нужны, их выгоднее вложить. Например, дать в долг и вернуть с процентами.

Банки обожают вклады. Ведь чем больше у него денег, тем больше он даст в долг, тем больше заработает. Чтобы привлечь больше клиентов, банки стали делиться с ними той прибылью, которую он получает с их денег.

Каждый вкладчик — это «инвестор»: на его деньги банк проводит операции, покупает ценные бумаги и выдает кредиты. Клиенты зарабатывают на своих инвестициях. Сегодня это самый безопасный способ извлечь выгоду из денег, которые лежат без дела.

Кредиты

Кредиты — это когда вы занимаете деньги у банка, потом постепенно отдаете. В итоге возвращаете больше, чем взяли. Вы как бы платите за пользование деньгами.

Раньше люди занимали у ростовщиков под жесткие условия и высокие проценты. Неплательщики попадали в рабство или оказывались в долговых тюрьмах. Но банки оставили ростовщичество в прошлом. Займы превратились в понятные и относительно безопасные продукты. А банк стал «магазином денег»: он аккумулирует их, переупаковывает и продает по более высокой цене. Как супермаркет, только вместо хлеба, йогуртов и посуды — деньги.

Ростовщик Шейлок, герой пьесы Шекспира «Венецианский купец». Художник Джон Гамильтон Мортимер 1776. metmuseum.org

Кредиты — это хороший способ заработать, но только если потом их возвращают. Поэтому неплательщиков банки наказывают: назначают штрафы, запрещают выезд за границу и отбирают все, до чего дотягиваются — кроме здоровья, свободы и жилья.

Доводить до такого банку невыгодно. Ведь его бизнес — управлять деньгами, а не выбивать долги. Поэтому перед тем, как выдать кредит, банк смотрит на клиента под микроскопом. Даже если сомнений нет, банк заранее подумает, как в случае чего вернуть деньги. Например, потребует залог или поручительство от родственников.

Кредиты нужны всем: потребителям, бизнесу и государству. С помощью займов они решают свои задачи: люди покупают холодильники и машины, компании делают ремонт в офисе и закупают сырье, правительства выплачивают пенсии и строят больницы.

Платежи и карты

Переводы и карты — это когда вы приходите в банк и оформляете денежный перевод родственникам в другой город. Или расплачиваетесь в супермаркете картой — как бы переводите деньги со своего счета на счет супермаркета. Или когда вы платите за телефон — переводите деньги со своего счета на счет оператора.

Раньше люди платили золотом или наличными. Если нужно было отправить деньги в другой город, они нанимали курьеров или везли посылку сами. Зарплату выдавали из сейфа, а для похода в магазин нужно было иметь полный бумажник денег. Это было здорово по средневековым меркам, но неудобно.

Чтобы упростить денежные отношения, банки научились безналичному расчету. Деньги из монет и купюр превратились в электронные сигналы, которые по смыслу ничем не отличаются от наличности.

Банки построили инфраструктуру и научились обмениваться «цифровыми деньгами» друг с другом. Чтобы провести операцию, больше не нужны почта и курьеры. Доставка денег на другой материк стала вопросом пары минут, а не месяцев.

Банк делает так, чтобы каждый платеж прошел быстро и безопасно. Он гарантирует: деньги не потеряются и не исчезнут с клиентских счетов. А если что-то пойдет не так, то возьмет риски на себя.

Сегодня деньги можно передавать от человека к человеку — это денежный перевод. Можно от человека к компании — например, оплатить покупки с карты. Можно от компании к человеку — например, начислить зарплату. Можно от компании к компании — например, заплатить за аренду оборудования.

Инвестиции

Банк может вложить деньги клиентов в ценные бумаги. Чаще всего банки покупают облигации — это ценные бумаги, которые дают право их держателю получать заранее оговоренный доход в определенные сроки. Такой доход называется купонным. Облигации могут выпускать государства, города и компании. Тот, кто выпустил облигацию, получает от ее держателя деньги, а владелец облигаций получает регулярный и предсказуемый доход.

Брокерское обслуживание

Банк может быть брокером. Брокер — это посредник на фондовой бирже между продавцом ценных бумаг и покупателем. Брокер получает комиссию со сделок своих клиентов, когда они продают или покупают акции, облигации, доли в фондах. На брокерскую деятельность банку нужно получать отдельную лицензию Центрального банка.

Управление деньгами и фондами

Банки хорошо умеют вкладывать деньги: оценивать доходность вложений и риски, читать и анализировать отчетность компаний. Поэтому у банков есть отдельная услуга — доверительное управление деньгами. Это договор, по которому банк инвестирует деньги клиента, прибыль или убыток от этого получает клиент. Банк по договору получает часть прибыли и комиссию за обслуживание.

Еще банк может создать паевой инвестиционный фонд — ПИФ — и управлять им. ПИФ состоит из паев — ценных бумаг, которые может купить любой инвестор. Банк, управляющий ПИФом, вкладывает полученные деньги в другие активы: недвижимость, акции, облигации, золото. В результате управления ПИФом стоимость пая меняется: растет или падает. Прибыль или убыток от этого получают владельцы паев, а управляющая компания получает комиссию за управление фондом.

Вклады

Банковский вклад (депозит) – это деньги, размещённые в банке или другой кредитно-финансовой организации с целью получения процентного дохода. Вклад стоит рассматривать не как инструмент приумножения капитала, а как способ спасти ваши накопления от инфляции. Открыть депозит можно либо на какой-то конкретный оговоренный срок, либо до востребования, либо до наступления (ненаступления) определенного события.

Эти и все остальные условия прописываются в депозитном договоре между вкладчиком и банком. Причём сам договор может быть заключён дистанционно, то есть с использованием интернет-банкинга. Принимать деньги на депозит могут только банки, которые имеют специальную лицензию. Сам депозит можно открыть как в белорусских рублях, так и в иностранной валюте, а количество вкладов и банков, в которых их может хранить один человек, законом не ограничено.

Конечно, деньги не лежат в банке просто так, на них начисляются проценты. Банки устанавливают процентные ставки по вкладам исходя из:

- валюты вклада;

- срока вклада;

- суммы вклада;

- частоты выплаты дохода вкладчику;

- состояния денежного рынка;

- собственной депозитной политики и необходимости обеспечения доступности кредитов;

- размера ставки рефинансирования Национального банка;

- объема и характера сопутствующих услуг.

Как выбрать вклад?

У вклада, как и у любого финансового продукта, есть ряд характеристик. Поговорим о наиболее важных.

Валюта вклада

Банк может предложить вам открыть вклад в 4х основных валютах: белорусских рублях, долларах США, евро и российских рублях. Самая высокая ставка и гибкие условия на сегодня действуют по вкладам в национальной валюте.

Если вы переживаете по поводу валютных рисков, то обезопасить себя можно, открыв несколько вкладов в разных валютах. Такой ход называется диверсификация.

Тип вклада

Все вклады можно разделить на два типа: безотзывные и отзывные.

При заключении отзывного договора предусматривается возможность досрочного возврата денег по инициативе вкладчика. Конкретные сроки и условия возврата прописываются в договоре между банком и вкладчиком. Безотзывный договор не предусматривает этой возможности. Вернуть такой вклад до истечения срока возможно только с согласия банка.

Если для потенциального вкладчика приоритетом является возможность досрочного снятия денег, то следует рассматривать отзывные депозиты.

Если важнее максимальная доходность и деньги с депозита в ближайшее время вкладчику не понадобятся, следует рассматривать безотзывные депозиты.

Капитализация процентов

Это такая опция вклада, при которой проценты, начисленные за прошлый месяц (или другую единицу времени) прибавляются к основной сумме вклада тем самым увеличивая объем денег, на который проценты будут начисляться в текущем периоде.

Больше денег принесёт вклад с капитализацией процентов.

Вклад без капитализации разделяет две эти суммы: проценты начисляются только на первоначальный размер депозита и накапливаются отдельно, а значит со временем прибавка не увеличивается.

Процентная ставка

Что касается процентной ставки, то надо знать, что банкам запрещается в одностороннем порядке уменьшать процентную ставку по депозиту. Исключение составляет случай, когда договором установлена переменная процентная ставка, зависящая от переменной величины, изменение которой происходит независимо от решения банка. Например, это может быть ставка рефинансирования Национального банка Республики Беларусь. Национальный банк не вмешивается в договорные отношения банков и их клиентов, но является регулятором кредитного рынка и использует различные методы, чтобы обеспечить защиту сбережений в белорусских рублях от инфляции.

Возможность пополнения

Очень удобно, если вклад, который вы открыли, можно пополнять в течение срока действия договора, тем самым увеличивая базу для начисления процентов. Не все вклады наделены этой опцией, а многие банки оставляют за собой право прекратить прием дополнительных взносов в одностороннем порядке.

Гарантии сохранности вкладов

Безопасность денег на вкладах обеспечена Декретом Президента Республики Беларусь от 4 ноября 2008 г. № 22 «О гарантиях сохранности денежных средств физических лиц, размещенных на счетах и (или) в банковские вклады (депозиты)». Государство гарантирует полную сохранность вкладов населения, возврат физическим лицам (резидентам и нерезидентам) всей суммы вклада по всем счетам во всех банках страны. Это условие соблюдается даже в случае, если банк разорился.

Как и на чем банки зарабатывают деньги — 11 основных способов

Знаете ли вы как и на чем зарабатывают банки? Деньгами пользуются все. Мы получаем их, тратим, стараемся сохранить, некоторые даже пытаются заработать. Так или иначе, каждый в своё время взаимодействует с банком. Именно банки, связующее звено при взаимодействии денежных отношений. То, что там концентрируется огромная прибыль – это факт. Но откуда она берется, большинство только догадывается.

Конечно, многие скажут, что основная прибыль формируется из-за разницы между выданными кредитами и привлеченными вкладами. И будут правы. Но помимо этого банки получают доход за счет множества других финансовых операций.

Мы подробно разберем основные способы извлечения выгоды банковским сектором.

Политика кредитов и депозитов

Начать разбираться в вопросе нужно с основ, то есть с соотношения кредитов и депозитов.

Банк – кредитная организация, привлекающая деньги физических и юридических лиц за определенную плату. Принятые в качестве вклада средства, выдаются в виде кредита другому клиенту, который обязуется их вернуть в указанный в договоре срок.

При этом заемщик платит проценты за пользование чужими деньгами.

Банк зарабатывает на разнице в процентных ставках.

Например, депозит физического лица был размещен по ставке 7% годовых. А кредит на эту же сумму был выдан под 19% годовых. Получаем 12% банковского дохода.

Из этих средств оплачивают расходы на содержание офиса, зарплата работников, но большая часть попадает в прибыль банка.

Кредитная организация устанавливает процентные ставки, руководствуясь не только желанием заработать, но и ставкой рефинансирования ЦБ РФ. То есть ставкой, по которой сам банк может взять кредит у Центрального Банка.

В нашей стране ставка рефинансирования равна ключевой ставке, которая 27 октября 2017 года достигла значения 8,25%. Банк не может выдать кредит по ставке, ниже ключевой. В России даже сложно представить ситуацию, когда стоимость кредита была бы близка к этой ставке.

Банк может привлекать средства под низкий процент:

- вклады физических лиц;

- кредит от ЦБ;

- кредитования под более низкий процент в других странах (особенно было популярно до кризиса).

И использовать их в своих целях, зарабатывая на разнице процентной ставки (кредитование) и прочих финансовых операциях.

Деньги из воздуха?

Но это были еще цветочки.

Основа получения дохода банком – принцип мультипликатора, то есть увеличения.

Разберем на примере.

Иванов открыл вклад в банке на сумму 1 000 руб.

По закону, все банки обязаны создавать резервы, сохраняя определенную сумму на специальном счете, для защиты интересов кладчиков.

Процент резервирования составляет 5% от суммы вклада. В нашем случае это будет всего 50 руб. А остаток от тысячи — 950 рублей можно использовать по своему усмотрению.

Например, предоставить другому клиенту в виде кредита под процент. Но чуть повыше, чем по вкладу (раза в 2).

Заемщик потратит деньги в магазине бытовой техники, который обслуживается в нашем банке. И средства снова возвращаются обратно.

Теперь банк, после дополнения резерва 47,5 руб. (5% от 950 рублей), может использовать деньги на выдачу других кредитов на сумму 902 руб. (950 – 47,5).

Так происходит размещение средств, пока деньги не кончатся. Каждый раз из суммы, оказавшейся на счету, вычитается доля для резерва (5%). А остатки передается клиенту в качестве кредита. И каждый раз банк получает свою прибыль в виде процента за пользование средствами.

В конечном итоге сумма, размещенная в банке Ивановым, увеличится в несколько раз. Эту цифру получают, разделив 100% на процент резервирования (5%).

Каждый вкладчик знает, сколько денег у него на счету и получает процент прибыли на остаток.

Каждый заемщик платит за пользование кредитными деньгами, банк получает свою прибыль.

«Деньги из воздуха» — основной принцип работы всей банковской системы.

Банк, как магазин, продает свой товар – деньги. В рассматриваемом примере одна тысяча превратилась в 20 000 рублей с помощью проведения банковских операций.

А теперь представьте, что таких Ивановых у банка миллионы. И столько же заемщиков. И мы получаем просто огромный объем денежных средств, которыми можно свободно распоряжаться и извлекать выгоду.

Проблемы у банка могут возникнуть, если все вкладчики одновременно захотят получить свои деньги. Но такая ситуация маловероятна (хотя грозит серьезными последствиями, вплоть до банкротства).

По этой причине банк всячески поощряет использование именно безналичных денег. И старается мотивировать клиентов (методом кнута и пряника) оставлять деньги на счету как можно дольше. При досрочном закрытии вклада — потеря начисленных процентов. Более выгодные ставки при длительных сроках открытия вклада.

Кроме кредитования для банка существует целый ряд возможностей заработать.

Фондовый рынок и ценные бумаги

Здесь банк проявляет активность сразу по трем направлениям:

- как самостоятельный участник рынка;

- как представитель клиента;

- выпускает собственные финансовые продукты.

В первом случае кредитная организация от своего лица приобретает ценные бумаги, в основном долговые расписки (облигации). Прибыль формируется за счет начислений по купонному доходу, превышающую ставки по вкладам.

Банк может работать на рынке ценных бумаг от имени и за счет клиента, то есть выступать в роли брокера. За каждую произведенную клиентом операцию покупки или продажи, например, акций, банк взимает небольшую копеечку в виде комиссии. Размер комиссий составляет сотые доли процентов от суммы сделки.

Но учитывая просто огромные объемы сделок и роль банка в качестве обычного посредника — получаем постоянный денежный доход не зависящий от внешних факторов (роста или падения ценных бумаг).

Дополнительно у каждого уважающего себя банка-брокера есть линейка продуктов, за пользование которых клиент выплачивает вознаграждение.

Например, доверительное управление. Вы отдаете деньги и управляющий уже сам совершает операции, зарабатывая (или не зарабатывая) прибыль для клиентов.

Вознаграждение банку обычно составляет 10-30% за результат (прибыль). Дополнительно идет плата за годовое обслуживание — 2-4% от суммы средств клиента в управлении.

Получаем, что даже в случае получения убытка, деньги теряет только клиент. А банк все равно получает свой процент за управление.

Банки успешно зарабатывают на ПИФах (паевые инвестиционные фонды). Выступая опять в роли посредника между клиентами и объектом инвестиций.

Схема извлечения прибыли практически идентичная доверительному управлению — различные комиссии с инвесторов, желающих продать или купить паи фондов.

За покупку и продажу паев придется уплатить банку от 1 до 3-5%. Причем за каждую операцию отдельно.

Плюс плата за годовое управление (независимо от финансового результата) — 1-3%.

Заработок на обмене валют

Помните, в 90-е на каждом углу стояли «менялы», предлагающие обменять валюту по более выгодному курсу, чем в банке. Их можно было найти у банков, возле рынков, вокзалов и в местах большого скопления людей. Те времена давно прошли, но изредка их еще можно встретить.

Зарабатывали они приличные деньги. Сейчас банки практически полностью забрали на себя функцию обмена.

Прелесть в том, что размер получаемой прибыли не зависит от курса валюты. Неважно сколько стоит доллар сегодня и сколько он будет стоить через месяц. Растет евро или падает, банку все равно.

Доход банка зависит от объема операций и спреда.

Спред — это разница между ценой покупки и продажи.

На наиболее популярные валюты (доллар, евро) — разница обычно составляет 1-3 рубля.

Вроде бы немного. Но посмотрим это под другим углом.

На момент написания статьи курс обмена доллара в Сбербанке был следующим:

- покупка — 57,84 рубля;

- продажа — 60,96.

Разница — 3,12 рубля. А это 5,4%.

Получаем, что за одну операцию обмена валюты банк заработает более 5 процентов от суммы сделки.

Учитывая, что за месяц одну и ту же сумму можно прокрутить несколько раз (купил-продал-купил-продал и т.д.) получаем, доход на обмене в десятки процентов в месяц.

Сравните со ставкой в Сбербанке по вкладу — около 6% в год.

При резком росте (или падении) курса валюты, банк подстраховывается и увеличивает спред в несколько раз. Типичную картину можно было наблюдать в 2014-2015 годах. Валютных спред в банках достигал 10-15 рублей или 15-20%.

Золото и монеты

Продажа драгоценных слитков, памятных и инвестиционных монет еще один способ заработать небольшую прибыль.

Банк выступает в роли продавца, получая комиссии от реализации.

Отдельно можно отметить ОМС (обезличенные металлические счета):

- золото;

- серебро;

- платина;

- палладий.

Процесс напоминает обмен валюты. Только в качестве актива выступают мировые котировки на драгоценные металлы. Клиент приобретает не физическое золото, а получает документ, подтверждающий факт приобретения.

На самом деле ни у банка, ни у вас нет в наличии ничего. Если, например купили 1 грамм золота по 1300 рублей за грамм, а через год его стоимость возрастет до 1500 — теоретически вы заработаете 200 рублей. На практике, за счет разницы между покупкой и продажей, реальная прибыль будет чуть ли вдвое-втрое ниже.

Спред у ОМС составляет 4-8%. И нужен очень существенный рост котировок, чтобы клиент получил значимую прибыль.

Этим и пользуются банки. Привлекают средства в ОМС и распоряжаются по своему усмотрению. Давая взамен клиенту не физические слитки металла, а обещание выплатить деньги по текущему курсу по первому требованию клиента.

Комиссии банка

Самый предпочтительный для банкира на сегодня способ получить прибыль – начисление комиссий. Причина достаточно проста: этот вид дохода не влечет за собой никакого риска. Платеж по кредиту можно просрочить, в то время как комиссия будет выплачена в любом случае. Поэтому каждый банк считает своим долгом изобрести их великое множество.

К наиболее распространенным вариантам относятся комиссии:

- за ведение счета;

- за снятие наличных (с кредитной карты, с помощью банкомата другого банка, свыше определенной суммы);

- комиссию за переводы (между клиентами разных банков, международные переводы);

- оплату услуги по предоставлению кредита.

Вариантов комиссий немало. Коммерческий банк требует оплаты своих услуг вполне оправданно, но бывают и начисления, о которых клиент не знает. Например, в случае подключения мобильного банка автоматически при получении банковской карты.

Банку выгодно увеличение доли безрискового дохода в общей сумме прибыли, поэтому в перспективе появятся все новые варианты комиссий.

Пример.

Комиссия за снятие наличных с кредитной карты Сбербанка составляет 3% (через банкомат другого банка – 4%), но не менее 390 руб.

Комиссия за снятие наличных с вклада Россельхозбанка на сумму до 1500000 составляет 1%, свыше указанной суммы – уже 10%.

Открытие счета в Альфа Банке юридическому лицу обойдется в 3300 руб.

Пени и штрафы

Соблюдение сроков возврата кредитов – важный момент для банка, поскольку не вовремя внесенный платеж приведет к невозможности расплатиться с другим клиентом, желающим снять свои деньги с депозита.

За несоблюдение финансовой дисциплины, недобросовестный клиент обязан заплатить сумму штрафа (пени). Начисление штрафных санкций для банка является еще одним способом заработать, поскольку четких границ для сумм не установлено.

К суммам пени и штрафов можно отнести проценты, начисляемые при завершении беспроцентного периода кредитования при пользовании картой. В Сбербанке этот процент составляет 24%, в Россельхозбанке – 26%. В последнем, заемщик при просрочке платежа по кредиту обязан заплатить 750 руб. и сумму начисляемых ежедневно пени в соответствии с условиями договора.

Банк не всегда может вернуть всю сумму начисленных штрафов, но по сумме всех обязательств остается в выигрыше.

Сотрудничество

Кредитная организация зарабатывает на комиссии не только от физических, но и от юридических лиц. Банки активно продвигают страховые продукты собственных дочерних организаций и партнеров. Осуществляют перевод части пенсии в определенный фонд, за что тоже получают комиссию.

Ярким примером является Россельхозбанк, который обязывает своих сотрудников продавать ИСЖ (индивидуальное страхование жизни), являющееся продуктом АльфаСтрахования. Получая при этом комиссию в размере 5%. ИСЖ в данном случае позиционируется в качестве вклада.

Клиентов убеждают, что средства застрахованы, поскольку компанию можно назвать надежной и форс-мажорных ситуаций быть не должно. Тот же банк получает средство за сотрудничество с ГазФондом.

При обращении в любой банк за получением кредита, клиент получает и услугу по оформлению страховки (или нескольких). В случае с ипотекой это обоснованно, но для получения потребительского кредита на небольшой срок явной необходимости оформлять страховку нет.

Приобретение прав требования

Недобросовестные заемщики одного кредитора вполне могут заинтересовать другого. Банк может предложить другой кредитной организации приобрести просроченную задолженность за 15-20% первоначальной стоимости. Покупатель получает в виде дохода оставшиеся 80% долга, при условии, что сможет их взыскать.

Первоначальный кредитор возмещает свои убытки с помощью созданных ранее резервов. При этом процедура перехода прав требования законна, а взыскание может осуществлять дочерняя компания банка. Например, свой «коллектор» есть у банка «Русский стандарт» и некоторых других.

Факторинг

Еще один способ заработать деньги – предоставление факторинговых услуг.

Факторинг можно назвать товарным кредитом или продажей долга покупателя третьему лицу.

При этом всегда участвует три стороны: поставщик, покупатель и фактор (в нашем случае банк). В общем виде схема факторинга выглядит так:

1. Поставщик производит отгрузку товара покупателю.

2. Поставщик передает банку накладные, в соответствии с условиями заключенного договора.

3. Банк оплачивает 90% суммы накладной, остальные 10% — после подтверждения получения товара покупателем.

4. Покупатель перечисляет деньги на счет фактора.

Рассмотрим ситуацию. Компания «Фрегат» заключила договор с фирмой «Авента» на поставку продукции общей суммой 670 000 руб. Товар был поставлен заказчику 1 ноября, оплата от покупателя должна поступить до 15 ноября.

Компания-поставщик постоянно нуждается в деньгах для оборота, поэтому заключила договор с коммерческим банком «ФинамБанк». Банк перечислил 7 ноября 80% суммы (536 000 руб.) на счет «Фрегат» в соответствии с предоставленными накладными. 15 ноября «Авента» погасила свой долг, перечислив средства коммерческому банку. Из оставшихся 20% (134 000 руб.) банк удержал комиссию за свои услуги в размере 10% (67 000 руб.), а оставшуюся часть перечислил на счет «Фрегат».

Перед подписанием договора с компанией, проверяется уровень её надежности и репутация. Факторинг популярен у поставщиков, которые не имеют возможности долго ждать оплату за свои услуги. Активно пользуются подобной услугой банка оптовые компании. Банк в свою очередь получает прибыль и расширяет ассортимент предоставляемых услуг.

Лизинг

Увеличить доход банк может, оказывая лизинговые услуги своим клиентам за определенную плату. По договору имущество (оборудование, автомобиль, здание или другое имущество, необходимое клиенту) передается в пользование на условиях финансовой аренды. Соглашение может подразумевать последующий выкуп предмета лизинга.

В этом случае банк выступает в роли лизингодателя. Вознаграждение за услугу зависит от банка, чья дочерняя компания предоставляет лизинг.

Например, Альфа Лизинг предлагает ставки для юридических лиц от 14,7% по программе Альфа Мобиль. Договор лизинга банковская структура заключает и с частными лицами, что тоже является возможностью роста прибыли. Для среднестатистического гражданина такой вариант может быть выгоднее кредита при условии грамотного подхода.

Все для клиента

Желание продать один продукт множеству клиентов сменилось стремлением предоставить одному потребителю всю продуктовую линейку.

Банку выгоднее выдать кредит заемщику, тут же оформить депозит, застраховать жизнь и имущество, обеспечить мобильным банком и смс-оповещениями и завершить обслуживание кредитной картой.

В таких условиях банк получает прибыль от целого комплекса операций, «привязывая» к себе постоянного и проверенного клиента. Это позволяет контролировать потребителя, планировать прибыль и распределять источники поступления средств.

Банки в общей массе предоставляют однотипные услуги, поэтому за клиента, а значит и прибыль, приходится побороться.

Ведущая роль отдается удобству сервиса. В крупных банках обслуживание становится оперативным и разносторонним, появляются специальные комнаты для вип-клиентов. Например, в отделение Сбербанка можно поиграть с ребенком, узнать о здоровом питании или оформить медицинский полис. Ориентированность на клиента приносит банку свои денежные плоды.

В других странах банки давно не воспринимаются как «вселенское зло», а используются как средство для достижения целей.

В нашей стране недоверие к банкам возникло в момент становления банковской системы, и постоянно подкрепляется самим кредитором, поскольку не все условия предоставления банковских услуг являются прозрачными и понятными.

При грамотном подходе использование финансовых инструментов, предлагаемых банком, приносит выгоду не только кредитору, но и клиенту.

Самым прибыльным банком, по данным Banki.ru, является Сбербанк России, чистая прибыль которого только за октябрь 2017 г составила почти 500 миллионов рублей. Банк получает огромные средства за счет большого объема проводимых операций и широкой линейки услуг.

Видео

Советую посмотреть познавательный фильм в виде мультфильма о становлении кредитной системы. И вы поймете как и почему работает банковская сфера и как банки делают деньги буквально из воздуха.

Источник https://journal.tinkoff.ru/whatisbank/

Источник http://fingramota.by/ru/guide/deposits-and-investments/deposit

Источник https://vse-dengy.ru/kak-banki-zarabatyivayut-dengi.html