Что можно покупать на ИИС, а что нельзя

С уменьшением процентной ставки на депозитах все больший интерес у физлиц вызывает индивидуальный инвестиционный счет. Но, в отличие от банковского вклада, на ИИС можно держать не только деньги, но и разнообразные финансовые инструменты, самые распространенные — это акции и облигации. Далее в статье разберем, что можно покупать на ИИС, и какие есть ограничения.

Какие активы можно приобрести на ИИС?

ИИС — это вид брокерского счета, который отличается возможностью оформить налоговый вычет и наличием некоторых ограничений:

- может быть открыт только один ИИС;

- валюта — только российские рубли;

- лимит ввода — 1 млн рублей в течение календарного года;

- размещенная сумма тратится на покупку активов, обращающихся только на биржах РФ.

Для приобретения иностранных активов счет пополняется в рублях. На них покупаются доллары на бирже, чтобы оплатить иностранные бумаги в этой валюте.

Переходим к подробному разбору активов, подходящих для покупки на ИИС, каждый из которых предполагает определенные нюансы и ограничения.

Российские и зарубежные акции

Инвесторы могут покупать на ИИС акции и депозитарные расписки, торги которых проходят на Московской и Санкт-Петербургской биржах.

Торговля акций совершается лотами. Один лот на Московской бирже содержит 1, 10, 100, 1 000 или 10 000 единиц бумаг. Информацию о минимальном количестве акций, доступных к покупке, можно уточнить у брокера или непосредственно на бирже.

В 2020 году эффективность вложения в отечественные активы обусловлена продолжающимся снижением ключевой ставки ЦБ РФ и замедлением инфляции.

Более надежным инвестированием считается вложение денег в «голубые фишки» — самые крупные и ликвидные компании, к которым, например, относятся:

Вложение в акции считается одной из самых прибыльных и одновременно рискованных стратегий. В этом случае сложно определить прогноз доходности, ведь ценные бумаги определенного предприятия, прежде показывающие рост, не всегда сохраняют тенденцию в будущем. Разумно проводить диверсификацию портфеля, то есть вложить деньги одновременно в несколько видов акций. Падение цены на одни бумаги позволяет сгладить полученные убытки повышением акций другой компании.

Пример. Акции Сбербанка ежегодно растут на 21 % (тут надо уточнить, что эта тенденция может поменяться в любую сторону). Инвестор в начале 2020 года вкладывает 400 000 рублей в акции данного эмитента и в конце года зарабатывает 84 000 рублей. По истечении 3 лет акции принесут 252 000 рублей. Итого, 304 000 рублей = 84 000 + 252 000. Расчет приблизительный, ведь за 3 года условия часто меняются.

Помимо российских, на ИИС покупаются и зарубежные акции, обращающиеся на Санкт-Петербургской бирже. Позиции включают активы Apple, Tesla, Disney и других именитых эмитентов.

С августа Московская биржа также запустила возможность торговли акциями иностранных компаний.

Покупка на ИИС иностранных акций включает следующие этапы:

- Пополнение счета в рублях.

- Обмен рублей на доллары.

- Выбор акций.

- Покупка.

Государственные и корпоративные облигации

Для покупки на ИИС подходят долговые обязательства федерального займа (ОФЗ). Эмитент в этом случае — Министерство финансов РФ. Надежность этих облигаций высокая, но доходность, как и уровень риска, небольшая.

Пример. По данным Центробанка, доходность ОФЗ на 28 апреля 2020 года составляла 5,15–6,70 % годовых. (Для расчета берем облигации с наибольшей доходностью). На внесенные 400 000 рублей инвестор приобретает ОФЗ. По истечении 3 лет они принесут 80 400 рублей = (400 000 × 6,7 %) х 3. Итого, доход за 3 года 132 400 рублей = 80 400 + 52 000 полученный налоговый вычет.

Другой надежной стратегией считается вложение в корпоративные облигации. Эти финансовые инструменты выпускаются компаниями, и характеризуются наибольшей прибылью, нежели ОФЗ. Размер купонных выплат зависит от эмитента. Компании с безукоризненной репутацией на рынке ценных бумаг предлагают менее выгодные для инвестора условия и наоборот.

Пример: Прибыльность облигаций «Роснефти» и Сбербанка на вторую половину 2020 года — около 8,45 %. Доход за год 33 800 рублей = 400 000 х 8,45 %. По истечении 3 лет облигации принесут 101 400 рублей = 33 800 х 3. Итого доход за 3 года 153 400 рублей = 101 400 + 52 000 полученный налоговый вычет.

Валюту

ИИС открывается лишь в российской валюте, и пополнение счета проводится исключительно рублями. То есть открыть ИИС в другой валюте нельзя. Но инвестору не запрещается купить на эти деньги валюту. Совершается обмен на валютной секции Московской бирже. После покупки на ИИС иностранной валюты, можно приобрести на нее иностранные активы. Ограничения в этом случае не установлены.

ETF

Достаточно просто выглядит покупка инвестором ETF. Процедура не отличается от стандартного приобретения акций или облигаций. Покупка ETF на ИИС будет интересна тем инвесторам, кто делает долгосрочные вложения.

То есть ETF на ИИС покупаются без ограничений. Но только те, что размещены на российских биржах, например, от FinEx и ITI Funds.

ПИФы

В 2020 году биржевые ПИФы пользуются большим спросом среди инвесторов.

Основные БПИФы, работающие в России:

- Фонд Индекс МосБиржи ликвидных еврооблигаций РФ (тикер SBCB).

- Фонд Индекс МосБиржи полной доходности «брутто» (тикер SBMX).

- Фонд Индекс МосБиржи государственных облигаций (тикер SBGB).

- ПИФ ВТБ Российские корпоративные облигации смарт бета (тикер VTBB).

- БПИФ на американские акции – «Технологии 100» под управлением УК «Альфа-Капитал» (тикер AKNX).

Законодательно покупка паев на ИИС не запрещена. Их можно приобрести через брокера, но только те ПИФы, что торгуются на бирже. Если ИИС находится в доверительном управлении, то можно приобрести паи, предлагаемые управляющей компанией.

Опционы и фьючерсы

Покупка активов в виде опционов и фьючерсов на ИИС доступна. Опытные инвесторы применяют их для поддержания баланса собственного инвестиционного портфеля и для получения дополнительного дохода.

Однако опционы больше используются профи. Поэтому многие брокеры закрывают доступ к ним на ИИС и открывают лишь по отдельной заявке. Так же обстоят дела и с фьючерсами.

Соответственно, законодательство не запрещает совершение подобных сделок, но окончательное решение остается за обслуживающим брокером.

Что нельзя купить на ИИС?

Деньги, размещенные на ИИС, подходят для приобретения многих финансовых активов. Но присутствуют и некоторые ограничения. Они вытекают из нормы закона, разрешающей покупку на ИИС только тех ценных бумаг, которые торгуются в России. Соответственно, нельзя приобрести на ИИС иностранные ЦБ, не представленные на российских биржах. Но и тут можно найти выход — приобрести торгующиеся в РФ ETF с зарубежными ЦБ.

Активов, доступных для приобретения на ИИС, достаточно для организации дополнительного дохода начинающего и среднестатистического инвестора. Более опытные инвесторы не ограничиваются индивидуальным инвестиционным счетом и используют его в совокупности с другими брокерскими счетами для получения наибольшего дохода.

Первые шаги на ИИС: выбор облигаций и акций

Индивидуальные инвестиционные счета (ИИС) постепенно набирают популярность. За четыре года существования этого инструмента открыто уже 701 тыс. счетов! И их количество стремительно растёт. По данным Мосбиржи в конце 2015 года было открыто около 89 тыс. счетов, а к концу 2018 — уже 598 тысяч.

До недавнего времени довольно распространённым был следующий вариант использования ИИС: открыть счёт, продержать его три года, внести деньги за несколько дней до закрытия, закрыть счёт и получить вычет. Конечно, перспектива получить от государства 52 000 рублей выглядит заманчиво. Однако 19 августа 2017 года были внесены поправки в Налоговый кодекс, согласно которым налоговые инспекторы могут отказать в возврате налога, если заподозрят, что ИИС был открыт только для получения вычета. Ситуация спорная, но если на счёте не было ни одной операции за всё время его существования, то намерение открыть счёт с целью получения вычета очевидно. Теперь просто перевести деньги на ИИС и продержать их до закрытия счёта — не такая выгодная операция, нужно совершать сделки, причём желательно объёмом не менее 25% от общего размера счёта.

Вложения в короткие ОФЗ

Как быть, если деньги уже лежат на счёте, до даты планируемого закрытия осталось мало времени, вычет получить хочется, а терять деньги из-за отсутствия опыта — нет? Самым простым вариантом действий является покупка коротких ОФЗ — облигаций федерального займа, до погашения которых осталось менее года. Цена таких бумаг обычно близка к номиналу и слабо реагирует на изменения процентных ставок и рыночные паники.

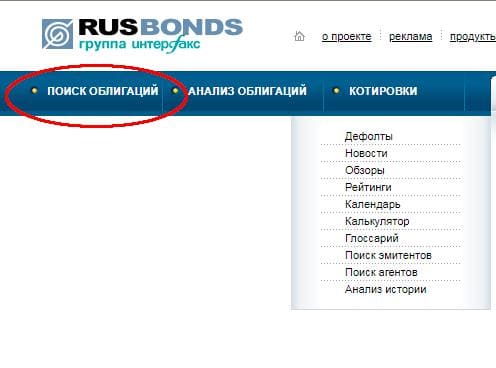

Для поиска подходящих облигаций можно воспользоваться сервисом Rusbonds.ru . Этот сервис бесплатный, его возможности доступны после несложной регистрации. После входа на Rusbonds.ru под своей учётной записью в левой верхней части экрана найдите надпись «Поиск облигаций».

После этого на экране появится форма поиска.

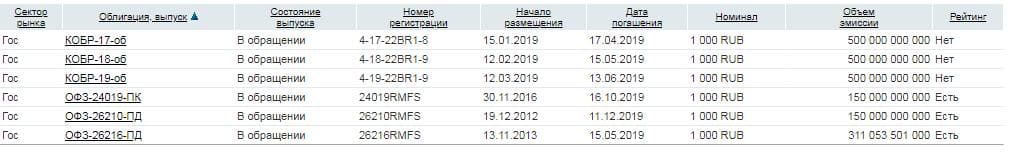

В этой форме в поле «Сектор рынка» выберите «Гос», в поле «Состояние выпуска» — «В обращении». В полях «Дата погашения. От . До» введите желаемую дату погашения. Сейчас наша задача — выбрать короткие ОФЗ, следовательно, в поле «До» вводим дату, отстоящую от планируемой даты совершения сделки на один год. Для примера введём последний день года. Можно попробовать ввести предполагаемую дату закрытия счёта. Когда определитесь с датой погашения, нажмите кнопку «Найти». Система выдаст варианты, подходящие условиям запроса. В нашем случае Rusbonds.ru предложил шесть вариантов.

В столбце «Дата погашения» вы увидите дату погашения каждого выпуска. Соответственно, вы можете выбрать выпуск облигаций, основываясь исключительно на этом параметре. Например, можете выбрать выпуск с максимально близкой датой погашения. Но такой подход необязательно окажется выгодным. Об опасностях вложения в такие облигации читайте здесь.

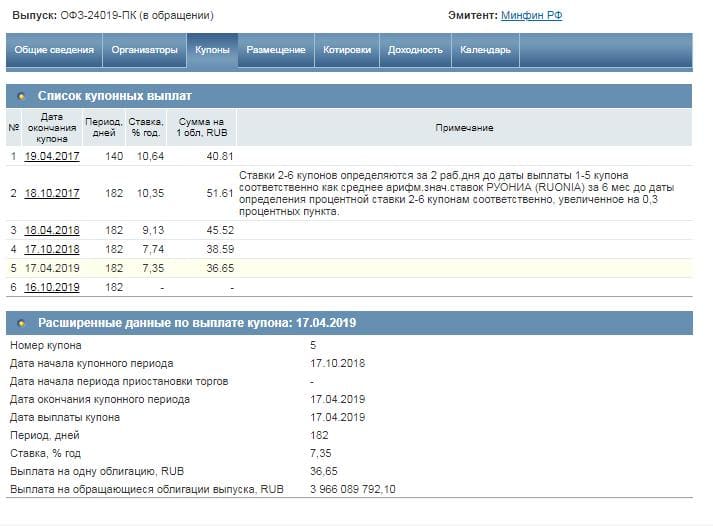

Если вы кликните по названию выпуска, то переместитесь на страницу с подробной информацией об облигации.

В данный момент наиболее интересны вкладки «Купоны» и «Доходность». Если у вас нет доступа к терминалу с текущими котировками, то их можно посмотреть во вкладке «Котировки». Чтобы максимизировать доходность ваших вложений, подбирайте выпуски облигации с максимальной ставкой купона и минимальной ценой. В контексте коротких ОФЗ термин «минимальная цена» означает, что цена облигаций не должна быть выше 101. Если цена выше, а до погашения осталось меньше года, то такую облигацию лучше не покупать.

Лучшим результатом поисков коротких ОФЗ будут облигации с датой погашения максимально близкой к предполагаемой дате закрытия счёта и ценой во время покупки не выше 100 (т.е. не выше номинала).

Использование коротких ОФЗ не ограничивается случаями, когда нужно получить вычет по ИИС. Эта стратегия активно применяется в портфельном инвестировании по мере приобретения инвестиционного опыта.

Долгосрочные вложения на ИИС

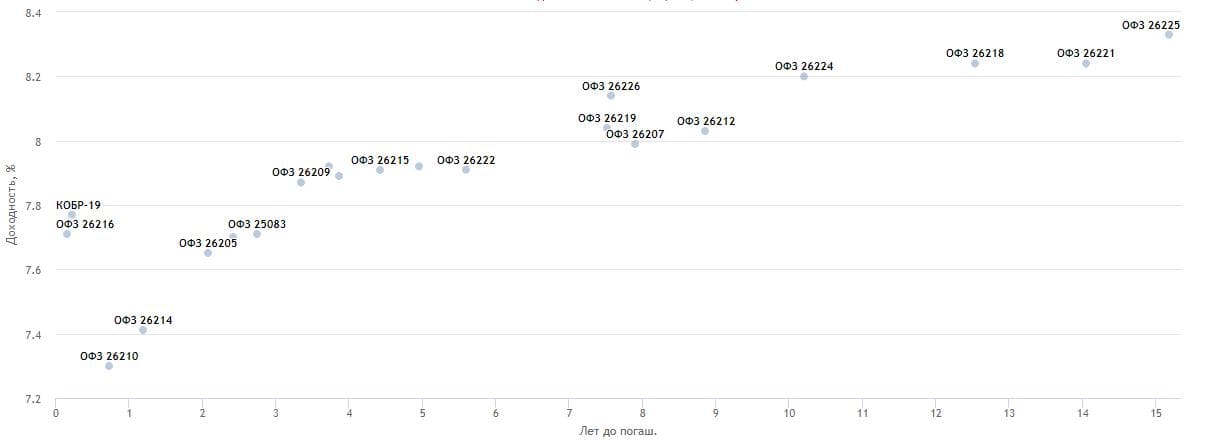

Таким образом можно сохранить право на вычет, если деньги пролежали на счёте практически до закрытия, а вы не совершали сделок. Однако быть добросовестным владельцем ИИС намного выгоднее. Если вы посмотрите на диаграмму зависимости доходности облигаций от срока погашения, то увидите: чем дальше срок погашения, тем выше доходность.

Самый выгодный вариант использования ИИС — сразу после открытия счёта покупка ОФЗ со сроком погашения не менее трёх лет. Если вы будете покупать облигации со сроком погашения, значительно превышающим три года, то желательно планировать закрыть счёт либо не ранее даты погашения выбранных облигаций, либо максимально близко к ней. При таком подходе вы минимизируете вероятность того, что придётся продавать облигации по невыгодным ценам во время рыночной паники.

Акции

Если у вас нет опыта инвестирования на фондовом рынке и вы не планируете держать ИИС более трёх лет, то вам не следует покупать акции. Тем не менее если вы хотите добавить акции в свой портфель на инвестиционном счёте, то на первых порах стоит ограничиться паями индексных фондов. При сроках инвестирования до трёх лет не следует делать долю акций в портфеле более 20%.

Альтернативной ETF может быть самостоятельная покупка акций из Индекса Мосбиржи 10 или Индекса Голубых фишек Мосбиржи в тех же пропорциях, что и в соответствующем индексе. Такой вариант может оказаться даже выгоднее покупки паёв индексных фондов, т.к. вы будете получать дивиденды на отдельный счёт и переводить их на ИИС. Это позволит учесть такие переводы как взносы.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Блог компании Тинькофф Инвестиции | Что купить на ИИС в 2020 году: три портфеля от аналитиков

Если не знаете, что делать с деньгами сейчас, отложите их на свой индивидуальный инвестиционный счет и получите за это денежный бонус от нас — 0,5% при пополнении счета на сумму от 1 000 ₽. Полные условия акции можно прочитать здесь, а открыть счет — здесь. А теперь разберемся, зачем ИИС открывать в конце 2020 года и что купить.

Зачем открыть ИИС?

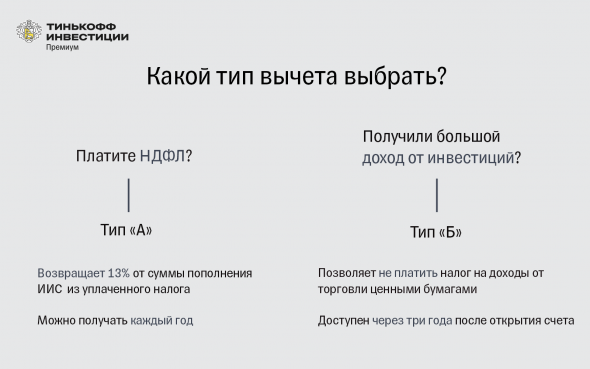

Инвестировать можно и с помощью стандартного брокерского счета. Но с полученной прибыли надо платить налог. ИИС же позволяет этого не делать — такой тип называется А. Всего их два — А и Б. Разберемся, кому какой выбрать и сколько можно получить.

Тип А подходит тем, кто получает официальную зарплату и платит НДФЛ. ИИС позволяет получать налоговый вычет 13% каждый год на протяжении трех лет, если его регулярно пополнять хотя бы раз в год.

Например, в 2020 году вы открыли ИИС и пополнили его на 400 000 рублей. Уже в 2021-м вы сможете подать заявление на возврат 13%, то есть 52 000 ₽ с уплаченного НДФЛ. А можно подать заявление в конце всего срока, через три года. Так вы воспользуетесь вычетом А.

Этот тип подойдет и начинающим инвесторам, которые боятся потерять деньги на фондовом рынке. Когда инвестор получает прибыль, он платит налог с нее. Но если инвестор торгует в убыток себе, то с помощью ИИС он может компенсировать его и гарантированно получить 13% от той суммы, которую внес на свой счет.

Тип Б подойдет, если у вас нет официального дохода или просто не хочется платить налоги за операции с ценными бумагами. Он позволяет не платить государству за торговлю активами. Такой тип заинтересует успешных трейдеров с высокой доходностью.

Возьмем уже вложенные 400 000 ₽. Удачно инвестировав, вы заработали еще 100 000 ₽. С обычным счетом с дохода удержали бы 13% налога, но ИИС позволяет оставить эти деньги у себя. Однако для этой льготы нужно, чтобы счет был открыт минимум три года. То есть вычет можно получить только один раз в самом конце.

Открыть счет могут граждане России старше 18 лет.

Деньги со счета нельзя выводить три года с момента открытия. Иначе придется вернуть налоги.

Пополнять ИИС можно на любую сумму до 1 млн ₽, но вернуть можно не более 52 000 ₽.

Вычеты А и Б нельзя совмещать или использовать поочередно. Если вы получили 13% от налоговой с вычетом А, не платить налоги с доходов от торговли на бирже уже не получится.

Определиться с типом ИИС — А или Б — можно при его закрытии через три года. Если налоги с дохода от торговли больше, чем 13% от внесенной суммы, то наиболее выгодным окажется вычет Б.

Почему стоит открыть ИИС сейчас?

ИИС, в отличие от брокерского счета, привязан к календарю. Таким образом, если открыть его и пополнить в конце 2020 года, то уже в январе 2021-го можно подавать документы на получение вычета. Долго ждать не придется.

Кроме того, чем раньше вы откроете счет, тем раньше начнется трехлетний отсчет, после истечения которого с ИИС можно выводить деньги.

Помимо этого, в ноябре у клиентов Тинькофф Инвестиций появится дополнительная возможность заработать. С 3 по 30 ноября действует акция, по которой мы даем бонусные 0,5% при пополнении счета на сумму от 1 000 ₽. Полные условия акции можно прочитать здесь, а открыть счет — здесь.

Что купить на ИИС?

Если вы никогда не инвестировали, но много слышали об этом, хотите попробовать, но боитесь, специально для вас аналитики Тинькофф Инвестиций собрали готовый портфель для ИИС. Вы можете приобретать активы по отдельности, но лучше, чтобы все они были в вашем портфеле, так как тогда он будет более сбалансированным.

Источник https://www.finam.ru/publications/item/chto-mozhno-pokupat-na-iis-a-chto-nelzya-20200831-12190/

Источник https://journal.open-broker.ru/investments/pervye-shagi-na-iis-vybor-obligacij-i-akcij/

Источник https://smart-lab.ru/company/tinkoff_invest/blog/655928.php