Как инвестировать в американские акции в России

Рано или поздно у многих инвесторов наступает момент, когда они не хотят ограничиваться ценными бумагами российских компаний. Это может быть вызвано разными причинами: одних смущает валютный или страновой риск, другие не хотят упускать инвестиционные возможности иностранных рынков, а третьи руководствуются целым комплексом мотивов.

Может ли обычный российский частный инвестор взять и купить американские акции? С какими ограничениями он столкнется? Какие налоги должен будет заплатить? Поговорим об этом.

Способы покупки акций

Российский неквалифицированный инвестор, работающий через российских профессиональных участников рынка ценных бумаг, в любой момент может купить акции американских компаний, которые торгуются на Московской (за рубли или валюту) и Санкт-Петербургской (за валюту) биржах, если эти акции входят в утвержденный перечень индексов ЦБ РФ.

Но даже если желаемой акции в списках нет, ее все равно можно купить. Такая продажа открыта неквалифицированным инвесторам, если они соответствуют хотя бы одному из условий:

- прошли тестирование, которое откроется 1 октября 2021 года;

- до 1 октября уже покупали акции из неутвержденных индексов («дедушкина оговорка»);

- хотят приобрести ценные бумаги в рамках права на последнее слово, то есть с ограничением на транзакцию в 100 тыс. руб. или в 1 лот, если минимальный лот больше этой суммы.

Второй вариант — открыть счет у зарубежного брокера и покупать любые акции американских компаний на зарубежных биржах без ограничений. В этом случае инвестор должен уведомить налоговую об открытии брокерского счета, ежегодно отчитываться перед ней о движении на этом счете денежных средств и иных активов, а также ежегодно подавать налоговую декларацию и самостоятельно рассчитывать и уплачивать налоги в РФ. Как видите, хлопот немало, поэтому если суммы инвестиций невелики, проще покупать зарубежные акции через российского брокера.

Однако учтите, что описанные способы не подходят для некоторых категорий госслужащих, которым закон прямо запрещает инвестировать в иностранные активы (п. 4 ч. 1 ст. 17 Федерального закона от 27 июля 2004 года № 79-ФЗ).

Уплата налогов

При продаже акций американских компаний независимо от способа их приобретения налоговые резиденты РФ должны уплатить налог в размере 13 % с дохода — разницы между ценами покупки и продажи по курсу доллара, установленному ЦБ РФ на дату соответствующей операции. Если доход за год превысит 5 млн руб., то сумма превышения облагается по ставке 15 %. Это правило, введенное в 2021 году, имеет несколько исключений (подробнее см. п. 1 ст. 224 НК РФ).

Если ценные бумаги были куплены через российского профессионального участника фондового рынка, то он сам выполняет функции налогового агента, то есть рассчитывает и уплачивает налоги вместо инвестора. А вот те, кто инвестирует через зарубежный брокерский счет, должны самостоятельно до 30 апреля следующего года подать декларацию, исчислить и уплатить налог.

Что касается налогообложения дивидендов, то в большинстве случаев действует такая схема:

- если инвестор через брокера, банк или управляющую компанию заполнил форму W-8BEN, то американская компания при выплате дивидендов возьмет с него 10 % налога как с нерезидента США, и ему останется доплатить в РФ лишь 3 или 5 %;

- если инвестор не заполнял форму W-8BEN, то выплата дивидендов будет облагаться в США налогом 30 %, а также 13 или 15 % в России. Дело в том, что, по мнению налоговых органов, инвесторы, не заполнившие указанную форму, не претендуют на льготы, предусмотренные Соглашением об избежании двойного налогообложения, заключенным между США и РФ.

Такой уровень налогообложения применяется для дивидендов по акциям большинства американских компаний, за исключением REIT (компаний, владеющих недвижимостью) и компаний организационно-правовой формы MLP/LP. В первом случае дивиденды облагаются налогом по ставке 30 %, а во втором — по ставке 37 %.

Обращаю внимание на любопытный момент, связанный с правоприменительной практикой. В соответствии с условиями Соглашения об избежании двойного налогообложения и НК РФ получается, что в России можно зачесть уплаченный в США налог лишь в размере 10 %. Таким образом, даже если де-факто американский эмитент высчитал с инвестора больше этой суммы — 30 или даже 37 %, в России все равно придется доплачивать 3 или 5 % в зависимости от суммы дохода.

Налоговые льготы

Избежать уплаты 13 % НДФЛ с дохода при продаже американских акций можно, если покупать их через ИИС типа Б. Пара условий: акции должны быть приобретены на российских биржах и в год на ИИС можно завести не более 1 млн руб.

Если же инвестор приобретает американские акции через ИИС типа А, то к ним можно применить льготу долгосрочного владения: удерживая ценные бумаги 3 года и более, инвестор получает право на инвестиционный вычет в размере 3 млн руб. за каждый год владения. При этом уже не имеет значения, где он приобрел ценные бумаги — у российского или иностранного брокера. Главное, чтобы эти акции были допущены к торгам на российском фондовом рынке.

Например, такая льгота будет доступна, если купить на Нью-Йоркской бирже акции AT&T, допущенные к торгам на российском рынке, и продержать их 3 года.

Процедура реализации права на налоговый вычет зависит от того, кто выступает для инвестора налоговым агентом:

- если ценные бумаги приобретены через иностранную финансовую организацию, инвестор подает декларацию с заявлением о налоговом вычете самостоятельно;

- если инвестирование происходит через российского брокера, заявление о применении льготы подается непосредственно ему.

Таким образом, почти все российские инвесторы могут воспользоваться возможностями, которые дают зарубежные фондовые рынки. Они могут приобретать американские акции как напрямую у иностранных брокеров, так и с помощью российских профессиональных участников рынка ценных бумаг и даже претендовать при этом на налоговый вычет. Главное — помнить об установленных законом ограничениях и условиях.

Как купить американские акции

Современный финансовый мир не стоит на месте. Если совсем недавно не у всех была возможность торговать на отечественном фондовом рынке из-за высоких требований к минимальному размеру счёта, то сейчас и инвесторы с небольшими капиталами уже требуют доступа на иностранные торговые площадки. Причины могут быть самые разные: кто-то недоволен уровнем защиты своих прав, кому-то нужна диверсификация вложений, а кому-то просто интересно торговать за границей. В большинстве случаев, когда говорят об иностранном фондовом рынке, подразумевают США. Намного реже — другие площадки, например, Гонконг или Лондон.

Какими бы ни были причины выхода на иностранный фондовый рынок (в этой статье — рынок США, если не оговорено иное), нужно понимать, что, покупая иностранные акции, вам придётся считаться с законами государства, где зарегистрирован эмитент или осуществляются торги. Если учесть напряжённые отношения между Россией и США, то при выходе на американский фондовый рынок нужно быть особенно осторожным. Что бы ни говорили инвестиционные и финансовые консультанты о преимуществах рынка США, всегда нужно помнить, что в силу сложной геополитической обстановки вам могут закрыть туда доступ раз и навсегда просто потому, что вы гражданин не той страны. При этом вам даже могут не позволить вывести свои деньги на российский счёт. Подобные прецеденты уже были.

Если вас не остановит риск блокировки средств на счетах иностранного брокера, то такие мелочи, как исчисление налога на дивиденды, полученные в валюте, вряд ли заставят вас передумать выходить на иностранные рынки.

Теперь перейдём непосредственно к тому, как купить акции американских компаний. Вариантов несколько. Можно открыть счёт непосредственно у американского брокера. Некоторые из них предоставляют русскоязычную поддержку, знание иностранного языка необязательно. При этом нужно понимать, что в случае каких-либо разногласий с брокером вам придётся отстаивать свои права в американском суде.

Также есть варианты, когда можно оставаться в российской юрисдикции (полностью или частично).

Покупка акций на Санкт-Петербургской бирже

Самый простой способ — получить доступ к Санкт-Петербургской бирже, на которой торгуются акции иностранных компаний. Для этого нужно открыть счёт у брокера, который предоставляет такой доступ.

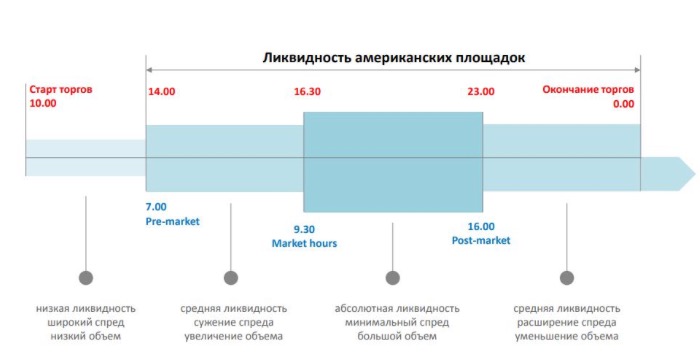

Сейчас на бирже около тысячи выпусков акций и около пятидесяти выпусков облигаций. Торги осуществляются с 10.00 до 0.00 по московскому времени, при этом наилучшая ликвидность — с 16.30 до 23.00, т.к. в это время открыта торговая сессия в США.

Изображение из презентации Санкт-Петербургской биржи (http://investcab.ru/ru/about/Pro_rynok_na_SPb.pdf)

Используя механизм управления ликвидностью, биржа может исполнить заявку клиента по наилучшей цене. В момент выставления заявки торговая система проверяет, где её можно удовлетворить — на домашнем рынке, заключив сделку с локальным участником, или на рынке США. Если лучшее предложение — за рубежом, то заявка выводится в США от имени клирингового центра биржи, где и проходит сделка.

Важной особенностью Санкт-Петербургской биржи является то, что вы покупаете именно акцию, которая даёт вам соответствующие права, а не производный финансовый инструмент, вроде CFD или фьючерса.

«Дочки» российских брокеров

Начинающему инвестору Санкт-Петербургская биржа предоставляет обширные возможности для инвестирования на рынке США. Но при этом её возможности ограничены. Конечно, выбор более чем из тысячи эмитентов сложно назвать ограничением, в то время как в России торгуются всего около трёхсот, причём хорошая ликвидность присутствует менее чем у ста. Тем не менее листинг на американских биржах имеют несколько тысяч компаний. Помимо этого, рынок фьючерсов и опционов в США намного более развитый, чем в России, это касается как перечня торгуемых инструментов, так и ликвидности.

Вряд ли эти возможности понадобятся рядовому инвестору с небольшим капиталом, но для опытного — могут представлять интерес. «Открытие Брокер» предоставляет прямой доступ к иностранным торговым площадкам, причём не только американским. Обычно российские брокеры организуют это через свои иностранные дочерние организации. В большинстве случаев для этого необходимо иметь статус квалифицированного инвестора.

Однако поскольку договор на обслуживание на иностранных торговых площадках вы будете заключать с дочерней организацией (пусть и в российском офисе), то и претензии придётся предъявлять ей же — в иностранном суде. Конечно, вряд ли российский брокер в случае конфликта пойдёт на репутационный риск и в сложной ситуации умоет руки, отправив вас разбираться в иностранный суд, и вполне вероятно, что спор будет решаться во внесудебном порядке в России. Но этот нюанс надо учитывать.

ETF на индексы от компании FinEx

Необязательно преодолевать сложности, связанные с выбором конкретных иностранных акций для своего портфеля или получением статуса квалифицированного инвестора. Также необязательно подбирать брокера, который предоставляет доступ на Санкт-Петербургскую биржу. Имея доступ к Московской бирже, вы можете сразу приобрести портфель ценных бумаг, купив ETF на тот или иной индекс.

В России компания FinEx организовала на бирже листинг 14 ETF. В рамках данной статьи мы говорим об американских акциях, поэтому упомяну два фонда: FXUS и FXIT.

Фонд FXUS состоит более чем из шестисот эмитентов, которые покрывают 85% фондового рынка США. Особенностью любого ETF является то, что он копирует какой-либо индекс. В данном случае копируется индекс компаний большой и средней капитилазации Solactive GBS United States Large & Mid Cap Index NTR .

FXIT включает в себя более восьмидесяти компаний из сектора высоких технологий. Основой для данного фонда является Solactive US Large & Mid Cap Technology Index NTR .

ETF от FinEx отличаются низкими комиссиями. Например, в упомянутых FXIT и FXUS расходы на управление не превышают 0,9%.

При работе с паями фондов от FinEx надо учитывать один нюанс. Формально эти ценные бумаги являются акциями иностранного эмитента, поэтому если вы попадаете под ограничения владения иностранными бумагами, то эти ETF не подойдут.

Фьючерсы на американские индексы акций

Если по какой-то причине вы предпочитаете срочный рынок фондовому, то Московская биржа может предложить вам фьючерс US500. Поскольку в названии фьючерса присутствует «500», то может показаться, что это срочный контракт на популярный индекс S&P 500. Однако это не так. В спецификации фьючерса написано, что базовым активом является Solactive US Large Cap Index (PR) , в состав которого сейчас входят 494 американские компании. Гарантийное обеспечение под открытие позиции составляет примерно 13 тыс. руб. на один контракт.

Читайте продолжение темы покупки американких акций в нашей следующей статье.

Инвестиции в акции США без риска заморозки: что нужно знать о фьючерсе на NASDAQ-100

В условиях санкционных ограничений покупка пая фонда, ориентирующегося на американский индекс, — один из немногих способов заработать на рынке США без риска заморозки активов, признают эксперты. Однако момент для инвестиций в американский бигтех в условиях повышения ставок ФРС не самый благоприятный

С 6 сентября российским инвесторам на срочном рынке стали доступны расчетные фьючерсные контракты на инвестиционные паи фонда Invesco QQQ ETF Trust Unit Series 1 управляющей компании Invesco PowerShares. В корзину фонда входят акции из американского технологического индекса NASDAQ 100. Совокупная стоимость чистых активов фонда превышает $160 млрд, сообщила Мосбиржа.

Фьючерс номинирован в американских долларах, но торги и расчеты по нему будут вестись в рублях. Расчетная цена будет формироваться из чистой стоимости пая на дату накануне дня исполнения фьючерса, умноженной на 41.

«Сейчас можно быть уверенным в расчетах только в рублях. Срочный рынок в этом смысле удобнее: если нет поставки базового актива, то и нет реализовавшихся в этом году специфических рисков, которые раньше никто не учитывал. Мы можем делать инструменты, которые дают возможность инвестировать в интересные активы, но не несут риска непоставки. В случае запуска фьючерсных контрактов на зарубежные фондовые индексы торговля ими, как и другими фьючерсными контрактами на Мосбирже, будет осуществляться в рублях», — говорил в конце августа управляющий директор по деривативам площадки Владимир Яровой.

Избегание рисков

После введения санкций в отношении России владение иностранными ценными бумагами оказалось сопряжено с инфраструктурными рисками. В частности, у ряда инвесторов зарубежные акции оказались «обособлены» на брокерских счетах до снятия санкций — торговать ими сейчас нельзя. Такое решение было связано с разрушением моста НРД — Euroclear, а затем было подкреплено блокирующими санкциями в отношении российского депозитария со стороны Евросоюза.

Тем не менее интерес к «недружественным» бумагам у инвесторов всегда был высоким. А инвестирование во фьючерс на иностранные акции сейчас выглядит более безопасным, чем покупка самих акций, которые могут оказаться заблокированными в любой момент.

«Санкционные риски практически нулевые. Это расчетный контракт, который не имеет западного провайдера. Фьючерс, несмотря на свое название, следует не за индексом, а за публично торгуемым фондом QQQ, который, в свою очередь, следует за NASDAQ 100», — объясняет эксперт по фондовому рынку «БКС Мир инвестиций» Валерий Емельянов.

Фьючерс и опционы на него могут быть интересны инвесторам, у которых уже есть акции из NASDAQ 100 для хеджирования рисков, а также тем, кто только собирается добавить «американский риск», говорит начальник отдела инвестиционного консультирования ультрасостоятельных клиентов ИК «Велес Капитал» Никита Лосихин. «В условиях санкций и ограничений это один из немногих инструментов на российском рынке, позволяющий зарабатывать на американских акциях без рисков заморозки активов», — говорит он.

Инвестиции в иностранные бумаги на российской бирже сейчас, по сути, заморожены, поэтому фьючерс может стать альтернативой для тех, кто хочет получить актив с привязкой к глобальным трендам, считает руководитель отдела анализа акций ФГ «Финам» Наталья Малых. «Тем более это, по сути, индексные инвестиции, которые дают сразу хорошую диверсификацию через покупку одного инструмента», — добавляет она.

«Основное преимущество фьючерса перед покупкой корзины акций — сравнительно низкие транзакционные издержки и возможность покупки/продажи диверсифицированной корзины «в один клик», — соглашается главный аналитик по зарубежным рынкам акций УК «Ингосстрах-Инвестиции» Антон Старцев.

До запуска нового фьючерса на срочном рынке Мосбиржи был только один похожий инструмент — фьючерс на S&P 500 ETF, напоминает ведущий аналитик отдела глобальных исследований «Открытие Инвестиции» Олег Сыроваткин. Фьючерс на NASDAQ 100 может быть интересен спекулянтам, поскольку в сравнении с фьючерсом на S&P 500 может показать более мощное движение в процентах, добавляет он.

В то же время спрос на такой инструмент был бы выше несколько лет назад, когда пузырь в высокотехнологичных компаниях только надувался, считает инвестиционный стратег «Алор Брокера» Павел Веревкин. «Предлагать этот инструмент участникам рынка в период активного падения американского рынка нелогично», — полагает он.

Что происходит с американскими техами

Индекс NASDAQ 100, к которому привязан новый фьючерс Мосбиржи, включает 100 крупнейших по капитализации высокотехнологичных компаний, торгующихся на одноименной американской бирже.

Сейчас из-за повышения ставок ФРС складывается неблагоприятная обстановка для инвестиций в высокие технологии, говорит Антон Старцев из «Ингосстрах-Инвестиций». «Повышение процентных ставок негативно влияет на оценки капитализации компаний роста, инвестиционная привлекательность которых во многом основана на ожидаемых доходах в будущем. Те же высокотехнологичные компании, которые уже вышли на прибыльность, испытывают давление на показатели рентабельности из-за роста издержек под влиянием инфляции и логистических проблем, а также могут столкнуться с сокращением спроса из-за рецессии в отдельных развитых странах и замедления экономического роста в развивающихся», — объясняет аналитик.

Помимо процентных ставок, к негативным факторам относятся высокая инфляция и слабые отчеты компаний, которые оказываются хуже прогнозов, добавляет Никита Лосихин из «Велеса». По его словам, драйверов для роста американских акций пока нет, плюс сентябрь традиционно худший месяц для фондового рынка в США. Поэтому наиболее вероятен сценарий, при котором снижение рынка продолжится. «Фьючерсы и опционы на ETF NASDAQ 100 — хороший инструмент для получения прибыли при реализации этого сценария. Можно продать фьючерс либо реализовать опционную стратегию и купить пут-спред на NASDAQ 100», — говорит он.

Источник https://www.raiffeisen-media.ru/investitsii/kak-investirovat-v-amerikanskie-akczii-v-rossii/

Источник https://journal.open-broker.ru/investments/kak-kupit-amerikanskie-akcii/

Источник https://www.forbes.ru/investicii/476365-investicii-v-akcii-ssa-bez-riska-zamorozki-cto-nuzno-znat-o-f-ucerse-na-nasdaq-100