В какие акции стоит вкладывать деньги в 2019 году (Banki.ru)

Лучшую доходность российским инвесторам в прошлом году принесли бумаги нефтегазовых компаний. Не пора ли фиксировать по ним прибыль и стоит ли покупать подешевевшие активы?

Лидеры нефти и газа

Санкции и девальвация рубля серьезно подпортили настроение инвесторам. Однако, вопреки всему, российский рынок закончил 2018 год в плюсе. Рублевый индекс Мосбиржи вырос на 12,3% (без учета дивидендов), а больше всех заработали те, у кого в портфелях были акции компаний нефтегазового сектора. Баррель нефти в течение года планомерно рос в цене, к октябрю пробив отметку в 85 долларов за Brent. При этом из-за усиления позиций американской валюты экспортеры рапортовали о значительном росте прибыли. Лидер рынка по капитализации «Роснефть» в январе — сентябре нарастила чистую прибыль по МСФО в 3,4 раза. По итогам 2017-го и за первое полугодие 2018 года компания выплатила рекордные дивиденды. Бумаги компании за год выросли в цене на 48%.

Лучшая по доходности — компания Леонида Михельсона «Новатэк», акции которой принесли инвесторам доход свыше 67%. Ее капитализация превышает 3,4 трлн рублей, и, как ожидается, бизнес компании продолжит расти дальше. В том числе во многом благодаря новым проектам по добыче сжиженного природного газа. В частности, в 2022 — 2023 годах компания планирует запустить проект на Ямале («Арктик СПГ2»).

В то же время аналитики полагают, что сейчас акции компании выглядят перекупленными, и рекомендуют их продавать. «Бумаги компании существенно подорожали на ожиданиях запуска проектов «Ямал СПГ», но эта идея уже отыграна», — говорит аналитик «Открытие Брокера» Андрей Кочетков. Он не исключает коррекции в акциях «Новатэка», поскольку теперь ожидания инвесторов сосредоточены на будущих дивидендных выплатах и обратном выкупе акций. Но это газовой компании, по словам аналитика, еще предстоит доказать.

Аналогичные рекомендации у экспертов и по акциям компании «ЛУКОЙЛ». В течение прошлого года они вели себя достаточно волатильно, особенно во втором полугодии. На максимумах котировки нефтяной компании поднимались выше 5 200 рублей, сейчас ее акции торгуются чуть ниже этого уровня. Как считает начальник управления операций на российском фондовом рынке ИК «Фридом Финанс» Георгий Ващенко, у бумаг «ЛУКОЙЛа» сейчас нет большого потенциала роста. «Драйверы появятся не ранее апреля, когда будут опубликованы финансовые результаты», — прогнозирует он. Котировки акций нефтяной компании в прошлом году, помимо роста экспортных цен, поддерживала и программа обратного выкупа, в рамках которой у акционеров планируется выкупить бумаги на сумму до 3 млрд долларов.

* Учитывались компании с капитализацией выше 500 млрд рублей.

В этом году котировки «ЛУКОЙЛа» могут поддержать продолжение buy-back, а также дивидендные выплаты. По итогам девяти месяцев 2018 года компания выплатила акционерам 95 рублей на одну акцию. Как пишут аналитики инвесткомпании «Атон», «ЛУКОЙЛ» наращивает добычу высокорентабельной нефти, что создает значительный денежный поток (FCF) и обеспечивает дивидендные выплаты. Летом прошлого года президент «ЛУКОЙЛа» Вагит Алекперов пообещал инвесторам непрерывный рост дивидендов.

Ставка на дивиденды

В 2019 году бумаги компании нефтегазового сектора могут быть интересными инвесторам с точки зрения получения дивидендной доходности. В частности, как считают аналитики «Атона», наиболее выгодной может стать покупка префов » Сургутнефтегаза». По их расчетам, по итогам 2018 года компания может выплатить акционерам 6,9 рубля на акцию, что предполагает доходность около 18%. В инвесткомпании ожидают роста котировок «Сургутнефтегаза» до 44,5 рубля, сейчас на бирже они находятся на уровне 40,5 рубля.

«Сургутнефтегаз» к тому же держит огромную денежную «подушку» в долларах, что дает еще и дополнительную защиту от девальвации», — напоминает инвестиционный стратег «БКС Премьер» Александр Бахтин. Он предлагает такой топ-лист для инвесторов, делающих ставку на высокие дивиденды: » Сургутнефтегаз» (префы), » Татнефть» (префы), «Северсталь», ММК и Veon. «Это бумаги с традиционно высокими дивидендами, и ценовая конъюнктура текущего года позволит данным компаниям сохранить интересные доходности», — считает эксперт.

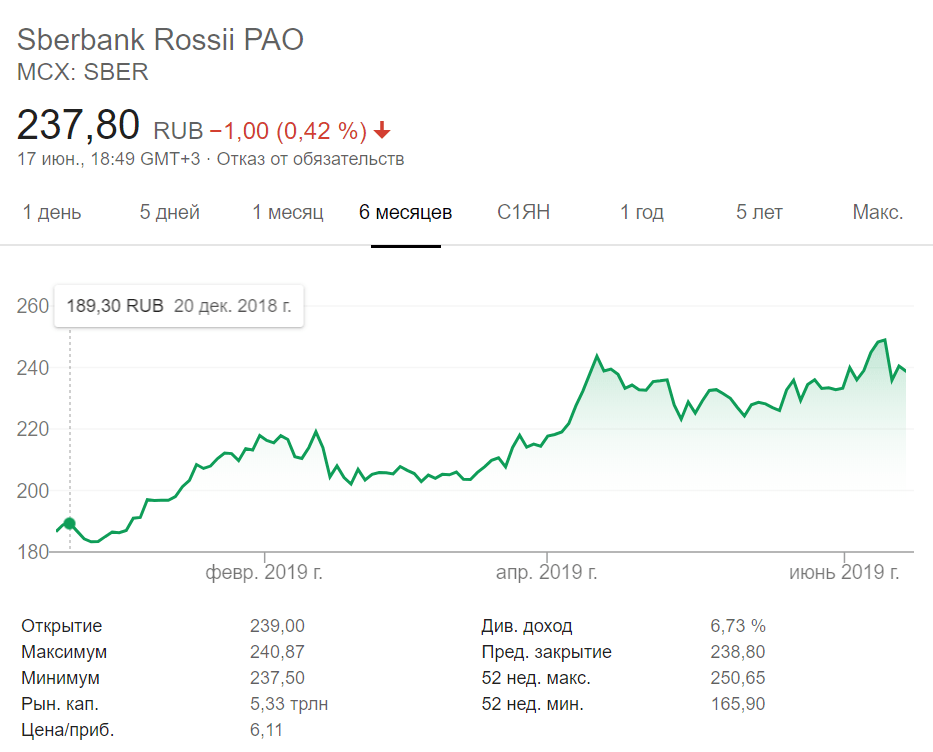

Еще одна компания, которая может выплатить инвесторам неплохие дивиденды, — Сбербанк. В прошлом году его бумаги подешевели на бирже более чем на 17%. Сказались геополитические риски: из-за ожидания введения санкций против госбанков нерезиденты стали массово выходить из их бумаг. При этом, указывают эксперты, Сбербанк находится в отличной финансовой форме: на днях банк отчитался о росте чистой прибыли на 24% и значительном росте комиссионных доходов.

«В этом году банк вряд ли станет жертвой жестких санкций, так как активно работает с населением России, а США, согласно их заявлениям, не намереваются таргетировать санкциями граждан РФ», — говорит аналитик «БКС Капитала» Сергей Суверов. В планах Сбербанка увеличивать размеры дивидендов. В частности, по итогам года выплаты могут вырасти на 50%, а ожидаемая дивидендная доходность составит 9 — 10%. По оценкам «Финама», выплаты могут составить 15 рублей на акцию. В инвесткомпании советуют инвесторам покупать бумаги дивидендных компаний в моменты коррекции рынка, чтобы повысить доходность будущих выплат.

Дешевый не значит доходный

Нефтегазовый сектор принес в прошлом году инвесторам в среднем около 35% (без учета дивидендов), однако далеко не факт, что этот сектор опять покажет высокую доходность. «Несмотря на то что в последнее время «черное золото» отыграло часть потерь и Brent держится около 60 долларов, сохраняются риски замедления мировой экономики и дисбаланса спроса/предложения по нефти», — указывает Александр Бахтин из БКС. К тому же не стоит забывать, что рынок зависит не столько от стоимости барреля, сколько от настроений инвесторов. А у них в отношении развивающихся рынков последние месяцы преобладал пессимизм.

Правда, в первую торговую неделю в фонды, инвестирующие в Россию, был зафиксирован приток 140 млн долларов, а аукцион Минфина в среду, 16 января, прошел с переподпиской. С начала этого года индекс Мосбиржи показал рост на 2,5%, в лидерах финансы и телекоммуникации. Однако любой негатив может легко качнуть индексы в другую сторону. Тема санкций никуда не исчезла, и после возобновления работы американского парламента о них могут снова заговорить. Кроме того, напоминает аналитик «Финама» Сергей Дроздов, участники рынка чересчур оптимистичны насчет торговых переговоров между США и КНР: прорывными они не стали, и проблема торговых войн продолжит создавать волатильность как на фондовых, так и на сырьевых рынках.

Стоит ли сделать ставку на рост акций компаний, которые в прошлом году значительно подешевели? Однозначного ответа у экспертов нет. По словам руководителя отдела управления акциями УК «Сбербанк управление активами» Евгения Линчика, строгой зависимости, будет ли акция снижаться в этом году, если она росла в предыдущем, или, наоборот, расти в этом году, если снижалась в прошлом, нет. «Это стереотип или предрассудок. При инвестировании нужно отталкиваться от более фундаментальных предпосылок», — говорит он. Акция может быть недооценена из-за действий спекулянтов или геополитических факторов.

Как пример — бумаги компаний Олега Дерипаски, потерявшие в стоимости в апреле 2018 года из-за введенных санкций. В частности, акции » Русала» в прошлом году потеряли 24% от стоимости. Сейчас бумага стоит в районе 29,6 рубля, хотя еще год назад ее котировки доходили до 41 — 42 рублей. Из-за «шатдауна» сенаторы никак не могут договорится с Минфином США о снятии санкций, поэтому акции показывают сильную волатильность. «Вкладываться в «Русал» инвесторам приходится исключительно на свой страх и риск. Точно спрогнозировать, чем закончится дело, представляется трудной задачей», — написала в комментариях аналитик ИК «Фридом Финанс» Анастасия Соснова.

* Учитывались компании с капитализацией выше 200 млрд рублей.

Из списка аутсайдеров прошлого года эксперты рекомендуют обратить внимание на три компании: » Магнит», «РусГидро» и ВТБ. Формально их бумаги выглядят перепроданными, и с начала года котировки растут. Стоимость бумаг «Магнита», в частности, поднялась более чем на 11%, а рост котировок ВТБ и «РусГидро» — выше 4,5%. Аналитики «Атона» и «Открытие Брокера» рекомендуют держать их в портфеле в расчете на долгосрочный рост.

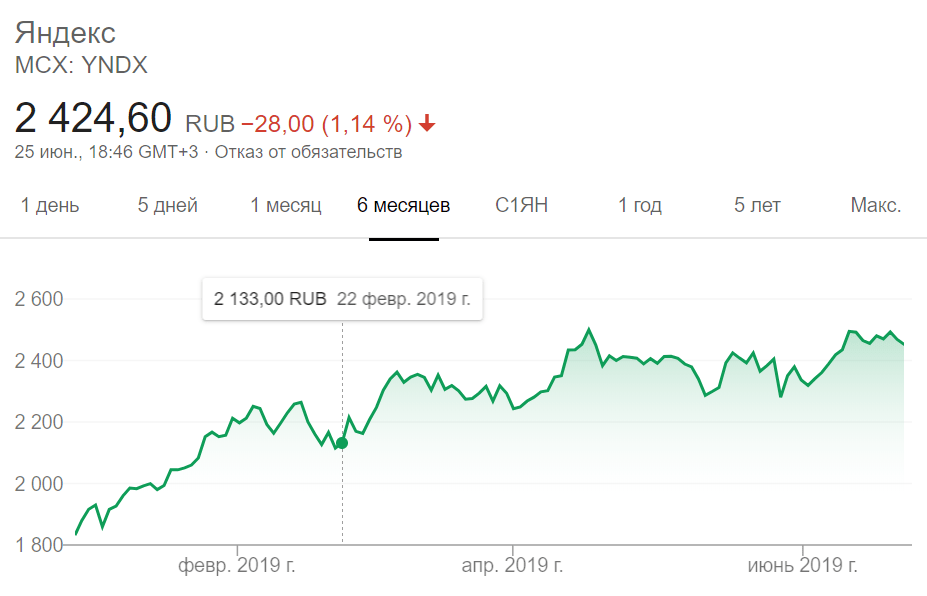

По словам Андрея Кочеткова, тот же ВТБ имеет все шансы в 2019 году удвоить свою капитализацию, но для этого инвесторам нужно доказать устойчивость роста прибыли банка. Еще одно условие — снятие санкционных рисков. Георгий Ващенко из «Фридом Финанс» не исключает в этом году роста бумаг телекоммуникационных компаний ( МТС ), которые могут выиграть за счет повышения тарифов. А в более долгосрочной перспективе в портфель можно включить акции «Газпрома», которые, по словам Александра Бахтина, торгуются сейчас на многолетних минимумах, а также бумаги Yandex, на долю которого уже приходится более 50% трафика электронной торговли в России. При этом компания продолжает развивать новые сервисы, а стоимость ее бумаг в долларах близка к уровням размещения в 2011 году, указывает он.

Эксперты советуют покупать акции этих 8 компаний в 2019 году

Фото: facebook.com

49180

Инвесторов больше всего волнует два главных вопроса: продолжит ли рынок свое падение, и, если да, стоит ли как можно скорее уходить в кэш? Проблемы две, а ответ один – нет. Такое мнение разделяет большинство финансовых гуру. Никто не гарантирует, что в итоге правда окажется на их стороне. Но они, по крайней мере, умеют сохранять самообладание и мыслят здраво, в то время, как многие инвесторы в панике теряют свои нервные клетки.

Скорее всего, к концу 2019 года фондовый рынок поднимется примерно на 8%. Основная причина благоприятного исхода заключается в том, что рецессия не предвидится, а в 2020 году придет время выборов – отличный период для роста акций, поскольку политики будут делать все возможное для получения дополнительных голосов.

А что насчет текущей ситуации? «О чем нам говорит непрекращающееся падение? – задается вопросом инвестор в стоимость Джордж Патнэм. – Надвигается что-то большее, или же это обычный откат после затянувшегося ралли? Я думаю, что более вероятен последний вариант».

Патнэм знает, как трудно прогнозировать спады, и что резкое падение рынка часто является одним из лучших сигналов. Но он также понимает и то, что обычно аналитики предсказывают намного больше падений, чем рынок переживает на самом деле. Инвестор ссылается на большую просадку в 2011 году, когда многие прогнозировали вторую волну спада, которая так и не случилась.

Между тем, Джон Бакингем, редактор Prudent Speculator, указывает на то, что в среднем рынок падает более чем на 10% не реже раза в год, и что даже 20% откаты довольно распространены. Он считает, что значение волатильности сильно преувеличено, поскольку многие инвесторы склонны к трейдингу.

«Сейчас у вас есть все шансы на то, чтобы воспользоваться слабостью американского рынка, – отмечает Бакингем. – Благодаря распродаже цены вернулись к нормальному уровню». Эксперт уверен в том, что в следующем году рост прибыли, дивидендов и экономики снова возобновится. «Не думаю, что в ближайшем будущем мы столкнемся с рецессией, – говорит он. – Более того, даже если рецессия и наступит, она будет легкой и не перерастет в многолетний кризис. Сейчас на рынке не происходит ничего такого, что могло бы привести к краху».

Келли Райт, главный редактор IQ Trends, считает, что спад сойдет на нет уже в январе, а 2019 год завершится ростом примерно на 8%. Эксперт объясняет свою точку зрения тем, что в течение ближайших двух лет рецессии не предвидится. По мнению Райта, в 2019 году ФРС перестанет поднимать ставку, а выборы 2020 года снова превратят рынок в «бычий».

Тем не менее следующий год все равно принесет с собой новые проблемы. Патнэм указывает на тот факт, что большое число компаний погрязло в долгах. «Слабым компаниям может быть трудно рефинансировать свой долг, особенно если рынок остается волатильным», – отмечает инвестор. Он считает, что больше всего сложностей придется на долю телекоммуникационного сектора и сферу здравоохранения.

Тогда очевиден и следующий вопрос – компании каких секторов покажут лучшую динамику в 2019 году?

Джордж Патнэм, Джон Бакингем и Келли Райт сходятся во мнении о том, что лучший подход к инвестированию – иметь широко диверсифицированный портфель, который вы планируете держать в течение длительного срока. Но тем не менее они выделяют несколько фаворитов среди всех секторов фондового рынка.

1. Энергетика

Учитывая падение цен на нефть и SPDR S&P Oil & Gas Exploration and Production более чем на 40%, распродажа в энергетическом секторе идет на полную.

Акции таких гигантов, как Exxon Mobil, Royal Dutch Shell и Chevron, могут выглядеть привлекательно, но Патнэм любит сосредотачиваться на небольших энергетических компаниях, которые недавно вышли из банкротства.

Одна из причин заключается в том, что стоимость менее известных брендов намного ниже, чем у крупных компаний. Фирмы, недавно вышедшие из банкротства, оказываются под большим давлением со стороны кредиторов, которые на самом деле не хотят, чтобы вновь выпущенные акции, полученные ими в рамках реорганизации, продавались. «Обычно в течение некоторого времени после того, как компания выходит из банкротства, ее акции плохо продаются», – отмечает Патнэм.

Инвестор приводит в пример Halcon Resources, Bonanza Creek Energy и Midstates Petroleum. «У этих компаний все хорошо в финансовом плане, они ведут прибыльный бизнес. Но их акции все еще недооценены», – говорит он.

2. Высокие технологии

Акции технологических компаний столкнулись с самым сильным падением. В особенности пострадали производители микрочипов, например, бывший лидер в своей отрасли Nvidia.

Сложившаяся ситуация – настоящий рай для инвесторов в стоимость, к числу которых относится Бакингем. Среди прочих компаний из сектора высоких технологий он особенно выделяет Lam Research, фирму, занимающуюся поставкой оборудования для производителей микросхем. Ее акции упали почти на 50% с 52-недельных максимумов, что Бакингем находит крайне привлекательным.

Эксперт прогнозирует, что компании, занимающиеся производством микросхем, возобновят свой рост в 2020 году, а уже в следующем году рынок начнет устанавливать цены. По мнению Бакингема, со временем стоимость акций компании восстановится до отметки в $230. Сейчас бумаги оценивают примерно в $123, так что эксперт прогнозирует рост на 87%. В настоящее время дивидендная доходность Lam Research составляет 3,6%.

3. Электронная коммерция

По мере того, как онлайн-продажи продолжают расти, спрос на коробки для доставки заказанной продукции также будет увеличиваться. Именно в этом и заключается потенциал роста американской корпорации WestRock, специализирующейся на изготовлении немелованной бумаги и тарного картона.

Несмотря на то, что сейчас акции производителя падают ввиду слабой ценовой политики и избыточного предложения, в следующем году WestRock увеличит доходы на 15%, по большей части из-за роста спроса в сфере электронной коммерции, считает Бакингем. Инвестор прогнозирует рост акций компании до $70. Сейчас дивидендная доходность фирмы составляет около 5%.

Поговорим подробнее про значимость дивидендных выплат. Одним из способов оценки успешности бизнеса компании является отслеживание дивидендной доходности. В моменты снижения цен на акции так называемых «голубых фишек» растут дивидендные выплаты компаний. Поэтому моменты, когда дивидендная доходность находится на высоком уровне, как правило, совпадают с хорошими точками входа. Общее правило для таких компаний следующее: чем выше дивидендная доходность, тем дешевле акции.

Райт использует эту систему для определения точек входа для компаний с сильным балансом и долгой историей повышения дивидендов. «Высокая доходность определяет тот момент, в который большинство инвесторов считают акции недооцененными», – говорит он.

Благодаря недавней распродаже акции большого числа компаний стали выглядеть привлекательно для покупки. Райт в особенности выделяет такие секторы как банковский, фармацевтический и потребительский.

Как показывает история, бумаги JPMorgan Chase достигают дна, когда дивидендная доходность достигает 3,3% (в настоящее время показатель именно такой), акции AbbVie выглядят дешево при дивидендах на уровне 4.5% (сейчас доходность даже выше, около 5%). Акции Altria стоит покупать в тот момент, когда дивидендная доходность возрастает до 7% (на данный момент показатель находится выше 6,5%).

Перспективные акции 2019

Выбрать акции для инвестирования порой бывает не так-то просто, ведь мы не ясновидящие и не видим будущего. К тому же существует множество внешних экономических факторов, способных повлиять на стоимость акции буквально за пару дней. Поэтому, отбирать перспективные акции будем на основе финансовых показателей работы компаний в предыдущих отчетных периодах и с учетом прогнозов ведущих экспертов.

- Американские дивидендные акции

- Перспективные американские акции

- Российские дивидендные акции

- Российские акции роста

Американские дивидендные акции

Есть несколько способов, куда компании могут расходовать прибыль. Помимо распределения прибыли между акционерами в форме дивидендов, компания может инвестировать, например, в наращивание производственных мощностей или разработку новых продуктов. На устоявшемся фондовом рынке США, размер дивидендов и их историческое развитие многое говорят о компании. Для многих инвесторов именно сумма дивидендов является причиной для покупки и удержания акций.

На американском рынке акций размер дивидендов небольшой (1-3% годовых) по сравнению с российскими (5-15%). Основными преимуществами вложений в дивидендные акции США являются:

- распределение валютных рисков инвестирования,

- периодичность выплат дивов 2-4 раза в год,

- относительная стабильность и высокая капитализация компаний.

Какие акции купить на 20 лет

На мой взгляд, самые перспективные акции для получения дивидендов предлагают следующие компании:

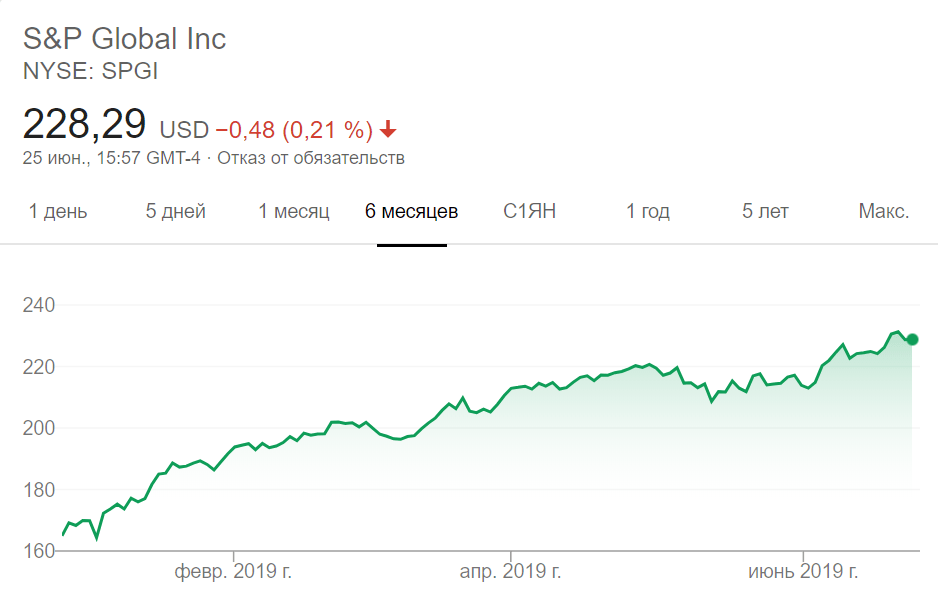

S&P Global inc — компания, предоставляющая своим клиентам услуги финансовой информации. За последние несколько лет компании удалось постоянно увеличивать свои продажи и поддерживать сильный баланс с чистым долгом в 700 миллионов долларов.

Кроме того, капитальных затрат S&P Global inc небольшие и, следовательно, свободный денежный поток составляет почти 2 миллиарда долларов. Таким образом, общая сумма дивидендов, планируемых к выплате составит 400 миллионов долларов США. Ожидаемая дивидендная прибыль — 1,14% при стоимости акций 170$-230$.

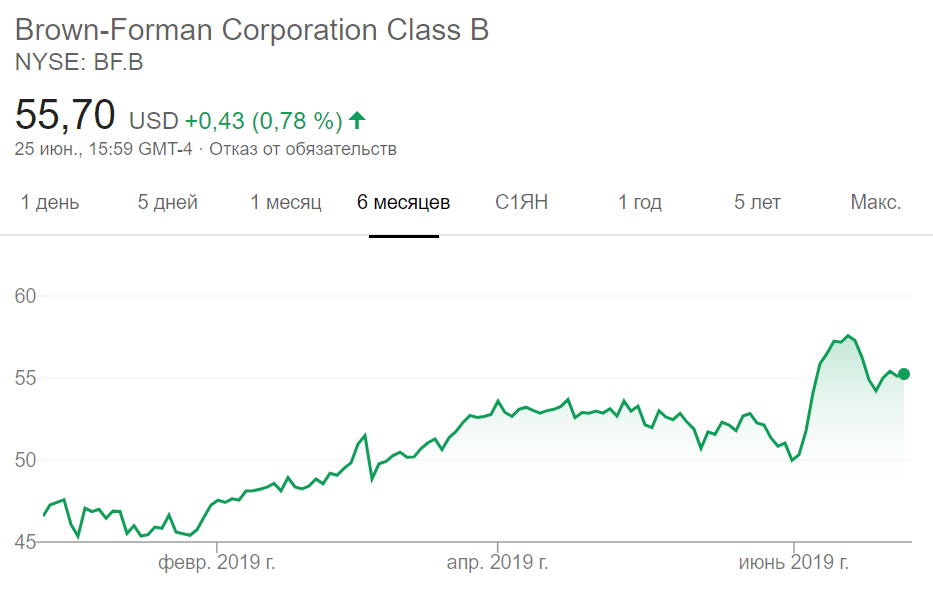

Браун Форман — известный производитель алкоголя для широкой публики, известный маркой виски Jack Daniels. За последние несколько лет компания вложила значительные средства в рост и продвижение, которые уже приносят желаемый эффект. За пределами США Jack Daniels является стабильным премиальным брендом алкоголя.

Стабильный сильный рост оборота и прибыли делает Brown Forman очень интересным. Недостатком является относительно сильный рост цены акций за последние несколько лет. Сейчас стоимость акции составляет 46$-55$. В этом году ежеквартальные дивиденды на 1 акции составили 0,166$ (1,3% годовых).

Дивиденды относительно низкие, но компания иногда выплачивает дополнительные дивиденды своим инвесторам. Благодаря высокой оценке эта компания будет четвертой в нашем рейтинге.

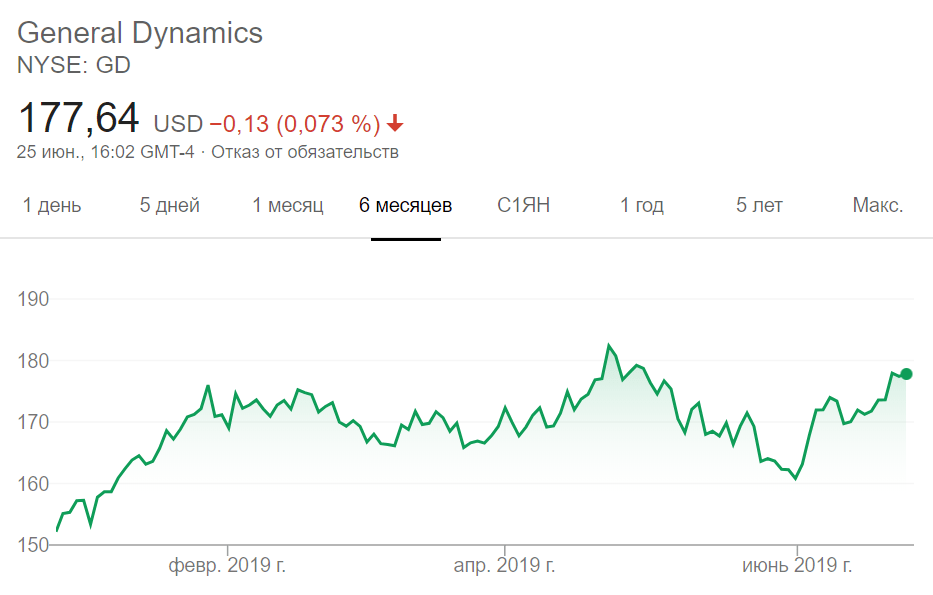

General Dynamics — это исследовательский и военный холдинг с рыночной стоимостью 48,5 миллиардов долларов. Он имеет сильные позиции в военной промышленности с танками и другим военным полигоном от подводных лодок до систем связи. Также специализируется на строительстве частных самолетов Gulfstream.

Компания General Dynamics исторически была сосредоточена на максимизации прибыли и сильном балансе с чистым долгом всего в 1 миллиард долларов. Оборонная промышленность, как таковая, является довольно стабильной отраслью, поскольку она не сильно привязана к экономике в целом, а больше зависит от стабильной величины — расходов правительства США на оборону.

Стоимость акций держится в диапазоне 153$-178$. Компания производит выплату дивидендов каждый 4 месяца (3 раза в год). Годовая дивидендная доходность составила 2,24% или 0,77$ на акцию.

Дивиденды американских акций

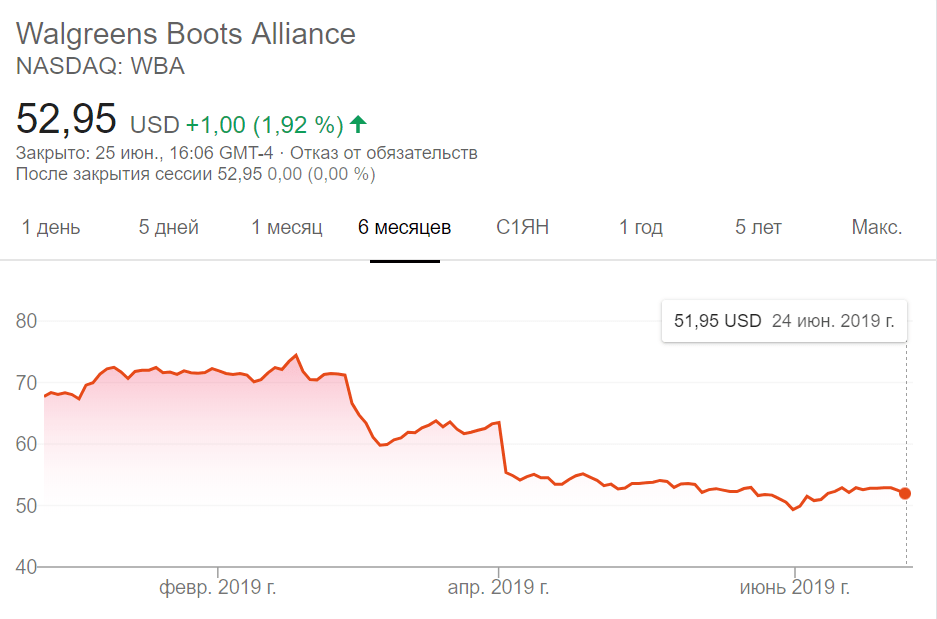

- Walgreens Boots Alliance (WBA)

Walgreens Boots Alliance является глобальным игроком в розничном бизнесе, особенно в фармацевтической промышленности. Компания демонстрирует устойчивый рост в течение многих лет. Рыночная стоимость компании составляет 67,7 млрд долларов, а чистый долг — 13 млрд долларов. За последнее десятилетие выручка компании выросла в два раза с 59 до 118 млрд долларов, при этом прибыль на акцию выросла с 2,17 до 3,78, а дивиденды — с 0,40 до 1,72.

Тем не менее, соотношение цена / прибыль на акцию резко упало из-за опасений по поводу маржи Walgreens Boots Alliance и потенциальной конкуренции со стороны Amazon.

Кроме того, компания выплачивает относительно небольшой процент своей прибыли в виде дивидендов, что гарантирует безопасность и стабильность. В дополнение к дивидендам, Walgreens Boots Alliance предлагает своим акционерам выгодную цену для выкупа их акций. Это увеличивает прибыль на акцию, позволяя компании впоследствии увеличивать дивиденды, не увеличивая связанные с этим расходы.

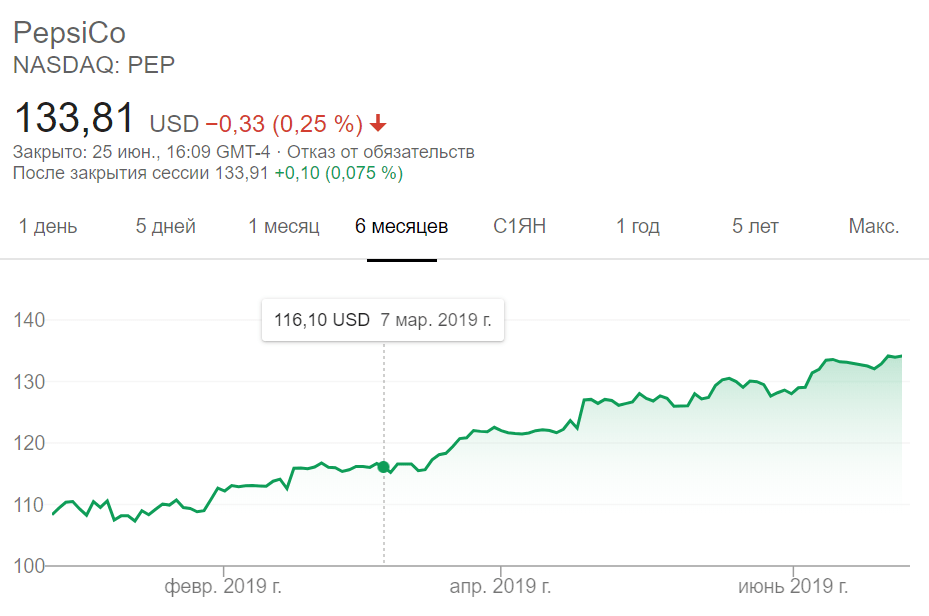

PepsiCo, как следует из названия, является владельцем бренда Pepsi. Помимо прочего, ей принадлежит ряд не менее известных торговых марок, таких как Mountain Dew, Lays и Doritos. Пищевые продукты становятся все более важными для PepsiCo, т.к. популярность ароматизированных напитков во всем мире снижается в результате растущей устойчивости многих людей к сладким напиткам.

PepsiCo — гигант с рыночной стоимостью 152,7 млрд долларов и 20 млрд долларов чистого долга. Недостатком являются довольно дорогие акции по отношению к прибыли 25,4. В настоящее время размер дивидендов составляет 3,43%.

Перспективные американские акции

Кроме дохода в дивидендов, многие инвесторы вкладывают деньги в акции недооцененных кампаний с целью заработать на росте их стоимости в дальнейшем. Такие компании могут не платить дивиденды вовсе, но приносить доходность от 20 до 50% в год и выше.

Рассмотрим перспективные американские акции с потенциалом роста их стоимости:

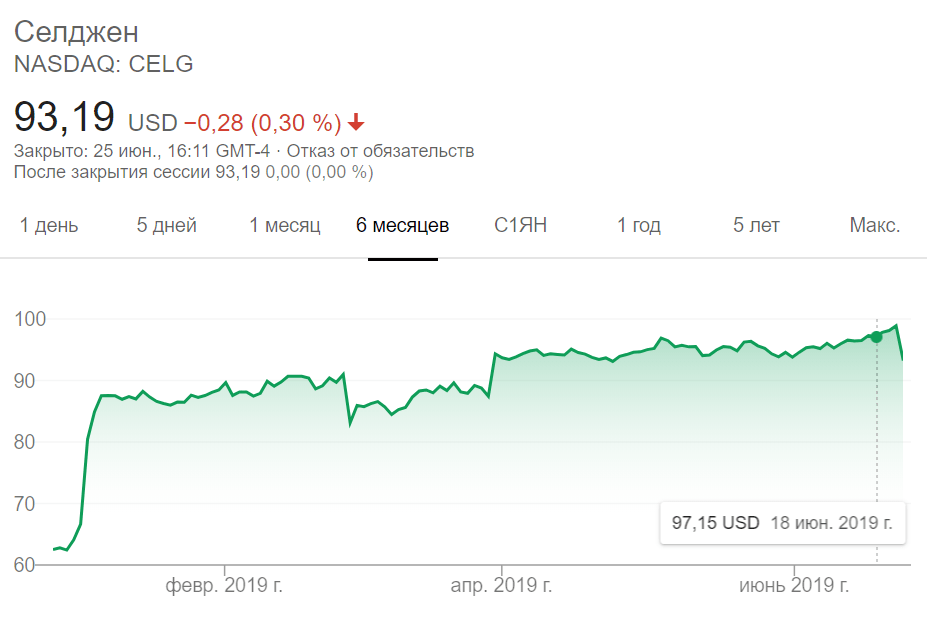

Celgene — американская компания, основанная в 1986 году. Ее основной деятельностью является производство и разработка лекарств, в частности, для лечения воспалительных заболеваний и рака.

Хоть медицина постоянно меняется, но и развитие заболеваний не стоит на месте. Ожирение, диабет, стресс и плохое питание негативно сказываются на здоровье, подрывая иммунитет. Даже из здравого смысла фармацевтические компании должны быть включены в портфель акционера в качестве перспективных инвестиций.

С начала года акции компании уже выросли с 66,64$ до 98$, т.е. на 48%.

Amazon — мировой интернет-магазин популярен и по-прежнему предлагает высокий потенциал роста. С другой стороны, самый большой бум уже позади. Акции торгуются на отметке 1500-2000$. Поэтому для покупки эксперты рекомендуют руководствоваться данными технического анализа и совершать покупку у линии поддержки.

Alibaba — этот не маленький магазин хорошо известен во всем мире. У них еще достаточно возможностей для роста благодаря своим ценам и современному подходу. С января 2019 года акции показали постепенный рост почти на 44% со 130$ до 188$. Сейчас цена немного откатила, но думаю ненадолго.

По мнению ведущих мировых экспертов интернет-продажи, фармацевтика и IT-технилогии будут доминировать в мире в будущем. И если с первыми 2-мя мы разобрались, то пора заглянуть в мир информационных технологий.

Какие американские акции купить

IT-сфера в целом очень прибыльный бизнес. При упоминании отрасли в первую очередь на ум приходят:

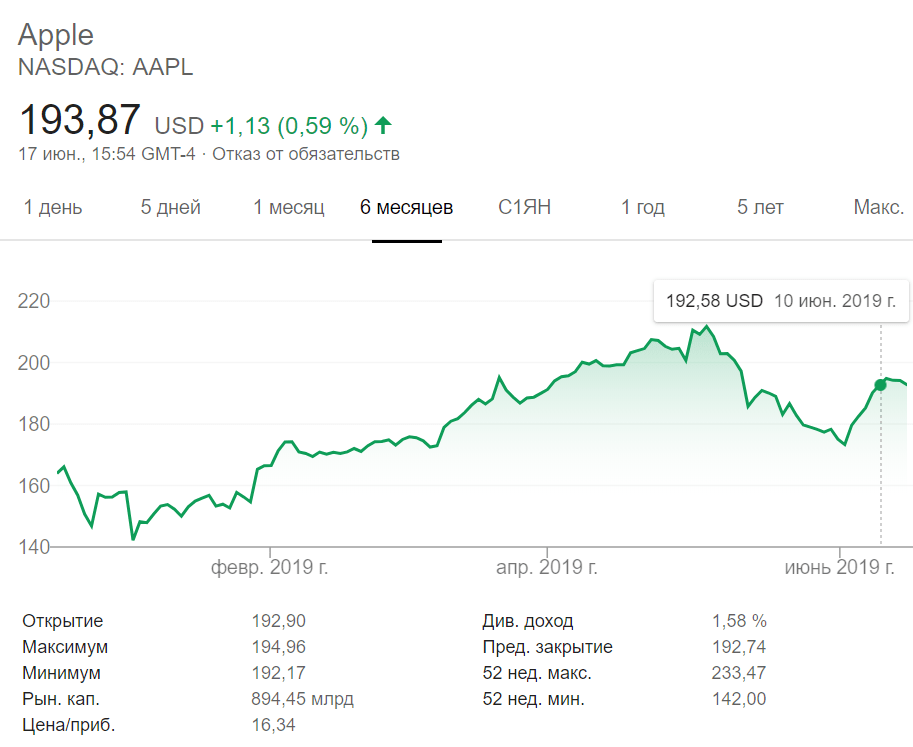

- Apple (AAPL),

- Facebook (FB),

- Microsoft (MSFT),

- Google (GOOGL),

Все они предлагают хороший потенциал для инвестирования. Например, про весенний скачок акций Apple, я подробно писал в статье “Сколько можно заработать на акциях”.

Однако, стратегия инвестирования в указанные акции в большей степени основана на психологии и поведении толпы под тяжестью новостей и вброса информации.

К более стабильным компаниям из мира информационных технологий, относятся:

Акции компании Intel как раз недавно отскочили от уровня поддержки и нацелены на рост.

Интерес к их процессорам и облачным решениям, количество деловых партнеров, а также результаты 2018 года, делают их привлекательными для инвесторов.

Российские дивидендные акции

Перспективы сохранения высоких цен на нефть и способность наращивать добычу предвещает успех российскому нефтяному сектору. Здесь наибольший интерес представляют:

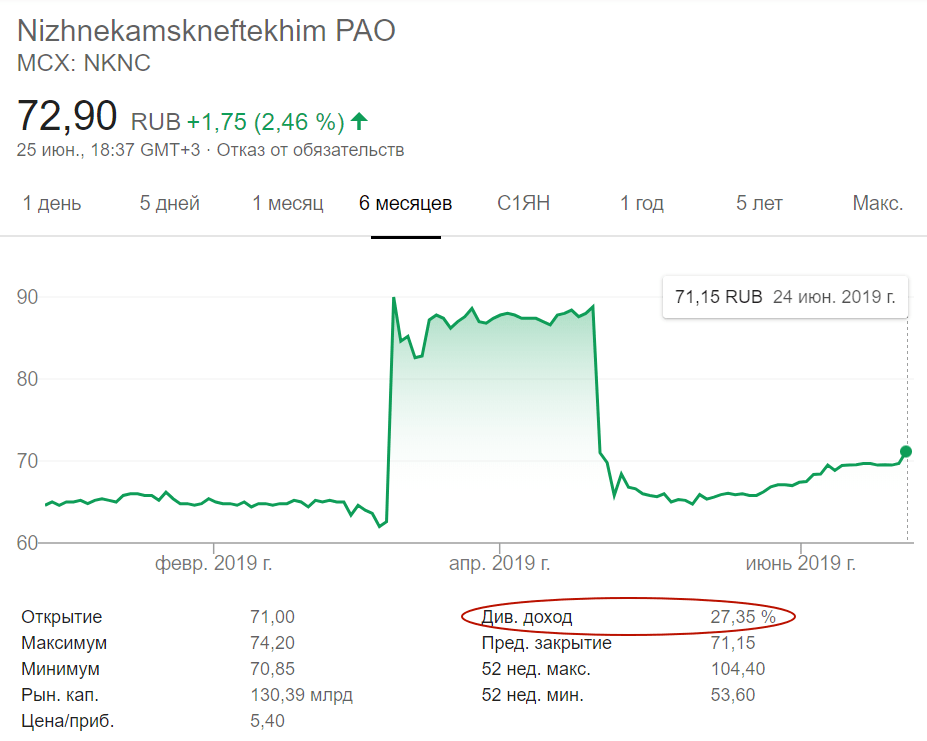

Компания является лидером по дивидендам в нашем списке с результатом в 27% в год. При вполне демократических ценах на акции (до 100 руб.) купить акции НКНХ и прилично заработать может любой желающий.

Привилегированные акции ПАО Сургутнефтегаз в очередной раз порадуют высокими дивидендами в 18%. При цене акции в 38-42 руб. каждый инвестор может разбавить инвестиционный портфель ценными бумагами Сургутнефтегаза и неплохо заработать.

Доходность по дивидендам ПАО Татнефть, входящих в пятерку лидеров по добыче нефти в России, будет на уровне 12%. Цена акций этого акционерного общества колеблется от 700 до 800 руб. за ценную бумагу Для инвестирования в них нужен хороший бюджет.

Какие акции купить для дивидендов

Перейдем к металлургической отрасли

Лидером по высоким дивидендам в металлургической отрасли является ПАО Северсталь. При стоимости 1 ценной бумаги около 1000 руб. Размер дивидендов около 17%.

- Новолипецкий металлургический комбинат (NLMK)

Более дешевые ценные бумаги среди компаний этой же отрасли принадлежат НЛМК. Их можно купить по цене от 153 до 180 руб. За единицу и получить прибыль в 14%.

- Челябинский трубопрокатный завод (CHEP)

Не стоит забывать и про ПАО ЧТПЗ. Стоимость акций этой компании колеблется между 108-160 руб. за единицу при доходности по дивидендам в 12%.

В энергетическом секторе стоит обратить внимание на:

При копеечной стоимости акций компания выплатит хорошие дивиденды в 13%.

ПАО Энел Россия со стоимостью ценных бумаг в районе 1-1,2 руб. планирует выплатить около 13% акционерам.

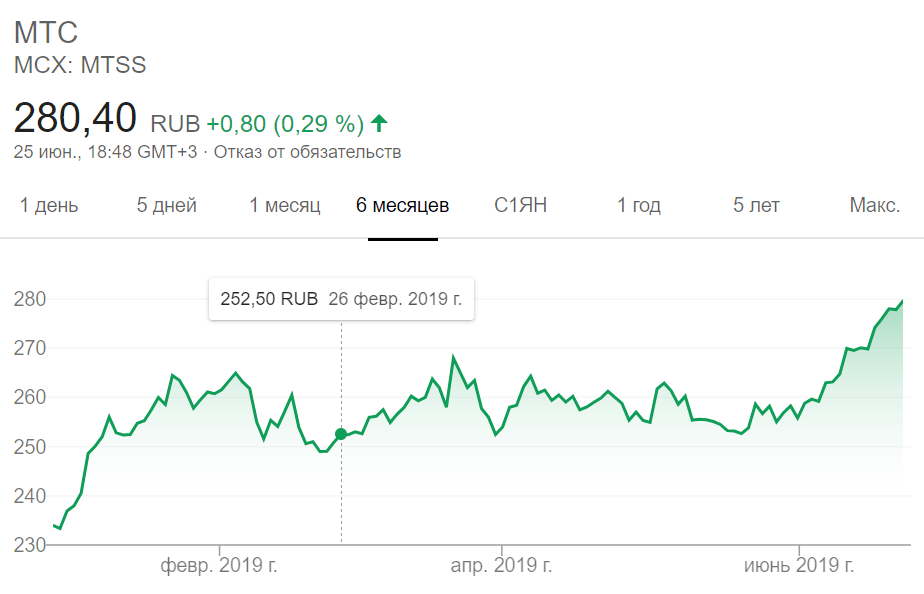

В сфере телекоммуникаций наиболее привлекательно выглядят акции ПАО МТС (MTSS). Несмотря на крупные затраты на обеспечение пакета яровой, компания продолжает выплачивать хорошие дивиденды в 11%. Стоимость ценных бумаг колеблется от 230 до 280 руб.

Заглянем в строительный сектор. Здесь хорошую дивидендную доходность предлагают:

Компания родом из Санкт-Петербурга. При средней цене за акцию в диапазоне 600-700 руб. Выплатит 12% годовых.

Акции Мостотрест более заманчивы по цене, которая стабильно колеблется у отметки в 90 руб. За единицу. При этом дивиденды составят 11%. Ценные бумаги данной компании являются хорошим источником диверсификации рисков.

Перспективные акции для заработка на дивидендах не всегда находятся в списке компаний с максимальными дивами. Поэтому, старайтесь найти крупные компании для долгосрочных инвестиций со стабильными выплатами и положительным прогнозом на будущее.

Актуальный перечень российских компаний, которые выплатят дивиденды в ближайшие 3 месяца я публикую в статье «Российские дивидендные акции«.

Российские акции роста

Акции ПАО Сбербанк в этом году радуют как никогда. С января месяца наблюдается постепенный рост с небольшими откатами. Но цены уже выросли на 27% с начала года. Финансовые прогнозы компании положительные.

Акции компании МТС выглядят привлекательно и с точки зрения роста. Спрос отчасти стимулирован проводимым компанией обратным выкупом (Buyback). Единственные опасения вызывает заведенное дело об откате в Узбекистане. Но компания уверяет, что уже отложила и приготовила деньги на оплату штрафа.

ПАО РусГидро является лидером в энергетическом секторе. С начала года продолжается постепенный рост акции. Эксперты прогнозируют прирост до 50%, так что их еще можно успеть добавить в инвестиционный портфель по стоимости в 0,5-0,6 руб.

ПАО Интер РАО — также в области энергетики, но больше ориентированная на сбыт энергии и проектирование новых энергокомплексов. Ожидаемый рост составит около 25%.

Перспективные акции российских компаний

АО НК Роснефть — компаний занимает значительное место в нефтяной и газовой сферах. Поэтому вслед за спросом ждем рост акций на 20%. Закупаться можно в районе 410-420 руб.

ПАО Татнефть — аналогично ценным бумагам МТС, кроме хороших дивидендов способна показать хороший рост до 15-17%.

ПАО Яндекс — практически монополисты в России в своей сфере. Хотя рост с начала года уже состоялся, но на долгосрочной перспективе также еще прирост на 15-18%. Для покупки лучше дождаться дна по техническому анализу.

ООО Лента — успешно развивающая сеть магазинов по всей стране. Несмотря на постепенное снижение стоимости акций с начала года до 200 руб. за единицу дает специалистам основания надеяться на рост в 45%.

Наконец, самое простое: где купить акции? Вы можете купить вышеперечисленные компании не выходя из собственного дома. Выберите из широкого круга биржевых брокеров, откройте торговый счет и покупайте акции онлайн.

Найти подходящего биржевого брокера сегодня не особо сложно. Несмотря на это, стоит взглянуть на опыт и портфель предлагаемых брокером акций.

Я покупаю перспективные акции через проверенных брокеров:

Источник https://www.finam.ru/publications/item/v-kakie-akcii-stoit-vkladyvat-dengi-v-2019-godu-banki-ru-20190118-152443/

Источник https://fomag.ru/news/eksperty-sovetuyut-pokupat-aktsii-etikh-8-kompaniy-v-2019-godu/

Источник https://livetouring.org/perspektivnye-akcii-2019/