Итоги 2021: тенденции и изменения мирового венчурного рынка

Сравнение с показателями 2020 года. Новые «рождения» и экзиты стартапов стоимостью более миллиарда долларов. Основные венчурные тренды 2021 года.

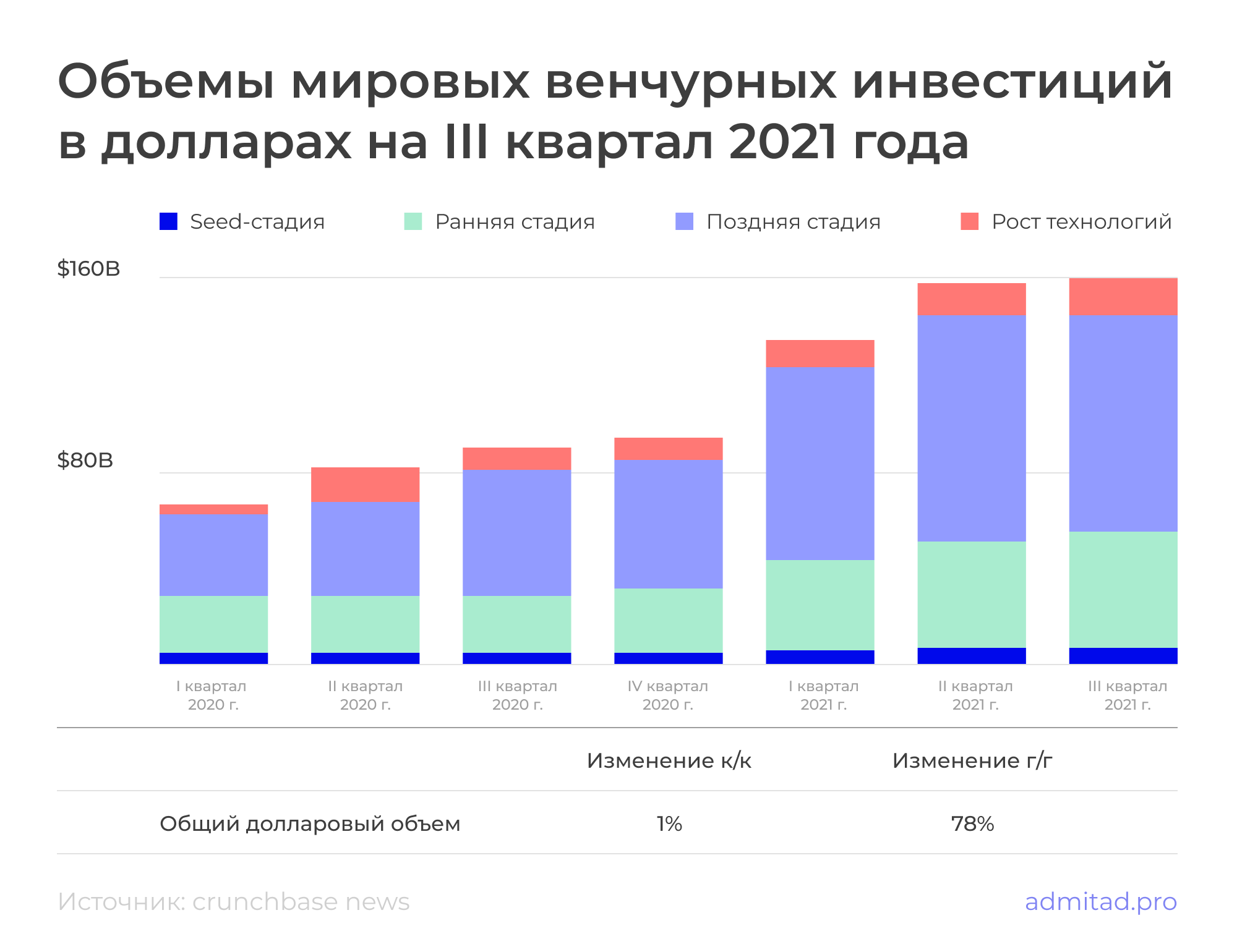

До 2021 года объемы мировых инвестиций ни разу не превышали $100 миллиардов за квартал. Однако с начала года каждый квартал показывал объем инвестиций больше контрольной отметки, причем следующий квартал всегда был благоприятнее предыдущего:

- I квартал — $135 миллиардов;

- II квартал — $159 миллиардов;

- III квартал — $160 миллиардов;

- IV квартал — пока нет данных.

Japan Times со ссылкой на данные частного американского агентства прогнозирует, что при сохранении темпов финансирования общий объем инвестиций в 2021 году составит $583,6 миллиарда. Это вдвое больше, чем $284,2 миллиарда в 2020-м. В таком случае четвертый квартал принесет $129,6 миллиарда венчурных инвестиций.

Инфографика от Crunchbase демонстрирует общие объемы вложенного капитала с первого квартала 2020 года по третий квартал 2021 года:

Причины роста венчурной индустрии

По данным Crunchbase, венчурный рынок ежегодно растет примерно на 90 %. Также он постепенно перетягивает инвесторов фондового рынка, которые заинтересованы в прямых и венчурных инвестициях из-за низких процентных ставок и подорожания акций.

На развитии венчурного рынка сказалось и влияние пандемии COVID-19 на экономику развитых стран. Некоторые государства ввели смягченные условия денежно-кредитной политики и послабления для малого бизнеса, что стимулировало поиск инновационных digital-решений для возникших проблем. Появление новых стартапов привлекло инвесторов, увидевших выгоду во взрывном росте количества онлайн-бизнесов.

И хотя пандемия благоприятно сказалась на развитии новых бизнесов, карантинные мероприятия (закрытие границ между странами и нарушение цепочек поставок) помешали деятельности тех проектов, что появились до распространения коронавируса. Работа некоторых организаций остановилась; закрылись предприятия, не сумевшие адаптироваться к новым условиям. Это вынудило венчурных капиталистов отрабатывать понесенные потери и диверсифицировать инвестиции в быстро меняющихся условиях рынка.

Развивается и технологический инструментарий. Накопленные за 20 лет методики создания и развития стартапов помогают фаундерам дешевле создавать новые бизнесы, сокращать риски. В свою очередь, венчурные капиталисты все активнее используют алгоритмы и машинное обучение для выявления стартапов с высоким потенциалом роста. Это позволяет принимать более информированные инвестиционные решения.

Также не стоит игнорировать HR-процессы. С переходом на дистант бизнесам стало комфортнее находить недорогих, но компетентных специалистов из других городов и даже стран. Доступ к дешевой рабочей силе позволяет молодым проектам сократить расходы, но сохранить качество продукта — а в условиях ограниченного бюджета это очень важный фактор.

В целом, ограничения пандемии превратились из шоковой терапии в новую реальность. Подстроившись под текущие реалии, игроки венчурной индустрии восприняли их как базовую точку отсчета и сосредоточились на развитии вместо выживания.

Структура венчурного финансирования

В данном разделе используется статистика от Crunchbase по результатам I–III кварталов 2021 года. IV квартал не учитывается, так как на момент написания статьи окончательные результаты еще не доступны.

По размеру капиталовложений

По данным от Crunchbase, в 2021 году львиную долю всех сделок составляли крупные капиталовложения — так называемые «мегасделки». В третьем квартале инвестиции на сумму $100 миллионов и выше получило около 400 компаний — сумма таких раундов составила $103 миллиарда (64 % от общего количества). Остальные $57 миллиардов были проинвестированы в 4 700+ стартапов в рамках раундов на сумму менее $100 миллионов.

Таким образом, количество раундов с суммами финансирования в размере $100 миллионов и выше возросло на 97 % в годовом исчислении. Количество раундов на суммы менее $100 миллионов увеличилось на 51 % за тот же период.

По стадиям привлечения капитала

Наибольший рост показали объемы сделок на ранних этапах. Их общая сумма в 2021 году составила $132,3 миллиарда, из которых $49,3 миллиарда пришлись на третий квартал — это на 104 % больше, чем в тот же период прошлого года. Общее число сделок перевалило за 6 000.

Финансирование на поздних стадиях составило $302,8 миллиарда, из которых на третий квартал пришлось $104,2 миллиарда. По сравнению с аналогичным периодом прошлого года сумма возросла на 69 %. Общее количество сделок — 2 615.

На seed-стадии было совершено 13 162 сделки на общую сумму $18,9 миллиарда, $6,5 миллиарда — в третьем квартале. По сравнению с прошлым годом финансирование на посевной стадии выросло на 47 %. При этом стоит отметить, что Crunchbase продолжает добавлять данные по seed-сделкам после закрытия квартала, поэтому со временем подсчеты и суммы начального финансирования обычно увеличиваются.

«Рождения» и экзиты юникорнов в 2021 году

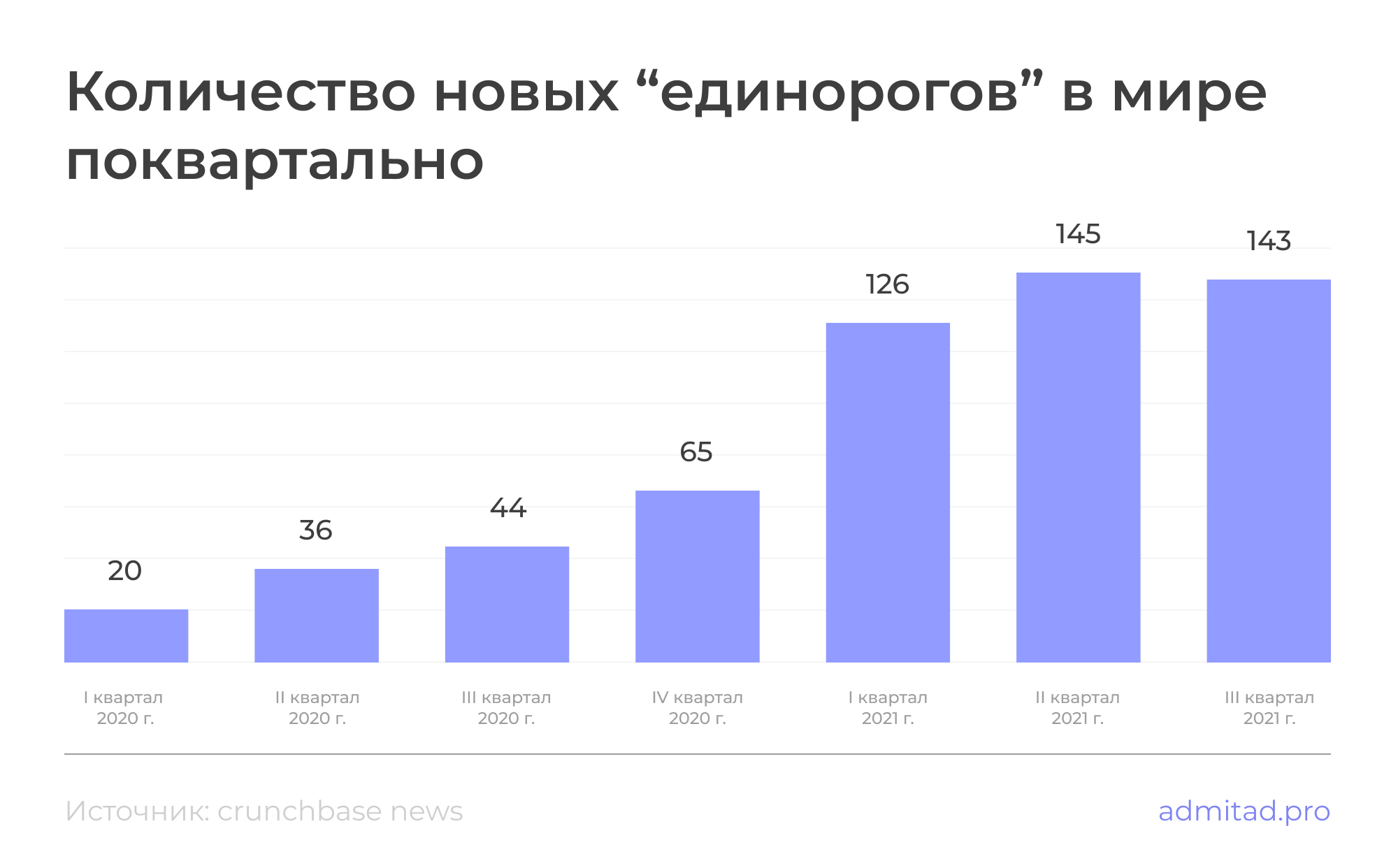

В третьем квартале 2021 года к рейтингу «единорогов» от Crunchbase присоединилось 142 стартапа — всего на 3 меньше, чем во втором квартале. Несмотря на незначительное снижение, во всех периодах количество новых компаний с оценочной стоимостью более $1 миллиарда оказалось значительно выше, чем в 2020 году.

На момент написания статьи (25 декабря 2021 года) в рейтинге находилось 1 132 активных стартапа, причем их количество впервые превысило тысячу. Для сравнения, на 2 ноября 2020 года Crunchbase насчитывал 630 юникорнов — почти вдвое меньше.

Итого можем заключить, что за один только 2021 год к списку присоединилось около 440 «единорогов» (в 2020 году — 165). Но точные данные будут известны после оглашения результатов четвертого квартала.

Crunchbase в новостях сообщает, что в начале 2020 года новый стартап-«единорог» «рождался» каждые два-три рабочих дня. К сентябрю 2020-го показатель возрос до одного «единорога» в рабочий день. А под конец сентября 2021 года темпы роста увеличились до двух-трех «единорогов» каждый рабочий день.

Среди «единорогов» возросло и годовое количество экзитов, когда частные компании с оценкой более $1 миллиарда становятся публичными через IPO или M&A. В ноябре 2020 года Crunchbase публиковал такую статистику:

- 2005–2010 гг. — 14 новых «единорогов», 12 из них совершили экзит;

- 2011–2013 гг. — 47 новых «единорогов», 35 из них совершили экзит;

- 2014–2020 гг. — 789 новых «единорогов», 172 из них совершили экзит.

К декабрю 2021 число экзитов достигло 366, при этом на 2021 год пришлось 113 IPO и M&A. Из найденных данных можем самостоятельно вычислить: на конец 2020-го юникорны совершили 253 экзита, то есть за минувший год их количество увеличилось на 44,66 %.

Изменения на отечественном венчурном рынке

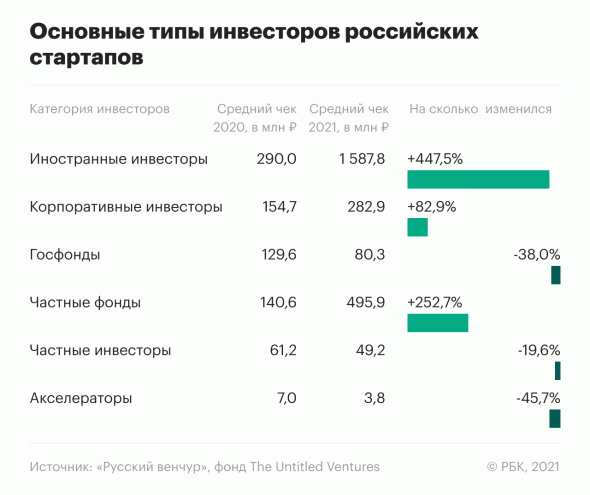

Совместное исследование Telegram-канала «Русский Венчур» и фонда The Untitled Ventures показало: рынок венчурных инвестиций в России вырос почти в 3,5 раза — с ₽24,9 миллиарда до ₽85,2 миллиарда. Однако количество сделок практически осталось прежним: 221 в 2021 году против 203 в 2020-м.

Рост рынка объясняется несколькими факторами: во-первых, это дублирует общемировую тенденцию развития венчурной индустрии. Во-вторых, как видно из материалов от РБК, в категориях «иностранные инвесторы», «частные фонды» и «корпоративные инвесторы» вырос средний чек сделки. В то же время государственные фонды, бизнес-ангелы и акселераторы уменьшили объемы инвестиций.

Больше всего финансирования отечественные стартапы привлекли из-за рубежа. Их доля составила ₽44 миллиарда, это почти половина от всей суммы инвестиций в 2021 году. Но эксперты рекомендуют не торопиться с выводами и обращают внимание на несколько важных факторов:

- объемы инвестиций в российские стартапы ранних стадий продолжают падать;

- основная часть крупных сделок пришлась на иностранные юрисдикции, хотя эти стартапы — российские по происхождению;

- в основном статистика была сформирована несколькими крупными сделками поздних стадий.

Однако есть и оптимистичная новость: российские стартапы в иностранной юрисдикции получили в этом году больше сделок на ранних стадиях.

Основные венчурные тренды 2021 года

Наиболее востребованные сферы

Наибольший интерес вызвали сервисы в сферах здравоохранения, FinTech и розничной торговли. По данным CB Insights на октябрь 2021 года, объем инвестиций составил:

- в здравоохранении — $97,1 млрд;

- в FinTech — $94,7 млрд;

- в розничной торговле — $82,5 млрд.

Среди «единорогов» наиболее широко представлена категория FinTech, в которую попадает каждый пятый стартап из статистики CB Insights с оценкой более миллиарда долларов — они составляют 20,4 % от общего количества. За финтехом следуют категории SaaS (17,8 %), E-commerce (10,9 %) и искусственный интеллект (7,8 %).

Пятерка самых дорогих частных компаний на третий квартал 2021 года:

Сравнительный анализ развития венчурного предпринимательства в России, США и Европе Текст научной статьи по специальности «Экономика и бизнес»

ВЕНЧУРНЫЙ ФОНД / БИЗНЕС-«АНГЕЛЫ» / ПЕРВИЧНОЕ ПУБЛИЧНОЕ ПРЕДЛОЖЕНИЕ АКЦИЙ (IPO) / АССОЦИАЦИИ БИЗНЕС-«АНГЕЛОВ» / ВЫКУП КОНТРОЛЬНОГО ПАКЕТА АКЦИЙ КОМПАНИИ ЕЁ УПРАВЛЯЮЩИМИ И СЛУЖАЩИМИ (MBO) / ВЫКУП КОНТРОЛЬНОГО ПАКЕТА АКЦИЙ С ПОМОЩЬЮ КРЕДИТОВ (LBO)

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Володин Анатолий Алексеевич, Яушкин Дмитрий Николаевич

Текст научной работы на тему «Сравнительный анализ развития венчурного предпринимательства в России, США и Европе»

более совершенная технология пиролиза отходов, и газ и нефть, добытые из отходов, можно использовать лишь в виде добавок к топливу на мусоросжигательных заводах.

Ряд стран, пытаясь максимально утилизировать ТБО, рассматривает в качестве перспективного метод комплексной их переработки с извлечением ряда компонентов, представляющих ценное вторичное сырье. Технология подобной переработки отходов опирается на создание высокомеханизированных мусоросортировочных заводов.

На этих заводах утилизация отходов достигается в результате сложного законченного цикла производственных процессов — сортировки с применением магнитной сепарации и дробления, биологической переработки, пиролиза или газификации органических веществ, сжигания неутилизируемых частей для получения пара или энергии, использования вторичного сырья.

Все рассмотренные основные способы обезвреживания и переработки отходов имеют разные технико-экономические показатели, оказывают различное воздействие на окружающую среду. При решении вопроса о целесообразности применения в конкретных условиях крупного города различных способов обезвреживания и переработки ТБО следует руководствоваться методами оценки их эффективности.

1. Анисимов А.В. Совершенствование механизма природопользования в современных условиях (на примере твердых бытовых отходов) / Анисимов А.В. — Ростов-н/Д: Изд-во Рост. ун-та, 2002. — 96 с.

2. Багаутдинов О.Д. Переработка твердых бытовых и промышленных отходов в альтернативное твердое топливо // Рециклинг отходов. — 2010. — № 1(25). — С. 2-6.

3. Волынкина Е.П. Утилизация, переработка и захоронение бытовых отходов [Принципы и методы комплексного управления твердыми бытовыми отходами]: учеб. пособие / Е.П. Волынкина; под ред. В.В. Сенкуса. — Новокузнецк: НФИ КемГУ, 2003. — 117 с.

4. Горбачева Л.А. Зарубежный опыт мусоросжигания // Энергия: экономика, техника, экология. — 2009. — № 7.

5. Официальный сайт сайт ГУП «Экотехпром» [Электронный ресурс]. — URL: http:// www. eco-pro.ru

А.А. Володин Д.Н. Яушкин

СРАВНИТЕЛЬНЫЙ АНАЛИЗ РАЗВИТИЯ ВЕНЧУРНОГО ПРЕДПРИНИМАТЕЛЬСТВА В РОССИИ, США И ЕВРОПЕ

Ключевые слова: венчурный фонд, бизнес-«ангелы», первичное публичное предложение акций (IPO), ассоциации бизнес-«ангелов», выкуп контрольного пакета акций компании её управляющими и служащими (MBO), выкуп контрольного пакета акций с помощью кредитов (LBO).

Термин «венчурный» в РФ впервые вошел в практику в 1995 г., когда при участии Европейского банка реконструкции и развития (ЕБРР) были созданы 14 фондов, названных венчурными. Управление фондами было возложено на зарубежные финансовые институ-

© Володин А.А., Яушкин Д.Н., 2013

ты, которые обеспечивали 10% капитала фондов (исключение составил Quadriga Capital, пропорция денег ЕБРР в котором была 99 : 1). Долгое время именно эти фонды представляли российский венчурный бизнес, они же были учредителями Российской ассоциации венчурного инвестирования (РАВИ), но к технологиям отношения они не имели: изначально их задачей было содействие социально-экономическому развитию российских регионов. Каждому фонду был выделен свой регион, который он и должен был развивать (это ограничение действовало до 1999 г., в котором оно было упразднено, к немалой радости фондов, находивших не так много подходящих объектов для инвестиций) [1, C. 319].

Таким образом, если вести отчет от 1995 г., то российский венчурный капитал (ВК) пересекает восемнадцатилетний рубеж своей истории. Однако есть мнение, что точкой отсчета венчурной индустрии в РФ следует считать 1993 г., когда на Токийском саммите между правительствами стран «большой семерки» и Европейским союзом было принято соглашение о поддержке только что приватизированных российских предприятий по Государственной программе РФ по массовой приватизации [2]. Разница в два года — это не такой большой срок, поэтому будем считать, что само понятие «венчурный» применительно к РФ зародилось в 1993 г., а практическое воплощение в РФ оно нашло в 1995 г.

Одним из важных стимулов для развития отрасли венчурного инвестирования является возрастающее внимание со стороны Правительства РФ. Привлечение ВК в стратегически важные области технологического сектора постепенно обретает статус одной из наиболее приоритетных государственных задач. Венчурные инвесторы в РФ оказывают всё большее влияние на темпы и качество развития малого и среднего бизнеса. Выйдя на уровень 20,1 млрд долларов (этой цифре была равна к концу 2011 г. общая капитализация 174 действующих на территории РФ фондов прямых и венчурных инвестиций), инвесторы за шесть лет с 2006 по 2011 гг. вложили около 8589,5 млн долларов в 602 российские компании [5, С. 55]. Деятельность ВК на территории РФ напрямую связана с ее интеграцией в мировую экономику. Опережающее создание новых для РФ и гармонизированных с международными стандартами финансовых институтов существенно снизит риски потери рынков и капиталов для венчурных фондов (ВФ) как с российским, так и с иностранным капиталом [6, C. 5].

Процесс венчурного финансирования — это одновременно и искусство, и наука. Искусство — потому что большую роль играет интуиция венчурного инвестора, а также творческие стороны процесса. Наука, поскольку этот процесс предполагает применение научных методов при проведении оценки и сборе исходных данных; здесь требуются умение анализировать и научная строгость.

Сам процесс функционирования ВК начинается с выработки инвестиционных целей и опирается на философию фирмы ВК. Фирма должна решить вопрос о числе сделок и их структуре: сколько соглашений будет заключено с новыми предприятиями, сколько с развивающимися, сколько с руководством фирм, желающих выкупить их в свою собственность; такую же разбивку следует сделать по отраслям, продуктам и регионам

В методах, принципах и технике организации рискового финансирования есть немало рационального, в том числе способного найти применение в РФ. Речь идет не о механическом перенесении зарубежной практики или безоговорочном принятии чужих рецептов развития, а о творческом изучении и использовании зарубежного опыта (в т.ч. по финансированию инновационного процесса), наиболее перспективных форм организации производства и внедрения достижений научно-технического прогресса (НТП). Отставание РФ от других стран в этой сфере неприемлемо, хотя объяснимо более поздним развитием и недостаточным вниманием государственных органов к созданию дополнительных стимулов для увеличения объема рискоинвестиций частными фирмами.

Это отставание необходимо преодолевать, для этого венчурные фирмы (ВФ) должны образовываться за счет страховых компаний, пенсионных фондов, коммерческих банков и других кредитно-финансовых учреждений при значительной поддержке со стороны государственных организаций (например, с помощью налоговых льгот). При этом необходимо учитывать особенности механизма рискового (венчурного) финансирования нововведений. Для большего понимания специфики российского ВК уместно также представить его характеристики в синтетическом виде, что позволит сравнить российский ВК с формами ВК, получившего распространение в США и Западной Европе. Эти характеристики представлены в таблице ниже.

Характеристики венчурного капитала (ВК) в США, Европе и РФ

Показатели США Европа РФ

Инве стируемые предприятия 26% — ранняя стадия; 41% — экспансия; 10% — MBO, LBO; 22% — развитие 23% — ранняя стадия; 52,8% — экспансия и развитие; 19% — MBO, LBO; 6% — прочие 15% — ранняя стадия; 85% — развитие (реструктуризация)

Специалисты у истоков Предприниматели Банкиры, бухгалтеры, аудиторы Финансисты, ученые, выпускники финансовых и технических вузов

Распространенная форма Финансирование на ранней стадии развития бизнеса Финансирование на поздней стадии развития бизнеса Финансирование на поздней стадии развития бизнеса

Ядро финансовой системы Рынок ценных бумаг, NASDAQ Банки Банки

Распространенный вид финансирования Покупка обыкновенных или привилегированных акций, конвертируемые займы Вклад в уставный капитал, займ на пополнение оборотных средств Вклад в уставный капитал, займ на пополнение оборотных средств

Подход Отраслевой По форме приложения По форме приложения

Налогообложение, адаптированное к венчурной индустрии Да Нет Нет

Популярный выход IPO IPO, MBO, LBO, продажа стратегическому инвестору (СИ) Продажа СИ

Показатели США Европа РФ

Наличие инфраструктуры для инвестирования в молодые высокотехнологичные инновационные фирмы Да Нет Нет

Неблагоприятный деловой климат, несовершенство законодательства, неоправданно высокая занятость, недостаточное финансирование технологий в долгосрочном периоде Нет Нет Да

Из таблицы выше следует, что в РФ на сегодняшний день по всем перечисленным условиям обеспечения рентабельности венчурного инвестирования существуют, мягко говоря, недостатки, на которые следует обратить внимание, если РФ хочет идти по пути развития ВК на своей территории. В частности, со спецификой формы российского ВК связаны некоторые противоречия, о которых уместно было бы упомянуть:

1. Нестабильный деловой климат вступает в противоречие с логикой долгосрочного финансирования и принципом создания корпоративной стоимости;

2. Российская форма ВК весьма отдалена от классической и заслуживает отдельного названия. Если европейский ВК представляет в большей степени capital development, то его российской форме подошло бы название capital restructuring;

3. Превалирующая форма инвестирования в РФ не затрагивает высокотехнологичные отрасли экономики, ограничивая образование национальных конкурентных преимуществ.

В Европе условия, определяющие деятельность в сфере венчурного инвестирования, продолжают эволюционировать и в последние годы, вслед за наступившим после 2008-2009 гг. затишьем, проявляют признаки улучшения. Отношение к рынку — как венчурных капиталистов, так и инвесторов — изменилось от отчетливо негативного к выражающему разные степени оптимизма, несмотря на отрицательный экономический рост в еврозоне в 2012 г. и прогнозируемое слабое первое полугодие 2013 г. И все-таки, несмотря на появление в венчурных кругах некоторого осторожного оптимизма, опрошенные инвесторы и венчурные капиталисты признавали, что европейский рынок ВК продолжает страдать как от неразвитости структуры, так и от недостаточных потенциальных возможностей, а также присущего ему низкого уровня доходности. В целом результаты опроса, проведенного EVCA, показали, что на европейском рынке ВК существуют три основные проблемы:

1) неоднородность в языках, культуре и потребительских предпочтениях по всем европейским рынкам, которая ограничивает развитие масштабного бизнеса;

2) недостаточные, хотя и улучшающиеся возможности для осуществления выходов — как путем IPO, так и прямых продаж;

3) недостаточное количество крупных институциональных инвесторов, вкладывающих свои средства в ВФ, и относительно слабо развитые условия для мобилизации капитала в целом

Кроме того, в результате этого опроса выяснялись проблемы, связанные с потенциальными возможностями (уровнем подготовки) венчурных капиталистов и предпринимателей [3, С. 22].

В США венчурное инвестирование является наиболее развитым в мире и представлено в виде разнообразных моделей и организационных форм, в рамках которых инвесторы руководствуются различными целями, используют разные механизмы принятия решений и управления инвестициями, их деятельность отличается степенью ответственности за результаты инвестирования [4]. Исследования американских ученых показывают, что рост производительности факторов производства (который является следствием инноваций) оказывает важнейшее влияние на экономический рост в США, в который наблюдается тенденция укрупнения институциональных инвесторов ВК, что позволяет увеличить средний уровень инвестиций в каждый конкретный проект. В итоге начинает наблюдаться нехватка ВК для малых фирм, находящихся на начальной стадии своего развития. В связи с этим наблюдается тенденция заполнения этого сегмента венчурного рынка вложениями бизнес-«ангелов» (БА) путем создания крупных сетей и ассоциаций БА. В США представленный БА неформальный рынок ВК гармонично дополняет институциональный рынок ВК, т.к. институциональные венчурные инвестиции (ВИ) ориентированы преимущественно на фирмы, находящиеся на этапе расширения и более поздних этапах развития, а БА в основном инвестируют в фирмы на наиболее ранних стадиях развития (посевные и стартовые компании).

Рынок венчурного финансирования БА является неформальным и в значительной степени основанным на личных связях, решения об инвестировании могут приниматься спонтанным образом. Ключевое отличие БА от других венчурных инвесторов заключается в том, что БА вкладывают собственные средства, в то время как прочие ВИ осуществляются за счет юридических и физических лиц или только юридических лиц управляющими фондов в случае институционального ВК или руководителями корпораций в случае корпоративного ВК. В результате этого БА имеют другое отношение к риску, чем, к примеру, институциональные венчурные инвесторы и характеризуются менее формализованными процедурами и механизмами принятия решений. Типичная особенность инвестиций БА заключается в том, что они делаются не только с целью получения высокого уровня инвестиционного дохода, но и из желания заниматься предпринимательской деятельностью или из субъективных соображений.

Отличительной особенностью венчурных инвестиций нефинансовых корпораций является то, что они прежде всего предназначены для решения стратегических задач корпораций (получение новых технологий, диверсификация основной деятельности, поддержка поставщиков и т. п.). При осуществлении венчурных инвестиций корпорации часто сотрудничают с профессиональными фондами венчурного капитала (ФВК), степень участия которых определяется целями корпорации (стратегическими или финансовыми) и связанным с ними желаемым уровнем влияния на управление инвестициями. Согласно данным исследователей США, доходность венчурных инвестиций корпораций ниже доходности профессиональных фирм венчурного капитала, что вызвано рядом факторов: сворачиванием корпоративных венчурных программ, имеющих потенциал развития по причине экономического кризиса и нехватки финансовых ресурсов;

продолжительными сроками принятия решений в корпорациях;

— более низкой мотивацией венчурных менеджеров корпораций; специальными критериями выбора объектов для инвестирования и ограничения в развитии компании-получателя инвестиций.

Одновременно нефинансовые корпорации по сравнению с ФВК имеют перечень преимуществ при осуществлении ими венчурных инвестиций:

— длительные сроки инвестирования;

— сумма инвестированных средств;

— возможная синергия между компанией-получателем капитала и корпорацией-инвестором.

Нового типа венчурные подразделения стали создаваться нефинансовыми корпорациями в конце 1990-х гг. Они сочетают преимущества ФВК и корпораций.

Корпоративные венчурные программы все чаще ориентируются на финансовые результаты своей деятельности и популярной становится практика при принятии решения об инвестировании, когда фирмы-получатели капитала должны отвечать стратегическим требованиям, установленным корпорацией, однако в дальнейшем инвестициями управляют с целью повышения их стоимости. Эта тенденция выражает ответ нефинансовых корпораций на проблему низкой эффективности их венчурных инвестиций. Как ожидается, в США будет увеличиваться значение таких форм финансирования малых инновационных компаний, как венчурные подразделения нового типа, механизмы соин-вестирования корпораций и ФВК. Указанные формы позволяют достичь оптимального сочетания между стратегическими и финансовыми целями венчурных инвестиций, а также соединить положительные черты венчурных программ нефинансовых корпораций и ФВК.

Говоря о развитии в России венчурного финансирования в сфере высоких технологий, необходимо отметить ряд особенностей, одни из которых создают благодатную почву для развития венчурного бизнеса, а другие существенно его сдерживают и ограничивают.

К числу позитивных факторов, без сомнения, следует отнести следующие.

1. Большое количество проектов, почти доведенных до стадии коммерческого использования. Причем в ряде случаев запуск подобных проектов требует относительно небольшой доли собственно инвестиций, остальную часть необходимого финансирования могут составить средства на заемной основе;

2. Наличие существенного числа проектов, обладающих значительным экспортным потенциалом, что во многом облегчает задачу привлечения необходимых средств;

3. Наличие существенного научно-технического отрыва от среднемирового уровня в ряде отраслей, который, как считается, удалось сохранить ещё с советских времен, несмотря на многолетнюю хроническую нехватку средств в сфере высоких технологий;

4. Все еще высокая квалификация кадров, несмотря на утечку лучших умов.

Однако, несмотря на наличие указанных позитивных факторов, присутствуют обстоятельства, ограничивающие развитие венчурного бизнеса в России. Многие из них обусловлены макроэкономическими причинами. В условиях налоговой (рост ставок по страховым взносам в 2011 г. до 34%, снижение ставки в 2012 г. до 30% — ныне действует) и общеэкономической нестабильности руководители отечественных компаний поставлены перед необходимостью поддерживать конкурентоспособность благодаря принципи-

ально отличным от западных схемам ведения бизнеса и организации денежных потоков. По этим причинам зачастую не получается презентовать инвестируемое предприятие, как полноценный объект для них, что влечет за собой необходимость или платить излишне большую премию за вложения, или является причиной провала переговоров с инвестором. Непрозрачностью бизнеса в РФ также вызваны проблемы роста капитализации компаний. Де-факто разговор идет о непрерывном поиске компромисса между ростом стоимости и сохранением конкурентоспособности предприятия.

Отечественное венчурное предпринимательство преодолевает начальную фазу своего развития. По западным меркам большинство проектов являются небольшими. Тем временем, расходы на экспертизу проектов можно условно считать постоянными и приблизительно сопоставимыми для проектов разного масштаба. По этой причине многие из них отсеиваются вследствие возможных высоких удельных издержек.

Большая часть проектов в РФ достаточно проработаны с технической точки зрения. Но есть и недостатки, носящие повсеместный характер:

1) отсутствие качественного сравнительного анализа конкурентной среды и анализа сегментов рынка;

2) отсутствие четкого позиционирования продукции и торговой марки предприятия в глазах потребителя;

3) во многих случаях неурегулированность вопросов патентной защиты разработок и интеллектуальной собственности;

4) небольшое число успешных проектов, достигших ступени массового производства новых товаров и услуг.

Одним из существенных факторов, сдерживающим развитие венчурного предпринимательства, следует также считать неразвитость информационной инфраструктуры, предназначенной для обслуживания интересов венчурных предпринимателей и инвесторов.

Для венчурных предпринимателей имело бы большое значение:

1) получение сведений о наличии и специализации всевозможных финансово-кредитных институтов (ФКИ), рассматривающих проекты из отрасли или региона предприятия;

2) исследование требований, предъявляемых к объектам для финансирования.

Отдельно следует заострить внимание на дефиците информации об истории работы ФКИ. Как следствие, предприниматели тратят много времени на ненужные обращения в ФКИ, сотрудничающие с проектами другого типа.

На мой взгляд, для РФ ближе модель рынка ВК Европы, чем США и важное значение для РФ имеет военно-промышленный комплекс (ВПК), а также большая роль государства, так как в РФ нет широкого слоя богатых людей, способных работать в роли БА и имеющих хороший управленческий или предпринимательский опыт. В ВПК РФ сосредоточены лучшие людские, интеллектуальные, материально-технические ресурсы, передовые достижения науки и техники, которых относительно легко переориентировать на производство инновационной продукции не только военного, но и гражданского типа. У государства в процессе построения инновационной экономики в РФ большая роль, т. к. практически отсутствуют другие субъекты, которые могли бы на себя взять решение столь масштабной задачи. Роль государства в РФ исторически была велика, тем более — не обойтись без него в деле создания мягкой инфраструктуры, необходимой для развития венчурного предпринимательства. В общих чертах от государства требуется создать бла-

гоприятные условия, дать импульс и запустить процессы развития в области ВИ и коммерциализации НИОКР.

Данная статья показывает общую историю зарождения венчурного предпринимательства в РФ, его развитие и проблемы. Здесь проводится сравнительный анализ венчурного финансирования инновационной сферы США, Европы и РФ. Дается описание отличительных особенностей, актуального состояния и практического опыта работы венчурного капитала в этих регионах. В статье предлагаются пути решения некоторых вопросов, расставляются акценты в проблематике, очерчивается применимость зарубежного опыта по отношению к РФ. Положения указанной статьи будут способствовать улучшению государственной политики России в области стимулирования венчурного предпринимательства и рискового финансирования.

1. Аммосов Ю. П. Венчурный капитализм: от истоков до современности / Ю. П. Амосов. -СПб.: РАВИ, 2004. — 409 с.

2. Вишняков А. А. Венчурное инвестирование инновационных проектов // Корпоративное управление и инновационное развитие экономики Севера; Вестник Научно-исследовательского центра корпоративного права, управления и венчурного инвестирования Сыктывкарского государственного университета. — 2006. — № 2.

3. Европейский рынок венчурного капитала: Новые горизонты // под науч. рук. проф. Дже-рарда Джорджа, д-ра Эвы Натусиус. — М.: Росс. ассоц. прям. и венчур. инвестир., 2008. -98 с.

4. Муслимова Г.Е. Мировые тенденции венчурного финансирования нанотехнологий: российские реалии, зарубежный опыт и возможность его адаптации [Электронный ресурс] // Управление экономическими системами. — 2012. — № 39. — URL: http://www.uecs.ru

5. Обзор рынка. Прямые и венчурные инвестиции в России 2011 // под ред. Н. Жуковской. -СПб.: РАВИ, 2012. — 100 с.

6. Приоритетные направления государственной политики. Прямые инвестиции и венчурный капитал: инструмент экономического роста, конкурентоспособности и устойчивости // EVCA, пер. с англ. — М.: РАВИ. — 28 с.

СОВРЕМЕННЫЕ ПОДХОДЫ К ОПРЕДЕЛЕНИЮ ЦЕЛИ СОЗДАНИЯ НАЦИОНАЛЬНОЙ ИННОВАЦИОННОЙ СИСТЕМЫ

Ключевые слова: национальная инновационная система, инновации, инновационная деятельность, национальная экономика, государство, научно-исследовательские разработки.

В научной литературе встречается множество определений, описывающих понятие «инновационная система». К примеру в представленных в 1997 г. материалах ОЭСР приведено несколько трактовок, достаточно близких по смыслу и в целом описывающих

Влияние венчурного предпринимательства на развитие экономической системы в России и за рубежом

Черкасов, Д. О. Влияние венчурного предпринимательства на развитие экономической системы в России и за рубежом / Д. О. Черкасов. — Текст : непосредственный // Молодой ученый. — 2016. — № 2 (106). — С. 629-631. — URL: https://moluch.ru/archive/106/25071/ (дата обращения: 25.10.2022).

При рассмотрении данной темы, вначале стоит отметить, что же такое венчурное финансирование. В литературе существует множество определений, но все они сводятся к главной функциональной задаче — рост бизнеса за счет предоставления определенной суммы денежных средств в обмен на долю в уставном капитале или приобретения пакета акций.

В дальнейшем понятие «венчурный бизнес» получило более широкое определение. Венчурное предпринимательство — это не только инвестиции в малые предприятия, которые находятся на начальной стадии развития бизнеса, но и инвестиции в акции предприятий с целью получения высокой прибыли после прохождения листинга и регистрации этих акций на фондовой бирже. Венчурный капитал ориентируется не на дивиденды, а на долгосрочный рост капитала.

Венчурному капиталу свойственна двойственная природа — с одной стороны, это риск и попытка выиграть на новых достижениях, а с другой стороны, стремление не потерять, а прирастить капитал. [1]

Венчурные фирмы не являются постоянными организационными структурами, так как основная их задача — это помощь в решении проблем компании, за счет дополнительного финансирования.

Такие организации характеризуются высокой активностью, потому что результат вложений партнеров по венчурному бизнесу напрямую зависит от успехов в деятельности предприятия: коммерческой реализации идей и технологий.

Создаются венчурные фирмы на договорной основе и на денежные средства, полученные путем объединения средств, как правило, нескольких юридических или физических лиц, либо на вложения и кредиты крупных компаний, банков, частных фондов и государства. [2]

Особенностью инвестирования в венчурный бизнес является то, что вложенные финансовые средства не застрахованы и не имеют материального обеспечения со стороны венчурных фирм. Малый венчурный бизнес занимается разработкой инновационных идей и выведением их на рынок, что затруднительно без достойного финансирования. Еще одной особенностью является то, что данный вид предприятий не только очень рискованный, но еще и достаточно гибкий. Венчурный бизнес может подстраиваться под отдельно взятую компанию, не только финансируя её, но и помогая с помощью различных информационных источников. [3]

Возможности венчурного бизнеса, действительно, большие. Развитие наукоемкого и венчурного бизнеса — прямой путь к ускорению научно-технического прогресса, что способствует подъёму экономики страны.

Для того чтобы разобраться, как влияет венчурное предпринимательство на экономику России и других стран, сравним и разберем положительные и отрицательные аспекты данного вопроса, а также особенности на примере нашей страны, Европы и США. Выбор данных стран не случаен, так как сравнение с передовыми странами покажет слабые места в нашем венчурном бизнесе. [4]

Итак, начнем наши рассуждения с России. В начале века государственные средства вкладывали в венчурные проекты из-за необходимости импортозамещения. Но в дальнейшем произошло снижение инвестиций, так как основой экономики РФ стало развитие добывающего нефтяного сектора: мировые цены на топливо постоянно возрастали, деньги от его продажи лишь частично оседали в стране. Венчурные инвестиции в производство и развитие нефтяного бизнеса, на этом этапе были незначительные. В последнее время эксперты сходятся во мнении, что в российской экономике снова сменился «локомотив» роста. Теперь его обеспечивает инвестиционный бум. И главными его участниками стали крупнейшие госкомпании, которые играют все большую роль в экономике страны.

Инновационные проекты хоть и были необходимы в производстве, но усваивались крайне плохо. Государство не считало необходимым финансировать нововведения в уже развитых компаниях, а также общество и властные структуры недооценивали необходимость научно-технического прогресса. [5]

Назрела необходимость разработки политики поддержки венчурного предпринимательства, отдельной программы для малого и среднего бизнеса. На современном этапе развития общества, когда Россия претендует на роль сверхдержавы, стране крайне необходимо сменить имидж «сырьевого придатка» мировой экономики. И переход страны в новое качество невозможен без всестороннего развития венчурного предпринимательства как основы научно-технического прогресса.

Далее рассмотрим проблемы и особенности венчурных механизмов в Европе и США. Конечно, данные регионы различны, но очень многое схоже. Вначале остановимся на высокой развитости фондовых рынков, в частности, фондового рынка для малых высокотехнологичных фирм. Малый бизнес в сфере высоких технологий может развиваться достаточно быстро, за счет платежеспособного рынка, а также вследствие того, что захват одного рынка часто означает и победу в международной конкуренции. Немаловажен также тот факт, что американские и европейские университеты получают огромные ассигнования на проведения научных исследований от государственного и частного секторов. Они не только высоко мобильны, но и ориентированы на конкуренцию и имеют высокую мотивацию к коммерциализации своих научных разработок. Однако, при всей своей схожести, венчурные механизмы США и Европы не копируют друг друга. В США, где венчурный процесс уже давно отлажен, вся юридическая документация относительно стандартна. На относительно незрелом европейском рынке царит множество правил. При этом, расхождения между перечнем условий и юридической документацией могут достигать значительных масштабов. [6]

Перечни условий в американском стиле в избытке заполонили Европу в период бума. Однако, трудности с переводом различных юридических норм, не донесли точной информации до европейских стран. В своей основе европейское законодательство призвано защищать кредиторов, в то время как американское — целиком на стороне акционеров.

После кризиса 2000 года, венчурные фирмы начали вводить все более суровые статьи в «перечень условий». Распространение более жестких условий в США привело к некоторому сокращению между европейскими и американскими принципами венчурного бизнеса. Более того, имело место и встречное движение, поскольку европейцы принялись использовать схемы американских венчурных капиталистов. [7]

После разбора основных особенностей выбранных стран и для большего понимания специфики венчурного капитала в России в сравнении с другими странами, следует рассмотреть данные, приведенные ниже в таблице.

Из приведенных в таблице данных видно, что в России на данный момент существует ряд недостатков: неблагоприятный инновационный климат, большое налогообложение, финансирование на поздней стадии развития и т. д. Венчурное предпринимательство в России находится лишь на начальной стадии развития, и недооценка данного ресурса только ухудшает положение дел. Многие основные проекты, по европейским меркам считаются небольшими, но затраты на их реализацию серьезные. [8]

Я считаю, что венчурный бизнес может и будет процветать в будущем за счет своих нестандартных идей, ведь одна идея может полностью изменить жизнь компании и из убыточной перерасти в прибыльную. Но нельзя недооценивать и государственную поддержку, так как помощь начинающим компаниям необходима. Также нельзя обойтись и без инновационной инфраструктуры, цель которой — обеспечить стабильное функционирование каждой венчурной фирмы.

Характеристика венчурного капитала в США, Европе и России [1]

Источник https://admitad.pro/ru/blog/Itogi-2021-tendencii-i-izmeneniya-mirovogo-venchurnogo-rynka

Источник https://cyberleninka.ru/article/n/sravnitelnyy-analiz-razvitiya-venchurnogo-predprinimatelstva-v-rossii-ssha-i-evrope

Источник https://moluch.ru/archive/106/25071/