Советник Moving Average

Советник Moving Average – это популярнейший советник, отличающийся своей простотой в работе, благодаря чему, собственно говоря, он и прославился.

Нельзя сказать, что простота торгового робота является неким недостатком, коим может казаться. Зачастую, как бы не казалось странным, именно простые роботы на протяжении многих лет помогают трейдеру зарабатывать и не сливать депозит, в отличие от иных, более сложных алгоритмов. И, как Вы уже поняли, советник Moving Average не является исключением из правил.

Данный советник Форекс – это, если позволите, эксперт, являющийся стандартным в терминале МТ4. Каждый трейдер новичок, исследующий торговый терминал, изначально всегда обращает внимание на пункты меню «Советники», «Индикаторы» и прочее. И, соответственно, в первом Вы можете его найти среди других инструментов.

Советник Moving Average для MT4, как и, собственно, иные торговые роботы, имеют достаточно большую популярность в трейдерской среде, ведь сама по себе возможность зарабатывать деньги на валютном рынке, пока тебя даже нету на рабочем месте – это действительно стоит внимания.

И самое главное – многие трейдеры сталкиваются с тем, что неправильно интерпретируют аналитические данные, с разного рода неприятностями, связанными с техническим анализом, что и подталкивает их на знакомства с автоматическими системами.

Но не стоит сразу же думать, что все так гладко. Если Вы новичок на валютном рынке, если Вы только начали тестировать советник Moving Average на истории, то, имейте ввиду, результаты могут показаться неутешительными, что и может спровоцировать полный отказ не только от него, но и от роботов в целом.

Да, данный торговый робот не внушает доверия, смотря на него, Вам не кажется, что он действительно сможет принести Вам большую прибыль, но правильная настройка советника Moving Average сразу же изменит ситуацию в корне.

Но самое главное – Вы должны постоянно обучаться торговле на валютном рынке у профессионалов, не стоит пытаться стать «самопальным» трейдеров – рынок очень быстро забирает у таких абсолютно все.

И да, хоть советник Moving Average достаточно известен, но широкой популярности он не приобрел. Но помните, что никогда не нужно следовать за толпой, необходимо самостоятельно прочувствовать все, испытать свой депозит на деле, после чего уже делать выводы, что правда, а что вымысел. Мы всегда даем трейдерам только то, что действительно поможет заработать. И нам советник Moving Average неоднократно помогал, поэтому мы и хотим поделиться собственным опытом.

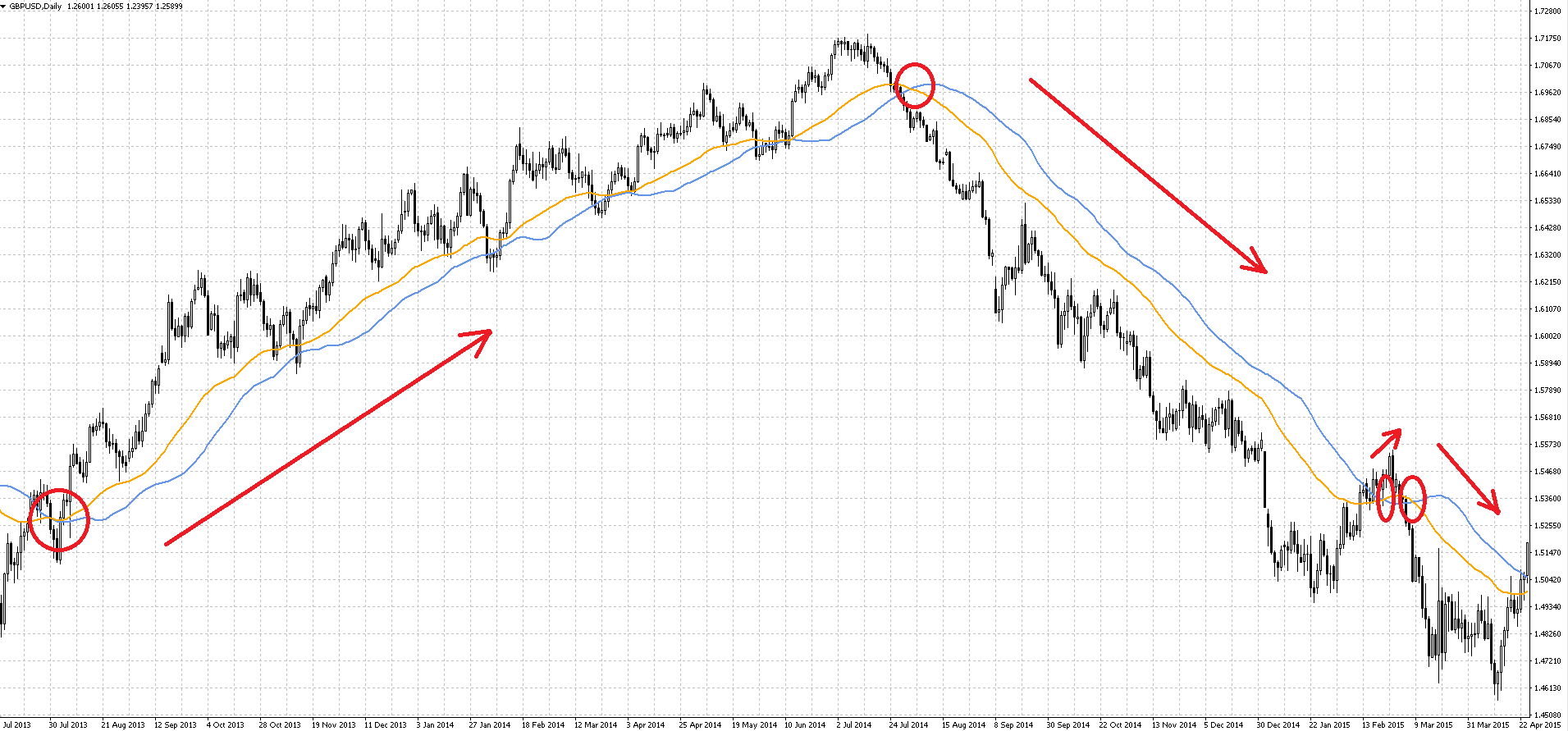

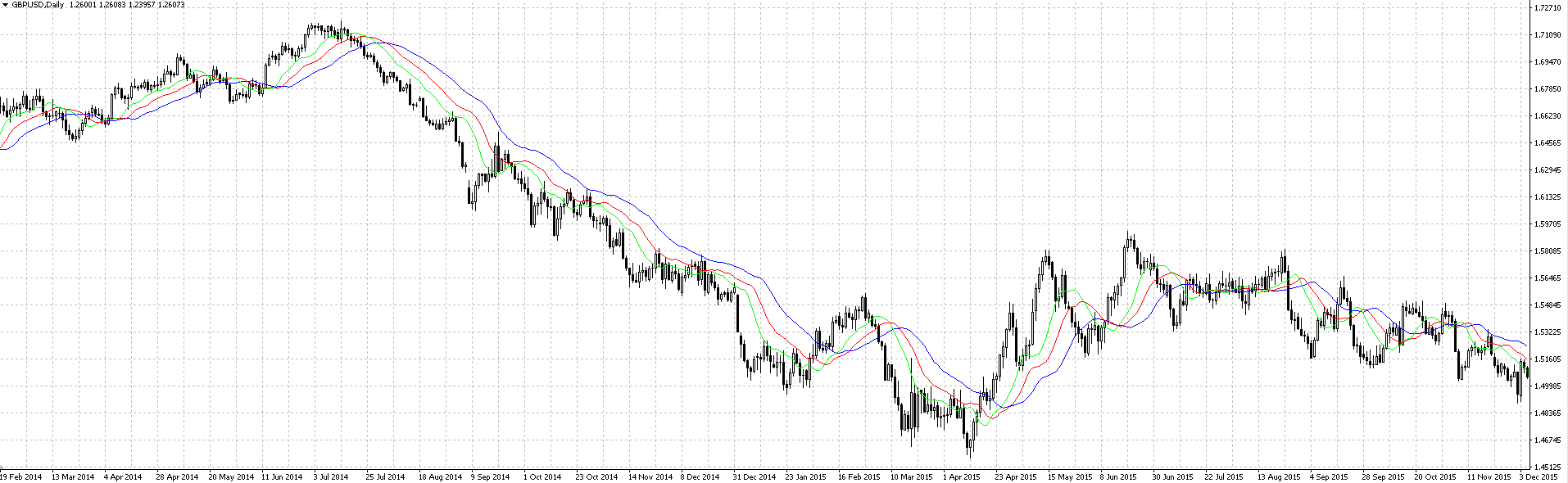

Рисунок 1. Советник MA.

А для того, чтобы Вы уже сейчас заинтересовались, скажем: в данной статье будет и описание советника Moving Average, и его настройки, которые помогут Вам получить более 70% прибыли в год. Казалось бы, как можно этим не заинтересоваться, а?

Валютный рынок, в свою очередь, дает возможность каждому человеку заработать: не важно, кто он – новичок или профессионал, мужчина или женщина. Но многие сталкиваются с тем, что у них банально не хватает ни знаний, ни, возможно, терпения, чтобы с толком применить их на рынке.

Итак, изначально нас ожидает настройка советника Moving Average. Стоит упомянуть, что он действительно не обладает некой широтой изменяемых параметров, но те, которые доступны, способны предоставить Вам карт-бланш на прибыль.

Сам советник Moving Average работает на абсолютно всех валютных парах, а также с абсолютно любым таймфреймом. Тем не менее, для каждого актива необходимо выставлять индивидуальные параметры.

А сам принцип торговли действительно банален: цена пересекла скользящую среднюю? Что ж, открываем сделку!

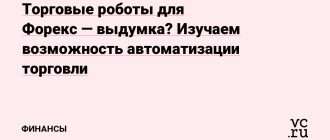

Рисунок 2. Окно настроек советника MA.

Теперь попробуем понять, какие же значения параметров принесут Вам прибыль. Настройка советника Moving Average включает в себя следующее:

- Lots – данный параметр определяет размер лота.

- MaximumRisk – данный параметр отвечает за мани-менеджмент. Для того, чтобы правильно его настроить, необходимо в процентном соотношении выставить объем торговли, который будет использовать советник Moving Average. Учтите, что нельзя превышать больше 2-ух процентов от депозита.

- DecreaseFactor – данный параметр отвечает за ограничение убытков. Изначально выставлено значение 3. Соответственно, после того, как у Вас будет третья сделка подряд, советник Moving Average уменьшит объем ровно в два раза.

- MovingPerod – данный параметр отвечает за установку периода скользящей средней, изначально он равен 12.

- MovingShift – данный параметр отвечает непосредственно за передвижение скользящей, изначально равен 6.

Это все, что нужно знать о настройках, которые имеет советник Moving Average. Тем не менее, изначальные настройки (как говорится, с завода) не помогут Вам получать прибыль на рынке. Каждый из этих пунктов необходимо корректировать. Соответственно, для того, чтобы подобрать оптимальный вариант, можно использовать тестер стратегий Форекс, на котором прогнать робот за несколько лет.

Там же Вы сможете использовать абсолютно все периоды Moving Average (там будет и 6, и 100, и всевозможные сдвиги), а также на всех таймфреймах. Мы тоже провели тест на валютной паре Евро/Доллар.

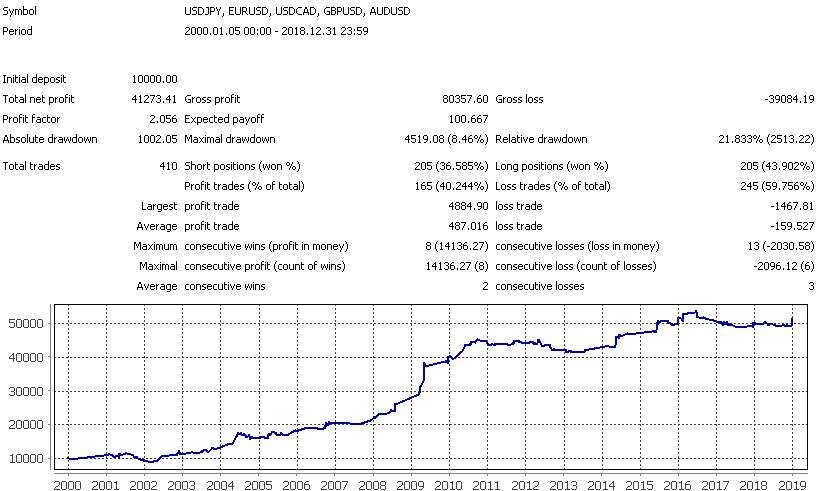

В первую очередь необходимо отметить, что советник Moving Average, как правило, процентов на 25 «просаживал» наш депозит. Но нам удалось подобрать «прибыльные» настройки, при которых он зарабатывал от 10 до 70 процентов за 2016 год. Подробнее об этих настройках читайте здесь.

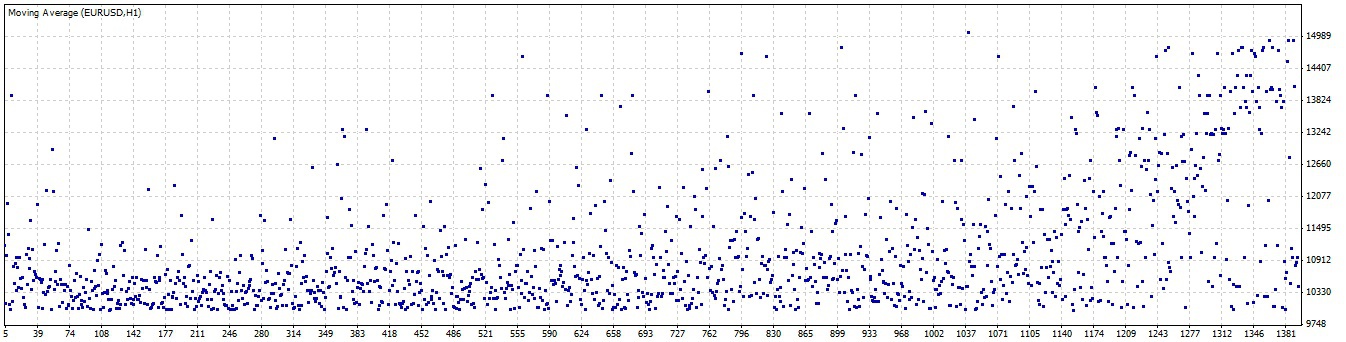

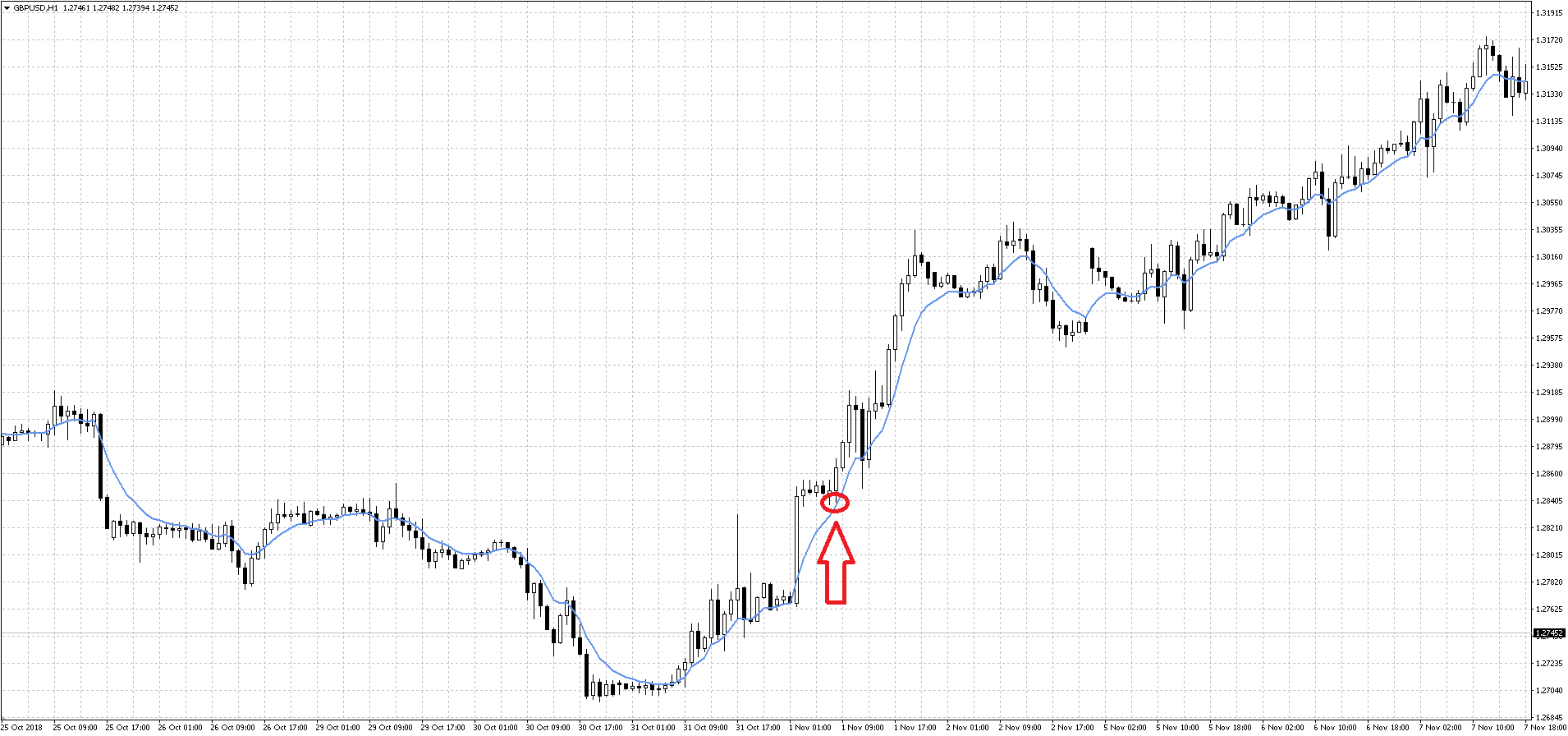

Рисунок 3. Тест советника за 10 месяцев 2016.

Если рассматривать 2015, то изначально был прирост порядка 40%, но после упал до слива в 50%. Тем не менее, стоит помнить, что необходимо постоянно выводить деньги со счета, чем, соответственно, не занимался тестер.

Мы можем собой гордиться, так как наша работа удалась: советник Moving Average не сливает депозит с нашими параметрами, а сам доход имеет визуализацию лесенки на графике.

Но важным фактором является, что сам советник работает где-то в ноль, после чего происходит просадка депозита, но затем резкий «толчок», с которого и начинается заработок.

Но на реальном рынке, как правило, данный торговый робот не обладает «привычкой» частого открытия сделок, как, например, это происходит с советниками на стратегии Мартингейла. И редкое пересечение ценой скользящей средней означает изменение линии тренда, а количество сделок за неделю будет крутиться около 5-6.

Скачать бесплатно советник Moving Average

**Доступно только зарегистрированным пользователям

Для просмотра остальной части материала необходимо зарегистрироваться

Создать аккаунт

Одного советника для торговли недостаточно!

Эффективнее использовать комбинацию индикаторов, ведь она устраняет недостатки каждого из инструментов, выдавая более точный результат по сделкам. Поэтому специально для Вас трейдеры Academyfx разработали профитную комбинацию индикаторов – это «Три экрана Элдера», «Price Action» и «Уровни поддержки/сопротивления», которая является основой стратегии «Форекс без Риска», с которой Вы подробно можете ознакомиться в разделе «ФБР».

Стратегию «Форекс без риска» можно освоить в 3 шага:

- изучить уроки 1-5 по теме «Три экрана Элдера»;

- изучить уроки 6-10 по теме «Price Action»;

- изучить уроки 11-15 по теме «Поддержка/сопротивление».

Как добиться такого результата?

Изучи успешно 15 уроков в разделе «Форекс без риска» и не рискуй своими деньгами!

Советник Moving Average – простой, но эффективный робот

Многие новички на рынке Форекс начинают торговлю с советника Moving Average. Как видно из названия этот торговый робот работает на основе скользящей средней, которая, как известно, немного запаздывает. В ходе тестирования я заметила, что робот постепенно сливает депозит. Советник Moving Average лучше всего подходит для использования во время тренда, а вот во время флета на рынке он начинает создавать неудачные сделки, что негативно отражается на общей доходности.

Робот создавался специально для начинающих трейдеров, чтобы они могли потренироваться торговать на демо-счете, поэтому ожидать от него высокого дохода не стоит.

Сам советник является малоэффективным, а вот скользящая средняя, заложенная в его основу, часто применяется в качестве основы во многих эффективных торговых системах. Советников, работающих на основе скользящей средней, великое множество, сегодня я решила рассказать вам про наиболее популярные и прибыльные из них. Если грамотно провести их оптимизацию, можно оперативно увеличить имеющийся капитал.

Советник на основе 2 скользящих средних

Sovetnic 2MA – это робот, который работает на основе двух экспоненциальных скользящих средних. Этот робот отличается простым принципом работы: ордера создаются в момент пересечения скользящих средних. Закрытие позиций выполняется по Take-Profit или Stop-Loss. Скачать этот советник вы можете при помощи ссылки, расположенной ниже.

Скачать советник 2MA

Робот отличается простотой в настройке, он позволяет трейдеру задать объем лота, Take-Profit и Stop-Loss.

Советник на основе 3 скользящих средних

Sovetnic 3MA – это более усовершенствованная версия предыдущего робота, которая работает на основе 3 скользящих средних. В данной версии робота сигналы фильтруются в зависимости от присутствующей на рынке тенденции, которая определяется посредством дополнительной скользящей средней. Так, например, если поступает сигнал для создания позиции на покупку, а ценовой уровень располагается под третьей скользящей средней, то такой сигнал игнорируется. Этот робот выдает меньше сигналов для открытия сделок, чем его предшественник, но они являются боле надежными.

Скачать этот инструмент вы можете при помощи ссылки, размещенной ниже.

Скачать советник 3MA

Советник с трейлинг-стопом

Sovetnic 3MA Trall – это усовершенствованная версия предыдущего робота, которая была дополнена трейлинг-стопом. Здесь сделки создаются точно также как и в предыдущем случае, а вот их закрытие может быть осуществлено по тейк-профиту или трейлинг-стопу, что позволяет максимально увеличить прибыль от торговли.

Скачать советник с трейлинг-стопом вы можете по ссылке, расположенной ниже.

Скачать советник 3MA Trall

Советник Moving Average с безубытком

Sovetnic 2MA Trall NoLoss – это еще более совершенная модификация версия, которая при грамотной настройке дает возможность получать высокий доход. В параметрах робота можно внести изменения в периоды используемых скользящих средних, сдвиги, а также их тип. Главное преимущество этого робота заключается в том, что он может переносить ордера в безубыточное состояние. Для этого в строке «time frame» необходимо указать временной интервал. Для часового тайм-фрейма необходимо указать значение 60, а для дневного – 1440 и так далее. Скачать этот эксперт можно при помощи ссылки, расположенной ниже.

Скачать советник 2MA Trall NoLoss

Советник Moving Average усреднением

Этот робот открывает ордера при пересечении скользящих средних и закрывает их в момент поступления обратного сигнала или при достижении определенного дохода. В ходе работы робот создает сетку ордеров, что благоприятно отражается на общей доходности. В настройках робота нет Stop-Loss и Take-Profit, позиции закрываются лишь при поступлении обратного сигнала или при достижении заданного значения дохода. Сетки сделок открываются для каждого направления отдельно, при этом в параметрах можно дать команду роботу создавать или только ордера на реализацию или приобретение валюты. При желании можно активировать автоматическое вычисление объема лота, который будет определяться в зависимости от имеющегося капитала. Скачать этот инструмент вы можете при помощи ссылки, расположенной ниже.

Скачать советник 2MA_Setca

Советник Moving Average с мартингейлом

Данный инструмент оснащен специализированной функцией для вычисления скорости изменения тенденции. Он работает на основе индикатора Offset, увидеть который в действии вы можете на следующем фото.

В случае если сплошная линия находится выше пунктирной, это говорит о наличии восходящего тренда, а если ниже – нисходящего. В случае если сплошная линия направлена вверх и горит красным, это является сигналом для открытия сделки на покупку, а если она устремлена вниз и горит синим – это сигнал для открытия ордера на продажу. В параметрах можно внести изменения в период алгоритма, значение Stop-Loss, Take-Profit, начальный торговый лот, Trailing Stop и безубыток. Для увеличения общей прибыльности советник был оснащен системой мартингейла. Коэффициент увеличения лота можно изменить в строке «умножение последующих лотов». Для удобства в параметрах можно также указать время начала и окончания функционирования робота. Таким образом можно отключить советник во время Азиатской торговой сессии, когда советник начинает сливать капитал.

Скачать этот инструмент вы можете при помощи ссылки, расположенной ниже.

Скачать советник MA_Martingeil

Описанные сегодня инструменты при грамотной оптимизации в состоянии приносить неплохую прибыль. Главное, правильно настроить советник и придерживаться правил мани-менеджмента. Перед использованием того иного робота, обязательно протестируйте его на демо-счете и убедитесь в эффективности. Не стоит увлекаться тестами роботов на истории, так как это всего лишь подгонка под прошедшие значения цены, которая мало связана с реальным ведением торгов. Пока вы не уясните это, все роботы будут сливать ваш капитал.

Надеюсь, эта статья поможет вам в увеличении вашей прибыли на рынке Форекс. Чтобы быть в курсе всех самых эффективных стратегий и советников, подписывайтесь на мою рассылку.

Системы на скользящих средних: живы ли еще “машки”?

Приветствую вас, друзья!

Все, кто хоть раз сталкивался с торговлей на финансовых рынках, знают, что такое Скользящее среднее. Этот классический технический индикатор настолько широко распространен, что встречается практически в каждой торговой системе. Даже если стретегия не использует скользящие средние напрямую, скорее всего, вы найдете в ней другие индикаторы, которые используют среднюю в своих расчетах. Сегодня мы поговорим о непосредственном использовании скользящих средних в торговых системах, проведем тесты самых распространенных стратегий на “машках”, и сделаем вывод – стоит ли смотреть в сторону этого индикатора на сегодняшних рынках или искать грааль в другом месте)

С самим индикатором вы можете познакомиться в этой статье. Она познакомит вас с основными вариантами его расчета и основами применения на практике. Также в этой статье вы можете познакомиться со всем разнообразием типов скользящих средних, которые появились с развитием технологий и, в частности, с появлением домашних компьютеров.

В основном скользящие средние используются для снижения нежелательного шума во временных рядах, чтобы поведение рынка, лежащее в основе процесса ценообразования, стало более понятным и заметным, яснее выраженным. Они обеспечивают сглаживание данных. Как метод сглаживания, скользящее среднее является специфическим фильтром нижних частот, пропуская низкочастотную активность и подавляя высокочастотные быстропеременные процессы. На графике цен высокочастотные процессы выглядят как быстрые вертикальные колебания, то есть как шум, а низкочастотные – как более плавные тренды или волны.

Помимо способности снижать зашумленность временных рядов скользящие средние обладают преимуществами простоты, наглядности и функциональности. Однако при этом, как и любой мощный метод фильтрации или сглаживания данных в реальном времени, они имеют недостаток – запаздывание. Хотя сглаженные данные чище и, следовательно, более подходят для анализа, возникает запаздывание между данными в исходной серии и в сглаженной последовательности данных. Такое запаздывание может представлять серьезную проблему при необходимости быстрой реакции на события, как это часто бывает важно для трейдеров.

В некоторых случаях запаздывание не проблема, например, в системах, где линия цен пересекает скользящее среднее – фактически цена и должна обгонять среднее, чтобы такая система работала. Запаздывание более проблематично в моделях, где для принятия решений используются точки разворота графика скользящего среднего или его наклон. В таких случаях запаздывание означает отсроченный отклик, что, скорее всего, приведет к невыгодным сделкам.

Все скользящие средние сглаживают временные ряды с помощью некоторого усредняющего процесса. Отличия состоят только в том, какой удельный вес присваивается каждой из точек суммирования и насколько хорошо адаптируется формула к изменению условий. Различия между видами скользящих средних объясняются разными подходами к проблеме снижения запаздывания и увеличения чувствительности.

Виды торговых систем на основе скользящих средних

Модели торговых систем, основанных на скользящих средних, генерируют сигналы на покупку или продажу на основе соотношений между скользящим средним и ценой или между двумя (или более) скользящими средними. Существуют модели трендследящие и контр-трендовые.

Наиболее популярные модели следуют за трендом и отстают от рынка. С другой стороны, модели, идущие против тренда, предсказывают развороты. Это не означает, что следующие за рынком модели работают хуже противотрендовых. Надежные входы в тренд, пусть даже и с запаздыванием, считаются более надежными и выгодными, чем попытки предсказывать развороты, которые только изредка происходят в ожидаемый момент – глобальный экстремум обычно бывает один, в то время как локальных будет множество.

Трендследящие методы генерации торговых сигналов на основе скользящих средних могут осуществляться различными способами. Одна из самых простых моделей основана на пересечении скользящих средних – трейдер покупает, когда цены поднимаются выше скользящего среднего, и продает, когда цены опускаются ниже его.

Вместо ожидания пересечения линии среднего и цен можно использовать быстрое среднее и его пересечение с более медленным. Сигнал на покупку возникает, когда быстрое среднее поднимается выше медленного, сигнал на продажу – когда быстрое среднее опускается ниже медленного. Сглаживание исходных рядов данных за счет использования скользящих средних снижает количество ложных пересечений и, следовательно, уменьшает частоту убыточных сигналов.

Еще один способ применения скользящих средних основан на использовании пересечения скользящего среднего и смещенного вперед скользящего среднего с теми же параметрами. В этом случае сигнал на покупку возникает, когда быстрое исходное среднее поднимается выше смещенного, сигнал на продажу – когда исходное среднее опускается ниже смещенного. Выбором величины сдвигов можно уменьшить количество ложных пересечений, уменьшая частоту убыточных сигналов. Иногда используют одновременно несколько сдвинутых скользящих средних с различным сдвигом и разными периодами, как, например, в аллигаторе Б. Вильямса или в индикаторе Ишимоку.

Скользящие средние могут также использоваться для получения сигналов входа в противотрендовых системах. Цены часто реагируют на линию скользящего примерно так, как на уровни поддержки и сопротивления, на чем и основывается правило входа, согласно которому покупают, когда цены опускаются до скользящего среднего или пересекают его сверху вниз, и продают, когда они поднимаются до него или пересекают снизу-вверх. Предполагается, что цены отскакивают от уровня скользящего среднего, изменяя направление движения.

Что мы сегодня тестируем?

Итак, я планирую протестировать несколько классических подходов к использованию скользящих средних в торговых системах:

- пересечение ценой скользящей средней;

- пересечение двух скользящих средних;

- использование пересечения скользящих средних со сдвигом (Аллигатор и Ишимоку);

- пересечение цены и сдвинутой скользящей средней;

- работа с несколькими скользящими средними (три, четыре).

Помимо экспериментов с самими системами, также мы порассуждаем над различными фильтрами и приемами, которые призваны улучшить производительность систем. И, в дополнение к этой информации, я выбрал больше десятка современных ТС, основанных на скользящих средних, которые нашел на различных сайтах и форумах в сети и хотел бы проверить в рамках этой статьи.

Итак, сегодня перед нами стоит несколько вопросов, на которые мы постараемся найти ответ:

- стоит ли пытаться создавать торговые системы на основе скользящих средних или этот инструмент безнадежно устарел?

- каковы наилучшие способы генерации торговых сигналов на основе скользящих средних?

- какие методы фильтрации сгенерированных сигналов можно применить и в каких случаях?

- стоит ли обращать внимание на современные торговые системы, использующие в своей основе скользящие средние?

- какие виды скользящих средних наиболее эффективны и в каких случаях?

Как видите, вопросов поставлено немало и нас ждет очень обширное исследование. Тем не менее, я считаю, что ответы на них интересуют многих трейдеров и будут полезны как новичкам, так и опытным трейдерам. При этом стоит учесть, что данное исследование проводится для рынка Форекс – для товарных рынков, сырьевых, рынков акций ответы на них могут кардинально отличаться.

И, чтобы не растягивать это и так достаточно обширное исследование, я выбрал всего несколько валютных пар для исследования, стараясь подобрать их таким образом, чтобы характер их поведения максимально отличался друг от друга. При этом эти пары должны быть из группы самых популярных. Я выбрал GBPUSD, EURUSD, USDJPY, USDCAD и AUDUSD. Я не стал включать USDCHF, так как он коррелирует с EURUSD и NZDUSD из-за корреляции с австралийцем. Таким образом, в нашем портфеле валютных пар можно найти традиционно трендовые и флетовые пары, с относительно высокой и низкой волатильностью, с резкими и плавными движениями внутри дня.

Пересечение цены и скользящей средней

Простейшая торговая стратегия, основанная на применении скользящих средних, основана на использовании пересечения цены и скользящей средней. В основу этой ТС положена простая торговая идея: скользящая средняя на трендовом рынке отстает от цены (вследствие самого принципа расчета скользящей средней). Поэтому считается, что если цена больше своей скользящей средней, то тренд восходящий, а если цена меньше скользящей средней, то тренд нисходящий. Соответственно, если цена пересекает свою скользящую среднюю, то можно считать, что направление тренда изменилось.

Использование этого простейшего принципа и положено в основу простейшей торговой системы на основе скользящей средней. Визуально, глядя на график, можно предположить, что этот подход к торговле потенциально способен принести нам прибыль. Теоретически мы можем получать огромные прибыли с каждой сделки, получая профит с большей части трендовых движений. Остается только один вопрос – не будут ли забирать всю эту прибыль ложные сигналы, которых может быть огромное количество на флетовых участках? Проверим это тестированием.

Торговая система будет генерировать сигналы на вход при открытии дневного бара с одной стороны скользящей средней и закрытии на противоположной стороне. Сигнал на выход будет генерироваться совместно с противоположным сигналом на вход. Такой тип систем называется реверсивным – сделки будут открыты постоянно, при получении нового сигнала будет осуществляться закрытие текущей сделки и открытие новой в противоположном направлении.

Никакого управления позицией вроде трейлинг-стопов использоваться не будет. Ордера тейк-профит и стоп-лосс также не будут использоваться. В автоматическом исполнении такая система опасна – в случае, если упадет сервер, на котором система установлена, вы можете понести неограниченные потери. Поэтому установка ограничивающих ордеров (по крайней мере, стоп-лосса) при реальной торговле обязательна. Ну а для тестирования мы можем этим правилом пренебречь.

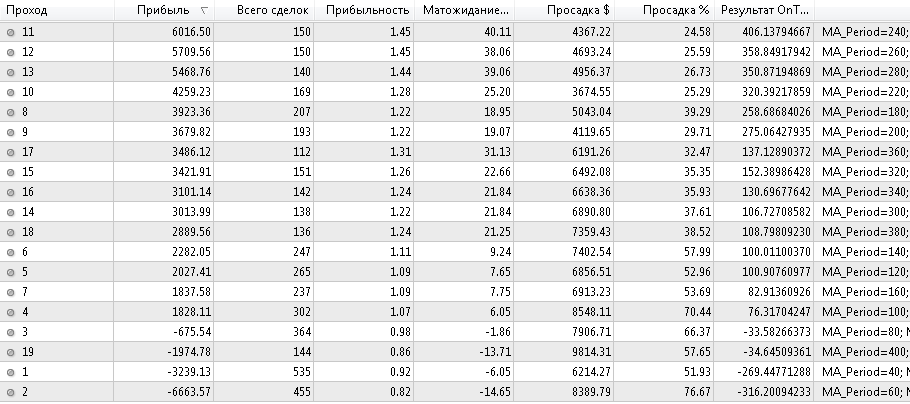

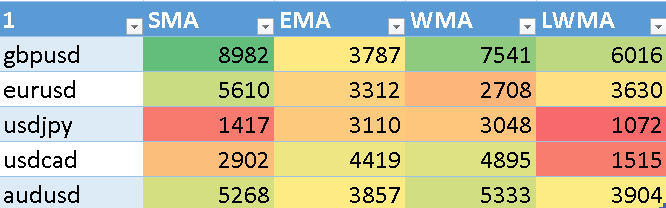

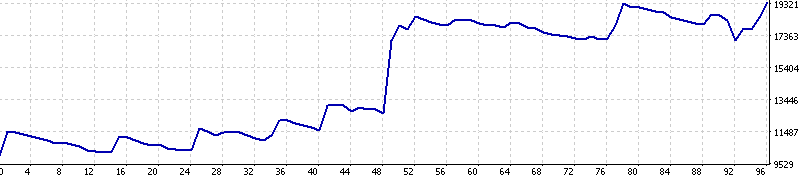

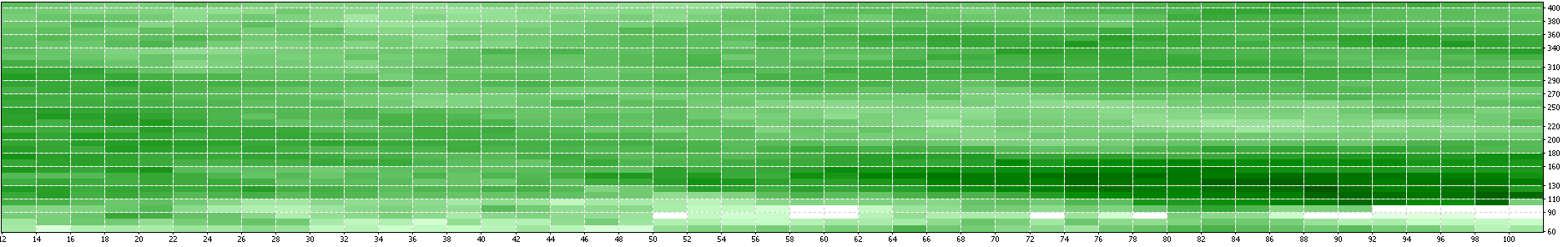

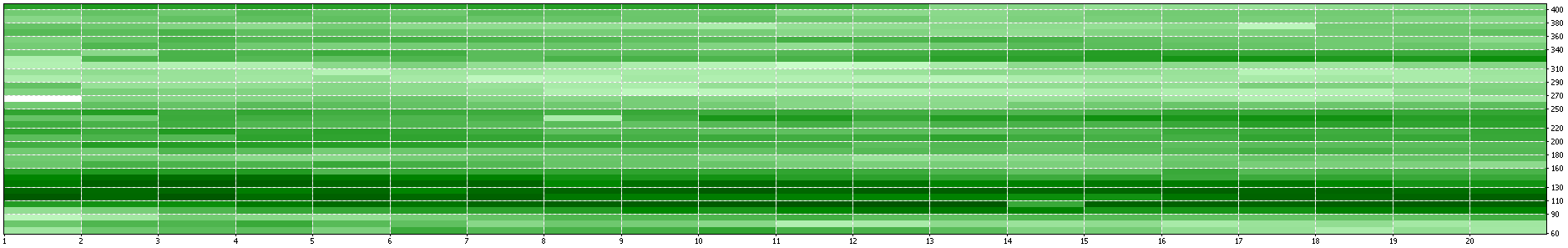

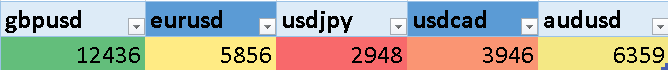

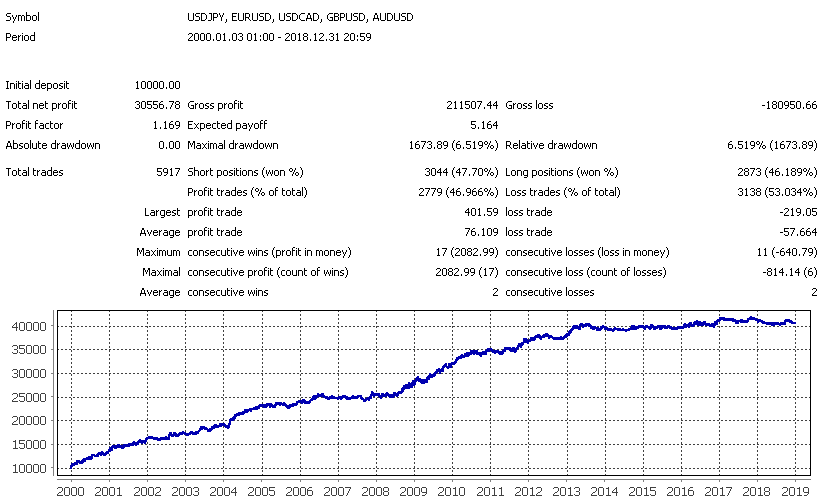

В нашей базовой торговой системе только один оптимизируемый параметр – это период скользящей средней. Вот результаты одной из оптимизаций:

Подобный результат, когда большая часть проходов показывает выход в прибыль, свидетельствует о том, что система достаточно стабильна и результаты не случайны. Стратегия действительно является прибыльной при большинстве значений параметра оптимизации, модель работоспособна, а прибыль не является результатом случайного стечения обстоятельств.

Конечно же, количество сделок с ростом периода скользящей средней убывает, но даже при высоком периоде (от 200 и выше) остается достаточно большим (150-200 сделок), чтобы доверять результатам теста. Теперь давайте более внимательно исследуем оптимальные результаты:

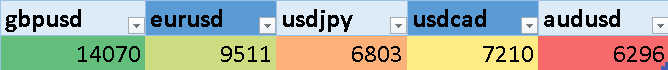

Лучше всего данная стратегия работает на валютных парах GBPUSD и AUDUSD, независимо от типа применяемой скользящей средней. На паре USDCAD лучше работает сглаженный и экспоненциальный вариант, а на EURUSD – простой. Пара USDJPY показала невысокую эффективность данной стратегии, тем не менее, экспоненциальная и сглаженная скользящие средние работают лучше.

Сводная статистика для простой скользящей средней:

Теперь попробуем подобрать подходящие фильтры, для чего будем использовать только простую скользящую среднюю. Наиболее часто упоминаемые в литературе фильтры следующие:

– вход спустя 1-3 свечи, если сигнал не исчез:

Данный фильтр во всех случаях существенно сократил количество ложных сигналов и увеличил конечную прибыль системы;

– вход после пробития средней и прохождения ценой определенного расстояния, зависящего от текущей волатильности (по ATR). Это расстояние должно появиться между ценой и скользящей средней в течение определенного времени, не превышающего заданного в настройках:

Данный фильтр оказался менее эффективным, чем предыдущий, к тому же он отсеивает слишком много сделок;

– вход после пробития скользящей средней, построенной по ценам High/Low:

Этот фильтр показал еще меньшую эффективность, чем предыдущий.

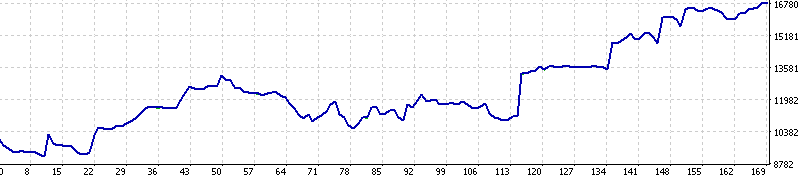

Некоторые фильтры для входа действительно улучшают параметры системы, их сочетания также могут давать более оптимальные результаты. Тем не менее, система представляет из себя классическую трендовую ТС, в которой количество прибыльных сделок намного меньше 50%, а сам размер прибыльной сделки превышает размер убыточной в пять и более раз. Такой системой очень тяжело торговать психологически и частным трейдерам, которые привыкли к более комфортной торговле, такая система плохо подходит. Типичный график баланса имеет форму «лесенки»:

Длительные периоды просадок в сочетании с малым количеством сделок доставят очень ощутимый дискомфорт при торговле. Тем не менее, тренды будут существовать на рынке всегда, и, как показывает история, появляются они довольно регулярно. А это значит, что подобная система будет работать и зарабатывать сколь угодно долго, никогда не теряя своей актуальности. Другое дело, что далеко не каждый трейдер может выдержать просадку, тянущуюся, скажем, десятилетие.

И, напоследок, на рисунке выше вы видите общую статистику торговой системы с использованием самого удачного фильтра для входа. Как видите – она далека от совершенства. Фактически, счет находился в просадке в период с 2011 по 2015 год, что может выдержать далеко не каждый валютный спекулянт.

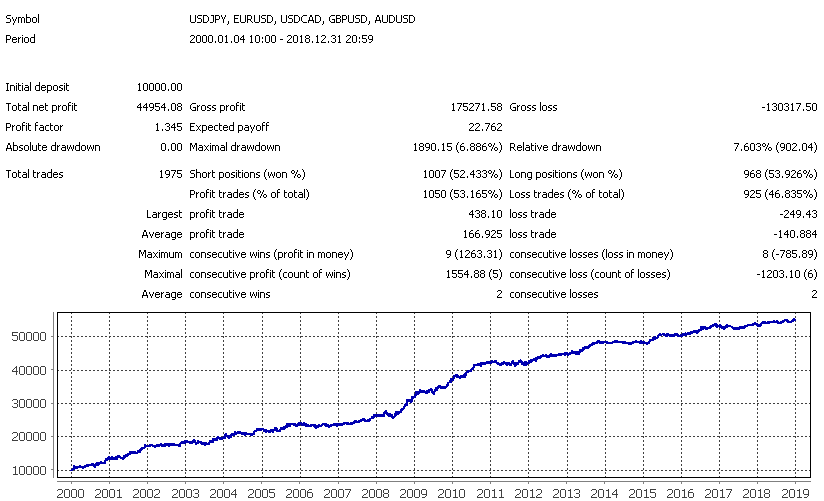

Пересечение двух скользящих средних

В предыдущем примере мы использовали самый простой принцип применения торговой системы на основе скользящей средней, взятый в чистом виде и с некоторыми фильтрами для входных сигналов. Да, принципиально он работает, как и большинство индикаторных методов технического анализа, но проблемы, как всегда, кроются в деталях и нюансах. А один из нюансов рассмотренного примера – это тот факт, что такого рода стратегии плохо работают на рынках, где нет выраженного тренда. Они открывают множество встречных сделок на «шумовых» движениях цены, теряя при этом прибыль, накопленную на трендовых участках рынка.

Частично устранить этот недостаток можно, используя пересечение двух скользящих средних, одна из которых, более быстрая с меньшим периодом, представляет собой сглаженный эквивалент графика цены, а вторая, более медленная, используется для определения направления тренда. Выбором соотношения между периодами МА можно уменьшить количество «ложных» срабатываний системы за счет шумовых компонент движения цены, а также уменьшить количество сделок на участках рынка с боковом трендом.

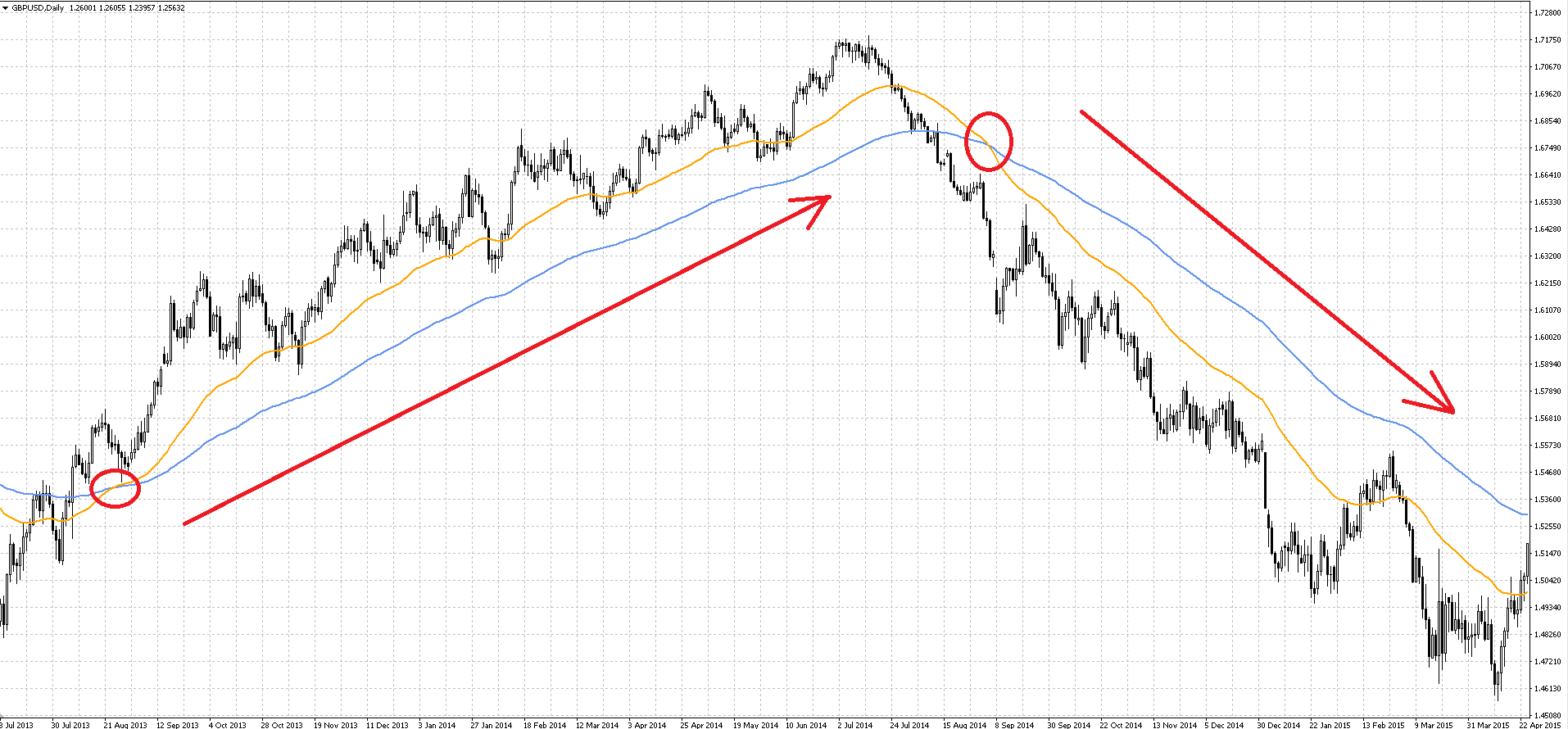

Торговая идея для этого случая тоже очень проста: если быстрая скользящая средняя расположена выше медленной МА, то тренд восходящий, а если ниже – нисходящий. Соответственно, точки пересечения быстрой и медленной МА считаются точками перемены направления тенденции и используются в качестве торговых сигналов системы:

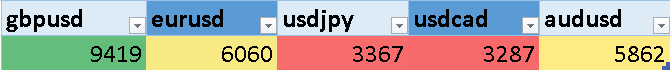

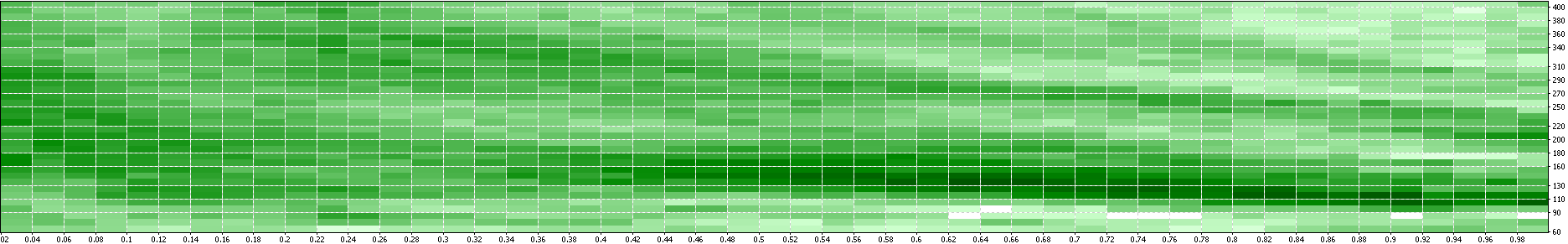

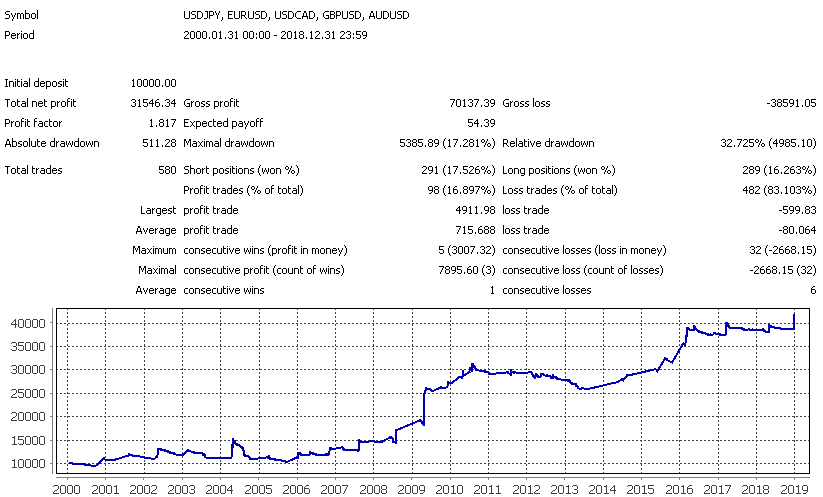

Теперь посмотрим на результаты:

Как и в предыдущей системе, пара GBPUSD показывает наилучшие результаты. Также хорошо себя показал EURUSD. Остальные валютные пары показали примерно одинаковые результаты, прилично лучшие, чем при пересечении МА ценой.

В целом, большая часть результатов оптимизации находятся выше нулевой прибыльности, что говорит об удовлетворительной устойчивости торговой системы. Наиболее прибыльные результаты для пары GBPUSD, например, получаются при использовании быстрой скользящей средней с периодом от 50 до 100 и медленной скользящей средней с периодом от 110 до 180.

Множество отрицательных значений при оптимизации соответствуют наборам параметров, где период быстрой скользящей средней оказался выше периода медленной, то есть правила системы были инверсными. Фактически, при правильном наборе настроек неудачных проходов будет существенно меньше.

Избежать подобной ситуации поможет модификация правил системы. Вместо прямого задания периода быстрой скользящей средней, мы будем задавать некий коэффициент в пределах от 0.01 до 0.99. Тогда MA_fast_period = MA_coeff * MA_slow_period.

Таким образом период быстрой скользящей средней никогда не превысит период медленной.

Мы получили очень похожую картину распределения результатов, но, на этот раз, неудачных проходов стало намного меньше. Всего было получено 1715 результатов, отрицательных – около 30%.

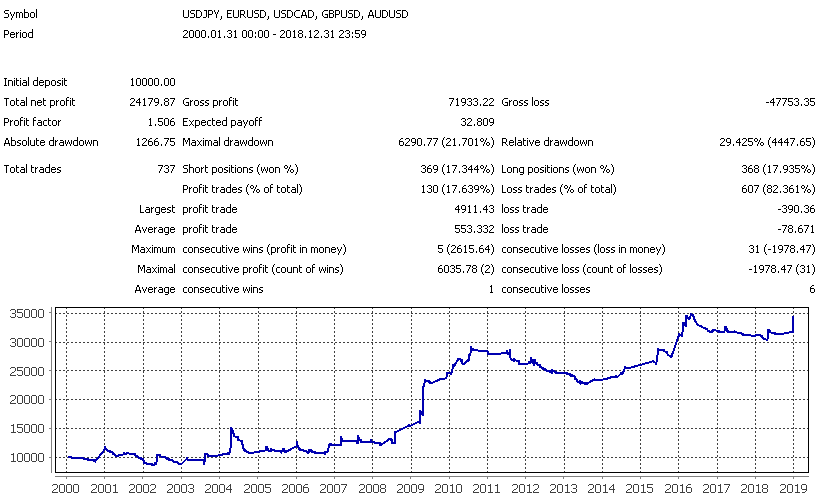

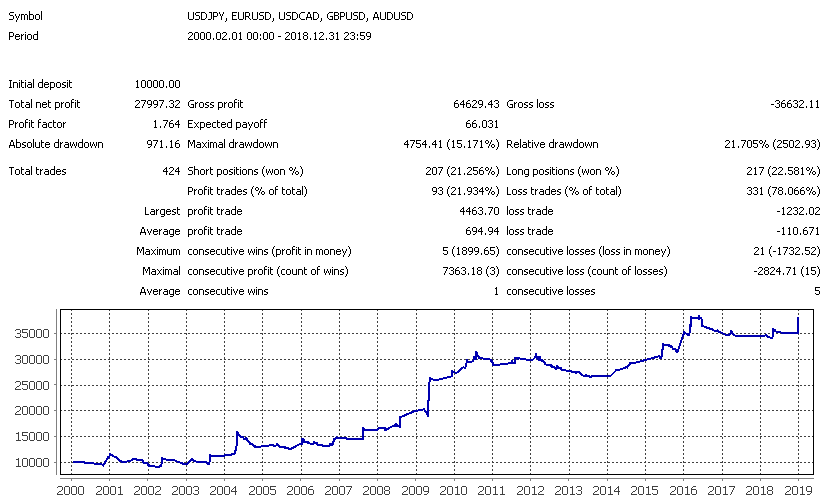

Данная торговая система предполагает более комфортную торговлю, периоды просадок тут короче. Средняя прибыльная сделка в основном превышает среднюю убыточную в два-три раза, а количество прибыльных сделок держится в районе 40-60% в зависимости от валютной пары. Такая статистика уже более приемлема для розничного трейдера:

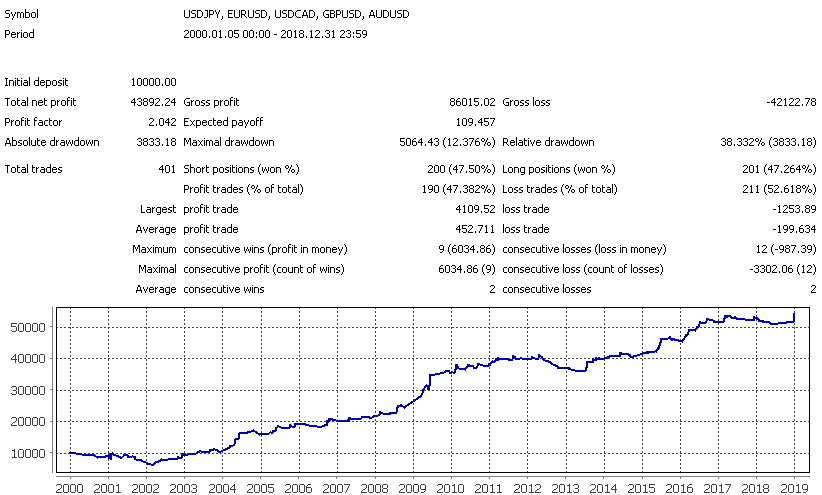

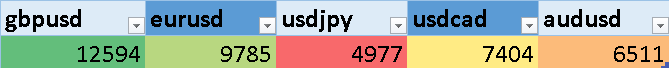

При этом, если собрать портфель хотя бы из протестированных мной валютных пар, характеристики подобной системы могут оказаться вполне интересными с точки зрения долгосрочного инвестирования:

Конечно, периоды просадок все еще довольно велики, но, в общем, результаты системы выглядят намного лучше, чем в предыдущем случае. Тем не менее, и тут мы наблюдаем очень длительный период просадки с 2012 до 2014 года, а также с середины 2017 года по сегодня и с 2001 года по 2003.

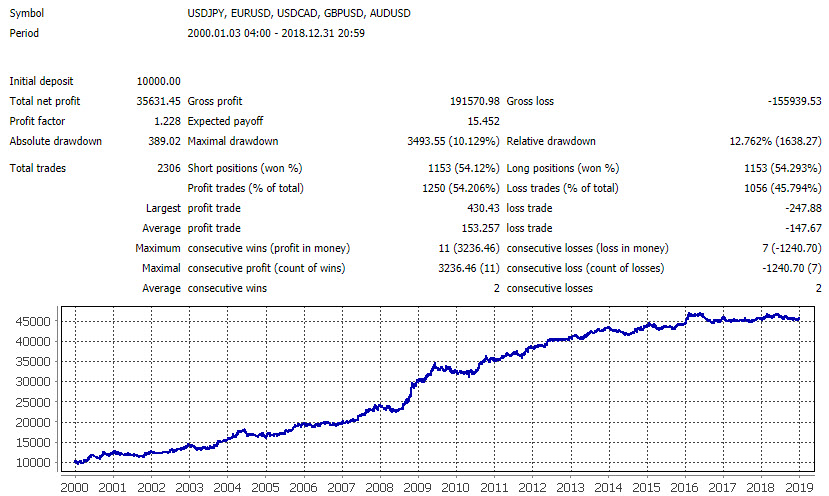

Использование скользящих средних со сдвигом

Еще один способ применения скользящих средних основан на использовании пересечения МА и смещенного вперед (назад) скользящего среднего с теми же параметрами.

В этом случае сигнал на покупку возникает, когда исходное МА поднимается выше смещенного скользящего среднего, а сигнал на продажу – когда исходное среднее опускается ниже смещенного. Выбором величины сдвига можно уменьшить количество ложных пересечений, уменьшая частоту убыточных сигналов.

Вариантом этого метода является метод, использующий пересечение графика цены со сдвинутой МА, или графика цены со сдвинутым вперед графиком цены. Следует отметить, что последний вариант (используемый, кстати, и в популярном индикаторе Ишимоку) представляет собой не что иное, как другую запись индикатора моментум. График цены, в совокупности со сдвинутыми вперед скользящими средними, используется также в торговой системе Б. Вильямса. Мы с вами рассмотрим вариант пересечения двух скользящих средних со сдвигом и без:

Из графика ниже видно, что какой бы ни был по величине сдвиг, оптимальный период – от 90 до 150:

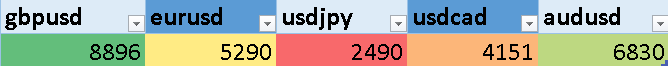

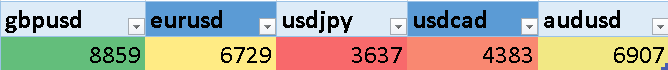

Отрицательных результатов снова в пределах 30%, что вполне приемлемо и служит сигналом того, что система достаточно устойчива. Что касается результатов работы системы, то они не намного хуже работы двух скользящих средних:

Если объединить в один портфель все протестированные валютные пары, то получим следующую картину:

Картина очень похожа на результат работы системы пересечения двух разных скользящих средних, но количество прибыльных сделок ниже, а средняя прибыльная сделка более чем в три раза больше средней убыточной. При этом периоды просадок более затяжные. В целом, стоит предпочесть предыдущую торговую систему.

Пересечение цены и сдвинутой скользящей средней

Этот вариант торговой стратегии рассмотрим по той причине, что он используется в качестве сигнала входа в ряде торговых систем.

Торговая идея незначительно отличается от предыдущего случая. Все отличие заключается в том, что вместо пересечения двух скользящих средних используется пересечение цены и сдвинутой скользящей средней.

Для данной системы получилось очень много отрицательных результатов, вплоть до 50%, что может свидетельствовать о неустойчивости модели. Тем не менее:

Как видно, они соизмеримы с моделью пересечения ценой одной МА без сдвига. Вот сводная статистика:

Параметры системы очень напоминают первую рассмотренную нами ТС. Кстати, если визуально сравнивать все сводные тесты, вы увидите, что кривые доходностей на них похожи – те же периоды роста и те же места серьезных просадок. Все это свидетельствует о том, что системы на скользящих средних генерируют очень похожие сигналы. Где-то они оказываются более эффективными, где-то менее, но конечный результат во многом зависит не от конкретных настроек, а от поведения самого рынка.

Также все это косвенно говорит о довольно высокой устойчивости торговых систем, основанных на скользящих средних – если на конкретной валютной паре большая часть настроек при оптимизации дает прибыль, то не так уж и важно, какие из них использовать. Если рынок не изменится (тренды не исчезнут, что маловероятно), то система, с огромной долей вероятности, принесет прибыль своему владельцу на длительном периоде времени. Насколько приемлема потенциальная прибыль для трейдера – это уже другой вопрос, но судя по результатам тестов, она вполне имеет шанс устроить многих.

Система множественных таймфреймов на основе МА

Эта торговая стратегия – эквивалент случайного пересечения цены и скользящей средней, но только сразу для нескольких таймфреймов, отличающихся временным масштабом представления данных. Суть торговой идеи для этого случая заключается в следующем: мы считаем, что тренд восходящий, если цена больше всех трех скользящих средних, т.е. что три тренда разной длительности на трех кратных таймфреймах представления данных классифицируются, как восходящие. Для этого мы возьмем таймфреймы H4, D1 и W1 и нанесем на них скользящие средние с разными периодами.

Система получилась очень устойчивой, отрицательных результатов оказалось менее 10% от общей массы. Тем не менее, сами результаты не слишком впечатляют. Вот они:

И вот результаты сводной статистики по всем протестированным парам:

Как видно, результаты не сильно лучше итогов самой первой рассмотренной нами ТС.

Торговые системы на основе индикатора Аллигатор Б. Вильямса

Мнения о книгах Б. Вильямса «Торговый Хаос» и «Новые измерения в биржевой торговле» в трейдерской среде занимают диапазон от полного неприятия до восторженного почитания. Чего нет, так это равнодушия, а раз о книгах и методе говорят, то что-то в них есть, по крайней мере, следует отдать должное популяризаторскому таланту Б. Вильямса.

Торговая стратегия Билла Вильямса – это не механическая торговая система, а некий торгово-аналитический комплекс из большого набора правил и приемов анализа рынка и совершения торговых операций, руководствуясь которым каждый может создать для себя свою торговую стратегию.

Мы же рассмотрим только один из элементов, входящий в торгово-аналитический комплекс Б. Вильямса и основанный на применении набора сдвинутых скользящих средних, так называемый «Аллигатор» Билла Вильямса, и простейшие торговые стратегии, которые можно построить на основе этого индикатора.

Индикатор Аллигатор представляет собой три сдвинутых скользящих средних различного периода с разным сдвигом, рассматриваемых в совокупности, как один объект. Аллигатор представляет собой не что иное, как набор из трех сдвинутых скользящих средних с периодами 9 (сдвиг 3), 15 (сдвиг 5) и 25 (сдвиг 8), вычисляемых на медианной цене графика. Различные комбинации взаимного расположения графика цены и элементов индикатора служат руководством к тем или иным действиям на рынке. Аллигатор очень популярен, особенно среди начинающих трейдеров. Рассмотрим на тестах, что дает применение Аллигатора в качестве элемента торговой стратегии.

Билл Вильямс, психолог по образованию, пишет образно и ярко, учитывая психологию восприятия текста читателем. Поэтому его книги запоминаются, особенно если они были прочитаны на этапе начального знакомства с рынком. Аллигатор, по словам Вильямса, охотится за добычей, которой является цена. Когда линии Аллигатора переплетены с линией графика цены, то добыча поймана, аллигатор сыт и пассивен. Трейдер в этот момент тоже находится в режиме ожидания.

Пользуясь пассивностью Аллигатора добыча – цена начинает потихоньку ускользать из зоны линий индикатора, аллигатор начинает чувствовать голод, просыпается и открывает пасть, пытаясь поймать ускользающую добычу. Вначале размыкаются губы Аллигатора – зеленая линия, затем зубы – красная, и, наконец, распахиваются челюсти – синяя линия.

Линии индикатора выстраиваются в порядке зеленая-красная-синяя и движутся вслед за ценой, пока продолжается тренд. Поскольку тренд не может длиться бесконечно, то рано или поздно аллигатор настигает добычу и цена опять попадает в зону линий индикатора. Процесс с теми или иными отличиями циклически повторяется по мере появления и развития новых трендов.

Первая торговая идея, которая возникает при рассмотрении индикатора Аллигатор Вильямса – это использовать его в качестве индикатора тренда. Если линии индикатора выстраиваются в порядке зеленая-красная-синяя, то очевидно, что тренд восходящий, если порядок линий синяя-красная-зеленая, то тренд нисходящий. Попробуем протестировать торговую стратегию, основанную на порядке расположения линий аллигатора.

Для покупок мы выделили одновременное выполнение условий, что зеленая линия больше красной, а красная больше синей. Для продаж – одновременное выполнение условий, что зеленая линия меньше красной, а красная меньше синей. Условие для открытия позиций дополним проверкой взаимного расположения цены закрытия и красной линии Аллигатора, чтобы не возникло конфликта между правилами открытия и закрытия позиций. Оптимизацию использовать не будем, проверим Аллигатор в первозданном виде.

Данная система не дала ни одного положительного результата:

Мы рассмотрели несколько типовых вариантов построения торговых систем на основе скользящих средних, а также рассмотрели несколько фильтров для сигналов входа. Мы выяснили несколько интересных особенностей, таких, как сильная «похожесть» графиков баланса тестируемых систем.

Кроме того, мы нашли ответ на большинство поставленных вопросов. Например, можно точно сказать, что скользящая средняя – до сих пор достаточно эффективный инструмент технического анализа и что системы на основе него могут быть вполне эффективны. Лучше всего показала себя система на пересечении двух скользящих средних, при этом наиболее эффективный тип скользящей средней различается для каждой валютной пары.

Рассмотренные нами типовые примеры не исчерпывают все возможное многообразие вариантов применения скользящих средних в качестве элементов торговых систем, но они дают основу для формализации и исследования практически любых торговых стратегий на основе скользящих средних.

Кроме того, у нас остался последний поставленный нами вопрос о целесообразности исследования современных торговых систем, основанных на скользящих средних и свободно распространяемых в сети.

Современные торговые системы на основе скользящих средних

Независимо от того, на какой таймфрейм рассчитана стратегия, мы будем использовать Н1. Также мы будем применять свои правила выхода и сопровождения позиций. Это унифицирует стратегии – по сути отличаться будут только правила входа в позицию. Таким образом мы сможем сравнивать именно эффективность входа в сделки.

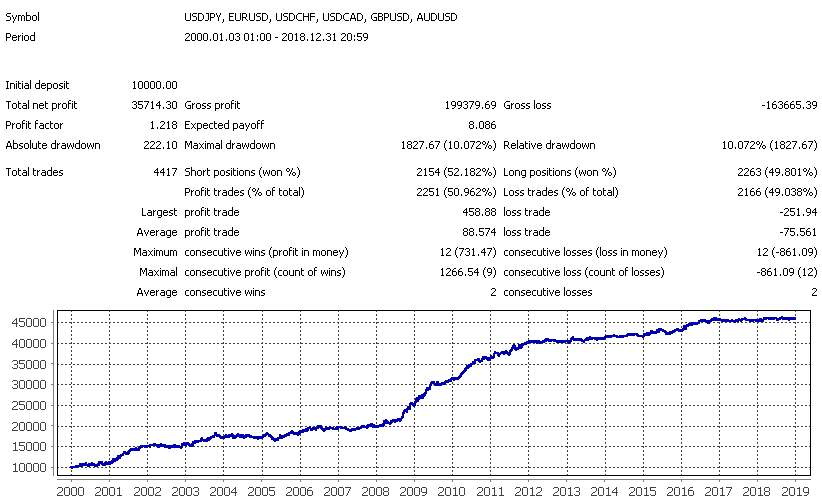

Окно МА

После пробоя ценой ЕМА8 , предлагается ожидать отката и касания ценой ЕМА8 в течение 5-15 свечей. В случае, если это произошло, открывается новая позиция в сторону первоначального пробоя. Предлагается устанавливать фиксированные уровни стоп-лосс и тейк-профит, сопровождение позиции не предусмотрено.

Стратегия задумана для таймфрейма М15, но мы будем использовать ее для Н1. Также мы используем различные правила для выхода и сопровождения позиций. Также немного модифицируем правила входа – свеча, коснувшаяся МА, должна быть направлена в сторону открываемой позиции – это небольшой свечной фильтр, который призван улучшить результаты ТС.

По сути данная стратегия – более сложная модификация классической ТС пробоя одной МА ценой с фильтром по количеству свечей.

Стратегия показала себя достаточно устойчивой и ее результаты вполне годятся для реальной торговли. Тем не менее, просадки все еще довольно длительные и составляют период до одного года. К тому же, несколько лет были закрыты в нуле: 2002, 2004, 2007, 2012, 2017. Тем не менее – результат можно считать вполне приемлемым.

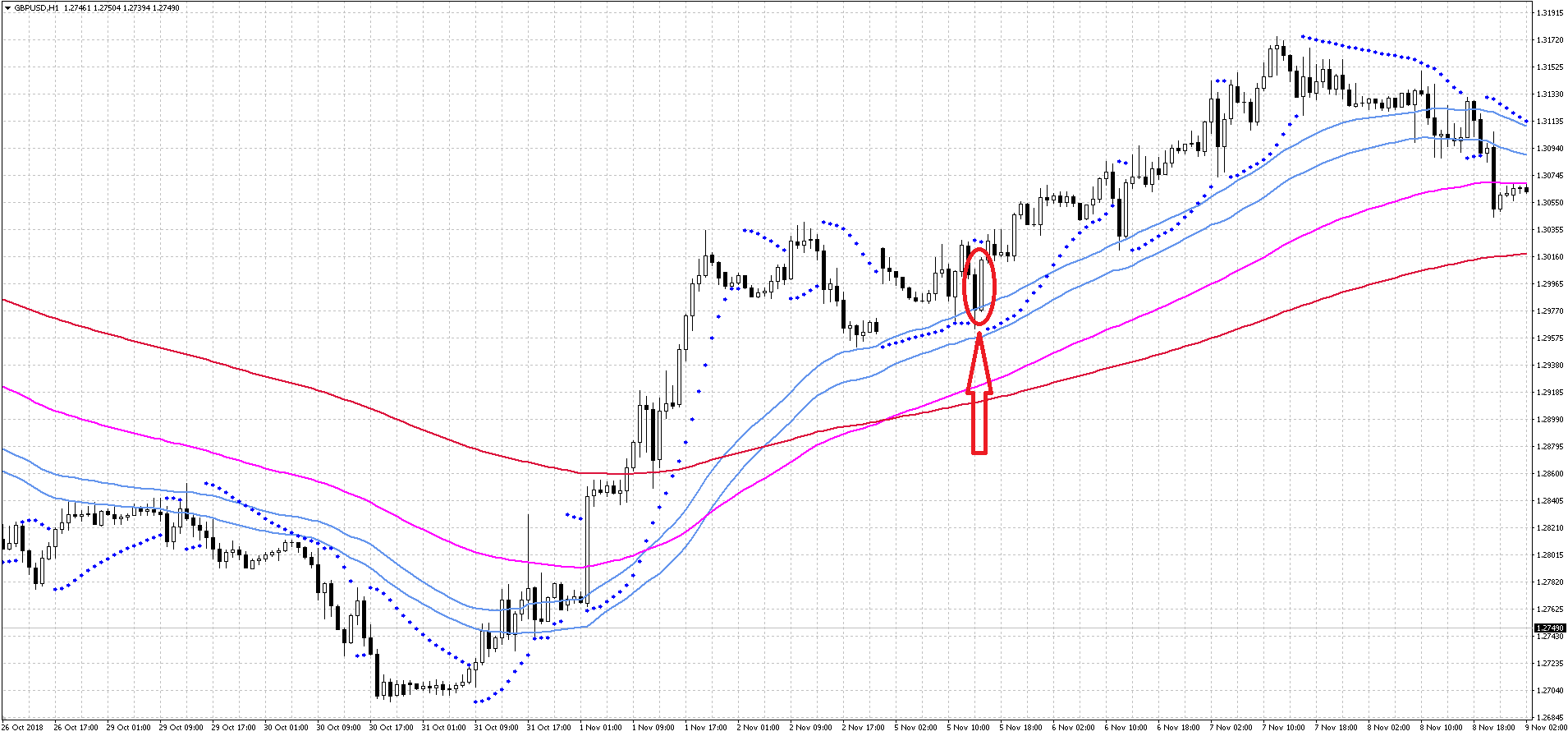

Битва каналов – Battle of the bands

Следующая стратегия называется Battle of the bands. ТС разработана для часовых графиков и использует канал из двух МА, построенных по ценам high и low. Для фильтрации сделок используются скользящие средние с периодом 100 и 200 – для продаж цена должна быть под ними, для покупок – над ними. Вход в сделку осуществляется, когда цена пробивает канал из МА и индикатор Parabolic SAR подтверждает намеченную тенденцию. В оригинале предполагается установка стоп-лосса на противоположной стороне канала из МА и трейлинг-стоп величиной примерно 15 пунктов, но мы, как обычно, используем свои правила выхода.

Как видите, стратегия практически целиком завязана на МА и ее правила довольно просты. Давайте посмотрим на результаты тестирования:

Эффективность стратегии существенно снизилась после 2014 года, практически до нуля. Тем не менее, она долгое время работала и приносила прибыль. Вполне вероятно, что с дополнительными доработками ТС вполне может быть прибыльной.

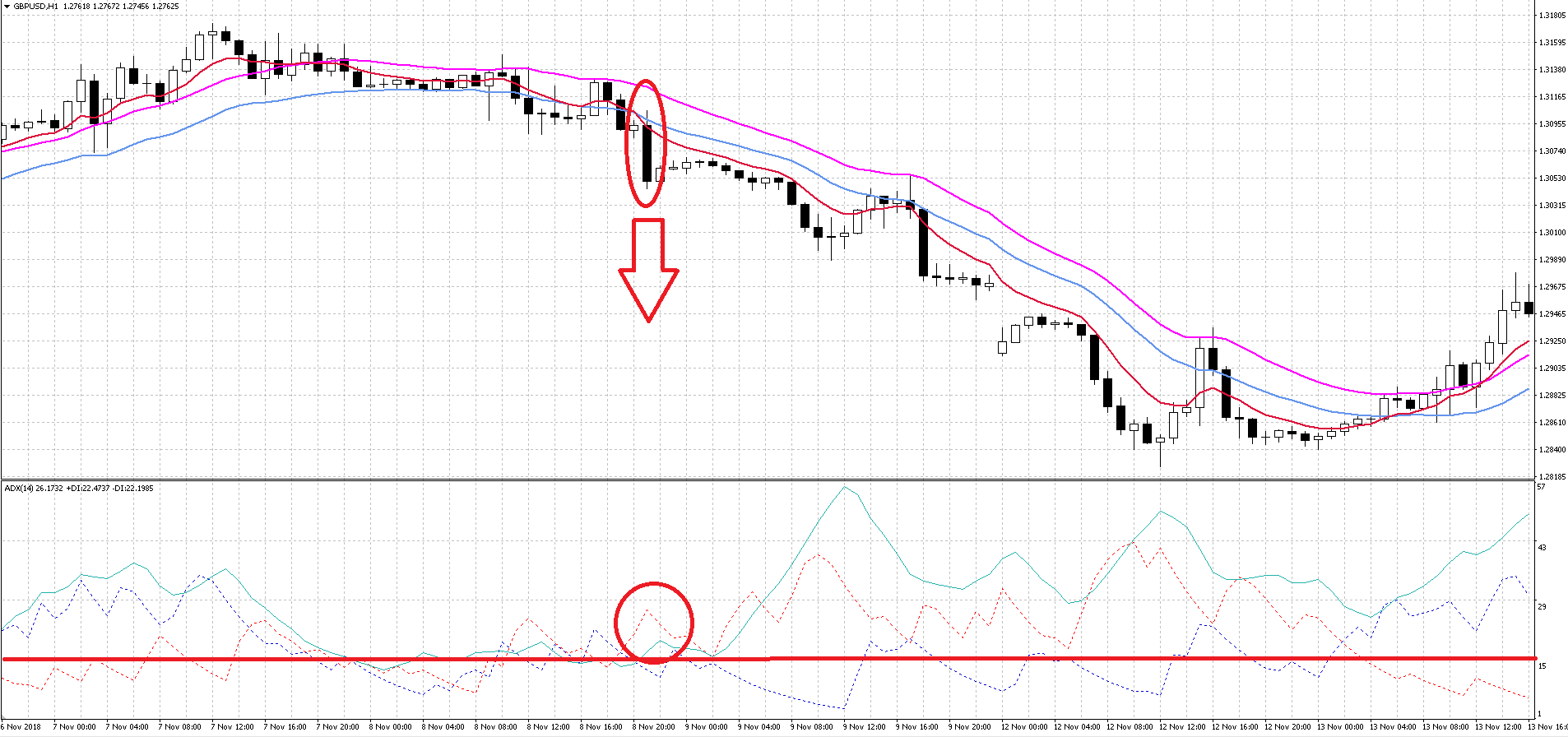

EMA + Stochastic

Следующая система – EMA + Stochastic. Это еще одна довольно простая стратегия, использующая три скользящих средних и осциллятор Stochastic.

Правила просты и банальны. Вот пример для покупок: две быстрые МА пересекают медленную вверх, а стохастик находится выше определенного уровня. На рисунке ниже пример для продаж:

Теперь давайте посмотрим на результаты:

Система сгенерировала достаточно сделок, чтобы оценить ее эффективность. Средняя прибыль немного больше среднего убытка, а количество прибыльных сделок немного выше 50%. Судя по кривой баланса, торговля довольно стабильна, хотя 2006, 2011 и 2014 годы были закрыты примерно в ноль. Данную ТС вполне можно применить на реальном счете.

Данная стратегия использует канал скользящих средних. Сигналом к покупке служит пересечение границы канала более быстрой скользящей средней. Дополнительным фильтром служат показания индикатора ADX и закрытие свечи за границами канала:

Давайте взглянем на результаты:

Система сгенерировала достаточно сделок, чтобы оценить ее эффективность. Средняя прибыль немного больше среднего убытка, а количество прибыльных сделок немного выше 50%. Судя по кривой баланса, торговля довольно стабильна, хотя с 2015 года прибыльность практически нулевая. При некоторой доработке и добавлении других инструментов систему можно было бы применять на реальном счете.

Заключение

Как мы убедились сегодня, торговые системы на основе скользящих средних по-прежнему остаются актуальными. Судя по результатам наших исследований, на основе этого индикатора можно разработать довольно прибыльные торговые системы, которые способны стабильно на протяжении долгого времени приносить своему владельцу прибыль.

Как показывают результаты наших тестов, лучший вариант генерации сигналов на вход при помощи скользящих средних – это использование пересечения двух машек. Такой вариант показал наиболее плавную кривую доходности и лучшие статистические данные по сравнению с остальными классическими способами торговли скользящими средними.

При этом лучший вариант фильтрации сделок – это ожидание определенного количества свечей. Если, скажем, за 3-5 свечей условия для входа не исчезли, такая сделка будет успешной с большей долей вероятности. Кроме того, можно поэкспериментировать с фильтрацией сделок по показаниям различных индикаторов или свечных паттернов, но в нашу задачу это не входило. Посему предоставляю эту возможность вам.

Мы также познакомились с несколькими современными торговыми системами, которые я случайно выбрал в сети. Все они показали очень похожие результаты. Основной момент, который хотелось бы подчеркнуть, состоит в том, что три из четырех рассмотренных систем потеряли свою эффективность с 2015 года. Скорее всего, это говорит о том, что авторы ручных торговых систем производят жесткую подгонку к рынку, не используют форвард тестирование и всячески нарушают основные принципы разработки устойчивых торговых систем. Совершенно не удивительно, что большая часть розничных трейдеров теряют свои депозиты, используя торговые системы, найденные в сети и поставленные на реальный счет без тщательного тестирования на демо.

Тем не менее, практически в любой торговой системе можно найти что-то интересное – сам подход, принципы сопровождения позиций, закрытия сделок или оригинальные методы фильтрации сигналов. Это может быть особенно полезно новичкам на рынке Forex.

Таким образом, как бы ни ругали скользящие средние за запаздывания, чрезмерное сглаживание и так далее, сегодня мы убедились, что это вполне действенный инструмент, который можно и нужно применять в своих торговых системах.

Источник https://pro-ts.ru/sovetniki-foreks/1536-sovetnik-moving-average

Источник https://womanforex.ru/sovetniki-foreks/sovetnik-moving-average.html

Источник https://tlap.com/strategii-na-moving-average/