Условия по кредитной карте Альфа-Банка

Банк «Альфа-Банк» является одним из лидеров финансового рынка в сегменте кредиток. Линейка продуктов, предлагаемых им, достаточно широка. Наиболее популярны карты «100 дней без процентов» и карта рассрочки. Но, помимо них, существуют другие кредитки – рассчитанные на путешественников, на любителей покупок и т.д. Рассмотрим самые популярные карты.

Как получить кредитную карту Альфа-Банка

Чтобы получить карту «100 дней без процентов», необходимо, чтобы клиент соответствовал определенным требованиям:

- ему уже исполнилось 18 лет, и он гражданин РФ;

- у него есть постоянный доход, который после вычета налогов составляет хотя бы 5000 рублей (для регионов). В Москве планка дохода выше – у вас должно каждый месяц оставаться минимум 9000 рублей;

- есть номер мобильного для связи, а также городской рабочий телефон;

- клиент зарегистрирован, работает и постоянно проживает в городе, где есть офис данного банка.

Перед тем, как получить кредитную карту Альфа-Банка, потенциальный клиент предоставляет в банк документы:

1. Паспорт РФ.

2. Второй документ – на выбор:

- загранпаспорт;

- удостоверение водителя;

- ИНН;

- страховой номер индивидуального лицевого счета;

- медицинский полис ОМС;

- дебетовая карта или кредитка любого банка.

3. Дополнительные документы, которые могут повысить вероятность того, что вам одобрят выдачу кредитки:

- СТС на транспортное средство не старше 4 лет;

- загранпаспорт;

- полис ДМС;

- действующий полис КАСКО;

- выписка лицевого счета, на котором находится не менее 150000 рублей.

Чтобы оформить карту на более выгодных для заемщика условиях, нужно предоставить справку о доходах 2-НДФЛ или по форме банка.

Кредитная карта Альфа-Банка: условия и тарифы

Тарифы

- классическая (лимит 300000 рублей);

- «золотая», по которой можно получить до 500000 рублей;

- «платиновая», лимит по которой составляет 1000000 рублей.

Вы можете выбрать платежную систему карты – Visa или MasterCard. По всем кредиткам можно производить бесконтактную оплату.

Выпускается данная карта бесплатно, независимо от вида. Кредитная карта Альфа-Банка, условия которой предполагают одинаковую начальную ставку для всех видов (от 23% годовых), может быть предложена клиенту с индивидуальными привилегиями. Для каждого заемщика ставка персональна – в зависимости от количества предоставленных документов, подтверждающих его платежеспособность.

Стоимость обслуживания карты зависит от ее вида. Для классических кредиток установлена сумма 1190 рублей за год, а за Gold вам придется отдать 2990 рублей. Дороже всего клиенту обойдется карта Platinum Альфа-Банка – 5490 рублей в год.

Доступный лимит рассчитан индивидуально для каждого и может достигать 1000 000 рублей. Величина максимальной суммы зависит от нескольких факторов:

- кредитная история заемщика;

- документы, которые представил клиент при оформлении кредитки;

- количество совершаемых операций (если вы уже пользуетесь кредиткой);

- поступления на карту;

- добросовестность в погашении задолженности.

Вы можете пользоваться любой удобной суммой, не превышающей данный лимит.

Беспроцентный период

Как использовать кредитную карту, чтобы она не стала для вас тяжким финансовым бременем? Для этого необходимо быть ответственным человеком и понимать, что договоренность с банком налагает на вас обязательства, которые необходимо выполнять. Если вы обладаете высоким уровнем дисциплины, то сумеете тратить заемные средства с выгодой. При погашении кредита до истечения грейс-периода, вы сможете не оплачивать проценты.

Но в чем же выгода для финансовых организаций, предоставляющих клиенту возможность пользоваться заемными деньгами и не платить за это процентов? Банки рассчитывают на безответственность клиентов, которые не умеют и хотят контролировать свои траты, что зачастую приводит к тому, что погасить долг вовремя невозможно. Тогда незадачливому заемщику начисляют проценты, а иногда даже штрафы и пени за просрочку.

Принцип работы грейс-периода прост:

- отсчет периода в 100 дней начинается, как только вы совершили первую покупку и оплатили ее кредиткой. Вернуть полностью долг банку вам необходимо до конца этого срока, только тогда вы избежите начисления процентов;

- на протяжении этих 100 дней можно совершать покупки и другие операции по карте, главное – возвратить всю потраченную сумму до конца периода;

- когда вы погашаете всю сумму задолженности полностью, 100 дней беспроцентного использования карты снова становятся доступны;

- если за весь льготный период вы погасили не весь долг, а лишь его часть, на остаток начислятся проценты, которые придется заплатить.

Минимальный платеж

Банк обычно требует клиента внести минимальный платеж, чтобы удостовериться в его платежеспособности. Размер минимального платежа по кредиткам стандартен — 5% от суммы задолженности, минимально – 300 рублей. В течение всего периода использования заемных средств вы должны каждый месяц возвращать банку хотя бы 5% от той суммы, что вы израсходовали.

Получить информацию о размере задолженности и дате оплаты можно:

- в банковском терминале;

- в отделении;

- в приложении для мобильного телефона;

- в ЛК на сайте банка;

- позвонив в службу поддержки;

- получить смс (если вы подключали данную услугу).

Минимальный платеж клиент обязательно должен вносить каждый месяц. Иначе банк отключит вам грейс-период и начислит проценты за все дни использования кредитки.

Снятие наличных

За один месяц заемщик может обналичить до 50000 рублей. Льготный период распространяется и на эту операцию. В случае превышения вами лимита комиссия составит от 3,9% до 5,9%.

Преимущества и недостатки

Перед тем, как открыть кредитную карту Альфа-Банка «100 дней без процентов», стоит рассмотреть более детально все плюсы и минусы. К преимуществам карты относятся:

- Увеличенный льготный период – 100 дней. Банк не начислит проценты, если вы вернет весь долг полностью до конца этого срока.

- Возможность снять наличные без комиссии в беспроцентный период. Каждый месяц вам доступно для снятия 50000 рублей.

- Удобство и быстрота оформления. Онлайн-заявка рассматривается всего несколько минут. При обращении в офис банка заявка будет оформлена в течение двух дней.

- В случае возникновения проблем с картой достаточно обратиться в контактный центр и назвать кодовое слово и номер карты. Сотрудники дистанционно по могут вам.

Но у карты есть и свои недостатки:

- Годовое обслуживание стоит достаточно дорого.

- На сайте представлена не вся информация.

- По карте «100 дней без процентов» отсутствует кешбэк.

- Автоматически подключенная страховка, от которой, однако, можно отказаться.

Другие кредитные карты Альфа-Банка

Если вы любите шоппинг и хотите получать выгоду от своих покупок – карта Cash Back с лимитом до 300000 рублей сделает прогулки по магазинам еще более приятными. Помимо стандартного кешбэка 1% на все покупки, вы можете вернуть 10% от оплаты на АЗС и 5% за рестораны и кафе. При этом в месяц вы можете вернуть до 3000 рублей по кешбэку. Чтобы пользоваться возможностями данной карты по максимуму, необходимо тратить от 20000 рублей ежемесячно. Годовое обслуживание карты составит 3990 рублей.

Заключение

Если вы ответственно подходите к кредиту и добросовестно выполняете обязанности заемщика, кредитная карта Альфа-Банк станет для вас удобным финансовым инструментом. Для этого клиенту нужно соблюдать простые правила:

- погашать задолженность до завершения льготного периода;

- не допускать возникновения просрочек;

- снимать наличные в пределах лимита.

Соблюдая все эти пункты, вы сможете расходовать деньги с кредитки в течение 100 дней и при этом не оплачивать проценты.

Сколько времени делается кредитная карта Альфа-Банка

Популярность кредитных карт среди всех слоев населения стремительно растет из года в год. Это связано с тем, что многим удобно пользоваться кредиткой, когда есть временный недостаток денежных средств. Альфа-Банк предлагает своим заемщикам одни из самых выгодных условий на рынке кредитования. Сколько времени потребуется для изготовления кредитки в этом банке, когда клиент сможет распоряжаться денежным лимитом на ней? Давайте разберемся.

От чего зависит скорость выпуска?

Для выпуска разных видов кредитных карт Альфа-Банка потребуется разное время. Срок изготовления кредитки зависит от ее вида:

- с нанесенным на пластике именем владельца – до 30 дней;

- простой «безымянной» карты – 1-3 дня.

Именные кредитные карты изготавливаются достаточно долго, на это уйдет около месяца, так что клиенту придется запастись терпением. Иногда заказ приходит и раньше, это зависит от удаленности подразделения банка. Если оно находится близко к центральному офису Альфа-Банка, кредитка будет выдана быстро, раньше оговоренного срока, ведь ее доставка осуществляется спецпочтой.

Для тех, кому важно воспользоваться кредитными средствами как можно быстрее, рекомендуется получить обычную неименную карту. Сразу после выдачи с нее можно снимать деньги и делать покупки в пределах установленного банком лимита.

Отслеживаем выпуск кредитки

Клиент может узнать, готова ли кредитная карта, несколькими способами: извещением по телефону, смс-информированием, обратившись с паспортом в офис банка, по электронной почте. При оформлении заявки сотрудник уточнит, как именно будущий держатель кредитки хочет узнать о ее готовности. После поступления пластика в банк об этом незамедлительно сообщат клиенту, забрать карту можно сразу же после извещения.

Обычные карты оформляются буквально за несколько минут. Если клиент хочет открыть особенную карту, с дополнительными счетами, ее изготовления придется ждать чуть больше двух недель. В основном Альфа-Банк не взимает платы за оформление кредитки, однако иногда нужно вносить платежи за ее обслуживание и поддержание рабочего состояния.

Выбираем тариф и кредитку

Кредитная карта Альфа-Банка обладает многими достоинствами. Приятно удивляет разнообразие тарифных планов. Выпускаемые карты принадлежат платежным системам VISA и Maestro, клиент может выбрать ту, что будет для него более удобна. VISA считается традиционно американской картой, а в странах Европы лучше использовать Maestro, а связано это с валютой, которую выгоднее держать на счетах этих карт.

Главный вопрос, который тревожит клиентов Альфа-Банка – сколько времени делается карта с кредитным лимитом. Изготовление личной именной карты займет около месяца, остальные ее виды выдадут сразу же после подписания соглашения на обслуживание. У банка есть несколько программ для держателей кредитных карт:

- объединение кредитной и дебетовой карт в одну («Близнецы»);

- MasterCard Standart и Gold;

- VISA Classic и

Условия предоставления и оплата зависят от того, какую программу выберет клиент. Тариф «Близнецы»: кредитный лимит до 300 тысяч рублей, процентная ставка 26,99%, годовое обслуживание 2490 рублей. MasterCard Standart и VISA Classic: кредитный лимит до 150 тысяч рублей, ставка 33,99% в год, годовая оплата за использование карты 1290 рублей. MasterCard Gold и VISA Gold: лимит кредитных средств 300 тысяч рублей, процентная ставка 33,99% в год, годовая абонентская плата 3490 рублей.

Льготный период (беспроцентное пользование кредитными средствами) составляет 100 дней. Каждая из программ имеет свои условия пользования и важные особенности, их нужно учитывать при выборе типа карты. Наиболее значимые отличия кредитных карт:

- MasterCardStandart и VISAGold – позволяют снимать наличные средства без комиссии;

- VISAClassic – предполагает бесплатный выпуск;

- MasterCardGold – имеет длительный беспроцентый период.

Приступим к оформлению

Альфа-Банк делает упор на максимальном упрощении работы с клиентами, в том числе и по кредитным картам. Оформить кредитку можно всего за несколько минут двумя способами: при личном визите в офис банка, через онлайн-сервис на сайте Альфа-Банка.

Последний способ наиболее удобен, однако, тем, кто не имеет выхода в интернет, придется заказать кредитку «по-старинке», посетив отделение кредитора. Не забудьте взять с собой паспорт и другие необходимые документы.

Заявление на изготовление кредитки рассматривается в течение нескольких дней, после чего клиенту сообщат решение банка. Если оно отрицательное, причину отказа банк имеет право не оглашать. Более удобно отправить заявление через онлайн-сервис Альфа-Банка. Также потребуется внести полные и достоверные данные в анкету, которая включает следующие пункты:

- именные сведения (ФИО);

- дата и место рождения клиента;

- контакты для связи – номер телефона, адрес электронной почты;

- данные паспорта (серия и номер, код подразделения, кем и когда выдан);

- информация о месте работы (название организации, регион ее нахождения, ИНН).

После заполнения анкетного листа, сервис предложит ознакомиться и согласиться с условиями обработки личных данных. Затем заявление нужно отправить.

Анкета-заявление на кредитную карту уходит к специальной комиссии, рассматривающей подобные вопросы. Вне зависимости от того, какое решение примет банк по заявлению, сотрудник позвонит и сообщит его вам. Если карта одобрена, нужно подойти с паспортом в отделение Альфа банка и получить ее. Самое удобное – оформить кредитку также через официальный сайт, это сэкономит клиенту много времени.

Прийти в банк нужно только для получения самого пластика.

Какую документацию предоставлять?

Кроме анкеты-заявления и паспорта, будущему заемщику следует предоставить и другие документы: загранпаспорт, права на управление автомобилем, ИНН и СНИЛС, полис ОМС. Можно взять один документ из этого списка или сразу несколько. Существенно повышает вероятность одобрения заявки предоставление необязательных бумаг:

- свидетельство на машину, если ее возраст менее 4 лет;

- загранпаспорт, в котором есть отметки о посещении иного государства в последний год;

- дополнительное медицинское страхование.

Бухгалтерская справка о зарплате или по форме банка склонит комитет, рассматривающий заявки, на вашу сторону, потому как они подтверждают наличие постоянного стабильного дохода у заемщика. Для таких клиентов условия предоставления кредитного лимита более привлекательные. Потенциальным держателем кредитки может стать: гражданин РФ старше 21 года, трудоустроенный на постоянной основе, стаж которого составляет не менее 3 месяцев, имеющий постоянную прописку в регионе обращения за кредиткой.

Как оформить кредитную карту Альфа-банка — пошаговая инструкция для новичков + полезные советы для держателей кредиток

Как заполнить анкету и получить кредитку Альфа-банка онлайн? Каков срок изготовления кредитной карты? Как быстро оформить кредитную карту в Альфа-банке?

Получая карту, важно знать, как правильно, выгодно и быстро её оформить .

Именно об этом, я, Алла Просюкова — банковский специалист-практик, предлагаю прочесть в моей новой статье.

Из неё вы узнаете:

- как с пользой для себя оформить кредитную карту Альфа-Банка;

- на что следует обратить внимание, чтобы не попасть в кредитное «рабство».

В конце публикации вас ждут полезные советы, интересное видео по теме и ответ на вопрос: «Выгодно ли оформлять кредитку Альфа-Банка?».

Располагайтесь поудобнее, и вперёд!

1. Кредитная карта Альфа-банка — удачная сделка или ловушка для заемщика

Общаясь с родными, знакомыми, да даже с банковскими работниками, я нередко слышу, что кредитные карты — настоящая ловушка для её держателя.

Почему же такое мнение существует? На самом ли деле от кредитного пластика одни проблемы?

Работая более 25 лет в банковской сфере, я наблюдала, как менялось отношение россиян к банковским картам. Сначала оно было настороженным: «Экую диковинку предлагают!» Затем попривыкнув, пустился народ во все тяжкие. Карты брались не только, когда было действительно нужно и можно, но и когда просто хотелось того, что было не по карману .

Надо сказать, для банков это тоже было смутное время. Продукт эмитировали, а как следует обслуживание наладить не смогли. Не хватало специалистов, технологий, не работали должным образом службы взыскания.

Вот и сложилось мнение: можно брать, сколько хочешь, а отдавать, как получиться. Не читая, подмахивали граждане заявки и договора на кредитки. Появились просрочки. Банки стали жёстко штрафовать недобросовестных заёмщиков, начислять немалые пени, появилась обширная судебная практика на этот счёт.

Справедливости ради отмечу: банки в такой неразберихе зарабатывали всеми правдами и неправдами . Скрытые комиссии, необоснованные баснословные штрафы — это всё оттуда.

Сейчас ситуация в корне изменилась! Жёсткий контроль ЦБ РФ заставил финучреждения привести свои внутренние регламенты по кредитным продуктам в полное соответствие с законодательными нормами, а условия сделать прозрачными. Повысилась финансовая грамотность населения. Улучшился сервис и у самих банков.

Скажу сразу: проценты ставки по кредиткам достаточно высоки, штрафы и пени никто не отменил , но при правильном аккуратном обращении карты позволяют решать многие наши проблемы.

Беспроцентный период, бонусы, партнерские скидки, кэшбэк — делают их очень привлекательными.

Чтобы карта приносила пользу и выгоду, я рекомендую:

- прежде чем её заказывать, оценить свои возможности на перспективу;

- основательно подходить к выбору вида кредитки;

- внимательно читать условия кредитования;

- в случае непонимания каких-либо моментов обращаться к специалистам за пояснениями;

- пользоваться услугами юристов для анализа кредитной документации до её подписания;

- всегда придерживаться графика платежей;

- при малейших проблемах с оплатой незамедлительно обращаться за помощью в банк-кредитор.

Пользователи, выполняющие все эти условия, согласятся со мной: в этом случае риск возникновения проблем с кредитной картой практически равен нулю.

2. 3 проверенных способа оформления кредитки

Кредитные организации стараются максимально упростить различные банковские процедуры. Если раньше, чтобы оформить заявку на карту, нужно было лично посетить офис, то теперь у клиентов есть выбор.

Рассмотрим как заказать кредитную карту альфа банка и вообще любых банков РФ.

Способ 1. В отделении банка

Формирование заявки в отделении финучреждения — это классика!

Для этого заявитель подготавливает необходимые документы, выбирает наиболее удобный для посещения офис в своём городе, где и оформляет заявку-анкету с помощью кредитного консультанта.

Способ 2. Через Интернет

Подача на сайте заявки с помощью сервиса «кредитная карта альфа банк — онлайн заявка» — самый удобный и популярный на сегодня способ. Сделать это просто: достаточно заполнить специальную форму.

Форма обычно содержит следующие данные заявителя:

- Ф.И.О.;

- контактный телефонный номер;

- электронную почту;

- данные паспорта;

- ИНН;

- данные о регистрации/фактическом проживании.

Кроме того, обязательно следует дать согласие на обработку своих персональных данных . После получения и рассмотрения заявки банк примет предварительное решение.

Способ 3. По телефону

Некоторые банковские учреждения принимают заявки на оформление кредитки через многоканальный телефон своих контактных центров.

В этом случае данные клиента заносит в заявочную форму сотрудник-оператор.

3. Какую кредитную карту можно оформить в Альфа-банке

Карточные продукты для россиян перестали быть диковинкой. Сейчас у каждого из нас имеется одна и более банковских карт. Кредитные организации в погоне за клиентами ежегодно тратят кучу денег на разработку пластика с новыми условиями. Альфа-Банк не исключение.

На сайте работает удобный сервис подбора карты

Он предлагает карты 2-х систем — MasterCard и VISA, 3 категорий — обычная, золотая, платиновая, чипированные, с бесконтактной оплатой, с классическим и индивидуальным дизайном, с различными тарифами и условиями.

Я сама — активный пользователь Альфа-кредиток.

У меня их было целых 3:

Первым появился пластик с красивым названием «Близнецы». Назван он так неслучайно! Продукт объединил в себе сразу 2 карты: кредитную и дебетовую. Это удобно: не занимает лишнего места в портмоне.

Если на дебетовой стороне закончились средства, покупка без лишних хлопот будет оплачена за счёт кредитных средств, причём беспроцентный период позволяет не беспокоиться о переплате. Распространяется он и на снятые наличные.

Годовое обслуживание 2490 руб. « Близнецы» имеют усиленную защиту: у каждой стороны своя нумерация, чип, магнитка и ПИН. Плюс — немалый лимит — до 500 тыс.руб.

Попользовавшись этим пластиком некоторое время, я решила попробовать ещё одну кредитку Альфа-Банка: «Без затрат».

Выбор мой был не случаен. Под этим названием кроется весьма выгодное предложение: карта категории «Platinum», бесплатное годовое обслуживание, имеется беспроцентный период (60 дн.), приличный лимит до 300 тыс.руб.

Вы спросите,чем же она лучше? Лимит меньше, льготный период короче. Ответ в самом названии. Я не платила ни копейки за её обслуживание! Лично для меня и лимита, и льготного периода хватало вполне.

Бесплатный год пробежал быстро. Перед самым его окончанием я стала задумываться о новой карте. Предварительно промониторив несколько банков, свой выбор я остановила на карте «100 дней без %» всё того же Альфа-Банка!

Я пользуюсь ей уже более 4 месяцев, а значит, смело могу поделиться впечатлениями.

- Максимальный кредитный лимит — 300 тыс.руб. Не самый большой, но для многих — предостаточный.

- 100 дн. без % — на все покупки и снятие наличных.

- Минимальный платёж — 5% от суммы задолженности (min 320 руб. );

- Получение наличных — до 50 тыс.руб. без комиссии. Свыше этой суммы комиссия взимается только с суммы превышения.

Пример

В августе мне срочно потребовались наличные в сумме 60 тыс.руб. Я сняла их со своей кредитки «100 дн. без % «.

Важно! На этот момент у меня уже была подключена услуга снятия наличных без комиссии в пределах установленного для этих целей лимита.

В выписке за август прошла комиссия 690 руб. за снятие в банкомате наличных денежных средств 10 тыс. руб. Это и есть сумма превышения: 60-50 = 10. За снятие наличных сверх лимита Банк установил комиссию по моей карте 6,9%. В пересчёте на рубли, как раз и получилось — 690 руб.

Чтобы лучше видеть все плюсы и минусы рассмотренных карт, я свела всё в одну таблицу.

Сравнение основных характеристик 3-х кредиток:

Кроме этих карт, в Банке имеется ещё несколько интересных, достойных внимания.

Например, для молодого поколения можно посоветовать молодёжную карту Альфа-Банка.

Есть привлекательные предложения для любителей путешествовать:

- РЖД — Платинум, Голд, Стандарт);

- Аэрофлот — Платинум, Голд, Стандар, Black;

- Alfa-Miles — 3 (Classic, Signature, Signature Light).

Не забыл Альфа-Банк и про любителей шопинга:

- Перекрёсток;

- М.Видео-Бонус;

- Cach Back.

Основные особенности этих карт я также представила в виде таблицы.

Характеристика кредитных карт для путешественников и шопоголиков

Как видим, есть из чего выбрать!

4. Как оформить кредитную карту в Альфа-банке — 3 простых шага

С линейкой кредитных карт Альфа-Банка мы разобрались. Самое время ознакомиться с моей мини-инструкцией, которая за 3 простых шага поможет быстро и грамотно оформить кредитную карту Альфа-Банка.

Алгоритм выбора и получение карты в других финучреждениях практически ничем не отличается от порядка, принятого в Альфа-Банке. Поэтому руководство будет полезно всем!

Шаг 1. Выбираем карту и подаем заявку

Когда у банка много карточных предложений, выбор сделать сложно. Многие ищут ответ через поисковик Яндекс, набирая: «альфа банк как получить кредитную карту.» Я же советую воспользоваться функцией подбора по параметрам на сайте Альфа-Банка.

В разделе «Кредитные карты» нажимаем на стрелку около надписи «Подобрать карту». Устанавливаем подходящие нам параметры в фильтре. Получаем индивидуальную подборку.

Далее внимательно читаем условия по отобранным картам, выбираем самую подходящую, отправляем заявку. Для этого на сайте есть специальная кнопка «Заказать карту». Нажимаем. Переходим в форму заявки.

О том, как правильно её сформировать, смотрите видео-инструкцию.

Шаг 2. Ожидаем принятия решения

Предварительная заявка подана. В течение 5 дней Альфа-Банк её рассмотрит и доведёт принятое решение до клиента, позвонив по контактному телефону либо отправив СМС.

При положительном результате заявителю необходимо с документами подойти в офис, указанный в заявке.

Шаг 3. Заключаем кредитный договор и получаем карту

Собираясь подписывать договор, помните: предварительное решение — это не 100% гарантия получения карты.

Сотрудник проверит всю принесенную документацию, проведёт необходимые расчёты и примет окончательное решение. Если заявка получит одобрение, вам предложат ознакомиться с условиями, подписать договорные бумаги, получить карту.

5. Чего следует опасаться — 4 ловушки кредитных карт

Хотя условия по Альфа-кредиткам прозрачны, подробно прописаны в документации, выдаваемой вместе с картой, есть несколько моментов, требующих более пристального внимания.

Ловушка 1. Секрет льготного периода

Льготный (без %) период — штука приятная и полезная! Именно этот фактор становится для многих основополагающим при выборе кредитной карты.

Во избежание неприятных сюрпризов, убедитесь, что вы правильно понимаете порядок его исчисления.

Беспроцентный период считается с момента открытия заёмщику кредитного лимита. Многие упускают эту немаловажную особенность, и попадают впросак.

Схема поможет вам правильно рассчитать льготный период

Важно! В этот период обязательна проплата минимальных платежей.

Каждые 20 дней финучреждение формирует отчёт о расходах. Затем у заёмщика есть ещё 20 дней, чтобы внести 5% от суммы потраченных средств по этому отчёту. И так происходит каждые 20 дней на протяжении всего льготного периода.

Ловушка 2. “Задолженность подкралась незаметно”

Внимательно изучайте тарифы по карточным продуктам. И вот почему.

К примеру, активация карты, даже при отсутствии расходных операций, подразумевает снятие платы за её годовое обслуживание. Если вы не знаете этого, то не сможете внести нужную сумму, чтобы закрыть образовавшуюся брешь. Возникает просроченная задолженность. А это уже пени и штрафы.

Таких ловушек в тарифах может быть немало. Будьте бдительны!

Ловушка 3. Неудачное закрытие карты

Вы рассчитались с долгом по кредитке и больше не планируйте её использовать. Что вы делаете дальше? Закрываете карту и спите спокойно!

Зря! Ведь ещё остался кредитный счет. Чем это чревато?

Вы точно не знаете, осталась или нет за вами задолженность, а значит, есть риск, что долг существует. На него по-прежнему будут начисляться пени и штрафы.

Чтобы этого не случилось, позаботьтесь о его закрытии, не забыв получить справку о полном завершении расчётов.

Ловушка 4. Выпуск карты без ведома держателя

Перевыпуск кредитной карты происходит автоматически. При этом сразу берется годовая комиссия за её обслуживание. А если вам уже не нужна новая карта? Или вас не устраивают условия по перевыпущенной карте (банк их может поменять в одностороннем порядке)?

Чтобы избежать таких «сюрпризов», следите за сроком окончания действия текущей карты. Эти 4 цифры указаны на её лицевой стороне.

Озвучивайте своё желание закрыть карту заранее (примерно за 1,5 мес.). Иначе перевыпуск состоится автоматически. Претензии потом будут бесполезны .

6. Как не попасться в ловушку — 3 простых совета для держателей кредиток

Какие сложности таят в себе кредитные карты, мы разобрали. Теперь узнаем, как от них защититься!

Три полезных совета помогут если не полностью их избежать, то хотя бы значительно снизить риски возникновения проблем, если вы решите оформить кредитную карту Альфа-Банка.

Совет 1. Подключите услугу СМС-информирования

Любой банковский продукт рекомендуется подключать к СМС-информированию. Кредитные карты — тем более! Стоит эта услуга недорого (чуть более 50 руб. в месяц), а польза ощутимая.

Информирование позволяет в режиме реального времени контролировать все манипуляции, происходящие с вашим пластиком, и своевременно принимать нужные решения.

Совет 2. Не берите карту в нагрузку к другим продуктам

Часто при оформлении любой банковской услуги обслуживающий вас специалист предлагает дополнительно кредитку с хорошими условиями. Не стоит поддаваться уговорам, если у вас нет необходимости в кредитах .

Как показывает практика, редко кому удаётся потом не начать пользоваться картой. Кроме того, впопыхах можно не уловить все «подводные камни» этого предложения и нарваться на какую-нибудь комиссию или обязательный платёж.

Совет 3. Постоянно контролируйте баланс счета

Важно следить за реальным состоянием вашего карточного счета. Подключите услугу ежемесячной отправки выписки на почту. Обычно у банков есть такая функция, и она бесплатна.

Ещё лучше — зарегистрируйтесь в интернет-банкинге ! Так вы будете в курсе реального баланса всегда, не пропустите важные изменения и непонятные начисления/списания.

7. Выгодно ли оформлять кредитку в Альфа-банке — реальные отзывы клиентов

Можно долго рассуждать о преимуществах или недостатках кредитных карт, но лучше узнать мнение тех, кто уже пользуется ими.

За отзывами я отправилась на ресурс, которому больше всего доверяю — banki.ru. Просмотрев ни один десяток реальных клиентских отзывов, могу сказать: по кредиткам Альфа-Банка полно как положительных, так и отрицательных откликов.

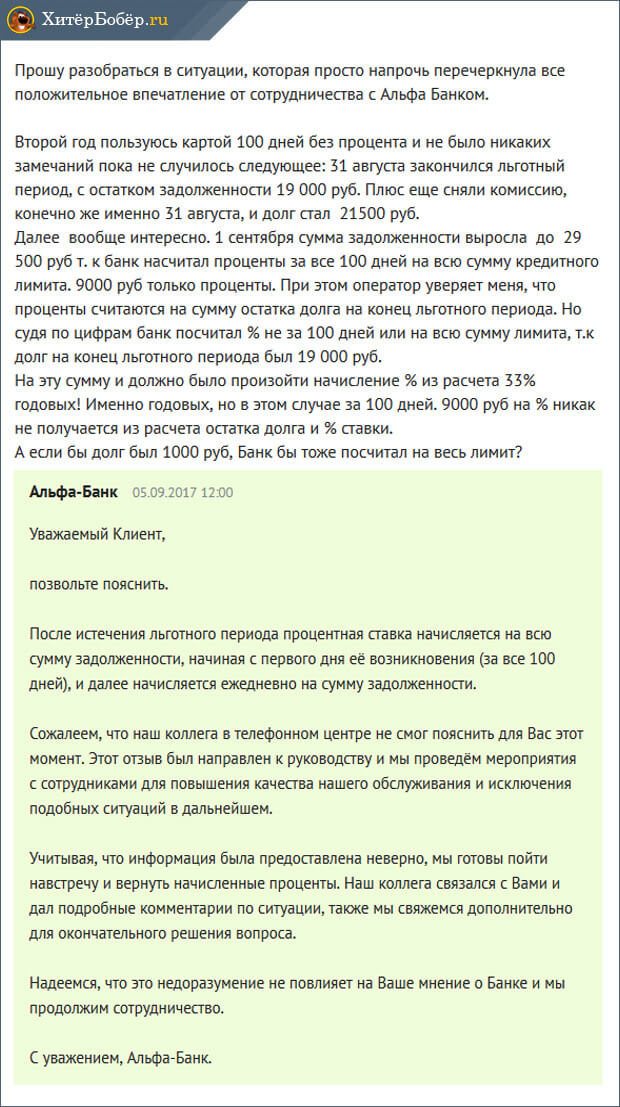

При этом отмечу: в большинстве негативных ситуаций виноваты сами клиенты — плохо читали или не читали совсем условия. Судите сами.

В этой ситуации Банк принял дипломатичное решение: принес извинение и изъявил готовность вернуть проценты.

Вот ещё похожий случай, где невнимательность клиента сыграла с ним злую шутку.

Клиент поверхностно ознакомился с условиями. Придя в отделение банка, лишь уточнил, действует ли акция. Моё мнение — виноват сам!

Однако Альфа-Банк вернул «спорную» комиссию, что, несомненно, характеризует его, как надёжного и порядочного партнёра!

Как показал анализ отзывов, кредитки Альфа-Банка нравятся пользователям, которые основательно подходят к выбору. Прежде чем оформить карту, внимательно знакомятся с условиями, своевременно уточняют непонятные моменты.

Резюмирую вышесказанное:

- кредитки Альфа-Банка пользуются популярностью;

- в использовании пластик прост;

- обслуживание недорогое;

- много приятных «фишек»: бонусы, мили, скидки партнёров и т.п.;

- беспроцентный период, при правильном его использовании, позволяет экономить.

Исходя из моего опыта и реальных отзывов, напрашивается вывод: кредитки Альфа-Банка полезный и выгодный продукт при правильном с ним обращении!

Разумеется, это моё личное мнение, окончательные выводы делать вам!

8. Заключение

Подытожим! Многие желающие получить кредитку ищут в интернете советы, как оформить, сколько процентов платить и в чём подвох. Вам теперь не нужно тратить на это время, ведь мы разобрали все основные моменты этого процесса!

Вопрос к читателям

Какая кредитка Альфа-Банка, на ваш взгляд, самая выгодная?

Пусть вам сопутствует удача! Ждем вопросов и комментариев! Ставьте лайки, делитесь в соцсетях!

Предприниматель, маркетолог, автор и владелец сайта «ХитёрБобёр.ru» (до 2019 г.)

Закончил социально-психологический и лингвистический факультет Северо-Кавказского социального института в Ставрополе. Создал и с нуля развил портал о бизнесе и личной эффективности «ХитёрБобёр.ru».

Бизнес-консультант, который профессионально занимается продвижением сайтов и контент-маркетингом. Проводит семинары от Министерства экономического развития Северного Кавказа на темы интернет-рекламы.

Лауреат конкурса «Молодой предприниматель России-2016» (номинация «Открытие года»), молодежного форума Северного Кавказа «Машук-2011”.

Источник https://www.vbr.ru/banki/help/kreditnye_karty/usloviya-po-kreditnoj-karte-alfa-banka/

Источник https://kreditec.ru/srok-izgotovleniya-kreditki-alfa/

Источник https://hiterbober.ru/personal-money/kak-oformit-kreditnuyu-kartu-alfa-banka.html