Альфа Банк кредитная карта — особенности и условия

Банковский сектор сегодня относится к наиболее динамично развивающимся. Постоянно появляются новые интересные предложения как для физических, так и для юридических лиц. Однако существует ряд удачных решений, спрос на которые с течением времени только возрастают. К таким относятся карты со льготным периодом кредитования. Процедура их оформления упрощается, в то время как иметь такую карту очень удобно для совершения покупок в те периоды, когда свободных сумм нет. Процедура их оформления упрощается, в то время как иметь такую карту очень удобно для оплаты покупок. На рынке данного банковского продукта явственно выделяется Альфа Банк кредитная карта, предполагающая льготный период длительностью в целых 100 дней.

Альфа банк кредитная карта 100 дней без процентов: общая характеристика

Кредитные карты такого образца можно получить одной из двух систем: Visa и MasterCard, причем как в рублях, так и в валюте. Наличие у карточки электронного чипа делает ее использование в разы удобнее, главным образом для тех, кто часто выезжает за рубеж.

Нечасто банки имеют возможность предложить своим клиентам настолько длинный срок беспроцентного кредита. Обычно он составляет до 50 дней. Поэтому альфа банк кредитная карта 100 выгодно выделяется среди прочих. Особенно с учетом того, что отсутствие начисления процентов с течение льготного периода относится не только к покупкам: альфа банк снятие с кредитной карты в банкоматах разрешает.

Чтобы суметь правильно воспользоваться всеми преимуществами такого предложения, следует внимательно изучить условия кредитных карт альфа банка и вникнуть во все нюансы, так как штрафы, комиссии и неустойки за просрочку значительные и разом перекроют всю полученную выгоду.

Кредитные карты 100 дней без процентов бывают трех категорий: Classic, Gold и Platinum. Они отличаются суммой кредитного лимита, стоимостью обслуживания и комиссией. Процентная ставка равна для всех и составляет от 11,99%.

Льготный период: на что стоит обратить внимание

Сразу отметим, что разрекламированный льготный период 100 дней дается лишь владельцам традиционных кредитных карточек, выпущенных банком. Иные категории карт (к которым относятся кобрендинговые) рассчитаны на шестидесятидневный период без процентов.

Суть наличия льготного периода в том, что вы имеете право пользоваться деньгами банка бесплатно. Для этого вы должны запустить цикл, совершив покупку или сняв наличные деньги в банкомате. С этого момента у вас есть сто дней на то чтобы вернуть основной долг.

Однако важно помнить, что определенные платежи нужно совершать регулярно. Число, когда был заключен кредитный договор, является точкой отсчета платежного периода, причем это правило работает для каждого месяца. Данный период длится двадцать дней, в течение которых на карту необходимо внести минимальный платеж, который составляет 5% от общей суммы задолженности по кредитной карте (не может быть меньше 320 рублей). И самый главный момент: только после совершения первой покупки начинается период без процентов. Уже на следующий день после ее совершения все новые покупки становятся льготными (в данном случае – в течение ста или шестидесяти дней). Общую сумму накопившейся задолженности необходимо погасить до окончания установленного срока. Если вы не выходите в ноль, то следующий льготный период не активируется, а банк начисляет проценты за пользование заемными средствами.

Для большей наглядности расчета льготного периода рассмотрим схему, предложенную на официальном сайте Альфа Банка. Предположим, что договор с банком заключен 22 ноября. Но это не главная дата, основное внимание уделяем тому числу, когда была сделана первая покупка с использованием полученной кредитной карты. В нашем примере это 28 ноября. Следовательно, со следующего дня ведет отсчет льготный период, который длится 100 дней (до 9 марта). В течение этого периода требуется дважды заплатить минимальный платеж. Сроки отсчитываются от числа заключения договора и составляют 20 дней. Вся задолженность должна быть погашена до того, как придет 9 марта. В таком случае проценты начислены не будут, и цикл начнется заново.

Для удобства банк предоставляет возможность контролировать суммы и даты платежей различными способами. Выписку можно запросить онлайн через интернет-банк, в колл-центре, через мобильное приложение, а также в любом отделении банка (платно).

Где взять карточку?

Оформить кредитную карту Альфа Банка может гражданин РФ достигший возраста 18 лет при выполнении следующих условий:

- постоянный доход не менее 5000 рублей в месяц (для Москвы – 9000 в месяц);

- трудовой стаж не менее трех месяцев без перерывов;

- предоставление контактного номера телефона (и сотового, и стационарного по месту жительства)

- предоставление рабочего контактного телефона

- клиент должен работать, проживать и иметь постоянную прописку в городе (либо в непосредственной близости от него), в котором имеется хотя бы одно отделение Альфа Банка.

Альфа банк кредитная карта онлайн также оформляется. Можно оставить на официальном сайте банка заявку, которая рассматривается в кратчайшие сроки. Заявку на кредит можно подать, предоставив только два документа, одним из которых должен быть паспорт.

Теперь взять кредит или кредитную карту онлайн стало еще проще. Скачайте и установите мобильное приложение Bankiros.ru в Google Play.В приложении вы можете быстро и бесплатно подобрать кредит или кредитную карту среди самых выгодных предложений, оставить заявку в выбранные банки или отправить единую анкету во все банки в пару кликов.

Просрочка по кредитной карте Альфа-Банка

Дебетовые карты МИР работают без ограничений на всей территории России. Используя дебетовые карты МИР вы будете получать CashBack до 30% на покупки!

Оформить карту можно за 5 минут, курьер доставит выбранную вами карту в удобное место и время. Карты подходят для работы через Google Pay и Apple Pay.

Просрочил платеж по кредитной карте Альфа-Банка на 1 день. Какие условия ко мне применит банк? Что будет, если я не смогу внести платеж в ближайшее время?

Здравствуйте! Кредитные карты Альфа-Банка полюбились многим благодаря возможности во время льготного периода пользоваться кредитом без процентов. Но если до его окончания не вернуть долг в полном объеме, то следует делать это частями каждый месяц.

Предлагаем ознакомиться с последствиями просрочек платежей и рекомендациями, как их избежать.

Последствия просрочки по кредитной карте Альфа-Банка

После льготного периода кредитную карту Альфа-Банка погашают ежемесячно — в обозначенную дату вносят определенную сумму (платеж).

Что такое просрочка? Это нарушение человеком взятых на себя обязательств. А именно, внесение платежа с опозданием или отказ от внесения платежа.

Просрочка может быть допущена один раз или систематически. В любом случае она влечет за собой санкции со стороны Альфа-Банка.

Узнать о последствиях просрочки в Альфа-Банке вы можете одним из трех способов:

- Прочитать кредитный договор.

- Спросить у сотрудника в отделении банка.

- Позвонить в Службу поддержки клиентов и задать свой вопрос.

Проценты

Первое последствие просрочки — это повышение изначально установленной процентной ставки. Например, было 23%, а стало 36% годовых. Она начисляется на сумму просроченного платежа.

Есть определенный срок, в течение которого кредиторы из-за просрочки не применяют санкции. Он варьируется от 1 до 7 дней, зависит от конкретного банка.

Неустойка

Второе последствие просрочки — это неустойка в виде:

Штрафы

Штраф — это фиксированная сумма, которая взымается за факт просрочки. Он начисляется один раз, его размер может увеличиваться с каждой последующей просрочкой.

Пример: за первую задержку платежа кредитор начислил 500 ₽ штрафа, за вторую — 600 ₽, а за третью — 700 ₽.

Пеня — это определенный процент, применяемый к сумме долга или платежа. Он начисляется за каждый день просрочки.

Пример: пеня в размере 0,1% начисляется банком на сумму платежа. Если минимальный платеж 1 200 ₽ и был задержан на 30 дней, то переплата составит 36 ₽.

Другие санкции

Если ситуация не улучшится, то Альфа-Банк примет решение заблокировать кредитную карту. Из-за этого транзакции станут невозможными. Однако пеня продолжит начисляться до тех пор, пока долг не будет выплачен.

Иск в суд — это последняя попытка кредитора повлиять на нарушителя. В этом случае стоит принять во внимание:

- У Альфа-Банка высокая вероятность выиграть суд. Ведь он всегда заручается поддержкой опытных и профессиональных юристов.

- Судебные издержки лягут на плечи заемщика. В результате долг станет еще больше.

Что делать, если вы допустили просрочку

Дальнейшие действия зависят от вида просрочки:

- Незначительная.

- Ситуационная.

- Проблемная.

- Долгосрочная.

Ситуационная — от 10 до 30 дней. В этом случае сотрудник Альфа-Банка звонит нарушителю. Ваша задача — ответить на звонок, объяснить причину задержки, обозначить дату внесения платежа.

Проблемная — от 1 до 3 месяцев. Понимая, что стандартные методы воздействия не работают, данные заемщика передаются в Службу безопасности банка. Их способы взыскания долга более разнообразные.

В этом случае нарушителю стоит:

- Ежемесячно вносить любую возможную сумму. Так вы докажите свою заинтересованность в погашении кредитной карты.

- Просить Альфа-Банк о применении «кредитных каникул» или оформлении реструктуризации.

Как не допустить просрочку?

Перечисленные последствия задержки платежа по кредитной карте показывают, что лучше выполнять взятые на себя обязательства.

Чтобы предотвратить факт просрочки, воспользуйтесь советами:

- Настройте услугу автоплатежа в мобильном приложении или интернет-банкинге.

- Планируйте расходы в день получения зарплаты.

- Возвращайте долг по кредитной карте до окончания льготного периода. Благодаря этому не будет ни переплаты, ни ежемесячных платежей.

- Вносите платеж за 3–5 дней до даты, указанной в графике. Так вы предотвратите задержку по техническим причинам.

Рекомендации

К долговым обязательствам следует относиться ответственно. Альфа-Банк ценит надежных и добросовестных заемщиков, а также поощряет их. Вместе с тем, он применяет санкции к нарушителям: повышает процент, начисляет штраф и пеню. Если эти методы не помогают, то он продает долг коллекторам или подает иск в суд.

Если вы допустили просрочку и хотите знать последствия, то прочтите кредитный договор. На все ваши вопросы ответит сотрудник Альфа-Банка в офисе или по телефону.

Всегда поддерживайте связь с кредитором и пытайтесь найти компромисс. Подтвердив сложное финансовое положение, вы сможете претендовать на «кредитные каникулы» или услугу рефинансирования.

Дебетовые карты МИР работают без ограничений на всей территории России. Используя дебетовые карты МИР вы будете получать CashBack до 30% на покупки!

Оформить карту можно за 5 минут, курьер доставит выбранную вами карту в удобное место и время. Карты подходят для работы через Google Pay и Apple Pay.

«100 дней без процентов» — как использовать и не переплачивать

Что мы слышим в рекламе кредитной карты «100 дней без процентов» от «Альфа банка»? Льготный период в 100 дней на все виды операций, процентная ставка 9,9% без звёздочек, снятие в любых банкоматах без комиссии. Но в отзывах люди жалуются на то, что на деле условия по карте не столь прекрасны, как рассказывает реклама. Давайте разбираться, какие подводные камни скрывает карта «100 дней без процентов» и как ею пользоваться с максимальной выгодой. В качестве бонуса — схема по превращению беспроцентного периода 100 дней в беспроцентный период 200 дней.

Вам дали 100 дней, чтобы вернуть деньги

Название карты говорит само за себя. Её основное преимущество — увеличенный льготный период в 100 дней. Как заявляет сам банка, это самые честные сто дней без процентов.

Честные 100 дней. Фото: irecomend.ru

Не станем спорить с банком, потому что на деле так и получается. Грейс-период в 100 дней начинается со следующего дня после совершения первой операции по карте. Например, купили диван 13 июля, значит, полностью погасить долг надо не позднее 20 сентября.

У других банков другая логика — льготный период начинается с даты оформления договора. Например, оформили карту 1 июля, а покупку совершили 13 июля. Беспроцентный период начнётся с 1 июля. Так владелец карты теряет часть льготного периода, если использует карту не в дату оформления. Клиент «Альфа банка» не теряет ни одного дня.

Однако стоит учитывать некоторые особенности обслуживания, которые могут испортить впечатление от «самых честных днях без процентов».

Только принёс карту домой — уже должен

Годовое обслуживание по карте платное — от 590 до 1490 рублей в зависимости от пакета премиальных услуг и наличия дебетовой карты.

Годовое обслуживание списывается в момент активации. Подчёркиваем — не первой операции, а активации.

Из-за этого между клиентами банка и сотрудниками возникает недопонимание, которое выливается в конфликт и недовольство друг другом.

Например, клиент «Альфа банка» жалуется, что он, поддавшись на уговоры сотрудников, оформил карту про запас. В офисе ему вежливо помогли установить пин-код и активировать карту. Дома выяснилось, что со счёта списалось 1490 рублей, а ведь человек ею не планировал пользоваться прямо сейчас.

Во-первых, клиент должен банку полторы тысячи рублей и если не заплатит — будет должен намного больше (прибавятся проценты, штрафы и пени). Во-вторых, списание годового обслуживания активирует кредитный лимит. Если вы пойдёте за покупками через месяц после активации, то грейс-период будет менее 100 дней.

Запомните. При активации карты списывается годовое обслуживание и запускается льготный период. Не планируете сразу пользоваться картой — отказывайтесь от активации «здесь и сейчас».

Цикличность льготных периодов

Обновление кредитного лимита происходит на следующий день после полного погашения долга по карте. Учитывайте это при совершении новых покупок.

Например, первый льготный период заканчивается 12 июля. Чтобы банк не начислял проценты, вы закрываете долг. 13 июля начинается новый льготный период — картой уже можете пользоваться, но 100 дней будут отсчитываться от даты покупки.

Не забывай про платежи

Льготный период в 100 дней не означает, что на три месяца можно забыть про банк. Минимальные ежемесячные платежи обязательно надо вносить. Они составляют от 3 до 10%, но не менее 300 рублей.

О ежемесячных платежах надо помнить даже в беспроцентный период. Фото: zen. yandex.ru

Если не внести ежемесячный платёж, то банк отменит льготный период, начислит проценты за весь период пользования кредитными средствами и неустойку — 0,1% от суммы просрочки.

Запомнить. По карте 100 дней без процентов обязательно надо вносить минимальные ежемесячные платежи, чтобы не потерять льготный период.

Проценты всё равно надо платить. Сколько?

Пусть карта и называется «100 дней без процентов», но банк всё равно в договоре прописывает ставку. На случай, если клиент вовремя не закроет долг или воспользуется операцией, которая не входит в льготный период.

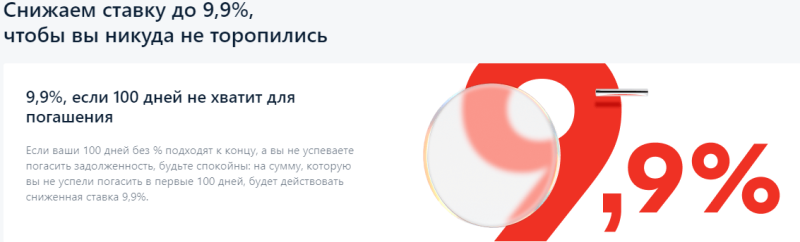

На сайте банка написано: «Снижаем ставку до 9,9%, чтобы вы никуда не торопились». Банк обещает, что озвученные проценты даются всем, никаких звёздочек и таинственных формулировок нет.

Фото: alfabamk.ru

Речь идёт только об операциях, совершённых в первые 100 дней с даты оформления договора. Например, договор оформлен 13 июля. 19 июля вы купили по карте телевизор за 50 000 рублей, но не уложились в беспроцентный период. Банк начислит 9,9%.

Запомните. Если задолженность к окончанию льготного периода не закрыта целиком, то банк начисляет 9,9% не на остаток долга, а на всю использованную сумму за весь период.

Например, потратили 50 000 рублей, недоплатили 5 000 рублей. Банк начислит проценты не на 5 000 рублей (остаток), а на 50 000 рублей за весь период пользования.

Обращаем внимание, что льготная ставка 9,9% применяется только в первые 100 дней с момента оформления договора. На повторные кредитные лимиты правило не распространяется.

Процентную ставку по карте банк устанавливает индивидуально для каждого клиента. Минимум — 11,99%. Максимум — 30,86%. За выдачу наличных повышенная процентная ставка — 23,99%.

Подытожим. Если не закрыть долг в пределах льготного периода, банк начислит процент на всю сумму и за весь период пользования деньгами. В первые 100 дней — 9,9% для всех. В остальное время — по договору.

Какие операции входят в льготный период

С покупками в магазинах понятно — они у всех банках входят в льготный период. Больший интерес вызывает снятие наличных, перевод на другие карты, квазикеш операции.

Снятие до 50 000 рублей без комиссии. Фото: prokreditybanki.ru

Снятие наличных с карты «100 дней без процентов» входит в льготный период и не облагается комиссией. Правило распространяется на суммы не более 50 000 рублей в календарный месяц. В общем итоге за весь льготный период можно вывести около 200 000 рублей.

Переводы на другие карты — входят в льготный период, но выполняются с комиссией 5,9% (минимум 100 рублей). Даже переводы внутри банка будут с комиссией.

Квазикеш операции — операции по переводу денег на электронные кошельки, расчёты в казино, покупка лотерейных билетов и т. д. Они входят в льготный период, но уменьшают лимит снятия наличных и совершаются с комиссией. По карте standart — 5,9%, минимум 500 рублей.

В разделе «Тарифы» у банка есть перечень MCC-кодов, которые относятся к квазикеш операциям и исключения из них. Перед оплатой товаров и услуг в интернете, стоит свериться со списком исключений. Если вашей операции или сайта в нём нет, то придётся платить комиссию.

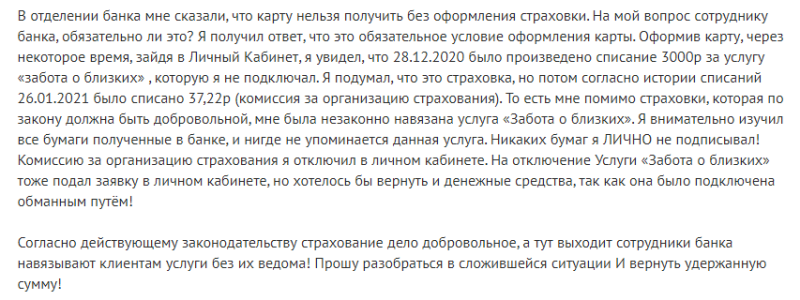

Страховка

Судя по количеству негативных отзывов, навязывание страховки — обычное дело для «Альфа банка». Типичная жалоба клиента банка, которому сотрудник заявил, что без страховки нельзя, поэтому подключил сразу две.

Фото: banki.ru

Мы уже писали о том, как следует поступать, если надо отказаться от навязанной страховки. Пишите в банк заявление с просьбой вернуть деньги. Правило справедливо для услуг, по которым было разовое списание. Страхование жизни по карте «100 дней без процентов» — постоянная услуга, которая стоит 1,24% от суммы задолженности. Её можно отключить, позвонив на горячую линию.

Чтобы избежать неприятной ситуации, во время оформления карты скажите, что отказываетесь от всех страховок. Часто это не помогает, поэтому перед подписанием документов попросите сотрудника банка показать то место в договоре, где прописан отказ от страховок.

Пирамида из карт «Альфа банка»

История из жизни. Клиент обращается в чат техподдержки «Альфа банка» с проблемой, а там ему предлагают оформить карту «100 дней без процентов». На заявление клиента «у меня уже есть одна» техподдержка сообщает: «берите ещё одну». Вопрос — зачем?

С помощью двух карт «Альфа банка» можно построить собственную финансовую пирамиду, погашая одну задолженность за счёт другой карты.

Например, по первой карте вы использовали 15 000 рублей, льготный период подходит к концу и грозит вам процентами за весь период пользования. Можно взять вторую карту и перевести с неё деньги в счёт погашения долга. Откроется новый льготный период уже на второй кредитке. Итого, если всё сделано верно, — 200 дней льготного периода.

Впрочем, схема работает не постоянно. О рисках построения финансовых пирамид из кредитов мы уже писали. Все они справедливы для карт «Альфа банка». Две карты — два годовых обслуживания, а это почти 3 000 рублей. К тому же наступит период, когда придётся платить. Если же продолжать тратить деньги, то можно не расчитать сил и оказаться с ещё большей задолженностью, чем первый раз.

Источник https://bankiros.ru/wiki/term/alfa-bank-kreditnaa-karta

Источник https://for-credit.ru/vo/8713-prosrochka-po-kreditnoj-karte-alfa-banka.html

Источник https://www.vbr.ru/banki/novosti/2021/04/07/alfa-100/