Клиенты банков сообщили о блокировке кредиток из-за заявки на кредитные каникулы

Банки стали блокировать кредитные карты клиентов, которые подали заявку на кредитные каникулы по другим займам. Юристы считают такую практику законной, а, по мнению Центробанка, случаи блокировки кредиток при отказе в кредитных каникулах требуют «более детального рассмотрения»

Клиенты Сбербанка сообщили о блокировке неиспользованного лимита по кредитной карте после подачи заявки на кредитные каникулы по другим займам, пишет «Коммерсантъ» со ссылкой на сообщения пользователей на финансовых форумах и в соцсетях.

Блокировку кредитных карт по расчетным операциям при наличии кредитных каникул практикуют и другие банки, указывает издание. В частности, Райффайзенбанк, Промсвязьбанк и Почта-банк обнуляют лимиты по кредиткам. Факт получения жалоб на блокировки кредитных карт при подаче заявки на кредитные каникулы газете подтвердил и представитель Центробанка.

Сбербанк пояснил «Коммерсанту», что на 180 дней приостанавливает проведение расходных операций и по кредитной карте, чтобы не допустить увеличения долговой нагрузки на клиента. При этом клиент по-прежнему может ее пополнять. В марте—апреле Сбербанк предоставил физлицам кредитные каникулы по 22 000 займов, около 2000 из них пришлось на кредитные карты.

Обычно в периоды кризисов все финансовые организации более осторожно рассматривают возможность выдачи заемных денег, а также могут уменьшать или закрывать кредитные лимиты, отметил вице-президент Ассоциации банков России (АБР) Алексей Войлуков.

Юристы считают, что действия банков законны, даже если в кредитных каникулах было отказано, так как сама по себе заявка уже говорит о неплатежеспособности заемщика. Более того, заемщику стоит учитывать, что наличие кредитных каникул может служить сигналом о его неплатежеспособности для других банков, которые тоже могут обнулить лимиты по кредитным картам, предупредил Партнер ЮБ «Замоскворечье» Дмитрий Шевченко. По словам директора по маркетингу Национального бюро кредитных историй (НБКИ) Алексея Волкова, при наличии действующего кредитного договора кредитор может запрашивать кредитную историю заемщика в течение всего срока действия договора и получить в том числе сведения о кредитных каникулах.

Центробанк, в свою очередь, отметил, что случаи блокировки кредитных карт, когда в кредитных каникулах было отказано, требуют «отдельного более детального рассмотрения и анализа», указывает «Коммерсантъ».

Банки увеличили частоту отказов по кредитам после начала мобилизации

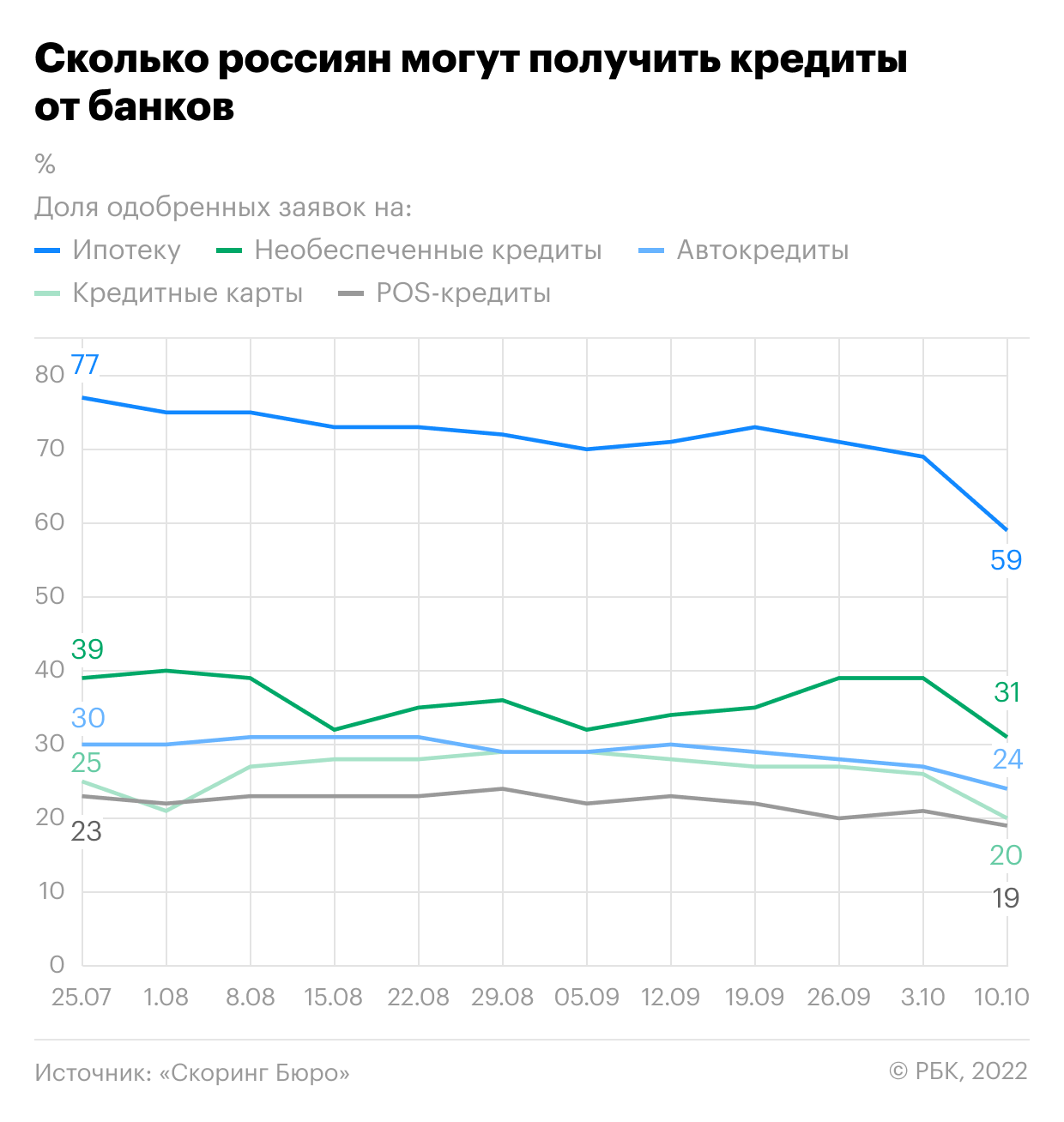

Российские банки стали менее охотно давать заемщикам в долг после 21 сентября, сообщили в «Скоринг Бюро». Уровень одобрения заявок снизился во всех сегментах кредитования, но сильнее всего — в ипотеке

После объявленной в России частичной мобилизации банки нарастили частоту отказов по заявкам на кредиты, следует из статистики бюро кредитных историй (БКИ) «Скоринг Бюро» (ранее называлось «Эквифакс» и принадлежало американской группе Equifax). По данным БКИ, которые изучил РБК, уровень одобрения кредитных заявок (approval rate, AR — процент удовлетворенных заявок от общего количества поступивших, обратная величина доли отказов. — РБК) на ипотеку к 10 октября достиг 59,1%, упав за три недели после замера 19 сентября на 13,7 процентного пункта. Основное снижение — почти на 10 п.п. — пришлось уже на начало октября, до этого еженедельное изменение показателя не превышало 2 п.п. Негативная динамика AR, хотя и менее заметная, наблюдалась и в других сегментах кредитования:

- в кредитах наличными доля удовлетворенных запросов от клиентов по сравнению с 19 сентября сократилась на 4 п.п., до 31%;

- в кредитных картах за тот же период — на 7 п.п., до 20%;

- в POS-кредитах — на 3 п.п., до 19%;

- в автокредитах — на 5 п.п., до 24%.

Еженедельные замеры AR «Скоринг Бюро» ведет с конца июля этого года, но у БКИ есть статистика среднемесячного значения этого показателя. Согласно ей, уровень одобрения заявок на ипотеку, необеспеченные ссуды и POS-кредиты на 10 октября оказался на минимуме с марта 2022 года. По автокредитам и кредитным картам были достигнуты исторически низкие уровни.

Еженедельные замеры approval rate пока не отражают полной картины, поскольку не все анкеты на получение кредитов могли быть обработаны кредиторами, говорит гендиректор «Скоринг Бюро» Олег Лагуткин. Тем не менее снижение по итогам октября будет, но, возможно, менее значимое. По словам Лагуткина, основной причиной снижения уровней одобрения стала «переоценка кредиторами ожидаемых рисков с учетом влияния всех внешних факторов».

21 сентября президент Владимир Путин объявил о начале частичной мобилизации в России для продолжения военной операции на Украине. Вскоре после этого началась дискуссия о необходимости введения кредитных каникул для мобилизованных, добровольцев и их близких родственников — поправки, дающие этим категориям заемщиков отсрочку по ссудам, были оперативно приняты Госдумой, закон вступил в силу 7 октября.

Почему банки стали жестче относиться к заемщикам

«В целом к динамике уровня AR может привести изменение портрета клиента (возраст, доход, образование, срок или сумма кредита, качество обслуживания кредитной истории). Также банки могут менять рисковую политику без изменения портрета клиентов из-за экономических параметров», — перечисляет заместитель генерального директора финансового маркетплейса «Сравни» Алексей Грибков. По его словам, в сентябре—октябре некоторые банки отреагировали на изменение внешнего фона, но пока нельзя говорить о значительном изменении уровня одобрения кредитов — в среднем по рынку он остался относительно стабильным из-за широкого спектра продуктов.

В ВТБ, Совкомбанке, Почта Банке, Уральском банке реконструкции и развития (УБРиР) и крымском РНКБ сообщили, что не пересматривали подходы к оценке потенциальных заемщиков. В Альфа-банке указали, что «изменение риск-процедур — конфиденциальная информация, ее не представляется возможным разглашать». Директор департамента розничных рисков банка «Зенит» Александр Шорников сказал, что кредитная организация вносила «ограниченную корректировку риск-политики в период неопределенности в отношении мер поддержки граждан». Он связал это с началом частичной мобилизации и ростом ставок на рынке. Зампред правления Азиатско-Тихоокеанского банка Сергей Капустин отметил, что АТБ «незначительно ужесточил процедуры принятия решений, основываясь на экспертной оценке», тоже на фоне частичной мобилизации. Остальные банки из топ-30 не ответили на запрос РБК.

Как повлиял фактор мобилизации

После объявления частичной мобилизации собеседник РБК в одном из скоринговых бюро допускал, что банки могут увеличить число отказов заемщикам-мужчинам призывного возраста. Такая идея рассматривалась, но была отвергнута, рассказывает источник РБК в крупном банке. «Им платят зарплату сильно больше нормы, и под критерии подходят 70% мужчин, очень много срезать придется», — объяснил он логику кредиторов. По его словам, банк просто немного ужесточил AR по всему потоку клиентов.

Из-за частичной мобилизации ожидается некоторое ухудшение качества обслуживания долга заемщиками, говорит Капустин: «Статистическую оценку ухудшения качества портфеля сейчас составить невозможно — это мы увидим только со временем, если будет увеличиваться доля просрочек».

Небольшой рост просрочки из-за неплатежей в связи с мобилизацией может произойти в четвертом квартале, соглашается Шорников. Но на новые выдачи этот фактор влияет гораздо меньше — заемщики сами будут оценивать стабильность своего дохода в новых условиях, полагает директор департамента розничных рисков банка «Зенит».

По словам Шорникова, изменение уровня одобрения кредитов в целом по рынку связано не только с ограничениями из-за мобилизации. Причина — реакция самих клиентов на рыночную ситуацию. Он напоминает, что в условиях неопределенности наиболее консервативные и платежеспособные заемщики, как правило, откладывают получение кредитов.

«В последние дни в АТБ наблюдается некоторое ухудшение качества кредитного потока клиентов — предполагаю, что наиболее платежеспособные заемщики отличаются большей осторожностью. в то время как среди менее платежеспособных клиентов кредиты остаются востребованными», — замечает Капустин.

Причиной снижения AR может быть не только мобилизация, но и рост числа выезжающих за пределы России — это затронуло «даже больший процент потенциальных и фактических заемщиков», говорит руководитель группы рейтингов финансовых институтов АКРА Валерий Пивень. По его словам, банки не до конца могут оценить, «каких групп населения касаются происходящие события», поэтому ограничивают выдачи по всему спектру кредитных продуктов.

В период неопределенности финансовое планирование со стороны заемщиков в целом ухудшается — увеличивается уровень импульсивных факторов спроса на заемные средства, и банки учитывают это, отмечает управляющий директор «Эксперт РА» Юрий Беликов: «Например, некоторые граждане могли пытаться взять потребительские кредиты на финансирование расходов, связанных с выездом за рубеж, но очевидно, что перспективы возврата таких займов непрозрачны». Рост отказов по ипотеке аналитик связывает не только с ростом кредитных рисков, но и с дефицитом долгосрочного устойчивого фондирования в банках. «В конце сентября — начале октября снова наблюдался всплеск изъятий средств с банковских счетов. Он был несопоставим с событиями весны этого года, но оказался достаточным для того, чтобы банки экономили ликвидность и не допускали ухудшения сбалансированности активов и пассивов по срокам на длинном горизонте», — объясняет Беликов.

Объем наличных денег в обращении увеличился в период с 21 сентября по 17 октября на 940 млрд руб., следует из статистики ЦБ. Кредитные организации также увеличивали задолженность перед Банком России: требования регулятора к участникам рынка в отдельные даты достигали 1,7 трлн руб. — максимального уровня с середины июня.

Станут ли банки лояльнее к заемщикам перед Новым годом

Уровень одобрения кредитных заявок может восстановиться «в самое ближайшее время», полагает гендиректор «Скоринг Бюро». Он также прогнозирует увеличение выдач кредитов в конце этого года из-за сезонного предновогоднего спроса.

Кредиторы смягчат риск-политику, как только данных по качеству новых выдач станет больше, считает Пивень. Беликов тоже допускает оживление на кредитном рынке.

«Часть выехавших за рубеж кредитоспособных граждан вернется в Россию и поддержит спрос, как это уже было весной и летом. В пользу восстановления уровня одобрения заявок на стороне банков должна сработать ожидаемая стабилизация их ресурсной базы», — говорит он, замечая, что восстановление выдач до рекордных уровней 2020–2021 годов маловероятно.

Отсрочка и списание долгов: как мобилизованным взять кредитные каникулы в 2022 году

Мобилизованные, добровольцы и участники специальной военной операции могут уменьшить или не вносить ежемесячные платежи практически по любым кредитам. Льгота касается и членов их семей. А некоторым должникам все долги будут полностью списаны — при инвалидности первой группы или гибели из-за военных действий.

Вот кому предоставляются кредитные каникулы и как их оформить.

Что такое кредитные каникулы

Так называют льготный период, в течение которого заемщик может на свое усмотрение снизить или не вносить ежемесячные платежи. В отличие от реструктуризации, он предоставляется не с согласия банка, а по требованию заемщика. Это гарантия по федеральному закону.

При соблюдении всех условий кредитор не может отказать. А заемщик застрахован от негативных последствий просрочек:

- начисления неустойки;

- обращения взыскания на залог;

- требований досрочного погашения;

- снижения кредитного рейтинга.

Первые кредитные каникулы были введены в 2019 году и касались только ипотеки до 15 млн рублей. Этот закон до сих пор действует для заемщиков в трудной жизненной ситуации.

Потом кредитные каникулы временно действовали в период пандемии COVID-19 и с марта по сентябрь 2022 года. Их могли оформить только заемщики со снижением дохода более чем на 30%. Больше за льготным периодом по этому закону обратиться нельзя.

В октябре 2022 года принят новый закон о льготном периоде по кредитам — на этот раз в связи с частичной мобилизацией. Он касается военнослужащих и членов их семей. И это не рекомендация, как было в сентябре, а действующий федеральный закон.

И как это повлияет на ваши деньги. Короткое письмо с разборами новых законов — раз в месяц в вашей почте. Бесплатно

Кто имеет право на кредитные каникулы из-за мобилизации

Льготный период предоставляется заемщикам, в том числе ИП, из таких категорий:

- Призванные по мобилизации.

- Военнослужащие по контракту, в Росгвардии, погранслужбе, МЧС и других формированиях при участии в специальной военной операции.

- Добровольцы.

- Члены их семей — супруги, дети до 18 лет, дети старше 18 лет при инвалидности с детства, дети до 23 лет на очном обучении.

- Лица на иждивении военнослужащего. Например, пожилые родители или мать его детей.

По каким кредитам можно взять отсрочку платежей

Новый закон позволяет оформить льготный период по любым кредитам, оформленным до дня мобилизации, подписания контракта или участия в военной операции.

Кредитные каникулы можно взять по одному, нескольким или вообще всем действующим договорам:

- ипотеки;

- потребительского кредита;

- автокредита;

- кредитных карт.

В отличие от других кредитных каникул, ограничения по сумме нет. По количеству кредитов — тоже.

Если у мобилизованного есть ипотека и автокредит, у его жены — кредитная карта, а общий ежемесячный платеж семьи составляет 45 тысяч рублей в месяц, они могут вообще не вносить его или снизить, например, вдвое. При этом машину и квартиру у них не заберут.

Как оформить кредитные каникулы

Нужно обратиться в банк — лично, по почте или даже по телефону. Лучше заранее уточнить у кредитора, каким способом он принимает требования. Может быть, нужно заполнить заявку на сайте с авторизацией, позвонить по определенному номеру или использовать функцию в мобильном приложении.

Заявление можно подать до 31 декабря 2023 года.

Лучше сразу приложить подтверждающие документы: о мобилизации и участии в военной операции или о родственных отношениях с военнослужащим.

Доказывать, что есть статус военнослужащего, — это право, а не обязанность. Банк будет и сам проверять это по данным Минобороны. Если все действительно так, в течение 15 дней заемщик получит подтверждение. Если условия не соблюдаются, придет отказ.

На какой срок предоставляется отсрочка по кредитам при мобилизации

Начало льготного периода — не ранее 21 сентября 2022 года. Если это не указано в требовании, кредитные каникулы начнутся в день обращения.

По кредитным картам — только с даты обращения.

Другие кредитные каникулы длятся не более 6 месяцев, но для мобилизованных льготный период может быть длиннее.

Источник https://www.forbes.ru/finansy/464657-klienty-bankov-soobsili-o-blokirovke-kreditok-iz-za-zaavki-na-kreditnye-kanikuly

Источник https://www.rbc.ru/finances/19/10/2022/634e78d69a79471afdd33351

Источник https://journal.tinkoff.ru/news/kredity-mobilizaciya/