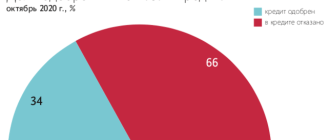

Кредиты для бизнеса в Сбербанке: программы, требования к заёмщику, обеспечению и оформление

При правильном использовании кредит для бизнеса подобен ускорителю. Если надоело сидеть в песочнице малого бизнеса, то пора составлять стратегию развития, считать рентабельность, брать кредит и расти. Как проходит кредитование бизнеса, какие бывают программы, и каковы требования к бизнесу мы покажем на примере Сбербанка, потому что он самый крупный, обладает большим количеством программ и дополнительных сервисов для бизнеса.

Вперёд за кредитами. Фото: fullpicture.ru

В статье мы рассмотрим вопросы:

- Программы кредитования для бизнеса в Сбербанке.

- Какое обеспечение по кредиту для бизнеса можно использовать и зачем.

- Есть ли не целевые кредиты для бизнеса в Сбербанке.

- Какие документы требуются для оформления кредита.

- Требования к заёмщику.

Полный перечень программ кредитования в Сбербанке

Перечислим все программы кредитования, которые на данный момент представлены в Сбербанке. Они отличаются суммой, процентной ставкой, режимом кредитования. К тому же есть целевые кредиты и нецелевые.

от 100 тыс. до 5 млн

любая, в том числе рефинансирование

от 100 тыс. до 10 млн

строительство, ремонт, приобретение транспорта, оборудования и недвижимости, рефинансирование

кредит, невозобновляемая кредитная линия с графиком выборки (ниже расскажем что это)

от 50 тыс. до 17 млн

оплата любых платежей при недостатке средств на счету

от 2,5 млн до 200 млн

вложение в оборотные и необоротные активы, строительство, рефинансирование, любые бизнес-цели (под залог имеющейся или приобретаемой недвижимости)

Каждый из кредитов подходит под свои задачи. Инвестиционный отличается увеличенными сроками кредитования и возможностью оформить кредит без залога. Он подойдёт для покупки основных средств, модернизации производства, строительства и ремонта. Овердрафт устраняет кассовые разрывы. Кредит на проект — пополнение активов. Оборотный кредит — нецелевой. Его можно брать на финансирование текущих расходов и любые задачи.

Цели кредитования

Физические лица сталкиваются с целевыми кредитами при оформлении ипотеки или автокредита. Деньги выдаются на определённую покупку, и заёмщик должен отчитаться, что потратил средства именно на то, что заложил в кредитном договоре банк.

Для бизнеса же нецелевые кредиты — редкость. Чаще всего банк выдаёт деньги под определённые нужды. Это не обязательно недвижимость, авто или оборудование, которые становятся предметом залога. Пополнение оборотных средств, выдача зарплаты, реализация проекта — тоже цель. За нецеловое использование средств в кредитном договоре прописываются санкции.

Банк может контролировать целевое использование денег, отслеживая движение средств по счёту, а также запрашивать документы: чеки, договоры с контрагентами и прочее.

В Сбербанке можно оформить нецелевой кредит — Оборотный.

Форма предоставления

Есть четыре основные формы:

- Кредит. Заёмщик разово получает одобренную по кредиту сумму.

- Невозобновляемая кредитная линия. Банк устанавливает клиенту определённый лимит, он может использовать часть, потом брать ещё средства и так далее, пока лимит не исчерпается. Проценты начисляются на ту часть, что использовал клиент. У Сбербанка кредит с невозобновляемой кредитной линией — Инвестиционный. Банк устанавливает по нему график использования.

- Возобновляемая кредитная линия. То же самое, что и описано в предыдущем пункте, но банк постоянно пополняет лимит.

- Овердрафт — кредитный лимит на расчётном счету. Например, компании надо срочно расплатиться с контрагентом, но на счету не хватает средств. Если открыт овердрафт, то оплата пройдёт частично за свои средства, частично за заёмные. Как только на расчётный счёт поступят средства, овердрафт погасится.

Обеспечение по кредиту

Чтобы получить бОльшую сумму или повысить шансы на одобрение, надо предоставить банку обеспечение по кредиту. То есть дать банку гарантию того, что деньги ему обязательно вернутся.

Банк должен быть уверен, что получит обратно деньги. Фото: alrf.ru

В качестве обеспечения по кредитам в Сбербанке может выступить:

- транспорт

- оборудование

- товарно-материальные ценности

- недвижимость

- ценные бумаги

- поручительство собственника бизнеса

- гарантии субъектов РФ или муниципальных образований

- поручительство фондов поддержки малого бизнеса

- сельскохозяйственные животные

- гарантии других банков

- гарантии АО «Федеральная корпорация по развитию малого и среднего предпринимательства»

К обеспечению банк тоже будет предъявлять требования, поэтому не каждый транспорт может стать залогом и не каждый человек поручителем.

Например, если в качестве поручителя выступает физическое лицо, то его возраст не должен быть меньше 21 года. Его будут проверять так же, как если бы он самостоятельно брал кредит: доход, наличие в собственности недвижимости, кредитную историю и прочее.

Если заёмщик — ИП, то его супруга автоматически становится созаёмщиком.

Требования к предмету залога будут устанавливаться от его вида. Например, кредит Ивестиционный. Если в качестве залога используется приобретаемое транспортное средство, то требованиям банка должен соответствовать в том числе и продавец:

- юридическое лицо или индивидуальный предприниматель;

- производитель транспортного средства;

- официальный дилер, субдилер, дистрибьютор приобретаемой марки

- работает на авторынке более 3-х лет и имеет стационарную площадку для транспорта.

В Сбербанке есть в том числе и кредиты без залога. Но если нужна бОльшая сумма и меньшая процентная ставка, то лучше представить обеспечение.

Требования к заёмщику

Описанную линейку кредитов банк оформляет ИП и юридическим лицам с годовой выручкой не более 400 млн рублей. Общие требования к заёмщику:

- резидент РФ

- возраст не более 70 лет на дату окончания кредита (для ИП)

- срок ведения хозяйственной деятельности: торговля не менее 3-х лет, 12 месяцев для сезонных видов деятельности, 6 месяцев для остальных

Кроме этого у фирмы не должно быть долгов по налогам, открытого судебного производства и процедуры банкротства.

Каждую компанию банк оценивает индивидуально, рассматривая финансовые показатели, сферу деятельности, наличие основных средств, кредитную историю. Исходя из этого банк принимает решение, какую установить процентную ставку и лимит, а также давать кредит или нет.

Если речь идёт об ИП, то банк станет рассматривать не только финансовые показатели фирмы, но и самого предпринимателя как физическое лицо: дополнительные доходы (если они есть), наличие собственности, семейное положение, долговую нагрузку и кредитную историю.

У юридических лиц часто поручителем становится директор. Банк его будет рассматривать точно так же. Если по каким-то причинам директор не проходит как поручитель, то можно воспользоваться другим обеспечением: гарантией, залогом, поручительством других юридических или физических лиц.

Перечень документов для оформления кредита

Чтобы банк принял решение о выдаче кредита, заёмщик предоставляет пакет документов. Для ИП и юридических лиц это учредительные и регистрационные документы, финансовая отчётность, документы по хозяйственной деятельности.

Решил оформить кредит — собери документы. Фото: yandex.com

Окончательный перечень документов надо запрашивать в банке, поскольку он будет зависеть от типа кредита, наличия залога и организационно-правовой формы бизнеса.

Примерный перечень таков:

- ИНН

- устав

- свидетельство о регистрации

- паспорт самого предпринимателя

- лицензия на занятие отдельными видами деятельности (если есть)

- налоговая декларация

- справки из банков об остатках на расчётных счетах.

Кроме этого банк может запросить любые другие документы в зависимости от сферы деятельности и ситуации по конкретному бизнесу. Например, могут понадобится документы на недвижимость, где располагается производство или офис и прочее.

Порядок получения кредита

Этапы подачи заявки на кредит точно такие же, как и у физических лиц: сбор документов, подача заявки, проверка компании, подписание договора.

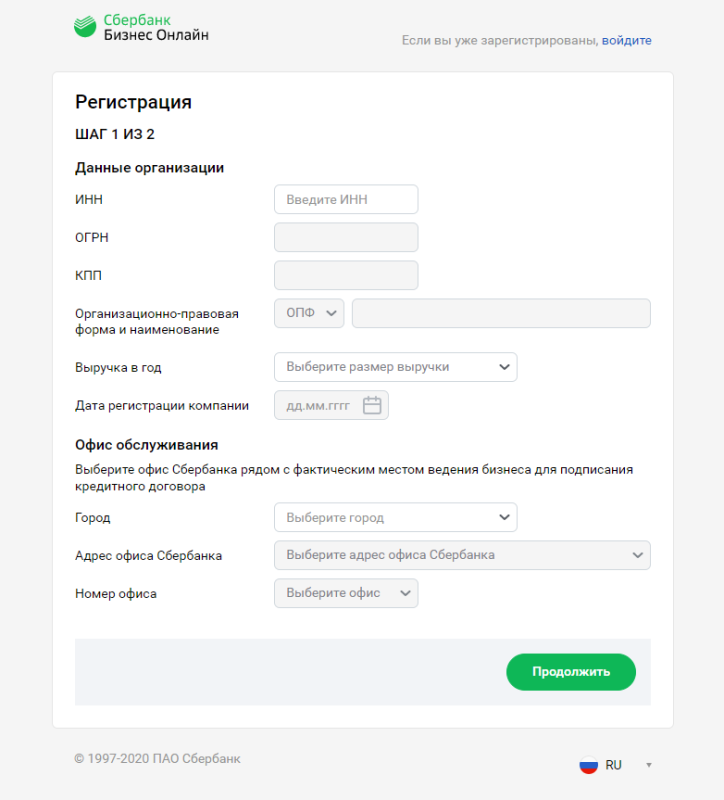

Заявку на бизнес-кредит можно подать онлайн.

Клиенты Сбербанка это могут сделать через личный кабинет Сбербанк Бизнес Онлайн. Неклиентам Сбербанка сначала придётся пройти регистрацию в личном кабинете, а потом подавать заявку. Необходимые документы прикрепляются вложением.

Регистрация в Сбербанк Бизнес Онлайн. Фото: sberbank.ru

Дальше банк рассматривает заявку. На этом этапе специалист может позвонить, чтобы уточнить детали по деятельности фирмы или её финансовому состоянию, запросить дополнительные документы.

После того, как банк одобрит кредит, надо будет открыть расчётный счёт в Сбербанке для перечисления средств.

Онлайн-кредит для бизнеса

Информацию о решении по вашей заявке пришлём в СМС на телефон, указанный при оформлении.

Что может повлиять на решение по кредиту?

Финансовое положение компании, наличие залога или поручителей, кредитная история. Если у вашей компании нет кредитной истории, это не является препятствием для получения кредита.

Можно ли погасить кредит досрочно?

Если появились свободные средства, вы можете досрочно погасить кредит в интернет-банке СберБизнес или офисе по работе с корпоративными клиентами.

Дополнительная информация

Под оформлением заявки подразумевается заполнение и отправка онлайн-заявки в интернет-банке СберБизнес на оборотный кредит (далее — кредит), предоставляемый на любые цели для ИП и ООО (далее — заёмщик). Сумма кредита — от 100 тыс. руб. до 5 млн руб., срок — от 1 до 36 месяцев включительно, процентная ставка — от 17,5 до 19,5% годовых, валюта — рубли РФ. Залог не требуется. Обеспечение — поручительство физлица для ООО, в некоторых случаях для ИП. Требования к бизнесу заёмщика: годовая выручка — до 400 млн руб., срок ведения бизнеса — от 6 месяцев.

Действующая ставка пересматривается ежемесячно и зависит от оборотов в предыдущем месяце. При выполнении условий по продуктам «Расчётный счёт», «Дебетовая бизнес-карта» и «Зарплатный проект» процентная ставка по кредиту снижается на 2% годовых.

Существуют ограничения по виду и сроку деятельности заёмщика. Изменение условий производится банком в одностороннем порядке. Банк вправе отказать в выдаче кредита без объяснения причин.

Под деньгами на счете от трёх минут подразумевается минимальный срок с момента отправки ИП или ООО, для которого сделка не является крупной, ст. 46 №14-ФЗ об ООО, онлайн-заявки на кредит на рассмотрение в банк в интернет-банке или мобильном приложении СберБизнес с подписанным согласием на обработку персональных данных ПАО Сбербанк и бюро кредитных историй до момента зачисления денежных средств на расчётный счёт (далее — р/с) при условии положительного решения о выдаче кредита со стороны банка. Максимальный срок зависит от срока предоставления заёмщиком полного пакета документов и не ограничен по времени. Необходимо наличие действующего расчётного счёта в ПАО Сбербанк, подключения к интернет-банку СберБизнес и/или наличие установленного активированного мобильного приложения СберБизнес (0+, необходим доступ в интернет). Подробнее о сервисе подачи онлайн-заявки на кредит для малого бизнеса, условиях кредитования и требованиях к заёмщикам — на сайте.

Интернет-банк и мобильное приложение СберБизнес — система дистанционного банковского обслуживания для юридических лиц и индивидуальных предпринимателей, позволяющая клиентам банка получать широкий спектр банковских услуг через интернет. В отношении информационной продукции без ограничения по возрасту. Подробнее об условиях подключения, стоимости, тарифах, ограничениях — на страницах интернет-банка СберБизнес или мобильного приложения, по телефонам 0321 (бесплатно с мобильных телефонов в России для клиентов Билайн, Мегафон, МТС, СберМобайл, Tele2, Yota), 8 (800) 555-57-77 (бесплатно с городских телефонов на территории России) или в офисах банка, обслуживающих юридических лиц и индивидуальных предпринимателей. интернет-банке и мобильном приложении СберБизнес, условиях его подключения, стоимости и тарифах, имеющихся ограничениях и иных условиях — на sberbank.ru или по телефону: 0321 (с мобильных), 8 (800) 555-57-77 (с городских).

ПАО Сбербанк. Генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015.

Источник https://www.vbr.ru/banki/novosti/2020/05/08/krediti-dlya-biznesa-v-sberbanke/

Источник http://www.sberbank.ru/ru/s_m_business/onlinecredit

Источник