Кредиты для бизнеса в Сбербанке: программы, требования к заёмщику, обеспечению и оформление

При правильном использовании кредит для бизнеса подобен ускорителю. Если надоело сидеть в песочнице малого бизнеса, то пора составлять стратегию развития, считать рентабельность, брать кредит и расти. Как проходит кредитование бизнеса, какие бывают программы, и каковы требования к бизнесу мы покажем на примере Сбербанка, потому что он самый крупный, обладает большим количеством программ и дополнительных сервисов для бизнеса.

Вперёд за кредитами. Фото: fullpicture.ru

В статье мы рассмотрим вопросы:

- Программы кредитования для бизнеса в Сбербанке.

- Какое обеспечение по кредиту для бизнеса можно использовать и зачем.

- Есть ли не целевые кредиты для бизнеса в Сбербанке.

- Какие документы требуются для оформления кредита.

- Требования к заёмщику.

Полный перечень программ кредитования в Сбербанке

Перечислим все программы кредитования, которые на данный момент представлены в Сбербанке. Они отличаются суммой, процентной ставкой, режимом кредитования. К тому же есть целевые кредиты и нецелевые.

от 100 тыс. до 5 млн

любая, в том числе рефинансирование

от 100 тыс. до 10 млн

строительство, ремонт, приобретение транспорта, оборудования и недвижимости, рефинансирование

кредит, невозобновляемая кредитная линия с графиком выборки (ниже расскажем что это)

от 50 тыс. до 17 млн

оплата любых платежей при недостатке средств на счету

от 2,5 млн до 200 млн

вложение в оборотные и необоротные активы, строительство, рефинансирование, любые бизнес-цели (под залог имеющейся или приобретаемой недвижимости)

Каждый из кредитов подходит под свои задачи. Инвестиционный отличается увеличенными сроками кредитования и возможностью оформить кредит без залога. Он подойдёт для покупки основных средств, модернизации производства, строительства и ремонта. Овердрафт устраняет кассовые разрывы. Кредит на проект — пополнение активов. Оборотный кредит — нецелевой. Его можно брать на финансирование текущих расходов и любые задачи.

Цели кредитования

Физические лица сталкиваются с целевыми кредитами при оформлении ипотеки или автокредита. Деньги выдаются на определённую покупку, и заёмщик должен отчитаться, что потратил средства именно на то, что заложил в кредитном договоре банк.

Для бизнеса же нецелевые кредиты — редкость. Чаще всего банк выдаёт деньги под определённые нужды. Это не обязательно недвижимость, авто или оборудование, которые становятся предметом залога. Пополнение оборотных средств, выдача зарплаты, реализация проекта — тоже цель. За нецеловое использование средств в кредитном договоре прописываются санкции.

Банк может контролировать целевое использование денег, отслеживая движение средств по счёту, а также запрашивать документы: чеки, договоры с контрагентами и прочее.

В Сбербанке можно оформить нецелевой кредит — Оборотный.

Форма предоставления

Есть четыре основные формы:

- Кредит. Заёмщик разово получает одобренную по кредиту сумму.

- Невозобновляемая кредитная линия. Банк устанавливает клиенту определённый лимит, он может использовать часть, потом брать ещё средства и так далее, пока лимит не исчерпается. Проценты начисляются на ту часть, что использовал клиент. У Сбербанка кредит с невозобновляемой кредитной линией — Инвестиционный. Банк устанавливает по нему график использования.

- Возобновляемая кредитная линия. То же самое, что и описано в предыдущем пункте, но банк постоянно пополняет лимит.

- Овердрафт — кредитный лимит на расчётном счету. Например, компании надо срочно расплатиться с контрагентом, но на счету не хватает средств. Если открыт овердрафт, то оплата пройдёт частично за свои средства, частично за заёмные. Как только на расчётный счёт поступят средства, овердрафт погасится.

Обеспечение по кредиту

Чтобы получить бОльшую сумму или повысить шансы на одобрение, надо предоставить банку обеспечение по кредиту. То есть дать банку гарантию того, что деньги ему обязательно вернутся.

Банк должен быть уверен, что получит обратно деньги. Фото: alrf.ru

В качестве обеспечения по кредитам в Сбербанке может выступить:

- транспорт

- оборудование

- товарно-материальные ценности

- недвижимость

- ценные бумаги

- поручительство собственника бизнеса

- гарантии субъектов РФ или муниципальных образований

- поручительство фондов поддержки малого бизнеса

- сельскохозяйственные животные

- гарантии других банков

- гарантии АО «Федеральная корпорация по развитию малого и среднего предпринимательства»

К обеспечению банк тоже будет предъявлять требования, поэтому не каждый транспорт может стать залогом и не каждый человек поручителем.

Например, если в качестве поручителя выступает физическое лицо, то его возраст не должен быть меньше 21 года. Его будут проверять так же, как если бы он самостоятельно брал кредит: доход, наличие в собственности недвижимости, кредитную историю и прочее.

Если заёмщик — ИП, то его супруга автоматически становится созаёмщиком.

Требования к предмету залога будут устанавливаться от его вида. Например, кредит Ивестиционный. Если в качестве залога используется приобретаемое транспортное средство, то требованиям банка должен соответствовать в том числе и продавец:

- юридическое лицо или индивидуальный предприниматель;

- производитель транспортного средства;

- официальный дилер, субдилер, дистрибьютор приобретаемой марки

- работает на авторынке более 3-х лет и имеет стационарную площадку для транспорта.

В Сбербанке есть в том числе и кредиты без залога. Но если нужна бОльшая сумма и меньшая процентная ставка, то лучше представить обеспечение.

Требования к заёмщику

Описанную линейку кредитов банк оформляет ИП и юридическим лицам с годовой выручкой не более 400 млн рублей. Общие требования к заёмщику:

- резидент РФ

- возраст не более 70 лет на дату окончания кредита (для ИП)

- срок ведения хозяйственной деятельности: торговля не менее 3-х лет, 12 месяцев для сезонных видов деятельности, 6 месяцев для остальных

Кроме этого у фирмы не должно быть долгов по налогам, открытого судебного производства и процедуры банкротства.

Каждую компанию банк оценивает индивидуально, рассматривая финансовые показатели, сферу деятельности, наличие основных средств, кредитную историю. Исходя из этого банк принимает решение, какую установить процентную ставку и лимит, а также давать кредит или нет.

Если речь идёт об ИП, то банк станет рассматривать не только финансовые показатели фирмы, но и самого предпринимателя как физическое лицо: дополнительные доходы (если они есть), наличие собственности, семейное положение, долговую нагрузку и кредитную историю.

У юридических лиц часто поручителем становится директор. Банк его будет рассматривать точно так же. Если по каким-то причинам директор не проходит как поручитель, то можно воспользоваться другим обеспечением: гарантией, залогом, поручительством других юридических или физических лиц.

Перечень документов для оформления кредита

Чтобы банк принял решение о выдаче кредита, заёмщик предоставляет пакет документов. Для ИП и юридических лиц это учредительные и регистрационные документы, финансовая отчётность, документы по хозяйственной деятельности.

Решил оформить кредит — собери документы. Фото: yandex.com

Окончательный перечень документов надо запрашивать в банке, поскольку он будет зависеть от типа кредита, наличия залога и организационно-правовой формы бизнеса.

Примерный перечень таков:

- ИНН

- устав

- свидетельство о регистрации

- паспорт самого предпринимателя

- лицензия на занятие отдельными видами деятельности (если есть)

- налоговая декларация

- справки из банков об остатках на расчётных счетах.

Кроме этого банк может запросить любые другие документы в зависимости от сферы деятельности и ситуации по конкретному бизнесу. Например, могут понадобится документы на недвижимость, где располагается производство или офис и прочее.

Порядок получения кредита

Этапы подачи заявки на кредит точно такие же, как и у физических лиц: сбор документов, подача заявки, проверка компании, подписание договора.

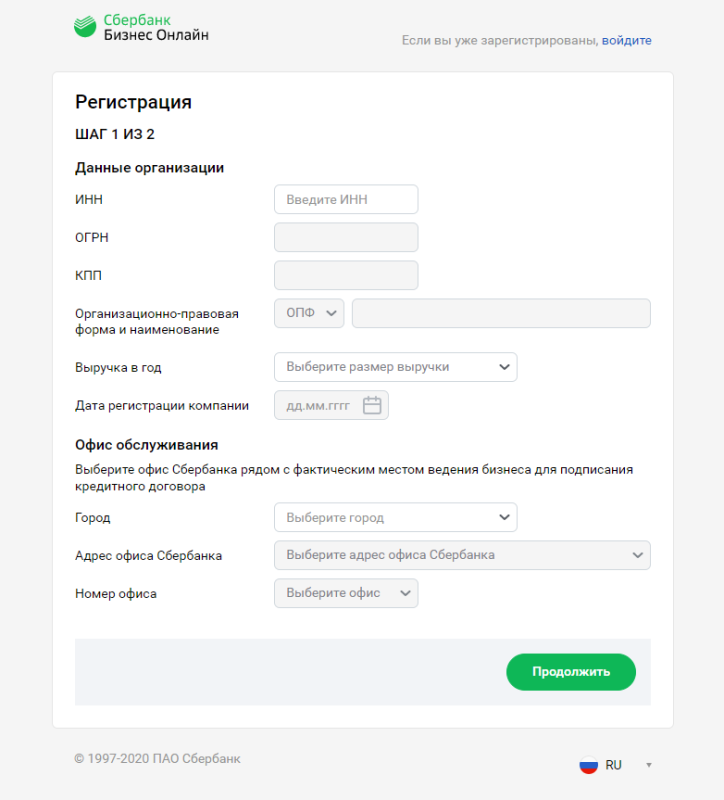

Заявку на бизнес-кредит можно подать онлайн.

Клиенты Сбербанка это могут сделать через личный кабинет Сбербанк Бизнес Онлайн. Неклиентам Сбербанка сначала придётся пройти регистрацию в личном кабинете, а потом подавать заявку. Необходимые документы прикрепляются вложением.

Регистрация в Сбербанк Бизнес Онлайн. Фото: sberbank.ru

Дальше банк рассматривает заявку. На этом этапе специалист может позвонить, чтобы уточнить детали по деятельности фирмы или её финансовому состоянию, запросить дополнительные документы.

После того, как банк одобрит кредит, надо будет открыть расчётный счёт в Сбербанке для перечисления средств.

Кредитная поддержка малого бизнеса

Реструктуризация доступна малому и микробизнесу, в отношении которого не инициирована процедура банкротства и не запущен процесс ликвидации.

Компании, которым банк реструктурировал кредиты в рамках 106-ФЗ, могут подать заявку на новую реструктуризацию после окончания льготного периода.

Реструктурировать задолженность по сделкам с поручительством регионального фонда можно при условии согласования с поручителем.

Как подать заявку

В интернет-банке СберБизнес

Подробнее

Кредит по программе «1764»

Программа Минэкономразвития для малого, среднего и микробизнеса из приоритетных отраслей, а также для микропредприятий из любых отраслей

- Ставка по кредиту — не более 10,25% годовых для субъектов МСП, относящихся к категории «малое предприятие» и «среднее предприятие»

- Максимальная сумма кредита на инвестиционные цели — до 200 млн ₽ для микропредприятий, до 500 млн ₽ для малого бизнеса и до 2 млрд ₽ для среднего; на развитие предпринимательской деятельности (только для микропредприятий) — до 10 млн ₽

- Максимальная сумма оборотного кредита — до 200 млн ₽ для микропредприятий, до 500 млн ₽ для малого и среднего бизнеса

- Срок кредита: инвестиционного — до 10 лет (период действия льготной ставки — не более 5 лет), оборотного — до 3 лет (период действия льготной ставки – не более 1 года), кредита на развитие предпринимательской деятельности (для микропредприятий) — до 3 лет

- Срок кредита при рефинансировании не может превышать первоначальный срок рефинансируемого кредита

- включён в реестр МСП

- ведёт деятельность в одной из приоритетных отраслей из Приложения №2 к Постановлению Правительства РФ от 30 декабря 2018 г. №1764*

- Заёмщик не участвует в уставном капитале юридических лиц, не относящихся к субъектам МСП, с долей такого участия более 25%, и в состав его участников (акционеров) не входят юридические лица, не относящиеся к субъектам МСП, с долей такого участия в уставном капитале более 25%

*, ** Для оформления кредита на развитие предпринимательской деятельности микропредприятия соответствие данным условиям не обязательно

Кредитный договор по программе МЭР «1764» после 1 мая 2021 года может быть заключён только с одним уполномоченным банком

Как подать заявку

В интернет-банке СберБизнес или с помощью клиентского менеджера

Кредитные каникулы по ФОТ 3.0

Только для бизнеса из наиболее пострадавших отраслей, ранее заключивших кредитные договоры по программе ФОТ 3.0 (Постановление Правительства РФ от 27 февраля 2021 г. №279)

- Срок кредитного договора может быть продлён не более чем на 6 месяцев

- Льготная ставка сохраняется на весь период действия кредитного договора в размере 3% годовых

Во время отсрочки необходимо продолжать соблюдать условия программы ФОТ 3.0, в том числе сохранять не менее 90% штатной численности сотрудников

Кредиты для ИП и ООО Сбербанк

Сбербанк России выдает кредиты для малого бизнеса на разные цели. Финансовый продукт можно получить на выгодных условиях. В банке разработано несколько кредитных программ, позволяющих каждому предпринимателю подбирать оптимальные условия для получения кредитных средств, учитывая конкретные потребности бизнеса.

В статье мы рассмотрим, какие варианты кредитов предлагает Сбербанк для ИП и ООО, требования и условия получения кредита для бизнеса, как подать заявку онлайн и получить кредит.

Особенности кредитования ИП и ООО в Сбербанке

Сбербанк России оказывает финансовую поддержку малому бизнесу, предлагая выгодные условия для оформления кредитного договора. Подать заявку на получение кредитных средств на разные бизнес-цели можно в режиме онлайн. Быстрое оформление на упрощенных условиях доступно предпринимателям, имеющим открытый расчетный счет в Сбербанке.

Преимущества

Кредитные продукты от Сбербанка РФ весьма популярны у представителей малого бизнеса, что обусловлено возможностью быстрого получения денежных средств на разные цели и другими преимуществами программ кредитования.

Плюсы кредитов для бизнеса в Сбербанке:

- Большой выбор кредитных программ.

- Оформление через интернет с оперативным рассмотрением заявки.

- Быстрое перечисление денежных средств на расчетный счет предпринимателя (после подписания договора).

- Возможность получения кредита без поручительства и без залогового имущества.

- Невысокая процентная ставка.

- Длительный срок кредитования.

- Доступные кредитные лимиты – от 150 000 до 600 млн. рублей.

Виды и условия кредитов для бизнеса в Сбербанке

Кредит для ИП и ООО в Сбербанке — хорошая возможность для развития бизнеса.

Во-первых, все условия прозрачны и зафиксированы в договоре.

Во-вторых, платежи по кредиту можно отнести к расходам и уменьшить налог на прибыль.

В-третьих, в сравнении с инвестициями и частными займами вы сохраняете полный контроль над бизнесом.

В Сбербанке малый и средний бизнес может взять кредит на следующие цели:

- пополнение оборотных средств;

- осуществление текущих расходов;

- покрытие кассового разрыва;

- покупка транспорта или оборудования для хозяйственной деятельности;

- инвестирование в недвижимость, строительство и другое имущество;

открытие нового бизнеса или бренда; - участие в тендерах и заключение госконтрактов;

- рефинансирование кредитов других банков.

Также можно получить кредит на любые цели, факторинг, лизинг и банковские гарантии для участия в торгах по 44-ФЗ и 223-ФЗ.

Узнайте, какой продукт доступен вам, не выходя из дома, просто подав заявку на сайте.

Рассмотрим подробней, какие кредитные программы предлагает Сбербанк РФ для представителей малого бизнеса в 2020 году.

Кредит «Оборотный»

Он подходит юридическим лицам и ИП с годовой выручкой до 400 млн рублей. Сбербанк не взимает комиссию за выдачу кредита, а также возможно оформление без залога. Оборотный кредит от Сбербанка позволит финансировать текущие цели, поучаствовать в торгах, реализовать бизнес-идеи.

Условия кредитования:

- сумма — от 100 тысяч до 5 млн рублей без залога, максимальная сумма устанавливается в зависимости от финансового положения компании;

- срок — от 1 до 36 месяцев;

- ставка — от 11 до 17%;

- отсрочка первого платежа — до 3-х месяцев.

Срок рассмотрения занимает до 3-х дней с момента подачи полного пакета документов.

Кредит «Инвестиционный»

Целевое назначение кредита: строительство и ремонт, покупка недвижимости, транспортных средств, рефинансирование кредитов, оформленных в других банках на инвестиции.

Условия выдачи кредита в Сбербанке на недвижимость:

- сумма кредита — от 100 тысяч до 10 млн рублей;

- срок кредитования — от 1 до 180 месяцев;

- процентная ставка — 13,9%;

- обеспечение — приобретаемые объекты недвижимости или поручительство физических и/или юридических лиц.

Комиссия за выдачу кредита отсутствует. Минимальный размер собственных средств при залоге приобретаемого имущества — от 20%.

Банк выдает инвестиционный кредит только при заключении страховки. Возможность предоставления отсрочки платежа отсутствует.

Овердрафт

Продукт предназначен для быстрого покрытия кассового разрыва и расчетов с контрагентами дажи при отсутствии собственных денег на счету компании.

Условия подключения овердрафта в Сбербанке:

- сумма — от 50 000 ₽ до 17 млн рублей (не более 50% от среднемесячного оборота);

- срок кредитования — до 36 месяцев;

- процентная ставка — от 10,5% годовых в рублях (для отдельных категорий заёмщиков: до 1 млн рублей — 15,0% годовых, до 3 млн рублей — 14,0%, свыше — 12,5%);

- срок траншей — от 30 до 90 календарных дней.

Овердрафт можно сразу подключить к расчетному счету. Процентная ставка будет начисляться только после расходования заемных средств и только на потраченную сумму.

«Кредит на Проект»

Этот кредит от Сбербанка для юридических лиц подойдет тем, кто желает вложить деньги в активы на развитие бизнес-проектов, в строительство нового объекта, рефинансировать займы, выданные в других финучреждениях на похожие цели.

- сумма кредита — от 2,5 до 200 млн рублей;

- срок кредитования — от 1 до 120 месяцев;

- процентная ставка — от 11,0%;

- отсрочка по основному долгу — до 12 месяцев.

Для получения кредита требуется обеспечение в виде поручительство физического или юридического лица, залога приобретаемой недвижимости или гарантий субъектов поддержки малого бизнеса.

После одобрения деньги банк перечисляет деньги на расчетный счет ИП или ООО.

Кредиты, выдаваемые на поддержку малого и среднего бизнеса

Эти банковские продукты были созданы с целью финансово поддержать малый и средний бизнес в период пандемии коронавируса.

- Кредит «На зарплату под 0%». Получить его компании из пострадавших отраслей, если они работают больше года, сделали отчисления в ПФР за последний месяц и сохранили до 90% штата (по сравнению с предыдущим отчетным периодом). Сумма кредита рассчитывается исходя из регионального МРОТ, количества сотрудников и месяцев кредитования. В течение 6-и месяцев пользования деньгами ставка по кредиту не начисляется, с 7-о месяца устанавливается ставки банка в рамках программы льготного рефинансирования ЦБ РФ. Итоговую уточняйте перед оформлением.

- Кредит «Господдержка 2%». Этот кредит также выдается на зарплату, но его можно направить и на поддержание работы компании (арендная плата, налоги, погашение иных задолженностей). Суть кредита в том, что если за весь срок пользования заемными средствами вам удастся сохранить 90% штата, деньги вообще не придется возвращать. Если 80% — вернете только половину долга. Если сократите больше сотрудников, кредит нужно будет вернуть в полном объеме с начисленными процентами. Сумма займа рассчитывается аналогично предыдущему продукту.

Также клиентам Сбербанка доступна реструктуризация кредитов.

Как бизнесмену получить кредит в Сбербанке

Представители малого бизнеса могут получить кредитные средства в Сбербанке при условии выполнения всех требований финансового учреждения.

Поэтапное оформление кредита:

- Изучение кредитных программ, выбор подходящего финансового продукта для оформления договора. По всем вопросам консультируют менеджеры Сбербанка.

- Подготовка пакета документов по требованию банка.

- Подача заявки (онлайн или в стационарное отделение).

- Предоставление документов в банк.

- Составление и подписание кредитного договора.

- Получение денежных средств. Быстрое зачисление на расчетный счет предпринимателя.

Требования к заемщикам

Кредит на бизнес-цели в Сбербанке могут получить заемщики, соответствующие основным требованиям.

Кто может получить кредит в Сбербанке РФ:

- Предприниматели, имеющие гражданство РФ.

- Возраст – от 21 года до 70 лет на момент окончания срока кредитования.

- Срок предпринимательской деятельности – не менее 3-12 месяцев (зависит от выбранной программы кредитования).

- Достаточный объем годовой выручки (по каждой программе установлены определенные лимиты).

Необходимые документы

Для получения кредита необходимо подготовить пакет документов по списку. Перечень обязательных документов для предоставления в банк определяется в индивидуальном порядке, что зависит от выбранной программы кредитования.

Основные документы:

- Паспорт заявителя.

- ИНН.

- Финансовая отчетность.

- Документы на залоговое имущество.

- Личное заявление оформителя.

Подача заявки онлайн

Предприниматель может подать заявку на кредит через интернет на сайте финансового учреждения.

Поэтапно:

- На главной странице банка выбираем вкладку «Кредиты для бизнеса».

- Изучаем кредитные программы и условия.

- Выбираем оптимальный вариант, учитывая потребности бизнеса.

- Нажимаем кнопку «Подать заявку».

- На странице появятся две кнопки: для клиентов Сбербанка и для новых клиентов. Нажимаем на соответствующую кнопку.

- Если вы не являетесь клиентом Сбербанка, вам нужно заполнить форму для регистрации, где указываются данные организации и офис обслуживания.

- Клиенту Сбербанка нужно ввести логин и пароль для входа в личный кабинет.

- Далее клиент заполняет заявление на получение кредитных средств, следуя несложным подсказкам.

- Отправляем электронную заявку в один клик и ждем ответа банка.

В ближайшее время банк уведомит о своем решении. Если оно положительное, клиенту нужно прибыть в стационарное отделение Сбербанка с пакетом документов, где будет оформлен и подписан кредитный договор. Специалист подробно расскажет об условиях выбранной кредитной программы, сроках погашения и других нюансах.

Более подробную информацию о кредитных продуктах для малого бизнеса в Сбербанке России можно получить по телефону горячей линии или через обратную связь на сайте банка.

Похожие предложения

| Обслуживание | 0 Р |

| % на остаток | Нет |

| Пополнение | От 0% |

| Платеж | От 0 руб. |

| Перевод | От 0 руб. |

| Овердрафт | Есть |

| Обслуживание | 0 Р |

| % на остаток | Нет |

| Пополнение | От 0 руб. |

| Платеж | От 0 руб. |

| Перевод | От 0 руб. |

| Овердрафт | До 2 млн. р. |

| Обслуживание | 0 Р |

| % на остаток | До 7% |

| Пополнение | 0,5% |

| Платеж | 50 руб. |

| Перевод | 0 руб. |

| Овердрафт | 0 руб. |

| Обслуживание | 0 Р |

| % на остаток | Нет |

| Пополнение | От 1% |

| Платеж | От 20 руб. |

| Перевод | От 0 руб. |

| Овердрафт | Нет |

| Обслуживание | 690 Р |

| % на остаток | 4 |

| Пополнение | 0 руб. |

| Платеж | От 0 руб. |

| Перевод | 0 руб. |

| Овердрафт | Нет |

| Обслуживание | 0 Р |

| % на остаток | нет |

| Пополнение | 0.15% |

| Платеж | От 100 руб. |

| Перевод | От 0.4% |

| Овердрафт | от 5 млн. р. |

Готовые решения

Мы используем файлы cookie, чтобы предоставить пользователям больше возможностей при посещении сайта Бробанк.ру. Условия использования смотрите здесь.

Сервис не занимается деятельностью по предоставлению банковских услуг и выдаче займов. Содержание сайта не является рекомендацией или офертой, вся информация носит ознакомительный характер. При использовании материалов гиперссылка на Brobank.ru обязательна.

ИП Ярошевский Д.И. ИНН: 423082922740. ОГРНИП: 318420500081301. Свидетельство на товарный знак № 779639 от 15.10.2020.

Политика конфиденциальности, Пользовательское соглашение

Наша главная цель — помочь вам

Мы стремимся помочь нашим пользователям принимать правильные и финансово-грамотные решения. Наши редакторы, эксперты и авторы придерживаются строгой редакционной политики для создания честного и точного материала. Советы, рекомендации и инструменты, созданные нашими сотрудниками, являются объективным, основанными на фактах и не подвержены влиянию наших рекламодателей.

Как мы зарабатываем деньги

Бробанк является самостоятельным и независимым от банков сервисом подбора и сравнения финансовых услуг. Чтобы создавать для вас полезные материалы и инструменты, мы вынуждены размещать на сайте предложения от наших партнеров-рекламодателей, за которые можем получать компенсацию если вы нажмете на эти партнерские ссылки. Именно так мы зарабатываем деньги. Денежная компенсация может повлиять на рассматриваемые продукты, категории и рейтинги, которые мы составляем для вас. Это не влияет на те советы и рекомендации, которые мы вам даем в наших материалах. Наши сотрудники не общаются с рекламодателями и не получают от них деньги за продвижение партнерских продуктов.

Источник https://www.vbr.ru/banki/novosti/2020/05/08/krediti-dlya-biznesa-v-sberbanke/

Источник http://www.sberbank.ru/ru/s_m_business/gospodderjka

Источник https://brobank.ru/rko-sberbank/credits/