Как взять кредит на открытие малого бизнеса

В этой статье вы узнаете, где взять деньги на открытие малого бизнеса, какие нюансы следует учесть при обращении в финансовую организацию, и что делать в случае отказа банка.

Вы взвесили все «за» и «против», оценили риски и возможности и уже готовы открыть личное дело. Но мало составить бизнес-план и зарегистрировать ООО или ИП. Для старта нужна материальная база – оргтехника, помещение, сырье, инструменты и, конечно, финансы.

Если ваш бизнес нуждается в дополнительном финансировании, возьмите кредит. Совкомбанк предлагает «Легкий кредит», «Программы с господдержкой», «Банковские гарантии», «Кредитная линия» и «Овердрафт». Выберите удобный вариант и оставьте заявку на сайте.

Условия получения кредита для развития бизнеса

Предпринимательская деятельность всегда связана с риском, а у молодой организации пока нет ни длительной позитивной динамики, ни деловой репутации, ни положения на рынке – то есть абсолютно никаких гарантий успеха.

Поэтому кредитные организации предъявляют к таким заемщикам достаточно жесткие требования. В разных банках они могут различаться, поэтому перед подачей заявки рекомендуем детально ознакомиться с условиями выбранной кредитной организации.

Для получения заемных средств в Совкомбанке необходимо соответствовать следующим условиям:

- возраст от 20 до 85 лет (85 – на момент окончания кредитования);

- официальная предпринимательская деятельность или стаж на текущем месте работы – от 4 месяцев;

- постоянная регистрация в одном населенном пункте Российской Федерации (далее – РФ) не менее 4 предыдущих месяцев;

- проживание в радиусе 70 км от ближайшего отделения банка;

- наличие мобильного или стационарного рабочего телефона.

Хорошо, если у вас нет судимости, зато есть положительная кредитная история и имущество, движимое или недвижимое.

Виды кредитов для малого бизнеса

Кроме стартового капитала и развития бизнеса с нуля деньги нужны на расширение рынка, приобретение активов и прочие цели. В зависимости от потребности вам подойдут разные виды кредитования.

Кредит наличными

Подходит для пополнения оборотных средств, покупки оборудования, недвижимости – на любые цели, связанные с крупными тратами (для мелких лучше оформить кредитную карту).

- Ставка – от 6,9% годовых.

- Максимальная сумма без обеспечения или под залог автотранспорта – 1 млн рублей, под залог недвижимости – до 30 млн рублей.

- Срок кредитования варьируется от 3 до 120 месяцев и зависит от суммы, цели и наличия обеспечения.

- После подписания договора вся сумма зачисляется на счет.

- Перед тем, как оформить заем, необязательно открывать расчетный счет в банке.

- Предварительное решение будет известно уже в течение двух часов.

Совкомбанк является участником нескольких государственных программ, направленных на поддержку субъектов , в том числе сельхозпроизводителей. В рамках льготного кредитования можно получить до 1 млрд рублей на выгодных условиях, а разницу между специальной и среднерыночной ставкой банку компенсирует государство. Итоговая процентная ставка и максимальная сумма зависят от вида деятельности.

Овердрафт

Овердрафт открывают, чтобы покрыть повседневные расходы, если на расчетном счете недостаточно средств. Другими словами, это возможность выхода «в минус».

- Максимальная сумма – 3 млн рублей (при расчете суммы учитываются обороты по счетам в банке).

- Лимит предоставляется на 12 месяцев.

- Платежи списываются с расчетного счета через 30 дней после совершения операции.

- Учитывая специфику продукта, обязательно наличие расчетного счета в банке.

Что такое овердрафт

Банковские гарантии

Услуга наиболее актуальна для участия в торгах на госзакупках. Это быстрый и удобный способ предоставить обеспечение – банк обязуется при необходимости заплатить за вас какую-либо сумму.

Виды гарантий:

- на участие в закупках по 44-ФЗ , 223-ФЗ ;

- на исполнение контракта/договора;

- на исполнение обязательств в гарантийный период;

- на возврат аванса;

- коммерческая банковская гарантия.

Хотите получить обеспечение для участия в торгах? Оставьте заявку на сайте и получите банковскую гарантию от Совкомбанка. Срок рассмотрения – от 1 часа.

Что лучше: кредитная карта или кредит наличными

Чтобы определиться, что вам больше подходит, стоит сначала разобраться в ключевых различиях этих продуктов.

Кредитная карта нацелена на безналичные операции. Снимать деньги невыгодно – есть комиссия на снятие, применяется более высокая процентная ставка, теряется возможность беспроцентного погашения в течение грейс-периода (наличие этого периода – огромный плюс кредитки).

Еще одно преимущество карты – возобновляемый лимит, который позволяет вновь использовать деньги после внесения.

Таким образом, остановить выбор на кредитной карте следует в том случае, если дополнительные средства нужны на безналичные расчеты с контрагентами, небольшие периодические расходы. Если перед вами стоят более крупные цели, то лучше выбирать кредиты для малого бизнеса .

Как получить льготный кредит

Претендовать на господдержку могут компании МСБ, индивидуальные предприниматели, а также самозанятые, которые ведут деятельность в отраслях, приоритетных для страны .

Для получения льготного кредита организации и частные бизнесмены должны соответствовать не только стандартным требованиям банка, но и дополнительным условиям, установленным государственными программами:

- регистрация бизнеса в РФ;

- отсутствие признаков банкротства ;

- отсутствие просрочек в рамках льготного кредитования в прошлом;

- доход за предыдущий налоговый период не более 2 млрд рублей;

- штат компании в предыдущем году не переходил за установленный предел для МСБ в 250 человек;

- Федеральная налоговая служба внесла организацию в Единый реестр субъектов малого и среднего предпринимательства (статус самозанятых банки проверяют по ИНН).

Программы господдержки не распространяются на бизнес по продаже подакцизных товаров (за исключением предприятий общепита и гостиничного типа, а также субъектов малого бизнеса , торгующих в розницу), игорные заведения, ломбарды, кредитные и страховые организации, негосударственные пенсионные фонды, инвестиционные компании.

Этапы получения кредита

Перед тем как получить заемные средства, предприятие должно быть зарегистрировано и поставлено на учет в налоговом органе.

Рекомендуем заранее выбрать банк для дальнейшего обслуживания и открыть в нем расчетный счет – это повысит ваши шансы и расширит возможности кредитования.

Что делать дальше

- Составьте грамотный бизнес-план.

Отразите в нем затраты на запуск и развитие проекта, потенциальные доходы и планируемые мероприятия, направленные на достижение поставленных целей, для оценки перспектив развития и сроков окупаемости вложений.

- Выберите подходящую франшизу.

Независимость – это, конечно, хорошо, но финансовые организации более благосклонно относятся к проектам, основанным на моделях известных брендов.

- Ознакомьтесь с условиями и подберите подходящую программу кредитования.

Обращайте внимание на размер переплаты, условия планового и досрочного погашения, порядок начисления штрафов при нарушении сроков оплаты.

- Подготовьте залог.

Обеспечение по кредиту повысит шансы на одобрение заявки и позволит получить более выгодные условия.

- Оформите заявку.

А лучше сразу несколько – в разных банках. Для экономии времени это можно сделать онлайн. В случае предварительного одобрения с вами свяжется специалист банка и пригласит в офис.

- Подайте необходимые документы и дождитесь окончательного решения банка.

- Ознакомьтесь с одобренными условиями и подпишите договор.

- При необходимости внесите первоначальный взнос на банковский счет.

Поздравляем, цель достигнута – нужная сумма в вашем распоряжении!

Необходимые документы на выдачу кредита для бизнеса

Чем больше документов вы предоставите при подаче заявки, тем выше вероятность одобрения займа. Поэтому подготовьте договор франшизы или письмо о сотрудничестве, контракты с арендодателями и поставщиками.

В числе необходимых документов:

- паспорт;

- ИНН;

- свидетельство о регистрации ИП или ООО;

- справка о доходах (2-НДФЛ);

- бизнес-план;

- документы на право собственности движимого и недвижимого имущества.

Особенности кредитования бизнеса

Малый бизнес – лакомый кусочек для банковских организаций: предприниматели готовы переплачивать немалые проценты по займу потому, что им, например, не хватает оборотных средств, а кроме как в банке взять негде.

Однако особенности ведения малого бизнеса в России делают сотрудничество с этим клиентским сегментом более рискованным по сравнению с другими видами кредитования.

Риски малого бизнеса

- Короткий жизненный цикл – многие предприятия закрываются в течение первого года после регистрации.

- Небольшие доходы.

- Отсутствие возможности адекватно оценить финансовое положение организации. Это связано с непрозрачностью упрощенной формы ведения бухгалтерского учета.

- Низкая ликвидность или отсутствие имущества, которое можно предоставить в качестве предмета залога.

- И еще одно распространенное явление – отсутствие стартового капитала.

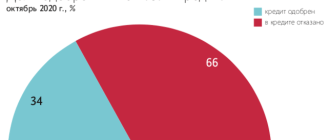

Все это требует от банков более жесткой политики принятия решений, и далеко не каждый предприниматель может получить одобрение по заявке.

Что делать, если банк отказал в выдаче кредита

Вы воспользовались нашими рекомендациями и учли все требования, но банк все равно отказал – как быть? Самое главное – не отчаивайтесь! Ведь существуют и другие возможности получить деньги на открытие и развитие личного дела.

- Найдите инвестора.

Многие крупные компании готовы вкладывать средства в перспективный малый бизнес, чтобы найти таким образом источник дополнительной прибыли. Мобилизуйте свои коммуникативные навыки и отправляйтесь на переговоры – возможно, именно ваши идеи заинтересуют потенциального инвестора.

- Обратитесь в фонды поддержки малого бизнеса.

У вас ведь уже готов полный пакет документов, которые потребуют.

- Заложите имущество.

Не надо закладывать что-то дорогостоящее. Это может быть техника, автомобиль, водный транспорт и даже домашняя утварь. При грамотном вложении средств совсем скоро вы вернете все, что заложили.

- Отправьте повторную заявку.

По истечении обозначенного банком времени подайте заявку еще раз. Возможно, решение примут в вашу пользу.

Как купить готовый бизнес?

Дорогой Т—Ж, расскажи, как купить готовый бизнес? У меня мало опыта, но много энергии. Стоит ли покупать, не имея опыта ведения своего дела?

Что нужно знать заранее? Как не быть обманутым? На что обратить внимание? И какие тонкости нужно соблюсти?

Есть три способа сделать так, чтобы у вас появился свой бизнес: создать его с нуля самому, воспользоваться франшизой, купить готовый.

Создать прибыльное дело с нуля сложно: это требует больших усилий и временных затрат.

Франшиза — это когда вам предоставляются лицензия на использование бренда, расписанные бизнес-процессы (готовый бизнес-план, скрипты общения с клиентами и т.д.), а также помощь от франчайзера для успешного старта и развития. Но еще нет ни клиентской базы, ни помещения, ни оборудования, ни сотрудников.

Чтобы сэкономить время и силы, можно купить готовый бизнес, который уже работает и приносит прибыль. Фактически это покупка компании с поставщиками, клиентами, помещениями и сотрудниками.

Мы много писали о бизнесе по франшизе, поэтому в этой статье рассмотрим вариант покупки работающей компании как готового бизнеса.

Вкратце: как купить готовый бизнес

Консультироваться с экспертами на каждом этапе.

Определиться со сферой бизнеса.

Оценить перспективы рынка и конкуренцию.

Найти готовый бизнес.

Проверить выбранный бизнес.

Если бизнес оформлен на ИП, оформить ИП на свое имя и перевести на себя активы готового бизнеса.

Если приобретаете фирму, выкупить доли предыдущих учредителей или создать новое юридическое лицо и купить активы готового бизнеса.

В чем преимущества покупки готового бизнеса

Когда вы покупаете работающую компанию, можно сразу начинать работу. Не придется искать оборудование, помещение, сотрудников и поставщиков. Известны примерная выручка и чистая прибыль от работы бизнеса.

Уже есть клиентская база, сразу можно получать прибыль.

С какими сложностями придется столкнуться

Даже если купить работающую компанию с прибылью по документам, могут быть проблемы.

У фирмы могут быть долги по налогам, перед поставщиками, арендодателем и сотрудниками.

Реальное состояние бизнеса может быть хуже, чем по документам: выручка и прибыль меньше, оборудованию нужна замена, поставщики ненадежны, сотрудники плохо работают, а продукция некачественная.

Испорченная репутация. В интернете могут быть плохие отзывы о компании, которые повлияют на работу и прибыль, даже если вы идеально наладите процессы.

Что нужно делать

Определитесь со сферой. При покупке готового бизнеса, как и при создании бизнеса с нуля или по франшизе, необходимо отталкиваться от сферы, в которой он работает. Она должна вас привлекать.

Важно оценить свой прошлый опыт и навыки в бизнесе или работе по найму. Лучше покупать тот бизнес, который вам знаком. Если вы работаете в индустрии красоты, например парикмахером, вам лучше покупать салон красоты, а не автомастерскую.

Оцените перспективы. Разберитесь, что происходит на этом рынке, будет ли он расти, какие перспективы и сложности, кто основной конкурент. Поищите лидеров мнений в этой сфере, почитайте их соцсети: иногда этого достаточно, чтобы понять, как обстоят дела с проверками, какие проблемы придется решать и чего точно не стоит делать. Не стесняйтесь задавать вопросы.

Найдите готовый бизнес для покупки. Объявления о продаже бизнеса публикуют в деловых изданиях и газетах, иногда на «Авито». В интернете есть биржи по продаже готового бизнеса, но мы не знаем, насколько они надежны и кому из них можно доверять. Проверяйте информацию о самой бирже и ее владельцах.

Обратите внимание на описание бизнеса в объявлении. Чем больше подробностей указано, тем лучше. Надежнее всего покупать готовый бизнес через брокера: он проверяет компании, помогает с оформлением сделки, рассказывает о нюансах. Лучше заплатить процент брокеру, чем потерять все.

Решите вопрос с деньгами. Взять кредит — вариант опасный. Если это ваш первый бизнес, из-за недостатка опыта дела могут пойти плохо, и вы останетесь с долгами и проблемами. Можно потерять не только вложения, но и личное имущество.

Как проверить готовый бизнес

Готовый бизнес могут продавать из-за того, что нет спроса, зато есть долги и убытки. При этом владелец будет ссылаться на занятость в другом бизнесе, переезд и демонстрировать успехи своей компании.

Нельзя верить всему, что говорит продавец. Нужно тщательно проверить бизнес перед покупкой. Даже после проверки риски все равно остаются.

Вот, что можно сделать перед покупкой компании.

Посмотрите на бизнес глазами клиента. Наймите тайного покупателя или станьте им лично.

Почитайте отзывы о компании в интернете. Их можно найти в сервисах «2ГИС» и «Фламп», на городских форумах и в маркетплейсах. Не всем отзывам можно доверять, это касается и плохих, и положительных.

Проверьте договоры. Например, как оформлены отношения собственника компании с арендодателями и историю арендных отношений. Запросите информацию о наличии задолженности по арендной плате и коммунальным платежам, закажите выписку из ЕГРН , чтобы узнать, кто собственник помещения. В расширенной выписке по объекту недвижимости будут перечислены все действующие договоры аренды, заключенные на год и более — но только при условии, что они там зарегистрированы.

Может оказаться так, что владелец бизнеса снимает помещение у родственника по очень низкой арендной ставке. Он продаст бизнес вам, его родственник повысит арендную плату, рентабельность упадет. Чтобы снизить риски, посмотрите договор аренды и допсоглашения к нему. Обратитесь к юристу: разобраться в договорах без опыта сложно.

Узнайте, что об этом бизнесе думает государство. Изучите картотеку судебных дел. Зайдите на сайт службы судебных приставов и посмотрите, есть ли там информация о юрлице или ИП . Если нет, это не означает, что все в порядке: возможно, данные просто еще не добавлены. Изучите информацию о компании на сайте налоговой службы. Используйте сервисы для проверки контрагентов.

Изучите документы, регламентирующие трудовые отношения. Персонал получает белую, серую или черную зарплату? Заключены ли трудовые договоры и на какой срок? Чем подтверждается квалификация персонала? Что написано в должностных инструкциях?

Можно даже поработать некоторое время в компании, которую собираетесь купить. Так вы поймете изнутри, какие есть проблемы в бизнесе.

Что такое due diligence и как это поможет

Due diligence — это процедура, в ходе которой специально обученные люди проверяют готовый бизнес по всем параметрам. Такая проверка помогает разобраться в сложных финансовых и юридических вопросах и понять, какие проблемы у компании и что дадут вложения.

Вот какие проверки проводят эксперты при due diligence:

- Операционная — история развития, оценка эффективности организационной структуры, персонала компании.

- Юридическая — законность учредительных документов компании, права собственности, обременения.

- Налоговая — долги по налогам, риски проверок, законность схем по оптимизации.

- Финансовая — показатели бизнеса, связанные с доходами и расходами.

- Маркетинговая — конкурентные преимущества компании, оцениваются перспективы и текущее положение на рынке и др.

По каждому блоку разрабатывают отдельный отчет с оценкой, потом формируют общий.

Существуют юридические и аудиторские компании, которые занимаются именно due diligence. Это может стоить 100 тысяч рублей или больше, но вы точно будете знать, что за актив вы приобретаете. Когда появляются сообщения о покупке крупных компаний, слиянии или инвестициях, почти всегда там проводили due diligence. Иногда это обязательная процедура для банковских операций: кредитов или лизинга.

Что значит купить готовый бизнес

Купить готовый бизнес — значит получить контроль над активами и бизнес-процессами. Бизнес может быть оформлен на ИП или компанию — например ООО .

ИП купить нельзя, потому что это просто статус конкретного человека. А вот владельцем компании вполне можно стать официально, даже если раньше она принадлежала другим людям.

Нельзя просто договориться о передаче бизнеса и автоматически стать его владельцем. О смене владельца нужно сообщить государству, как положено по закону. А потом отвечать перед ним за работу компании.

Как получить бизнес, который оформлен на ИП

Покупать придется не бизнес, а активы. На каждом этапе нужен юрист.

Оформите ИП на свое имя, выбрав подходящий ОКВЭД .

Попросите справку об отсутствии претензий со стороны супруга/супруги собственника бизнеса, ведь ИП отвечает по своим обязательствам личным имуществом. Вы можете купить помещение, а потом придет чья-то бывшая супруга и признает сделку недействительной.

Подпишите договор купли-продажи материальных активов: оборудования, остатков товаров.

Договоритесь о переуступке прав аренды и оформите договор с арендодателем. Читайте договор: вам могут предложить субаренду, а на нее есть запрет.

Подпишите соглашение о передаче нематериальных активов. Например, права на использование логотипа, слогана или сайта.

Заключите новые договоры с клиентами и поставщиками. В этом должен помогать предыдущий собственник. Важно не только оформить документы, но и сохранить связи.

Как купить фирму

Процедуру передачи ООО или АО регулирует закон. Есть несколько вариантов перерегистрации бизнеса на нового владельца.

Создается новое юридическое лицо, все активы продаются ему. У новой компании нет долгов и чистая кредитная история. Но поставщики и клиенты могут не согласиться работать с другой фирмой. Банк может не дать кредит, а арендатор расторгнет договор.

Изменить состав учредителей. Вы выкупаете доли предыдущих учредителей. В этом случае сохранится вся кредитная история юридического лица, но теперь вы отвечаете по долгам компании. Зато клиенты и поставщики могут вообще не заметить, что у бизнеса новый собственник.

Покупать фирму без юриста сложно и опасно. Например, вам могут предложить стать директором, а не учредителем. Тогда вы будете платить штрафы за нарушения, но не сможете полностью контролировать бизнес. Всегда консультируйтесь с экспертом.

Прежде чем покупать компанию или оформлять на себя активы, сто раз подумайте. Вместо того, чтобы зарабатывать, вы можете потом годами решать чужие проблемы.

Присмотритесь к франшизам известных брендов. Вы всегда успеете открыть свою пиццерию, кофейню или интернет-магазин одежды. Но сначала узнайте, как все устроено. И всегда вкладывайте в новый бизнес только ту сумму, с которой готовы безвозвратно расстаться.

Всегда консультируйтесь с экспертами

В одной статье нельзя охватить все нюансы покупки готового бизнеса. Вам придется разобраться с налогами, онлайн-кассами, пожнадзором, медосмотрами, гражданской обороной, штрафами, претензиями конкурентов и потребителей, использованием расчетного счета и декларациями. На каждом шагу вас ожидают проблемы и подводные камни.

Если у вас нет опыта в бизнесе, не делайте вообще ничего без консультации с экспертом: бухгалтером, юристом, маркетологом, программистом, кадровиком. Всегда обращайтесь за помощью к профессионалам, чтобы не остаться без денег, перспектив и с долгами.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Источник https://sovcombank.ru/blog/biznesu/kak-vzyat-kredit-na-otkritie-malogo-biznesa-

Источник https://journal.tinkoff.ru/ask/kupite-biznes/

Источник