Банк или инвестор: на какие деньги развивать компанию, если свои уже всё

Предприниматели Виктор Стоумов-Олешкевич и Алексей Волков показали на собственном опыте, когда выгоднее пойти в банк за кредитом, а когда обратиться к инвестору.

Обычно для запуска своего дела не требуются сотни миллионов рублей, а вот для расширения уже работающего бизнеса финансовые запросы оказываются гораздо больше. В противном случае рост может застопориться, а конкуренты вырвутся вперёд. Обычно выбор стоит между банковскими кредитами и частными инвестициями, но у них есть свои особенности.

Что быстрее

Для получения кредита в банке нужно от одного дня до нескольких недель. Процесс хорошо структурирован и разбивается на несколько этапов. Банки формируют условия по сумме кредита, сроку возврата долга и процентной ставке, а заёмщики выбирают подходящие предложения, связываются с заинтересовавшими их кредитными организациями и подают документы на рассмотрение. Существуют и предварительно одобренные кредиты, когда банк, наблюдая за оборотом и финансовой отчётностью клиента, сам заранее присылает предложение. Обычно эта схема работает для постоянных клиентов.

Когда задумываешься о кредите, важно правильно подобрать его под потребности вашего бизнеса. В Сбербанке подать заявку на кредит и загрузить все документы, необходимые для рассмотрения сделки, можно онлайн, без визита в отделение банка.

Поиск инвестора может занять гораздо больше времени, считает Виктор Стоумов-Олешкевич, франчайзи Dodo Pizza и «Клаустрофобии» и официальный дистрибьютор Moleskine в России. «Всё может длиться от нескольких часов до нескольких лет. Поиск инвестиций должен продолжаться ежедневно, как поиск работы», — говорит Виктор.

Поиск инвестиций начинается с ближнего круга, рассказывает предприниматель. Например, финансирование для «Клаустрофобии» удалось найти среди знакомых. «Не стоит игнорировать помощь близких и друзей, потому что, если ты веришь в свою идею и считаешь, что она начнёт приносить прибыль, то должен научиться убеждать в том числе и их. Нет ничего страшного в том, что твоим инвестором станет сосед по лестничной клетке», — считает Стоумов-Олешкевич.

Если найти инвесторов среди друзей не удалось, стоит попытаться найти их на тематических площадках. «Если мы занимаемся ресторанным бизнесом, то надо искать инвесторов среди рестораторов. Если IT — вращаться вокруг ФРИИ и Сколково. Если строительством, то идти в банки, которые финансируют девелоперов», — приводит примеры Виктор Стоумов-Олешкевич.

Время на получение кредита в банке легко прогнозировать. Поиск инвестиций может затянуться на непредсказуемый срок.

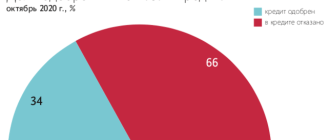

Что проще получить

Потенциального заёмщика могут отпугнуть банковские проверки, предполагает Алексей Волков, предприниматель, генеральный директор digital-агентства Digital Tools. Представители кредитных организаций действительно очень внимательно изучают бизнес для того, чтобы принять решение о выдаче кредита.

Однако, по словам Волкова, проверяющие стараются максимально снизить уровень бюрократии. «Несмотря на то, что документов часто требуется очень много, проверка в целом проводится параллельно: кто-то из проверяющих изучает финансовые отчёты, а кто-то выезжает на склад проверить наличие товара по накладным», — говорит он.

Однако вариант с банковскими кредитами не всегда оказывается приемлемым для предпринимателей. «Если вы понимаете, что бизнес можно легко расширить (например, это IT-проект, который в перспективе охватит весь мир), вы можете привлечь от инвестора большие деньги, которые банк вам не даст. Банк вам просто не поверит, потому что вы не можете доказать свою добросовестность, показать отчётность, кредитную историю», — говорит Стоумов-Олешкевич.

Банки оценивают бизнес по финансовым показателям, они могут проанализировать то, что можно измерить. Инвесторы же смотрят на идею, возможности расширения бизнеса и личность предпринимателя.

Что выгоднее

Кредит в банке кажется более простым решением: условия сделки чётко прописаны в договоре, требования к заёмщику фиксированы. Банк получает гарантии по возврату долга в виде залога или поручительств. Задача заёмщика — вовремя проводить платежи и постепенно погашать задолженность.

Не существует типовых договоров с инвесторами. Каждый случай индивидуален, и условия сделки зависят от ваших договорённостей. Для того чтобы не потерять контроль над собственной компанией, важно во время переговоров обсудить условия, на которых вы получаете деньги (финансовые результаты, расширение бизнеса), и структуру сделки (отчуждаемая доля и изменения в системе управления компанией), после чего закрепить их на бумаге.

Другой серьёзный риск, который возникает при привлечении инвестиций, — ответственность перед инвесторами в случае неудачи. «Например, когда берёшь деньги у друзей, реально боишься не соответствовать ожиданиям, боишься подвести близкого человека. Но бизнес — это рискованная штука. Привлекая инвесторов, надо быть уверенным: они отдают себе отчёт в том, что результат не всегда гарантирован», — подчёркивает Стоумов-Олешкевич.

Условия и риски банковского кредита легче оценить. Отношения с инвестором могут тянуть за собой сплошные неожиданности.

Где брать деньги в итоге

Если ваша компания недавно начала работать, но быстро растёт, если вы не имеете ни кредитной истории, ни реальных активов, но у вас есть чёткий бизнес-план и неограниченное время на поиски денег, то вы можете попробовать привлечь средства инвесторов. Но не стоит забывать, что привлечение инвестиций связано с дополнительными рисками: часто процесс не структурирован, а инвестор может преследовать свои интересы.

Банковский кредит — наиболее предсказуемый инструмент финансирования бизнеса. Зная график погашения задолженности и стоимость обслуживания кредита, предприниматель может строить долгосрочные планы. Ставки по кредитам для бизнеса нельзя назвать низкими, однако вы можете выбрать то предложение, которое позволяет маржинальность вашего бизнеса. А если отчётность безупречна, вы можете попробовать договориться о более мягких условиях кредитования.

Инвестиционный заем бизнесу — лучше чем кредит?

За рубежом понятие инвестиционного займа или RBI широко распространено, а сам вид кредитования довольно популярен. У нас это направление начало развиваться не так давно, но уже уверенно набирает обороты. В чем суть такого займа, какими достоинствами и недостатками обладает и как его оформить?

Инвестиционный заем — это займ денег стартапу или работающему бизнесу под конкретный проект.

От привычного кредита инвестиционный заем отличается тем, что он относится к инвестиционному финансированию. При этом кредитор заинтересован в том, чтобы проект развивался, так как возврат как основного долга, так и процентов происходит за счет выручки компании.

В случае, если проект не принес ожидаемого дохода и был закрыт, часть вложений инвестор может вернуть за счет реализации имущества компании. Но это скорее всего значит, что часть денег он все же потеряет.

Есть и некоторые другие особенности инвестиционных займов:

- Длительный срок. Минимальный срок инвестиционных займов — 3 года. Это связано с тем, что период использования кредитных средств начинается с реализации бизнес-идеи и заканчивается после получения первой прибыли.

- Крупная сумма. Минимальная сумма такого вида займа — 1 млн рублей, так как инвестиции в бизнес обычно предполагают крупные вложения, особенно, если речь идет о стартапе.

- Целевое использование. Деньги, полученные от кредитора, заемщик может использовать только на развитие указанного в договоре бизнеса. Время от времени кредитная организация может проверить, куда используются деньги.

- Пакет документов. Помимо стандартных документов на получение кредита заемщик предоставляет кредитору подробный бизнес-план, качественный анализ бизнеса из аудиторской компании, а также прогноз его доходности.

- График погашения. Инвестиционный заем не предполагает погашение на условиях определенных временных периодов. Обычно периодичность платежей составляется на основании этапов реализации проекта.

При принятии решения о предоставлении инвестиционного займа кредитор в первую очередь рассматривает бизнес-план проекта, материальное положение заемщика, а также то, насколько устойчива на данный момент та отрасль экономики, в которой планируется открытие бизнеса.

Так как инвестиционный займ — это серьезный риск для кредитора, к заемщику предъявляются более высокие требования, чем при оформлении обычного кредита.

- Бизнес-план. Его наличие обязательно, а сам документ должен быть максимально подробным и реалистичным. За основу должны быть взяты расчеты, обоснованные экономически.

- Платежеспособность. Если заемщик — физическое лицо, потребуется информация о работе, доходе и социальном статусе. Кроме того, рассматривается кредитная история и делается анализ ежемесячных доходов и расходов. Если в качестве заемщика выступает компания, и договор будет между юридическими лицами, от организации требуются финансовые документы, которые подтверждают доходность и бухгалтерская отчетность. Кроме того, нужно предоставить кредитору действующие лицензии, информацию о сотрудниках, контрагентах и контрактах, а также анализ кредиторской и дебиторской задолженности.

- Наличие собственных средств. Кредитор никогда не выдаст займ, который покроет всю потребность заемщика. Процент собственных средств должен составлять не менее 25%.

- Наличие залога. Это обязательное условие инвестиционного займа. Подойдет любое движимое и недвижимое имущество, которое в случае провала бизнес-идеи можно будет реализовать в короткие сроки.

- Отсутствие долгов. Кредитный рейтинг заемщика должен быть высоким. Кроме того, у него не должно быть текущих долгов перед другими кредиторами или государством. Кроме того, займ не одобрят, если заемщик ранее проходил процедуру банкротства.

Помимо перечисленных требований каждый кредитор может выдвинуть дополнительные. Поэтому лучше узнать эту информацию и заранее подготовить все документы по требуемой форме.

Оформить инвестиционный заем можно не только в банке. Его выдают:

- Кредитные организации. Это не только банки, но и МФО. Требования к заемщику в микрофинансовых организациях обычно лояльнее, но и выше процентная ставка. При этом банки предпочитают кредитовать компании, которые уже достаточно устойчивы на рынке.

- Органы госвласти. На федеральном уровне разрабатываются всевозможные программы поддержки малого и среднего бизнеса, льготного кредитования и субсидирования. Заем в этом случае будет выгоднее, но нужно быть готовым к тщательным проверкам и выполнению всех условий кредитора.

- Лизинговые компании. В них удобно оформить инвестиционный заем, если деньги требуются для покупки оборудования.

- Инвестиционные компании. Это организации, в которые объединяются инвесторы для вложения денег в чужой бизнес для извлечения прибыли. Получить одобрение здесь сложно, нужно собрать массу документов и пройти несколько проверок. Инвестиционные компании выбирают только самые надежные проекты.

Независимо от того, куда решил обратиться заемщик за кредитом, пакет документов потребуется внушительный. Причем их срок должен быть действующим, а заполнение — безошибочным.

После того, как кредитор рассмотрел заявку заемщика и его устроил предоставленный пакет документов, оформляется договор инвестиционного займа.

Его главное отличие от кредитного договора — возврат долга происходит в виде определенного процента от выручки, которую будет получать компания.

В договоре инвестиционного займа обычно указывается конкретный или минимальный доход, который компания-заемщик обязуется обеспечить, максимальный или конкретный срок использования займа, а также процент выручки, который будет выплачиваться инвестору.

График платежей может быть сформирован несколькими способами: ежемесячные платежи, квартальные или ежегодные. Кроме того, график может быть составлен индивидуально. Большинство кредиторов согласны предоставить заемщику отсрочку первого платежа сроком от нескольких месяцев до года.

После того, как стороны подпишут все документы, кредитор выдает заемщику деньги одним из способов: переводом всей суммы на специальный счет или в виде кредитной линии.

Как и любой другой вид займа, инвестиционный тоже имеет свои преимущества и недостатки.

- Можно получить деньги без привлечения в бизнес новых людей

- Если идея проекта интересная, можно получить достаточно крупную сумму

- Длительный срок займа позволяет расплачиваться с кредитором без ущерба бизнесу

- Кредитор может дать заемщику отсрочку по внесению платежей до 1 года

- Внесение не конкретного платежа, а процента от будущей прибыли

- При проверке бизнес-плана кредитор может выявить его слабые места, которые могли бы навредить бизнесу в будущем.

- Нужно подготовить внушительный пакет документов и выдержать все проверки

- Обязательно наличие залога

- Процентные ставки почти такие же, как по обычным банковским кредитам, а иногда и выше

- Инвесторы могут жестко контролировать процессы ведения бизнеса и мешать.

Как становится понятно, получить инвестиционный заем не так просто. Для того, чтобы повысить свои шансы при подаче заявки, лучше заранее собрать качественный пакет документов.

Что выгоднее: скорее начать инвестировать

или досрочно погасить кредит?

Часто люди, которые только начинают интересоваться финансовой грамотностью, хотят скорее приступить к инвестированию. Их можно понять, многие слышали фразу, что сложный процент — это восьмое чудо света. Однако важно здраво оценить свою готовность к инвестированию. Одним из препятствий может быть наличие кредитов или кредитных карт. Вполне может оказаться, что выгоднее сначала погасить кредит.

Давайте проверим, так ли это.

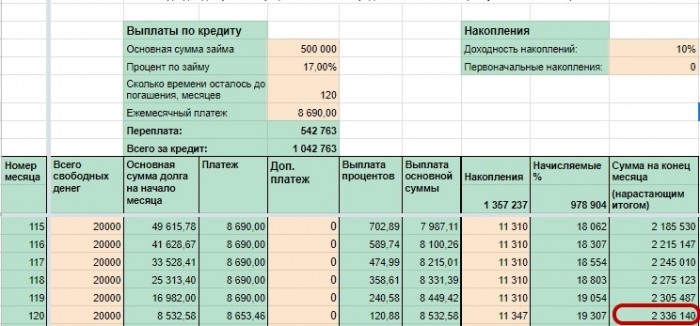

Допустим, у Пети есть кредит.

500 000 руб. — размер кредита.

17% — процентная ставка.

8 690 руб. — ежемесячный платёж.

10 лет — срок до погашения.

Переплата за этот срок составит 542 763 руб. Напомню, размер кредита — 500 000 руб. То есть Петя процентами отдаст банку больше, чем изначально взял в долг.

Петя думает, что ему лучше как можно скорее начать инвестировать. Тем более он слышал, что чем дольше срок инвестирования, тем лучше растёт капитал за счёт эффекта сложного процента. Да и инвестиции — это так интересно, гораздо интереснее, чем регулярно вносить платежи по кредиту.

Итак, для решения своих финансовых задач Петя ежемесячно может выделять 20 000 руб. Их них:

- 8 690 руб. — обязательный платёж по кредиту,

- 11 310 руб. — свободные деньги, которые можно направить на досрочное погашение кредита или на инвестирование.

Рассмотрим оба варианта.

Петя инвестирует свободные деньги и продолжает выплачивать кредит

- 11 310 руб. — на такую сумму Петя ежемесячно пополняет инвестиционный счёт.

- 10% — среднегодовая доходность инвестиций.

- 10 лет — срок инвестирования (для сравнения результативности двух вариантов).

- За это время Петя накопит 2 336 140 руб. Из них:

- 1 357 237 руб. — собственные взносы,

- 978 904 руб. — доход в виде процентов.

Неплохой результат, как считаете?

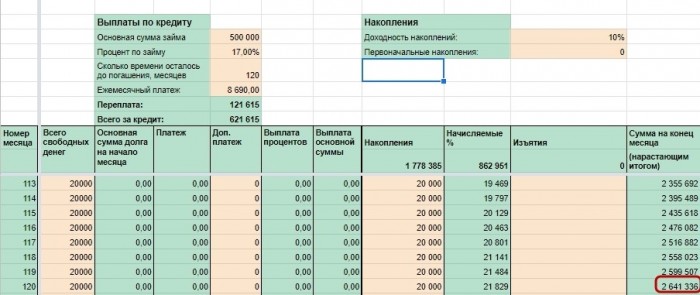

Петя погашает кредит досрочно и после этого начинает инвестировать

- 20 000 руб. — такую сумму ежемесячно Петя направляет на погашение кредита.

- 32 месяца — за такой срок Петя погасит кредит. Срок сократится почти в четыре раза! А значит, Петя сможет начать инвестировать довольно скоро.

- 121 615 руб. — переплата в этом случае.

Что же с инвестициями?

Петя сможет начать инвестировать уже на 32-й месяц, то есть менее чем через три года. В этот месяц он пополнит инвестиционный счёт на 18 385 руб. Далее ежемесячно будет вносить по 20 000 руб.

Что ждёт Петю через десять лет?

- 1 778 385 руб. — отложит Петя из своих денег.

- 862 951 руб. — получит в виде процентов.

- То есть через десять лет у Пети на счёте будет 2 641 336 руб.

Разница между двумя вариантами составит 305 196 руб. в пользу досрочного погашения.

Значит, Пете выгоднее сначала быстро погасить кредит и после этого начать инвестировать. А время до выплаты кредита он сможет посвятить изучению темы инвестирования.

Всегда ли стоит сначала гасить кредит, а потом начинать инвестировать? Нет.

Это зависит от нескольких факторов.

- Тип долга. Если у вас кредитная карта, лучше все свободные деньги направлять на её погашение, чтобы максимально сократить переплату. И только после этого начинать инвестировать.

Если меняется последовательность достижения целей, может значительно измениться итоговая сумма накоплений. Поэтому, прежде чем принять какое-то финансовое решение, стоит просчитать, какой вариант наиболее выгоден в вашем случае.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Источник https://sberbusiness.live/publications/bank-ili-investor-na-kakie-dengi-razvivat-kompaniiu-esli-svoi-uzhe-vsio

Источник https://vc.ru/finance/209155-investicionnyy-zaem-biznesu-luchshe-chem-kredit

Источник https://journal.open-broker.ru/personal-financial-planning/chto-vygodnee-investirovat-ili-pogasit-kredit/