Как узнать, дадут ли кредит в банке? Рабочий способ плюс советы банкиров

Сегодня расскажем, как физическому лицу проверить свою кредитоспособность и повысить шансы на получение кредита на общих основаниях. Информацию возьмем из открытых источников, опыта, требований банков, и добавим к ним кое-что из рассказов бывших сотрудников банков. Но вначале немного общих данных, чтоб создать базу для оценки всего остального.

Что нужно банкам?

В первую очередь банки желают зарабатывать на выдаче кредитов. Низкие процентные ставки, льготы и особо интересные заемщикам акции нужны для конкурентной борьбы с другими банками и привлечения клиентов, которые в других обстоятельствах обошлись бы совсем без кредита.

В интересах банка, с одной стороны – заработать на клиенте, с другой – иметь уверенность что клиент рассчитается по выданному кредиту.

Исходя из этого все причины отказа в кредите можно свести в три категории:

- Банк считает слишком большим риск, что клиент не рассчитается согласно договору. Это касается и возврата основной суммы, и задержек платежей.

- Банк решает, что не сможет достаточно заработать на клиенте. Невыгодными бывают те, кто погашает кредиты досрочно, и те, кто просит или слишком малую сумму, или на слишком короткий срок.

- И еще одна причина – в данный момент банк не имеет средств для кредитования или может распорядиться средствами более выгодно.

Последний пункт сложен для понимания посторонним. Но именно поэтому в один период отказывают даже проверенным клиентам, в другой – кредитуют едва ли не всех желающих.

Банки не сообщают о причинах отказа по кредитным заявкам, потому клиент может только догадываться и заранее создавать интересный для банка образ.

Как банки оценивают клиентов?

Первое на что смотрят банки – это надежность и платежеспособность клиента.

- Тот, кто ни разу не брал кредит, еще сомнителен. В глазах банков эти клиенты имеют невысокий рейтинг, у них меньше шансов получить более дешевый кредит.

- Те, кто имел просрочки по выплате прошлых кредитов, рассматриваются скорее отрицательно. Таким клиентам обычно одобряют лишь самые дорогие кредиты, чтобы проценты покрывали риск возможного неплатежа.

Представиться более надежным, чем есть, вряд ли получится. Еще нужно знать, что в Беларуси существует Кредитный регистр с кредитными историями, но об этом чуть ниже.

Платежеспособность рассматривается как разница между доходами клиента и его обязательными расходами. Алгоритм оценки платежеспособности довольно простой – из дохода вычитают расходы на питание, одежду, жилье, коммунальные платежи, платежи по другим кредитам и обязательствам.

По рекомендациям Национального банка на кредиты не должно уходить более 40% дохода. Если этот показатель превышен, то рассчитывать на новое одобрение проблематично.

Учитывают иждивенцев кредитополучателя. Потому у семьи с обычными зарплатами и одним ребенком есть неплохие шансы на потребительский кредит, а такая же семья с пятью детьми скорее получит только кредит на жилье по льготной программе (этот кредит погашает за них государство).

При оформлении кредита банк спрашивает о некоторых обязательных расходах. Живущие с родителями могут сказать, что не платят за ЖКХ. В некоторой степени это касается и питания («родители кормят»).

Перед тем как просить кредит сократите обязательные расходы. Рассчитайтесь по обязательствам, погасите прошлые ссуды. Где возможно – уменьшите текущие траты, особенно если их можно проверить.

Не просите у банка слишком много по сравнению со своими свободными доходами. Вам откажут, а сам факт запроса понизит шансы получить следующий кредит.

Это мы также рассмотрим применительно к кредитным историям.

О кредитном скоринге

Банки давно отказались от индивидуальной оценки получателей кредита. Это было эффективно в прошлые века, когда банк обслуживал какой-то населенный пункт, и кредитные агенты имели время собрать личную информацию о клиенте.

Теперь ссуды оформляют быстро и без глубокого знакомства с клиентом. Вместо этого включается механизм кредитного скоринга. Он работает так:

- Банк получает информацию об определенных сторонах жизни заемщика: доходах, расходах, обязательствах, возрасте, месте жительства и пр.

- Эти сведения вносят в определенную форму (раньше в бумажные таблицы, теперь в компьютерные программы).

- По каждому пункту назначают баллы. Чаще положительные, иногда отрицательные.

- Скоринговые баллы суммируются, и клиент получает определенную числовую оценку.

К примеру – наличие одного исправно погашаемого кредита добавляет баллы. Пять одновременно выплачиваемых кредитов отнимают баллы и шансы на еще один кредит.

Чем больше баллов – тем больше шансов получить крупный кредит на удобных клиенту условиях. И наоборот.

Иногда разные люди могут собрать одинаковые суммы баллов. Это может быть причиной ошибок в отдельных случаях, но статистически повышает эффективность работы банков за счет быстроты и уменьшения роли личных симпатий и антипатий.

О кредитном регистре

С 2015 года в Беларуси существует Кредитный регистр Национального банка. Это наше бюро кредитных историй, в котором собираются сведения о каждом кредитополучателе. К данным о прошлых и действующих ссудах добавляются сведения по полу, возрасту, месте жительства физического лица, о регистрации в качестве индивидуального предпринимателя и др. Есть сведения о запросах на просмотр кредитного отчета. Подробно разбирается погашение кредитов: суммы и даты всех платежей, просрочки и т.д.

По результатам скоринга физическому лицу начисляются баллы в диапазоне от 0 до 400. Определенному количеству балов соответствует буквенная категория. В каждой буквенной категории есть еще градация от 1 до 3. На сайте Кредитного регистра это представлено так.

Два последних столбца – риски просрочить сумму свыше 39 рублей на срок более 90 дней.

Оценка рисков выглядит так:

С категорией F кредит можно не просить. Категория E шансов на кредит практически не оставляет. С категорией D – откажут в большинстве случаев.

Совет – скачайте и проверьте свой кредитный отчет. Один раз в год его можно бесплатно получить на сайте Кредитного регистра . Следующие запросы за небольшую плату.

Как повысить свой кредитный рейтинг?

Тут советовать проще, потому что кредитный отчет формализован достаточно четко.

Кредитный рейтинг портит одновременное наличие сразу нескольких кредитов. Даже если общая сумма выплат невелика. 4 и более кредитов автоматически снижают рейтинг на 10 баллов.

Лучше иметь 1 или 2 кредита, за них ничего не снимают, но добавляют соответственно 10 или 5 баллов. А остальные кредиты желательно погасить до подачи новой заявки.

Рейтинг падает, если кредитную историю запрашивали больше 3-х раз за месяц. Из этого делают вывод, что вы активно ищете деньги, значит велика вероятность, что у вас финансовые проблемы.

После отказа в кредите, не сразу подавайте заявку на новый. Не подавайте заявку на кредит сразу во многие организации.

Имейте в виду, что при продаже товара в кредит продавцы часто дают запрос сразу в несколько банков и ждут, кто первый одобрит.

В кредитном отчете есть и другие пункты повышающие или снижающие рейтинг. Например – наличие в собственности жилья или семейное положение. Но менять их ради кредита вряд ли уместно, и делается все это не быстро. Потому рассматривать их сейчас не будем.

Советы банкиров

Банки неохотно делятся информацией о том, как рассматривают заявки на кредиты и как выносят решения по ним. Но бывшие сотрудники банков иногда рассказывают интересные вещи. С их слов можно дать несколько дополнительных практических советов:

При оформлении кредита могут попросить телефон родственника или коллеги, чтоб расспросить о вас и ваших финансовых делах. Тщательно выбирайте чей номер давать!

Банкиры всегда обещают конфиденциальность такого разговора (и держат слово). А люди на другом конце провода часто говорят о заемщике неприятную правду, а могут и добавить что-то от себя. Также может поступить бухгалтерия по месту работы. Хотя в большинстве случаев по этим телефонам никто не звонит.

Выбирайте время для заявки на большой кредит. Их выдают со справкой о доходах за 3 последних месяца. Постарайтесь, чтоб именно в эти месяцы попали все возможные доплаты к основному заработку: помощь, премии и пр.

Не старайтесь договориться с кредитным агентом. Он влияет на решение, однако результаты скоринга намного важнее.

Но не показывайте кредитному агенту свои негативные стороны, приходите опрятным и говорите вежливо. Сотрудник банка может сделать негативную пометку в анкете. Вы об этом не узнаете, а заявку, скорее всего, не одобрят.

По словам бывшего работника безопасности одного из банков, в первую очередь они обращались к МВД.

Если вы допустили просрочку – не спешите обращаться за новой крупной ссудой. Пусть в вашей «финансовой биографии» появится больше положительных моментов. Подождите, потом возьмите и погасите (по очереди) несколько небольших кредитов. Ваш рейтинг вырастет. Еще надежнее – подождать 5 лет, до обновления кредитного отчета.

Соблюдение всех этих советов не гарантирует одобрения кредитной заявки, но шансы на него заметно увеличивает.

Кредитные карты банка “Открытие”: условия пользования и отзывы заемщиков

Кандидат экономических наук. 20 лет преподаю финансы и инвестиции в университете. Инвестирую на фондовом рынке.

Продолжаем делать обзоры предложений от крупнейших банков страны. Сегодня на очереди кредитные карты банка “Открытие”, условия пользования, отзывы владельцев. В линейке всего 4 кредитки: 120 дней, Opencard, Travel и Лукойл. Каждая имеет свои нюансы, поэтому разберем их все и сравним между собой.

Как оформить кредитки банка “Открытие”

Для всех видов кредитных карт доступны 3 способа оформления:

- Оформить онлайн-заявку на сайте. Процедура стандартная. Вы заполняете сведения о себе (Ф. И. О., паспортные данные, информация о регистрации, работе и пр.). Ждете предварительного решения. Получить готовую кредитку можно в отделении банка. Сервиса доставки курьером нет.

- Заказать в мобильном и интернет-банке. Способ подходит для текущих клиентов “Открытия”, у которых уже установлено приложение на телефон или компьютер. В разделе “Мои деньги” на смартфоне или “Мои продукты” на компьютере надо найти сообщение об одобренной кредитной карте, оставить контактные данные и дождаться звонка сотрудника.

- Открыть в отделении банка. Анкету заполняете непосредственно на месте, там же предоставляете необходимые документы и ждете решения.

В день одобрения заявки можно в офисе банка получить моментальную карту (без имени владельца на пластике). Срок изготовления именной кредитки – до 5 дней.

Активировать карточку можно через интернет:

- в приложении на смартфоне перейти во вкладку “Мои деньги”, раздел “Карты”, нажать на кнопку “Активировать”, ввести 4 последние цифры номера кредитки, придумать ПИН-код и подтвердить операцию кодом из СМС;

- на компьютере перейти во вкладку “Мои продукты”, раздел “Карты” и далее действия, аналогичные описанным выше.

Требования к заемщику:

- гражданство РФ;

- возраст – от 21 до 75 лет, поэтому на карту могут рассчитывать даже пенсионеры;

- минимум 3 месяца на текущем месте работы;

- не является ИП;

- доход в месяц не менее 15 000 ₽ после уплаты налогов.

Клиенты, которые рассчитывают на кредитный лимит от 100 000 ₽, должны подготовить следующие документы:

- паспорт гражданина РФ;

- справку о доходах по форме банка или форме 2-НДФЛ за предыдущие 12 месяцев (если стаж на текущем месте работы менее 12 месяцев, то справка должна быть оформлена минимум за 3 месяца работы).

Для лимита до 100 000 ₽ можно представить только паспорт и один из документов на выбор:

- Действующий загранпаспорт с хотя бы одной отметкой о въезде в страну за последний год, кроме Азербайджана, Армении, Беларуси, Казахстана, Киргизии, Молдавии, России, Таджикистана, Узбекистана, Украины, Грузии, Туркменистана.

- ПТС или СТС на автомобиль не старше 7 лет. Для марок ГАЗ, ВАЗ (Lada), ТагАЗ, КАМАЗ, ЗАЗ, УАЗ, UZ-Daewoo, Chevrolet Niva – не более 5 лет.

Банк “Открытие” не выдает кредитки индивидуальным предпринимателям. Пенсионеры могут получить карту. Для подтверждения дохода им надо предоставить:

- Справку о размере пенсии или выписку с пенсионного счета. Справку можно получить в Пенсионном фонде, Фонде социального страхования или на портале “Госуслуги”. Выписку – в отделении банка, куда поступает пенсия.

- Пенсионное удостоверение.

- СНИЛС.

Обзор тарифов и условий

Рассмотрим тарифы и условия пользования кредитными картами банка “Открытие”.

120 дней

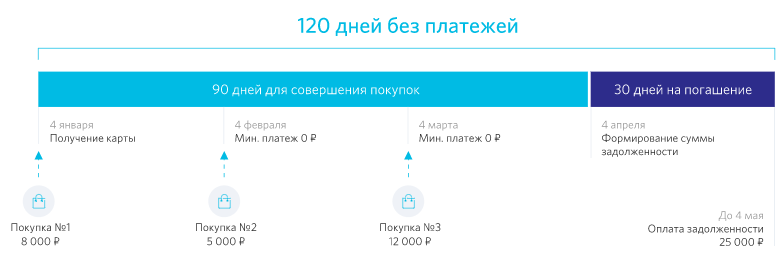

120 дней без платежей – карта с одним из самых больших льготных периодов кредитования – 120 дней. Особенностью по сравнению с другими банками является механизм работы беспроцентного срока:

- В день получения карты начинает действовать льготный период. Он состоит из 3 расчетных и одного платежного. У владельца есть 90 дней для совершения покупок. В течение этого срока не надо вносить минимальных платежей.

- По окончании трехмесячного срока есть еще один месяц, чтобы погасить долг или внести минимальный платеж в размере 3 % от суммы задолженности, но не менее 300 ₽.

- С этого же дня начинает действовать новый льготный период. Покупки, совершенные после 90-дневного срока, попадут уже в новый период. На схеме ниже это операции с 5 апреля.

К льготным не относятся следующие операции: снятие наличных, денежные переводы, брокерские операции, казино, азартные игры.

- Кредитный лимит – до 500 000 ₽, устанавливается индивидуально.

- Процент за пользование деньгами после окончания беспроцентного периода – от 13,9 до 32,9 % годовых.

- Комиссия за обслуживание – 1 200 ₽. Но если ежемесячно использовать карту на сумму не менее 5 000 ₽, то на счет будет возвращаться по 100 ₽ в месяц. Таким образом, за год может вернуться вся сумма, уплаченная за обслуживание. Комиссия будет включена в первую выписку по кредитке.

- Без комиссии можно снять наличные в банкомате по всему миру. Но напомню, что банк начислит проценты на эту операцию, т. к. она не относится к льготным. Лимиты на снятие – до 200 000 ₽ в день и до 1 000 000 ₽ в месяц.

Opencard

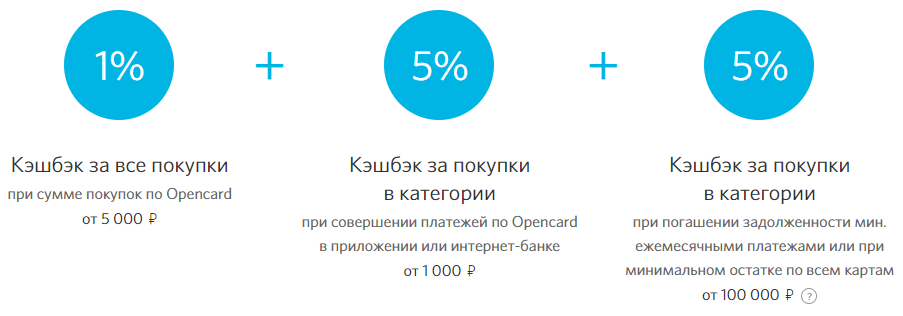

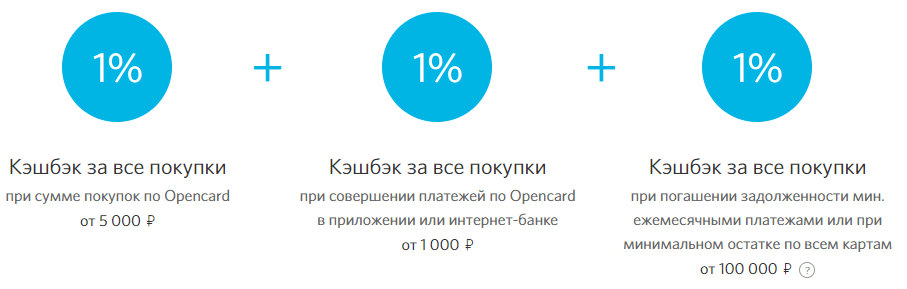

Главная особенность кредитки Opencard – это ее бонусная программа. Можно ежемесячно выбирать одну из двух опций.

- До 11 % в категории

Каждый месяц клиент устанавливает категорию повышенного кэшбэка: Транспорт, Кафе и рестораны, Путешествия, Красота и здоровье. Максимальный возврат в 11 % получается, если соблюдать определенные условия, по остальным покупкам – кэшбэк 1 %.

- До 3 % на все покупки

Накопленными бонусными рублями можно компенсировать любую покупку от 1 500 ₽. Есть лимит на их накопление – не более 15 000 в месяц.

- Льготный период – до 55 дней.

- Кредитный лимит – до 500 000 ₽, устанавливается индивидуально.

- Ежемесячный платеж – 5 % от суммы долга.

- Процент за пользование деньгами после окончания беспроцентного периода – от 13,9 до 32,9 % годовых.

- Бесплатное обслуживание. Но придется заплатить за выпуск карточки 500 ₽. Когда сумма покупок по кредитке достигнет 10 000 ₽, плата за выпуск вернется на счет бонусными рублями.

- Комиссия за снятие наличных – 3,9 % плюс 390 ₽. Лимиты – до 200 000 ₽ в день и до 1 000 000 ₽ в месяц.

Travel

Карта Travel выпускается в трех вариантах:

| Тарифы | Премиальная | Золотая | Стандартная |

| Кредитный лимит, руб. | 1 000 000 | 500 000 | 500 000 |

| Льготный период, дн. | 55 | 55 | 55 |

| Процентная ставка, % | 17,9–30,9 | 18,9–31,9 | 19,9–32,9 |

| Годовая стоимость обслуживания, руб. | 5 990 | 2 990 | 990 |

Особенностью Travel является возможность копить бонусные рубли и оплачивать ими билеты любой авиакомпании или бронь отелей на сайте travel.open.ru. Правила начисления бонусов:

- приветственные рубли после первой покупки: по Премиальной – 600 ₽, Золотой – 300 ₽, Стандартной – 200 ₽;

- кэшбэк за каждые 100 потраченных рублей: по Премиальной – 4 ₽, Золотой – 3 ₽, Стандартной – 2 ₽.

По Премиальной и Золотой есть страховая программа для выезжающих за рубеж.

Лукойл

Карта во многом похожа на Travel с той лишь разницей, что накопленные баллы тратятся на заправку на АЗС “Лукойл”. Тарифы такие же, как в описанной выше кредитке.

Сравнительный анализ кредиток от банка “Открытие”

Сравним тарифы и условия по всем кредитным картам банка “Открытие” в одной таблице. Для Travel и “Лукойл” в сравнительную таблицу включу тариф “Стандартный”.

| Тарифы и условия | 120 дней | Opencard | Travel | Лукойл |

| Кредитный лимит, руб. | 500 000 | 500 000 | 500 000 | 500 000 |

| Льготный период, дн. | 120 | 55 | 55 | 55 |

| Процентная ставка, % | 13,9–32,9 | 13,9–32,9 | 19,9–32,9 | 19,9–32,9 |

| Годовая стоимость обслуживания, руб. | 1 200 | 0 | 990 | 990 |

| Плата за выпуск, руб. | 0 | 500 | 0 | 0 |

Как видите, выгодно отличается от всех карта “120 дней”. В первую очередь, большим льготным периодом. Если смущает дорогое обслуживание, то вспомните, что оно полностью может вернуться на счет при небольших тратах в 5 000 ₽ в месяц. Opencard привлечет клиентов, которые совершают много покупок и надеются заработать на больших кэшбэках.

Подводные камни карт по отзывам заемщиков

Мне нравится название отдела банка “Открытие”, который работает с отзывами заемщиков на портале Банки.ру. Он называется “Отдел по сохранению клиентов”. Пока получается не очень – место в народном рейтинге только 26-е. Посмотрим, над чем банку стоит поработать:

- Невнимательные заемщики будут оплачивать услуги страхования. Согласие на это они дают при подписании не глядя договора на обслуживание банковской карты. Если вы не хотите иметь страховой полис, уберите галочку в документе и сообщите об этом сотруднику банка. Рекомендую после оформления позвонить на горячую линию и еще раз уточнить, что страховка не подключена к вашей кредитке.

- В нескольких отзывах отмечалось, что банк ошибочно начинает списывать 59 руб. за СМС-обслуживание при условии, что клиент не подключал эту услугу. Хорошо, если внимательный заемщик это заметит. А если нет?

- У банка явные проблемы с передачей информации в бюро кредитных историй. Клиенты обнаруживают там активные карты, которые давно закрыты, погашенные просрочки и пр. Рекомендую проверять свою кредитную историю как минимум 2 раза в год, если пользуетесь услугами “Открытия”.

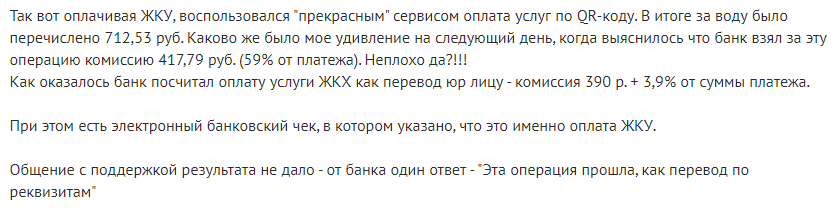

- Еще один подводный камень скрывается при оплате услуг ЖКХ. Если у банка “Открытие” не заключен договор с конкретным поставщиком услуг, то перевод клиента будет расценен как перевод юридическому лицу с комиссией 3,9 % плюс 390 ₽. Фрагмент отзыва на скрине ниже:

Заключение

Еще раз призываю читать договор на обслуживание очень внимательно. Отзывы показывают, что льготным периодом многие заемщики так и не научились пользоваться, хоть он до 120 дней. А проблема оплаты страховки стала обязательной частью моих статей с обзором банковских предложений.

Тарифы и условия по кредиткам “Открытия” вполне конкурентоспособные: беспроцентный период большой, кредитный лимит тоже. А это основные параметры, на которые заемщики обращают внимание при выборе кредитной карты.

Частые вопросы по кредитным картам

Вы можете оформить заявку на сайте, а затем получить карту в одном из наших офисов. Выбрать удобное отделение и посмотреть список документов, необходимых для получения карты, можно после заполнения заявки. Решение по заявке принимается за несколько минут.

В мобильном приложении IOS

- На экране «Мои деньги» в разделе «Карты» выберите «Оформить карту».

- В открывшемся окне выберите «Кредитные» в верхней части экрана.

- Выберите, какую карту хотите оформить, и нажмите «Продолжить».

- Введите SMS-код, подтвердите согласие на обработку персональных данных и нажмите «Подтвердить код».

- Заполните анкету с персональными данными и отправьте ее в банк на проверку.

- Дождитесь SMS с решением от банка и выберите способ получения карты.

К сожалению, загрузить приложение для iOS сейчас нельзя. Если оно не установлено на вашем телефоне, оформить кредитную карту можно в интернет-банке. Если приложение установлено, не удаляйте его: вы не сможете установить его снова.

В мобильном приложении Android

- На экране «Мои деньги» в разделе «Карты» выберите «Оформить карту».

- В открывшемся окне выберите «Кредитные» в верхней части экрана.

- Выберите, какую карту хотите оформить, и нажмите «Оформить сейчас».

- Введите SMS-код, подтвердите согласие на обработку персональных данных и нажмите «Подтвердить код».

- Заполните анкету с персональными данными, нажмите «Получить карту» и отправьте ее в банк на проверку.

- Дождитесь звонка от сотрудника банка для подтверждения параметров кредита и данных по заявке.

- На экране «Мои продукты» в разделе «Карты» нажмите «Оформить карту».

- Выберите «Кредитные» и нажмите «Продолжить».

- Введите SMS-код, подтвердите согласие на обработку персональных данных и нажмите «Подтвердить код».

- Заполните и отправьте анкету.

- Дождитесь SMS с решением банка.

Если заявка на оформление кредитной карты одобрена, подготовьте необходимые документы — доставим карту выбранными вами способом.

Чтобы подать заявку в офисе, вам нужно будет заполнить анкету и предоставить необходимые документы. Решение по заявке принимается за несколько минут. Адреса отделений можно найти по ссылке.

Источник https://myfin.by/stati/view/kak-uznat-dadut-li-kredit-v-banke-rabocij-sposob-plus-sovety-bankirov

Источник https://iklife.ru/finansy/karty/otkrytie-kreditnaya-karta-usloviya.html

Источник https://www.open.ru/credit_cards/faq