Какие платежи по ипотеке существуют

Ипотечное кредитование для большинства наших соотечественников является чуть ли не единственным способом обзавестись собственной квартирой или домом. Можно ли сделать ипотеку на жилье выгодной, а условия погашения задолженности комфортными? Чтобы ответить на этот вопрос, необходимо помнить, что существует два типа ипотечных выплат: аннуитетные и дифференцированные. От них, помимо размера задолженности, процентной ставки и срока кредитования, зависит сумма ежемесячных платежей. В чем их особенности, и какой платеж по ипотеке выгоднее?

Аннуитетные платежи по ипотеке в банке

Самым распространенным вариантом ежемесячных выплат являются аннуитетные платежи. Способ заключается в регулярном возврате заемщиком фиксированной суммы, рассчитанной с учетом процентов, срока кредитования и стоимости недвижимости.

Преимущества этого вида платежей по ипотеке заключаются в простоте и удобстве. Заемщик видит в графике сумму и знает, что на время действия ипотечного договора размер выплат останется неизменным. Это позволяет с легкостью планировать семейный бюджет и не переживать, правильно ли начислили платеж в банке.

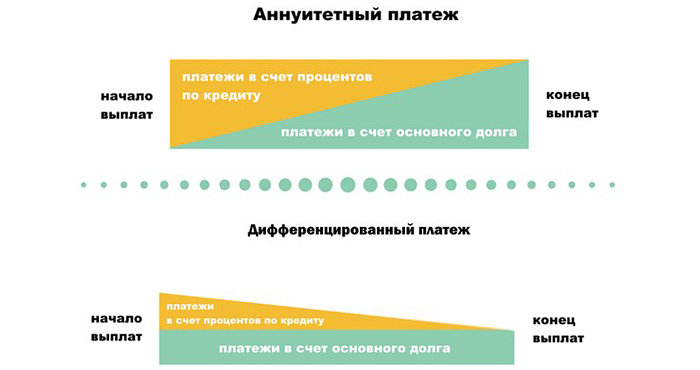

Но помимо преимуществ этот тип платежей по ипотеке имеет и недостатки. Так, большую часть ежемесячных взносов составляют проценты. Как результат, заемщик вносит регулярно определенную сумму, но долг уменьшается медленно. В связи с чем уровень переплаты может быть достаточно большим.

Дифференцированные платежи по ипотеке

Дифференцированная система предполагает, что самый крупный платеж — первый взнос. Одна его часть идет на оплату долга и постоянно остается стабильной, другая направлена на погашение процентов и с течением времени уменьшается. С каждым месяцем величина задолженности снижается. В результате на погашение процентов требуется меньшая сумма.

Стоит сразу оговориться, что данный вид ипотечных платежей подходит далеко не всем. Обусловлено это тем, что первое время по дифференцированной схеме заемщик вынужден выплачивать крупные суммы. К слову, банк еще на этапе одобрения заявки изучает платежеспособность клиента и, исходя из финансовой стабильности, решает, какой вариант платежей будет оптимальным. Таким образом, если заемщик не имеет возможность выплачивать задолженность крупными суммами, то будет предложена альтернатива в виде аннуитетной схемы.

Какой платеж по ипотеке лучше?

Для того чтобы выбрать выгодный вариант, необходимо учитывать периодичность и характер семейных доходов. Так, аннуитетные платежи по ипотеки оптимальное решение для заемщиков, имеющих регулярный доход. Клиенту банка не требуется постоянно обращаться к графику, поскольку он уже заранее знает, какую сумму необходимо внести. Еще одно неоспоримое достоинство — уменьшение размера платежей при досрочном частичном погашении ипотечного кредита. Дифференцированная схема также имеет преимущества, в том числе снижение величины ежемесячных взносов к концу срока кредитования.

Подводя итог, стоит отметить, что при выборе вида платежей по ипотеке заемщик должен учитывать в первую очередь финансовое положение. Кроме того, следует обращать внимание и на действующую процентную ставку по ипотечному кредиту. Перед подачей заявки в банк менеджеры рекомендуют предварительно рассчитать параметры ипотеки с помощью онлайн-калькулятора. На основе полученного результата можно подобрать подходящий вид платежей.

Согласия на обработку ПДн:

В соответствии с требованиями Федерального закона от 27.02.2006 №152-ФЗ «О персональных данных», Федерального закона от 13.03.2006 № 38-ФЗ «О рекламе», а также иным применимым законодательством Российской Федерации,

Я даю ПАО РОСБАНК (адрес: 107078, г. Москва, ул. Маши Порываевой, д. 34) (далее – «Банк», «Оператор») согласие на обработку своих персональных данных, а именно: сведений, предоставленных мной при заполнении веб-формы на сайте Оператора www.rosbank-dom.ru (далее – «Персональные данные»), а также иных имеющихся у Банка сведений. Под персональными данными я понимаю любую информацию, относящуюся ко мне как к субъекту Персональных данных, в том числе мои фамилию, имя, отчество, контактные данные (телефон, электронная почта, почтовый адрес), IP адрес. Под обработкой Персональных данных я понимаю сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение) посредством поиска, анализа и сбора информации, в том числе с использованием внешних информационного-аналитических порталов, сторонних информационных источников, включая открытые и общедоступные источники информации и веб-ресурсы, извлечение, использование, обезличивание, блокирование, удаление, уничтожение персональных данных, с использованием средств автоматизации и без использования таких средств, с целью регистрации в личном кабинете потенциального клиента в системе электронного взаимодействия с Банком; заключения пользовательского соглашения; внесения сведений обо мне в базы данных в качестве потенциального потребителя услуг; формирования и направления мне Банком предложений об оказании услуг на определенных условиях; продвижения товаров, работ, услуг Банка, в том числе направление мне рекламных и/или информационных материалов, с помощью средств связи, в том числе по сетям электросвязи, посредством использования телефонной и подвижной радиотелефонной связи (включая СМС-сообщения), а также по сети Интернет.

Согласие действует * в течение 1 года с момента его получения Банком и может быть отозвано мной, путем направления в Банк по адресу: 107078, г. Москва, ул. Маши Порываевой, д. 34 соответствующего письменного уведомления в свободной форме об отзыве согласия.

* Сроки обработки персональных данных совпадают со сроками действия Согласия на обработку персональных данных, если иное не предусмотрено действующим законодательством РФ.

Условия обработки персональных данных регулируются Политикой ПАО РОСБАНК в отношении обработки персональных данных и сведения о реализуемых требованиях к защите персональных данных, размещенной на сайте ПАО РОСБАНК

Согласие на получение рекламно-информационных материалов (рассылок):

В соответствии с требованиями Федерального закона от 13.03.2006 № 38-ФЗ «О рекламе», а также иным применимым законодательством Российской Федерации,

Я даю ПАО РОСБАНК (адрес: 107078, г. Москва, ул. Маши Порываевой, д. 34) (далее – «Банк»,) согласие на направление мне (получение мной) на указанный мной при заполнении веб-формы на сайте Оператора www.rosbank-dom.ru телефонный номер/адрес электронной почты рекламно-информационных материалов (рассылок).

Настоящее согласие предоставляется на неограниченный срок при отсутствии сведений о его отзыве

Дифференцированный платеж по ипотеке в 2022 году

Вопрос погашения кредита на жилье — всегда актуальный и обсуждаемый. Как быстрее рассчитаться с банком и каким образом сделать это выгодно — моменты, волнующие всех покупателей квартир. Вместе с адвокатом АБ «Лапицкий и партнеры» Алексеем Босовым объясняем, что такое дифференцированный платеж по ипотеке в 2022 году, в чем его преимущества и недостатки.

Что такое дифференцированный платеж

Как известно тем, кто сталкивался с ипотекой или читал про нее, выделяют два вида платежей. Аннуитетные и дифференцированные. Первые используются чаще. Сумма платежа на весь срок кредита не меняется, но очень много приходится тратить на проценты. Переплата получается значительная.

— А дифференцированный платеж — это способ погашения кредита, при котором человек уплачивает ежемесячно не одинаковые, а разные суммы. И если в начале он платит больше, то ближе к концу кредита сумма становится меньше. Если брать итоговую цифру, то она получается меньше, чем при другом виде платежа, — рассказывает Алексей.

Разбираем со специалистом, что такое аннуитетный платеж по ипотеке, как он рассчитывается и какие у него плюсы и минусы

Как рассчитывается дифференцированный платеж по ипотеке

Но и в случае с дифференцированным платежом необходимо сформировать сумму платежей за месяц. Она получается из следующих составляющих:

— Основной долг делится на равные части в зависимости от срока кредита. Проценты начисляются ежемесячно на остаток ссудной задолженности.

Формула расчета

Формула расчета при дифференцированных платежах такая:

ДП = ПСК/n + ОД*П*ДМ/ДГ, где:

- ДП — дифференцированный платеж

- ПСК — первоначальная сумма кредита

- ОД — остаток долга на дату расчета

- П — процент по кредиту (поделенный на 100)

- ДМ — число дней в месяце

- ДГ — число дней в году

Пример расчета

Юрист приводит пример на небольшой срок и относительно невысокую процентную ставку:

Вы берете кредит на 600 000 рублей на 6 месяцев под 10% годовых. Расчет платежа за первый месяц — например, август 2020 — такой: ДП = 600 000/6 + 600 000*0,1*31/366 = 105 081,96.

Остальные можно узнать в графике платежей

Платеж;Основная сумма долга;Сумма платежа в погашение основного долга;Сумма платежа в погашение процентов;Общая сумма платежа;Остаток долга после ежемесячного платежа

1;600 000;100 000;5081,96;105 081,96;500 000 2;500 000;100 000;4098,36;104 098,36;400 000 3;400 000;100 000;3387,97;103 387,97;300 000 4;300 000;100 000;2459,01;102 459,01;200 000 5;200 000;100 000;1693,98;101 693,98;100 000 6;100 000;100 000;849,31;100 849,31;0

Добавим, что самим проводить такие математические операции не всегда просто. В сети существует множество ипотечных калькуляторов, которые могут вам помочь.

Популярные вопросы и ответы

Насколько выгоднее дифференцированные платежи по ипотеке, чем аннуитетные?

— У них плюс в том, что каждый месяц после внесения на счет суммы платежа ваш основной долг становится меньше. Вы каждый раз платите процент за те деньги, которыми вы реально пользовались в расчетном месяце. Переплата в итоге получится меньше. Да, первые платежи выше последующих и могут стать серьезной нагрузкой на бюджет семьи, но в дальнейшем эта ситуация поправится.

Можно ли позже сменить выбранный вид платежа?

— Выбор платежа по кредиту индивидуален. Все зависит от ваших доходов. Если они позволяют погашать ежемесячные платежи в значительном размере, то вам подойдет дифференцированная система. Если на старте и в дальнейшем вы не хотите много платить — вам предложат аннуитетную. Все это будет прописано в договоре с банком. И изменить его по своей воле не получится. В то же время, если банк использует обе системы платежа — а это не всегда так — он может перевести вас на другую через рефинансирование кредита.

В чем минусы дифференцированных платежей?

— Как уже сказано выше, это большие выплаты на первых месяцах ипотеки. Поэтому, если вы не готовы к такому, то не рассчитывайте на подобный вид платежей. Кроме того, каждый месяц придется уточнять — сколько денег осталось вернуть. Ведь график будет постоянно меняться и с ним нужно сверяться. Это не так, как у вас 7-10 лет каждый месяц будет настроен автоплатеж на одну и ту же сумму денег. И еще один неприятный момент состоит в том, что если вы в банке не докажете свою платежеспособность, то вам могут и не одобрить желаемый размер ипотеки. Ведь отталкиваться в финансовой организации будут именно от первых месяцев, когда платить придется много.

Дифференцированный платеж по ипотеке: что надо знать

Любые ошибки при заключении ипотечного договора могут ударить по бюджету. Чтобы не переплачивать банкам, важно выбрать правильный способ погашения кредита. Рассказываем, чем хорош дифференцированный платеж

«РБК-Недвижимость» уже писала об особенностях аннуитетных платежей, при которых сумма ежемесячного взноса не меняется на протяжении всего периода кредитования. Но получается большая переплата по процентам.

В данной статье речь идет о менее распространенной, но куда более выгодной для заемщиков стратегии выплат — дифференцированных платежах. Большинство банков сами определяют, каким будет способ погашения ипотечного кредита. И все же некоторые кредитные организации оставляют этот выбор клиентам. Объясняем, что такое дифференцированный платеж и как он рассчитывается.

Дифференцированные платежи — более выгодная для заемщиков стратегия погашения ипотечного кредита (Фото: Rahabi Khan/Pexels)

Что такое дифференцированный платеж

Дифференцированный платеж — это система погашения кредита, при которой заемщик ежемесячно вносит разные суммы, размер которых с каждым разом уменьшается. Максимальная финансовая нагрузка приходится на первые месяцы после оформления ипотеки, а ближе к концу периода кредитования взносы становятся минимальными.

Разница в размере платежей обусловлена тем, что при дифференцированной схеме так называемое тело кредита (его сумма без учета процентов) распределяется на весь срок равными долями, а поверх фиксированной суммы начисляются проценты на остаток.

Поскольку к концу срока кредитования основной долг сокращается, то и процентов начисляется меньше — отсюда изменения в сумме ежемесячного платежа. Для сравнения, при аннуитете размер минимальных взносов всегда фиксирован, но меняется соотношение процентов и основного долга. В первые месяцы львиная доля платежа уходит на погашение процентов, тогда как основной долг заемщика почти не убывает. Только после того как банк получил большую часть положенных процентов, начинается погашение основного долга. Таким образом, итоговая переплата по кредиту оказывается существенно выше.

На графике можно проследить, как при дифференцированных платежах уменьшается размер переплат в процессе погашения долга (Фото: credits.ru)

Как рассчитать ежемесячные взносы

При заключении договора заемщик получает платежный график. Если в случае с аннуитетом нужно запомнить всего одну цифру, то при дифференцированной схеме придется регулярно сверяться с этим документом. Уточнить актуальную сумму обязательного платежа можно также в офисе банка, через банкомат или по телефону контактного центра.

При желании сумму платежа можно рассчитать и самостоятельно. Для этого удобнее всего использовать ипотечный калькулятор либо специализированный онлайн-сервис на портале банка. Более трудоемкий вариант — вычислить по формуле. Это не так сложно, но нужно много времени.

Первоначальная сумма кредита делится на срок в месяцах — так вы получаете базовый размер платежа. Далее каждый месяц к нему прибавляются проценты. Для их расчета остаток основного долга нужно умножить на ставку в процентах и разделить на 12.

Рассмотрим на примере разницу в расчетах аннуитетных и дифференцированных платежей. Итоговые цифры будут приблизительными, поскольку в разных банках действуют свои условия по графику и выплате взносов. Но расчет, как правило, одинаковый. Допустим, вы оформили ипотеку в размере 6 млн руб. на десять лет со ставкой 10% годовых.

Аннуитетный платеж. В этом случае каждый месяц вам придется платить банку по 79,29 тыс. руб. Итоговая переплата по кредиту составит 3,51 млн руб.

Дифференцированный платеж. По тем же исходным данным, но уже с дифференцированными платежами, ежемесячный взнос на протяжении всего периода кредитования будет опускаться со 100 тыс. до 50,42 тыс. руб. Переплата по процентам выйдет на полмиллиона меньше — 3 млн руб.

При дифференцированной схеме можно рассчитать сумму обязательного ежемесячного платежа самостоятельно (Фото: Khwanchai Phanthong/Pexels)

Плюсы и минусы дифференцированного платежа

Основное достоинство дифференцированных платежей — ощутимая экономия на процентах. При аннуитете они начисляются по схеме, более выгодной банку. В случае же с дифференцированной системой погашения заемщик каждый раз платит проценты только за те средства, которыми действительно пользовался в расчетном месяце. Поскольку тело кредита с каждым взносом становится меньше, с ним сокращаются и отчисления кредитору. В результате основной долг убывает быстрее, а итоговая переплата оказывается существенно меньше, чем при аннуитете. Лучше всего это заметно при больших суммах и сроках ипотеки.

С другой стороны, дифференцированные платежи менее доступны. Эта схема больше подходит людям с высоким заработком, поскольку платежеспособность потенциальных заемщиков оценивается более строго. Подтвержденный доход должен быть в среднем примерно на 20–25% выше, чем в случае с аннуитетом. Это связано с тем, что при согласовании кредита банк отталкивается именно от первых месяцев, на которые приходятся максимальные ежемесячные платежи. Хотя в процессе погашения кредита взносы могут уменьшиться вдвое, при дифференцированной схеме заемщикам одобряют меньшие суммы.

Еще один недостаток — постоянно меняющийся размер ежемесячных взносов. Из-за этого заемщику приходится постоянно сверяться с платежным графиком и уточнять, какую сумму потребуется внести в следующем расчетном периоде. Кроме того, усложняется планирование семейного бюджета.

Основное достоинство дифференцированных платежей — экономия на процентах (Фото: Andrea Piacquadio/Pexels)

Кому подходит дифференцированная ипотека

Несмотря на выгоду дифференцированных платежей, выбирать схему погашения нужно исходя из ваших целей и текущих финансовых возможностей. Дифференцированный график позволяет хорошо сэкономить на процентах, но подходит не всем. Людям с невысоким заработком лучше выбрать аннуитет — иначе первые платежи могут оказаться для них неподъемными. Если заемщик рассчитывает получить крупный кредит и не планирует погашать его досрочно, дифференцированные платежи тоже не дадут желаемого эффекта.

Если же бюджет сможет покрыть первоначальный взнос и достаточно крупные последующие платежи — дифференцированная ипотека будет оптимальным вариантом. Специалисты рекомендуют ее людям с высоким заработком и тем, у кого есть дополнительные источники дохода, которые позволят поддерживать привычный уровень жизни в период наиболее высокой кредитной нагрузки. Вы сможете сэкономить еще больше, если выплатите ипотеку раньше положенного срока. Это выгодно, так как в случае с дифференцированной схемой проценты погашаются не сразу, а распределяются в течение всего периода кредитования.

В каких банках есть такой способ оплаты

В советское время именно дифференцированные платежи были единственным возможным вариантом погашения займов, поэтому такую схему часто называют классической.

К сожалению, на российском ипотечном рынке сегодня она почти не встречается. Кредиторам гораздо выгоднее аннуитетные платежи, поскольку в этом случае они получают проценты практически сразу. Лишь единицы разрешают заемщикам самим определять порядок погашения. Например, такая возможность есть в Россельхозбанке и Газпромбанке (актуально на февраль 2021 года. — Прим. ред.). При оформлении ипотеки составляются два графика, чтобы клиент выбрал для себя наиболее выгодный.

Определять порядок погашения заемщикам самостоятельно разрешают лишь единицы банков. При оформлении ипотеки клиент может выбрать наиболее выгодный график платежей (Фото: Floriane Vita/Unsplash)

В некоторых кредитных организациях также используются обе схемы расчетов, но у них «классика» распространяется только на потребительские кредиты. Более подробно узнать о программах кредитования можно в соответствующих разделах на сайтах кредитных организаций.

Сотрудники этих банков учитывают предпочтительный для клиента способ погашения, но окончательное решение выносится после рассмотрения заявки, проверки кредитной истории и анализа финансового состояния потенциального заемщика. Прежде чем сделать выбор, рекомендуем сравнить как можно больше вариантов и предложений от банков.

Источник https://rosbank-dom.ru/blog/pro-ipoteku/vidy-platezhey-po-ipoteke/

Источник https://www.kp.ru/putevoditel/ipoteka/differentsirovannyj-platezh-po-ipoteke/

Источник https://realty.rbc.ru/news/60199d7a9a79474477ba4021