Инвестиции как составная часть совокупных расходов. Виды инвестиций. Факторы, влияющие на величину инвестиций.

Инвестиции – совокупность долговременных затрат финансовых, трудовых и материальных ресурсов в целях увеличения активов и прибыли. Это понятие охватывает и реальные инвестиции (капитальные вложения), и финансовые (портфельные) инвестиции. Инвестиции осуществляют как физические, так и юридические лица.

Вторая составляющая совокупных расходов (Y = С+ I + G + Хn) — инвестиционные расходы, которые как правило, составляют около 20% от общего объема совокупного спроса, т.е. значительно меньше расходов на потребление. Однако, поскольку от их размера зависят колебания деловой активности не только в текущем периоде, но и темпы экономического роста в будущем, значение инвестиций трудно переоценить.

Инвестиционные расходы — денежные вложения, увеличивающие объем инвестиционных (производительных) товаров.

Инвестиционные расходы могут быть направлены как на увеличение объема капитала предприятия, так и на сохранение этого объема на прежнем уровне. Соответственно принято различать чистые и валовые инвестиции.

-по объекту инвестирования: реальные, финансовые, спекулятивные

-по основным целям инвестирования: прямые, портфельные, реальные, нефинансовые, интеллектуальные

-по форме собственности на инновационные ресурсы: частные, государственные, иностранные, смешанные

-по сроку инвестирования: краткосрочные, среднесрочные, долгосрочные

Чистые инвестиции (инвестиции нетто) равны увеличению объема капитала, обеспечивающему прирост производства. Валовые инвестиции (инвестиции брутто), равные чистым инвестициям плюс расходы на замещение старого капитала (сумма амортизационных отчислений, соответствующих потреблению (износу) основного капитала). Следует различать автономные инвестиции, определяемые внешними факторами, их величина не зависит от национального дохода, и стимулируемые (производны) инвестиции, величина которых зависит от колебаний совокупного дохода (У). Зависимость инвестиций от совокупного дохода (Y) есть функция инвестиций (I), (на рисунке ниже).

Факторы, влияющие на величину инвестиции: ожидаемый спрос на продукцию; налоги на предпринимательскую деятельность; изменения в технологии производства; динамика совокупного дохода; инфляционные ожидания; правительственная политика.

Наиболее важным фактором, влияющим на инвестиции, является процентная ставка, которую инвестор сопоставляет с ожидаемой нормой прибыли. М ежду ставкой процента и объемом требуемых инвестиций существует обратная связь.

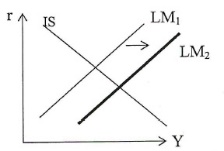

2.Графической интерпретацией какого события может являться данный рисунок? Объясните и приведите примеры.

Стимулирующая денежно-кредитная политика при изменении уровня цен. Предположим, что правительство решает снизить уровень безработицы, увеличить объем совокупного выпуска путем увеличения предложения денег. Увеличение предложения денег сдвигает кривую LM вправо (вниз), в результате процентная ставка падает с r1 до r2, величина дохода растет. Рост предложения денег (сдвиг кривой LM в положение LM2) создает избыточное предложение на рынке денег, в результате чего ставка процента снижается. Ее падение вызывает рост инвестиционных расходов, приводящий к росту спроса на товары и услуги, увеличению совокупного выпуска. Совместное равновесие рынка товаров и денег перемещается в точку Е2, поскольку рост дохода и снижение процентной ставки влекут за собой рост спроса на деньги, который будет продолжаться до тех пор, пока не сравняется с новым, более высоким уровнем предложения денег.

Тест

3.Соответствие между понятиями динамики цен и их характеристиками:

L1: Стагфляция R1: Рост инфляции в период экономического спада

L2: Дезинфляция R2: Замедление темпа инфляции

L3: Темп инфляции R3: Скорость изменения уровня цен

L4: Ползучая инфляция

5.Установите последовательность наступления фаз экономического цикла.

Банковский мультипликатор при норме обязательных резервов 20 % равен: …

4.Задача Известно, что темпы роста ВНД за год составили 3,8%, темп роста капитала — 3%, темп роста числа работающих — 1,5%. При этом доли труда и капитала в ВНД равны соответственно 0,75 и 0,25.

Определите темп роста фактора, называемого «техническим прогрессом».

Y=A*K 0.75 L 0.25 . A- технич. прогресс.

1,038=А*1,03 0,25 *1,015 0,75 , А=1,019. Темп роста – 1,9%.

2 способ. Если продифференцировать и прологарифмировать производственную функцию, то можно выразить ее в ежегодных темпах роста: у = к + l + r, тогда

3,87 = 0,25* 3% + 0,75 *1,5% + r , r = 3,87 – (3%*0,25 + 1,5%*0,75) = 3,87 – (0,75 + 1,125) = 3,87 – 1,875 = 1,95%

Инвестиции как составная часть совокупных расходов. Виды инвестиций. Факторы, влияющие на величину инвестиций. Парадокс бережливости

Важная составляющая совокупных расходов — инвестиционные расходы, которые можно определить как денежные вложения, увеличивающие объем инвестиционных (производительных) товаров.

Инвестиционные расходы могут быть направлены как на увеличение объема капитала предприятия, так и на сохранение этого объема на прежнем уровне. Существуют чистые инвестиции (инвестиции нетто), которые равны увеличению объема капитала, обеспечивающему прирост производства и валовые инвестиции (инвестиции брутто), равные чистым инвестициям плюс расходы на замещение старого капитала (амортизация).

Факторы, влияющие на динамику инвестиций (сдвигающие кривую инвестиционного спроса вправо и влево):

— ожидаемый спрос на продукцию;

— налоги на предпринимательскую деятельность;

— изменения в технологии производства;

—динамика совокупного дохода;

Реальную ставку процента и ожидаемую норму прибыли можно отнести к основным факторам, влияющим на объем инвестиций. Изменение этих факторов графически означает движение вдоль кривой инвестиционного спроса (вверх-вниз).

Традиционно принято считать, что увеличение сбережений благоприятно сказывается на экономическом положении как отдельных граждан, так и страны в целом. Кейнс говорил, что при определенных условиях увеличение сбережений может приводить к нежелательным последствиям для экономики. Если население увеличивает сбережения (сдвиг кривой сбережения влево-вверх), то при прочих равных условиях сокращается потребление и совокупный спрос, а следовательно, и равновесный объемпроизводства. Это, в свою очередь, означает снижение дохода и желание увеличить сбережения не окажет в конечном итоге

2. Финансовая система: ее элементы и принципы построения.

Финансовая система— совокупность всех взаимосвязанных структурных финансовых элементов.

Допустимо вычисление следующих элементов в финансовой системе:

• Совокупность бюджетов всех уровней: федерация, административных единиц, местных органов власти. В развитых странах Запада доля федерального бюджета составляет примерно 40-60%

• Валютные резервы государства

• Денежные фонды предприятий и организаций

Финансовую систему можно определить и как взаимосвязь других элементов:

• Финансы хозяйственных субъектов

Процесс функционирования финансовой системы для выполнения определенных целей на уровне государства представляет собой финансовую политику. Ее понимание отражает 2 аспекта. Во-первых, речь идет о регулирование экономики с помощью доходов и расходов. Такое направление использования финансовых средств называется фискальной политикой. Во-вторых, подразумевается регулирование бюджетных процессов. Данный вид мер называют бюджетной политикой.

Инвестиции как составная часть совокупных расходов (AD).

Вторая составляющая совокупных расходов — инвестиционные расходы, которые можно определить как денежные вложения, увеличивающие объем инвестиционных (производительных) товаров.

Инвестиционные расходы могут быть направлены как на увеличение объема капитала предприятия, так и на сохранение этого объема на прежнем уровне.

Соответственно принято различать чистые инвестиции (инвестиции нетто), которые равны увеличению объема капитала, обеспечивающему прирост производства и валовые инвестиции (инвестиции брутто), равные чистым инвестициям плюс расходы на замещение старого капитала (амортизация).

Инвестиционные расходы, как правило, составляют около 20% от общего объема совокупного спроса, то есть значительно меньше расходов на потребление. Однако, поскольку от их размера зависят колебания деловой активности не только в текущем периоде, но и темпы экономического роста в будущем, значение инвестиций трудно переоценить.

Различают следующие направления вложений инвестиционных средств:

• производственные инвестиции (оборудование, здания, сооружения),

• инвестиции в товарно-материальные запасы (ТМЗ) (незавершенное производство, сырье, материалы, готовые изделия),

• инвестиции в жилищное строительство.

Следует различать автономные инвестиции, определяемые внешними факторами, их величина не зависит от национального дохода, и стимулируемые (производные, индуцированные), вели чина которых зависит от колебаний совокупного дохода (У).

Зависимость инвестиций от национального дохода можно представить графически (рис. 2.8).

Объясняется такая зависимость тем, что рост ВНП ведет к увеличению предпринимательской прибыли и появлению стимулируемых инвестиций.

Аналогично множеству концепций потребительского поведения существует ряд теорий, по-разному объясняющих как динамику инвестиционного спроса, так и логику принятия инвестиционных решений. Среди них можно назвать: — неоклассическую концепцию, связывающую уровень инвестиций с предельным продуктом капитала, ставкой процента и правилами налогообложения; — кейнсианскую концепцию, в которой формирование инвестиционного спроса обусловлено оценкой инвестиционных проектов на основе дисконтирования, исходя из критерия доходности на вложенный капитал; — модели инвестиций в жилищное строительство, q-теория Дж.Тобина, связывающая объемы инвестиций с колебаниями на рынке ценных бумаг; — теории, основанные на рационировании кредита, и проч.

Вопрос 24.

Государственные расходы и чистый экспорт как составная часть AD.

Государственные расходы (G) — это, прежде всего, денежные средства на закупки государством на рынках благ. Объемы этих закупок определяются со стоянием государственного бюджета.

Общая тенденция после второй мировой войны для стран с рыночной экономикой такова: размеры государственного бюджета, его расходных статей известны на год вперед. Мы будем считать их величиной автономной, т.е. не зависящей от совокупного дохода (Y), и обозначим функцию спроса государства на рынке благ как G = const. Такой подход не отрицает того очевидного факта, что государственное влияние на совокупный спрос определяется не только величиной сумм статей расходов, утвержденных в бюджете, но и мероприятиями государства в сфере фискальной и денежно-кредитной политики.

На величину чистого экспорта (NX) также воздействует комплекс разнообразных причин, среди которых важнейшие — курс национальной валюты, величина издержек и цен в странах, тор гующих друг с другом, конкурентоспособность производимых товаров. Чистый экспорт — это сальдо торгового баланса страны, и мы также будем рассматривать его как величину постоянную.

Вопрос 25.

Модель «доходы-расходы».

Рассмотренная в модели AD—AS проблема достижения равновесия между совокупным спросом и совокупным предложением может быть интерпретирована как проблема достижения равновесия между созданным национальным продуктом (совокупное предложение) и планируемыми со стороны населения, бизнеса, и государства расходами (совокупный спрос). Модель равновесия «национальный доход— совокупные расходы», или «доходы—расходы», или т.н. «кейнсианский крест» является достаточно востребованной. Она используется при анализе влияния макроэкономической конъюнктуры на национальные потоки доходов и расходов. Она, в частности, наглядно показывает, какое влияние на национальный доход может оказывать изменение каждой из составляющих совокупных расходов.

Условия равновесия на рынке благ в кейнсианской модели определяются исходя из того, что равновесие достигается только тогда, когда планируемые расходы (совокупный спрос) равны национальному продукту (совокупное предложение). Приведем графическую интерпретацию определения равновесия в модели «доходы— расходы», которую также называют «крестом Кейнса» (рис. 2.10).

При ее построении мы используем функции, с которыми познакомились ранее: 1. Функция совокупных расходов

Для простоты изложения предположим, что чистый экспорт равен нулю. Вспомним, что с, s, i и g — это автономные (экзогенные) величины, т.е. такие, которые не зависят от величины национального продукта текущего года.

Исходным моментом для построения данной модели служит линия под углом 45° к горизонтальной оси, в любой точке этой линии совокупные доходы равны совокупным расходам.

Пересечение данной линии в точке А2 с функцией планируемых расходов (С +1 + + G + NX), изображаемой как функция потребления, сдвинутая на величину (I + G + NX), показывает величину национального дохода, при котором устанавливается макроэкономическое равновесие. Наклон функции потребления, как было отмечено в предыдущем параграфе, отражает предельную склонность к потреблению, т.е. изменение в потреблении по сравнению с изменением в доходах.

Если объем производства ниже равновесного (слева от точки А2) — это означает, что покупатели готовы приобретать товаров больше, чем фирмы производят, т.е. AD > AS. Фирмы начинают снижать запасы и наращивать производство, т.е. доходы и планируемые расходы выравниваются. И, наоборот, в случае превышения объемов производства над планируемыми расходами (справа от точки А2) фирмы столкнутся с трудностями реализации и вынуждены будут сокращать производство до выравнивания AD и AS. Для производителя подобные колебания означают, что фактические инвестиции могут включать в себя как запланированные инвестиции, так и незапланированные, которые, как правило, отражаются в изменении товарно-материальных запасов, т.е. именно последние выполняют функцию выравнивающего механизма.

Важный вывод, который следует из этой модели, следующий: расходы определяют уровень производства. Иначе говоря, данная модель иллюстрирует идею Кейнса о том, что чем больше совокупный спрос (Е21 > Е1), тем больше равновесный объем национального дохода (продукта), т.е.

того объема производства, к которому тяготеет национальная экономика (Y2 > Y1).

Источник https://infopedia.su/28xd6cf.html

Источник https://mydocx.ru/4-6320.html

Источник https://megalektsii.ru/s6076t9.html