Полный каталог франшиз от Сбербанка

Открытие собственного дела – процесс трудоёмкий, который отнимает много времени, сил, а главное, нуждается в изначальной подпитке немалыми суммами денежных средств. Предприниматель должен вкладываться в аренду помещения, ремонт, возможно наружное оформление, закупку мебели и оборудования, наём персонала с постоянной выплатой заработанной платы, регистрацию юридического лица и налоги, маркетинговую компанию, закупку товара, продвижение своих услуг через всевозможные рекламные каналы, реализацию дизайн проектов своего бренда. Если это франшиза, то часть средств пойдёт на паушальный взнос и роялти. Конечно, при должном подходе, вся эта махина вложений и приобретений запуститься и не только покроет инвестиционные вклады, но и начнёт приносить немалый доход. Но вопрос у начинающего предпринимателя такой – откуда брать деньги вначале старта?

Сбербанк, оценив необходимости малого и среднего бизнеса пришёл на выручку с собственным предложением, которое может помочь реализовать грандиозные планы по завоеванию бизнес-рынка амбициозным дельцам.

С 2011 года в линейке продуктов банка появилась услуга «Бизнес-старт». Кредитная программа как раз основывается на поддержке предпринимателей и одновременно совершенствует российскую систему кредитования. По словам специалистов Сбербанка, проект рассчитан в равной степени на тех, кто готов запустить бизнес по франшизе. А так как покупка франшизы практически всегда несёт с собой ограждение от львиной доли рисков для начинающего предпринимателя за счёт опытности и услуг франчайзера, то банку также безопаснее выдавать такие займы. Шансы, что бизнес не окупится и клиент не сможет вернуть вовремя полученные суммы, сводится к минимальному.

«Бизнес-старт» — фактически является кредитом на определённые нужды. Но при этом отличается от остальных предложений наличием дополнительных пакетов услуг. Система работает так, что клиент не только приходит в банк и подаёт заявку, но может пройти полный курс обучения основам предпринимательства, а потом выбрать себе франшизу из списка. То есть, фактически, Сбербанк сам заботится о том, чтобы начинающий бизнесмен стал успешным руководителем своего дела. И помогает подобрать это дело из списка проверенных партнёров. После одобрения заявки, заёмщик идёт официально регистрировать свою предпринимательскую деятельность и подаёт все необходимые документы в банк.

Но также есть требование внести и собственную сумму в развитие бизнеса. Что-то вроде первоначального взноса. А после оговариваются сроки, по которым новый франчайзи начнёт вести своё дело и приступит к выплате кредита. Чтобы правильно оценить новшество Сбербанка, нужно знать, какие условия входят в участие в этой программе.

Условия

— Бизнес открывается юридическим лицом, либо физическим, которые на протяжении трёх месяцев не занимались предпринимательской деятельностью.

— Пакет документов оформляется по требованию банка. Помимо стандартной анкеты в него входят документы о регистрации (временная прописка также будет учитываться), военный билет (для мужчин до 27 лет), паспорт и все фин.документы юридического лица, если таковое имеется.

— Требуется поручитель, с которого спросят справку 2НДФЛ или налоговую декларацию.

— Франчайзер, по бренду которого будет проводиться предпринимательская деятельность, выбирается из списка, предоставляемого банком, либо же самим франчайзи (информация в этом случае также предоставляется в банк).

— Сумма кредита стандартно предоставляется по запросу клиента и варьируется от 100 тысяч рублей до трёх миллионов. Если нужна большая сумма, то запрос банк рассмотрит в личном порядке и только при условии, что заёмщику на тот момент более 27 лет.

— Срок кредитования – до трёх с половиной лет.

— Процентная ставка от 17,5%. Зависит от срока, на который занимаются финансы.

— Первоначальный взнос, о котором говорилось выше, составляет 40 процентов от суммы.

Есть ещё ряд требований. Например, франшиза должна быть надёжной. Все данные по системе «Бизнес-старт» имеются на официальном сайте Сбербанка и его партнёров, где их и можно изучить.

Цели запрашиваемого займа также указываются в анкете. Стандартно кредит по программе «Бизнес-Старт» даётся на несколько вариантов действий будущего франчайзи.

Требования

— Аренда помещения и его ремонт.

— Покупка необходимого по условиям франчайзера торгового оборудования.

— Реализацию рекламной компании для увеличения клиентопотока.

Готовый бизнес-план

Не только покупкой франшизы можно заработать одобрение кредита от Сбербанка. Второй вариант подразумевает под собой использование готового бизнес-плана, который предоставляется как раз самим банком. И тут кредит имеет три разновидности, которые варьируются в зависимости от суммы кредитования. «Элит», «Средний» и «Эконом» по уменьшению суммы соответственно.

Коммерческие направления, из которых предлагает выбрать банк:

— кейтеринговые услуги. Это вид предпринимательства по организации выездных услуг. Среди них могут быть общественное питания, доставка обедов в офисы. Могут быть мероприятия и торжества, проводимые на выезде и т.д.

— клининговые услуги. Уборка помещений по найму сейчас развита как в торговых комплексах, так и в офисных помещениях.

— парикмахерские услуги. Сюда же входят и салоны красоты и спа-процедурные.

— выпечка хлебобулочных изделий. И, соответственно, реализация их оптом и в розницу.

Услуга «Бизнес-старт» от Сбербанка при правильном использовании выделенных средств и предоставляемых бонусов может дать отличные преимущества на старте для начинающего предпринимателя. И даже, если вы выбираете вариант, в котором банк предоставляет вам готовую бизнес-модель, то остаётесь в плюсе. В частности:

— получаете готовое место ведения предпринимательской деятельности

— вычёркивайте из списка необходимого концепцию плана развития, ценообразования и множества мелких моментов, которые в ином случае пришлось бы досконально продумывать и отражать в собственном бизнес-плане.

— сами принимайте решение о сотрудничестве с теми или иными поставщиками. Решения франчайзера в этом случае на вас не повлияют.

Вероятность одобрения кредита по системе «Бизнес-Старт»

На решение банка по вашему запросу влияют множество факторов. Вот несколько из них:

— Решение франчайзера. Кредит и желание стать успешным бизнесменом под эгидой чьего-то бренда хорошие мотиваторы, однако нужно чтобы сама фирма, продающая франшизы тоже была не против стать вашим партнёром. А отрицательный ответ можно получить банально потому, что ваш город уже занят франчайзи этой фирмы с эксклюзивным правом по территории.

-Кредитная история заёмщика. Увы, то, что вы планируете брать кредит на развитие бизнеса, а не на холодильник, никак не отменяет факт оценки вашей кредитной истории. Если она не гарантирует банку вашу надёжность, то можно и не дождаться положительного решения.

— Залог. Если вы не можете предоставить залог банку под выданные средства, то банк может не решиться на одобрение.

— Уровень доходов. Казалось бы, какое имеет отношение уровень вашего благосостояния, если выплачивать кредит вы планируете на полученные от прибыли нового бизнеса средства? Однако нет. Для банка это тоже фактор.

— Рентабельность и сроки окупаемости вашего проекта. Банку нужны гарантии. А если в бизнес-плане не прописано чётко, что предпринимательство быстро окупится, то значит, гарантий нет.

Если выбирать франшизу

Если предприниматель выбирает вариант покупки франшизы при запросе кредитных средств по системе «Бизнес-Старт» от Сбербанка, то он должен знать условия, с которыми может столкнуться во время реализации проекта.

— Имущество, которое приобретает предприниматель в рамках проекта реализации бизнеса по франшизе, становится залоговым.

— Если кредит оформляется на юридическое лицо, то все его учредители становятся поручителями клиента банка.

— Если кредит выдаётся под индивидуального предпринимателя, то родственники владельца ИП становятся поручителями.

Кроме того, заранее рассчитывайте свой доход по периодам. Потому что бизнес имеет свойство менять статистику дохода по сезонам. И если в период временного застоя вы не сможете выплачивать кредит, потому что не рассчитали, что доход будет в это время нестабильным, то ничего хорошего из этого не выйдет. Например, магазин джинсов – внесезонное решение. Клиенты будут у вас в любое время года, соответственно продажи будут тоже. А вот мороженное зимой будет продаваться значительно труднее. Магазин сувениров будет приносить больше дохода перед праздниками. И совсем встать в сезон отпусков. Учитывайте и местоположение своего бизнеса, поток потенциальных покупателей и их долю на численность населения. Все эти факторы непосредственно влияют на проходимость, прибыль, окупаемость. А значит и на способность вовремя погасить кредит банка.

Поэтому, чтобы не попасть впросак, требуется серьёзно подойти к выбору своего будущего франчайзера и оценить все условия и предложения его франшизы. Отличный способ проверить обещания в описании франшизы – посетить действующих партнёров и на месте узнать, так ли всё радужно, как описывают сотрудники головного офиса. Естественно, не для каждого города бизнес по купленной франшизе будет одинаково прибыльным. И существует множество различных факторов, влияющих на процессы развития. Это и платёжеспособность населения, поддержка самого франчайзера, ценообразование. От установленных заранее фирмой цен может зависеть весь успех. Случается так, что франчайзи не в праве менять даже наценку и не может опустить цены только потому, что во франчайзинговой сети действует единая ценовая политика. А для города, в котором предприниматель начал развивать свой филиал – это неподъёмные ценники, и товар просто перестают покупать. Поэтому, если вы не опытный предприниматель, который с первого взгляда может оценить предлагаемую программу, постарайтесь получить как можно более полную информацию из разных источников. И потому, что есть риск нарваться на подходящую с первого взгляда, но не действующую в условиях вашего рынка франшизу, Сбербанк предлагает выбрать либо из готового списка своих проверенных партнёров, либо из бизнес-планов, в которых уже прописано ваше дальнейшее развитие.

Спустя некоторое время после запуска программы «Бизнес-Старт», специалисты Сбербанка начали подводить статистику выбора франшиз. В Топ-3 востребованных начинающими предпринимателями франшиз вошли такие компании как «Бегемотик», продающая детские игрушки, «220 Вольт» — магазин электроинструмента, и «Айркрафт» — салон-магазин оптики. Помимо них, больший процент внимания завоевали такие бренды, как сеть фаст-фуда Subway, магазины Stillini и Seginnetti, а также франчайзинговые предложения от Парижанки, Экспедиции и Автодевайса.

По статистике от Сбербанка, кредиты на покупку готового бизнес-плана или франчайзингового предложения от известного бренда в первую очередь берут, чтобы начать свой бизнес в сфере розничной торговли. Большинство купленных франшиз характеризуется сравнительно недорогим входом и небольшим уровнем инвестиций. Максимум – 3 миллиона рублей.

Связано это, скорее всего, с тем, что предприниматели хотят создать успешное дело, которое способно будет окупить себя в сравнительно короткие сроки, и позволит выплатить все займы банку.

Кредит от Сбербанка – не первое и не последнее предложение от подобных организаций на рынке франчайзинга. И популярность услуги растёт с каждым годом. Да и сама программа «Бизнес-Старт» продолжает развиваться. На сегодняшний день она включает в себя сотни предложений из разных сфер и сегментов рознично торговли, питания, производства товаров и продажи услуг. В списке франшиз, предлагаемых банком уже оказались такие бренды как 33 Пингвина, Baon, Jenavi, Kanzler и много других интересных предложений российского рынка франчайзинга.

Поэтому, новоиспечённому предпринимателю, если он захочет основать своё дело, помощь от ведущего российского банка будет как нельзя кстати.

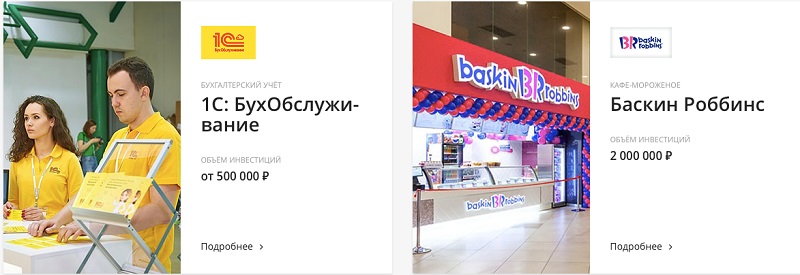

Каталог франшиз Сбербанка

В 2019 году Сбербанк запустил собственный каталог франшиз. У некоторых читателей возникает вопрос, стоит ли им пользоваться и какие привилегии это дает.

Франшизы Сбербанка список

Это уже не первая попытка Сбербанка запустить каталог франшиз, ранее была подборка франшиз для программы «Бизнес старт», но тот каталог был очень малочисленным, и многие инвесторы просто не нашли в нем для себя интересных вариантов. В 2013 году франшизы были проверены специалистами банка, но проверка была весьма формальной. Тогда по программе «Бизнес Старт» Сбербанк предлагал выдачу займов на указанные франшизы, но вскоре программа была закрыта.

Франшизы от Сбербанка

В прошлом году Сбербанк перезапустил каталог франшиз и начал его активно продвигать. Но стоит обратить внимание на то, что это все-таки банк, и франчайзинг для него не профильное направление: сложно поддерживать каталог в актуальном виде, быть в курсе событий, предоставлять развернутую информацию по франшизам, оперативно корректировать данные и отслеживать изменения франшиз. В данном случае цель каталога франшиз – привлечь в банк новую аудиторию потенциальных предпринимателей, которая воспользуется услугами и станет клиентами банка. Отрадно то, что кредитные организации все больше разворачиваются лицом к франчайзингу и чувствуют потенциал направления. Единственное , что огорчает – что до сих пор нет кредита на франчайзинг, который бы отличался сниженной ставкой по сравнению со стартом бизнеса с нуля.

На сегодняшний день в каталоге Сбербанка 75 франшиз, большинство из них – крупные сети и известные бренды, но есть и менее опытные компании. Каталог разбит на 5 категорий: рестораны, услуги, торговля, медицина и другое. По каждой франшизе дана только основная краткая информация и форма обратной связи. Тем, кто оставляет заявки на франшизы, предлагается открыть расчётный счет в Сбербанке или воспользоваться другими продуктами.

Франчайзер, чтобы разместить свою франшизу в каталоге Сбербанка, также должен иметь открытый расчетный счет в данной кредитной организации — это один из важных критериев попадания в каталог.

Какие требования применяются к оформлению франшизы Сбербанка?

Франчайзинг сегодня – один из самых популярных видов бизнес-отношений, который позволяет начать собственное дело практически с нуля. Если у вас совсем нет опыта в предпринимательстве, но есть большое желание работать и учиться на практике, то франшиза — самый подходящий вариант. Вы получите готовый план развития проекта, всестороннюю поддержку от франчайзора, при необходимости, поставку сырья и оборудования, подготовку и обучение персонала, а также раскрученный бренд и полный комплекс маркетинговых услуг.

Однако для покупки франшизы нужны средства. А многие начинающие бизнесмены зачастую именно в этом и испытывают недостаток. В этом случае и предприниматели, и обычные люди обычно обращаются в банк. И хотя на сегодняшний день очень большое количество банков готовы профинансировать ваши первые шаги в бизнесе, подобрать действительно выгодное предложение совсем не просто.

Именно поэтому в 2011 году Сбербанк разработал программу «Бизнес-Старт», которая поможет ее участникам реализовать свои амбициозные планы. Это одна из кредитных программ, которая рассчитана на начинающих предпринимателей. Поскольку франшиза – это наименее рискованный вид ведения бизнеса, так как в развитии дела заинтересован не только франчайзи, но и франчайзор, который полностью курирует проект, банку выгодно выдавать кредиты именно на покупку франшизы.

Условия программы

Банк предоставляет кредит начинающим предпринимателям на особых условиях. Одно из главных — это отсутствие действующего бизнес-плана под вашим руководством. То есть рассчитывать на банковские средства по этому проекту могут только те, кто начинает свое дело с нуля. Обратиться за кредитом на покупку франшизы от Сбербанка могут физические или юридические лица, которые не занимаются предпринимательской деятельностью как минимум последние три месяца.

Остальные условия такие:

- Кредит выдается на сумму от 100 тысяч рублей до 7 миллионов. Крупный кредит выдается только мужчинам, старше 27 лет, прошедшим военную службу.

- Расплатиться с банком нужно будет в течение 42 месяцев, то есть за 3,5 года.

- Величина кредитной ставки будет зависеть от срока кредита: если он равен 2 годам, то ставка составит 17,5 %; если же срок кредита больше, то и ставка будет равна 18,5 %.

- Чтобы получить кредит, нужно вложить в дело собственные средства в размере не менее 20 %. Обратите внимание на то, что банк смягчил это условие – на старте программы первоначальный взнос составлял 40 %.

- Банк определяет в качестве залога все приобретаемые на кредитные средства активы. В некоторых случаях может потребоваться участие созаемщиков или оформление поручительства.

- Бизнес должен быть зарегистрирован в форме юридического лица или индивидуального предпринимателя.

- Заемщик может оформить кредит на покупку любой франшизы, единственным условием банка является ее надежность.

В помощь начинающим бизнесменам Сбербанком составлен собственный каталог франшиз, можно также посмотреть каталог франшиз на нашем сайте одобренных финучреждением. Получить кредит на покупку одной из них обычно проще.

При рассмотрении заявок банк будет учитывать все нюансы, в том числе и прошлый деловой и управленческий опыт заемщика, возможно, потребуется рассказать о своем видении развития проекта. В некоторых случаях банк требует одобрения кредита у будущего франчайзора.

Требования к франчайзи

Кредит для франшизы Сбербанк выдается заемщику, который должен соответствовать следующим требованиям:

- Обратиться за кредитом для покупки франшизы может любой совершеннолетний гражданин в возрасте не старше 60 лет. Однако, если нужна крупная сумма (к примеру, 5 или 7 миллионов и даже больше), то на такую сумму могут рассчитывать только мужчины старше 27 лет, отслужившие в армии.

- В зависимости от сумы кредита паушальный взнос будет составлять от 10 тысяч рублей до 1 миллиона.

- Одним из требований банка является аренда помещения и приобретение оборудования для будущего бизнеса на средства, полученные в кредит.

- Для погашения кредита для каждого клиента разрабатывается индивидуальный график платежей, которые осуществляются ежемесячно.

Обязательным требованием является точное указание в заявке целей, для которых берется кредит.

Необходимые документы

Для рассмотрения заявки и принятия решения банк требует от человека, берущего кредит на покупку франшизы, предоставления пакета документов, в который входят:

- анкета-заявление;

- паспорт с обязательным указанием регистрации по месту жительства (принимается и временная регистрация);

- для мужчин моложе 27 лет необходимо предоставление военного билета;

- справку по форме 2НДФЛ;

- если есть зарегистрированный бизнес, то нужно предоставить всю финансовую отчетность.

В случае если банк требует участия поручителя, то он должен, кроме таких же документов, предоставить справку по форме 2НДФЛ, если он является наемным сотрудником, или налоговую декларацию, если осуществляет предпринимательскую деятельность.

Особенности программы

Начав реализовывать новую кредитную программу в 2011 году, Сбербанк поддерживает новичков в бизнесе уже несколько лет, продолжая совершенствовать как собственный продукт, так и систему бизнес-кредитования в нашей стране в целом.

Поскольку Сбербанк заинтересован в том, чтобы клиент выплатил ему кредит, он помогает начинающим бизнесменам выбрать лучшую франшизу и оказывает поддержку на старте проекта.

Подавая заявку на этот кредит, клиент одновременно проходит обучение основам предпринимательской деятельности.

Сбербанком составлен собственный каталог франшиз, которые являются надежными на нашем рынке. Он создан на основе анализа деятельности франчайзинговых компаний в течение нескольких лет. В этом списке иностранные и отечественные компании, которые успешно функционируют в самых разных сферах деятельности.

Аккредитованные франшизы от Сбербанка, каталог которых можно найти в сети, это известные магазины, кафе, производственные предприятия:

- кофейни Старбакс;

- магазины игрушек «Остров знаний»;

- Сбарро-пицца – сеть ресторанов быстрого питания;

- SUBWAY;

- БЕГЕМОТиК – сеть детских магазинов;

- Аскона – магазин матрасов;

- Индустриальные решения – предприятия, осуществляющие городскую очистку.

На этом список франшиз от Сбербанка не ограничивается – начинающий предприниматель может подобрать себе подходящую компанию. К тому же в 2017 году Сбербанк планирует и дальше расширять свой каталог франшиз.

Выбирая франшизу Сбербанка, стоит проанализировать потребительский спрос, региональные особенности, личные финансовые возможности и степень ответственности. После выбора франшизы, независимо от того, аккредитована она Сбербанком или нет, заемщик должен представить банку франчайзора.

Выбирая этот продукт Сбербанка, следует иметь в виду следующие нюансы:

- Все приобретенные активы являются залоговым имуществом и находятся в залоге у банка до полного погашения кредита.

- Если бизнес зарегистрирован с образованием юридического лица и имеет статус ООО, то все учредители автоматически являются поручителями заемщика, а их имущество становится гарантией выплаты кредита.

- Для индивидуальных предпринимателей необходимо поручительство близких родственников: одного из супругов, братьев или сестры.

Франчайзинг Сбербанка, при правильном подходе и грамотном планировании и распределении доходов, помогает новичкам быстро развить собственное дело. Очень часто программу «Бизнес-Старт» используют не только начинающие бизнесмены, но и те предприниматели, которые уже имеют деловой опыт, но были вынуждены приостановить свой бизнес по каким-либо причинам. Если перерыв составляет больше трех месяцев, то они тоже могут подать заявку на участие в программе.

Преимущества программы

Выдавая кредит на покупку франшизы, Сбербанк гарантирует вам не только получение необходимых средств на развитие бизнеса, но и определенную поддержку. Положительное решение принимается только по тем франчайзинговым проектам, которые считаются надежными с точки зрения аналитиков Сбербанка.

Средства, полученные по программе, бизнесмен может использовать на аренду помещения, покупку оборудования, выдачу зарплаты сотрудникам (но только в течение первых трех месяцев после открытия бизнеса), рекламные кампании.

Кроме того, купив в 2017 году франшизу от Сбербанка, начинающий бизнесмен имеет следующие привилегии:

- Получение консалтинговых услуг аналитиков Сбербанка.

- Возможность вести дело по готовому бизнес-плану, используя раскрученный бренд и проверенные технологии.

- Возможность проводить бизнес-тренинги и обучение для персонала.

- Минимальные риски.

Кроме того, Сбербанк предлагает своим заемщикам выбор из большого списка аккредитованных франшиз, которые уже давно положительно зарекомендовали себя на отечественном рынке.

Выводы

Таким образом, франшиза Сбербанка – это отличный шанс начать собственное дело с минимальными рисками и вложениями. Чтобы воспользоваться преимуществами программы «Бизнес-Старт», нужно соответствовать некоторым требованиям и выполнять условия, выдвинутые банком.

Чтобы получить одобрение, заемщик должен иметь хорошую кредитную историю в прошлом; иметь достаточный доход, позволяющий внести первоначальный взнос, выплатить паушальный взнос и роялти, а также ежемесячно вносить платежи по графику. Нужно доказать банку рентабельность будущего проекта, его актуальность и успешность для данного региона.

Источник https://businessmens.ru/article/polnyy-katalog-franshiz-ot-sberbanka

Источник https://franshiza.ru/article/read/katalog_franshiz_sberbanka/

Источник https://biznes-po-franshize.ru/franshiza-sberbank/