Школа для начинающих. Как поймать свою волну?

«Быть на гребне волны» — желание если не всех, то большинства людей. Для трейдеров это словосочетание и вовсе имеет свой, потаенный смысл. Поймать свою волну, а вместе с ней и профит, стремится каждый. Охотники за волнами разработали свои методики: понятные и не очень, доступные и «не для всех».

О магии волн в очередной раз любезно согласился поделиться своими суждениями руководитель бесплатной Школы начинающего трейдера Павел (Грин).

Биржевой лидер: Волновая теория многими критикуется. Почему, на Ваш взгляд, это происходит?

Павел: Люди всегда боятся того, в чем не могут разобраться. Как там в школьной программе: необъяснимому издревле придавался магический смысл. Так появилась вера в сверхъестественное, в богов. Не будем углубляться в вопросы веры, но с волнами происходит тот же процесс. Волновая теория – всего лишь инструмент, с помощью которого можно проанализировать основную структуру рынка. Но если вы не умеете зарабатывать, вам остается только критиковать инструмент.

Биржевой лидер: А Вы, объективно говоря, считаете ли себя экспертом в волновом анализе?

Павел: Представители Академии Masterforex-V все как один в разной степени в этом разбираются. Надо сказать, что волновой анализ не обязательно использовать в своей торговой системе. Но это основа, которая дает определенный взгляд на рынок. Изучить и ознакомиться с ней обязан каждый, кто хочет получать прибыль на рынке.

В Академии на основе волнового анализа созданы и эффективно работают несколько подразделений, среди которых и факультет изучения торговой системы Masterforex-V, и факультет среднесрочной торговли и паттернов ГОСТ, и факультет скальпинга и краткосрочной торговли Magister’s Trader Team, и кафедра динамического фрактально-волнового анализа.

Разработан новый волновой анализ, который пересматривает классические концепции волнового анализа. В каждом подразделении обсуждаются новые уникальные разработки во время ежедневной практики в режиме реальных торгов.

Результаты членов Академии говорят за себя, что, собственно, и позволило нам дважды заявить о себе, как о самом лучшем обучающем проекте Forex в Европе.

Биржевой лидер: Что же в волнах такого уникального?

Павел: Волновая разметка нетривиальна по природе. «Правильно» и однозначно начертить волны можно только на истории. Но торгуем-то мы в реальном времени. Поэтому не всегда легко пользоваться волновым анализом.

Биржевой лидер: Вы говорите загадками…

Павел: Ну ладно. Предположим, считается, что первые волны показывают изменение тренда. Но начало первой волны может оказаться концом пятой или «С». Есть индикаторы, подтверждающие наши предположения. Один из них, но далеко не единственный — AO (Awesome Oscillator). А точный ответ о том, с какой волной вы имеете дело, и, соответственно, какую прибыль вы с нее можете получить, может дать только синтез и осмысление показаний нескольких индикаторов.

Биржевой лидер: Вы не могли бы иллюстративно, буквально в двух словах отразить суть волновой теории?

Павел: Литературы по этому вопросу — множество. Например, волновой ритм Эллиота представляет собой пять основных волн, корректируемых тремя. Волны и по цене, и по времени могут быть сжаты или растянуты, но суть от этого не меняется.

Биржевой лидер: Получается, что если предыдущая волна была вверх, следующая пойдет вниз. Можно выяснить и «цель» волны?

Павел: В Академии обучают целому ряду методик определения целевых уровней движения волн.

Цели можно определить, например, с помощью сетки Фибоначчи.

К примеру, волна 3 дает нам потрясающие возможности для получения прибыли. Крайне редко волна 3 бывает короче волны 1. Гораздо чаще она бывает длиннее в 1.62 раза и более, чем волна 1.

Множество подобных фактов доступны для всех «школьников» Академии. Замечу – совершенно бесплатно.

Кроме того, в Академии можно пойти дальше и перейти на следующий уровень обучения.

Биржевой лидер: Что нового Академия дает по сравнению с классическим волновым анализом?

Павел: Впервые дается:

— характеристика каждой из волн импульса и коррекции и критерии их продолжения или разворота;

— понятие ФЗР (фрактально-зигзаговый разворот);

— применение локка вместо стоп-лосса;

— связь пробития уровней флета и пивотом МФ;

— новый синтез таймфреймов;

и многое другое.

Объясняется:

— как дивергенция 5-й волны перевоплощается в Собаку Баскервилей;

— как работают «ловушки» Лари Вильямса для специалистов;

— какова природа пробития уровней сопротивления и поддержки;

— как найти фигуры разворота ДО пробития основания волны;

— как применять скользящие средние в волновом анализе;

— каков алгоритм, определяющий модели коррекции on-line.

Вводятся новые термины и критерии для определения волн, разворота тренда, флетового движения, а также принцип домино МФ как критерий мощного тренда.

Биржевой лидер: Впечатляет….

Павел: И это далеко не все… Впервые волновой анализ рабочей пары рассматривается как один из элементов синтеза бинарных закономерностей и учитывает в том числе анализ пар-союзников. Проще говоря, учат тому, как на М1 увидеть начало волны М30-Н1. На мой взгляд, это заслуживает внимания трейдера, планирующего на Forex зарабатывать.

Волны Эллиота. Основы.

prostguide.ru

В данном уроке под названием «волны эллиота: теория и практика», мы с вами попробуем разобраться что из себя представляет теория волн эллиота, разберем теоретические аспекты тактики торговли на рынке с использованием этой теории, а затем рассмотрим как на практике выглядят паттерны волновой теории эллиота.

В далеком 1930 году, господин эллиотт анализируя рыночные графики пришел к выводу, что цены развиваются определенными циклами, состоящими из импульсных и коррекционных волн.

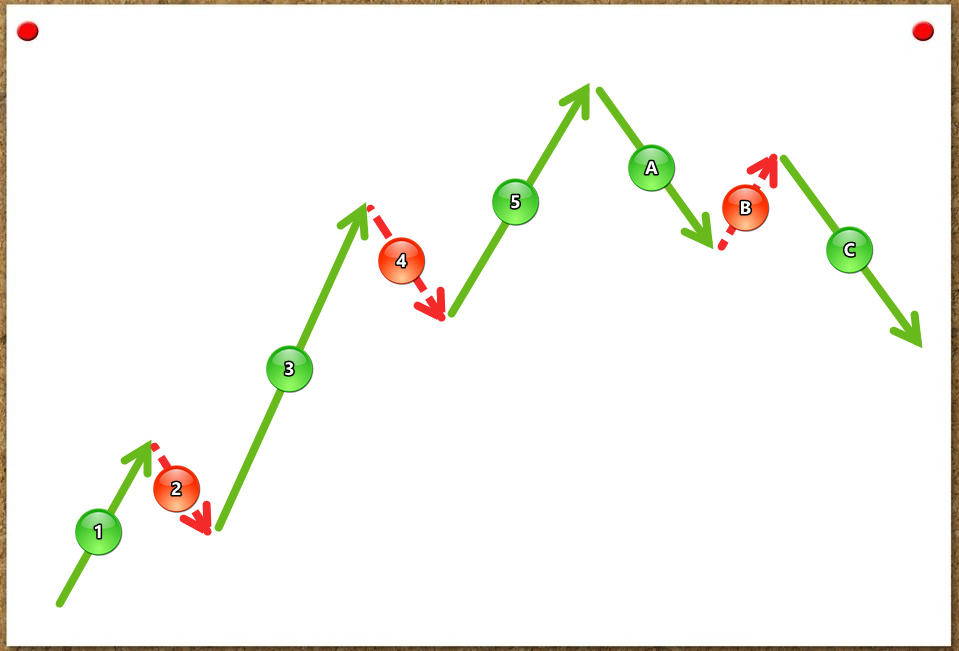

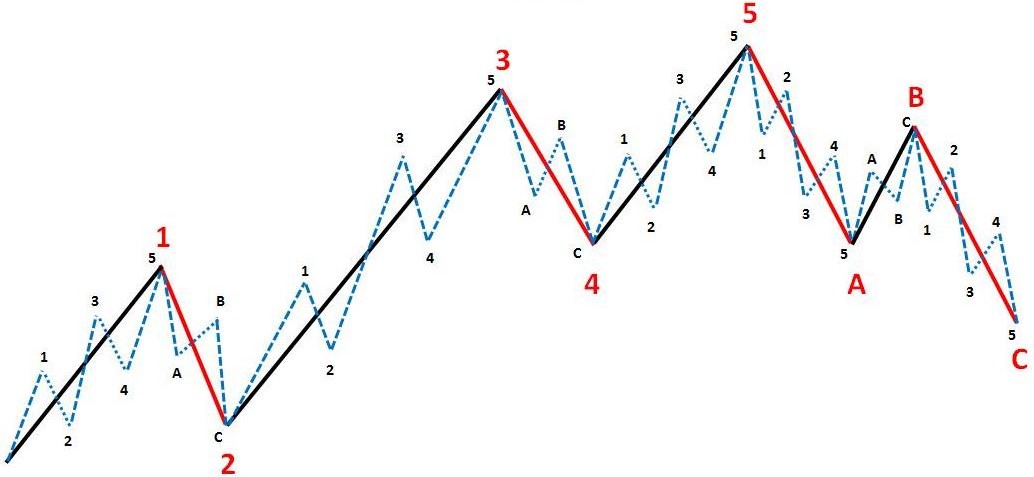

График на рисунке кажется страшным и непонятным, как китайские иероглифы?

На самом деле все элементарно и просто. После внимательного прочтении статьи, или просмотра видео урока вы будете с легкостью разбираться в его структуре.

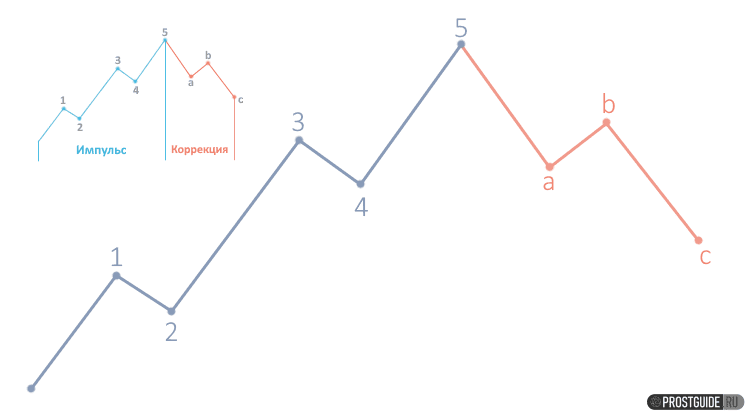

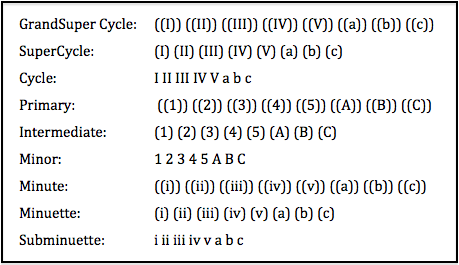

Восьми волновая модель

Восьми волновая модель представляет из себя 5 импульсных волн : ( 1,3,5, а, с ). Эти волны импульсные (движущие), они обязательно должны быть длиннее коррекционных . Оставшиеся три волны: (2,4, b ), коррекционные , они всегда короче импульсных .

Три импульсные волны (1,3,5) растущие, т.е цена двигалась в верх. На пике волны 5 заканчиваться большой импульс вверх, окрашенный на картинке в синий цвет. За тем начинается коррекционная стадия цикла, и импульсные волны ( а, с ) уже направленны вниз .

Цены на рынке движутся волнами, за волной роста всегда следует волна падения , за волной падения всегда следует волна роста . Двигаясь таким образом волны создают восьми волновую модель, описанную выше.

Думаю пока проблем с пониманием возникнуть не должно.

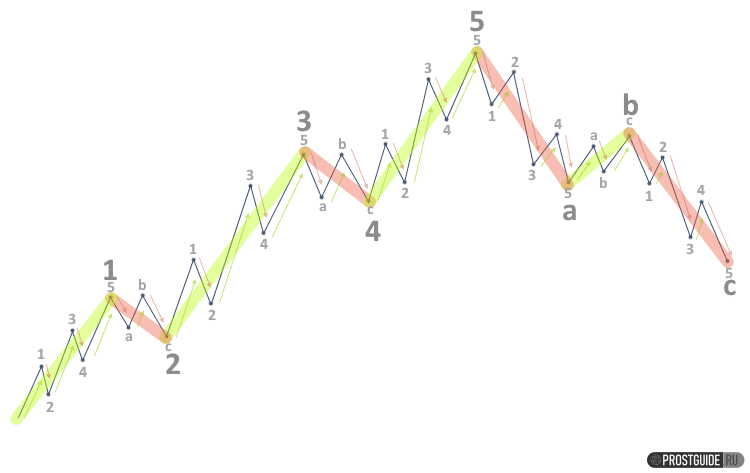

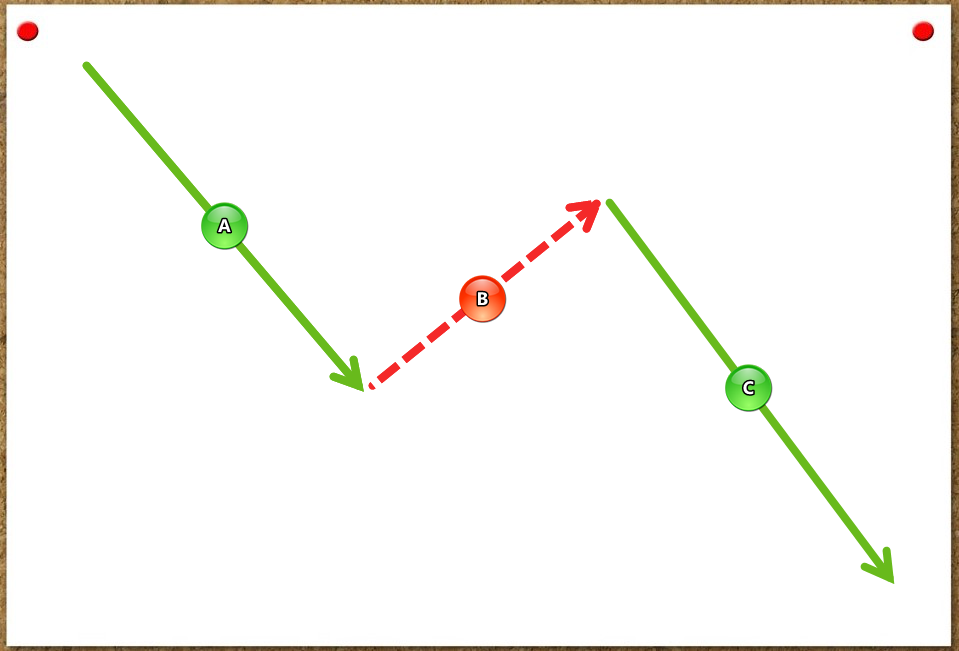

Волновые фракталы

Волны эллиотта имеют фрактальную структуру. Те кто не знают, что такое фракталы кликаем по ссылке и смотрим очень интересное видео. Но для понимания нашей теории на понадобится только одно свойство фрактала, определение которому я сейчас постараюсь кратко изложить. Цикл эллиотта это представляет собой фрактал, а если это фрактал, то он имеет свойство постоянного самоповторения , как бы при уменьшении масштаба, в нашем случае масштаб, это таймфрейм на котором мы торгуем! Другими словами, каждая волна состоит из 5 волн, а каждая коррекция состоит из 3 волн, меньшего временного интервала.

Давайте из уже знакомого вам восьми волнового графика:

возьмем две первые волны: №1 импульсная волна направленная вверх, волна №2 коррекционная волна .

Согласно одному из свойств фракталов — самоповторению в меньшем масштабе, при уменьшении временного интервала мы должны получить, точно такую же восьми волновую модель.

Вот так это будет выглядеть для всего восьми волнового цикла!

На картинке ниже для большей визуальной наглядности, я добавил стрелочки и буквенные обозначения. Надеюсь теперь проблем с пониманием не точно не будет. Но, если вы все же не до конца все поняли, в конце статьи есть видео урок.

Для понимания общей картины, фрактальность волнового анализа эллиотта очень важна. И как мне кажется с ней мы разобрались. Теперь можно перейти непосредственно к построению торговой системы на основе волн эллиотта.

Торговая стратегия: «волны эллиотта».

Волновой анализ в торговле в основном используют трейдеры профессионалы. Новички предпочитают стратегии попроще, и вот почему. Довольно простой и понятный волновой анализ, на практике оказывается очень трудно применимым, так как распознать на реальном графике, в реальном времени, в какой стадии цикла находится рынок, довольно сложно. Учится торговать по данной стратегии стоит только в том случае, если вы настроены серьезно относительно торговле на рынке. Так же от себя хочу заметить, что торговать на голом волновом анализе не стоит, лучше всего комбинировать данную стратегию, с какими нибудь индикаторами.

- MACD

- Скользящие средние

- Уровни Фибоначчи

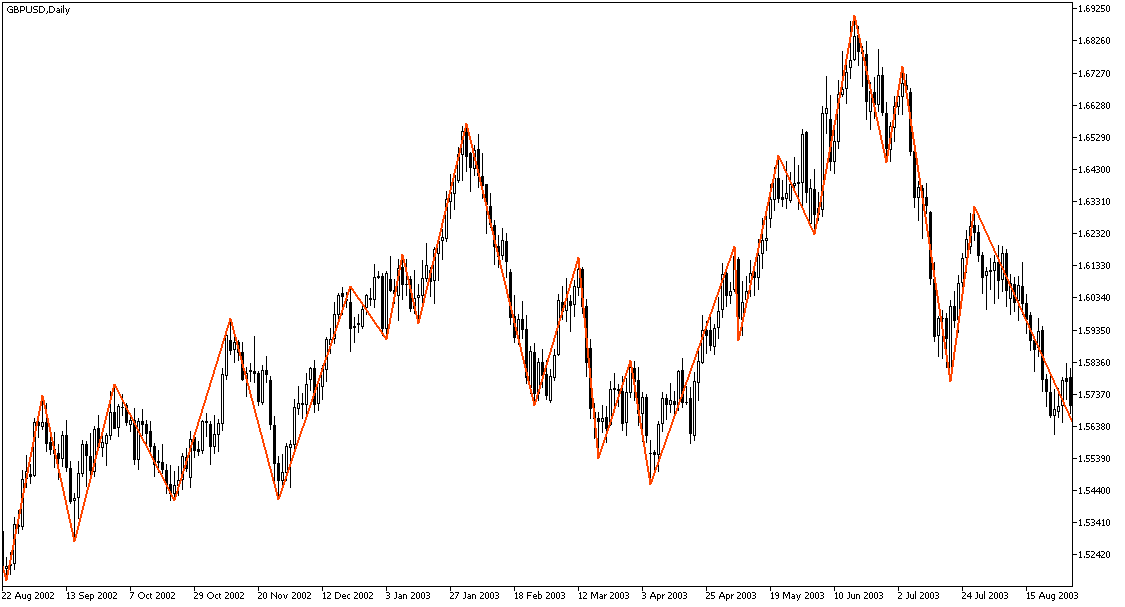

Для начала нам нужно найти, растущий импульс без сильных коррекций, после падения.

Далее нужно растянуть сетку Фибоначчи, и ждать коррекции к одному из уровней. Как узнать от какого именно уровня, с большей вероятностью отобьется цена, я расскажу в одном из моих следующих уроков, так что подписывайтесь на мой канал ютуб, чтобы не пропустить новые еще более классные уроки. Сделку можно открывать после удара цены в один из уровней либо, после того как сформируется и закроется бычья свеча(после отбоя цены от уровня).

В нашем случае, цена отбилась аккурат от уровня 50. Открыть сделку следовало, от этого уровня. Более консервативным и несклонным к риску трейдерам можно открыть сделку при пробое, максимума первой волны. Стоп-лосс устанавливается за минимумом второй волны.

Далее перед нами встает вопрос: как долго держать открытую сделку? Необходимо дождаться момента когда после во время формирования пятой волны, цена дойдет до пика третьей волны. Лично я советую выходить частями, возле важных уровней, которые можно определить, но об этом тоже в другой раз.

Теперь отметим все волны.

Вот в принципе и все, урок подошел к концу. Видео версия урока представлена ниже. Всем профита, спасибо за внимание!

Как применять Волны Эллиота на Forex

Добрый день, друзья форекс трейдеры! Сегодня, по вашим просьбам, мы поговорим о Волнах Эллиота.

Давным давно в одной далекой Америке жил был Ральф Эллиотт. Анализируя рынок долгими зимними вечерами он выработал концепцию фрактальной природы рынка. Сменилось несколько поколений трейдеров, но его теория до сих пор находит свое применение в анализе рынка. Следует отметить, что теория исключительно трендовая и совершенно не подходит для флетов. Также следует отметить, что за последние 100 лет рынок очень сильно изменился, и теория Эллиотта уже не находит такого сильного подтверждения, как ранее, но и по сей день может использоваться в арсенале каждого трейдера. Причем есть трейдеры, которые целиком и полностью построили свою торговую стратегию на основе Волн.

Сегодня мы рассмотрим основные постулаты Волновой Теории, на чем они основаны, и как применять описанную теорию в торговле на рынке Форекс.

Ральф Нельсон Эллиотт

Переживая последствия тяжелой болезни, Эллиотт находил отвлечение в изучении поведения фондового рынка. Сконцентрировав внимание на изучении графиков различных временных периодов, он старался найти некий универсальный принцип в поведении цены, который бы позволил с высокой точностью прогнозировать направление движения рыночных котировок.

К концу 20-х годов прошлого века была готова рабочая версия теории — 5-ти волновой паттерн, описывающий большую часть происходящего на рынке. Эллиотт заметил, что психология масс в целом единообразна, и является следствием реакции на внешние факторы. Таким образом, последовательности повышающихся и понижающихся колебаний можно описать неким повторяющимся паттерном — волной. При этом, открытием для автора стало то, что сам рынок обладает фрактальной природой, поэтому один и тот же паттерн повторяется на различных временных интервалах. То есть, имеющееся волновое движение мы можем до бесконечности разбивать на другие, более мелкие. Другими словами, каждое движение повторяет само себя, но в иных масштабах.

Волновые уровни

В классической теории присутствует 9 волновых уровней. Подобная разметка помогает оценить масштаб нижележащего трендового движения. Волны высшего уровня обычно отмечаются римскими цифрами верхнего регистра, простыми цифрами обозначены волны среднего уровня и римскими цифрами нижнего регистра обозначены волны низшего уровня. В реальной жизни такое количество уровней вам, скорее всего, не понадобится. Разметка даже более 3-х волновых уровней уже становится затруднительной и мало пригодной для торговли.

Базовая последовательность

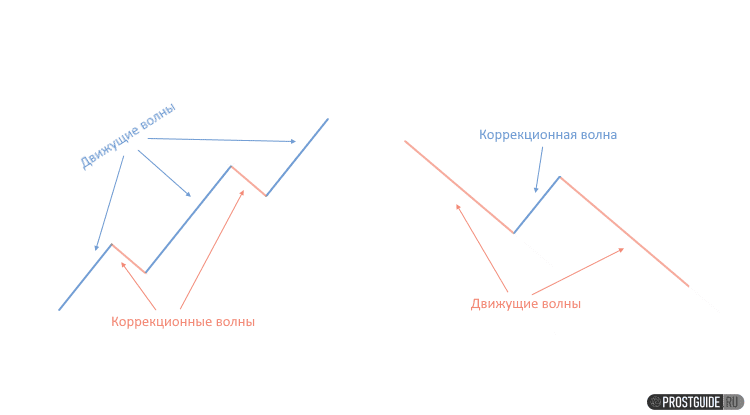

Волны разделяются на два типа: импульсные и коррекционные. Основное направление паттерна определяют импульсные волны, коррекционные же направлены в обратную сторону. В данном случае, волны 1, 3 и 5 — импульсные, так как определяют тренд. Волны 2 и 4 — коррекционные. Данная пятиволновая последовательность формирует импульсную волну более высокого порядка.

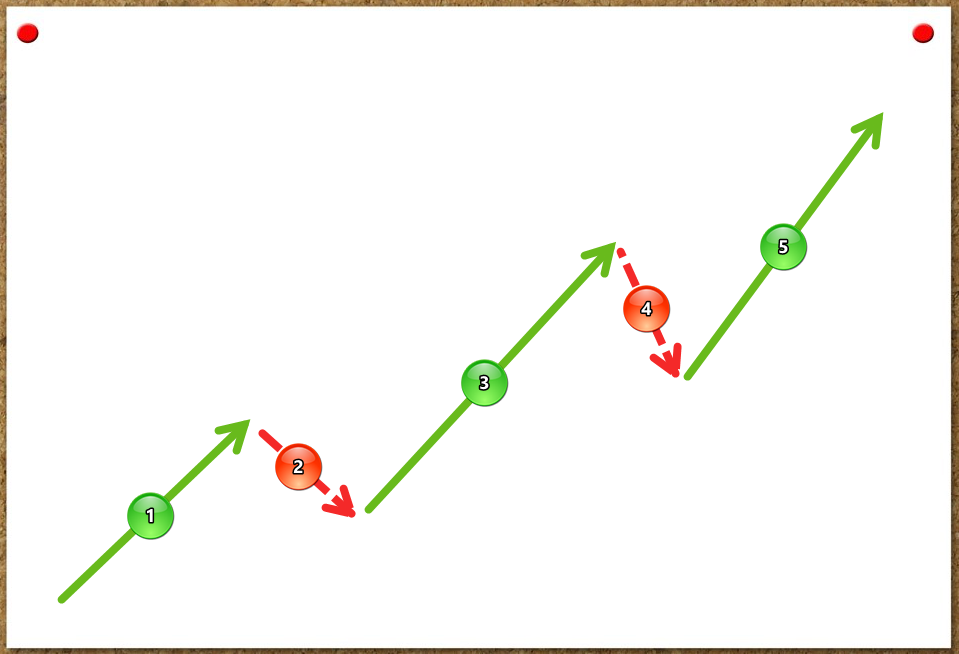

Коррекционная фигура состоит из трех волн, обозначаемых A, B и C. В данном случае, основной импульс направлен вниз, поэтому волны A и С — импульсные, а волна B — коррекционная. На более высоком волновом уровне последовательность превращается в единую коррекционную волну.

Комбинируя 5-ти волновую последовательность с 3-х волновой коррекционной фигурой мы получаем законченный восьмиволновой волновой цикл. То есть, полный цикл состоит из двух фаз: импульсной и коррекционной. По завершению цикл начинается сначала.

В рынок мы всегда входим в начале нового цикла, то есть перед началом формирования первой волны. В любом случае, нам нужно дождаться формирования хотя бы одной полной конструкции — восьмиволновой последовательности. Только после того, как тренд был сформирован, и началась коррекционная волна A-B-C, можно начинать искать момент для входа. Волновая последовательность имеет свойство перестраиваться по мере формирования, поэтому входить до завершения первого цикла крайне не рекомендуется.

Очень важно понимать, что последовательность Эллиотта по сути является фракталом. То есть, каждая волна разбивается на более мелкие, сохраняя при этом общую структуру — непрерывная смена импульса и коррекции. Конкретно, каждая импульсная волна разбивается на 5-ти волновую последовательность, а каждая коррекционная на 3-х волновую.

Правильная волновая последовательность в классической теории Эллиотта должна соответствовать трем характеристикам:

- Волна 2 ни в коем случае не может заходить за уровень волны 1. Если это произошло, последовательность необходимо пересчитать с соблюдением этого правила;

- Волна 3 никогда не может быть самой короткой из последовательности. Как правило, это волна с самым сильным импульсом. Также, волна 3, в любом случае, должна превышать уровень волны 1. При этом, волны 1 и 5 должны быть примерно равного размера;

- Пересечение волны 4 с волной 1 исключено. При не соблюдении этого условия также требуется пересчет последовательности. Завершающая цикл коррекция A-B-C обычно завершается как раз в области 4-й волны.

Инструментарий

Итак, для начала, давайте разберемся, какой собственно инструментарий нам необходим. Во-первых, если вы новичок, и все еще испытываете проблемы с определением экстремумов на графике, индикатор ZigZag под рукой окажется не лишним. Однако, в большинстве случаев он будет только мешать, так как результат индикатора сильно зависит от входных параметров. То же самое касается любых автоматических инструментов по разметке волн Эллиотта. Поэтому, лично я бы советовал размечать экстремумы на графике вручную.

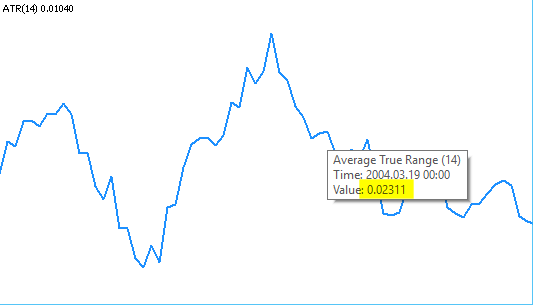

Для подтверждения входа можно использовать любой предпочитаемый осциллятор, например, RSI. Также, для расчета стоп-лосса потребуется индикатор ATR. При желании, конечно, можно использовать любой другой индикатор волатильности.

В целом, для разметки волн достаточно любого свечного или барного графиков и простого графического инструментария. Многим достаточно чистого свечного графика и некоторых свечных моделей. Не забывайте, что волновая теория Эллиотта – это по большей части творческий процесс, автором лишь обозначены границы, которые не следует переступать.

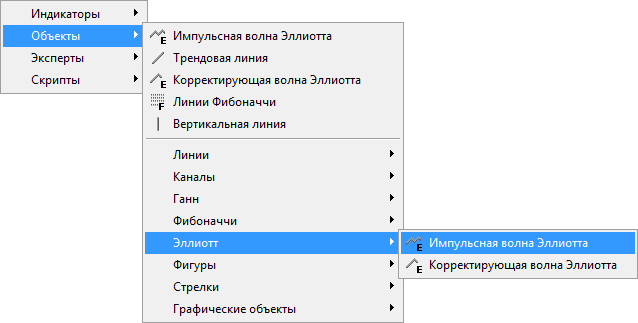

Под эти требования подойдет любая версия Метатрейдер и сервис TradingView. В MetaTrader 5, например, имеется специальный полуавтоматический инструмент для разметки импульсной и коррекционной волны Эллиотта. Но, в целом, того же результата можно добиться с помощью обычной текстовой метки.

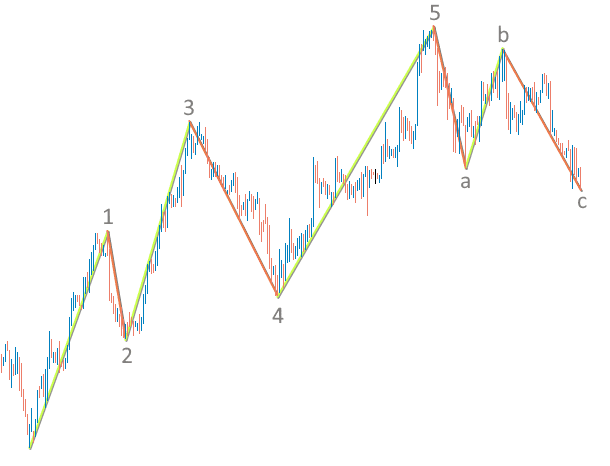

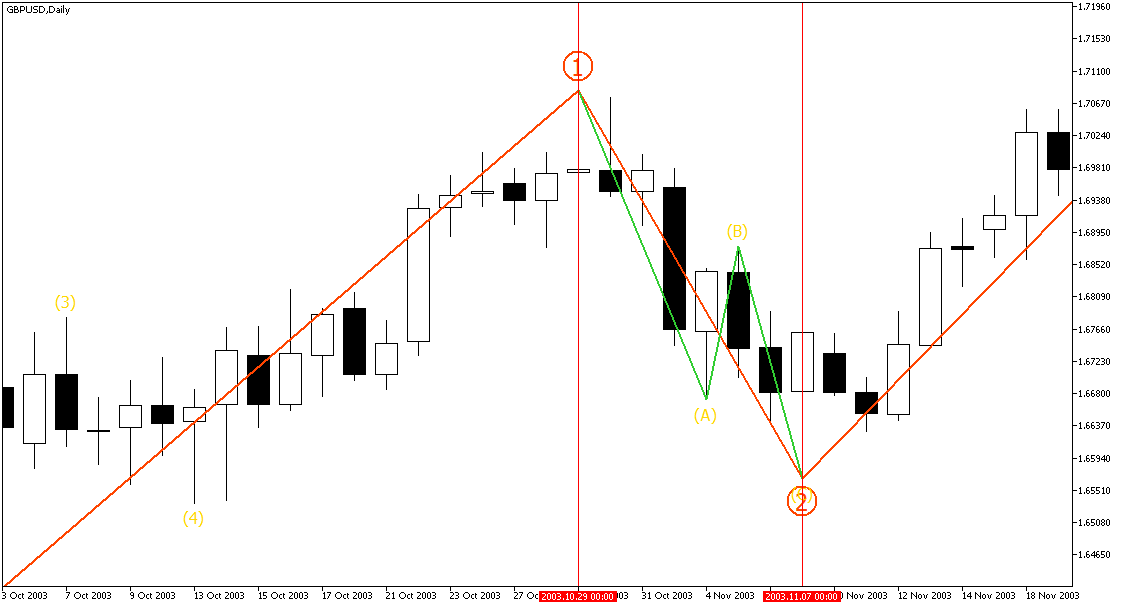

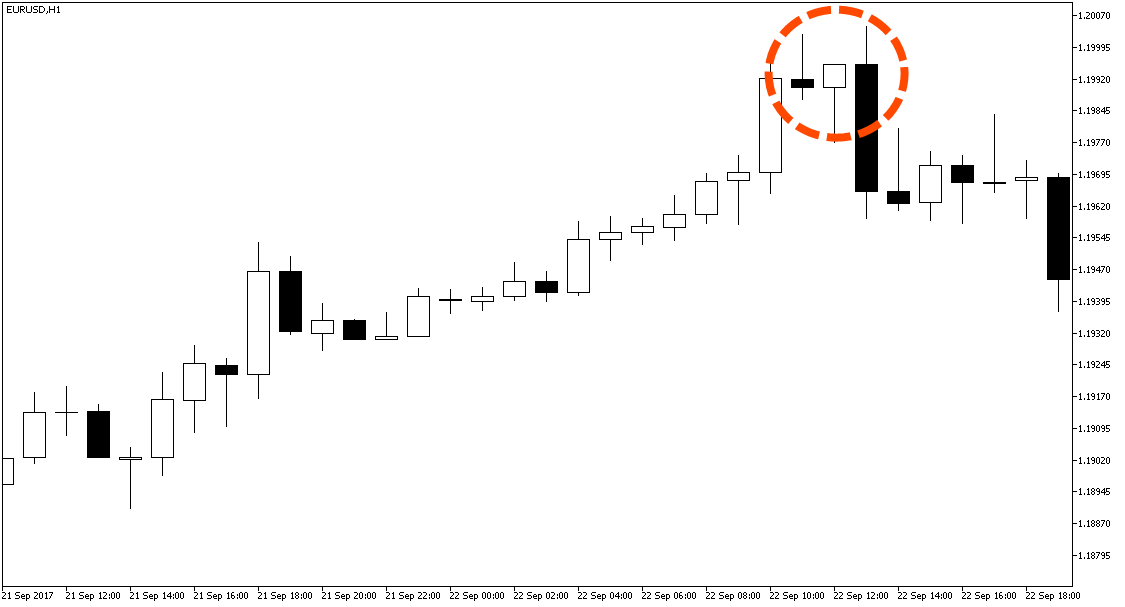

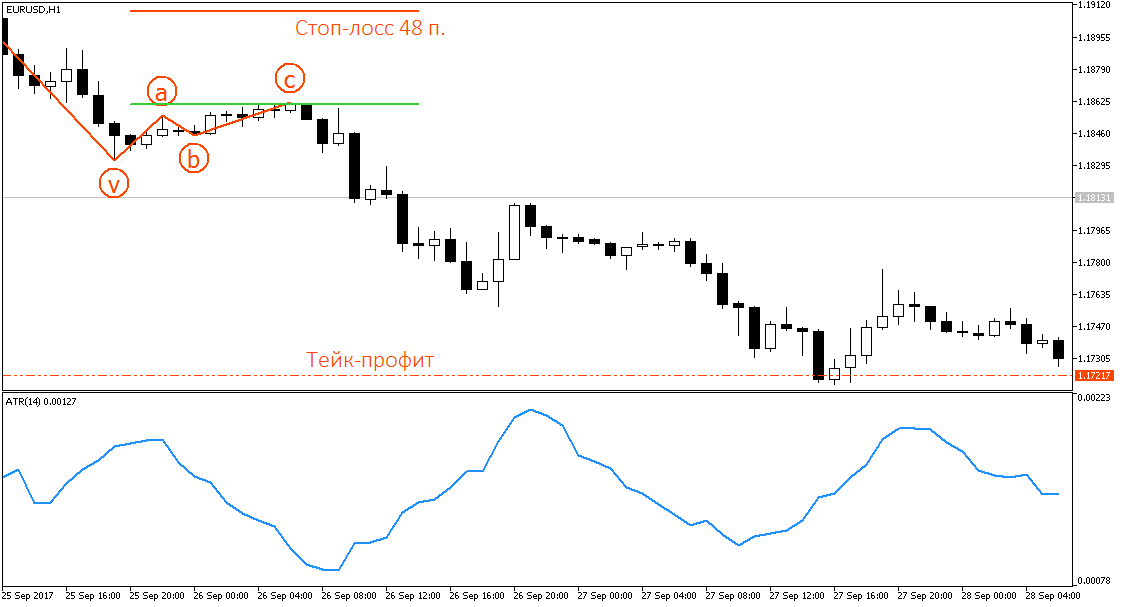

Примеры на графике

Примеры на графике

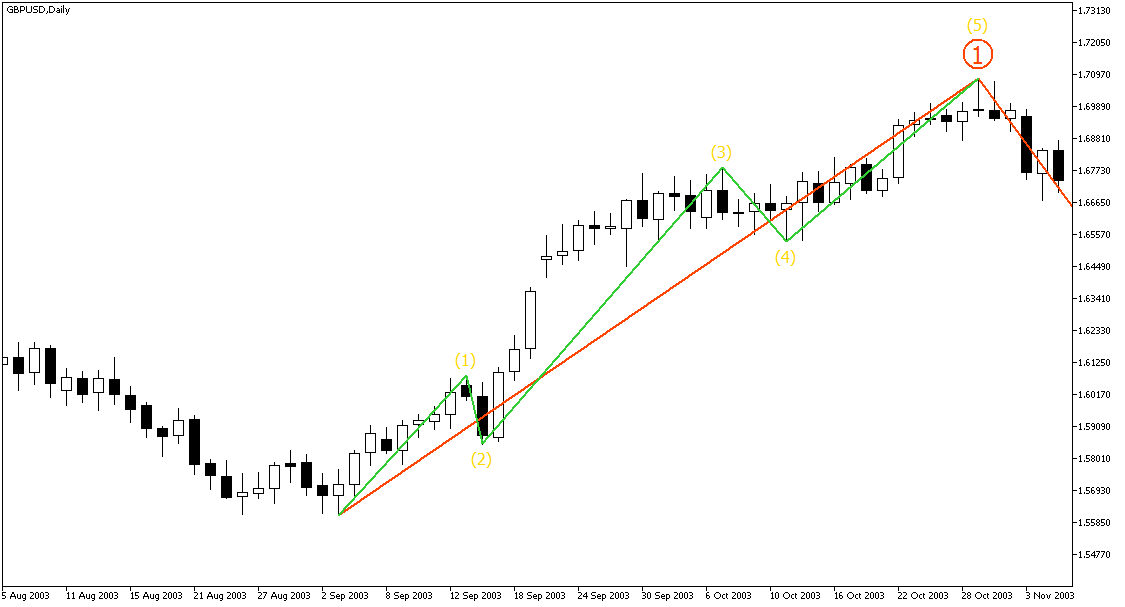

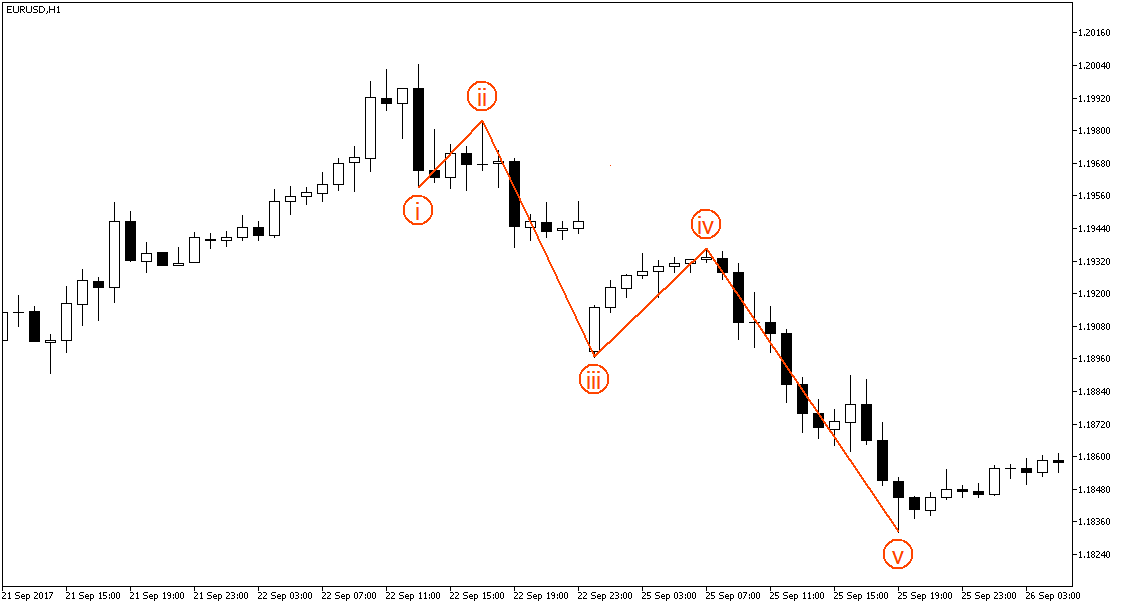

Итак, разметку мы начинаем с 5-ти волновой последовательности. За стартовую точку берем момент разворота текущей тенденции. Главное здесь соблюдать три основных правила построения волн Эллиота, которые мы обсуждали ранее:

- Вторая волна не может быть ниже минимума первой волны;

- Третья волна почти всегда наиболее длинная из последовательности, при этом ни в коем случае не может быть наиболее короткой;

- Четвертая волна не пересекает максимум первой.

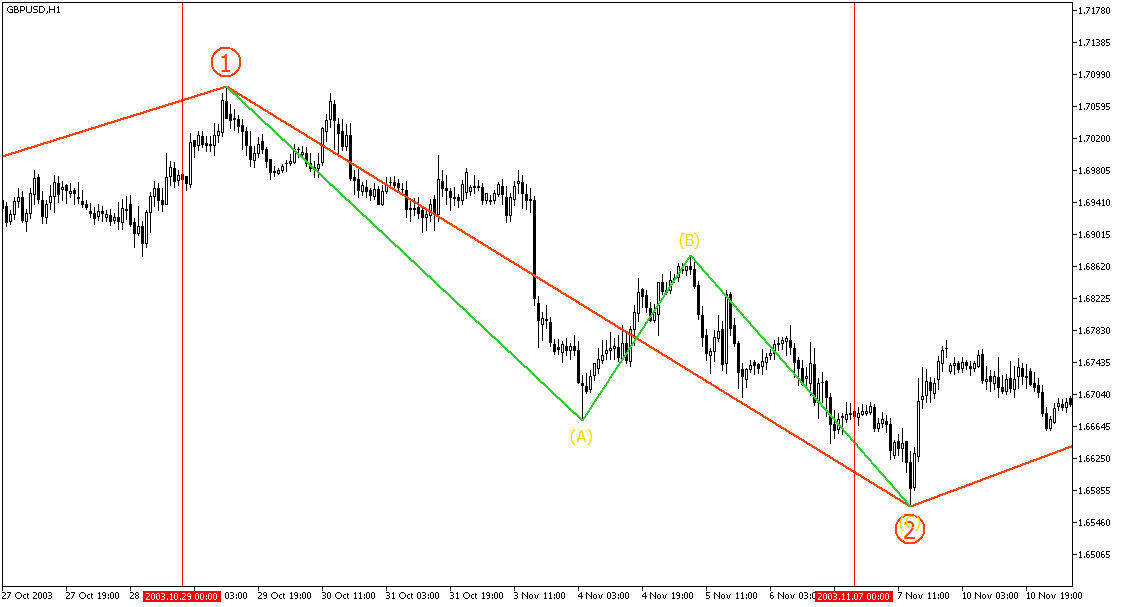

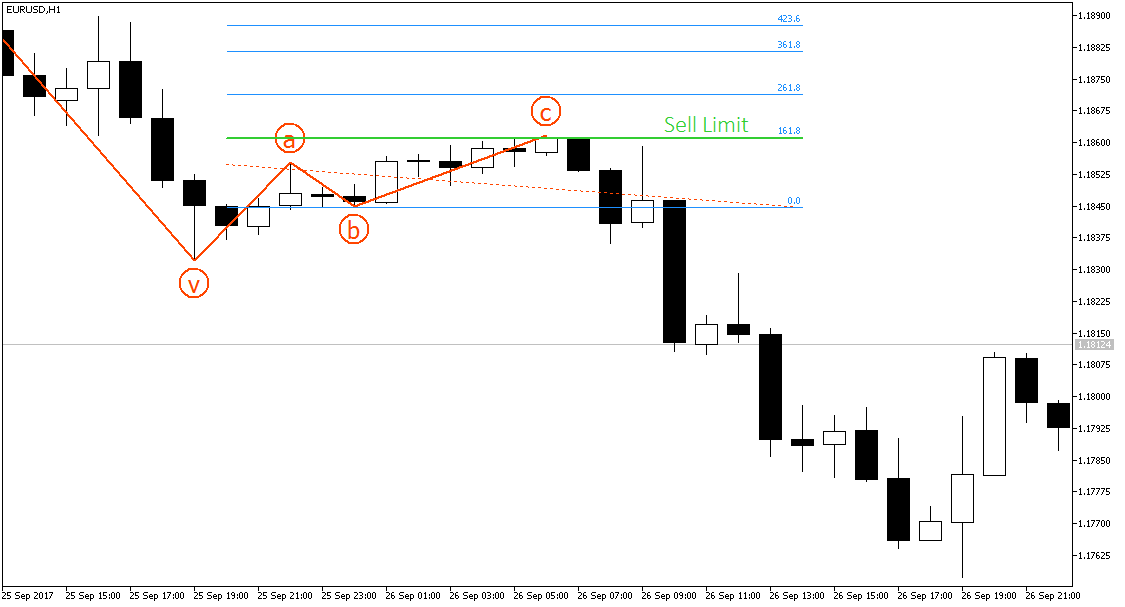

Вместе с этим, мы получаем первую (импульсную) волну более высокого уровня. Это важно, так как одновременная разметка нескольких волновых уровней сильно помогает в определении точки входа. Самая безопасная точка входа — после завершения полного цикла, то есть, после завершения формирования коррекционной волны, перед формирования первой волны. Если мы говорим про волны более высокого порядка, отмеченные на графике красным, то входить в рынок можно после второй и четвертой волн.

Определить завершение коррекционной волны легче всего спустившись на таймфрейм ниже. Коррекционное движение по структуре практически идентично гармоническому паттерну ABCD, поэтому при разметке можно использовать те же правила построения.

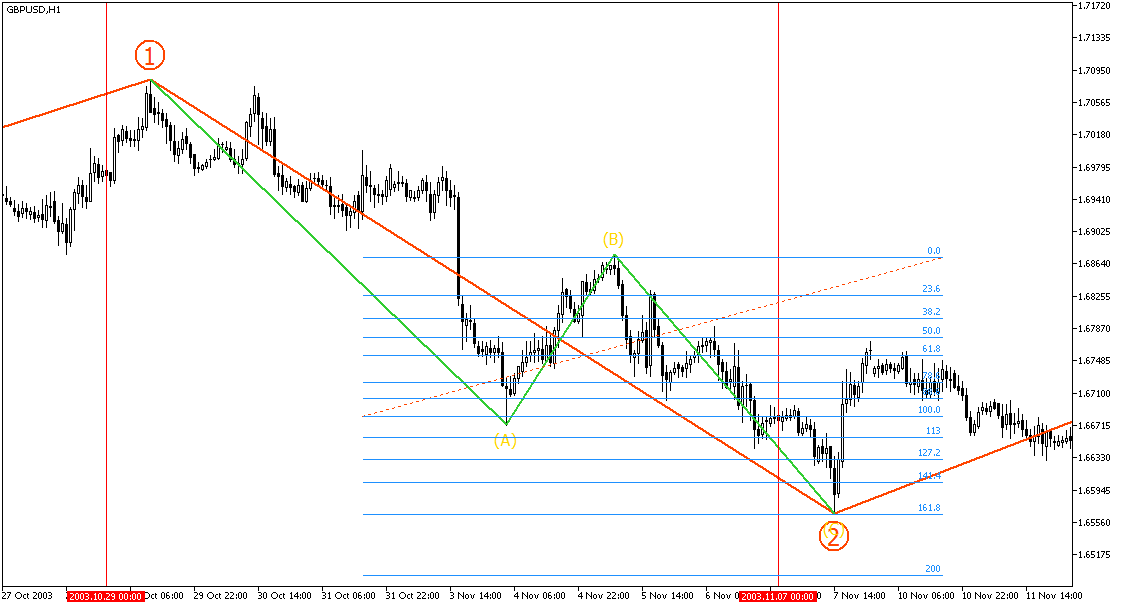

Гармонический паттерн в большинстве случаев симметричен, и завершается либо на 127.2%, либо на 161.8% расширения Фибоначчи. В данном случае, коррекция получалась более растянутой, поэтому растягиваем сетку от волны B, и ждем достижения ценой расширения 161.8%.

В этом месте можно входить на покупку. Стоп-лосс будет равен тройному значению ATR. Так как на более высоком волновом уровне как раз начинает формироваться третья волна, тейк-профит должен быть достаточно большим. Как вариант, можно выставить тейк-профит в 3 раза больше от стопа. Также, не помешает трейлинг стоп.

Таким образом, чтобы определить потенциальную точку входа, нам нужно сначала измерить расстояние до точки 5, растянув сетку коррекционной волны a-b. Так мы выяснили необходимый нам уровень коррекции — 161.8%. Один и тот же принцип работает на любом волновом уровне.

Вычислить точку входа теперь дело техники — точка C будет находится на расстоянии 161.8% от коррекционной волны A-B.

Разумеется, один из важнейших этапов — определение правильного места для установки стоп-лосса. Достаточно универсальное решение — тройное значение индикатора ATR. Однако, в большинстве случаев нам нужно просто найти точку, по достижении которой текущая разметка потеряет актуальность. Именно на этом месте и нужно ставить стоп-лосс.

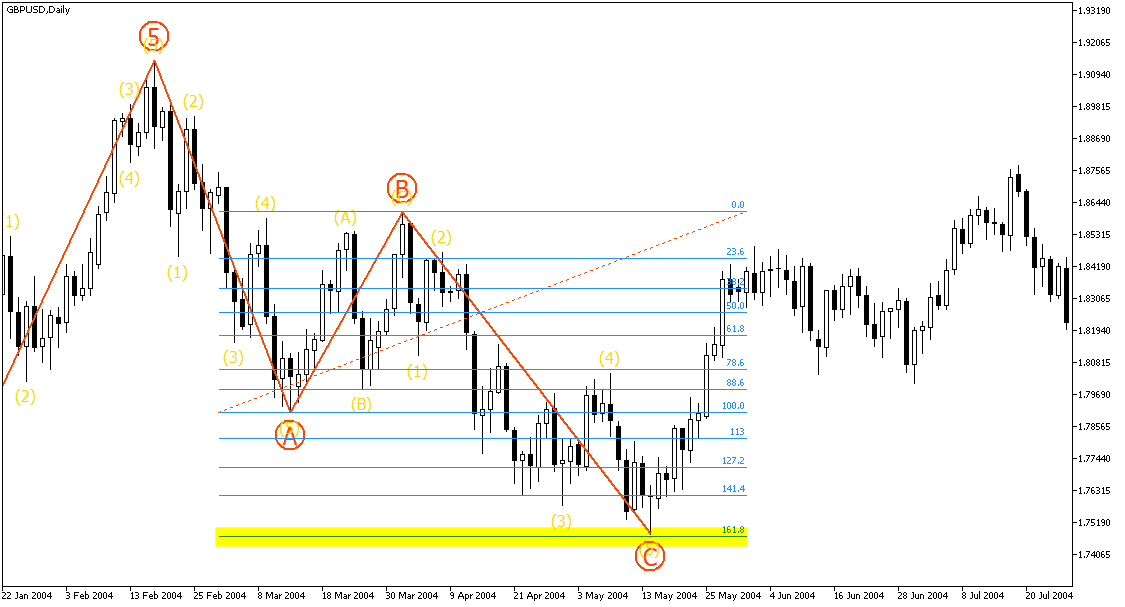

Закрывать позицию лучше всего частями. В данном случае, открывшись на покупку, мы ждем формирования следующей коррекционной волны. Как только мы ее идентифицируем, можно закрывать половину позиции. Даже если прогноз будет неверным, мы все равно получим неплохую прибыль. Для оставшейся части позиции устанавливаем трейлинг-стоп.

Самоподобие волновой последовательности позволяет делать достаточно точный прогноз движения цены, основываясь лишь на данных более низких временных периодов. Поэтому, при разметке, старайтесь использовать как минимум два волновых уровня, для лучшего эффекта — 3.

Чтобы наточить навык разметки, лучше всего сперва ограничиться одним волновым уровнем. На часовом графике удобно тренироваться, если собираетесь торговать на реальном рынке, нужно переходить на дневной.

Главное, научиться определять на графике непрерывную волновую последовательность, когда конец одного полного цикла определяет начало нового. Сначала находим последний крупный экстремум. Грубо говоря, максимум или минимум всего графика.

Потом определяем первую волну. Определять просто — это по сути первый локальный максимум ниже предыдущего. Третья волна не может быть меньше первой. Тут должно быть мощное направленное движение. Когда на графике появится еще один максимум ниже минимума второй волны, формируется четвертая волна. После пятой волны ждем коррекции ABC, сформированная коррекция одновременно означает завершение волны 5.

Затем, на графике должен образоваться один более высокий минимум и более высокий максимум. Дальше нужно растянуть сетку фибоначчи от волны b — 0% на конце волны b и 100% на начале. Ждем, пока цена не дойдет до уровня 161.8%. При желании, на этом уровне можно установить отложенный ордер на продажу.

Для установки стоп-лосса используем тройное значение текущего ATR (на момент установки сетки фибо). Тейк-профит устанавливаем в 3 раза больше стоп-лосса. Также, позицию можно закрывать при появлении следующей коррекционной волны A-B-C. Таким образом, мы торгуем непрерывный цикл — входим в рынок в его начале, и выходим на завершении.

Заключение

Заключение

Волны Эллиотта — это универсальный и самостоятельный торговый инструмент, который при должном навыке разметки позволяет получать действительно потрясающие результаты. Тем не менее, несмотря на свой возраст, теория так и не выросла в полноценную торговую систему, и по большей части результат зависит от субъективного восприятия трейдера. Если вы хотите научиться лучше понимать рынок, Волновая Теория Эллиотта поможет вам в тренировке необходимых для этого навыков, а может составить вашу основную торговую стратегию.

Источник https://forex-ratings.ru/articles/?id=10133

Источник https://smart-lab.ru/blog/603798.php

Источник https://tlap.com/volnovaya-teoriya-elliotta/