Депозиты в банке какая строка баланса

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО »СБЕР А». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Программа разработана совместно с АО »СБЕР А». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Новости и аналитика Правовые консультации Бухучет и отчетность Организация с целью получения дополнительного дохода размещает свободные денежные средства на депозитах. В бухгалтерском учете депозиты учитываются на счете 55.03 «Депозитные счета». Аудитор сделал замечание, что в учетной политике для целей бухгалтерского учета не утвержден используемый подход для отделения денежных эквивалентов от других финансовых вложений, не закреплен способ учета депозитов. Как это исправить?

Организация с целью получения дополнительного дохода размещает свободные денежные средства на депозитах. В бухгалтерском учете депозиты учитываются на счете 55.03 «Депозитные счета». Аудитор сделал замечание, что в учетной политике для целей бухгалтерского учета не утвержден используемый подход для отделения денежных эквивалентов от других финансовых вложений, не закреплен способ учета депозитов. Как это исправить?

Согласно Плану счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению на субсчете 55-3 «Депозитные счета» организация может учитывать движение средств, вложенных в банковские и другие вклады. В свою очередь, в соответствии с п. 3 ПБУ 19/02 «Учет финансовых вложений» (далее — ПБУ 19/02) к финансовым вложениям относятся, в частности, депозитные вклады в кредитных организациях. Для принятия к бухгалтерскому учету активов в качестве финансовых вложений необходимо единовременное выполнение следующих условий (п. 2 ПБУ 19/02):

— наличие надлежаще оформленных документов, подтверждающих существование права у организации на финансовые вложения и на получение денежных средств или других активов, вытекающее из этого права;

— переход к организации финансовых рисков, связанных с финансовыми вложениями (риск изменения цены, риск неплатежеспособности должника, риск ликвидности и др.);

— способность приносить организации экономические выгоды (доход) в будущем в форме процентов, дивидендов либо прироста их стоимости (в виде разницы между ценой продажи (погашения) финансового вложения и его покупной стоимостью в результате его обмена, использования при погашении обязательств организации, увеличения текущей рыночной стоимости и т.п.).

Таким образом, правила ведения бухгалтерского учета допускают два варианта отражения денежных вкладов: либо на счете 58 «Финансовые вложения», субсчет «Банковский вклад (депозит)», либо на счете 55 «Специальные счета в банках», субсчет «Депозитные счета».

Применение одного из указанных счетов организации необходимо предусмотреть в рабочем плане счетов и закрепить в учетной политике (пп. 4, 7, 7.1 ПБУ 1/2008 «Учетная политика организации»), прописав это буквально в соответствующем разделе (например, с формулировкой «. денежные средства, размещенные на депозите, учитывается на субсчете 55.03 «Депозитные счета» к счету 55 «Специальные счета в банках»).

Что касается отсутствия утвержденного подхода, используемого для отделения денежных эквивалентов от других финансовых вложений, отметим следующее.

В соответствии с п. 5 ПБУ 23/2011 «Отчет о движении денежных средств» (далее — ПБУ 23/2011) отчет о движении денежных средств представляет собой обобщение данных о денежных средствах, а также высоколиквидных финансовых вложениях, которые могут быть легко обращены в заранее известную сумму денежных средств и которые подвержены незначительному риску изменения стоимости (денежные эквиваленты). К денежным эквивалентам могут быть отнесены, например, открытые в кредитных организациях депозиты до востребования.

Согласно п. 5 сообщения Минфина России от 21.12.2009 «О раскрытии информации о финансовых вложениях организации в годовой бухгалтерской отчетности» информация о депозитных вкладах в кредитных организациях раскрывается в разрезе кредитных организаций и сроков размещения вкладов. Отдельно раскрывается информация о суммах денежных эквивалентов организации, под которыми понимаются краткосрочные высоколиквидные финансовые вложения, которые могут быть легко обращены в заранее известную сумму денежных средств и которые подвержены незначительному риску изменения стоимости.

При этом п. 23 ПБУ 23/2011 прямо предусматривает, что организация раскрывает в составе информации о принятой ею учетной политике используемые подходы для отделения денежных эквивалентов от других финансовых вложений.

Как правило, средства, размещенные на депозитный счет, отражаются в зависимости от цели организации:

— как эквиваленты денежных средств;

— как потоки от инвестиционных операций (в случае размещения средств на длительный срок и квалификации финансовых вложений как внеоборотных активов, обеспечивающих денежные поступления в будущем);

— как потоки от финансовых операций (для информирования пользователей отчетности о том, что у организации имеются временно свободные денежные средства, которые направлены на получение прочего, не связанного с основной деятельностью организации, дохода (в виде процентов).

В случае отсутствия инвестиционной цели размещения денежных средств на краткосрочных депозитах (например, только в целях размещения временно свободных средств), такие депозиты рассматриваются как эквивалент денежных средств (параграф 7 МСФО (IAS) 7 «Отчеты о движении денежных средств «, п. 5 ПБУ 23/2011).

Таким образом, процентные депозиты, размещаемые на короткий срок не в целях получения дохода (это не является основной целью, поэтому договор банковского вклада может быть в любой момент расторгнут досрочно с потерей накопленного дохода), относятся к денежным эквивалентам. Если организации согласна с нашей точкой зрения по отнесению депозита к денежным эквивалентам, то ею в учетную политику может быть включена необходимая формулировка (что-то типа: «. на основании п. 5 ПБУ 23/2011 размещенные на краткосрочном депозите временно свободные денежные средства относятся к денежным эквивалентам»).

Отметим, что, в случае несогласия аудитора с выбранным организацией порядком отражения в ОДДС депозитов, аудиторское заключение может быть выдано им с оговоркой о таком несоответствии с его точки зрения отражения депозитов в ОДДС, но не должно являться отрицательным (пп. 7-10 МСА 705 «Модифицированное мнение в аудиторском заключении»), поскольку такое искажение не является всеобъемлющим (не влияет на другие показатели отчетности, например, Баланса или Отчета о финансовых результатах).

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Финансовые вложения (за исключением денежных эквивалентов) (строка 1240 бухгалтерского баланса);

— Энциклопедия решений. Денежные средства и денежные эквиваленты (строка 1250 бухгалтерского баланса);

— Вопрос: Как отражать учитываемые как краткосрочные финансовые вложения депозиты, не определяемые организацией как денежные эквиваленты, в Отчете о движении денежных средств? (ответ службы Правового консалтинга ГАРАНТ, апрель 2022 г.);

— Вопрос: Может ли организация отражать учитываемые как финансовые вложения депозиты в разделе ОДДС «Денежные потоки от финансовых операций»? (ответ службы Правового консалтинга ГАРАНТ, апрель 2022 г.);

— Учет финансовых вложений (А.М. Мартова, журнал «Актуальные вопросы бухгалтерского учета и налогообложения», N 5, май 2020 г.);

— Вопрос: С 2015 года организация размещает свободные денежные средства в банке на депозитах до определенной даты (краткосрочные, на срок до 2 месяцев), учитывает их на счете 55 и считает их как денежные эквиваленты. С 2016 года организация заполняет по статистике отчет N П-6. Орган статистики считает, что это финансовые вложения. Можно ли краткосрочные (на срок до 2 месяцев) депозиты считать денежными эквивалентами? (ответ службы Правового консалтинга ГАРАНТ, май 2016 г.).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Волкова Ольга

Ответ прошел контроль качества

11 августа 2022 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Депозитный счет организации

Депозит — это специальный банковский счет, на котором юридическое лицо размещает свои денежные средства под определенный процент с целью получить дополнительный доход.

Организация этого не замечает, но банк использует деньги на депозите: выдает займы, проводит операции с ценными бумагами и так далее. То есть для банка депозитные деньги — это инструмент заработка. А за пользование «чужими» деньгами банк начисляет на остаток по депозитному счету проценты, которые приносят компании дополнительный заработок.

Депозитный счет отличается от привычного всем расчетника. Вот основные различия:

- доступ к денежным ресурсам — с расчетного счета деньги можно списать «здесь и сейчас», а с депозитного — только в определенный момент времени в зависимости от договора с банком;

- проценты по вкладу — на расчетный счет проценты практически никогда не начисляются, а депозит открывается именно для получения процентного дохода;

- срок действия — расчетный счет открывают на бессрочный период, а срок депозита строго ограничен договором;

- платежи третьим лица — расчетный счет открывают именно для расчетов с контрагентами, депозит для платежей использовать нельзя.

Проценты по депозиту

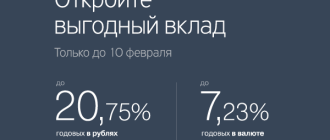

При размещении депозита больше всего компанию волнует процентная ставка. Ведь чем она больше, тем больше доход. Процент по депозитам постоянно меняется и зависит от многих факторов:

- процентной ставки ЦБ РФ;

- сроков размещения средств на депозит;

- размещаемой суммы;

- политики банка и прочих факторов.

Например, в одном из крупных российских банков процент по депозиту — чуть более 6%. Ставка действует при следующих условиях: ставка ЦБ РФ — 7,5%, и срок размещения — 1 день. А при размещении депозита на 3 дня, ставка снижается до 5,5%.

Банки постоянно конкурируют и переманивают клиентов друг у друга. Для них депозитные деньги — это инструмент заработка. Поэтому каждый банк стремится улучшить свое предложение.

Доходность всегда связана с риском. Небольшие банки обычно предлагают ставки гораздо выше, чем у крупных федеральных банков. И это логично: для таких банков это единственный способ конкурировать с крупными игроками.

Но здесь спрятан существенный риск: если у банка отзовут лицензию в то время, когда у вас там будет открыт депозитный счет, вернуть свои деньги будет сложно. Поэтому перед размещением крупной суммы рекомендуем внимательно изучать банковские рейтинги. Надежность банка должна быть на первом месте при его выборе.

Договор на открытие депозитного счета

Положения договора об открытии депозитного счета регулируются главой 44 ГК РФ. При подписании обязательно обращайте внимание на следующие моменты:

- вид вклада — вклад до востребования (банк вернет денежные средства по требованию вкладчика) или срочный вклад (банк вернет денежные средства по истечению определенного срока);

- сумма размещаемого депозита;

- процентная ставка и размер начисляемых процентов;

- периодичность выплаты процентов — при краткосрочных вкладах проценты начисляются в момент возврата денег, при долгосрочных — проценты начисляются периодически, например, раз в месяц;

- сумма комиссии за обслуживание счета;

- срок, на который открывается депозит;

- ответственность сторон;

- условия расторжения договора и так далее.

Деньги на депозитный счет обычно перечисляются с расчетного счета организации, а затем вместе с процентами на него и возвращаются.

Бухгалтерский учет депозита

Организация обязана вести бухгалтерский учет денежных средств на депозитных счетах. Для этого можно использовать один из двух возможных вариантов:

- учет на счете 55.03 «Депозитные счета», так как депозитный счет относится к группе специальных счетов (План счетов, утвержденный Приказом Минфина РФ от 31.10.2000 № 94н);

- учет на счете 58 «Финансовые вложения», так как депозит относится к финансовым вложениям (п. 3 ПБУ 19/02).

Выбранный способ учета организация закрепляет в своей учетной политике.

Счета 55 и 58 активные. Следовательно, зачисление средств на депозит происходит по дебету, а списание — по кредиту.

В бухгалтерском балансе депозиты, учитываемые на счете 55.03, попадают в строку 1250. А вот если учет ведется на счете 58, то деньги на депозитах отражаются:

- по строке 1170 в разделе «Внеоборотные активы» — для вкладов сроком больше 12 месяцев;

- по строке 1240 в разделе «Оборотные активы» — для вкладов сроком не более 12 месяцев.

Кроме денег, размещаемых на депозитный счет, нужно вести учет процентов. Так как это прочий доход организации, то они учитываются на субсчете 91.01 «Прочие доходы».

Проводки по депозитам юридических лиц

Пример 1. ООО «Альфа» размещает на депозитный счет 10 000 000 рублей. Срок размещения 60 дней. Процентная ставка по депозиту — 10 % годовых. Проценты начисляются и выплачиваются единоразово при закрытии депозита.

Рассчитаем доход в виде процентов по вкладу:

10 000 000 руб. * 10 % / 365 дней * 60 дней = 164 383,56 руб.

Бухгалтер ООО «Альфа» построит следующие проводки.

| Дебет | Кредит | Сумма, руб. | Описание |

|---|---|---|---|

| 55.03 / 58 | 51 | 10 000 000,00 | С расчетного счета перечислены деньги на депозитный счет. |

| 79 | 91.1 | 164 383,56 | Банк начислил проценты по депозиту. |

| 51 | 55.03/58 | 10 000 000,00 | С депозита возвращены денежные средства на расчетный счет. |

| 51 | 79 | 164 383,56 | На расчетный счет поступили начисленные банком проценты. |

Иногда банки начисляют проценты не в конце срока, а с определенной периодичностью. Например, 1 раз в месяц. И выплата происходит не на расчетный счет, а на депозитный. В таком случае увеличивается доходность, так как начинает работать «сложный процент».

Пример 2. ООО «Альфа» размещает на депозит 10 000 000 рублей. Срок — 60 дней, процентная ставка — 10 % годовых. Проценты зачисляются на депозитный счет каждые 30 дней.

Рассчитаем доход в виде процентов по вкладу за первые 30 дней:

10 000 000 руб. * 10% / 365 дней * 30 дней = 82 191,78 руб.

А теперь рассчитаем доход в виде процентов за вторую часть сроков:

(10 000 000 руб. + 82 191,78 руб.) * 10% / 365 дней * 30 дней = 82 867,33 руб.

Итого начислено процентов за 60 дней:

82 191,78 руб. + 82 867,33 руб. = 165 059,11 руб.

Суть «сложного процента» в том, что проценты начинают начисляться на уже ранее начисленные, что обеспечивает более высокую доходность. Это называется капитализация. Например, во втором примере ООО «Альфа» заработала на 675,55 руб. больше, чем в первом.

Бухгалтер ООО «Альфа» построит следующие проводки.

| Дебет | Кредит | Сумма, руб. | Описание |

|---|---|---|---|

| 55.03 / 58 | 51 | 10 000 000,00 | С расчетного счета перечислены деньги на депозитный счет. |

| 79 | 91.1 | 82 191,78 | Банк начислил проценты по депозиту. |

| 55.03 / 58 | 79 | 82 191,78 | Проценты за первые 30 дней зачислены на депозитный счет. |

| 79 | 91.1 | 82 867,33 | Банк начислил проценты по депозиту. |

| 55.03 / 58 | 79 | 82 867,33 | Проценты за вторые 30 дней зачислены на депозитный счет. |

| 51 | 55.03/58 | 10 165 059,11 | С депозита возвращены денежные средства и проценты на расчетный счет. |

Налогообложение процентов по депозиту

Полученные проценты — это доход организации, открывшей депозит. Поэтому их нужно учитывать при расчете налога на прибыль или налога по УСН. Возврат депозита на расчетный счет доходом организации не является.

Налоговый учет депозитов на ОСНО

На ОСНО проценты по депозитам включаются в состав внереализационных доходов (п. 6 ст. 250 НК РФ). В налоговом учете доход признается на конец каждого отчетного месяца или на дату прекращения депозитного договора (п. 6 ст. 271 НК РФ).

Несмотря на эти требования НК РФ, банк по депозитному договору может начислять проценты в любой момент времени, например, 15 или 20 числа каждого месяца. Сумма процентного дохода, признаваемого в налоговом учете, рассчитывается в бухгалтерской справке-расчете по формуле:

P(тек.мес) = D * r / 365 (366) дн. * Q(дн), где

P(тек.мес) — сумма процентов, учитываемых в доходах текущего месяца;

D — сумма депозита;

r — процентная ставка по депозиту;

Q(дн) — количество дней размещения на депозите в текущем месяце.

Помните, что если депозитным договором предусмотрены «сложные проценты» (капитализация), то сумму депозита нужно периодически увеличивать на сумму начисленных процентов.

Налоговый учет депозитов на УСН

На УСН учет процентов проще. Доход признается в день поступления начисленных процентов на расчетный счет организации (п. 1 ст. 346.17 НК РФ). Даже если проценты капитализируются, то есть зачисляются на депозитный счет, в базу при расчете налога по УСН они попадут только в день их зачисления на расчетный счет организации.

Рекомендуем вам облачный сервис Контур.Бухгалтерия. Планируйте суммы, размещаемые на депозит, и анализируйте свои доходы прямо в нашей программе. Всем новичкам мы дарим бесплатный пробный период на 14 дней.

Финансовые вложения в балансе — это.

Финансовые вложения в балансе — это активы, которые имеют определенные признаки, четко обозначенные действующим законодательством. Бухгалтер должен отличать финансовые вложения от иных активов.

Финвложения в структуре баланса

В структуре баланса финансовые вложения — это активы, заносимые в строки 1170 и 1240. Строка 1170 расположена в первом разделе баланса «Внеоборотные активы», а строка 1240 — во втором разделе («Оборотные активы»). В строке 1170 фиксируют суммы долгосрочных финвложений (на срок более года), а в строке 1240 — краткосрочных (на срок, не превышающий года).

В бухучете разбивку финвложений по сроку, на который они сформированы, необходимо проводить обязательно, так как это предусмотрено инструкцией по применению плана счетов (приказ Минфина от 31.10.2000 № 94н, далее — приказ 94н) и ПБУ 19/02.

Основная часть финвложений, отражаемых в строках 1170 и 1240 баланса, в бухучете зафиксирована в форме дебетового сальдо сч. 58, на котором и ведется учет финвложений. К нему прибавляется дебетовое сальдо финансовых вложений по счетам 55 и 73 (в части депозитов и займов работникам предприятия соответственно). Кроме того, сумма дебетовых сальдо счетов 58, 55, 73 должна быть уменьшена на сальдо по кредиту счета 59 (формирование резервов по финвложениям).

ВАЖНО! Активы, отраженные на счетах 55 и 73, относимые к финвложениям, целесообразно учитывать на отдельных субсчетах в зависимости от срока вложений. Тогда при формировании баланса не возникнет проблем с заполнением строк 1170 и 1240.

Об основных принципах составления баланса предприятия читайте в материале «Бухгалтерский баланс (актив и пассив, разделы, виды)».

Пример заполнения строки 1170 «Финансовые вложения» от КонсультантПлюс

Показатели по счетам 58, 59 и 73, субсчет 73-1, в бухгалтерском учете (показатели по счету 55, субсчет 55-3, отсутствуют).

Смотрите в К+ фрагмент бухбаланса по строке 1170, а также по другим отчетным показателям. Пробный доступ можно получить бесплатно.

Рассмотрим подробнее, какие активы отражаются на счете 58.

Счет 58 «Финансовые вложения»

Приказом 94н установлен следующий перечень субсчетов счета 58:

- 58.1 — паи и акции;

- 58.2 — долговые ценные бумаги;

- 58.3 — предоставленные займы;

- 58.4 — вклады по договору простого товарищества.

Однако закон не запрещает предприятиям самостоятельно устанавливать перечень субсчетов в соответствии с целями своей учетной политики. В то же время в приказе 94н однозначно указано, что предприятие обязано обеспечить разбивку финвложений на долгосрочные и краткосрочные.

Поэтому если на предприятии имеются финансовые вложения со сроком до 12 месяцев и больше 12 месяцев, необходимо организовать их обособленный бухучет, позволяющий отделить суммы долгосрочных финвложений от краткосрочных.

Подробнее о порядке организации бухучета финансовых вложений можно узнать в статье «Бухгалтерский учет финансовых вложений — ПБУ 19/02».

Проводки по операциям с финвложениями по счету 58 могут иметь следующий вид:

Дт

Кт

Содержание операции

Внесены акции в уставный капитал предприятия

Поступили средства за ценные бумаги (продажа акций)

Приобретены векселя (долговые ценные бумаги) с оплатой наличными

Долговые ценные бумаги внесены в уставный фонд предприятия

Ценные бумаги получены предприятием безвозмездно

Учет финансовых вложений на счетах 55.3 и 73.1, типовые проводки

На счете 55.3 отражаются депозиты предприятия — средства, предоставленные финансовым структурам с целью получения процентного дохода. Они также могут быть краткосрочными или долгосрочными. На счете 73.1 отражаются займы, предоставленные предприятием своим работникам.

Приведем некоторые типовые проводки при учете финвложений на счетах 55.3 и 73.1.

Дт

Кт

Описание операции

Счет 55.3 «Депозитные счета»

Перечислены денежные средства на депозитный счет

Начисление процентов по вкладу

Проценты перечислены на депозитный счет (если предприятие не снимает их)

Проценты переведены на расчетный счет предприятия

Счет 73.1 «Расчеты с персоналом по предоставленным займам»

Выдан заем из кассы предприятия работнику

Заем перечислен на карту работника

Предприятие начислило проценты по займу, выданному работнику (если договор займа это предусматривает)

Удержание процентов или суммы займа из зарплаты работника

Возврат займа работником в кассу предприятия

Предприятие списало задолженность работника по займу (если принято такое решение)

Учет процентов по финвложениям

Операции по предоставлению займов отражаются с использованием субсчета 58.3 «Предоставленные займы». Такие финвложения должны быть оформлены договорами займа. Существенной информацией в договоре является сумма и срок займа, а также величина процентов, начисляемых по таким обязательствам.

Типовые проводки при этом могут выглядеть так:

Дт

Кт

Описание операции

Отражена сумма, предоставленная заемщику

Начислены проценты по предоставленному займу

Заемщик оплатил проценты по займу

Итоги

Финансовые вложения в балансе отражают по строкам 1170 и 1240. При этом в соответствии с действующим бухгалтерским законодательством необходимо организовать обособленный бухучет краткосрочных и долгосрочных финвложений.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Источник https://www.garant.ru/consult/account/1563770/

Источник https://www.b-kontur.ru/enquiry/1075-depozitnyy-schet-organizacii

Источник https://nalog-nalog.ru/buhgalterskij_uchet/vedenie_buhgalterskogo_ucheta/finansovye_vlozheniya_v_balanse_eto/