Сколько можно снять с карты Альфа Банка в сутки?

Банковские платёжные инструменты предназначены для совершения бесконтактных платежей. В этом их основная цель. Имея карточку Alfa-Bank, вы можете ходить с нею в магазин, делать покупки на онлайн ресурсах и платить по счетам компаний, услугами которых пользуетесь. Гораздо реже возникает необходимость снятия сумм с карточного баланса. Как и другие эмитенты, Альфа-Банк установил лимиты на снятие наличных в сутки с карты. Размеры ограничения зависят от таких факторов, как тип используемого тарифного плана, способ обналичивания и т. д. Рассмотрим вопрос, сколько денег разрешается выводить с карточек АБ в течение 24 часов, и с чем связаны устанавливаемые ограничения.

Лимиты на снятие наличных за сутки в Альфа-Банке

При выборе различных способов обналичивания денежных средств, клиенты АБ сталкиваются с разными ограничениями. То, сколько вы можете снять, зависит от того, как вы это делаете:

- с использованием банкоматов Альфа-Банка;

- в устройствах самообслуживания других финансовых учреждений;

- в кассе эмитента.

Для различных путей реализации задач действуют свои лимиты.

В банкоматах Альфа-Банка

Максимальная суточная сумма, которую вы можете снять в аппарате самообслуживания АБ – 300 000.00 рублей. При выводе денег в указанном объёме комиссия составит 0%.

Сказанное выше не означает, что держатели банковских карт Альфа-Банка смогут каждый день совершать транзакции в объёме 300 000.00 рублей. Следует также учитывать, что есть и месячный лимит на вывод денег через банкомат АБ – 800 000.00 рублей.

Важно: Альфа-Банк устанавливает лимиты на выведение средств с карт для снижения рисков незаконного обналичивания финансов.

В банкоматах партнеров

Обналичивать денежные средства можно не только в устройствах АБ, но и в банкоматах партнёров финучреждения. К ним относятся:

- Московский Кредитный Банк;

- БИНБАНК;

- УБРР;

- Балтийский Банк;

- Росбанк;

- Газпромбанк;

- Промсвязьбанк;

- Россельхозбанк.

При выборе банкомата одного из перечисленных выше учреждений для выведения сумм с карточного счета пользователям также придётся столкнуться с ограничениями. Суточный лимит в этом случае составляет 150 000.00 рублей.

Объём обналичиваемых средств может быть больше, если обратиться в одну из партнёрских касс. Но в этом случае за выдачу того, что сверх лимита, предусмотрена комиссия.

В офисе Альфа-Банка через кассу

Лимит отсутствует в случае обращения в кассу Альфа-Банка. Держателю платёжного инструмента доступно получение любого объёма денег. При определённых условиях придётся заплатить комиссионный сбор:

- при конвертации, если делается вывод в другой валюте — 5%;

- вывод денег, поступивших на счёт не более 10 суток назад – 5%.

При конвертации рублей в евро или доллары или наоборот 5% снимут и партнёры Альфа-Банка.

Лимиты снятия наличных с дебетовых карт от Альфа-Банка

На размер разрешённой к снятию суммы влияет не только способ вывода, но и пакет услуг, которым пользуется клиент АБ. Для каждого тарифного плана в Альфа-Банке установили свои ограничения.

Эконом

Наибольшие ограничения коснулись пакета «Эконом». Пользующиеся им граждане могут выводить в сутки меньше, чем допускают общие правила вывода средств через банкоматы – 100 000.00 рублей.

Комфорт

Более приемлемые условия предоставлены тем, кто использует тарифный план «Комфорт». В сутки его держатели могут обналичить до 500 000.00 рублей. В месяц разрешённая сумма составит 1 500 000.00.

Оптимум

Оптимальным является тарифный план «Оптимум». На него был сделан ориентир при формировании общих ограничений на обналичивание денег.

Держатели Оптимума могут выводить в сутки до 300 000.00 рублей. В месяц разрешённая сумма составит 800 000.00.

Данный ТП привлекает возможностью открытия счёта в 3-х валютах и перспективой оформления до 5 дополнительных платёжных инструментов для членов семьи.

Максимум +

К привилегированным тарифным планам относится «Максимум+», разработанный для категории VIP. Держатель такой карты может обналичивать до 600 000.00 рублей в сутки. Месячное ограничение равняется 3 000 000.00.

Получение наличных за пределами России

В линейке АБ есть карты, предусматривающие комфортный вывод денежных средств и за пределами Российской Федерации. К таковым относятся платёжные инструменты категории Gold и Премиум. Используя первые, можно делать в зарубежных банкоматах 2 бесплатных вывода в сутки. Держатели вторых могут бесплатно обналичивать суммы 4 раза в сутки.

Alfa-Miles Signature даёт возможность обналичивать деньги неограниченное количество раз.

Особенности для статуса Gold

Обладатель карточки с золотым статусом и выше в случае утери её за границей имеет право на:

- заказ экстренного перевыпуска пластика;

- получение услуги экстренного вывода наличности.

Если утерян классический платёжный инструмент, его экстренный перевыпуск также возможен, но за услугу придётся заплатить 6 750.00 рублей. При обналичивании средств комиссия составит 5 400.00 рублей.

Услугой экстренного перевыпуска разрешается воспользоваться один раз. Допускается вывод до 70% денег, хранящихся на счету. В этом случае лимит на обналичивание составит:

- 150 000.00 RUB;

- 5 000 EUR;

- 5 000 USD;

- 5 200 франков;

- 3 200 фунтов.

Условия для карт Classic

Классические карточки удобны для внутреннего использования в пределах РФ. При выезде за границу они не обладают теми привилегиями, которыми администрация Альфа-Банка наделила платёжные инструменты VIP категорий.

Для чего устанавливаются ограничения?

Как было отмечено, ограничения нужны для обеспечения безопасности. Придуманы они не АБ, а установлены законодательством РФ. Так государство снижает риски проведения незаконных финансовых операций и обеспечивает защиту счетов рядовых граждан.

О том, какие действуют лимиты, сотрудники финучреждений информируют клиентов при оформлении договоров на обслуживание.

Как обойти ограничения?

Большинство пользователей сталкивается с необходимостью вывода через банкоматы более крупных сумм, чем разрешает банк. В этом случае следует обращаться в кассу финансового учреждения. После предъявления паспорта кассир сделает транзакцию и выдаст на руки нужное количество денег.

Заключение

Лимиты, устанавливаемые Альфа-Банком, – это мера, призванная первым делом защитить пользователя от действий со стороны мошенников. Если вам нужно снять больше денег, чем разрешено, обращайтесь напрямую в Альфа-Банк. Операции, проводимые через кассы финучреждения, не подлежат лимитированию.

Какую дебетовую карту Альфа-Банка с кэшбэком лучше всего оформить?

Банки

И снова здравствуйте! Хотите экономить при покупках? Тогда обратите внимание на линейку карт от крупнейшего частного банка России – Альфа-Банка. Один из самых популярных продуктов – дебетовая карта Альфа-Банка с кэшбэком. Вы можете получить возврат от своих трат в отдельных или общих категориях, получать мили и тратить их потом на путешествия или же заказать какой-нибудь кобренд и экономить при покупках в определенном магазине.

Преимущества дебетовых карт Альфа-Банка

В линейке карт Альфа-Банка много интересных предложений среди дебетовых и кредитных карт. Все дебетовые карты Альфа-Банка для физических лиц можно разделить на несколько условных групп:

- стандартные карты, т.е. без всяких бонусов – это просто платежка;

- карты с кэшбэком – таких карточек много, подробнее напишу ниже;

- кобрендовые карты – позволяют получать кэшбэк и баллы у определенного бренда, например, Аэрофлота или Перекрестка;

- дебетовки для путешественников – помогают накопить мили.

Каждый из видов дебетовых карт Альфа-Банка подойдет для своей целевой аудитории – например, если вы часто ездите на машине, то нужно взять карту с повышенным кэшбэком в категории «Авто»: так вы сможете получать «кашу» после ремонта и заправки авто. Если вы любите тусить, то берите карту Молодежную – и получите 5% возврата с кинотеатров и кафе / ресторанов.

Такого большого выбора дебетовых карт я встречал мало у какого банка – пожалуй, только у Тинькофф, там тоже много вариантов. Но по сравнению с конкурентами Альфа-Банк выигрывает по многим позициям. Сейчас я расскажу о том, какие имеются преимущества дебетовых карты Альфа-Банка:

- большинство дебетовок (кроме премиальных) оформляются бесплатно, да и их обслуживание тоже бесплатно (либо условия бесплатного обслуживания просты и легко достижимы);

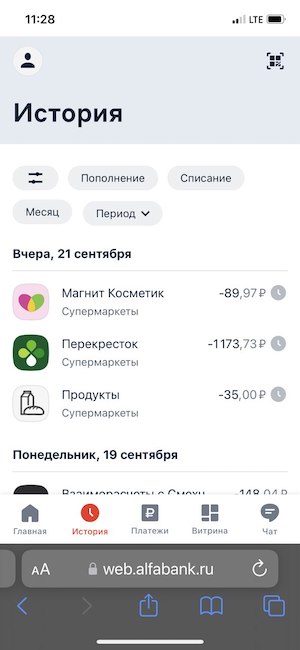

- управление картами осуществляется через мобильное приложение, которое очень удобно и функционально (к тому же с его помощью можно совершать такие платежи как оплата связи, налогов, штрафов, проводить переводы и пополнения карточек без комиссии – а еще отслеживать свои поступления и расходы, т.е. вести бюджет);

- выгодные бонусные программы – клиенту предлагается и кэшбэк (мили), и начисление процентов на остаток;

- удобство – карту можно «подцепить» в Google Pay или наручные часы Apple и оплачивать ей покупки бесконтактным способом;

- безопасность – можно заблокировать карту мгновенно, если вы ее потеряли или ее заблокировали.

Как видите, плюсов полно. А теперь подробнее о каждой разновидности карт.

Обычные и премиальные карты

Основная линейка – это дебетовые карты под общим названием «Альфа-Карта». Она выпускается в трех разновидностях: Альфа-Карта, Альфа-Карта с преимуществами и Премиальная.

Выбрать разновидность карты вы сможете при выборе одного из кружков под картой и далее жмем «заказать».

кликните для увеличения

«Альфа-Карта» – это самый стандартный вариант, обычная дебетовая карта Альфа-Банк с бесплатным обслуживанием, но без кэшбэка и процентов на остаток. Она может быть выпущена мгновенно, если вы обратитесь в банк. Ей можно платить в интернете и в магазинах без ограничений.

Другой вариант уже интересней – это «Альфа-Карта с преимуществами». Карта тоже бесплатная, но вам начисляются:

- кэшбэк 1,5% на все покупки, если потрачено более 10 тысяч рублей и 2% – если потрачено более 70 тысяч (максимальный кэшбэк –15 тыс.);

- начисление на остаток – 1% при расходах свыше 10 тысяч рублей и 6% – свыше 70 тысяч.

Если по карте потрачено меньше 10 тысяч, то никаких бонусов нет.

Третий вариант – Альфа-Карта Premium. Здесь годовое обслуживание дебетовой карты Альфа-Банка обойдется уже в 5000 рублей. Бесплатно будет при выполнении одного из условий:

- остаток на всех счетах (в т.ч. инвестиционных) – более 3 млн рублей;

- остаток на счет 1,5 млн рублей + расходы по дебетовке от 100 тысяч рублей;

- получение зарплаты на карту от 250 тысяч рублей.

Такие вот тарифы по дебетовой карте Альфа-Банка премиального сегмента. Взамен держатель карточки получает:

- кэшбэк 1,5-3% в зависимости от суммы расходов (до 21 тысячи рублей в месяц);

- начисления на остаток – 6%, если по карте потратили больше 70 тысяч рублей и 7%, если потратили 100 тысяч;

- возможность бесплатного снятия наличных в любом банкомате в любой стране мира;

- персональный менеджер;

- премиальное обслуживание (страховка, консьерж, выделенная телефонная линия и т.д.).

Кстати, в первые два месяца карта обойдется бесплатно вне зависимости от уровня расходов и прочих условий. Это позволит оценить все ее преимущества.

Карты Альфа-Банка с кэшбэком

Другой основной (я бы даже сказал – флагманский) продукт – это дебетовая карта с Cashback от Альфа-Банка. Это тоже бесплатная дебетовая карта – но только при выполнении одного из следующих условий:

- по карте потрачено более 10 тысяч рублей;

- на счете находится больше 30 тысяч.

Если условия не выполнены, то за обслуживание в месяц взимается 100 рублей. Так как это дебетовая карта Альфа-Банка с кэшбэком, то вы сможете вернуть себе часть расходов. Сколько именно – зависит от суммы трат. Проще представить всё в виде таблицы.

| Размер расходов | Кэшбэк | Максимальный возврат в каждой категории | ||

| Общий | В кафе / ресторанах | На АЗС | ||

| От 10 тысяч до 70 тысяч | 0,5% | 2,5% | 5% | 5000 рублей |

| От 70 тысяч | 1% | 5% | 10% | 5000 рублей |

| От 100 тысяч и при оформлении пакета «Премиум» | 1% | 5% | 10% | 7000 рублей |

Как видно по условиям дебетовой карты Альфа-Банка, больше всего можно заработать, есть тратить с карточки 100 тысяч рублей. Но, скорее всего, с нашими расходами мы будем попадать чаще в категорию с расходами до 70 тысяч рублей. В этом плане кэшбэк не слишком щедрый, особенно, если вы не планируете кушать в ресторанах и гонять на собственном «Мазератти». Возможно, стоит рассмотреть вариант оформления Альфа-Карты с преимуществами – там и кэшбэк в общих категориях выше, и обслуживание бесплатное.

Кстати, по данному виду дебетовых карт Альфа-Банка процент на остаток тоже зависит от расходов. Если потратили от 10 до 70 тысяч рублей, то начисляется всего 1%. Если больше 70 тысяч – уже 6%.

Карты для путешественников

Если вам часто приходится передвигаться на ж/д и самолетах, то вы можете оформить в Альфа-Банке специальную карту для путешественников. Это даже не одна карта – их целых две.

Первая – это Alfa Travel. Стоимость дебетовой карты Альфа-Банка зависит от суммы расходов. Если потратили больше 10 тысяч рублей, то бесплатно. Если меньше – то заплатите 100 рублей. Но главное в ней не это – а возможность получения миль. Мили начисляются по такому алгоритму:

- если по карте потрачено свыше 10 тысяч рублей – 2% от покупки;

- если потрачено свыше 70 тысяч – 3%;

- в первые два месяца после заказа карты начисляется 3% вне зависимости от суммы расходов.

Дополнительные мили можно заработать при покупках на travel.alfabank.ru – от 2,4% до 5,5% при покупке авиабилетов, от 5% до 8% – ж/д билетов, от 6% до 9% – при бронировании отелей. И еще банк дает 1000 приветственных миль.

Кстати, если читать отзывы о дебетовых картах Альфа-Банка, то выяснится, что карта Тревел – одна из самых популярных и часто заказываемых. Причины, я думаю, на поверхности. По сравнению с конкурентами, мильная программа действительно достойная.

Что можно получить за мили:

- купить бесплатный билет в компании Аэрофлот или Sky Team;

- арендовать за мили авто или забронировать отель на сайте авиакомпании;

- поменять эконом-класс на бизнес-класс за мили.

И третья для путешественников это карта «РЖД». Приобретайте билеты за баллы, которые начисляются за покупки по карте. Начисление баллов происходит за каждые потраченные 30 рублей или 1$/0.8€. Бесплатное обслуживание карты при условии трат по карте более 10 тыс. рублей в месяц или остаток на карте не менее 30 тыс. рублей. Иначе придется заплатить 100 рублей в месяц. Так же предоставляется бесплатная страховка всем выезжающим за рубеж.

Прочие виды карт

Помимо карт с кэшбэком и мильных карт, Альфа-Банк предлагает другие виды дебетовых карт:

-

. По ней можно получить кэшбэк 10% в Бургер Кинг и 5% в любых кинотеатрах, ресторанах, кафе, ночных клубах и т.п. развлекательных заведениях. Начисление кэшбэка производится, если по карточке потрачено за месяц больше 5000 рублей. к Альфа-Банк – один из наиболее популярных вариантов среди клиентов банка. Вы сможете копить баллы – 1 балл за 10 потраченных рублей в любом магазине и 3 балла за 10 рублей при покупках в «Перекрестке». И тратить их в «Перекрестке». 2000 баллов даются в подарок. работает точно также. Вы копите 1 балл за потраченные 10 рублей в любом магазине и 3 балла за 10 рублей при покупках в «Пятерочке», а затем потратить их. Приветственных баллов – 2500, на день рождения дарят еще столько же.

- Детская карта — выдается на имя ребенка и привязана к основному счету родителя. С ее помощью удобно контролировать расходы вашего дитя и перечислять ему деньги. Вы сможете ее заказать, если у вас есть открытый счет в банке. Для этого посетите ближайшее отделение банка.

- Игровые карты – World of Tanks, World of Warships. Вы получаете по 8,5 единиц золота или дублонов за каждые потраченные 100 рублей, а также доступ к уникальной игровой технике.

Заключение

Таким образом, на выбор у клиентов есть несколько вариантов дебетовых карт Альфа-Банка с кэшбэком – классическая Альфа-Карта, карта с cash back, мильные и кобрендинговые карты. В зависимости от потребностей вы можете выбрать необходимый вам тип карточек, чтобы экономить или получать бонусы по максимуму. Советую внимательно знакомиться с тарифами и условиями, особенно, если выбираете премиальный продукт. А если у вас есть источник привлечения клиентов в банк, то можете заработать на партнерской программе Альфа Банка.

А какая карта Альфа-Банка вам понравилась больше? Пишите в комментариях о своем опыте с картами Альфа банка.

Изучаем дебетовую “Альфа-Карту МИР” – условия, отзывы, в чем подвох…

Дебетовая “Альфа-Карта” – продукт довольно интересный. Нет, серьезно – ведь все-таки “красный” банк предлагает:

- Кэшбэк до 2% рублями на покупки + суперкэшбэк до 33% в магазинах-партнёрах;

- До 9% по накопительному “Альфа-счету;

- Бесплатное снятие наличных во всех банкоматах;

- Бесплатное обслуживание без доп. условий;

- Лучшее мобильное приложение по версии Markswebb.

Но так ли всё это на самом деле? Нет ли здесь каких-то хитрых подвохов и маркетинговых трюков?

Мы не поверили банку на слово, а сверили рекламные обещания с Тарифом по карте… и нашли много интересного:

Есть ли кэшбэк?

Да – и здесь их сразу три!:

1. К. на покупки

- Оформите бесплатную “Альфа-Карту”;

- Получайте 10% за все покупки! Подробнее…

Что будет, когда акция закончится?

- В первые 2 месяца – 2% на покупки;

- Далее – 2% при тратах по карте от 100 000 руб./мес. Если меньше – будет 1,5%.

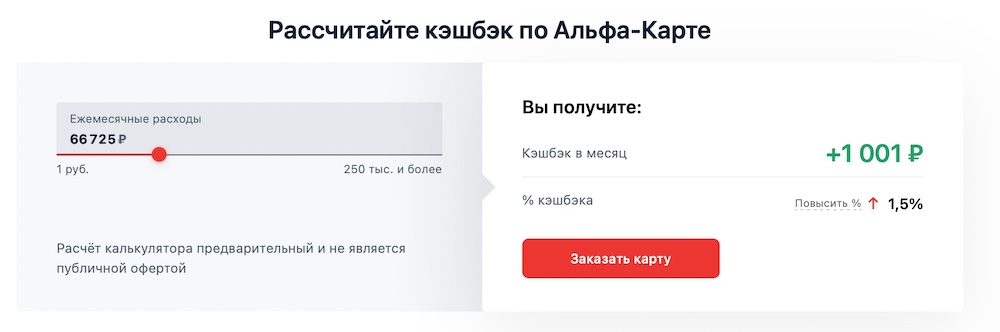

Прикиньте примерный размер своего кэшбэка на специальном калькуляторе от “Альфа-Банка”:

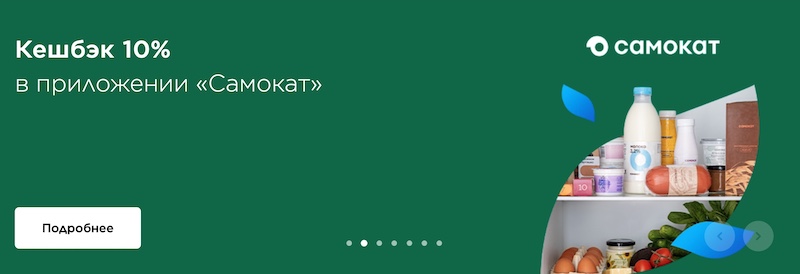

2. К. по карте “Мир”

Традиционно от платежной системы “Мир” приходит много интересных акций с кэшбэком. К примеру, сейчас по ней возвращают 10% за доставку еды через сервис “Самокат”, покупки в “Ленте” (если платить по штрихкоду), на автоплатеж в “МегаФоне” и др. Подписку “МТС Premium” можно опробовать в течение 45 дней. А ещё – получить страховку на ипотеку с выгодой до 20% и скидку за проезд в общественном транспорте.

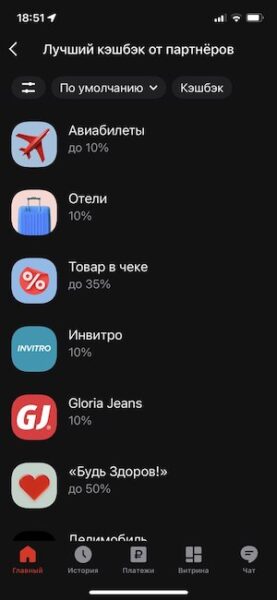

3. До 33% от банков-партнеров

В “Альфа-Банке” называют эти скидки “Суперкэшбэк”. Не сказать, что количество интересных предложений от партнеров зашкаливает. Но иногда попадаются и интересные варианты – например, есть кэшбэк 10% на анализы и врачей в “Инвитро”, возврат до 35 (даже больше 33% 🙂 за отдельные товары в чеке и др.:

Что приятно, кэшбэк выплачивается не баллами, а реальными деньгами. Выплаты приходят 10-го числа месяца, следующего за отчетным.

Теперь – о неизбежных минусах.

- Во-первых, присутствует округление покупок до 100₽ “не в нашу пользу” – скажем, при покупке на 299 рублей cashback начислят только с 200. Плохо? Да – но сегодня так делают практически все банковские учреждения.

- Во-вторых, для оплаты покупок дороже 50 000 ₽ “Карту” лучше не использовать, т.к. кэшбэк на сумму превышения просто не начисляется. Просто вот “не её это”, и всё тут :).

Что по % на остаток?

Как известно, “Альфа-Банк” нередко предлагает ставки “выше среднего” по рынку. Сравните:

| “СБЕР” | “Альфа-Банк” | |

| Вклады | 4,25% (на 2 месяца) | 6,54 (на 3 месяца) |

| Накопительный счет | 5% на минимальный остаток | 9% (8% с 3-го месяца) на минимальный остаток. Если тратить по “Альфа-Карте” менее 10 000 руб./мес. – будет 4%. Т.е. – для повышенной ставки “Карту” лучше сделать основной или хотя бы вспомогательной |

По опыту, привлекательные ставки банк держит до последнего. Для вкладчиков это – то, что надо.

Единственное – не забудьте открыть “Счет” в личном кабинете после того, как получите “Карту”.

А как дела со снятием наличных?

Тем, кто часто снимает деньги, “Альфа-Карта” должна понравиться:

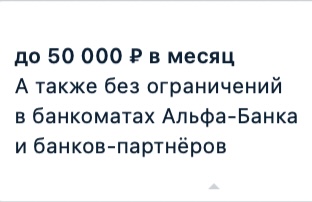

- Снятие наличных – без комиссии + есть большая сеть банков-партнеров (тоже бесплатно). В неё входят довольно популярные бренды – Росбанк, Газпромбанк (№3 в стране), МКБ, Открытие, ПСБ, Россельхозбанк, УБРиР. Если банкомат “чужой”, то и там можно снимать 50 000 в месяц без доп. расходов.

- Большие лимиты на обналичку – в день разрешается снимать до 500 000 рублей, в месяц – до 1 000 000.

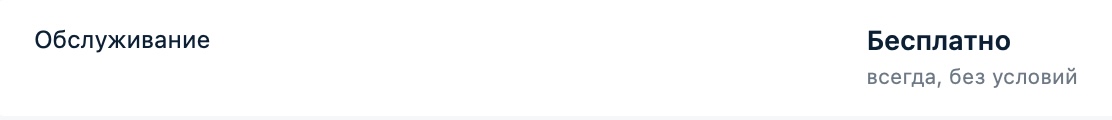

Обслуживание – бесплатное и без условий?

Да – это специально упоминается в тарифах:

Отзыв

Я тоже пользуюсь Альфа-Картой как основным “пластиком” уже больше месяца. Что могу отметить:

- Кэшбэк и % на остаток больше, чем по доступным в моем городе брендам (“Халва”, “Тинькофф”, “СБЕР”, ВТБ).

- Обслуживание – по-настоящему бесплатное без привязывающих к карточке условий а-ля “держи на карте 25 тысяч, или дебетовка обойдется тебе в цену кредитки”. Например, дебетовая СберКарта без оборотов “стоит” 1 800 рублей в год!

- Приложение минималистичное и удобное – у “Тинькофф” и “Халвы” иной раз трудно сориентироваться, т.к. экранов и “менюшек” стало просто ОЧЕНЬ много. Единственный минус – про официальный эпп “Альфа-Банка” для iOS, похоже, уже можно забыть. Выручает замаскированное приложение “Деньги Пришли” (update: уже удалено из App Store) и иконка-ярлычок для быстрого доступа к мобильному банку (МБ) с Рабочего стола. Вот как МБ выглядит на iPhone. По-моему, более чем достаточно:

В целом, пока всё устраивает.

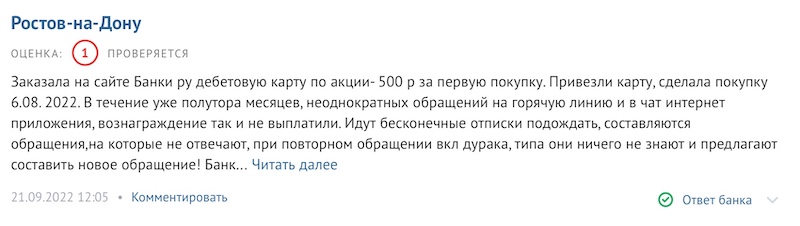

Что пишет народ? На “Склянках” много жалоб на проблемы при выплате “подарочных” 500 рублей за оформление. Типичный отзыв “на тему”:

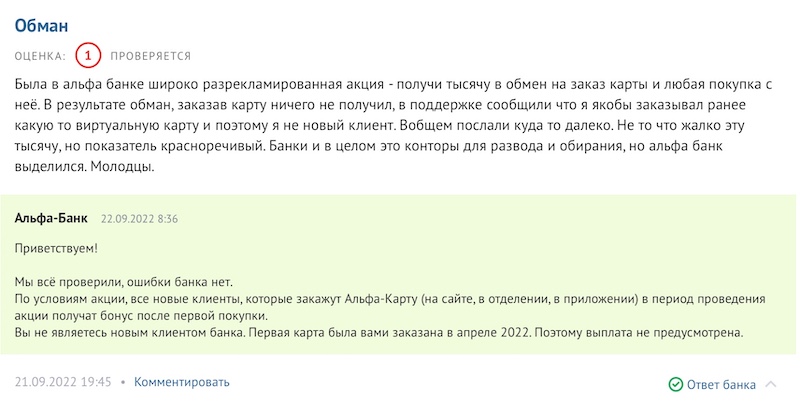

Правда, когда начинаешь разбираться, то банк оказывается виноват не всегда. Например, здесь пользователь “забыл”, что весной уже оформлял в “Альфе” виртуальную карту, т.е. это – не его первый пластик, и бонус он получить не может:

А здесь девушка все-таки поторопилась объявлять банк “ужасным”, а акцию – “заманухой”:

Что делать, если с проблемой вы всё-таки столкнулись? Полезный совет: если заявка в поддержку “Альфы” не помогает – просто напишите отзыв на всё те же “Банки.ру”. Все банкиры России очень боятся гнева пользователей этого сайта и чаще всего предпочитают решить дело мирно (иногда – даже когда юзер не прав).

Заключение

На первый взгляд, дебетовая “Альфа-Карта” – типичный представитель “чем активнее пользуешься, тем больше получаешь”. Например:

Кэшбэк 2% будет в первые 2 месяца + останется при тратах от 100к в месяц.

Но! Если просто тратить по “Карте” хотя бы 10 000 в месяц – вы получите 1,5% на покупки +8% годовых по “Альфа-Счету”.

Источник https://oplatezhah.ru/alfa-bank/limit-snyatiya-v-sutki

Источник https://cashrule.ru/finansovaya-gramotnost/banki/debetovaya-karta-alfa-banka-s-keshbekom

Источник http://polezner.ru/debetovaya-alfa-karta-mir-usloviya-otzyvy/