Планирование инвестиций

Предлагаемое Вашему вниманию методическое пособие призвано ознакомить предпринимателей, как начинающих, так и успешно работающих, с возможными путями осуществления инвестиционной деятельности с акцентом на грамотное составление документации по представлению инвестиционного проекта.

Потребность в инвестициях может возникнуть на любом этапе его деятельности. Специфика малого бизнеса характеризуется отсутствием достаточных свободных денежных средств для осуществления инвестиционных вложений.

Для того, чтобы привлечь сторонние финансовые ресурсы, необходимо должным образом представить свою идею.

ОБЩИЕ ПОНЯТИЯ

об инвестиционном планировании

- Что такое инвестиции и какие они бывают”

- Когда возникает необходимость в инвестициях”

- Каковы задачи инвестиционного планирования”

- Существуют ли правила эффективного планирования инвестиций”

- В какой форме должен быть представлен инвестиционный проект”

- Нужна ли какая-либо предварительная подготовка перед разработкой инвестиционного проекта”

Что такое инвестиции и какие они бывают”

Инвестиции – совокупность долговременных затрат финансовых, трудовых, материальных ресурсов с целью увеличения накоплений и получения прибыли.

Методика разработки финансовой структуры – скачать

Инвестиции, обеспечивая динамичное развитие предприятий, позволяют решать следующие задачи:

- Расширение собственной предпринимательской деятельности за счет накопления финансовых и материальных ресурсов;

- Приобретение новых предприятий;

- Диверсификация за счет освоения новых областей бизнеса.

Все инвестиции можно разделить на две основные группы:

Портфельные инвестиции – вложения капитала в группу проектов, например, приобретение ценных бумаг различных предприятий.

Реальные инвестиции – финансовые вложения в конкретный, как правило, долгосрочный проект и обычно связанный с приобретением реальных активов.

С точки зрения направленности действий, инвестиции подразделяются на:

- Начальные инвестиции

- Инвестиции на расширение

- Реинвестиции – направление свободных средств предприятия на приобретение новых основных средств

- Инвестиции на замену основных фондов

- Инвестиции на диверсификацию и др.

Когда возникает необходимость в инвестициях”

При создании нового предприятия всегда возникает необходимость в инвестициях.

Действующая компания может инвестировать в новое оборудование для расширения производства, потому что дополнительная прибыль от дополнительных продаж делает такие инвестиции привлекательными.

Также можно инвестировать в обновление изношенного и устаревшего оборудования, чтобы улучшить эффективность по затратам. Здесь обоснованием инвестиций является уменьшение производственных расходов.

Инвестиции могут также затрагивать значительные расходы по продвижению товаров на рынок с целью увеличить количество продаж, и, таким образом, коммерческую прибыль от большего объема деятельности.

Каковы задачи инвестиционного планирования”

Инвестиционное планирование заключается в составлении прогнозов наиболее эффективного вложения финансовых ресурсов в земельные участки, производственное оборудование, здания, природные ресурсы, развитие продукта, ценные бумаги и другие активы.

Планирование инвестиций является стратегической и одной из наиболее сложных задач управления предприятием. При этом процессе важно учитывать все аспекты экономической деятельности компании, начиная от окружающей среды, показателей инфляции, налоговых условий, состояния и перспектив развития рынка, наличия производственных мощностей, материальных ресурсов и заканчивая стратегией финансирования проекта.

Основными задачами инвестиционного планирования являются:

- Определение потребности в инвестиционных ресурсах.

- Определение возможных источников финансирования и рассмотрение связанных с этим вопросов взаимодействия с инвесторами.

- Оценка платы за этот источник.

- Подготовка финансового расчета эффективности инвестиций с учетом возврата заемных средств.

- Разработка подробного бизнес-плана проекта для представления потенциальному инвестору.

Существуют ли правила эффективного планирования инвестиций”

Несомненно, выполнение ряда основных правил позволяет планировать будущие капиталовложения наиболее эффективно.

Методика разработки финансовой структуры – скачать

-

Перед тем, как принять решение об инвестиции, очень важно определить проблему, которая будет решена в результате ее осуществления.

Тем не менее, есть обстоятельства, в которых инвестиционные проекты конкурируют между собой по своим целям, например, в том случае, когда рассматриваются два возможных пути решения одной и той же проблемы. Такие инвестиционные проекты называются взаимоисключающими.

В какой форме должен быть представлен инвестиционный проект”

Стандартной формой представления инвестиционного проекта является бизнес-план. Представление бизнес-плана может несколько различаться по форме, однако основное его содержание одинаково для всех. Принимая во внимание, что в странах с развитыми рыночными экономическими системами накоплен достаточный опыт в области планирования и анализа инвестиций, – пренебрегать этим опытом было бы бессмысленно. Используемые сегодня общепринятые для всех развитых стран методы планирования и критерии оценки эффективности инвестиционных проектов являются тем самым языком, обеспечивающим диалог и взаимопонимание инвесторов и предпринимателей разных стран. К таковым можно отнести методики оценки эффективности инвестиционных проектов таких авторитетных международных организаций как: ЮНИДО, Мировой банк и Европейский банк реконструкции и развития. Общим для них является то, что все они базируются на классических принципах инвестиционного анализа, построенных на основе метода анализа денежных потоков. Денежный поток – поступления (положительный денежный поток) и расходование (отрицательный денежный поток) денежных средств в процессе осуществления хозяйственной деятельности предприятия.

Нужна ли какая-либо предварительная подготовка перед разработкой инвестиционного проекта”

Прежде чем приступить к разработке бизнес-плана инвестиционного проекта, руководитель предприятия должен решить следующие задачи, каждая из которых является неотъемлемой частью процесса планирования и привлечения инвестиций.

Методика разработки финансовой структуры – скачать

- Маркетинговые исследования с целью выбора для последующего производства продукта или услуги из уже представленных на рынке, но обладающих высоким потенциалом спроса, а также с целью исследования возможностей и путей сбыта на рынке нового продукта или услуги.

- Оценка соответствия организационных, профессиональных и технологических возможностей предприятия требованиям производства и сбыта выбранной продукции или услуг. Выявление узких мест и пути их преодоления.

- Определение потенциальных партнеров по кооперации, основных поставщиков сырья, материалов и комплектующих, энергоносителей, а также заключение с ними предварительных соглашений об условиях поставки.

- Определение поставщиков технологического оборудования и соглашения с ними условий его поставки.

- Предварительный расчет объема инвестирования и оценка предполагаемого залога.

- Определение типа или имен конкретных потенциальных инвесторов проекта.

БИЗНЕС-ПЛАН как инструмент маркетингового планирования.

- Какой должна быть структура бизнес-плана”

- Что нужно дополнительно учесть при подготовке инвестиционного проекта для предоставления инвестору / кредитору”

- Что делать дальше”

Какой должна быть структура бизнес-плана”

Вопросам разработки бизнес-планов посвящено большое количество зарубежной и отечественной литературы, из которой следует, что не существует единых, жестко установленных стандартов. Однако, есть определенные принципы для разработчиков бизнес-планов, не зависящие от страны и отрасли экономики.

Бизнес-план должен содержать следующие разделы:

- Резюме (обзорный раздел).

- Общее описание компании.

- Продукция и услуги.

- Маркетинг-план.

- Производственный план и организация.

- Капитал и юридическая форма компании.

- Финансовый план.

- Оценка рисков

- Приложение.

Хотя резюме и является первым разделом бизнес-плана, писать его следует после завершения работы над всеми остальными разделами. По сути резюме – это предельно сокращенная версия бизнес-плана. Объем резюме не должен превышать 2-3 страниц. Работая над резюме, необходимо помнить, что главная его функция – привлечь внимание рецензента. Резюме должно содержать:

- цель проекта

- предельно краткое описание компании

- краткое изложение наиболее привлекательных моментов из всех остальных разделов с акцентом на положительные аспекты предлагаемой бизнес-идеи

- объем и условия привлекаемых инвестиций и/или кредитных ресурсов

- предполагаемый срок и порядок возврата затраченных средств.

Собственно бизнес-план начинается с раздела компании>. В этом разделе необходимо отразить:

- основные виды деятельности и характер компании (без детализации; более детально эта информация будет изложена в последующих разделах)

- стадия развития данного бизнеса

- профиль компании: является ли компания производственной, торговой или она действует или будет действовать в сфере услуг

- что и как компания намерена предлагать своим клиентам

- где расположена компания

- в каких географических пределах компания намерена развиваться

- каковы цели данного бизнеса

- отличия данного предприятия от других компаний.

Основной задачей раздела является описание в сжатой форме характеристик товаров и услуг, предлагаемых данным бизнесом. Этот раздел должен содержать:

- физическое описание продукции или услуг

- описание возможностей их использования

- привлекательные стороны предлагаемой продукции и услуг

- степень готовности продукции или услуг к выходу на рынок

- список экспертов или потребителей, которые знакомы с товаром или услугами и могут дать о них благоприятный отзыв (если такая информация доступна).

Раздел, посвященный маркетингу, является одной из важнейших частей бизнес-плана. Цель данного раздела заключается в том, чтобы разъяснить, как предполагаемый бизнес намеревается воздействовать на рынок, чтобы обеспечить сбыт товара. Маркетинг-план может быть представлен по-разному в зависимости от вида бизнеса и сложности рынка. Однако в любом бизнес-плане в том или ином виде должны быть отражены следующие аспекты маркетинг-плана:

- определение спроса и возможности рынка

- анализ конкуренции и других факторов воздействия на развитие данного бизнеса

- описание стратегии маркетинга данной компании (т.е. необходимо разъяснить, как предполагается использовать средства маркетинга, включая описание стратегии сбыта, рекламы и продвижения товара, ценообразования, стимулирования продаж и т.д.)

- результаты исследования рынка

- прогнозы объемов продаж.

Написан раздел должен быть в доступной форме. Работая над данным разделом, следует помнить, что инвестора и/или кредитора в первую очередь интересует жизнеспособность проекта, т.е., говоря другими словами, сможет ли данное предприятие добиться успеха на рынке. Поэтому необходимо убедительно показать, что предлагаемая продукция или услуги имеют рынок сбыта. Особое внимание следует уделить анализу конкурентоспособности данного предприятия. Для этого целесообразно привести перечень основных конкурентов, отметить их слабые и сильные стороны, оценить используемый ими уровень технологии и их стратегию маркетинга, если возможно – их удельный вес в обороте рынка, а также как они могут отреагировать на появление на рынке нового конкурента.

При этом следует иметь в виду, что степень проработанности и подробности маркетингового раздела бизнес – плана зависит прежде всего от того, является ли предприятие начинающим или расширяет свою деятельность, а также предполагается ли организация производства новых видов продуктов и услуг. Менее подробным может быть маркетинг – план компании, незначительно расширяющей свое присутствие на рынке.

В разделе должно быть описано, как бизнес будет создавать свою продукцию и услуги. Необходимо ответить на следующие основные вопросы:

- общий подход к организации производства

- какие источники сырья и материалов предполагается использовать

- какие технологические процессы будут использованы

- какое оборудование и какой мощности необходимо

- каковы требования в отношении трудовых ресурсов (производственный персонал, инженерно-технический персонал, административный персонал, условия оплаты и стимулирования, условия труда, структура и состав подразделений, обучение персонала, предполагаемые изменения в структуре персонала по мере развития предприятия)

Желательно также составить схему производственных потоков, на которой следует наглядно продемонстрировать, откуда и как будут поступать все виды сырья и комплектующих изделий, где и как они будут перерабатываться в готовую продукцию, как и куда эта продукция будет поставляться с предприятия. Аналогичную схему можно составить и для предприятий торговли и услуг, отразив на ней технологию предоставления услуг клиентам, начиная с обеспечения необходимыми материалами и инструментами.

В описании технологического процесса необходимо отразить следующие аспекты данного проекта:

- требуемая производственная мощность

- потребность и условия приобретения технологического и прочего оборудования

- потребность в участках земли, зданиях и сооружениях, коммуникациях

- потребность и условия поставки сырья, материалов и комплектующих

- контроль качества и дисциплины поставок

- требования к источникам энергии и их доступность

- подготовка производства

- контроль качества продукции

Степень подробности изложения материала зависит от того, с какой целью составляется план. Для себя предпринимателю желательно разработать максимально подробный план производства с тем, чтобы иметь возможность решить многие проблемы на бумаге, прежде чем начать действовать. Если он является, по сути, рекламным документом, предназначенным для ознакомления посторонних, то его содержание, по возможности, должно быть простым и понятным. Если необходимо включить в план технические подробности, то желательно поместить их в приложение.

В разделе нужно:

- коротко представить основных участников будущего предприятия (в данном случае речь идет о лицах, которым принадлежат ключевые роли в становлении будущего бизнеса: предприниматель и его партнеры, инвесторы, члены совета директоров, занимающие ключевые посты сотрудники и т.д.)

- привести организационную схему будущего предприятия, показывающую внутренние связи и разделение ответственности в рамках организации. Вместо схемы или для ее дополнения можно привести пояснительный текст

- объяснить, каким образом будет проводиться подбор, подготовка и оплата сотрудников.

Цель данного раздела заключается в том, чтобы, с одной стороны, помочь предпринимателю самому тщательно проработать организационные вопросы еще до начала активной деятельности и, с другой стороны, убедить потенциального инвестора или кредитора в том, что предприниматель и команда исполнителей в состоянии претворить свой бизнес-план в жизнь.

В разделе необходимо указать форму собственности и правовой статус предприятия, в случае необходимости обосновав при этом выбор той или иной формы собственности и организации дела. Особое внимание следует уделить способам финансового участия. Затем необходимо описать требования компании в отношении капитала как в количественном выражении, так и сказать об источниках средств, имеющихся в настоящее время, и о тех, к которым предполагается прибегнуть в будущем. Особо следует указать, сколько денег сам предприниматель вложил или собирается вложить в предприятие. В этом разделе можно также привести обобщенную раскладку расходования средств по направлениям.

Цель финансового раздела бизнес-плана заключается в том, чтобы сформулировать и представить детальную систему проектировок, отражающих ожидаемые финансовые результаты деятельности компании. При этом финансовый план не должен расходиться с материалами, представленными в остальных частях бизнес-плана. Для уже существующего бизнеса, имеющего намерение расширить свою деятельность, целесообразно показать финансовые данные за предыдущие годы. Необходимо также в ясной и сжатой форме изложить все предположения, которые стали основой представляемых проектировок. Можно рассмотреть в финансовом плане несколько возможных сценариев развития компании.

Финансовый план обязательно должен содержать планируемый график выполнения (календарный план) работ в рамках проекта. Календарный план должен включать перечень основных этапов реализации проекта и потребности в финансовых ресурсах для осуществления каждого из них. Планирование не обязательно осуществлять с привязкой к конкретным датам, планирование может быть, например, с указанием срока в днях, необходимого для реализации каждой стадии проекта, но с указанием на возможность параллельной реализации различных стадий. Для удобства можно также выбрать условную дату начала проекта и далее планировать деятельность компании с привязкой к выбранной условной дате.

Желательно включить в финансовый план сразу несколько документов, а именно: прогноз объемов реализации, план движения денежных средств (т.е. проектировка потоков денежных средств), план прибылей и убытков (этот документ показывает, как будет формироваться и изменяться прибыль), прогнозируемый баланс активов и пассивов предприятия (структура этого документа соответствует структуре общепринятого отчетного баланса предприятия), график достижения безубыточности (показывает уровень продаж, необходимый для покрытия затрат при данном масштабе производства). Кроме того, делается расчет интегральных показателей (срок окупаемости проекта, чистый приведенный доход, индекс прибыльности, внутренний коэффициент рентабельности) и отдельных финансовых показателей.

Могут быть подготовлены также дополнительные финансовые данные, отражающие вклад отдельных видов продукции и услуг в общие итоги деятельности компании. Кроме того возможно включение в финансовый раздел бизнес-плана специального подраздела, раскрывающего стратегию финансирования компании, ответив в нем на такие вопросы, как: сколько всего необходимо средств” откуда , в какой форме и на каких условиях намечается их получить” когда можно ожидать полного возврата вложенных средств и получения дохода на них” Для себя предпринимателю следует, по возможности, максимально подробно проработать этот раздел. Глубина проработки этого раздела может быть различной в зависимости от требований конкретных финансовых источников. Часть материалов может быть помещена в приложение.

В разделе Оценка рисков> требуется ориентировочно оценить, какие риски наиболее вероятны для проекта и во что они в случае их реализации могут обойтись. Ответ на вопрос должен состоять из двух частей: описание организационных мер профилактики рисков (например, при риске сбоев в работе транспорта необходимо проработать альтернативные варианты поставки) и изложение программы самострахования или внешнего страхования. В данном разделе обязательно должен присутствовать качественный анализ риска, выявляющий основные факторы риска проекта.

В приложения включаются документы, которые могут служить подтверждением или более подробным объяснением сведений, представленных в бизнес-плане. К таковым могут относиться следующие:

- автобиографии руководителей предприятия или проекта, подтверждающие их компетенцию и опыт работы;

- результаты маркетинговых исследований;

- заключения аудиторов;

- фотографии образцов продукции;

- подробные технические характеристики продукции;

- план предприятия;

- план прилегающей к предприятию территории;

- статьи из журналов и газет о деятельности предприятия или о предлагаемом к производству продукте;

- отзывы авторитетных организаций и т.п.

Что нужно дополнительно учесть при подготовке инвестиционного проекта для предоставления инвестору / кредитору”

Помимо детально проработанного бизнес – плана проекта потенциальный кредитор обязательно запросит следующие документы:

- Копии учредительных документов

- Устав

- Учредительный договор

- Свидетельство о регистрации

- Зарегистрированные изменения в Уставе

- Договора аренды производственных, складских, торговых помещений

- Договора на поставку сырья, оборудования, комплектующих и.т.п.

- Договора на сбыт продукции

- Сертификаты на выпускаемую продукцию (в случае необходимости)

- Лицензия на вид деятельности (если данная деятельность лицензируется)

- Перечень основного имущества

Перечисленные документы, в той или иной последовательности и с возможными поправками, в зависимости от требований конкретного инвестора/кредитора, целесообразно готовить параллельно с бизнес – планом.

Что делать дальше”

Предположим, что Вы оформили бизнес – идею в хорошо проработанный бизнес-план, удостоверились в целесообразности ее воплощения в жизнь, собрали все необходимые документы. Определив стоимость будущего проекта, Вы решаете привлечь инвестиционные ресурсы, необходимые для его реализации.

И здесь перед Вами встает довольно сложная задача – поиск финансирования. С чего начать”

Множество факторов влияют на возможные варианты решения этой проблемы: сложившаяся экономическая среда, суть самого проекта, положение компании, в рамках которой предполагается реализовать проект, ваши собственные приоритеты в выборе партнера и многое другое.

В некоторых случаях оптимальным вариантом решения проблемы является поиск делового партнера. Чаще всего к такому пути прибегают в том случае, когда на начальном этапе необходимые ресурсы (помещение, оборудование, денежные средства) имеются лишь частично. Отсутствие гарантийного обеспечения не позволяет получить кредит в банке и инициатор проекта вынужден прибегнуть к поиску партнера по бизнесу, либо к поиску частных инвесторов. И то и другое сопряжено с рядом сложностей, в первую очередь, с надежностью потенциальных партнеров. Кроме того, достаточно проблематичным является определение долей каждого участника бизнеса.

Если Ваш проект является социально – значимым для города, у Вас появляется шанс попасть под какую-нибудь государственную или международную программу, получить поддержку органов власти в качестве предоставления гарантий, получить целевое финансирование. Однако за это надо побороться, ведь подобного рода программы предполагают проведение соответствующих тендеров.

В последние годы все большее распространение получают лизинговые операции. Если предприятие предполагает приобрести новое технологическое оборудование, и при этом не располагает достаточным залоговым обеспечением, то проще получить его по лизингу, так как само лизинговое имущество выступает в качестве залога. При этом за лизингодателем сохраняется право собственности за переданное имущество до полного погашения долга, что снижает риск невозврата средств от лизингополучателя. В свою очередь, лизингополучатель освобожден от уплаты налога на имущество в части лизингового имущества. Лизинговое соглашение обычно более гибко, чем кредит, так как предоставляет возможность обоим сторонам выработать удобную схему выплат.

Договор франчайзинга позволит Вам начать бизнес с минимальными начальными капитальными вложениями. При выполнении ряда требований франчайзера договор франчайзинга дает следующие преимущества:

- мгновенное приобретение репутации среди потребителей за счет ведения бизнеса под признанным товарным знаком;

- возможность обучения в фирме франчайзера;

- гарантированность постоянного снабжения;

- возможность приобретения основных фондов у франчайзера путем лизинга или по остаточной стоимости.

Если Вы уверены в уникальности Вашей идеи, можете попробовать реализовать ее с помощью различных специализированных фондов. Например, инновационные проекты финансирует фонд содействия развития малых форм предприятий в научно-технической сфере (Фонд Бортника).

Наиболее предпочтительным вариантом для многих предпринимателей является получение кредитных средств, ведь в этом случае не изменяются права собственности, возникают лишь долговые обязательства перед кредитным учреждением. Безусловно, гораздо легче получить кредит существующему предприятию, тем более, если оно уже имеет кредитную историю.

Вопросы, связанные с кредитованием как наиболее распространенной формой привлечения заемных средств предпринимателями подробно рассмотрены в главе “ВАШ ИНВЕСТИЦИОННЫЙ ПЛАН ГЛАЗАМИ КРЕДИТНОГО ЭКСПЕРТА“

ФОРМА ПРЕДСТАВЛЕНИЯ финансового плана инвестиционного проекта

- Что отражает план прибылей и убытков”

- Что такое план движения денежных средств (Кэш-Фло)”

- Что отражает план прибылей и убытков”

План прибылей и убытков отражает операционную деятельность предприятия (под операционной деятельностью понимается процесс производства и сбыта продукции и услуг) в определенные периоды времени (месяц, квартал, год). Из “Плана прибылей и убытков” можно определить прибыльность предприятия, реализующего проект.

Для построения таблицы “Отчет о прибылях и убытках” необходимы следующие данные:

- Из плана продаж – выручка от реализации продукции и услуг, потери при продажах за определенный период времени (например, год). При этом в отчете о прибылях и убытках отражается суммарная величина объема продаж в стоимостном выражении, представляющая собой сумму “контрактных” продаж в данный период времени: продажи по факту, продажи в кредит, а также сумма от продаж с авансовыми платежами в предыдущие периоды за продукцию, которая была поставлена заказчикам в текущий период времени.

- Из плана издержек – сумма переменных (прямых) издержек с учетом плана производства за расчетный период времени (месяц, квартал, год).

- Из плана издержек – сумма общих (операционных, торгово-административных издержек) за расчетный период. При этом необходимо помнить, что общие (постоянные) затраты включают в себя амортизационные отчисления и начисленные проценты по кредитам.

Ниже приведена форма представления плана прибылей и убытков, которая может дополняться в зависимости от условий конкретного проекта.

+ Валовый объем продаж – Потери и налоги с продаж = Чистый объем продаж – Переменные издержки (в т.ч. сырье и материалы, комплектующие изделия, сдельная заработная плата, другие прямые издержки) = Валовая прибыль – Налоги с дохода и на активы – Операционные издержки – Торгово-административные издержки – Амортизация – Проценты по кредитам – Другие затраты + Другие доходы = Прибыль до выплаты налога – Налог на прибыль = Чистая прибыль Что такое план движения денежных средств (Кэш-Фло)”

В основе Плана денежных средств (Кэш-Фло) лежит метод анализа денежных потоков, лежащий в основе “классических” методов инвестиционного анализа и используемый во всех наиболее известных методиках планирования и оценки эффективности инвестиционных проектов (например, в “COMFAR” UNIDO). Термин “Кэш-Флоу” используется для определения текущего остатка имеющихся в распоряжении предприятия денежных средств. Этот остаток формируется за счет притока (доходов от реализации продукции и услуг, доходов от реализации активов предприятия, взносов в уставной фонд и займов и т.д.) и оттока (затрат на производство продукции и услуг, общих издержек предприятия, затрат на инвестиции, затрат на обслуживание и погашение займов, выплаты дивидендов, налоговых и других выплат) денежных средств.

Все поступления и платежи отображаются в “Плане движения денежных средств” в периоды времени, соответствующие фактическим датам осуществления этих платежей, т.е. с учетом времени задержки оплаты за реализованную продукцию или услуги, времени задержки платежей за поставки материалов и комплектующих изделий, условий реализации продукции (в кредит, с авансовым платежом), а также условий формирования производственных запасов. Остаток денежных средств на счете (баланс наличности) используется предприятием для выплат, на обеспечение производственной деятельности последующих периодов, инвестиций, погашения займов, выплаты налогов и личное потребление. Таким образом, “План денежных потоков”, основанный на методе “Кэш-Флоу”, демонстрирует движение денежных средств и отражает деятельность предприятия в динамике от периода к периоду.

Инвестиции в оборудование: составляем бизнес-план

Чтобы оценить экономическую целесообразность реализации инвестиционного проекта, оформляют такой документ, как инвестиционный бизнес-план проекта. Поскольку нормативного регулирования по созданию бизнес-планов не существует, компаниям бывает сложно создать самостоятельно бизнес-план, в котором учтены все нюансы финансирования и реализации проекта. В статье расскажем о структуре бизнес-плана, представим методологию его разработки.

НАЗНАЧЕНИЕ БИЗНЕС-ПЛАНА ИНВЕСТИЦИОННОГО ПРОЕКТА И МЕТОДОЛОГИЯ ЕГО РАЗРАБОТКИ

Бизнес-план инвестиционного проекта является технико-экономическим обоснованием предполагаемого инвестирования средств в развитие бизнеса компании. Его формирование позволяет решить важные задачи:

- документально обосновать необходимость инвестирования средств в бизнес компании;

- спрогнозировать этапы и сроки реализации инвестиционного проекта;

- оценить рентабельность и окупаемость инвестиционного проекта;

- спрогнозировать необходимый для успешной реализации проекта объем инвестиций и определить источники их финансирования;

- убедить внешних инвесторов проекта в успешности его реализации и выгодности инвестирования в него своих средств;

- дать представление менеджерам и персоналу компании о целях, сроках и способах реализации инвестиционного проекта.

Поскольку разработка качественного бизнес-плана инвестиционного проекта требует значительных трудозатрат и нужно привлекать функциональных менеджеров и специалистов компании, в полном формате его составляют в трех основных случаях:

1) предприятие занимает прочные позиции на рынке сбыта своей продукции, и для их поддержания ему требуется модернизация или реконструкция основных производственных фондов;

2) предприятие имеет устойчивые тенденции наращивания объемов бизнеса, ему требуются новые производственные мощности, чтобы обеспечить рост производства продукции;

3) предприятие планирует выходить на новые направления развития бизнеса, что дает возможности роста масштабов деятельности, но несет значительные риски противодействия со стороны конкурентов и убыточности работы по новым направлениям.

В остальных случаях бизнес-планы инвестиционных проектов могут разрабатываться в сокращенных вариантах.

Бизнес-план инвестиционного проекта не имеет законодательно установленной формы, его можно составлять в произвольном порядке. Однако в любом случае этот документ должен давать объективное представление о всех важных аспектах инвестиционного проекта, быть понятным для его пользователей.

Практика бизнеса выработала некоторые общие подходы к методологии составления такого бизнес-плана. Его структура в подавляющем большинстве случаев содержит следующие разделы:

1. Общие сведения об инвестиционном проекте.

2. Маркетинговый план проекта.

3. Инвестиционный план проекта.

4. Производственный план проекта.

5. Финансовый план проекта.

6. Риски реализации проекта.

Раздел 1. Общие сведения об инвестиционном проекте

В первый раздел бизнес-плана включают несколько основных подразделов:

- Резюме проекта.

- Информация об инициаторе и участниках инвестиционного проекта.

- Описание продукции.

Рассмотрим указанные подразделы более подробно.

Резюме проекта

Резюме инвестиционного проекта содержит:

• описание сути проекта, обоснование целесообразности его реализации;

• результаты анализа потенциала компании и рынка сбыта ее продукции;

• сроки и этапы реализации проекта;

• прогнозную стоимость реализации проекта, общую потребность в финансировании и предполагаемые источники финансирования инвестиций;

• целесообразность и предполагаемые условия участия в проекте внешних инвесторов, основные факторы успеха и риски реализации проекта;

• другую важную информацию по проекту.

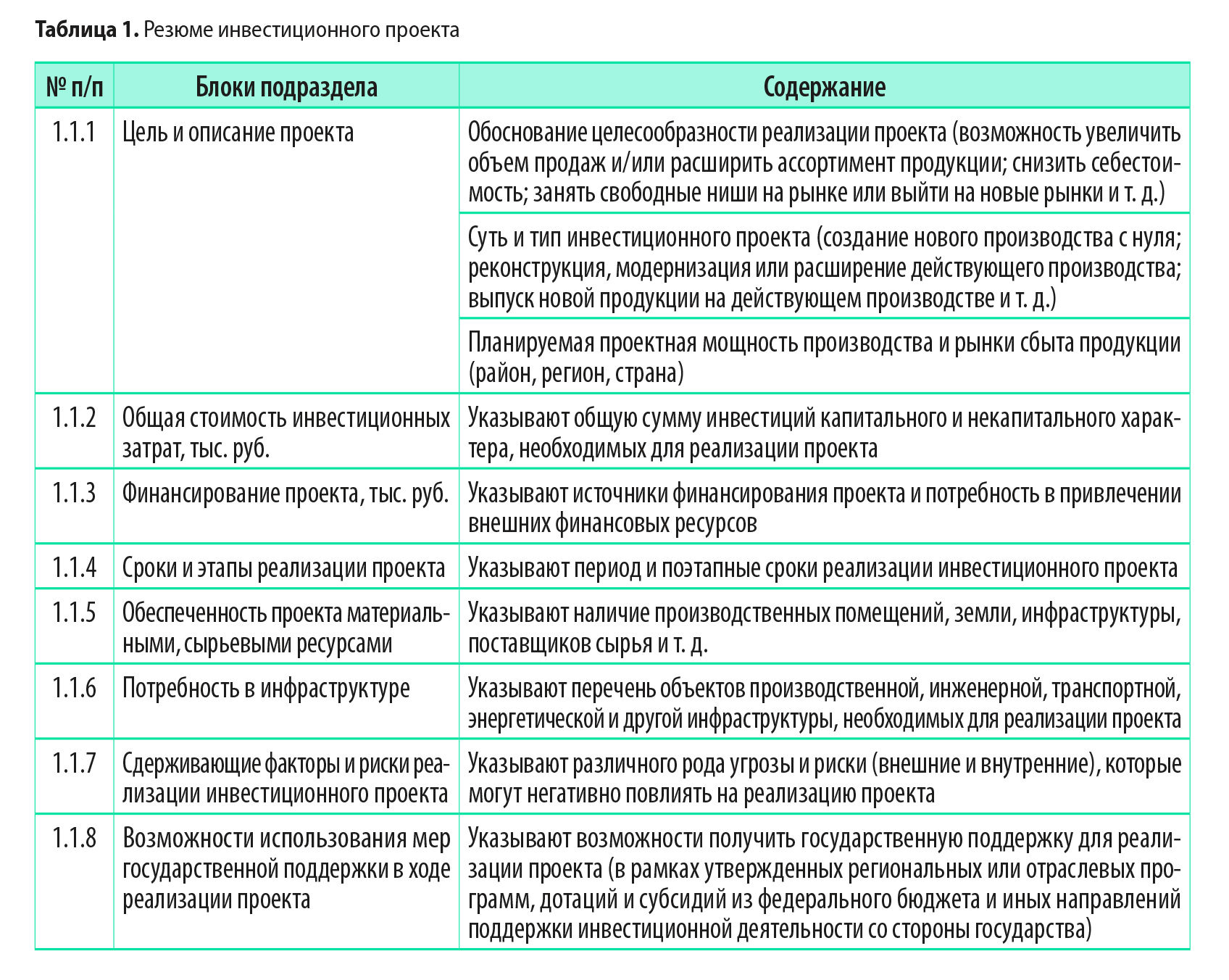

Структура и содержание резюме инвестиционного проекта представлены в табл. 1.

Информация об инициаторе и участниках инвестиционного проекта

Подраздел содержит информацию об инициаторе проекта и иных лицах, предполагаемых к участию в его реализации. В нем прописывают роль каждого участника проекта и порядок их взаимодействия друг с другом в рамках проекта, указывают наличие опыта работы в отрасли и другую существенную информацию об участниках проекта.

В данном подразделе следует:

• кратко изложить историю развития компании — инициатора проекта, описать характер и направления деятельности;

• указать сведения о местоположении инициатора и участников проекта;

представить ключевую финансовую информацию по инициатору проекта в динамике за последние несколько лет.

Если инициатор проекта входит в группу компаний, целесообразно представить в графическом виде организационную структуру группы или ее фрагмент, включив туда основных участников проекта, входящих в группу.

Описание продукции

Подраздел содержит характеристики и потребительские свойства планируемой к производству продукции, анализ ее конкурентных преимуществ и недостатков.

Здесь уместно отразить анализ полезности продукции для потребителей, указать целевую аудиторию потенциальных потребителей, возможные продукты-заменители и сопутствующие товары и услуги, провести анализ жизненного цикла продукта, указать на планируемые изменения в ассортименте и предполагаемую модернизацию продукта в будущем.

Следует указать степень готовности продукта к выпуску и реализации на момент начала инвестиционного проекта (отметить, на какой стадии развития находится продукт — концепция, опытный образец, готовый рыночный продукт), привести информацию, реализовывался ли данный продукт ранее на российском или зарубежном рынке.

Раздел 2. Маркетинговый план проекта

Этот раздел является одной из важнейших частей бизнес-плана, поскольку демонстрирует, как создаваемый или модернизируемый с помощью инвестиций бизнес будет воздействовать на рынок, чтобы обеспечить рост объемов сбыта продукции.

Степень детализации данных раздела зависит от следующих факторов:

• масштабов роста производства и реализации продукции за счет реализации инвестиционного проекта;

• позиции инициатора проекта на рынке сбыта (компания начинающая, выходит на новые рынки или расширяет свою долю существующего рынка);

• ассортимента продукции (увеличение объемов выпускаемой продукции или проект подразумевает запуск производства новых видов продукции).

Маркетинговый план может быть представлен в различных форматах. Рекомендуем предусмотреть в нем следующие подразделы:

2.1. Анализ рынка сбыта продукции — в нем описывают рынок сбыта, для которого предназначена продукция, предусмотренная инвестиционным проектом, дают прогнозы развития рынка на ближайшую перспективу. Поэтому в данном разделе должна быть информация о таких рыночных аспектах:

2.1.1. Размеры рынка сбыта продукции и описание его основных сегментов.

2.1.2. Уровень и тенденции развития рынка сбыта (текущий и прогнозный объем рынка, степень насыщенности рынка, появление новых игроков, динамика объема продаж, ключевые изменения и тенденции, текущая стадия жизненного цикла рынка, информация о сезонности спроса или предложения).

2.1.3. Порядок ценообразования, динамика цен на продукцию за последние 5 лет и прогнозы ее изменения.

2.1.4. Барьеры входа на рынок (ограничения доступа к ключевым ресурсам, законодательные ограничения, ограничения по масштабу производства) и специфические особенности рынка.

2.1.5. Предполагаемая доля рынка, которую займет продукция предприятия, выпускаемая в рамках инвестиционного проекта, с учетом ее экспортного потенциала.

2.1.6. Степень государственного регулирования рынка (отрасли).

В данный раздел можно включить прогноз объема продаж или другого показателя спроса по рынку в целом и по отдельным сегментам, в которых будет позиционироваться продукция, предназначенная к реализации по инвестиционному проекту (период прогноза составляет не менее 3–5 лет).

2.2. Характеристика потребителей продукции — дается по сегментам (конечные потребители продукции, оптовые покупатели, производители другой продукции и т. д.) и географическому расположению потребителей.

2.3. Характеристика конкурентов предприятия — содержит анализ уровня конкуренции в отрасли, перечень предприятий основных конкурентов с указанием их сильных и слабых сторон и доли в обороте рынка. В данном подразделе рассматривают сбытовые технологии и маркетинговые стратегии, используемые основными конкурентами компании, их конкурентные преимущества и недостатки в стратегиях конкурентной борьбы и т. д.

2.4. Стратегия компании по выводу продукции на рынок сбыта — в данный подраздел вносят расчет и обоснование цены реализации продукции, описание сбытовой политики, прогноз каналов продаж и методов стимулирования сбыта продукции (реклама, сервисное и гарантийное обслуживание и т. д.). Тут размещают план и бюджет маркетинговых мероприятий, которые должны способствовать продвижению продукции на рынке сбыта.

2.5. План реализации продукции, выпускаемой в рамках проекта, — в нем расшифровывают предполагаемые объемы и суммы продаж в следующих группировках:

- временные периоды (месяцы, кварталы, годы);

- виды выпускаемой продукции;

- каналы сбыта (сети, опт, розница и т. д.).

План реализации продукции служит основой для формирования производственного плана выпуска продукции.

А. А. Гребенников, главный экономист ГК «Резон»

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 2, 2022.

Структура бизнес-плана для инвестора

Автор: Михаил Шмелев

Директор по консалтингу Get-Investor.ru. Эксперт по финансовому моделированию, учету и анализу. Опыт работы в финансах – 20 лет, в том числе на руководящих позициях в компаниях БКС Консалтинг и ITE Expo.Бизнес-план – письменный план ведения бизнеса, создаваемый с целями: убедить инвесторов финансировать компанию; убедить партнеров и персонал сотрудничать с компанией; убедить владельцев в верности выбранной стратегии, необходимости реализации новых проектов.

Несмотря на изобилие шаблонов, методических рекомендаций, каждый бизнес-план индивидуален. Его содержание помимо целей зависит от отраслевой специфики, требований инвесторов, фазы развития компании.

В статье рассматривается структура, особенности и акценты бизнес-плана для инвесторов.

Содержание статьи:

Структура бизнес-плана для инвестора

Инвесторы неоднородны в своих требованиях:

Стратегическим инвесторам важны потенциал роста выручки, рентабельность, доходность, окупаемость – показатели, которые используются для сравнительного анализа. Если доходность проекта выше аналогов, это весомый аргумент для принятия решения об инвестировании.

Для банков первостепенны условия возврата кредитов (сроки, возможности рефинансирования); покрытие рисков и обеспечение (залоги, поручительства, гарантии). Среди финансовых показателей – коэффициенты ликвидности, платежеспособности, автономии, специфические отраслевые показатели – такие, как LLCR для жилого строительства.

В зависимости от важности информации для определенного инвестора в содержании бизнес-плана вносятся акценты.

Рассмотрим структуру бизнес-плана по методике SCORE – некоммерческой организации бизнес-наставников, ресурсного партнера Управления по делам малого бизнеса США, рекомендованную для стартапов.

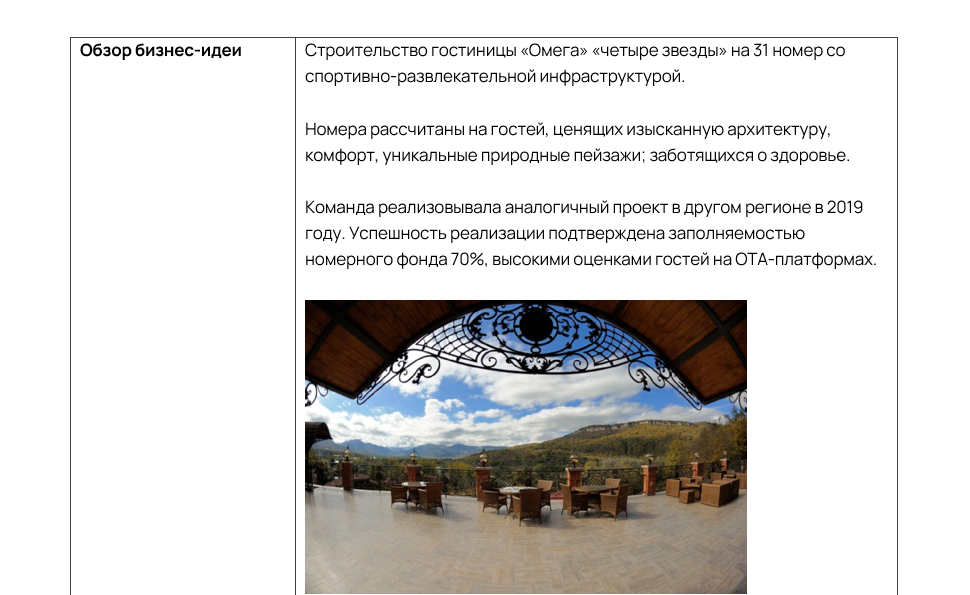

В качестве примера используем бизнес-план строительства загородного отеля, для финансирования которого планируется привлечь соинвестора.

- Резюме проекта.

- Описание компании.

- Продукты и услуги.

- Маркетинговый план.

- Операционный план.

- Управление и организация.

- План расходов и инвестиций.

- Финансовый план.

Резюме проекта

Резюме проекта – «магнит» бизнес-плана. Зачастую, единственный раздел, который читает инвестор, чтобы принять решение, изучать ли документ дальше. Эксперты SCORE рекомендуют его посредством не только убеждать, но и вдохновлять читателей.

Резюме помещается в начале текста, а пишется в конце работы над бизнес-планом. Более того, советуем пройти хотя бы пару итераций (основные разделы – резюме – основные разделы – резюме), чтобы сделать этот раздел впечатляющим.

Итак, цели резюме:

- Вдохновить, убедить инвестора.

- Заинтересовать читать остальные разделы.

- Обзор бизнес-идеи (одно-два предложения).

- Описание продукта, услуги. Какие проблемы клиентов решаете?

- Цели бизнеса. Каким будет бизнес через год, три года, пять лет?

- Предполагаемый целевой рынок. Кто ваши идеальные клиенты?

- Конкуренты и отличия вашего бизнеса от конкурентов. Какое уникальное торговое предложение (УТП) поможет добиться успеха?

- Управленческая команда: состав, предыдущий опыт.

- Финансовые перспективы бизнеса. Если вы используете бизнес-план для целей финансирования, точно объясните, сколько денег хотите, как будете их использовать и как это сделает бизнес более прибыльным.

Именно в резюме уместно краткое предложение инвестору, которое может быть сформулировано таким образом:

Ожидаемая сумма инвестиций 115 млн. руб., направляемая на финансирование капитальных затрат (100 млн. руб.) и операционных расходов первых двух лет (15 млн. руб.). Инвестору предлагается дивидендная модель с ежегодными выплатами до 50% прибыли пропорционально доли в капитале.

Источник https://blog.iteam.ru/planirovanie-investitsij/

Источник https://www.profiz.ru/peo/2_2022/proekt_investirovaniya/

Источник https://get-investor.ru/struktura-biznes-plana-dlya-investora