Сколько времени нужно, чтобы бизнес начал приносить деньги?! (Личный опыт)

Многие открывая свой бизнес, рассчитывают точки окупаемости, возможную выручку и т.д.

В своем блоге, я опишу истории из личного опыта..в разных сферах деятельности. Все мы любим результат в цифрах. Вот Вам наглядный пример.

У кого-то получается быстрее выйти на большую прибыль..у кого-то медленнее, это и так всем понятно. Но среди моих знакомых, к счастью или к сожалению, получается стабильно 5 лет! Опять таки для всех понятие БОЛЬШОЙ прибыли разное, для меня стало именно то, что все эти люди начали исполнять свои давние желания, которые являются дорогостоящими. Люди, которые добились всего сами, которым никто не помог, которые какое-то время работали исключительно на энтузиазме, да, ради своей выгоды, но не получая не рубля.

Есть у меня один знакомый . который в далеком 2013 году, бросив работу офисного рабочего и по совместительству электрика..начал заниматься строительством бассейнов.

Первый год всё давалось очень сложно..очень много уходило денег на рекламу, сайты..и все эти деньги нужно было еще заработать, сделав «малюсенькую» наценку, чтобы перебить ценами конкурентов.

Выручка за 2014 год составила не много, не мало 1559 тр. хм а расходы 1450 тр. Так себе прибыль..

Сначала он занимался непосредственно закупкой всех материалов и монтажники уже собирали бассейны. А он их курировал.

На это ушло целый год. Чтобы получать хоть какую-то копеечку еще и за строительство бассейнов.

ГОД он тянул всё на себе,работая как папа Карло..и результат не заставил себя долго ждать, получив за 2015 г выручку в размере УЖЕ!!5590 тр, при расходах в 4950тр.

К концу 2015 года он понял, что уже в одиночку не справляется с продажей оборудования, так и нанял, скажу я Вам, очень ЦЕННОГО сотрудника. И результат, полученный за год, это и заслуга работника.

В 2016 году, он практически справился со всеми конкурентами, и активно начал развивать интернет-продажи, а так же начал заполнять склад, чтобы увеличить количество оптовых покупателей. Результат не заставил себя долго ждать, поток оптовиков и розничных покупателей прибывал. За два года выручка увеличилась в 3 раза, а прибыль в 6. Произошло это из-за увеличения объема продаж, следовательно поставщики давали меньшие цены.

Так в начале 2017 года, сбылась первая мечта..Знакомый поменял свой старый Хундай Аксент, на новенький пикап! Но заветная мечта построить дом, все еще осталась.

Открою Вам завесу тайны..в конце 2017 года он уже заложил фундамент своего дома в очень престижном поселке нашего города..ну а в 2019 году полностью достроил, заработав несколько миллионов чистой прибыли за эти 2 года..так же 2019 году был открыт филиал по продаже оборудования, даже не в другом городе, а в другой области, который приносит тоже не малую прибыль. Вот такая история.

Подписывайтесь на мой блог и я расскажу , как «терпение и труд, все перетрут!»

Пишите в комментариях, за сколько лет, Вы вышли на «точку исполнения заветных мечт».

Срок окупаемости: формула и методы расчета, пример

Чтобы понять, что из себя представляет срок окупаемости, нужно представлять для каких сфер предпринимательской деятельности подходит это определение.

Для инвестирования

В данном контексте срок окупаемости представляет собой отрезок времени, после которого доход от проекта становится равен сумме вложенных денег. То есть коэффициент срока окупаемости при инвестировании в какое-либо дело будет показывать, сколько нужно будет времени, чтобы вернуть вложенный капитал.

Часто этот показатель является критерием выбора для человека, который планирует инвестировать в какое-либо предприятие. Соответственно, чем меньше показатель, тем привлекательнее дело. А в случае, когда коэффициент излишне большой, то первая мысль будет в пользу выбора другого дела.

Для капитальных вложений

Здесь речь идёт о возможности провести модернизацию или реконструкцию производственных процессов. При капитальных вложениях важность приобретает период времени, за который полученная от модернизации экономия или доп.прибыль станет равна сумме потраченных на эту модернизацию средств.

Соответственно на коэффициент срока окупаемости смотрят, когда хотят понять, есть ли смысл тратить средства на модернизацию.

Для оборудования

Коэффициент покажет, за какой промежуток времени окупит себя тот или иной прибор, станок, механизм (и так далее), на который тратятся деньги. Соответственно окупаемость оборудования выражается в доходе, который получает фирма за счёт этого оборудования.

Как производить расчёт срока окупаемости. Виды расчётов

Стандартно выделяется два варианта расчёта срока окупаемости. Критерием разделения будет учёт изменения ценности затраченных денежных средств. То есть, происходит учёт или во внимание он не берётся.

- Простой

- Динамичный (дисконтированный)

Простой способ расчёта

Применялся изначально (хотя и сейчас часто встречается). Но получить нужную информацию с помощью этого метода можно только при нескольких факторах:

- Если анализируется несколько проектов, то берутся проекты только с одинаковым сроком жизни.

- Если средства будут вкладываться только один раз в самом начале.

- Если прибыль от вложенного будет поступать примерно одинаковыми частями.

Только так с помощью простого способа расчёта можно получить адекватный результат по времени, которое потребуется для «возврата» своих денег.

Ответ на главный вопрос — почему этот метод не теряет популярности — в его простоте и прозрачности. Да и если вам нужно поверхностно оценить риски вложений при сравнении нескольких проектов, он также будет приемлемым. Чем больше показатель — тем рискованнее вложение. Чем показатель при простом расчёте меньше, тем выгоднее инвестору вкладывать средства, ведь он может рассчитывать на возврат инвестиций заведомо большими частями и более короткие сроки. А это позволит поддерживать уровень ликвидности фирмы.

Но у простого способа есть и однозначные недостатки. Ведь он не учитывает крайне важные процессы:

- Ценность денежных средств, которая постоянно меняется.

- Прибыль от проекта, которая будет идти компании после прохождения отметки окупаемости.

- Поэтому зачастую используется более сложный метод расчёта.

Динамичный или дисконтированный метод

Как следует из названия, этот метод определяет время от вложения до возврата средств с учётом дисконтирования. Речь о таком моменте времени, когда чистая текущая стоимость становится неотрицательной и такой и остаётся дальше.

Вследствие того, что динамичный коэффициент подразумевает учёт изменения стоимости финансов, он заведомо будет больше коэффициента при расчёте простым способом. Это важно понимать.

Удобство этого способа частично зависит от того, постоянны ли финансовые поступления. Если суммы различны по размеру, а денежный поток не постоянен, то лучше применять расчёт с активным использованием таблиц и графиков.

Далее разберём возможные формулы расчёта

Как рассчитать простым способом

Формула, к которой прибегают для расчёта простым способом вычисления коэффициента срока окупаемости выглядит так:

СРОК ОКУПАЕМОСТИ = РАЗМЕР ВЛОЖЕНИЙ / ЧИСТАЯ ГОДОВАЯ ПРИБЫЛЬ

Принимаем во внимание, что РР — срок окупаемости выраженный в годах.

К0 — сумма вложенных средств.

ПЧсг — Чистая прибыль в среднем за год.

Пример.

Вам предлагают инвестировать в проект сумму в размере 150 тысяч рублей. И говорят, что проект будет приносить в среднем 50 тысяч рублей в год чистой прибыли.

Путём простейших вычислений получаем срок окупаемости равный трём годам (мы поделили 150 000 на 50 000).

Но такой пример выдаёт информацию, не принимая во внимание, что проект может не только давать доход в течение этих трёх лет, но и требовать дополнительных вложений. Поэтому лучше пользовать второй формулой, где нам нужно получить значение ПЧсг. А рассчитать его можно вычтя из среднего дохода средний расход за год. Разберём это на втором примере.

Пример 2:

К уже имеющимся условиям прибавим следующий факт. Во время осуществления проекта, каждый год будет тратиться порядка 20 тысяч рублей на всевозможные издержки. То есть мы уже можем получить значение ПЧсг — вычтя из 50 тысяч рублей (чистой прибыли за год) 20 тысяч рублей (расход за год).

А значит, формула у нас будет выглядеть следующим образом:

РР (срок окупаемости) = 150 000 (вложения) / 30 (среднегодовая чистая прибыль). Итог — 5 лет.

Пример показателен. Ведь стоило нам учесть среднегодовые издержки, как мы увидели, что срок окупаемости увеличился аж на два года (а это гораздо ближе к реальности).

Такой расчёт актуален, если вы имеет одинаковые поступления за все периоды. Но в жизни почти всегда сумма доходов меняется от одного года к другому. И чтобы учесть и этот факт, нужно выполнить несколько шагов:

Находим целое количество лет, которое понадобится для того, чтобы итоговый доход был максимально близок к сумме затраченных на проект средств (инвестированных).

Находим сумму вложений, которые так и остались непокрытыми прибылью (при этом принимается за факт, что в течение года доходы поступают равномерно).

Находим количество месяцев, которое потребуется для прихода к полноценной окупаемости.

Рассмотрим этот вариант дальше.

Пример 3.

Условия похожи. В проект нужно вложить 150 тысяч рублей. Планируется, что в течение первого года доход будет 30 тысяч рублей. В течение второго — 50 тысяч. В течение третьего — 40 тысяч рублей. А в четвёртом — 60 тысяч.

Вычисляем доход за три года — 30+50+40 = 120 тысяч рублей.

За 4 года сумму прибыли станет 180 тысяч рублей.

А учитывая, что вложили мы 150 тысяч, то видно, что срок окупаемости наступит где-то между третьим и четвёртым годом действия проекта. Но нам нужны подробности.

Поэтому приступаем ко второму этапу. Нам нужно найти ту часть вложенных средств, которая осталась после третьего года не покрытой:

150 000 (вложения) — 120 000 (доход за 3 года) = 30 000 рублей.

Приступаем к третьему этапу. Нам потребуется найти дробную часть для четвёртого года. Покрыть остаётся 30 тысяч, а доход за этот год будет 60 тысяч. Значит мы 30 000 делим на 60 000 и получаем 0,5 (в годах).

Получатся, что с учётом неравномерного притока денег по периодам (но равномерного — по месяцам внутри периода), наши вложенные 150 тысяч рублей окупятся за три с половиной года (3 + 0,5 = 3,5).

Формула расчёта при динамическом способе

Как мы уже писали, этот способ сложнее, потому что учитывает ещё и тот факт, что денежные средства в течение времени окупаемости меняются по стоимости.

Для того чтобы этот фактор был учтён вводят дополнительное значение — ставку дисконтирования.

Возьмём условия, где:

Kd — коэффициент дисконта

d — процентная ставка

Тогда kd = 1/(1+d)^nd

Дисконтированный срок = СУММА чистый денежный поток / (1+d) ^ nd

Чтобы разобраться в этой формуле, которая на порядок сложнее предыдущих, разберём ещё пример. Условия для примера будут те же самые, чтобы было понятнее. А ставка дисконтирования составит 10% (в реальности она примерно такая и есть).

Рассчитываем в первую очередь коэффициент дисконта, то есть дисконтированные поступления за каждый год.

- 1 год: 30 000 / (1+0,1) ^ 1 = 27 272,72 рублей.

- 2 год: 50 000 / (1+0,1) ^ 2= 41 322,31 рублей.

- 3 год: 40 000 / (1+0,1) ^ 3 = 30 052,39 рублей.

- 4 год: 60 000 / (1+0,1) ^ 4 = 40 980,80 рублей.

Складываем результаты. И получается, что за первые три года прибыль составит 139 628,22 рубля.

Мы видим, что даже этой суммы недостаточно, чтобы покрыть наши вложения. То есть с учётом изменения стоимости денег, даже за 4 года мы этот проект не отобьём. Но давайте доведём расчёт до конца. По пятому году существования проекта у нас не было прибыли с проекта, поэтому обозначим её, к примеру, равной четвёртому — 60 000 рублей.

- 5 год: 60 000 / (1+0,1) ^ 5 = 37 255,27 рублей.

Если сложить с нашим бывшим результатом, то получим сумму за пять лет равную 176 883,49. Эта сумма уже превышает вложенные нами на старте инвестиции. Значит, срок окупаемости будет располагаться между четвёртым и пятым годами существования проекта.

Приступаем к вычислению конкретного срока, узнаём дробную часть. Из суммы вложенного вычитаем сумму за 4 целых года: 150 000 — 139 628,22 = 10 371,78 рубля.

Полученный результат делим на дисконтированные поступления за 5-ый год:

13 371,78 / 37 255,27 = 0,27

Значит, до полного срока окупаемости нам не достаёт 0,27 от пятого года. А весь срок окупаемости при динамическом способе расчёта будет составлять 4,27 года.

Как и было заявлено выше — срок окупаемости при дисконтированном способе в большую сторону отличается от того же расчёта, но простым способом. Но при этом он правдивее отражает реальный результат, который вы получите при обозначенных цифрах и условиях.

Срок окупаемости — один из важнейших показателей для предпринимателя, который планирует инвестировать собственные средства и выбирает из ряда возможных проектов. При этом, каким именно способом производить вычисления — решать самому инвестору. В этой статье мы разобрали два основных решения и посмотрели на примерах, как будут меняться цифры в одной и той же ситуации, но с разным уровнем показателей.

Планирование точки безубыточности: как понять, когда бизнес начнет приносить деньги, и оценить его устойчивость на случай кризиса

По статистике около 90% бизнесов в России закрываются в течение первого года. Причин много, но самая распространенная в том, что предприниматели действуют «на авось». Цены с потолка, расходы без контроля, вроде что-то зарабатываем, ну и здорово. А потом оказывается, что денег едва хватает на покрытие основных расходов, а счастливый владелец не получает ни рубля. На одном энтузиазме долго не протянешь.

Если действовать по уму, стоит начать с расчета точки безубыточности. Это цифра, которая показывает, сколько товаров или услуг нужно продавать, чтобы стабильно работать в плюс. Планирование точки безубыточности нужно как тем, кто только начинает, так и действующим предпринимателям, которые не хотят стать жертвами очередного кризиса.

В этой статье мы рассказали, что собой представляет точка безубыточности, когда она выражается в деньгах, а когда — в количестве товаров, по каким формулам ее считать и что делать с полученными результатами.

Рекомендуем посмотреть запись вебинара «Как выбраться из кассового разрыва» (продолжительность — 40 минут), в котором руководитель управления бухгалтерского консалтинга компании «Фингуру» Павел Тимохин рассказал о причинах возникновения кассового разрыва (невозможности платить по счетам) и способах выхода из него.

Что такое точка безубыточности

Точка безубыточности показывает, в какой момент выручка покроет расходы вашего бизнеса. Последующие продажи будут приносить прибыль.

Она может быть выражена в деньгах или товарах. О том, в каком случае используется каждый вариант, расскажем в соответствующих разделах статьи.

Планирование точки безубыточности помогает понять:

- когда окупятся вложения в запуск бизнеса или нового направления;

- какую стоимость товаров или услуг установить;

- как изменится финансовое состояние компании в результате тех или иных изменений (например, при сезонном снижении спроса).

Кроме владельца бизнеса этот показатель может интересовать инвесторов и кредиторов.

Если у вас несколько ресторанов, магазинов, мастерских, нужно производить расчет для каждого подразделения отдельно, т. к. выручка и расходы в них разные.

Какие данные нужны для расчета точки безубыточности предприятия

- выручка;

- цена товара или услуги;

- переменные затраты;

- постоянные затраты.

Давайте разберёмся с каждым пунктом по порядку.

Выручка

Это все деньги, которые фирма получает от продажи товаров, услуг или работ. Их вы потом вкладываете в производство или закупку новых партий товара, тратите на аренду помещений, зарплаты и т. п.

При расчете точки безубыточности важно не путать выручку с прибылью. Прибыль начнете получать только тогда, когда выручка превысит расходы.

Стоимость единицы продукции

Для расчета берите не себестоимость товара или услуги, а цену, которую заплатит клиент. Также можно использовать средний чек или сумму сделки.

Переменные затраты

Это расходы, напрямую связанные с продажами. Если вы реализовали больше товаров или услуг, они возрастают, если меньше — сокращаются. К ним можно отнести, например, себестоимость товаров либо стоимость сырья и материалов, необходимых для их производства, затраты на доставку, упаковку, эквайринг, комиссии маркетплейсов (Яндекс.Маркета, Ozon, Wildberries, Aliexpress), налоги, которые зависят от дохода (например, налог на прибыль, НДС, налог на УСН 6% или УСН 15%). Зарплата сотрудников считается переменными затратами, если они получают сдельную оплату.

Постоянные затраты

Это расходы, которые не зависят от объема продаж, например: аренда офиса, коммунальные услуги, интернет и связь, а также оклады работников и отчисления за них в фонды. Они могут меняться, но обычно это происходит скачкообразно. Например, если решите расширяться, наймете новых сотрудников и арендуете офис побольше, произойдет скачкообразный рост постоянных расходов. Поэтому их еще называют условно-постоянными.

Чтобы знать, в каком состоянии ваш бизнес, нужно постоянно отслеживать движение средств. В этом помогут три главных отчета.

Бухгалтерский, налоговый и кадровый учет можете доверить нам. Подготовим и вовремя сдадим отчеты, правильно рассчитаем налоги, обработаем требования контролирующих органов без вашего участия, начислим зарплаты и оформим больничные. Страхуем от ошибок на миллион рублей!

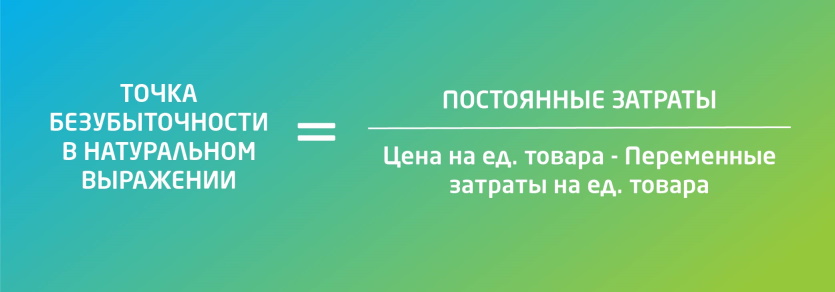

Точка безубыточности в натуральном выражении: порядок расчета

Этот вариант применяется, если вы продаете один товар (оказываете одну услугу, выполняете один вид работ), запускаете новый продукт или ведете проектную деятельность.

Вы получите количество товаров, которые нужно продать, услуг, которые нужно оказать, или работ, которые нужно выполнить, чтобы выйти в ноль и начать получать прибыль.

Формула для расчета:

Пример расчета точки безубыточности в натуральном выражении для ателье

Индивидуальный предприниматель хочет открыть небольшое производство для пошива бюджетного постельного белья. Он прикинул, что постоянные издержки (аренда помещения под цех, обслуживание оборудования, зарплата швей и отчисления за них) составят около 100 000 рублей в месяц.

Переменные затраты на пошив одного комплекта белья — 500 рублей.

Планируемая розничная цена комплекта белья — 1 000 рублей.

Точка безубыточности: 100 000 / (1 000 — 500) = 200.

Нужно сшить и продать 200 комплектов белья в месяц, чтобы покрыть расходы и выйти в ноль. С 201 проданного комплекта бизнес начнет приносить прибыль.

Зная точку безубыточности в натуральном выражении, можно получить ее денежный эквивалент, умножив полученное количество единиц товара на стоимость каждой. В нашем случае это 200*1 000 = 200 000 рублей.

Пример расчета точки безубыточности в натуральном выражении для ателье

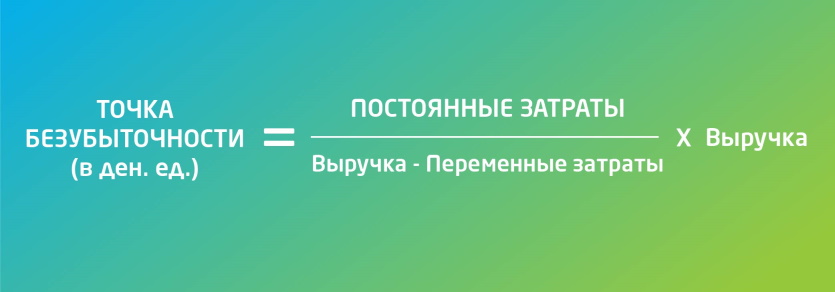

Точка безубыточности в денежном выражении: порядок расчета

Этот вариант используется для бизнесов с большим ассортиментом товаров или услуг. Например, магазинов и ресторанов.

Вы получите сумму, которую нужно заработать, чтобы выйти в ноль и начать получать прибыль.

Формула для расчета:

Пример расчета точки безубыточности в денежном выражении для магазина хозтоваров

Предположим, наш индивидуальный предприниматель разочаровался в бизнесе по пошиву постельного белья и рассматривает вариант покупки небольшого магазина со всякой мелочевкой для дома. Текущий владелец заявляет такие показатели:

Средняя выручка — 200 000 рублей.

Постоянные затраты (зарплата продавца, аренда помещения) — 35 000 рублей.

Переменные затраты (закупка и доставка товара) — 100 000 рублей.

Рассчитываем точку безубыточности: (35 000 / (200 000 — 100 000))*200 000 = 70 000 рублей.

При продаже товара на 70 000 рублей в месяц ИП покроет все расходы и выйдет в ноль. Если заработает больше, начнет получать прибыль.

Как часто нужно производить расчет точки безубыточности предприятия

- Перед запуском бизнеса или нового направления. На этом этапе у вас нет цифр для расчета — берите желаемую выручку, ориентировочный средний чек и затраты.

- В процессе работы. Каждый раз, когда поставщики повышают цены, дорожает аренда помещений, растут зарплаты сотрудников или увеличиваются другие расходы, нужно заново считать точку безубыточности, чтобы убедиться, что всё в порядке.

Анализ результатов расчета точки безубыточности предприятия

Получить цифру мало, нужно еще грамотно использовать ее для развития бизнеса. Рекомендуем сосредоточиться на трех моментах:

- В какой момент вы начнете получать прибыль. В середине месяца — хорошо. Ближе к концу — рискованно, потому что любой форс-мажор может привести к убыткам. Возможно, стоит пересмотреть ассортимент, добавить дополнительные товары или услуги, которые помогут зарабатывать больше и покрывать расходы быстрее.

- Какой запас прочности у вашей фирмы. Этот показатель позволяет понять, как скажется на прибыли снижение оборотов, например, сезонное. Чтобы его рассчитать, отнимите от выручки точку безубыточности. В примере расчета выше мы получили ТБ 70 000 рублей при выручке 200 000 рублей. Это значит, что запас прочности магазина — 200 000 — 70 000 = 130 000 рублей. Если средний чек — 1 000 рублей, это 130 продаж. Выходит, что снижение количества продаж в пределах 130 в месяц не приведет к убыткам, денег хватит, чтобы покрыть расходы.

- Как сократить постоянные затраты. Об этом нужно задуматься, если обороты не растут. Есть два варианта:

- Уменьшить расходы. Например, переехать в офис поменьше или в другом районе, чтобы аренда обходилась дешевле.

- Перевести их в категорию переменных. Скажем, передать бухгалтерию на аутсорс. В отличие от штатного бухгалтера, которому нужно платить зарплату вне зависимости от состояния дел фирмы, с аутсорсером всегда можно договориться об изменении тарифа.

Стоимость обслуживания в Фингуру зависит в том числе от количества хозяйственных операций. Если масштабы деятельности изменились, мы обсудим уменьшение объема работ и стоимости, чтобы вы не переплачивали. Минимальная цена в месяц: от 3 300 рублей для ИП, от 6 600 рублей для ООО.

Свежие статьи про то, как экономить на полезных сервисах и получать удовольствие от ведения бизнеса

Брать у клиентов-физлиц наличные закон не запрещает. А вот просто положить деньги в карман нельзя — налоговая оштрафует за работу без ККТ и невыдачу чеков.

По статистике за 2019 год самые большие штрафы российские предприниматели получали за несоблюдение процедуры растаможки товаров — в среднем 8,4 миллионов рублей. Такие санкции, конечно, прилетают за дело, например, за обман в декларации с целью не платить НДС или уменьшить размер пошлины. Но иногда импортеры страдают по незнанию.

В некоторых сферах недостаточно просто зарегистрировать ИП или ООО, чтобы начать работать — нужна лицензия. Если будете вести деятельность без нее, вас оштрафуют: ИП на 4-5 тысяч рублей, юрлицо — на 40-50 тысяч. Могут еще и продукцию, технику и сырье конфисковать. За производство алкоголя или торговлю им без лицензии штрафы выше — от 200 до 300 тысяч рублей с возможностью конфискации продукции, сырья, полуфабрикатов и даже задействованного транспорта.

Источник https://vtop21.ru/finansy/14545-skolko-vremeni-nuzhno-chtoby-biznes-nachal-prinosit-dengi-lichnyj-opyt.html

Источник https://businessmens.ru/article/srok-okupaemosti-formula-i-metody-rascheta-primer

Источник https://fingu.ru/blog/planirovanie-tochki-bezubytochnosti-kak-ponyat-kogda-biznes-nachnet-prinosit-dengi-i-otsenit-ego-ust/