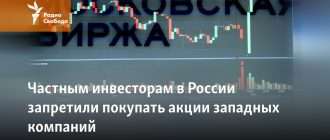

Топ-10 наиболее подешевевших акций на Мосбирже в 2022 году

В текущем обзоре мы рассмотрим десять российских компаний из пяти секторов, которые в 2022 г. показали самую слабую рыночную динамику на Московской бирже, а также разберём, почему так произошло и каковы их перспективы.

Топ-10 наиболее подешевевших акций на Мосбирже в 2022 г.

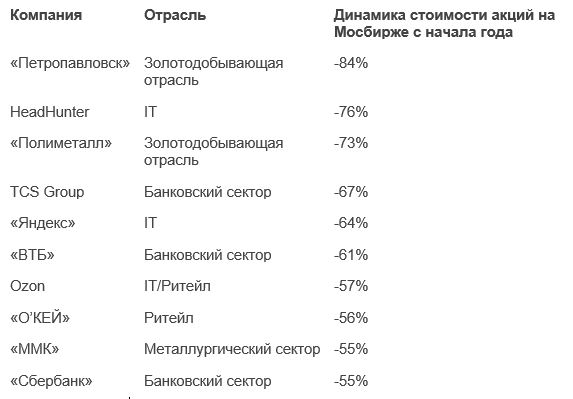

«Петропавловск»

«Петропавловск» (POGR) — одна из крупнейших золотодобывающих компаний России как по производству, так и по золоторудным запасам и минеральным ресурсам. Основными активами являются четыре месторождения: «Покровский рудник», «Пионер», «Маломыр» и «Албын». Все они расположены на Дальнем Востоке.

Почему акции упали?

- Европейские санкции. Британские ограничения против «Газпромбанка» привели к тому, что в апреле у Petropavlovsk возникли проблемы с обслуживанием долга и со сбытом золота, которое компания продавала за рубеж через этот банк.

- Дефолт и продажа активов. Компания в апреле не смогла совершить два платежа по кредитам «Газпромбанку», и банк продал данные обязательства «Петропавловска» «Уральской горно-металлургической компании» («УГМК»), которая в будущем рассчитывает получить активы золотодобытчика в качестве уплаты долга.

Новый пакет санкций со стороны G7. На последнем саммите семёрка стран договорилась , что ограничит экспорт золота из РФ на свои рынки. Это серьёзный удар для российских компаний, так как иностранные покупатели забирали 90% добытого золота, из которых 88% шло в ЕС и Великобританию.

Стоит ли покупать акции?

«Петропавловск» попал в сложное финансовое положение, из которого он сможет выбраться, только если продаст часть своих активов или пройдёт через процедуру банкротства. Стоит ли российскому частному инвестору покупать акции данной компании? Нет, так как будущее компании слишком туманно.

Активы «Петропавловска»

Рис. 2. Источник: финансовые результаты «Петропавловска»

HeadHunter

HEADHUNTER GROUP PLC

HeadHunter (HHRU) — ведущая онлайн-платформа по подбору персонала в России и странах СНГ, которую в среднем посещают 15–20 млн уникальных пользователей в месяц.

Почему акции упали?

- Инфраструктурные риски. На фоне новых санкций со стороны США и ЕС инвесторы с большой осторожностью относятся к депозитарным распискам российских эмитентов, так как полагают, что они могут быть заморожены на их инвестиционных счетах. На Мосбирже торгуются американские депозитарные расписки HeadHunter.

- Приостановка торгов в США. NYSE и NASDAQ в марте 2022 г. ввели временный запрет на торговлю российскими акциями из-за санкций, под ограничительные меры попали бумаги следующих эмитентов: «МТС» (MTSS), «Мечел» (MTLR), «ЦИАН» (CIAN), HeadHunter, «Яндекс» и Ozon.

Стоит ли покупать акции?

В данной десятке бизнес HeadHunter выглядит наименее пострадавшим, так как новые санкции со стороны США и ЕС не нанесли ему существенного урона. Если потенциальных инвесторов не отпугивают инфраструктурные риски, то акции компании можно покупать на долгосрочную перспективу.

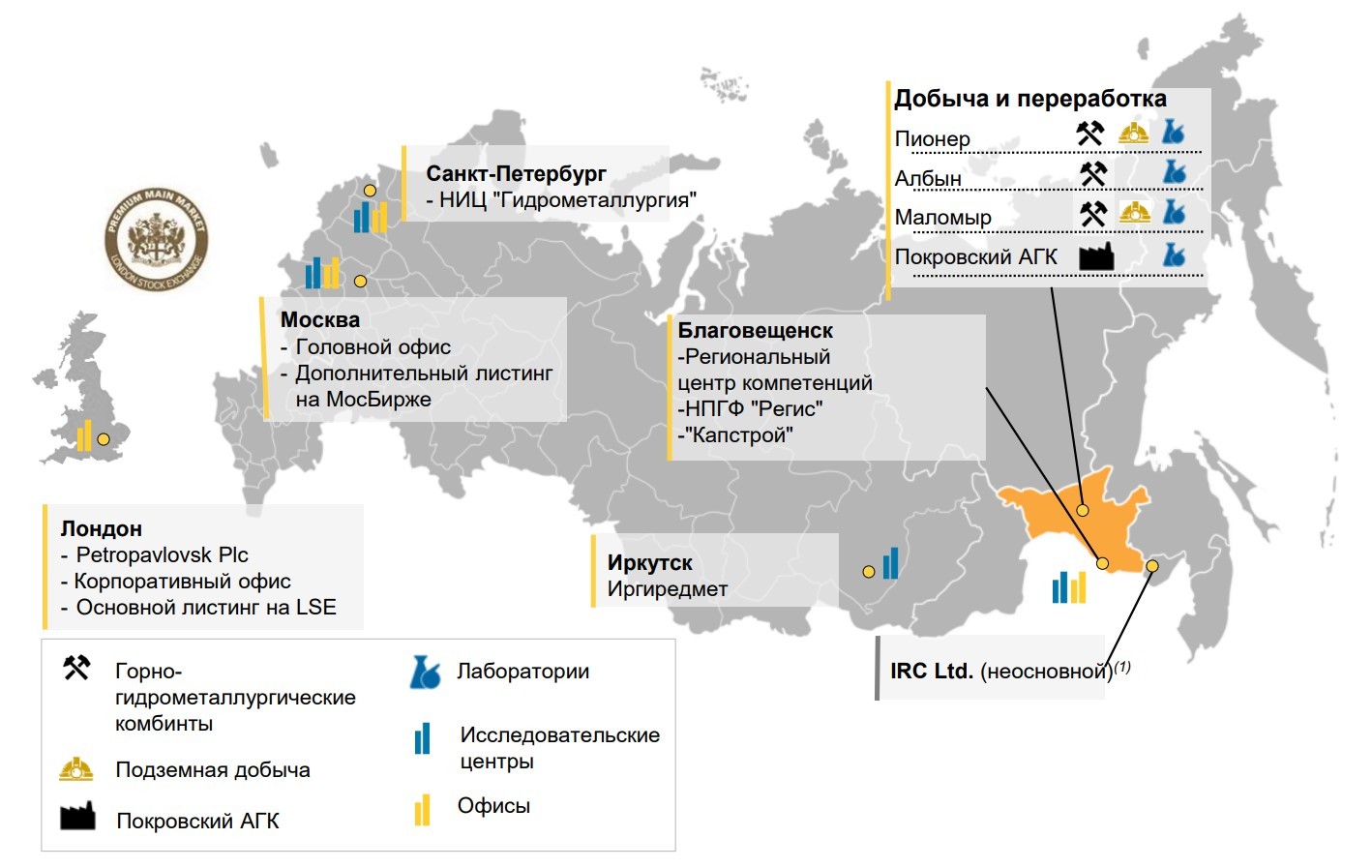

«Полиметалл»

Polymetal International plc

«Полиметалл» (POLY) — крупный холдинг по производству драгоценных металлов, входит в десятку ведущих золотодобывающих компаний мира. Предприятие имеет десять действующих активов в России и Казахстане.

Почему акции упали?

- Корпоративные преобразования. Руководство «Полиметалла» в 2022 г. заявило , что по просьбе акционеров оно рассматривает возможность разделения своих российских и казахстанских активов, так как это должно привести к снижению санкционных рисков для компании.

- Новые анонсированные санкции против РФ. Ведущие развитые страны договорились ввести полный запрет на покупку российского золота, что может негативно отразиться на финансовых результатах «Полиметалла» уже во второй половине 2022 г.

Стоит ли покупать акции?

Даже с учётом того, что бизнес «Полиметалла» получил менее болезненный санкционный удар по сравнению с «Петропавловском», покупка акций компании сейчас выглядит преждевременной, так как в II полугодии 2022 г. менеджменту придётся искать новые рынки сбыта своей продукции.

Активы «Полиметалла»

Рис. 3. Источник: отчётность «Полиметалла»

TCS Group

TCS Group Holding PLC

TCS Group (TCSG) — один из крупнейших российских онлайн-провайдеров финансовых услуг и инновационных цифровых технологий. Основным активом компании является «Тинькофф Банк».

Почему акции упали?

- В 2022 г. основатель компании Олег Тиньков принял решение продать принадлежащие ему акции группы. Так как сделка была срочной, её пришлось заключить с большим дисконтом. По словам нового собственника — инвестиционной компании «Интеррос», 35%-й пакет был куплен за несколько сотен миллионов долларов.

- Повышение ключевой ставки. 28 февраля 2022 г. ЦБ РФ в экстренном режиме принял решение поднять ключевую ставку с 9,5% до 20%, что привело к низким финансовым результатам российских банков в I полугодии 2022 г.

- Инфраструктурные риски. В первой половине 2022 г. российские инвесторы на Мосбирже начали обходить стороной депозитарные расписки, потому что боятся блокировки данных активов со стороны зарубежных регуляторов. Депозитарным распискам TCS Group не удалось избежать данной тенденции.

Стоит ли покупать акции?

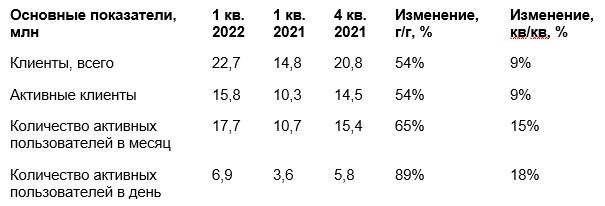

После сильного падения котировок на Московской бирже акции TCS Group снова интересны для долгосрочного инвестирования. Основной бизнес компании слабо пострадал от новых антироссийских санкций, о чём свидетельствуют неплохие финансовые результаты группы в I квартале 2022 г.

Финансовые результаты TCS Group в I квартале 2022 г.

«Яндекс»

Российская интернет-компания «Яндекс» (YNDX) владеет крупнейшей в России поисковой системой и другими интернет-сервисами: оператором такси, онлайн-кинотеатром, маркетплейсом и прочими подразделениями.

Почему акции упали?

- Проблемы с долгом из-за приостановки торгов в США. В 2020 г. компания выпустила конвертируемые облигации, которые могли быть досрочно погашены в случае, если биржа не проводит торги акциями «Яндекса» в течение пяти дней подряд. В марте 2022 г. случилась именно такая ситуация, из-за чего российскому IT-лидеру пришлось договариваться с держателями конвертируемых облигаций об их выкупе. На текущий момент данная проблема решена на 93,2%.

- Персональные ограничения против основателя. ЕС внесла в свой санкционный список Аркадия Воложа, крупнейшего акционера «Яндекса». Хотя данные ограничения не касаются самой компании, котировки IT-лидера довольно болезненно восприняли эту новость.

Стоит ли покупать акции?

Инвесторам можно рассмотреть акции «Яндекса» для включения в свой долгосрочный портфель, так как компания получила минимальный урон от новых санкций. В среднесрочной перспективе бизнес продолжит увеличиваться двузначными темпами, кратно обгоняя российскую экономику.

«ВТБ» (VTBR) — второй по активам российский банк, работает в 16 странах, среди которых: Россия, Германия, Великобритания, Грузия, Армения, Беларусь, Казахстан, Азербайджан, Ангола, Италия, Китай, Индия, Сингапур, Болгария, Гонконг и Швейцария.

Почему акции упали?

- Новые антироссийские санкции. США , ЕС , Великобритания , Япония и Австралия ввели ряд жёстких ограничений, отключив «ВТБ» от SWIFT и заморозив его активы. Кроме того, был наложен запрет на любое взаимодействие с банком для компаний и граждан этих стран.

- Отмена дивидендов. «ВТБ» решил не распределять чистую прибыль за 2021 г. для того, чтобы улучшить своё финансовое состояние, ведь в I полугодии 2022 г. банку придётся сформировать большие резервы из-за блокировки зарубежных активов.

- Докапитализация. Глава «ВТБ» допустил, что компании потребуется вливание средств в капитал. Необходимость этого объясняется слабыми прогнозными результатами 2022 г. — банк получит большой убыток. По расчётам Андрея Костина, он составит около 217 млрд руб.

Стоит ли покупать акции?

Приобретение бумаг «ВТБ» выглядит более рискованной инвестицией, чем, например, покупка акций «Сбербанка», так как бизнес крупнейшего российского банка более устойчив. Тем не менее котировки «ВТБ» имеют все шансы кратно вырасти, если второму банку страны удастся выполнить прогноз главы компании, который рассчитывает получить хорошую прибыль в 2023 г.

OZON HOLDINGS PLC

Ozon (OZON) — второй по обороту российский интернет-магазин, в котором сейчас продаётся более 100 млн товаров. Кроме этого, компания также управляет ведущим российским онлайн-турагентством Ozon Travel и имеет долю в группе «ЛитРес» — крупнейшей российской платформе электронных книг.

Почему акции упали?

- Санкции со стороны США. Правительство США ввело по ошибке ограничительные меры против «Озон Банка», так как считало, что данная финансовая организация тесно связана с «Совкомбанком». Спустя месяц санкции были сняты.

- Проблемы с долгом после приостановки торгов в Америке. Компания столкнулась с такой же проблемой, что и «Яндекс».

Стоит ли покупать акции?

Бизнес Ozon очень перспективен. Кроме того, компания уже в течение следующих двенадцати месяцев планирует выйти на операционную безубыточность. И если инвесторов не пугают инфраструктурные риски, которые присутствуют в данной бумаге, то акции можно добавлять в свой долгосрочный портфель.

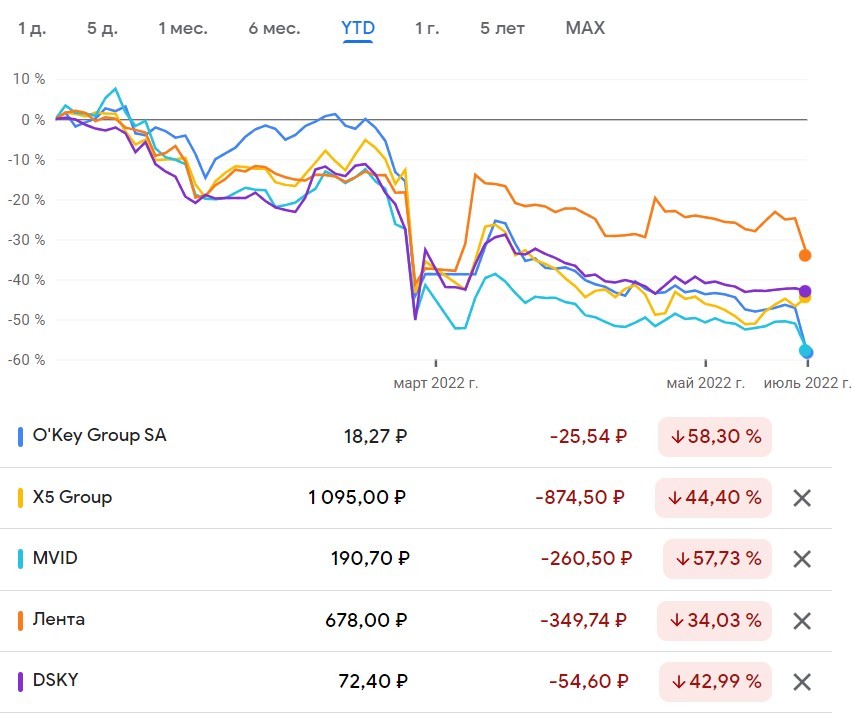

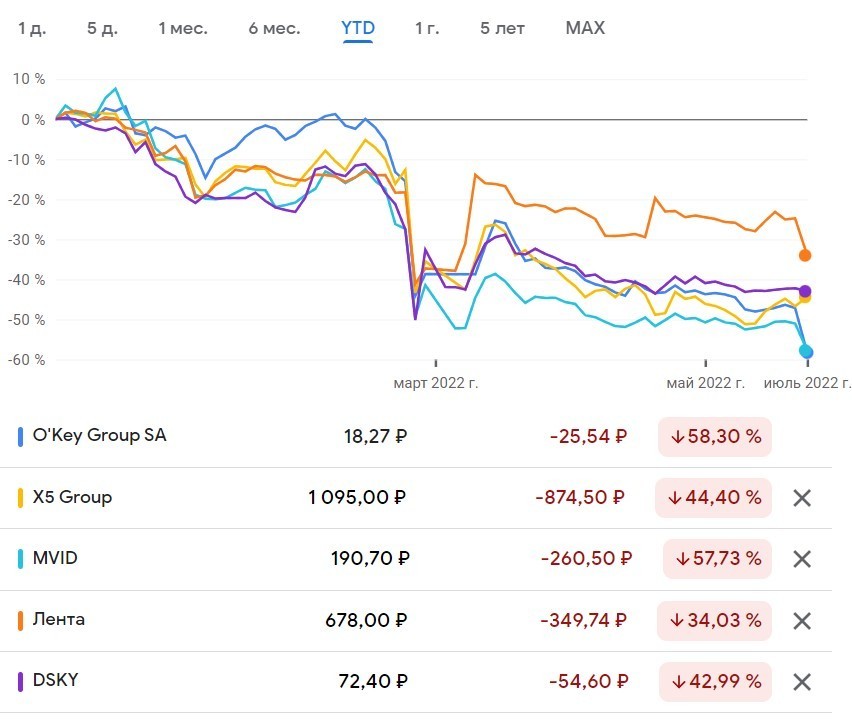

«О’КЕЙ» (OKEY) — российская розничная сеть, специализируется на торговле продуктами питания и работает в трёх форматах: гипермаркеты, дискаунтеры и онлайн-продажи.

Почему акции упали?

- Инфраструктурные риски. Депозитарные расписки «О’КЕЙ» столкнулись с теми же проблемами, что и другие ГДР и АДР, и российские инвесторы предпочитают с ними не связываться.

- Общий негатив в секторе. Российские ритейлеры в 2022 г. показывают слабую рыночную динамику, особенно с учётом того, что данный сектор всегда считался защитным из-за постоянного высокого спроса на услуги отраслевых компаний.

Стоит ли покупать акции?

«О’КЕЙ» — интересный ритейлер, который сейчас пытается перестроить свой бизнес, сделав основной акцент на развитии дискаунтеров. Стоит ли всем инвесторам покупать бумаги данной компании? Нет, так как данная трансформация ещё будет идти несколько лет, и в этот период акционеры вряд ли увидят высокие дивиденды и взрывной рост котировок на бирже.

Динамика акций российских ритейлеров

Рис. 5. Источник: Google Finance

«ММК» (MAGN) — один из крупнейших в мире производителей стали, занимает лидирующие позиции среди предприятий чёрной металлургии России. Среднегодовой объём выпуска продукции компании составляет около 12 млн т.

Почему акции упали?

- Падение производства. В марте 2022 г. Евросоюз запретил поставки стали и железа из РФ, что негативно сказалось на производстве российских металлургов. Например, у «ММК» объёмы производства в I полугодии снизились сразу на 40%. И сейчас, по словам собственника , у предприятия нет никакой прибыли.

Стоит ли покупать акции?

Как и в случае с «Полиметаллом», акции «ММК» пока собрали не весь негатив и могут оказаться ещё ниже. Впереди у компании публикация слабых финансовых результатов за 6 и 12 месяцев 2022 г. и поиск новых рынков сбыта для своей продукции. Именно поэтому инвесторам лучше немного повременить с покупкой данных бумаг.

«Сбербанк»

«Сбербанк» (SBER) — крупнейший российский банк, является лидером своего сектора по множеству финансовых и операционных показателей: по активам, собственному капиталу, чистой прибыли и так далее.

Почему акции упали?

- Новые антироссийские санкции. США и ЕС в 2022 г. ввели ряд ограничительных мер против «Сбербанка»: отключение от SWIFT, блокировку финансовых активов компании и запрет на любое взаимодействие с банком для своих предприятий и граждан.

- Отмена дивидендов. Менеджмент банка решил не выплачивать дивиденды за 2021 г., сохранив чистую прибыль на счетах компании. Сделано это было для того, чтобы избежать экстренной докапитализации «Сбербанка» со стороны Правительства РФ.

Стоит ли покупать акции?

Сейчас обыкновенные и привилегированные акции «Сбербанка» являются интересной инвестицией на российском фондовом рынке в расчёте хотя бы на частичное восстановление финансовых результатов банка в 2023 г.

Какие акции выбрать?

Если вы до сих пор не решили — в какую компанию из представленной десятки стоит инвестировать, то предпочтение нужно отдавать тем акциям, которые больше всего подходят под ваш стиль инвестирования.

- Если вы ищете быстрорастущий бизнес, то можно обратить внимание на HeadHunter, TCS Group, «Яндекс» или Ozon.

- Если вам интересны большие дивиденды в 2023 г., то — «Сбербанк» или «ВТБ».

- Если вам нужен большой потенциал роста, то это «О’КЕЙ», Ozon, HeadHunter или TCS Group.

Не является инвестиционной рекомендацией.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Когда покупать, если рынок летит вниз?

Все мы видим, что сейчас творится на фондовом рынке. Все бумаги как будто договорились упасть как можно ниже и соревнуются друг с другом, у кого это лучше получится.

Многие ждали этого момента и не один год, сжимая в потном кулачке денежку и надеясь купить, как только все упадет. И вот сейчас на их улице праздник: все летит вниз, да еще как летит! Когда же стоит купить, чтобы не грызть потом локти, а рассказывать сидя возле камина долгими зимними вечерами восторженным потомкам о том, откуда у их деда (или бабки) столько денег? ))))

В данной статье я постараюсь с высоты своего жизненного опыта и 14 лет торговли на фондовом рынке поделиться с вами тем, когда же стоит покупать, если рынок летит вниз как сейчас.

Но прежде чем перейти к описанию алгоритма, я все-таки хотел бы разделить моих уважаемых читателей на две условный группы: спекулянтов и инвесторов, т.к. советы будут несколько отличаться. Определитесь, к какой группе вы себя относите, и выберите соответствующий раздел. Ну, или прочитайте оба, если вы, как и я, считаете себя и тем и другим.

Советы спекулянту

- Не пытайтесь ловить падающую бумагу, пусть она падает без вас. Если бумага развернется и начнется сильное движение вверх, оно, как правило, будет продолжаться несколько дней, вот тогда и наступит время для покупки.

- Определитесь с вашим рабочим таймфреймом. Если вы торгуете на дневном интервале, то дождитесь, когда рынок закроет хотя бы один день сильным ростом на повышенных объемах. Вот тогда и можете купить. Если вы торгуете на недельном таймфрейме, то дождитесь белой недельной свечи и только тогда покупайте.

- Для каждой покупки обязательно установите стоп-лосс. Убытки всегда надо ограничивать, особенно в такой ситуации как сейчас, когда рынок летит и летит вниз.

- Как бы не был велико желание использовать плечи, постарайтесь не поддаться искушению. Причина та же, что и в пункте 3: очень большие риски, к тому же дополнительные накладные расходы за использование заемных средств.

- Не забудьте поставить тэйк-профит. В отличие от стоп-лосса, который должен быть всегда, к тэйк-профиту обычно предъявляются не такие строгие требования. Часто бывает выгодно давать прибыли течь, и вообще обходиться без тэйк-профита. Но не в данном случае. Давать прибыли течь хорошо на сильном бычьем рынке, во время обвала же не стоит жадничать.

- При расчете размера стоп-лосса необходимо учитывать срок ожидаемого времени владения акцией. Если вы купили бумагу на основании сигнала, полученного на дневном графике, то не стоит устанавливать стоп-лосс на уровне 20%, логичнее будет установить его на уровне одной среднедневной волатильности по бумаге. Разумеется, оптимальные значения стоп-лосса в каждом конкретном случае подобрать невозможно, тем не менее, я рекомендую использовать следующие значения стоп-лосса в зависимости от ожидаемого времени владения акцией:

Таблица 1. Величина стоп-лосса.

Советы инвестору

- Не покупайте бумагу только потому, что она упала больше других. Даже если вам кажется, что бумага ну просто не может никак стоить так дешево, поверьте, скорее всего вы просто чего-то не знаете.

- Покупайте лучшие бумаги рынка. Лучшие понятие растяжимое, я, например, покупаю лучшие по доходности, кто-то может покупать лучшие по фундаментальным показателям, кто-то покупает компании, которые платят наибольшие дивиденды. Любая из этих стратегий имеет право на существование.

- Диверсифицируйте свой портфель. Не стоит вкладывать все средства в одну-две-три акции. Оптимальное количество бумаг (годовой интервал, лучшие по доходности бумаги) составляет от 7 до 11. Вот здесь вы можете посмотреть статистику на этот счет: Оптимальное количество бумаг в портфеле

- Не покупайте бумагу, которая находится на своих локальных минимумах. Да, для инвестора тоже имеет значение цена покупки. Ведь одно дело купить Сбербанк зимой 2008 года и совсем другое — купить эти же акции зимой 2009.

- Как-то на работе меня спросили: “Саша, я хочу купить 1200 долларов для поездки на море через 6 месяцев. Когда мне лучше их купить?” Я сказал, что не знаю, что будет с долларом, но знать и не обязательно. Разбейте общую сумму на 6 равных частей и покупайте каждый месяц после 25 числа (пик налоговых выплат, приводящий к продаже части валютной выручки предприятий и, соответственно, к снижению курса доллара). В таком случае вы купите чуть лучше средней цены, а больше и не надо.

- Покупайте акции так же, как описано в пункте 5. Т.е. разбейте общую сумму на N равных частей и покупайте каждый месяц в районе 15 числа. Почти никогда в середине месяца акции не достигают своих максимальных значений, так что в это время вы можете купить их без переплаты.

- Ограничивайте свои убытки, не позволяйте им разрастаться как снежный ком. Даже если вы инвестор, это не значит, что вы купили акции раз и на всю жизнь. Инвесторы тоже продают акции, даже Баффет это регулярно делает. Ведь вы просто можете ошибиться в своих расчетах или обстоятельства могут измениться, например, компания перестала платить дивиденды или снизила уровень дивидендных выплат. В таком случае, разумно ограничить убытки и продать бумагу. Я, например, для каждой своей покупки лучших бумаг года устанавливаю стоп-лосс на 20%. Вот здесь приведена статистика того, что будет со стопом и без него: Нужен ли стоп-лосс инвестору?

Несколько советов инвестору по покупке акций из разных секторов

Металлургический сектор: купите лучше Северсталь, чем Мечел. Северсталь лидер среди металлургов по ликвидности, лучшие фундаментальные показатели, высокие дивиденды. Мечел – предприятие предбанкрот, куча долгов, дивы по обычке вообще не платят.

Банковский сектор. Лучше купите префы Сбербанка, чем обычку Сбербанка или ВТБ. У Сбербанка фундаментальные показатели лучше, чем у ВТБ, а префы сбера предпочтительнее обычки из-за более высоких дивидендов (в абсолютном выражении дивиденды одинаковые, но т.к. префы стоят меньше, то дивы по префам выходят больше в процентном отношении) и более высокого роста курсовой стоимости акций. Вот сравнение: Сбербанк: префы или обычка?

Нефтегазовый сектор. Лучше купите акции Лукойла, чем Газпром или Сургутнефтегаз. Акции Лукойла имеют отличные фундаментальные показатели, к тому же руководство компании проводит регулярные байбэки, которые поддерживают курс и не дают бумаге сильно упасть. Газпром и Сургут – ненавижу )))) Обе бумаги ушли по стоп-лоссу в 20% из моего портфеля лучших бумаг года! Свинство какое с их стороны! Газпром ушел сегодня, Сургутнефтегаз вчера. Если серьезно, то Газпром – снижение мировых цен на газ, постоянные санкции, проблемы с Северным потоком 2, неэффективный менеджмент. Сургутнефтегаз – средние фундаментальные показатели, мутная история с прошлогодним ростом, весьма скромные дивиденды по обычке, в общем, есть бумаги и лучше, как тот же Лукойл.

Заключение

Все советы, которые здесь приведены, основаны исключительно на моем личном опыте и носят субъективный характер. Я вовсе не настаиваю на том, что покупать нужно именно так, а не иначе. Если же вы с чем-то не согласны и, тем более, пришли к выводу, что автор идиот, то прошу вас не спешить делиться со мной этим открытием ))))

Также все советы, приведенные здесь, не являются инвестиционной рекомендацией.

Топ-10 подешевевших российских акций, которые могут вырасти: что выбрать инвестору

Аналитики выбрали акции крупных российских компаний, которые, на их взгляд, сильнее всех «перепроданы» и имеют высокий потенциал восстановления. В фаворитах — бумаги из металлургического и нефтегазового секторов

Последние месяцы оказались для российских акций беспрецедентными по волатильности. Бумаги многих крупнейших компаний оказались на минимумах за годы, индекс «голубых фишек» Мосбиржи сейчас находится на минимуме с пика пандемии и с худшими перспективами быстрого восстановления. Тем не менее в ряде бумаг, исходя из фундаментальных показателей и рыночной конъюнктуры, остается хорошая возможность для восстановления. Аналитики «Финама» специально для Forbes отобрали акции, которые подешевели сильнее всего и которые в то же время имеют высокий потенциал восстановления.

Как считали

Из 100 самых ликвидных бумаг крупнейших по капитализации компаний, торгующихся на Мосбирже, аналитики определили десятку лидеров, которые подешевели сильнее других, но имеют потенциал восстановления. Потенциал оценивался исходя из консенсуса, в котором учитывались прогнозы аналитиков «Финама», «БКС», «Атона», брокеров ВТБ и Промсвязьбанка.

«Этот критерий отбора (потенциал восстановления) — один из самых важных, так как многие «просевшие» компании на российском рынке имеют сильно ограниченный апсайд (ожидание роста котировок. — Forbes) или не имеют его вовсе», — говорит инвестиционный консультант ФГ «Финам» Сергей Хандохин.

Металлурги

Бумаги одного из крупнейших российских золотодобытчиков, Polymetal сейчас стоят на 73% дешевле, чем год назад. В последнее время на котировки давят, в частности, введенные против российского золота санкции, неопределенность по дивидендам (решение по выплатам за 2021 год будет принято в сентябре). Компания сейчас имеет рекордно низкую мультипликаторную оценку и это хорошая возможность для открытия позиции, считает Хандохин из «Финама».

Polymetal не продает золото Банку России, а поставляет его на зарубежные рынки, преимущественно в Азию, то есть реализует его по более выгодным ценам, поскольку внутри России золото продается с дисконтом, добавляет личный брокер «Открытие Инвестиции» Алексей Петровский. В то же время у Polymetal были трудности с поставками в Азию в апреле-мае из-за коронавирусных ограничений, но сейчас ситуация нормализуется. «Объективные сложности компании в первой половине этого года уже отразились в котировках акций. Потенциал восстановления котировок по мере ослабления рубля и решения логистических проблем достаточно значительный», — считает Петровский.

Акции металлургического гиганта «Норникель» тоже значительно потеряли в цене. За год бумаги подешевели на четверть, при этом по консенсус-прогнозу аналитиков они могут стоить в полтора раза дороже, чем сейчас. «Норникель» играет ключевую роль на мировых рынках никеля и палладия, поэтому санкции в отношении компании маловероятны, говорит начальник управления инвестиционного консультирования ИК «Велес Капитал» Виктор Шастин.

В мировой добыче палладия доля «Норникеля» составляет 40%, высокосортного рафинированного никеля — 24%. Заместить этот объем будет сложно и экспорту компании в ближайшие пару лет ничего не грозит, добавляет Сергей Хандохин из «Финама». Кроме того, отдельные страны начали закупаться впрок. Например, Германия в первом квартале увеличила импорт никеля и палладия из России, поскольку от этих металлов значительно зависит автомобильная промышленность страны, добавляет эксперт. Также «Норникель» исправно платит дивиденды. В частности, в начале июня собрание акционеров компании одобрило выплату дивидендов — 1166 рублей на одну акцию. В общей сложности на выплаты будет направлено 178,3 млрд рублей. В то же время риском для «Норникеля» можно считать рецессию в США и развитых странах, которая повлечет снижение cпроса на цветные металлы, добавляет Хандохин.

Компании черной металлургии — ММК и «Северсталь» — потеряли за год 44% и 47% стоимости бумаг соответственно. Основной акционер ММК Виктор Рашников попал под персональные санкции Евросоюза. «Северсталь» и ее основной владелец Алексей Мордашов оказались в санкционных списках США. Обе компании после начала «спецоперации»* России на Украине существенно сократили экспорт, обе решили не выплачивать дивиденды за 2021 год. Рашников в конце июня сетовал на то, что санкции привели к спаду объемов производства и многократному падению рентабельности комбината.

Тем не менее, несмотря на негативный фон, у акций этих компаний есть возможность восстановления. «Фактором восстановления этих компаний может послужить рост привлекательности российского рынка как такового. Учитывая, что, кроме фондового рынка, в России не осталось инструментов для обгона инфляции, скоро мы можем увидеть наплыв инвесторов. Одним из акцентов будет покупка самых перепроданных акций, в число которых входят представители черной металлургии», — полагает Хандохин.

Нефтегазовые компании

Добыча российской нефти в июне составила 9,9 млн баррелей в сутки. Это незначительно ниже февральских показателей — 10,2 млн баррелей в сутки, заявил ранее вице-премьер Александр Новак. Это значит, что российские нефтяные компании смогли перенаправить поставки своей продукции в другие регионы, преимущественно в Азию, говорит Алексей Петровский из «Открытие Инвестиции». Даже с учетом дисконта российская марка нефти Urals торгуется на своих максимумах за восемь лет — $87 за баррель, добавляет брокер. «Акции российских нефтяных компаний выглядят интересными в текущих условиях, в особенности — «Лукойла» и «Роснефти»», — говорит Петровский.

Бумаги «Роснефти» выглядят сильнее рынка, поскольку компания решила выплатить дивиденды, указывает главный аналитик ПСБ Владимир Соловьев. «Цены на нефть остаются высокими и могут продолжить рост в ближайшем будущем. Объемы прокачки нефти трубопроводным транспортом в Китай увеличиваются, а танкерные перевозки переориентируются в азиатские страны. Наша цель по акциям «Роснефти» — 500 рублей за акцию», — говорит аналитик.

В бумагах «Лукойла», по словам Виктора Шастина из «Велес Капитала», есть спекулятивная возможность отыграть будущую выплату дивидендов. На сегодня нефтяной гигант решил не производить выплаты за второе полугодие 2021 года, из-за чего акции сильно просели. Однако компания дала понять, что эта выплата возможна в будущем из нераспределенной прибыли. «Мы считаем, что отмена выплаты связана с тем, что текущие мажоритарные акционеры держали существенные доли через программу депозитарных расписок. Когда вопрос с расконвертацией этих долей будет решен, можно ждать выплату. На таких новостях акции могут очень хорошо подрасти — ждать, по сути, осталось полгода», — говорит Шастин.

Эксперт называет фаворитом нефтегазового сектора бумаги газового гиганта «Новатэка», просевшие за год на 34%. Он объясняет это тем, что компания растет и не отказывается от выплат дивидендов. В частности, к 2024 году «Новатэк» рассчитывает удвоить добычу газа. Дивидендная доходность по акциям компаний за 2022 год может составить 7-9%, что повышает привлекательность этих бумаг.

В то же время планы по росту бизнеса могут быть под угрозой из-за ухудшения отношений с западными странами, говорит эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Пучкарев. «Помочь могло бы расширение сотрудничества с азиатскими странами, привлечение новых инвесторов в проекты, позитивные новости по инвестпрограмме», — поясняет эксперт.

Акции «Сургутнефтегаза» за год потеряли в цене 38%. При этом за минувший квартал снижение было очень сдержанным — всего 2%. 1 июля собрание акционеров «Сургутнефтегаза» подтвердило планы выплатить дивиденды за 2021 год в размере 4,73 рубля на привилегированную акцию и 0,8 рубля — на обыкновенную. Также компания заявила об отказе от моратория на банкротство, что мгновенно подняло цены на ее бумаги на 10% (такой отказ дает сохранение права на выплату дивидендов и проведение байбэка).

В то же время значительно укрепившийся рубль оказывает давление на бизнес компании, говорит Дмитрий Пучкарев из «БКС». При текущем курсе компания по итогам года может получить убыток, это может привести к снижению дивидендов за 2022 год до минимальных значений — 0,6 рубля на акцию. Драйвером роста в такой ситуации может стать устойчивое ослабление рубля, заключает эксперт.

Источник https://journal.open-broker.ru/analitika/top-10-naibolee-podeshevevshih-akcij-na-mosbirzhe-v-2022-godu/

Источник https://smart-lab.ru/blog/597676.php

Источник https://www.forbes.ru/investicii/470421-top-10-podesevevsih-rossijskih-akcij-kotorye-mogut-vyrasti-cto-vybrat-investoru